Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

O objetivo deste trabalho é demonstrar o subprime brasileiro e sua situação atual, com base nos números apresentados pelas construtoras com Ações na BOVESPA e mais uma série de informações de pesquisas de empresas ligadas ao segmento imobiliário.

A bolha imobiliária e o subprime brasileiro:

Temos um subprime similar ao americano?

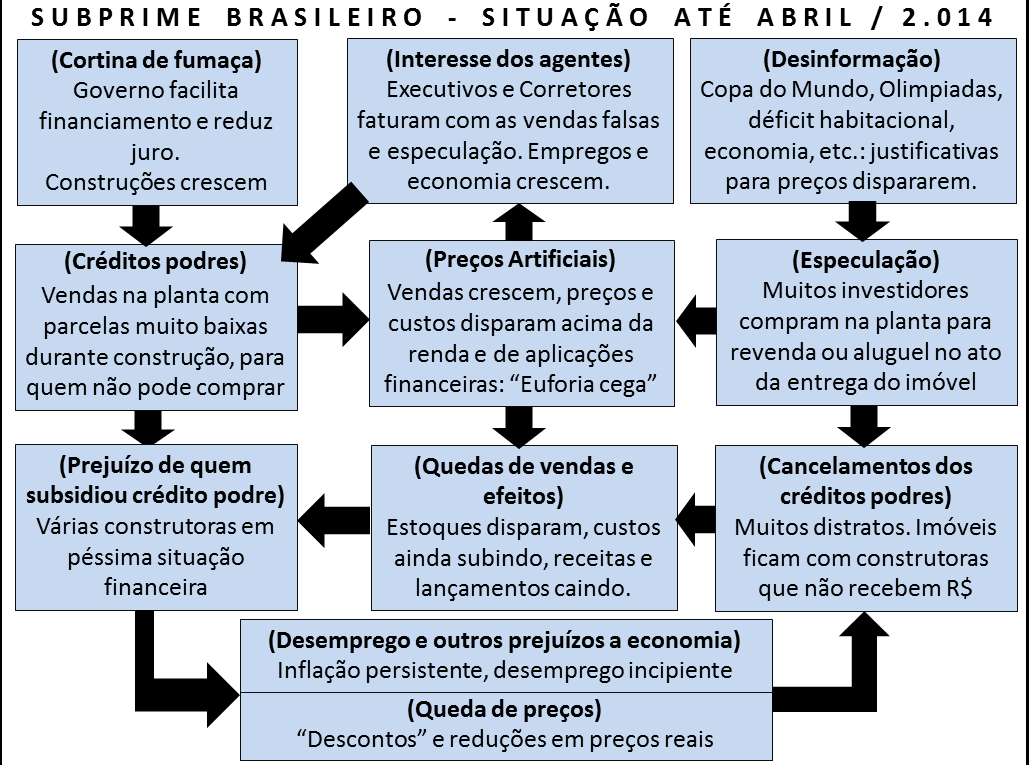

Como regra, os representantes do segmento imobiliário afirmam que não temos bolha imobiliária porque não existe um subprime no Brasil que seja idêntico ao dos Estados Unidos. Para entendermos o subprime americano, apresentarei por assunto, qual a essência e mecanismo básico utilizado no subprime americano e em seguida, representarei esquematicamente como funciona o subprime no Brasil, utilizando os mesmos termos que estão na essência do subprime americano. Por fim, apresentarei os dados que comprovam esta similaridade entre o subprime do Brasil e dos EUA.

Objetivo aqui não é dizer se nossa bolha imobiliária é mais parecida com a americana, espanhola, chinesa, etc., até porque, todas estas mantem a mesma essência e variam quanto a mecanismos. A escolha da bolha dos EUA para servir de base para comparação, é porque ela é a referência utilizada pelo segmento imobiliário, apenas isto.

Informações sobre a bolha imobiliária americana e seu subprime:

Cortina de Fumaça: FED baixa juros, o pretexto ideal para que seja criado um esquema que estimule aumento artificial na demanda e na especulação de preços de imóveis ;

Interesse dos agentes: executivos de bancos tem todo interesse em conceder créditos podres: o aumento no volume de vendas falsas (para quem não poderá pagar o financiamento até o fim) e nos preços dos imóveis como reflexo da falsa demanda, se convertem em empréstimos com valores crescentes e comissões cada vez mais elevadas. Governo também ganha em deixar este movimento de crescimento artificial da demanda e dos preços ocorrer, pois gera emprego e crescimento da economia em primeiro momento, garantindo muitos votos. Os próprios bancos, além das construtoras, ganham muito no começo com aumento de preços, demanda “super-aquecida” e resultados “vistosos” nos relatórios trimestrais ;

Créditos podres: em virtude do interesse dos agentes e tendo a cortina de fumaça do juro, que justificaria o crescimento de demanda, Bancos aprovam financiamentos imobiliários de forma irresponsável, para quem não teria condições de pagar, criando uma demanda falsa ;

Desinformação: Promessas de crescimento da economia, da renda e dos preços dos imóveis a partir de um novo patamar, muito superior, graças ao consumo elevado e o volume de vendas de imóveis (via créditos podres). Este crescimento seria contínuo ao longo dos anos e não uma euforia passageira ;

Especulação: sendo imóvel o investimento mais rentável, aumenta muito o número de investidores que especulam com base na desinformação ;

Preços artificiais: em virtude da demanda falsa trazida pelos créditos podres mais a especulação em larga escala, os preços começam a subir de forma vertiginosa ;

Cancelamento dos créditos podres: inflação força aumento de juro que leva a inadimplência dos créditos podres a disparar. Imóveis ficam com quem concedeu crédito podre (bancos) ;

Quedas de vendas e efeitos: super-estoque gerado por item anterior, junto com quebra de expectativas da falsa demanda / desinformação, levam a diminuição de vendas, lançamentos e receitas para agentes antes beneficiados ;

Prejuízo de quem subsidiou crédito podre: bancos ficam com super-estoques de imóveis e como não recebem pagamento dos financiamentos concedidos e o mercado como um todo se retrai pela visibilidade cada vez maior dos problemas que estão ocorrendo, ficam altamente endividados, com alguns deles indo a falência ;

Queda de preços: com os super-estoques formados e os bancos precisando se livrar dos imóveis a “qualquer” preço para sobreviver, combinado com o medo das pessoas de adquirirem imóveis e terem desvalorização em seguida, temos quedas de preços que se iniciam e vão se espalhando para todos os envolvidos (incluindo todos os vendedores particulares). A queda de preços não é homogenea e simultânea, varia por Estado.

Desemprego e outros prejuízos à economia: em virtude dos super-estoques, ocorre uma freada na construção dos imóveis, prejudicando também toda a cadeia que depende do segmento imobiliário e como esta é uma das maiores empregadoras do país, o efeito sobre o desemprego acaba sendo muito elevado, retroalimentando a crise através de novas quedas nas vendas.

Vejamos agora, como funciona o subprime no Brasil:

Como pode ser comprovado o que consta acima?

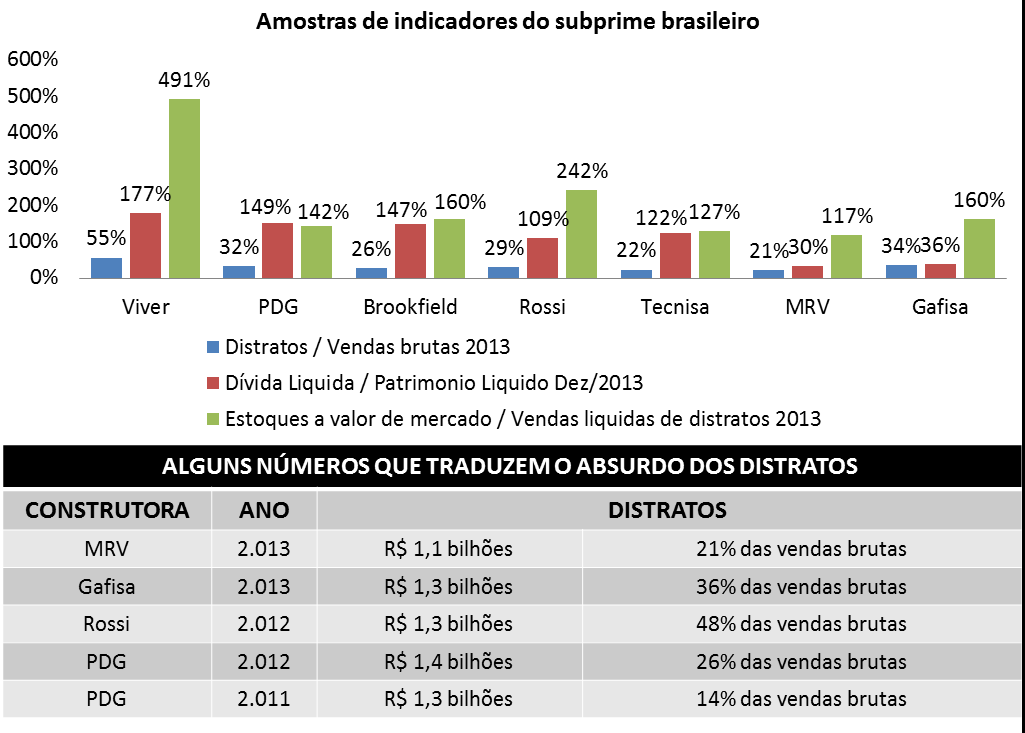

Nada melhor do que utilizarmos os dados oficiais das próprias construtoras para isto. Que tipo de informação deve ser analisada? Pelo que consta acima, o nosso subprime deve gerar como produtos, um volume anormal de distratos (cancelamentos de vendas), estoque de imóveis e endividamento e estes deverão estar concentrados nas mãos das construtoras, que bancaram a concessão dos créditos podres na etapa “inflar” de nossa bolha imobiliária.Vamos observar os dados disponibilizados por 7 construtoras, referentes ao ano de 2.013 e anteriores:

Avaliando as informações acima, seriam normais?

Distratos: até 2.010, os distratos sequer eram mencionados nos relatórios oficiais das construtoras, pois os mesmos eram “irrelevantes” em relação ao total das vendas, como é o normal, afinal, o cancelamento de vendas deve ser sempre uma parcela ínfima do total faturado, ocorrendo apenas por enganos. A partir de 2.012, todos os distratos apresentados pelas construtoras em cada trimestre (daquelas que apresentam esta informação), tem sido superiores a 20% das vendas brutas. Como referências adicionais, no caso da MRV ela utiliza um valor de distrato que é o do contrato original, sem reajustar, logo o percentual mais adequado para avaliação é superior ao que consta acima, que já é anormal, embora seja o menor entre as avaliadas. É importante entender, que vendas na planta existem há mais tempo, o problema é termos distratos que variam de um mínimo de 20% até mais de 60% das vendas brutas (mais de 60% no caso da PDG no 3T13) e ainda, que representam cada vez mais bilhões de Reais a cada ano, afetando várias construtoras de forma simultânea, esta situação, não existe para nenhum segmento de negócio, em nenhum lugar do mundo! O segmento imobiliário tenta justificar isto dizendo que foi uma “falha de gestão” quanto à concessão de crédito para clientes, “dificuldades do crescimento” porque construtoras aumentaram muito vendas na planta em mercados que não assimilavam todo aquele volume de oferta, etc. Na verdade, se foi “falha de gestão” ou intencional, o fato é que gerou muitos benefícios para corretores, executivos de vendas e até as próprias construtoras no início do processo, pois comissões e bônus dispararam alimentados pelas vendas falsas e os resultados das construtoras nos primeiros anos, eram excepcionais, sem contar que toda esta falsa demanda, impulsionou aumentos artificiais de preços. Pelas consequências serem tão positivas para os agentes e por sabermos que todas as construtoras acima adotaram este mesmo “erro de gestão”, de forma “coincidente”, talvez valha a pena pensar se este argumento de “incidente” ou “erro” faz sentido… Já quanto à hipótese de problema ser localizado em praças não estratégicas, onde teria havido exagero, também não procede, pois em São Paulo que é a praça mais representativa do Brasil, também temos percentual anormal de distratos, aliás, esta justificativa acaba sendo uma confissão de culpa: as construtoras teriam inflado artificialmente as praças não estratégicas e gerado aumento não baseado nos fundamentos da economia, típica ação para formação de bolha imobiliária? Para quem, apesar de todas as evidências acima, ainda tem dúvidas, sugiro a leitura desta matéria, que fala sobre o empresário Enrique Bañuelos, um dos pais da Bolha Imobiliária espanhola, mencionando a entrada dele em 2.007 na PDG, a saída em 2.011 (o primeiro ano em que a PDG registrou um volume tão elevado de distratos em sua história), sendo que ao sair, mencionou que o mercado imobiliário já havia atingido seu pico e espera voltar após 2.014, quando novas oportunidades poderiam surgir (interpretação: saiu quando apareceram os efeitos do subprime brasileiro na forma de distratos em volume anormal e retornaria quando o mercado imobiliário estivesse em baixa e fosse um bom momento para voltar a comprar). Segue o link: http://veja.abril.com.br/noticia/economia/megainvestidor-enrique-banuelos-diz-adios-ao-brasil

Dívida liquida: pelo que podemos observar, das 7 construtoras que constam acima, 5 delas apresentam um percentual elevado de dívida liquida sobre patrimônio liquido. Como uma situação destas poderia ocorrer, se temos margens tão elevadas (diferença muito grande entre preço de venda e CUB – custo de construção)? A explicação é o alto volume de distratos, que quando ocorrem, impedem o repasse programado do banco para construtora no ato da entrega do imóvel, referente ao financiamento contratado pelo mutuário. Como o volume de distratos é absolutamente anormal, conforme explicações acima, é natural que isto prejudique demais o caixa das mesmas. Outro ponto, é que os custos de construção continuaram crescendo, estimulados pela falsa demanda, só que como as construtoras utilizaram as parcelas muito baixas durante a construção para os “compradores”, como parte da estratégia de vendas falsas, esta foi mais uma das formas de se destruir caixa. É importante entendermos que nos relatórios das construtoras de anos anteriores, elas mesmas consideravam que 60% seria um patamar máximo para que permanecessem “saudáveis” dentro do segmento e ainda, se olharmos para o próprio gráfico, veremos que no caso da MRV, ela está com patamar próximo a 30%, logo a situação de 5 destas construtoras que constam acima, sai de um mínimo de 3 vezes até mais de 10 vezes pior neste índice do que no caso da MRV, em outras palavras, elas estão longe demais do “ponto ótimo” ou mesmo do que elas mesmas indicavam como máximo, é uma situação anormal. Observar que no caso da Gafisa, o percentual para este indicador até o início de 2.013 era superior a 100% também e só teve esta redução brusca que vemos acima, porque tiveram que vender 70% de sua “galinha dos ovos de ouro” (Alphaville) para pagar as dívidas e mesmo assim, continuam com altíssimo volume de distratos e estão tentando vender o segmento Tenda para não voltarem à situação anterior. Já no caso da MRV, a única exceção real quanto a este indicador, ela assumiu clientes populares antes atendidos por Rossi, Gafisa e PDG, porque estas 3 empresas tiveram fortíssimo prejuízo com distratos neste segmento, como vemos pelos indicadores acima, mas a MRV passou a ter maior volume destes clientes só a partir de 2.013, portanto, mesmo com o volume elevado de estoques e distratos, isto ainda não se refletiu no seu endividamento… Sobre as justificativas do segmento imobiliário, alegam que esta situação se deve a problemas de gestão de projetos durante o aumento relevante nas construções que ocorreu, pois isto levou a estouros relevantes nos orçamentos, além de atrasos. A diferença entre o preço de venda e o custo de construção é absurda, ou seja, a margem das construtoras certamente deveria ser o suficiente para cobrir estes estouros de orçamento. Já sobre o atraso, os clientes que compraram na planta pagam os valores durante a construção com reajuste pelo INCC, cobrindo os aumentos de custos, mesmo que mal administrados e maiores que a média, novamente a margem deveria cobrir esta diferença. O problema é que os bilhões de reais em distratos e parcelas durante a construção desproporcionalmente baixas destroem qualquer caixa e na realidade, é isto que gera o atraso nas obras, principalmente nos últimos anos, em que os lançamentos caíram muito… Para refletir: os preços dos imóveis cresceram mais do que qualquer coisa no Brasil e eles são o principal componente do patrimônio liquido, mesmo assim as construtoras conseguem se endividar mais do que todo seu patrimônio liquido?

Estoques: o percentual muito elevado de estoques, superior a um ano de vendas para todas as construtoras acima, é outra característica esperada em uma bolha imobiliária. Este item, juntamente com a péssima situação financeira destas construtoras (altíssimo endividamento) é que leva aos “descontos” que tem ocorrido de forma incessante pelo menos desde o 2S12 e pelo que vemos, deverá continuar ao longo de 2.014. Observar que mesmo no caso da PDG que diminuiu muito os lançamentos e ainda cancelou 48 empreendimentos (cada um deles com “n” prédios) entre o 2T13 e o 4T13, ainda assim terminaram o ano com estoques muito elevados, pois os “encalhes” são muito difíceis de serem vendidos e o percentual de distratos continuou muito elevado, tudo isto, também típico de uma bolha imobiliária, onde o circulo vicioso faz com que mesmo reduções radicais em lançamentos não permitam reduções equivalentes de estoques. Sobre as justificativas do segmento imobiliário para esta situação, diziam que era temporária e que seria resolvida em cerca de 2 anos (2.012 e 2.013), mas pelo que vemos acima, isto não aconteceu… Na realidade, a principal estratégia do segmento imobiliário não é justificar os super-estoques, mas sim escondê-los. A simples admissão de super-estoques é um problema, porque afinal de contas, como os imóveis poderiam continuar subindo de preços, se temos uma oferta tão maior do que a demanda? Se reconhecerem o óbvio que consta acima, teriam que admitir que os preços sobem por pura especulação, não seguindo os fundamento e portanto, mais uma vez teriam que reconhecer que é uma bolha imobiliária e isto, não farão nem sob tortura. Neste sentido, as construtoras procuram transferir o máximo que podem para investidores (mais abaixo darei exemplos), reduzirem os lançamentos o quanto puderem e principalmente, omitirem e gerarem o máximo de desinformação para que esta desproporção entre oferta e demanda não se torne tão visível. Entre outras coisas, se aproveitam do desconhecimento de grande parte da população quanto a lei de oferta e procura…

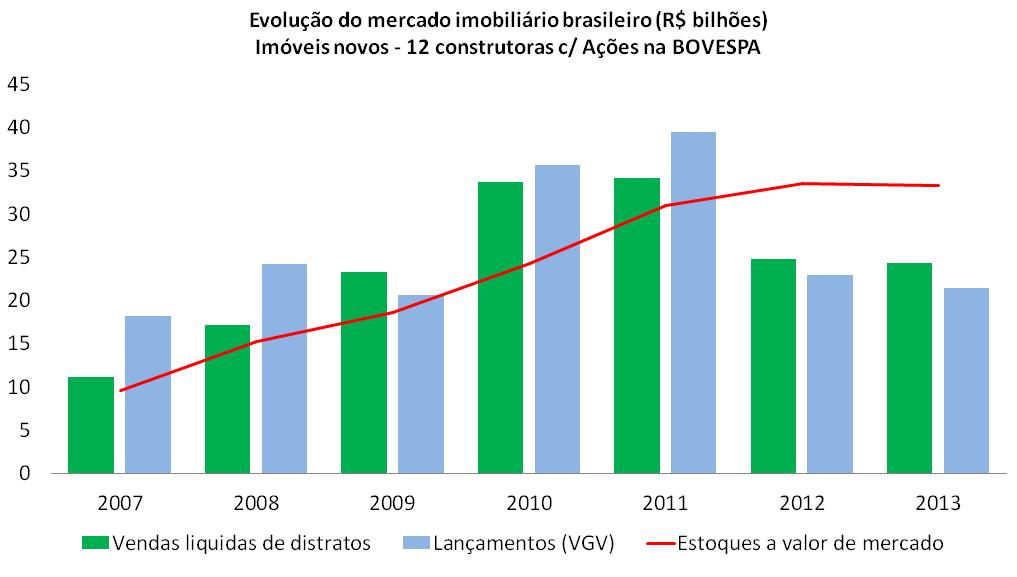

Para não ficarmos restritos a análise das 7 construtoras acima, acrescentarei informações de Cyrela, EzTec, Trisul, Even e Helbor, analisando a evolução de vendas, lançamentos e estoques de 2.008 a 2.013 de 12 empresas. O objetivo aqui é vermos se, eventualmente, o péssimo resultado acima estaria sendo compensado, ou se as situações relacionadas a super-estoque e quedas em lançamentos poderiam ser mais abrangentes. Para quem quiser mais informações sobre as 7 construtoras acima, ver “Material adicional com análise de construtoras” ao final deste documento.

Pelo que podemos acompanhar pelo gráfico acima, a situação das 12 construtoras avaliadas demonstra que temos um super-estoque persistente, mesmo com redução drástica de lançamentos que ocorreu nos anos de 2.012 e 2.013 na comparação com os picos de 2.010 e 2.011. Ainda, se observamos que o pico de lançamentos foi em 2.010 e 2.011 e sabendo que o nosso esquema de subprime aparece no momento da entrega dos imóveis, poderíamos deduzir que para este ano de 2.014, teremos a situação de super-estoques e endividamento piorando ainda mais, levando a aumentos relevantes nos “descontos” que já são praticados há anos . Embora ainda seja muito cedo e não tenhamos os dados do primeiro trimestre de 2.014, já temos alguns indicadores que podem dar uma ideia quanto a esta situação. Seguem informações:

São Paulo: queda de aproximadamente 50% nas vendas de imóveis novos de Fevereiro/2014 para Fevereiro/2013. Fonte: SECOVI SP. Para acessar trabalho com mais análises a este respeito, segue o link: http://defendaseudinheiro.com.br/bolha-imobiliaria-sp-vendas-de-imoveis-novos-caem-50-em-fevereiro/

Belo Horizonte: queda superior a 70% nas vendas de imóveis novos, na comparação de Fevereiro/2014 com mesmo mês de 2 anos anteriores (2012 e 2013). Fonte: IPEAD/UFMG. Para acessar trabalho com mais análises a este respeito, segue o link: http://defendaseudinheiro.com.br/bolha-imobiliaria-bh-vendas-de-imoveis-novos-caem-mais-de-70-em-fevereiro/

Agora, vamos repassar algumas das consequências do que consta acima, que mais uma vez, estarão totalmente alinhadas com o que normalmente observamos em explosões de bolhas imobiliárias. Como já explorei bastante estas evidências em trabalho anterior, colocarei apenas as evidências mais gritantes e em seguida, o link para o outro trabalho que tem maior volume de fatos.

AMOSTRAS DA BOLHA IMOBILIÁRIA NAS CIDADES:

SALVADOR:

Sugiro leitura na íntegra desta matéria, onde consta que a causa raiz para aumento relevante no desemprego em Salvador foram quedas em vendas de imóveis gerando super-estoque e interrompendo lançamentos: http://www.bahiatodahora.com.br/destaques-esquerda/noticia_destaque2/queda-nas-vendas-leva-construtoras-a-reduzir-o-ritmo-em-salvador-situacao-e-preocupante

Importante: estoque de 25 meses levando a paralisação da construção civil e aumento de quase 50% no desemprego, fazendo com que Salvador se tornasse o recorde desemprego no País, com um índice de desemprego 77% acima da média nacional, são as características típicas de uma bolha imobiliária que estão mais visíveis em Salvador.

BRASÍLIA:

Recomendo mais uma vez, a leitura das notícias que constam abaixo:

Queda de 35,5% nos preços de imóveis no lançamento em Brasília, na comparação de 2.012 com 2.013, segundo pesquisa da Geoimoveis. Segundo consta na notícia abaixo, isto foi causado por excesso de especulação, portanto aqui, além da evidência de queda de preços que em apenas 1 ano em Brasília foi o equivalente a anos para ocorrer na explosão da bolha imobiliária espanhola, temos ainda a comprovação sobre a excessiva especulação: www1.folha.uol.com.br/mercado/2013/12/1391790-especulacao-leva-a-queda-de-preco-nos-lancamentos-de-imoveis-em-brasilia.shtml

Notícia de Set/2013 – queda de até 30% nos preços dos imóveis novos no ato da entrega, em Brasilia: http://www.correiobraziliense.com.br/app/noticia/economia/2013/09/01/internas_economia,385651/especuladores-sao-penalizados-pela-retracao-do-mercado-imobiliario.shtml

Notícia de Dez/2013 – estoque 30% maior que 2 anos atrás, queda de 50% nos lançamentos de 2.012 para 2.013. Descontos de até R$ 300 mil em imóveis prontos. Link: http://g1.globo.com/distrito-federal/noticia/2013/12/construtoras-queimam-estoque-de-imoveis-no-df-dizem-corretores.html

Importante: as reduções nos preços de 35,5% para lançamentos e 30% para imóveis entregues, feitas por construtoras para tentarem desovar estoques em 2.013, fizeram com que muitos imóveis ficassem com preço total, na entrega, inferior ao saldo a financiar com banco para quem comprou “na planta”, gerando altíssimo volume de distratos e aumentando ainda mais os estoques. Isto ocorreu mais fortemente no Noroeste de Brasilia. Mais uma vez, uma forte evidência de como opera nosso subprime.

OUTRAS CIDADES:

Além dos exemplos acima, temos diversas outras cidades que já estão apresentando as consequências típicas de toda bolha imobiliária, como por exemplo, São José dos Campos que teve queda de 25% nos preços dos imóveis entregues, com investidores colocando imóveis para alugar e oferta de aluguel subindo 300% (forte evidência de exagero nas vendas para investidores), Curitiba onde o super-estoque equivalente a 23 meses de vendas em Fev/13 não se reduziu mesmo com “descontos” que aumentaram de 30% em Fev/13 para 35% em Nov/13 e vários outros casos, incluindo evidências sobre super-oferta em São Paulo e várias outras cidades do país.

Para acessar estas informações, com links para notícias, pesquisas e cálculos, veja trabalho anterior a este respeito no endereço: www.defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i.

Material adicional com análise de 7 construtoras quanto ao subprime brasileiro:

1) Rossi: Os distratos em 2.012 foram superiores a R$ 1,3 bilhões, correspondendo a mais de 40% das vendas brutas do ano, sendo que a maioria relacionado ao segmento popular e por incompatibilidade entre renda e preço do imóvel no ato da entrega, que impedia financiamento bancário (créditos podres aprovados no ato da venda na planta pela construtora). Consequencias: primeiro resultado negativo da Rossi em sua história ocorreu em 2.012, a empresa abandonou o segmento popular e saiu de diversas praças a partir de 2.013, encolhendo muito a operação, vendendo terrenos para concorrentes para sobreviver e ainda, com dívidas e estoques totalmente desproporcionais quanto ao tamanho de sua operação e expectativas para o segmento imobiliário. Isto tem causado sucessivas “campanhas promocionais” com descontos elevados e gerado muitos distratos de investidores que compraram na planta e no ato da entrega viram a construtora vendendo mais barato (ocorre há anos, trata-se de queda de preço REAL disfarçada de desconto). Em 2.013, o volume de distratos foi superior a R$ 500 milhões e ainda representou mais de 20% das vendas brutas do ano, algo absolutamente anormal , que fez com que o endividamento e estoques prosseguissem muito elevados, o que significa a continuidade do ciclo de “descontos promocionais” ;

2) Gafisa: o volume absurdo de distratos do segmento popular (Tenda) em 2.012 gerou um endividamento desproporcional, levando a uma situação financeira muito crítica e obrigando a Gafisa a suspender os lançamentos da Tenda durante 2.013 e vender 70% de sua “galinha dos ovos de ouro” (Alphaville) para poder sobreviver. Apesar disto, ainda em 2.013 teve distratos de R$ 1,3 bilhões e que representaram mais de 30% das vendas brutas, isto na somatória das operações Tenda, Gafisa e Alphaville. Da mesma forma que ocorreu com a Rossi, temos registros de investidores que ficaram no prejuízo devido a lançamentos com preços inferiores a de anos anteriores e “descontos” para imóveis que estavam sendo entregues. Como estoques permanecem elevados, apesar de terem equacionado as dívidas a partir da venda de 70% do segmento Alphaville, expectativa é que os “descontos” promocionais permaneçam durante o ano de 2.014 ;

3) PDG: teve distratos superiores a R$ 1,4 bilhões em 2.012 e da mesma forma que para construtoras acima, com maior enfase no segmento popular. Este volume muito elevado de distratos foi fator decisivo para um prejuízo superior a R$ 1,7 bilhões tanto nos resultados do 4T12 quanto do ano de 2.012. Até de forma ainda mais drástica que no caso da Rossi, gerou uma combinação de super-estoques com dívidas muito elevadas, ambos completamente desproporcionais ao tamanho da operação, que teve que diminuir muito (sem folego financeiro para aumento de lançamentos e novas vendas falsas na planta para cobrirem as vendas falsas anteriores). Como parte dos efeitos negativos, a PDG teve que cancelar 48 empreendimentos entre o 2T13 e o 4T13, cada um destes empreendimentos, com “N” prédios, significando uma perda de VGV potencial superior a R$ 2 bilhões, o que faz uma falta enorme nos resultados de uma empresa que tem dívidas superiores a R$ 7 bilhões e obteve vendas liquidas de distratos em 2.013 pouco superior a R$ 2,8 bilhões. Ainda falando sobre distratos, no 3T13 os mesmos corresponderam a mais de 60% das vendas brutas. Mesmo contando com super-estoques ainda superiores a 1 ano, apesar de todos estes cancelamentos, é importante lembrar que o recorde de lançamentos da PDG, assim como de outras construtras (exemplo: Brookfield) foi em 2.011 e com os atrasos relevantes nas obras, espera-se grande volume de entregas para 2.014. Como ficarão os distratos das vendas falsas na planta de 2.011, neste ano de 2.014? Em 2.013, o total de distratos foi equivalente a mais de 30% das vendas brutas desta construtora, até em virtude de todos os cancelamentos de empreendimentos que já tinham vendas realizadas. De forma idêntica ao que ocorreu com construtoras anteriores, também temos relatos de descontos elevados fornecidos pela PDG na entrega dos imóveis não vendidos, que levaram a distratos por investidores que adquiriram imóveis na planta, retroalimentando os super-estoques. A tendência, ao que tudo indica, é que este problema se intensifique em 2.014. Curiosidade: a PDG iniciou em 2.013 vendas vinculadas a Fundos de Investimento Imobiliário, ou seja, todo um empreendimento repassado diretamente para um fundo e não para os consumidores finais, o que auxiliou em seu resultado de vendas do ano. Seria isto uma espécie de derivativo para ganhar tempo com a explosão da bolha, como vimos no subprime americano? Com todo o cenário explicado aqui neste documento, as pessoas que entrarem neste fundo tem ideia da questão de risco e retorno que está associado ao mesmo?

4) MRV: Esta empresa “ganhou” os clientes do segmento economico de Rossi, PDG e Tenda, uma vez que a Rossi abandonou este segmento, Tenda suspendeu os lançamentos em 2.013 e PDG cancelou vários empreendimentos além de ter reduzido muito de tamanho, todas devido a problemas sérissimos quanto a distratos para estes clientes. Esta “herança”, poderia ser algo bom, nas condições em que ocorreu? A resposta pode ser dada pelo volume de distratos que a MRV já apresentou em 2.013, correspondente a mais de R$ 1,2 bilhões, mais de 20% do total de vendas brutas neste ano. Detalhe: nos relatórios oficiais da MRV ela não atualiza os distratos a valor de mercado, o valor total atualizado e percentual são superiores a estes números, que como em todos os outros casos das construtoras no Brasil, são anormais. Quanto aos estoques, também como para demais construtoras, estão em níveis muito elevados, mais uma característica que sempre está associada ao alto volume de distratos e vendas para especuladores. Aliás, da mesma forma que para construtoras acima, encontramos depoimentos de investidores que tiveram prejuízo ao comprar na planta e no ato da entrega do imóvel viram esta construtora vendendo mais barato, com “desconto”, situação que tende a se manter em 2.014, em virtude da super-oferta não só de seus imóveis, mas também dos concorrentes.

5) Tecnisa: O total de distratos da Tecnisa em 2.013 foi de R$ 500 milhões, correspondente a mais de 20% das vendas brutas do ano! Um ponto “curioso”, é que em parte dos relatórios trimestrais de 2.013 esta empresa se orgulhava por poder revender os distratos com preços maiores, ou seja, considerava positivo o aumento artificial nos preços trazido pelas vendas falsas na planta e que eram 100% descolados dos fundamentos! Super-endividamento, mais de 4 vezes superior ao melhor resultado do segmento, na comparação de Dívida Liquida / Patrimônio Liquido, combinado com super-estoques, seguindo à risca o script do subprime brasileiro.

6) Brookfield: das construtoras avaliadas, a Brookfield é que possui o segundo maior super-estoque na proporção entre estoque e meses de vendas. Além disto, seu endividamento proporcionalmente ao patrimônio liquido, também está entre os maiores. Quanto aos distratos, como demais, também em percentual absolutamente anormal, de 26%. A solução que a Brookfield pretende dar para esta situação? Fechar o Capital, saindo da BOVESPA. Como poderão equacionar sua sobrevivência ao longo do tempo, isto ainda é uma incógnita, como para demais empresas avaliadas aqui.

7) Viver: Esta empresa apresenta os piores indicadores relacionados ao subprime brasileiro. Da mesma forma que a Rossi, já vendeu terrenos para concorrentes com objetivo de ganhar uma sobrevida. Seus lançamentos tem sido mínimos, até em função da total falta de fôlego e crédito no mercado. É difícil encontrar uma tábua de salvação no caso desta empresa, em especial em função do seu endividamento que se tornou astronômico quando comparado a patrimônio liquido, como demais, quando desinchou (foi obrigada a reduzir as vendas falsas na planta), já tinha uma dívida completamente desproporcional em relação ao tamanho da operação.

CONCLUSÃO: Por mais que o segmento imobiliário tente disfarçar, praticando ao máximo a desinformação e sempre dizendo que não temos bolha porque não há subprime idêntico ao dos EUA, percentual de empréstimos sobre PIB é baixo, etc., não há como esconder as evidências da bolha imobiliária presentes nos resultados das construtoras e nas cidades.

82 Comments

Será que a bolha estourou mesmo? Vejam os preços de apartamentos em São Paulo

https://tpaempreendimentos.com.br/

Bom dia ADVFN (12-01-2017)

BRF perdeu: seu Big Mac será JBS afirma jornal: A JBS (BOV:JBSS3) venceu a disputa com a BRF (BOV:BRFS3) e será a fornecedora exclusiva dos hambúrgueres da McDonald’s (NYSE:MCD) no Brasil afirma o jornal Valor Econômico. Ainda segundo o jornal, a rede fast food consome cerca de 33 mil toneladas de hambúrgueres de carne bovina por ano, o que representaria um faturamento adicional de aproximadamente R$ 350 milhões para a JBS.

• O Banco Central surpreendeu o mercado e reduziu a taxa Selic em 75 pontos-base, levando a taxa básica de juros no País para 13% ao ano.

• O Banco do Brasil e o Bradesco já anunciaram reduções nas taxas de juros de algumas linhas de crédito para pessoas físicas e jurídicas após o corte na taxa Selic.

• A Petrobras vai retomar as obras da unidade de processamento de gás natural do Complexo Petroquímico do Rio de Janeiro (Comperj). A companhia lançou concorrência no valor de R$ 2 bilhões para as obras.

• Renato Vale, presidenta da CCR, afirmou que tem interesse nas eventuais concessões dos aeroportos de Congonhas (SP) e Santos Dumont (RJ) em entrevista a rede de notícias Reuters.

• A Fibria emitiu US$ 700 milhões no mercado internacional de títulos de dívida, com vencimento em dez anos, pagando coupon de 5,50% ao ano, com vencimento em janeiro de 2027.

• A administração da Rossi acredita na possibilidade de lançamentos de novos empreendimentos com valor geral de vendas entre R$ 400 milhões e R$ 600 milhões, ao passo que o mercado imobiliário volte a se aquecer.

http://br.advfn.com/forum/advfn/16744898/21#415

kkkkkk

pausa

kkkkk

BREAKING NEWS:

TEMPO REAL: MRV cai após governo cancelar 3ª fase do Minha Casa, Minha Vida

…

PURA POLITICAGEM PARA GANHAR VOTOS, CASA PRO POVO QUE NADA:

10h08: MRV, Direcional e Gafisa

As ações da MRV Engenharia (MRVE3, -1,70%, R$ 6,92) e Direcional (DIRR3, -1,41%, R$ 11,19) são penalizadas nesta sessão depois que o governo cancelou por tempo indeterminado o anúncio da 3ª fase do programa Minha Casa, Minha Vida. Segundo fontes do setor disseram ao Estado de S. Paulo, o anúncio foi adiado porque o governo federal procura uma contraproposta à promessa do pré-candidato Eduardo Campos, que disse que construiria 4 milhões de novas casas populares em 4 anos – a meta do governo era inferior a esse número. O lançamento do programa estava previsto inicialmente para hoje.

Mais cedo, a XP Investimentos havia comentado que a MRV, Direcional e Gafisa (GFSA3), por meio da Tenda, eram as mais expostas e que poderiam ser penalizadas hoje. A Gafisa, no entanto, consegue manter uma alta de 0,58%, a R$ 3,48.

infomoney.com.br/mercados/acoes-e-indices/noticia/3374388/tempo-real-mrv-cai-apos-governo-cancelar-fase-minha-casa

TOTALMENTE RIDÍCULO!!!!

Olá amigos!

Vejam que interessante esse comparativo entre imóveis no Brasil e no exterior – há fotos incríveis fazendo as comparações, é de assustar:

http://outraspalavras.net/blog/2013/11/26/bolha-imobiliaria-veja-fotos-e-precos-de-casas-no-brasil-e-no-mundo/

Isso posto, tenho uma dúvida.

Embora eu acredite na bolha (mas não tenho previsão de quando ela vai estourar ou se vai murchar), me parece haver regiões em que o valor do imóvel está estabelecido a partir da lei de demanda e oferta. Gostaria que vocês me ajudassem a esclarecer isto.

Estou procurando um terreno de 10×30 no Jardim Marília ou Jardim TV, em Bauru – SP. Esses bairros ficam juntos. É uma região de desenvolvimento, pois foi asfaltado há pouco tempo, está próximo a avenida Nações Norte – lugar em que está p/ ter lançamentos de terrenos na planta [existe isso?]. Além disso, corre o boato de que será construída uma Universidade de Medicina, da USP, ali no Jardim Marília ou próximo a ele. Todas essas suposições e boatos aliados ao pavimento do bairro, criou a ideia de ali é uma região de desenvolvimento e valorização de imóveis. Pois bem.

Fiquei muitas horas hoje na internet pesquisando preços de terreno nesses dois bairros, e incrivelmente, não há ofertas. No OLX, encontrei apenas 3 terrenos anunciados. Em outros sites de busca, achei um ou outro. No jornal, não há ofertas nesse bairro. No site da OLX, aliás, encontrei uma moça com um anúncio parecido com o que eu já pensei em fazer: “Compro terreno no Jardim TV ou Marília até 50 mil, pago à vista”.

Minha dúvida é: os preços estabelecidos para os terrenos nesses bairros são especulativos? Há procura pelos terrenos, mas infelizmente não consigo encontrar uma estatística de quanto é essa procura. A oferta é baixa.

Dos pouquíssimos terrenos à venda nesses bairros – dá para contar nos dedos – os preços variam de 55k (terrenos de 125 m2)e de 65k a 100k (terrenos de 10×30)- o mais barato que eu encontrei foi esse de 65, e ainda assim fazendo negociação, pois a proprietária queria 70 por ele.

Como saber se os preços estão baixos ou altos? Como saber se há especulação? Aqui não há super oferta, como disse a vocês. Então os imóveis estão em fase de valorização na perspectiva de crescimento do bairro? Ou seria essa perspectiva de desenvolvimento do local que gera a especulação e os preços altos?

Complicou,

O que os amigos acham?

Obrigado, CA. Eu ainda vou fazer um levantamento, umas pesquisas aqui no mercado imobiliário de Bauru sobre a correlação entre preço anunciado e preço de venda. Talvez possa trazer alguma contribuição no sentido de se saber até que ponto chegou a especulação aqui no interior de São Paulo.

Não me parece haver uma discrepância muito grande, entre o interior e a grande São Paulo. Mas no exemplo que dei aí acima, aqui em Bauru você estando com dinheiro na mão, ainda você compra um bom imóvel. Parece que não chegou aqui ainda as “kitchinetes de 500 mil reais”, termo que vejo comumente na internet, e que os paulistanos o proferem sem conseguir disfarçar a raiva e a indignação, muito justas, é claro.

Tenho um outro depoimento – eu rodo a cidade inteira aqui, conheço muitos imóveis encalhados. Um deles é um sobradão de 220 ms de construção que o proprietário estava vendendo de 350, por 280k no dinheiro. Acho que já fazia mais de um ano que ele estava dando esse desconto, mas não vendia. Esses dias passei lá, e, coincidentemente, o dono estava lá na porta. Brinquei com ele: “E aí, vamos fechar por 280 mil?” Para minha surpresa, ele respondeu: “Não, quero 320 mil, pois um corretor passou aqui e reavaliou em 410 mil”.

Os “corvos” (como vocês gostam de dizer kkk )não têm o que fazer e ficam especulando. Estão cavando a própria cova e depois perguntam porque não está vendendo nada…

Em tempo: ligou um corretor agorinha aqui, dizendo que a proprietária abaixou o imóvel em 5 mil, da proposta de 20 mil a menos que eu fizera, alegando que na mesma quadra outros parentes dela estão pedindo 30k a mais por terrenos das mesmas medidas.

É sempre a mesma conversa: “Ela já achou quem pagasse menos e não quis vender”. Só que, muitos compradores quando têm as suas ofertas rejeitadas não voltam mais atrás do negócio, isso eles não levam em conta.

Agora vou passar a “vigiar” esses imóveis, para saber se eles estão sendo vendidos pelo PREÇO ANUNCIADO.

É isso. Espero que tenha contribuído aí.

Renato,

Suas contribuições são bem-vindas. A observação em campo é muito interessante também.

Eu mesmo já pesquisei um condomínio onde de 126 apartamentos que teriam sido vendidos em apenas 4 horas no lançamento, passados 7 meses da entrega ainda haviam mais de 100 para serem “revendidos” pelos especuladores…

Presenciei também um condomínio de terrenos que teria sido vendido 100% pouco depois da entrega e meses depois, havia um carro de imobiliária em frente ao condomínio vendendo as “últimas unidades”.

No caso de São Paulo e imóveis de 1 dormitório na região do centro expandido, também tivemos alguns prédios 100% vendidos para especuladores.

O que consta acima, é uma amostra ínfima do volume de especuladores envolvidos neste mercado, que agora se deparam com a absoluta falta de compradores finais com capacidade financeira para tal…

Em tempo: reportagem recente demonstrou que uma imobiliária teve aumento de 15% na OFERTA de imóveis usados em São Paulo no primeiro quadrimestre de 2.014, o que está acontecendo, é que todo mundo está com “olho gordo” e achando que vai ficar milionário da noite para o dia…

Na prática, as vendas estão DESPENCANDO de forma assustadora, o que junto com o incessante aumento na oferta (construtoras não param de lançar), só está aumentando o tamanho do buraco onde vão se enterrar…

Veja por exemplo 2 trabalhos recentes, em um deles demonstro, com dados do SECOVI SP, que as vendas de imóveis novos em São Paulo no 1T14 foram as piores da história (histórico de 11 anos), no segundo trabalho, com dados do IPEAD/UFMG, demonstro queda de mais de 70% na venda de imóveis novos em Fev/14 em Belo Horizonte, quando comparado a mesmo mês de 2 anos anteriores.

Links:

http://defendaseudinheiro.com.br/vendas-de-imoveis-novos-em-sao-paulo-no-1t14-as-piores-em-11-anos/

http://defendaseudinheiro.com.br/bolha-imobiliaria-bh-vendas-de-imoveis-novos-caem-mais-de-70-em-fevereiro/

Abaixo, o link sobre aumento de 15% na OFERTA de imóveis para vender em São Paulo, isto só no começo deste ano…:

http://exame.abril.com.br/seu-dinheiro/noticias/numero-de-imoveis-a-venda-em-sp-aumenta-15-segundo-lello

Tenho parentes tentando vender imóveis há vários meses e só aparece proposta ruim, abaixo do que pedem.

Tá feia a coisa mesmo, o mercado desaqueceu.

Acabei de chegar da rua… Fui ver um terreno cujo anúncio encontrei no OLX, com as medidas 11×23. Eu estava pensando, antes de ir ver, que ele estava mais bem localizado.

Sabem onde está o terreno? Na frente dele tem uma mata que, sabe Deus lá o que é aquilo… a 20 metros, no término da rua, está a favela (Bauru tem poucas, mas tem) conhecida como “Ferradura Mirim”.

Preço: 75 mil.

Hoje também uma corretora me ofereceu um imóvel, uma casa no Jardim TV, de 1 dormitório, por 60 mil reais. Fui lá todo feliz, achando que se tratava de um bom imóvel, digo, decente, para eu mesmo morar. Não tenho luxos. Não sou rico. Um lugarzinho aconchegante, seguro, onde caiba as minhas coisas (livros e guitarras, e outras tralhas), me serve.

Mas aquilo lá não pode ser chamado de residência. Para encontrar a rua deu um trabalhão. É que ela termina num lugar onde tem uma pouco de mato – com árvores e tudo mais. Então você entra por trás onde a rua continua. Quer dizer, a “casa” fica num beco sem saída. Para o lado de baixo é uma ruela de terra que desemboca num bairro – Santa Cecília – que eu nem sabia que existia em Bauru. Rua de terra (o carro encalha se bobear. A “casa” é tipo um “cômodo grande”, estendido, que parece mais um pequenino galpão. Sem muro, sem divisas, sem nada.

Então é assim: se é de alto padrão, é o olho da cara; se é morável é caro e se está barato pode ter desconfiar, porque certamente é alguma espelunca no fim do mundo…

E o cara das duas casas com bons aluguéis está pegando no meu pé. Quase todo dia me liga perguntando se vou fechar o negócio com ele, por 130k, duas casas de 1d com uma renda de 1.250 mensais – até que não é um mal negócio, mas to com o pé no freio.

É isso. Depois vou ler os links que você passou, CA.

Valeu!

11h20 : ICST registra relativa piora em maio

Segundo a Sondagem da Construção da FGV, o Índice de Confiança da Construção (ICST) registrou, na média do trimestre findo em maio, contra igual período de 2013, queda de 8,7%. Esse resultado significa piora em comparação com o resultado do mês anterior, em termos relativos, que caiu 5,9%.

ÍNDICE DE CONFIANÇA DA CONSTRUÇÃO

Analisando-se os componentes do ICST de maio, em bases interanuais, observa-se que houve intensificação dessa tendência de queda devido, principalmente, as expectativas de negócios (IE-CST), do que nas percepções em relação à situação atual dos negócios (ISA-CST). Em bases trimestrais, a variação interanual do Índice de Expectativas (IE-CST) passou de -7,7% em abril para -11,4% em maio. O Índice da Situação Atual (ISA-CST) passou de -3,7% para -5,3%, respectivamente.

Nossa opinião. O descontentamento dos agentes sobre o futuro da economia e a atual política de elevação de juros impactando diretamente no setor imobiliário e, por tabela, no de construção, nos sugere que o nível de atividade do setor seguirá recuando nos próximos trimestres.

Listei, neste Domingo, cerca de 40 terrenos para ir ver e fazer propostas. Tudo caro.

Um dono de imobiliária, que foi me mostrar um terreno, disse que vendeu uma residência por 350k. O proprietário estava pedindo 400. Quer dizer, o imóvel foi negociado com um desconto de 20%, se levarmos em conta a comissão do corretor. A residência é chique: 220 m2 de construção, terreno de 540 ms, com piscina, ampla área de lazer. Vi as fotos.

É mais uma prova de que, aquilo que está sendo pago à vista, está sendo negociado com descontos, que é, como sabemos, apenas um disfarce para encobrir a especulação e a bolha.

Os imóveis financiados também estão saindo pouco, mesmo os populares, porque está caro.

Outra coisa que notei olhando o jornal de Domingo: muita gente que comprou terreno financiado aqui em Bauru, já está vendendo com o repasse da dívida. Mas não vão pensar que são coitadinhos não, pois, mesmo estando com dívidas, eles ainda pedem caro na entrada – não adianta ter dó de pobre. O pobre também é um especulador, um investidor. Um especulador/investidor pobre, mas não deixa de ter a mesma mentalidade do “compre baton! compre baton”!

Liguei para um senhor que estava oferecendo um terreno no valor de 70k, e que me disse ter pago 60 no ano passado. Será que ele vende? Duvido…

Mas é isso, gente, por enquanto a loucura ainda continua: “compre! compre! Senão no ano que vem estará 20 mil mais caro”

Pago pra ver. Ou melhor, não pago nada 😉 É só se aparecer um galinha morta mesmo, uma mosca branca. Mas o que eles chamam de “galinha morta” aqui em Bauru, são imóveis que ainda estão acima do preço REAL…

Enfim, vamos aguardar… Só estou fazendo esse trabalho de pesquisa criteriosa para ir acompanhando de perto o mercado imobiliário. Ou seja, está tudo superfaturado, mas se aparecer um bom negócio eu fecho, do contrário fico quieto.

E se não tiver jeito, aí acho que vou construir. Um construtor cobra mil reais o metro de construção. Ele faz casas de 2d aqui em Bauru por 40k sem laje, e 50 com laje. Se a gente tiver um pedreiro próprio, ou seja, se a gente mesmo encabeçar o projeto da construção, acho que esse valor pode cair para 800, quiçá 700 reais/m2 de construção…

Mais uma vez, obrigado. Estou acompanhando todos os debates. Tenho lido muitos textos e assistido a debates com o Samy Dana entre outros economistas importantes, incluindo os deste site.

Esqueci de dizer o preço do imóvel. Negociei de 115 por 107k. Uma corretora de uma imobiliária me disse que somente o terreno vale isso, no bairro em estou comprando, o que parece não estar fora, pois nos bairros periféricos pedem 80k num terreno “inteiro” – aqui em Bauru pegaram uma mania de dividir os terrenos e vender “meio terreno”, ou seja, 5 x 25.

Olá Renato,

Desculpe-me pela demora na resposta, não havia visto seu comentário antes, o Vilmar que me alertou.

Não conheço a realidade específica de Bauru, mas em outras cidades do interior que tenho acompanhado, a bolha é claramente perceptível e portanto, comprar agora é ter prejuízo certo.

Cuidado com preço ANUNCIADO, isto não é, em hipótese alguma, o preço praticado pelo mercado. Sugiro que busque referências dos preços de venda efetivamente praticados.

Mais importante ainda do que validar o preço praticado pelo mercado neste momento, é verificar a relação entre oferta e procura na sua cidade, a relação entre preço de venda e renda da população, além da relação entre rentabilidade de aluguel e preço de venda. Se você perceber distorções gritantes nestas proporções, tenha certeza de que isto é uma forte evidência de bolha imobiliária e portanto, se você fizer a compra agora, mesmo que por um preço um pouco menor do que o praticado no mercado, terá prejuízo.

Explico:

1) Super-oferta: se há super-oferta, a única saída será redução de preço, que poderá ser radical como já ocorreu em Brasília (mais de 30% de queda nos preços, só de 2.012 para 2.013), quem comprou lá antes teve prejuízo enorme ;

2) Relação entre preço de venda e renda: se houver um volume muito elevado de imóveis com preços inacessíveis para população local, mesmo em financiamento de 30 anos, fará com que os preços dos imóveis tenham que cair, não há outra solução para o impasse, neste caso, mesmo que a distorção seja só para imóveis mais caros, se existir super-oferta dos mesmos, primeiro estes imóveis mais caros caem, depois os imóveis mais baratos até chegar nos populares, é o caminho contrário de quando o MCMV teve subsidio e preços aumentaram “automaticamente” para todas as faixas de imóveis… ;

3) Se percentual de aluguel em relação a preço de venda é inferior ao de qualquer aplicação financeira e temos super-oferta de imóveis para alugar, significa que você tem uma super-oferta de imóveis para vender que está escondida e provavelmente aparecerá em breve, fazendo com que preços desabem. Em São José dos Campos, uma queda dos preços de 25% na entrega dos imóveis novos levou a aumento de 300% (TREZENTOS por cento) na OFERTA de aluguel. Em breve, para não ficarem no prejuízo por não conseguirem alguém que alugue, muitos proprietários terão que voltar a tentar vender, gerando novas reduções nos preços de vendas em virtude da super-oferta a preços fora da realidade de renda local.

Resumindo, primeiro analise com todo cuidado os 3 pontos acima, para depois decidir sobre a compra, pois estar compatível com preço de mercado, quando este preço está muito acima do razoável e caracteriza uma bolha, significa apenas que você irá perder tanto quanto os outros que fizerem esta aposta, mas no fundo, o problema é que você vai perder…. Se excepcionalmente, em Bauru nenhum dos 3 pontos acima existe, você poderia se basear no preço de mercado buscando desconto, mas antes tenha certeza que não existem distorções para nenhum destes 3 pontos na cidade.

Complemento:

Se quiser referências de como avaliar se existe super-oferta, ou mesmo incompatibilidade de renda versus preços, fiz trabalho anterior a este em que consta este exercício para São Paulo, você pode tirar algumas referências de onde buscar informações e como calcular para sua cidade: http://www.defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i

Olá CA! Obrigado pela resposta. Gostaria de parabenizar o trabalho de vocês, diga-se de passagem, de altíssimo nível e muito útil.

Foi interessante e engraçado esse episódio, pois, eu havia fechado o negócio justamente quando, ao falar dele para uma corretora de outra imobiliária, ela logo veio com aquele papo: “Nossa! 107k é só o terreno ali! Ali vale 150 mil – compre já!”. Depois disso, fui lá e fechei o negócio, no mesmo dia. Mas eu ainda estava com dúvidas. Aí, fiz algo interessante: peguei o carro e fui lá conversar com a vizinhança, para ouvir eles, saber quanto eles achavam que valiam ali. Ao perguntar para um morador de uma esquina, ele já veio com a boca cheia “aqui eu quero 220 mil” rsrs (Se você olhar o imóvel dele você não paga 120).

E então, a surpresa: ali pertinho, a poucos metros, uma outra casa bemmm melhor, que, de 160k a proprietária abaixou para 140k e ainda assim, não está conseguindo vender.

E tem mais: vim a saber que o proprietário da outra casa, a que eu tinha fechado o negócio, estava tentando vende-la por 150k 😮 Abaixou para 115 (por sugestão do corretor)para ouvir proposta. Quer dizer, ofereci 107k e mesmo assim ele não vendeu (não sei se ele vendeu depois disso).

Foi fantástica para mim essa experiência, pois foi possível comprovar NA PRÁTICA, tudo o que vem sendo discutido aqui, no “blog da bolha” e na internet de um modo geral.

Ou seja, dá para colocar em questão até mesmo se o imóvel vale os 107k – talvez o PREÇO real dele não seja mais do que 80 ou 90k – e mesmo assim eu acho caro!

E a coisa não pára! O pessoal tá loucão; o povo, os investidores e especuladores ainda estão nessa de “compre baton! compre baton!”… Se você bobear, eles te hipnotizam.

Agora, contudo, estou mudando de estratégia – porque a gente vai ficando cansado também…

Estou cogitando de comprar um terreno – e claro, procurar fazer uma boa compra – e construir. Descobri que a gente construindo, economiza até 50% em relação a comprar a casa pronta.

Desse modo, tenho uma dúvida: o preço dos terrenos também se enquadram na perspectiva da especulação e da bolha de um modo geral? o.O Ou seja, os terrenos também estão superfaturados?

Estou querendo comprar um terreno no Jardim TV, aqui em Bauru. É um bairro que, depois que asfaltou, os terrenos subiram de 5, 10, para 60 e 70k, e isso em apenas 1,5 ano – na verdade está difícil achar um de 60. São terrenos 10×30.

Um negócio “bom” que encontrei foi duas casas de 1 dormitório – numa vila – num mesmo terreno de 6 ou 7 de frente por 25. O interessante desse imóvel é que o rendimento dele é 1%, pois, as duas casas estão alugadas, uma por 600, e a outra por 650 reais, que totaliza uma renda mensal de 1.250, ou seja, o rendimento do imóvel é o dobro da poupança, ele condiz com o valor do imóvel. Será que é um bom negócio? Estou em dúvida mesmo assim, porque eu já tinha feito a proposta de 120k e ele pediu 125. Mandei os 125 e ele pulou para trás. Estou em dúvida.

Bom, é isso.

PS: Aqui em Bauru tem bolha imobiliária sim. Residências de 2d em vilas custam a “bagatela” de 195k e, residências na faixa de 110, 120k é só muquifo. De modo que, estou muito com o pé atrás.

PS 2: Notei, nos anúncios deste Domingo que o preço dos imóveis subiu aqui em Bauru – “subiu” que eu falo é = aumentou a especulação. Mas isso é motivo para nos regozijarmos, amigos, pois, quanto maior a altura, maior será o tombo. Quanto mais a bolha crescer, maior será o estouro 😉

Abraços!

Renato,

Legal seu depoimento.

Sobre a dúvida quanto a terrenos: sim eles também tiveram fortíssima especulação e estão com preços incompatíveis com a realidade de renda da população e com o que realmente valem.

Leia no link abaixo, alguns depoimentos de quem comprou na planta imóveis residenciais (grande maioria) comerciais e também terrenos em condomínio no lançamento e no ato da entrega do imóvel ou terreno, a construtora estava vendendo mais barato, com prejuízo de até 30% para quem comprou no lançamento.

Observe que entre os depoimentos, temos um empreendimento que é o Aphaville de São José dos Campos, que é um condomínio de terrenos, onde no lançamento, o preço era entre R$ 720 e R$ 750 o M2 (precinho “especial” para investidores) e no ato da entrega a construtora estava vendendo a R$ 650 o M2! Quem comprou no lançamento (3 casos como exemplo no link abaixo), viu ser vendido mais barato no ato da entrega pela construtora!

Segue o link: http://www.defendaseudinheiro.com.br/comprar-imovel-em-tempos-de-bolha-imobiliaria

Olá! Li os comentários. Ótimas informações. Pretendo comprar uma casa de 2 dormitórios, num bairro relativamente bem localizado aqui na cidade de Bauru – SP. Creio que estou pagando o valor real do imóvel, ou seja, se fosse para especular, dava para pedir pelo menos 130k por ele, uma vez que nos bairros periféricos, imóveis similares são “vendidos” por esse preço. Será que mesmo assim é arriscado comprar o imóvel? Estou desde o começo do ano procurando um bom negócio, mas a realidade é que nada abaixa (pelo menos nessa faixa de preço) e está ficando cada vez mais difícil negociar, pois ninguém abaixa os preços. Até quando vai isso? Acho difícil prever. Subir não está subindo, mas também não está abaixando. O valor do aluguel é o mesmo que o rendimento da poupança, e até menor. Enfim, não sei se vale a pena. Mas por outro lado dá medo também deixar o dinheiro parado na poupança… o.O

O lado bom da bolha

infomoney.com.br/blogs/blog-dos-fundos-imobiliarios/post/3339536/lado-bom-bolha

via @infomoney

por que os comentários não está abertos?? kkkk virou pregação a opinião do autor??

Pode ser também só uma pequena falha no site deles, vamos aguardar…

De qualquer forma, não me surpreenderia se de repente cortassem os comentários, pois estes estavam ocorrendo com muito mais conteúdo e comprovação do que os próprios “artigos”, só que indo em sentido contrário ao que constava no “artigo”, isto deve estar pegando mal para a Infomoney perante seus principais patrocinadores…

É uma hipótese!

Resultado de “Gafiasco” no 1T2014:

…

Enquanto isso, a incorporadora Gafisa (GFSA3) teve prejuízo de R$ 39,8 milhões no primeiro trimestre deste ano, ante perda de R$ 55,5 milhões no mesmo período do ano anterior, informou a companhia na noite de sexta-feira. Entre cinco estimativas de analistas obtidas pela Reuters, não houve consenso para a linha final do resultado da Gafisa, com as estimativas indo de lucro de R$ 22 milhões de reais a prejuízo de R$ 38 milhões.

…

http://m.infomoney.com.br/mercados/acoes-e-indices/noticia/3339549/ibovespa-futuro-sobe-olho-nas-reformas-china-focus-resultados-brasil

Isto porque a Gafisa está claramente pedalando, aumentando lançamentos e vendas FALSAS na planta, para mascarar o volume ABSURDO de distratos e TENTAR gerar um resultado positivo FICTÍCIO, como muitas outras construtoras tem feito.

Em tempo:

1) A Gafisa teve DISTRATOS no 1T14 que equivaleram a 55% das vendas brutas, na somatória de Tenda e Gafisa! Isto ocorreu apesar de estarem “pedalando” para disfarçar o volume de distratos (quanto mais venda falsa na planta, menos aparece o PERCENTUAL de distratos gerados no trimestre, mas mesmo aumentando muito a venda falsa na planta, o percentual de distratos em relação a vendas brutas é absolutamente ANORMAL!) ;

2) Como efeito da continuidade do esquema de subprime, a Gafisa ainda contou com aumento muito elevado de seu endividamento, em apenas um trimestre. Lembrando que ela tinha endividamento liquido de mais de 130% em relação a seu patrimônio liquido que só reduziu para ser inferior a 40% ao final do 4T13 porque vendeu 70% da “galinha dos ovos de ouro” (segmento Alphaville) para pagar as dívidas e agora mal concretizou o negócio e as dívidas começaram a disparar de novo! OBS: dívidas liquidas disparando na proporção em relação ao patrimônio liquido, mesmo com o eterno aumento dos estoques a valor de mercado, ou seja, duplamente ruim… ;

3) Corrigiram para MENOR dados do 1T13 e 4T13, as duas bases de comparação para o relatório divulgado do 1T14, nem assim conseguiram melhorar os indicadores…

A maquiagem das construtoras para esconderem os estragos da bolha imobiliária brasileira estão ficando cada vez mais “carregadas”, já está naquele estágio de ao invés de deixar os resultados mais bonitos, estão é parecendo verdadeiros monstros…

Vamos ver até quando dura este joguinho de “faz de conta”…

Hudson,

Sobre EzTec, comentei mais acima.

Estou finalizando estudo mais elaborado quanto a resultados da Tecnisa até o 1T14 que deverei postar entre 2a feira e 3a feira, como tópico por aqui.

Na sequencia, pretendo fazer estudo mais elaborado sobre PDG e depois Gafisa, também postando como tópico e depois para demais que são líderes no subprime brasileiro.

Tem muita informação interessante nos relatórios oficiais das construtoras, uma delas que o Thiago FM destacou no outro site, é que 84% dos distratos da PDG no 1T14 foram por incompatibilidade de renda dos compradores que não conseguiram adquirir financiamento imobiliário no ato da entrega do imóvel, ou seja, mais uma comprovação do alto volume de vendas FALSAS na planta que inflou preços, comissões, bônus, resultados das construtoras no começo e que agora geram muitos “efeitos colaterais”, em outras palavras, nosso subprime sendo demonstrado nos resultados OFICIAIS das construtoras, de forma aberta, sem constrangimento (aliás, a Tecnisa já dizia faz tempo que distrato era bom porque revende por preço maior depois, agora até a PDG está dizendo isto, estão assumindo que fizeram venda FALSA para gerar aumento ARTIFICIAL de preços para depois quando cancelar revender por preço que já aumentou?)

Quanto pior melhor. Que o 2T2014 afunde um pouco mais!! rsrs.

09/05/2014 às 22h20

Lucro líquido da Lopes recua 65,2% no 1º tri, para R$ 6,254 milhões

Por Valor

SÃO PAULO – A Lopes (LPS Brasil Consultoria de Imóveis) registrou lucro líquido de R$ 6,254 milhões no primeiro trimestre deste ano, em baixa de 65,2% em relação ao lucro líquido de R$ 18,009 milhões registrado no primeiro trimestre do ano passado, conforme demonstrações financeiras consolidadas divulgadas na noite desta sexta-feira. O lucro líquido considerado é o atribuído aos sócios da empresa controladora, base para a distribuição de dividendos.

De acordo com a demonstração de resultados, disponível no site da Comissão de Valores Mobiliários (CVM), a receita líquida da empresa foi de R$ 74,311 milhões no primeiro trimestre, ante R$ 98,749 milhões no mesmo período de 2013, um recuo de 24,7%.

O custo de vendas da companhia no primeiro trimestre alcançou R$ 14,228 milhões, ante R$ 16,304 milhões no mesmo trimestre do ano passado, uma redução de 12,7% no custo.

O lucro bruto da companhia no primeiro trimestre atingiu R$ 60,083 milhões, uma queda de 27,1% sobre os R$ 82,445 milhões de lucro bruto no primeiro trimestre do ano passado.

A despesa operacional da empresa caiu 8,8% no primeiro trimestre, para R$ 64,458 milhões, ante despesa operacional de R$ 70,735 milhões no mesmo período do ano passado.

No primeiro trimestre deste ano, a Lopes registrou prejuízo operacional de R$ 4,375 milhões, ante lucro operacional de R$ 11,710 milhões no primeiro trimestre de 2013.

No primeiro trimestre, a companhia registrou receita financeira líquida de R$ 15,398 milhões, ante receita financeira líquida de R$ 8,336 milhões no mesmo período do ano passado, em alta de 84,7%.

O Ebitda (lucro antes dos juros, impostos, depreciação e amortização) da Lopes atingiu R$ 10,947 milhões no primeiro trimestre deste ano, em baixa de 64% em relação ao Ebitda de R$ 30,115 milhões registrado no primeiro trimestre do ano passado.

A margem Ebitda da companhia no primeiro trimestre deste ano ficou em 14,7%, um recuo de 15,8 pontos percentuais ante a margem Ebitda de 30,5% do primeiro trimestre de 2013.

O VGV Intermediado no primeiro trimestre foi de R$ 3,303 bilhões, em queda de 24% em relação aos R$ 4,352 bilhões do mesmo período do ano passado.

Já as unidades vendidas declinaram 24% na comparação entre os trimestres, com 8.703 unidades neste primeiro trimestre em relação às 11.404 do mesmo período de 2013.

(Valor)

valor.com.br/empresas/3543090/lucro-liquido-da-lopes-recua-652-no-1#ixzz31QMVtEda

Gafisa novamente com prejuízo. PDG com pequeno lucro. EzTec mostrando que sente a crise.

CA, não se esqueça do já tradicional comentário dos resultados.

11h55 : PDG Realty vê espaço para diminuir despesas no ano

SÃO PAULO, 9 Mai (Reuters) – A PDG Realty enxerga espaço para redução adicional das despesas gerais e administrativas nos próximos trimestres após mostrar recuo nessa linha entre janeiro e março, afirmou o diretor presidente da construtora e incorporadora, Carlos Piani.

Em teleconferência com analistas nesta quinta-feira, o vice-presidente financeiro da empresa, Marco Kheirallah, afirmou que o desafio de rolagem da dívida passa a ser marginal diante das renegociações que a companhia vem fazendo.

“As linhas que temos abertos são excedentes e superam os vencimentos. Podemos começar a parar de falar do risco de rolagem”, disse.

(Por Marcela Ayres)

08/05/14 – 21h05 – Lara Rizério • Rodrigo Tolotti Umpieres •

PDG reverte prejuízo; BM&FBovespa tem queda no lucro; confira mais 18 resultados

Estácio surpreende e vê lucro subir 89% no primeiro trimestre, enquanto a Multiplus registrou lucro de R$ 74,6 milhões, com alta de 60%

…

PDG Realty

A construtora PDG Realty (PDGR3) conseguiu reverter o prejuízo de R$ 73,8 milhões apresentado um ano atrás para um lucro líquido de R$ 2,8 milhões, com sua dívida líquida caindo 77%, para R$ 75 milhões. Apesar da melhora, a receita operacional líquida caiu 15,5%, passando de R$ 1,32 bilhão para R$ 1,12 bilhão.

No período, a companhia registrou vendas brutas de R$ 563 milhões, o que representa 2.627 unidades. Além disso, a PDG teve queda de 28,4% nas despesas gerais e administrativas na comparação ano a ano, passando de R$ 127 milhões para R$ 91 milhões. Segundo a companhia, esse resultado foi reflexo “dos esforços contínuos da companhia em ajustar o tamanho da operação às diretrizes estratégicas estabelecidas”.

…

EzTec

A Eztec (EZTC3) teve lucro líquido de R$ 95,457 milhões no primeiro trimestre de 2014, 36,7% menos do que no mesmo intervalo de 2013, divulgou a companhia.

O Ebitda atingiu R$ 88,037 milhões, queda de 41,4% na comparação entre os mesmos períodos. A margem Ebitda caiu 4,7 pontos porcentuais, para 41,8%.

Já a receita líquida totalizou R$ 210,755 milhões, recuo de 34,8%. O resultado financeiro líquido ficou positivo em R$ 14,534 milhões, crescimento de 65,5%.

…

m.infomoney.com.br/mercados/acoes-e-indices/noticia/3337040/pdg-reverte-prejuizo-fbovespa-tem-queda-lucro-confira-mais-resultados

A queridinha dos “afundamentalistas”,EzTec, caiu quase -4% hoje, o sonho acabou?

Alguém analisa?

Grato.

Lembra das torres que venderam para a São Carlos no 1T13? Na época foi negócio entre duas empresas do segmento imobiliário, não representava um crescimento de vendas para compradores finais, era como uma “transferência de estoque” em termos do mercado como um todo, mas o pessoal se empolgou porque acrescentou muito no resultado da EzTec.

Ocorre que o que consta acima, foi um evento não recorrente, até porque a bolha imobiliária para imóveis comerciais é muito mais visível e com isto as vendas caíram na comparação do 1T13 para o 1T14 e além disto, a velocidade de vendas da EzTec DESPENCOU.

Estes fatos deixaram mais evidente que as vendas recorrentes não estavam boas para EzTec (se tirássemos estas vendas das torres do 1T13, veríamos que os resultados foram piores no 1T13 do que no 1T12, que já tinha sido ruim) e ainda, que a EzTec não era imune a crise do segmento.

Será que só agora viram o que consta acima? Eu já tinha comentado a respeito 1 ano atrás, quando você até colocou aquela imagem do padre Quevedo, lembra? Consulta lá no site antigo…

Outro ponto é que os super-estoques de forma geral no mercado e a bolha imobiliária estão ficando visíveis e isto também prejudicará a EzTec, assim como todas as empresas do segmento, mesmo ela não estando em situação tão crítica como demais, mas disputa com elas e como muitas estão bem endividadas e vão reduzir seus preços (os eternos descontos), acabará afetando as vendas e margens da EzTec também (este ponto já deve ter sido parte da causa da queda relevante quanto a velocidade de vendas no 1T14).

Para piorar para EzTec, os super-estoques de forma geral no mercado são mais concentrados exatamente na faixa de preços que a EzTec constrói e comercializa, logo ela tende a ser mais afetada.

Temos ainda dois outros pontos que irão piorar a situação para o segmento em 2.014 como um todo: 1) aumento do juro médio do crédito bancário que já tem acontecido desde Janeiro/14 em função da desaceleração da CEF combinada com repasse da SELIC por bancos privados ; 2) situação da economia.

Por fim, o Governo está agindo e bolando planos “mirabolantes” para ao mesmo tempo, ajudar seus patrocinadores e se reeleger, mas estes planos são focados na baixa renda, que não é o público alvo da EzTec (MCMV 3 a ser anunciado em Junho/2014, MCMV para sem-teto, redução de percentual de pagamento do comprador para CEF no caso do MCMV faixa 1, etc.).

Sim, entendido, grato por analisar!

Pau quebrando nos protestos por moradia até a copa eheheheh:

Geral

Movimentos sociais iniciam hoje série de protestos até a Copa do Mundo

08/05/2014 09h07

São Paulo

Camila Maciel-Repórter da Agência Brasil Edição: Talita Cavalcante

Em Belo Horizonte, atingidos por grandes eventos encerraram encontro com manifestação Antonio Cruz/Agência Brasil

Movimento sociais, que formam o coletivo Resistência Urbana, iniciam hoje (8) uma série de manifestações até a Copa do Mundo para reivindicar direitos sociais e questionar os gastos públicos com o evento. Às 9h, começou a concentração para os protestos em três pontos da capital paulista: Metrô Butantã, na zona oeste; Estação Berrini, na zona sul; e Praça do Ciclista, na região da Avenida Paulista. A organização não divulgou os locais de destino dos manifestantes, mas o alvo são grandes construtoras, em especial, “aquelas que abocanharam os recursos da construção e reforma de estádios”, segundo os movimentos.

“É o lançamento da campanha ‘Copa sem povo, tô na rua de novo’”, cujo objetivo é denunciar as políticas abusivas e antipopulares em relação à Copa do Mundo”, explicou Guilherme Boulos, integrante do Movimento dos Trabalhadores Sem Teto (MTST). Além do MTST, participam do protesto o Resistência Urbana, Movimento Popular por Moradia (MPM) e Movimento de Luta Popular (MLP). Também compõem a ação mais de mil militantes do Movimento dos Trabalhadores Rurais Sem Terra (MST), que chegaram à capital ontem (7), como parte da Jornada Nacional de Lutas pela Reforma Agrária.

O protesto por moradia que já ocorre na manhã de hoje na Avenida Dona Belmira Marin, na zona sul paulistana também faz parte da ação do movimento. Os manifestantes, que fazem parte do Movimento Anchieta de Luta, bloquearam o trânsito para reivindicar a construção de moradias pelo Programa Minha Casa, Minha Vida em um terreno de 68 mil metros quadrados, ocupado no bairro do Grajaú, na zona sul.

As reivindicações do movimento são divididas em seis eixos, em referência à busca pelo hexacampeonato da seleção brasileira de futebol. No eixo moradia, eles pedem leis para o controle do valor dos aluguéis, a formação de uma Comissão Nacional de Prevenção de Despejos Forçados e mudanças no Programa Minha Casa, Minha Vida. Na área da saúde, os movimentos querem o fim dos subsídios aos planos de saúde, o fim das privatizações e 10% do Produto Interno Bruto (PIB) para o sistema público.

No transporte, pedem-se a redução imediata das tarifas, a criação de um fundo federal para redução anual do valor das passagens e tarifa zero com controle público. Para a educação, as reivindicação são a ampliação e construção imediata de creches, 10% do PIB para o sistema público e que a política de cotas e assistência estudantil seja permanente.

No âmbito da Justiça, eles querem a formação de uma Comissão Nacional da Violência do Estado contra a Periferia, a desmilitarização da Polícia Militar e o fim dos tribunais especiais e leis antimanifestação. Por fim, no eixo relacionado à soberania, eles pedem a garantia do trabalho informal durante a copa, a prevenção efetiva da exploração sex ual e pensão vitalícia para as famílias dos operários mortos e feridos durante as obras da copa.

agenciabrasil.ebc.com.br/geral/noticia/2014-05/movimentos-sociais-iniciam-hoje-serie-de-protestos-ate-copa-do-mundo

Ricardo Amorim: “Por ora, estouro de bolha imobiliária na China e suas consequências no Brasil deveria nos preocupar muito mais do que estouro de bolha imobiliária no Brasil”.

postado em Entrevistas

04/2014

Secovi – RS

http://ricamconsultoria.com.br/news/entrevistas/bolha_imobiliaria_china

Alguém analisa? eehehehehe.

Nosso bom e velho profeto da ricam!!!

Aqui ele está tentando distrair o pessoal. É fato que a explosão da bolha da China seria catastrófica para o Mundo, mas lá o Governo tem uma série de recursos para postergar isto, ao contrário do Brasil. Embora já tenhamos até protestos de rua a este respeito por lá, existem questões políticas muito fortes, o PCC (Partido Comunista Chinês) é dono dos mega empreendimentos, não vão deixar estourar “de graça”.

Neste momento, a principal estratégia do segmento imobiliário no Brasil é ocultar o máximo de informações que puderem sobre a evolução do mercado neste ano, bloquear todas as notícias negativas que conseguirem e de quebra, criarem discussões sobre outros países, ou retomar discussões “filosóficas” sobre a bolha (sem FATOS), tudo para que o pessoal se distraia e não olhe para o que está a um palmo do nariz… Este “artigo” do Ricardo Amorin é só mais uma das muitas ações neste sentido.

Segue, relacionado a resposta acima:

Link: http://noticias.r7.com/economia/precos-de-imoveis-desaceleram-no-brasil-e-chegam-ate-a-cair-em-algumas-capitais-06052014

Um trecho desta reportagem:

“No Brasil, o preço médio do m² desacelerou e subiu menos pelo quinto mês consecutivo. Em abril, o valor dos imóveis subiu em média 0,49% nas 16 cidades pesquisadas pelo índice FipeZap Ampliado. Para efeito de comparação, em dezembro de 2013, o aumento registrado foi de 1%. Os dados foram divulgados nesta terça-feira (6).

As três capitais da região Sul do País registraram a maior queda no preço dos imóveis no mês passado: Porto Alegre (-1,35%), Curitiba (-0,57%) e Florianópolis (-0,13%). Já Fortaleza, no Nordeste, liderou a alta (1,38%).”

Análise quanto a esta “pesquisa” do FIPE ZAP:

Quem criou e mantém o FIPE ZAP? Núcleo Real Estate da Poli/USP 100% composto por executivos do mercado imobiliário mais ZAP que ganha com base nos anúncios de vendedores. O que é interessante para ambos? Que o índice apresente eterno crescimento de preços. Quando o índice foi criado e por que? Em 2.008, porque em 2006 diversas grandes construtoras fizeram IPO, em 2.007 compraram alto volume de terrenos e foi em 2.008 que construções começaram a disparar, precisavam atrair clientes e para isto, criar um índice que demonstrasse um ETERNO crescimento de preços era importante…

Agora, pelo trecho da reportagem acima, veja que o FIPE ZAP já divulgou crescimento de preços menor do que inflação em várias praças e até algumas reduções nesta semana. Por que? Como disse em outro site, se até o premio Nobel enxergou que um aumento há vários anos no índice de preços de imóveis, sempre acima da inflação e de qualquer aplicação financeira, era a mais óbvia comprovação de “exuberância irracional”, principal característica de uma bolha, estava na hora de darem uma “mexida” no FIPE ZAP para disfarçar e “coincidentemente” fizeram isto menos de uma semana depois da declaração do prêmio Nobel para um jornal espanhol, em que ele inclusive mencionou o próprio FIPE ZAP como referência neste sentido… Interessante como o FIPE ZAP sempre se comporta de uma maneira perfeita em relação a necessidades do mercado imobiliário, não é?

Lembrando que enquanto em Brasília tivemos queda de 35,5% nos preços de lançamentos e 30% nos preços da entrega, ambos na comparação de 2.012 com 2.013, segundo pesquisa da Geoimoveis com base nos preços reais praticados por construtoras, com prova complementar através de depoimentos de investidores na planta que faziam distrato e mencionavam estas quedas, o FIPE ZAP apresentava crescimento no preço ANUNCIADO no mesmo período!

Tem ainda o caso de Curitiba, onde enquanto construtoras de grande porte, fugindo da cidade em virtude da superoferta, davam descontos de 30% a 35% durante todo o ano, o FIPE ZAP em determinado mês apresentava recorde nacional de crescimento de preços nesta cidade, isto baseado na “fantástica” amostragem de 20 anúncios no ZAP para Curitiba, enquanto em site concorrente haviam milhares de anúncios…

Como disse, este comentário tem relação com o anterior, pois a notícia que consta no link acima é só mais uma manobra para distrair a galera quanto aos FATOS: fizeram crescimento de preços desacelerado e abaixo da inflação para diversas cidades, com poucas quedas no FIPE ZAP, para não espantarem os especuladores e ao mesmo tempo, poderem dizer que não é uma “exuberância irracional”, abrindo mais espaço para que em próximas “reportagens”, digam que o preço está “desinflando naturalmente” e não é bolha, tudo como sempre, para pegar os sardinhas desavisados e convencê-los de que “ainda é um bom momento para comprar imóveis”…

E mais esta agora… mais calotes a caminho??

07/05/2014 12h02 – Atualizado em 07/05/2014 17h29

Governo anuncia prestação mais baixa no Minha Casa Minha Vida

Famílias que pagavam 10% da renda por mês vão passar a pagar 5%.

Regra já valia para beneficiários que entraram no programa em 2012.

Trazendo um post para reforçar a “bolha FII”:

”

HTMX11B

Esse fundo está em processo de desinvestimento, com data marcada para fechar as portas:

“Diogo Canteras explica que é essa perspectiva de demanda por hotéis nos próximos anos que norteia a estratégia do fundo imobiliário Hotel Maxinvest, gerido pela Hotel Invest e administrado pelo BTG Pactual.

O fundo foi criado em 2007 para comprar flats a preço de banana após o estouro da bolha e apostar na recuperação desse mercado. Foram comprados 67 milhões de reais em flats na época, e agora o fundo está em período de desinvestimento, vendendo a conta-gotas suas unidades com lucro.

“A ideia é extinguir o fundo em 2015, distribuindo o lucro da venda dos imóveis pelos cotistas. Em princípio, o fundo não vai comprar novos flats, mas estamos estudando outros fundos em hotelaria com o BTG Pactual”, diz Canteras. A venda de todos os imóveis da carteira já foi aprovada em assembleias de cotistas anteriormente.

Fonte: exame.abril.com.br/seu-dinheiro/noticias/as-vantagens-e-os-riscos-de-investir-em-flats-hoteleiros?page=3

Portanto, faça as contas para saber se até 2015 você terá todo o retorno do investimento. No final, vai virar pó.

”

forum infomoney

Pra variar, movimento 100% especulativo, depois da explosão da bolha dos flats (na explosão anterior da bolha dos flats, valorizou 100% para depois voltar a preço anterior ao inicial), colocaram todas as fichas que seria o momento para uma nova especulação, o que depois foi reforçado pela escolha do Brasil para sede de Copa do Mundo e Olimpiadas…

Creio que perderam o timing e como só agora viram a super, mega oferta de flats e concorrentes diretos, com queda na demanda, para liquidar o negócio certamente será com prejuízo para os cotistas, mesmo que tentem fazer em conta-gotas para não desvalorizar ainda mais na venda…

O papo de que vão criar outros fundos ligados a hotelaria deve ser só cortina de fumaça, para fazer de conta que está tudo bem com o setor e que esta venda dos flats é só uma “decisão estratégica” mudando o produto e não uma fuga desesperada de um prejuízo ainda maior que ocorrerá em breve…

Não tem milagre, a época das vacas gordas dos especuladores já passou faz tempo, com muita sorte quem vendeu em 2.012 teve algum lucro e quem vendeu em 2.013 empatou, quando considerado o custo de oportunidade quanto a aplicações financeiras, já quem está vendendo de 2.014 em diante como neste caso… Renda de flats, hoteis, hotel-condomínio, etc., é um mico ainda maior, a super-vacância ficará muito mais visível depois da copa e não vai adiantar inventar estorinhas de que por causa da copa diminuiu o volume de turistas e visitantes à negócios e que depois tudo voltaria ao normal (como estão dizendo em São Paulo), a super-oferta ficará clara.

Ainda mais no segmento comercial de forma geral, onde os abusos quanto a excesso de construções como sempre, foram feitos de forma que conseguiu ser pior que para imóveis residenciais, incluindo cidades pequenas com lançamentos que parecem que nunca serão ocupados, tamanha a desproporção em relação ao porte da cidade.

Até a PDG lançou dois empreendimentos comerciais no 4T13 que foram 100% vendidos para um fundo de investimentos imobiliários… É, os resultados vão ser muito feios para os últimos sardinhas, não tenha dúvidas!

Sem contar que para residenciais os corretores ainda tentam tapear os consumidores dizendo que se for para morar não tem problema pagar muito mais do que vale e depois ver o preço reduzir (lógico que não dizem com estas palavras, falam sobre investimento com retorno no looooooongo prazo, perda da inflação, mas com ganho na condição de financiamento e outras falácias), já no caso dos comerciais, como vão atrair os incautos, principalmente com o mais que evidente desaquecimento da economia, trazido em boa parte, pela própria bolha imobiliária?

Pena que tudo oque foi dito não leva a uma bolha, principalmente pq os estoque de SP e RIO são ADEQUADOS levando em conta que representam mais 70% de todo o setor no Brasil.

Não fale bobagens e não compare numeros absolutos. 25 meses de estoque só na vossa cabeça. agora a bolha de salvador vai quebrar o setor, tenha dó.

Apresente FATOS, corretor.

Deixa um panfleto de lançamento, obrigado! rsrsr

Qual a metragrem mesmo?

kkk

Só a oferta de imóveis no http://www.imovelweb.com.br em São Paulo, no caso de 3 e 4 dormitórios, é o suficiente para mais de 10 anos de vendas, na somatória de novos e usados, quando analisadas as vendas informadas por SECOVI SP quanto a novos e CRECI SP quanto a usados.

Para confirmar, acesse: http://www.defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i e veja os cálculos e referências.