Como é de conhecimento da maioria dos investidores os bancos, principalmente no Brasil, costumam lucrar muito. E se os bancos lucram, no geral, você investindo nas ações deles certamente vai ganhar dinheiro também? Bastará surfar a mesma onda dos banqueiros, simples assim?

Os bancos costumam fazer dinheiro através de juros sobre empréstimos concedidos a clientes. Hoje em dia também há um número de fundos mútuos e outras oportunidades de investimento que compõem um montante do lucro gerado pelos bancos. Você também ganhará dinheiro investindo em ações de bancos, mas deverá ter algumas coisas em mente:

- Não se esqueça que bolsa de valores é um investimento de risco e o rendimento é variável. Certifique-se de que você está em uma posição para cobrir eventuais prejuízos potenciais e se o que você investir pode ser coberto durante uma recessão sem causar problemas em lidar com suas despesas padrão e incomuns.

- Avalie com calma o banco que vá investir, podendo mesmo ser o banco onde você ou familiares são clientes atualmente. Veja como é a qualidade dos empréstimos subjacentes que ajudam a alimentar os programas de investimento operados pelo banco.

- Existem chances de que a banco passe por uma fusão ou aquisição num futuro próximo, a qual poderia afetar negativamente os investimentos?

- Quanto, como e com qual frequência a empresa paga os seus proventos?

- Os banqueiros, acionistas controladores, presidente e principais diretores possuem idoneidade?

- Os balanços tem saído nos prazos exigidos pelos órgãos competentes? Já houve algum caso de fraude nos balanços ou os controladores do banco já estiveram envolvidos em algum caso deste tipo?

- Como está o endividamento do banco (rating)? E o PDD (Provisão para Devedores Duvidosos)?

- É banco privado, público ou misto? E como é a sua relação com o governo?

Quanto mais você souber sobre a saúde financeira, jurídica e política do banco, mais fácil será para tomar as decisões corretas na hora de investir em suas ações.

Se for possível falar com os banqueiros, claro que diretamente será bem difícil, mas via RI (Relação com Investidores) seria muito bom para tirar suas dúvidas restantes sobre a instituição bancária e/ou financeira que deseja investir. Ver em primeira mão como eles manipulam as ações de bancos, o que aconteceu no passado com as suas carteiras de clientes, etc., pode ajudar-lhe em sua decisão de investimento.

Nada é garantido no mundo dos investimentos e nem na vida, porém se fizer uma análise criteriosa do(s) banco(s) onde pretende investir aliado a uma boa estratégia e controle de risco, fatalmente você sairá na frente de muitos investidores.

Veja também:

- Quadro Financeiro e Outros (Bancos, Outros Intermediarios Financeiros, Soc. Arrendamento Mercantil, Soc. Crédito e Financiamento, Corretoras de Seguros, Seguradoras, Securitizadoras de Recebíveis, Gestão de Recursos e Investimentos e Serviços Financeiros Diversos) em:

http://www.bmfbovespa.com.br/cias-listadas/empresas-listadas/BuscaEmpresaListada.aspx?Idioma=pt-br - Fundamentus: é um sistema on-line que disponibiliza informações financeiras e fundamentalistas das empresas com ações listadas na Bovespa.

http://fundamentus.com.br

Bancos que já quebraram e/ou precisaram ser resgatados pelo governo ou por outras instituições financeiras:

– Banco Santos;

– Bamerindus;

– Panamericano;

– Cruzeiro do Sul;

– Lehman Brothers;

– Bank of America Merrill Lynch, etc…

Bancos que dão muito lucro e bons resultados até hoje:

– Banco do Brasil;

– Itaú;

– Bradesco;

– Santander Brasil;

– Goldman Sachs;

– Morgan Stanley;

– JP Morgan etc…

Até o próximo post.

86 Comments

11h56 : ABC Brasil apresenta lucro de R$ 91,1 milhões no 1T16

O lucro líquido recorrente do Banco ABC Brasil encerrou em R$ 91,1 milhões no 1T16, aumento de 13,5% em relação ao mesmo período de 2015. O Retorno Anualizado Sobre o Patrimônio Líquido (ROAE) atingiu 15% a.a, alta de 0,5 p.p. em relação ao 1T15. A receita de intermediação financeira foi de R$ 353,9 milhões com queda de 70% quando comparada a do 1T15.

Lopes Filho

10h48 : Itaú Unibanco resultado do 1T16

O ItauUnibanco fechou 1T16 com lucro líquido recorrente de R$ 5,235 bilhões e queda de 9,6% ante 1T15. O lucro líquido contábil, por sua vez, foi de R$ 5,184 bilhões, frente a R$ 5,733 bilhões no 1T15 (-9,6%). O resultado financeiro líquido avançou 3,7%, mas as despesas com provisões para devedores duvidosos cresceram substancialmente, ao atingir R$ 7,231 bilhões, frente a R$ 5,515 bilhões no 1T15 (+31,1%) e a R$ 6,116 bilhões no 4T15 (18,8%), por conta da ampliação do risco da carteira de crédito expandida. Essa carteira, que inclui avais e fianças, totalizou R$ 517,484 bilhões em março de 2016, com queda de 4,8% em doze meses.

No primeiro trimestre, o índice de inadimplência atingiu 3,9%, medido pelas operações com mais de 90 dias de atraso. No fim de dezembro de 2015, o indicador marcava 3,5% e, em março daquele mesmo ano, 3%. Houve aumento da inadimplência tanto no segmento de pessoas físicas quanto no de empresas.

Lopes Filho

11h25 : Banco Pan tem prejuízo de R$ 96,1 milhões no 1T16

No 1T16, o Banco Pan apresentou prejuízo de R$ 96,1 milhões, frente ao lucro líquido consolidado de R$ 33,7 milhões no 4T15 e ao prejuízo de R$ 73,5 milhões do 1T15. Os resultados trimestrais foram impactados pelo menor volume, bem como mix das cessões de carteiras de crédito sem coobrigação realizadas no período. As cessões de carteira sem coobrigação (que incluem créditos de veículos, consignado e imobiliário) totalizaram R$ 2,2 bilhões no 1T16, sendo que a margem financeira ficou pressionada, ao atingir 11,6%, frente aos 11,7% do 4T15 e 11,1% no 1T15. As despesas com PDD também recrudesceram, por conta da ampliação do risco da carteira de crédito, o que pressionou as margens operacionais.

11h00 : Itau Unibanco confirma fusão com a CorpBanca

O Itaú Unibanco Holding S.A. informou a fusão entre o Banco Itaú Chile e o CorpBanca. Com a conclusão da operação, o Itau Unibanco passa a ter participação de 33,58% do capital social do banco resultante da fusão, o Itaú CorpBanca. Itaú Unibanco e o Corp Group indicarão os membros do Conselho de Administração de acordo com o suas participações no capital social. A partir de 01 de abril, o Itaú CorpBanca será consolidado nas demonstrações financeiras do Itaú Unibanco, acrescentando aproximadamente R$ 117,0 bilhões de ativos em seu balanço.

Lopes Filho – 15h41 : Banco Pine resultados 4T15

O Banco Pine apresentou lucro líquido de R$ 10,0 milhões no 4T15, ante lucro de R$ 5 milhões no mesmo período do ano anterior. No acumulado de 2015, o lucro foi de R$ 41,0 milhões, 27% inferior ao acumulado em 2014.

A receita de intermediação financeira do último trimestre de 2015 foi de R$ 230 milhões, recuando 41% em relação ao 4T14. Em 2015, a receita acumulada foi de R$ 1,7 bilhão, 27,0% superior ao auferido no 12M14.

#BBDC4 #BBDC3

Lopes Filho – 14h45 : Bradesco divulga lucro de R$ 4,6 bilhões no 4T15

O Banco Bradesco divulgou lucro líquido ajustado de R$ 4,6 bilhões no 4T15, superando o trimestre encerrado em dezembro de 2014 em 10,4%. No acumulado de 2015, o lucro foi de R$ 17,9 bilhões, 16,4% superior em relação ao 12M14.

A receita de prestação de serviços do último trimestre de 2015 foi de R$ 6,6 bilhões, avançando 13,0% em relação ao 4T14. Em 2015, a receita acumulada foi de R$ 24,8 bilhões, 12,4% acima do auferido no ano anterior.

A margem financeira total do 4T15 foi de R$ 14,5 bilhões, avançando 11,8% sobre o auferido no mesmo período do ano anterior. No 12M15, a margem acumulada foi de R$ 55,4 bilhões, superando o 2014 em 14,7%.

#BBAS3

Banco do Brasil divulga lucro de R$ 2,5 bilhões no 4T15

O Banco do Brasil apresentou lucro líquido de R$ 2,5 bilhões no 4T15, ficando abaixo do registrado no mesmo período do ano anterior em 15,1%. No acumulado de 2015, o lucro foi de R$ 14,4 bilhões, superando em 28% o auferido no ano anterior.

A margem financeira líquida foi de R$ 7,9 bilhões no último trimestre de 2015, recuando 5,2% em relação ao 4T14. No 12M15, a margem acumulada foi de R$ 31,8 bilhões, 0,1% abaixo do acumulado em 2014.

O índice de inadimplência acima de 90 dias atingiu 2,3% em 2015, contra 2,0% em 2014. Por fim, o índice de Basileia foi de 16,1%, com o core capital em 8,2%, logo próximo ao determinado pelo BACEN, no âmbito das novas regras de Basileia 3. A carteira de crédito alcançou R$ 688,991 bilhões, com evolução de 6,6%. Destaque para os avanços de consignado e imobiliário, ao passo que houve retração em PME e veículos.

Banco Daycoval anuncia resultados 4T15

O lucro líquido do Banco Daycoval para o 4T15 foi de R$ 158,0 milhões, superando em 68,6% o auferido no 4T14. No acumulado de 2015, o lucro foi de R$ 432,0 milhões, 55,3% acima do ano anterior.

A receita de operações de crédito do último trimestre de 2015 foi de R$ 726,7 milhões, avançando 15,6% na comparação com o 4T14. Em 2015, a receita acumulada foi de R$ 3,0 bilhões, avançando 30,5% em relação a 2014.

Lopes Filho – 15h44 : Banco ABC Brasil apresenta resultados do 4T15

O Banco ABC Brasil apresentou lucro líquido recorrente de R$ 105,5 milhões, com evolução de 28,3% ante o 4T14. No acumulado de 2015, o lucro foi de R$ 371,8 milhões em 2015, com crescimento de 17,4% na comparação com o ano anterior.

O retorno anualizado sobre o patrimônio líquido recorrente perfez 15,9% em 2015 e avançou 0,4 p.p.. No 4T15, o ROE foi de 17,0% a.a., apresentando crescimento de 0,8 p.p. contra o 3T15 e 1,8 p.p. ante o 4T14. Já a carteira de crédito expandida (considera avais e fianças) fechou 2015 com saldo de R$ 21,5 bilhões e crescimento de 4,7%. No intervalo do 4T15 houve recuo de 0,9%.

O segmento corporate evoluiu 5,6% no ano e mostrou queda de 1,0% no intervalo do 4T15, bem como no segmento de empresas de médio porte houve retração de 1,5% no ano e 0,1% no intervalo do 4T15.

Itaú tem lucro de R$ 26,2 bi em 2015, crescimento de 19,6%; retorno atinge 24,8% graças a ganho fiscal

O Itaú Unibanco fechou o ano de 2015 com um lucro líquido de R$ 26,2 bilhões, o que representa um crescimento de 19,6% sobre o ganho de 2014, de R$ 21,9 bilhões. O retorno sobre o patrimônio líquido foi de 24,8%, superior aos 24,3% do ano anterior. Apesar do bom desempenho, o maior banco privado br

…

http://www.arenadopavini.com.br/artigos/resultados/itau-fecha-2015-com-lucro-de-r-262-bi-crescimento-de-196-retorno-atinge-248

Lopes Filho – 10h42 : Formação de GIC entre BB, Itaú, Bradesco, Santander e Caixa

O Banco do Brasil, Itaú Unibanco, Santander, Bradesco e Caixa Econômica Federal firmaram um memorando de entendimentos não vinculante com o objetivo da criação de uma gestora de inteligência de crédito (GIC).

A GIC desenvolverá um banco de dados visando agregar, conciliar e o tratamento de informações cadastrais e creditícias de pessoas físicas e jurídicas (com autorização de inclusão no banco de dados), propiciando maior troca de informações sobre estes clientes, proporcionando o desenvolvimento e o alcance de maior eficiência na gestão de crédito.

A estrutura da GIC será como sociedade anônima e seu controle será compartilhado entre as instituições envolvidas (20% para cada parte). O Conselho de Administração será composto por membros indicados pelas partes, que terão dedicação exclusiva à GIC, preservando a gestão independente.

A operação lava jato phodeo o brasil!

Um viva os tralhas!!

http://direitacentroesquerda.blogspot.com.br/2015/11/operacao-lava-jato-trava-o-brasil.html

10h04- Paula Barra • Lara Rizério •

BTG Pactual desaba 20% após prisão de André Esteves e puxa demais bancos

Confira a atualização dos principais destaques de ações da Bovespa nesta quarta-feira

…

11h09: BTG Pactual (BBTG11, R$ 24,88, -19,49%)

As ações do BTG Pactual desabam após a prisão do presidente do banco, André Esteves, no âmbito da Operação Lava Jato. Os papéis registram hoje a maior queda desde quando começaram a ser negociadas, com volume negociado 370% maior do que a média diária dos últimos 21 pregões.

Segundo informações, ele foi preso por estar atrapalhando apurações da Operação. O movimento puxa forte queda dos demais bancos listados na Bovespa: Itaú Unibanco (ITUB4, R$ 28,45, -3,03%), Bradesco (BBDC3, R$ 25,05, -3,28%; BBDC4, R$ 22,31, -3,04%), Banco do Brasil (BBAS3, R$ 18,11, -2,63%) e Santander (SANB11, R$ 15,35, -2,23%).

A assessoria de imprensa do BTG Pactual informou que o banco está à disposição das autoridades para prestar todos os esclarecimentos necessários e vai colaborar com as investigações. Esteves foi preso na casa da família, no Rio de Janeiro e a operação incluiu buscas na residência do executivo do BTG Pactual e na sede do banco em São Paulo. A prisão é temporária, com prazo de cinco dias.

…

infomoney.com.br/mercados/acoes-e-indices/noticia/4423701/btg-pactual-desaba-apos-prisao-andre-esteves-puxa-demais-bancos

12h22

BC diz monitorar impacto de operação da PF para o BTG Pactual

Por Alex Ribeiro | Valor Econômico

BRASÍLIA – O Banco Central (BC) informou, por meio de sua assessoria de imprensa, que acompanha a situação do BTG Pactual, cujo presidente, André Esteves, foi preso nesta manhã pela Polícia Federal.

“Cumprindo sua missão institucional de assegurar a solidez do sistema financeiro, o BC monitora o impacto dos acontecimentos para a instituição regulada”, declarou a autoridade monetária. Segundo o BC, “a instituição apresenta robustos indicadores de solidez financeira e continua atuando normalmente no mercado”.

A assessoria de imprensa informou ainda que o BC “está solicitando informações às autoridades competentes para verificar se há desdobramentos em sua esfera de atuação administrativa”.

A autoridade monetária declarou também que, até a apuração dos fatos e a devida decisão administrativa, o BC, como de praxe, não comenta casos específicos em análise.

10h06- Ricardo Bomfim

Ibovespa e DIs sobem depois de Copom sinalizar mais juros no futuro; dólar zera ganhos

Mercado aponta para dia de alta no câmbio e no mercado de juros futuros; front político se torna fonte de preocupação na Bolsa

…

Ações em destaque

As ações de bancos se recuperam após as fortes quedas de ontem em meio a preocupações de que a prisão do presidente do BTG pudessem causar um impacto sistêmico. Sobem Itaú Unibanco (ITUB4, R$ 28,36, +1,61%), Bradesco (BBDC3, R$ 25,29, +1,98%; BBDC4, R$ 22,33, +2,01%) e Banco do Brasil (BBAS3, R$ 17,95, +3,16%).

…

m.infomoney.com.br/mercados/acoes-e-indices/noticia/4426362/ibovespa-dis-sobem-depois-copom-sinalizar-mais-juros-futuro-dolar

10h49- Marcos Mortari

Após resultado ruim, Banco do Brasil anuncia R$ 477 milhões em JCP aos acionistas

Conforme comunicado divulgado na manhã desta quinta-feira, as ações da instituição financeira serão negociadas “ex” proventos na Bovespa a partir de 24 de novembro

SÃO PAULO – Depois de divulgar um lucro líquido de R$ 3,06 bilhões entre julho e setembro – crescimento de 10,1% em comparação com o mesmo período do ano passado -, o Banco do Brasil (BBAS3) informou o mercado que pagará, em 2 de dezembro, R$ 476.981.337,53 na forma de juros sob capital próprio aos seus acionistas – o que corresponde a R$ 0,17080476865 por ação.

Conforme comunicado divulgado na manhã desta quinta-feira (12), as ações da instituição financeira serão negociadas “ex” JCP na Bovespa a partir de 24 de novembro – ou seja, quem tiver papéis BBAS3 até o fechamento anterior a essa data, terá direito ao provento.

A companhia informou ainda que o crédito será realizado por conta corrente, poupança-ouro ou por caixa. Os acionistas cujos cadastros estejam desatualizados terão suas remunerações retidas ate a efetiva regularização de seus registros em uma das agencias do Banco do Brasil.

Apesar de o lucro ter crescido no período, um comparativo excluindo efeitos extraordinários mostra uma realidade menos favorável: de R$ 2,881 bilhões no terceiro trimestre de 2014, a cifra apresentou leve queda, para R$ 2,885 bilhões atuais. A previsão média de analistas consultados pela Reuters era de que o lucro excluindo efeitos extraordinários seria de R$ 3,017 bilhões.

Para o BTG Pactual, a primeira leitura é um resultado fraco, com lucro líquido ajustado abaixo do estimado. Mesma visão da XP Investimentos, que ressaltou que o lucro abaixo do projetado contribuiu para um ROE (Retorno sobre Patrimônio Líquido) de 13,3%, contra 16,1% no mesmo trimestre do ano passado. Além disso, destaque negativo ainda para o aumento da inadimplência, que passou de 4,8% para 5,2% em um ano.

infomoney.com.br/bancodobrasil/noticia/4400434/apos-resultado-ruim-banco-brasil-anuncia-477-milhoes-jcp-aos

Lopes Filho

11h03 : Santander lucra R$ 1,7 bi no 3T15

O Santander fechou o 3T15 com lucro líquido gerencial de R$ 1,708 bilhões, contra R$ 1,675 bilhões no 2T15 (+2,0%). O ROE gerencial foi de 12,8%, sem alteração em relação ao 2T15. Já o lucro contábil foi de R$ 1,266 bilhões, contra R$ 3,881 bilhões no 2T15 (-67,4%). Considere-se neste que, na base comparativa (2T15), houve ganho extraordinário por conta de reversões de provisões para COFINS.

Na contramão do Sistema, o índice de inadimplência acima de 90 dias recuou no 3T15, posicionando-se em 3,2%, contra 3,7% no 2T15. Ocorre que o Banco efetuou um forte ajuste em sua carteira de crédito, mais especificamente nos segmento de veículos para pessoa física, bem como em pequenas e médias empresas.

A carteira de crédito em si cresceu 11,7% nos últimos doze meses findos em setembro de 2015, bem como 3,4% no intervalo do 3T15, mas influenciada pelos efeitos da desvalorização do câmbio. Excluindo esse efeito as taxas seriam de 3,4% e queda de 1,4%, logo mais condizentes com o cenário econômico.

Lopes Filho

10h22 : Bradesco divulga resultado do 3T15

O Bradesco reportou lucro líquido contábil foi de R$ 4,120 bilhões, com queda de 7,9% frente o 2T15 e crescimento de 6,3% ante o 3T14. Essa desaceleração de resultados tem relação direta com o avanço do saldo de provisionamento para devedores duvidosos (PDD), diante da ampliação do risco da carteira de crédito, mais especificamente no segmento de pequenas e médias empresas.

O índice de inadimplência acima de 90 dias foi progressivo, atingindo 3,8% no 3T15, contra 3,7% no 2T15 e 3,6% no 3T14. Já pelo viés do lucro líquido ajustado, este foi de R$ 4,533 bilhões no 3T15, contra R$ 4,504 bilhões no 2T15 (+0,6%) e R$ 3,875 bilhões no 3T14 (+14,4%). Frisa-se que a diferença entre o lucro líquido contábil e o ajustado no 3T15 refere-se à utilização de crédito tributário de R$ 2,341 bilhões como impacto positivo e o excesso de PDD em R$ 2,222 bilhões como negativo. No geral, o lucro contábil dos 9M15 foi de R$ 12,837 bilhões, contra R$ 11,096 bilhões nos 9M14, com avanço de 15,7%. O ROE anualizado foi de 20,4%, contra 20,2%.

Opinião do Analista

Tal resultado está em linha com nossas estimativas, onde já admitíamos como premissa uma desaceleração do lucro a partir do 2S15 devido a ampliação do risco da carteira de crédito. Por fim, a carteira de crédito registrou avanço de 6,8% em doze meses findos em setembro de 2015.

13h13- Lara Rizério

Os bancos estão preparados para a tempestade? Confira o que esperar para o 3º trimestre

Resultados do terceiro trimestre devem continuar mostrando resiliência do setor, mas cenário mais fraco deve afetar os balanços dos bancos

SÃO PAULO – Os bancos brasileiros abrirão a sua temporada de resultados do terceiro trimestre a partir de quinta-feira 29 de outubro. E os números devem continuar mostrando a resiliência do setor, que vem reportando bons dados a cada trimestre. Porém, em meio ao cenário de deterioração econômica, os indicativos já estão aí: as instituições financeiras estão se preparando para um cenário de tempestade à frente.

Todos os olhos ficarão voltados para o NPL (nível de inadimplência), que deve registrar deterioração no terceiro trimestre, conforme informam os analistas do Santander em relatório sobre o setor. O aumento na taxa de inadimplência é uma tendência que deve continuar até o segundo semestre do ano que vem, avaliam os analistas Boris Molina, Renata Cabral e Henrique Navarro.

“Entretanto, esperamos que os bancos provisionem integralmente os ganhos não recorrentes da reavaliação de ativos fiscais diferidos (DTAs) líquidos, resultantes do aumento nos impostos para os bancos, de 40% para 44%”, afirmam. Assim, os bancos devem ser capazes de aumentar a cobertura em 2015, apenas para ver esses índices reverterem em 2016, uma vez que a inadimplência continuar a aumentar e os bancos protegerem suas demonstrações financeiras baixando reservas excedentes

O Credit Suisse espera, dentre os bancos de sua cobertura – Itaú Unibanco (ITUB4), Bradesco (BBDC4), Banco do Brasil (BBAS3), Santander Brasil (SANB11) e Banrisul (BRSR6) – um crescimento do lucro líquido agregado de 4,8% na comparação trimestral. Para o Deutsche Bank, o lucro recorrente deve ficar estável, com o menor crescimento do crédito compensada pela NIM (Margens de Intermediação Financeira Líquida) ainda alta, assim como o alto controle de custos.

Em meio à reprecificação da carteira de crédito e aos spreads, a NII (receita líquida de juros) deve subir e explicar o crescimento sequencial dos lucros que, contudo, será parcialmente compensada pelo aumento do custo de risco e alíquota mais alta de impostos.

“As provisões são a principal área de incerteza para o trimestre e a nossa avaliação é de que haja uma maior pressão pelo lado negativo. Vemos os próximos resultados como um potencial catalisador negativo para o setor. Mais do que o lucro, a tendência provável para alta da NPL somado à nossa expectativa de um provável discurso menos construtivo pela gestão dos bancos sobre as perspectivas pode contribuir para haver uma maior pressão sobre as ações. Assim, podemos manter a nossa visão negativa sobre o setor”, avalia a equipe de analistas do Credit. Em meados de outubro, o banco rebaixou a recomendação para o setor, com as quatro principais instituições financeiras do País indo para recomendação underperform (recomendação abaixo da média do mercado).

Até onde os NIMs podem ir?

O Santander destaca que espera maiores altas de NIMs com a ajuda da reprecificação da carteira de crédito, elevação das taxas e resultados saudáveis da tesouraria.

“Para 2016, esperamos que a principal questão seja se os bancos irão computar um aumento no custo de capital próprio, a elevação dos impostos e a alta no custo de risco em seus spreads. Esperamos que os bancos privados exerçam disciplina de alocação de capital na ausência de intervenção dos bancos estatais. Acreditamos que, no caso de consolidação fiscal, um aumento na oferta de crédito dos bancos estatais (em taxas abaixo das geradas pela alocação total do custo de crédito) é altamente improvável, mas observamos que o Ministério da Fazenda é o acionista controlador dos bancos estatais”, afirmam os analistas do Santander.

Já o crescimento do crédito deve ser impulsionado por efeitos do câmbio. Porém, excluindo os impactos da divisa, a expectativa é de um crescimento do crédito em torno de 0,0-1,5% na comparação trimestral, uma vez que a demanda por crédito deve continuar prejudicada pela recessão no Brasil.

Itaú, mais uma vez, deve ser o destaque

Os analistas do Santander acreditam que o melhor banco é o Itaú, graças a sua posição de capital mais forte e sua maior lucratividade, apesar da maior exposição a possíveis problemas em suas carteiras de pessoas jurídicas e ao consumidor. Já a posição de capital do Bradesco depois da aquisição do HSBC o deixa exposto a riscos extremos em créditos inadimplentes. Confira a análise dos principais bancos do País, de acordo com os bancos Santander, Deutsche Bank e Credit Suisse.

Bradesco – 29 de outubro

O Deutsche espera que o lucro recorrente do Bradesco fique estável, com o fraco crescimento do crédito sendo compensado pela ainda alta da NIM, assim como o controle de custos do banco. O ROE (Retorno sobre o Patrimônio Líquido) deve permanecer em cerca de 20%.

Já para o Santander, a expectativa é de que o ROE ajustado caia para 15,3%, em comparação a uma média de 23,8% nos últimos quatro trimestres, afetado por perdas da marcação a mercado maiores do que as de seus pares e reduções nas provisões excedentes, líquidas de provisões extraordinárias durante o trimestre.

Enquanto isso, o crescimento do crédito sofreu uma desaceleração significativa: “esperamos encontrar crescimento insignificante do crédito ao eliminarmos o impacto da desvalorização cambial no crédito denominado em dólares. (…) Em nossa opinião, o risco de crédito expandido deve aumentar em torno de 6,0-7,0% na comparação anual, com desaceleração mais acelerada oculta pela desvalorização cambial”, afirmou. Já a NIM continua a expandir, sustentada pela reprecificação do crédito a pessoas jurídicas e resultados da tesouraria.

Santander Brasil – 29 de outubro

O lucro líquido do Santander Brasil deve ter um impacto positivo de R$ 450 milhões não-recorrente relacionado à venda da operação de custódia. Por outro lado, o crescimento dos empréstimos deve desacelerar excluindo o impacto do câmbio, destaca o Deutsche Bank.

Enquanto isso, a NIM deve seguir estável, e a piora do portfólio de empréstimos deve ser compensada pela alta dos spreads. Enquanto isso, a qualidade dos ativos deve seguir deteriorada, liderada pela alta das provisões.

O Credit, por sua vez, acredita em uma alta de 39% dos lucros na comparação trimestral. No primeiro semestre de 2015, esta linha foi significativamente acima dos níveis de 2014, “e estamos dando o benefício da dúvida para o terceiro trimestre”.

Itaú Unibanco – 3 de novembro

De acordo com o Santander, os retornos do Itaú Unibanco começam a voltar ao normal. A expectativa é de que o banco registre um aumento considerável nos índices de cobertura de créditos inadimplentes, uma vez que a receita extraordinária das reavaliações de impostos diferidos deve ser integralmente provisionada. Já o ROE ajustado deve baixar para 22% ante uma média de 28% nos quatro trimestres anteriores, prejudicado por perdas da marcação a mercado e pela redução de PDDs excedentes (líquidas de provisões não recorrentes), devido a uma aceleração na inadimplência durante o trimestre.

A expectativa é de desaceleração do crescimento de crédito, com alta de 2,6% na comparação com o segundo trimestre e de 9,4% frente o terceiro trimestre de 2014, impulsionado por empréstimos denominados em dólares. Enquanto isso, o índice de inadimplência ajustado deve aumentar 33 pontos-base, chegando a 7,27%, de acordo com a projeção do Santander.

O Credit espera uma queda nos lucros com a alta de impostos efetiva. No entanto, o lucro antes de impostos deve subir 3,3% guiado pela alta de 4% da NII no trimestre, que será compensado pelo aumento das provisões e alta do opex em meio ao reajuste salarial. O Deutsche Bank destaca: o crescimento dos empréstimos deverá se manter fraco e a qualidade dos ativos deve se deteriorar ainda mais, enquanto o crescimento das despesas pode acelerar ligeiramente, mas permanecerá controlado. O Itaú deve continuar a oferecer o mais alto ROE em seus pares, avalia o banco.

Banco do Brasil – 12 de novembro

A expectativa do Deutsche Bank é de que o BB registre um lucro líquido recorrente modestamente melhor, enquanto o NIM deve seguir estável. Conforme aponta o Credit Suisse, o lucro líquido deve subir 3,5%, dirigido por crescimento do NII.

O foco para o BB, afirma o Santander, será monitorar o tamanho de seu maior tomador de empréstimos, que muitos presumem ser a empresa petrolífera nacional que passa por problemas, pois um aumento adicional considerável nessa posição pode gerar intranquilidade no investidor. “Esperamos uma aceleração gradual no índice de inadimplência ajustado, com a cobertura de inadimplência impulsionada por ganhos da reavaliação de DTAs”, afirmam os analistas.

O impacto da volatilidade do mercado sobre os resultados em grande parte não será contabilizado, uma vez que a marcação a mercado da posição previdenciária não será feita até o quarto trimestre de 2015. A expectativa é de uma discreta expansão o no crescimento do crédito excluindo impactos cambiais, os índices de inadimplência ajustados devem subir novamente (com alta de 32 pontos-base), enquanto as margens de intermediação financeira líquida devem se expandir.

Já a exposição do maior tomador de empréstimos estará no centro das atenções. “A posição do maior tomador de empréstimos do Banco do Brasil era de R$ 25,1 bilhões no segundo trimestre. Qualquer aumento nessa exposição pode deixá-lo perto do limite regulatório. Também acreditamos que mais aumentos nessa posição podem começar a intranquilizar os investidores”. Por outro lado, o impacto do risco de mercado do fundo de pensão continua não contabilizado.

Confira as estimativas do Credit Suisse para os bancos:

em R$ bilhões Lucro Líquido ROE ajustado

Período 3T15E 2T15 3T15E/2T15 3T15E 2T15 3T15E/2T15

Banco do Brasil 3,060 2,957 +3,5% 17,1% 15,2% +1,9 p.p.

Bradesco 4,646 4,504 +3,1% 21% 21,1% +2,43 p.p.

Itaú Unibanco 6,074 6,134 -1% 23% 24,2% -1,19 p.p.

Santander Brasil 1,772 1,271 +39,4% 12,2% 9,3% +2,86 p.p.

INFOMONEY

19h11- Rodrigo Tolotti Umpieres

Mais cortes: S&P rebaixa 13 bancos brasileiros, incluindo BB, Bradesco e Itaú

Após tirar grau de investimento do Brasil, agência de rating seguiu com movimento de corte da nota das principais empresas do País

SÃO PAULO – A lista de empresas cortadas pela Standard & Poor’s segue na noite desta quinta-feira (10). Desta vez a agência rebaixou os principais bancos do País, incluindo o Itaú Unibanco, Bradesco, Banco do Brasil, todos cortados de “BBB-” para “BB+”, com perspectiva negativa. Com isso, todos entram na categoria “junk”, sem grau de investimento.

Além deles, estão na lista de bancos rebaixados a Caixa Econômica, BNDES (Banco Nacional de Desenvolvimento Econômico e Social), Citibank, Banco Votorantim, Banco do Nordeste, HSBC, Banco ABC Brasil, Santander, BNP Paribas e BTG Pactual.

m.infomoney.com.br/mercados/acoes-e-indices/noticia/4278812/mais-cortes-rebaixa-bancos-brasileiros-incluindo-bradesco-itau

10h26 : Santander anuncia mudanças na Diretoria

A partir de 01 de janeiro de 2016, o Sr. Sergio Rial, atual presidente do Conselho de Administração do Banco Santander deixará o cargo e assumirá a posição de Diretor Presidente do Santander, em substituição ao Sr. Jesus Zabalza que, na qualidade de Vice Presidente do Conselho, ficara a frente do órgao.

10h25 : BB anuncia distribuição de JCP

O Conselho de Administração do Banco do Brasil (BBAS) aprovou distribuição de juros sobre o capital próprio, referentes ao 3T15, no valor total de R$743,03 milhões, correspondentes ao valor bruto R$0,26607802608 por ação, que serão pagos em 30 de setembro, tendo como base a posição acionária de 11 de setembro.

11h00 : Itaú altera plano de recompra de ações

O Conselho de Administração do Itaú Unibanco Holding S.A. (ITUB) alterou o seu programa de recompra de ações de emissão própria. Antes, seriam adquiridas 11.000.000 de ações ordinárias e 55.000.000 de ações preferenciais, num prazo de 365 dias, contados a partir de 05 de agosto deste ano. Este plano foi encerrado antecipadamente.

Agora, após alteração, o prazo será de um ano, contados a partir de hoje (28 de agosto) a 26 de agosto de 2016. O número de ações a serem adquiridas será de 11.000.000 de ações ordinárias e 50.000.000 de ações preferenciais e serão intermediadas pela Itaú Corretora de Valores S.A.

Saiu algo pros bancos estarem subindo forte??

Fim do JCP virou pó???

http://defendaseudinheiro.com.br/tag/JCP

Vão mexer na CSLL ao invés do JCP!!

http://exame.abril.com.br/economia/noticias/senadora-gleisi-hoffmann-propoe-aliquota-de-20-da-csll

BOVESPA FECHA COM MAIOR GANHO DIÁRIO EM OITO MESES

Principal índice da Bovespa fechou nesta quarta-feira em alta de mais de 3,29%, a 46.010 pontos, em meio à disparada dos pregões em Wall Street e das ações de bancos brasileiros, após comissão no Congresso Nacional aprovar parecer com aumento menor de alíquota de CSLL para instituições financeiras

26 DE AGOSTO DE 2015 ÀS 17:28

SÃO PAULO (Reuters) – O principal índice da Bovespa fechou nesta quarta-feira em alta de mais de 3 por cento, maior avanço diário em oito meses, em meio à disparada dos pregões em Wall Street e das ações de bancos brasileiros, após comissão no Congresso Nacional aprovar parecer com aumento menor de alíquota de CSLL para instituições financeiras.

De acordo com dados preliminares, o Ibovespa subiu 3,29 por cento, a 46.010 pontos. O giro financeiro totalizava 5,5 bilhões de reais.

(Por Paula Arend Laier)

Comissão aprova alta da CSLL a instituições financeiras a 20%; texto segue para Câmara

Por Leonardo Goy – A comissão mista no Congresso Nacional responsável pela análise prévia da medida provisória 675, que eleva a contribuição social sobre o lucro líquido (CSLL) sobre instituições financeiras, concluiu nesta quarta-feira a votação da MP, estabelecendo a alíquota da CSLL em 20 por cento até 1º de janeiro de 2019, quando volta a vigorar o percentual de 15 por cento.

A MP segue ao plenário da Câmara dos Deputados e depois, ao do Senado.

A senadora Gleisi Hoffmann (PT-PR), relatora da proposta, ressaltou que o tema chega à Câmara trancando a pauta.

O parecer aprovado na comissão nesta quarta-feira prevê que a CSLL cobrada das cooperativas de crédito seja também elevada, dos atuais 15 por cento para 17 por cento, até 1º de janeiro de 2019, quando deve voltar para 15 por cento.

Segundo Gleisi, o estabelecimento dos prazos – não havia um na proposta original do Executivo – foi necessário para garantir a aprovação do texto na comissão.

“O ministério da Fazenda sabe da mudança. O acordo foi negociado com o governo”, disse Gleisi.

As ações de bancos negociadas na Bovespa ampliaram as altas, tocando as máximas da sessão após a notícia, uma vez que a proposta original da senadora petista previa uma elevação da alíquota para 23 por cento e sem prazo de vigência.

“Certamente o impacto dessa medida tende a ser positivo para os bancos brasileiros no médio prazo”, avaliou o Itaú BBA, lembrando que a maioria dos analistas e investidores estava considerando um aumento permanente na CSLL para 20 por cento.

“No entanto os bancos brasileiros terão ganhos não recorrentes menores no terceiro trimestre para reforçar seus balanços, o que pode levar a um aumento no nível de provisões com despesas”, ponderou o analista Thiago Batista e sua equipe em nota a clientes.

EFEITO NA ARRECADAÇÃO

A senadora disse que, nesta ano, a elevação das alíquotas deve gerar um aumento de arrecadação de cerca de 995 milhões de reais este ano e de 3,8 bilhões de reais no ano que vem. Em 2017 o acréscimo deve ser de 4 bilhões de reais, mesmo valor estimado para 2018.

Gleisi retirou do texto, na última hora, emenda relativa à dívida da distribuidora goiana Celg com Itaipu Binacional. Foi feito acordo para que o assunto seja tratado em outra MP, a 677, que já trata do setor elétrico

10h15 : Análise da compra do HSBC Brasil pelo Bradesco

Muito se discutiu acerca da aquisição do HSBC Brasil feita pelo Bradesco. A polêmica girou em torno do preço pago, de R$17,6 bilhões, cujo múltiplo em relação ao patrimônio líquido do HSBC Brasil foi de 1,7x. Uma corrente de pensamento argumenta que teria sido caro, já que o HSBC Brasil fechou 2014 com prejuízo de R$537 milhões, por conta de uma qualidade não tão boa da carteira de crédito e baixas de ativos vinculados aos contratos com redes de varejistas, os quais não vingaram expectativas futuras de desempenho. Outra corrente de pensamento, ao menos levantada por nós, frisa que era o último banco de porte à venda no setor, daí o Bradesco elevaria o seu porte em 20%. Ademais, tem expertise na área de varejo (onde o HSBC tropeçou) e avançaria em sinergias operacionais, sobretudo na área de investimento, visto que a subsidiária Banco Bradesco de Investimento não atua entre os maiores players. Pois bem: dias atrás, o HSBC divulgou o 1S15, tendo gerado lucro líquido de R$16 milhões. Especificamente no 2T15, o lucro foi de R$141 milhões, logo numa trajetória de recuperação de resultados. A aquisição assinalada ainda depende da homologação do CADE e BACEN, devendo ocorrer no final do ano.

Bem, desta vez, parece que estão respeitando os minoritários que ganharão um bom dinheiro….

BREAKING NEWS:

Controladores farão OPA do Daycoval e oferecem prêmio de 31% pelas ações

17h53- Marília Kazmierczak

Controladores querem fechar capital da Daycoval e oferecem prêmio de 31% pelas ações

Mais informações em breve

SÃO PAULO – O Banco Daycoval acaba de anunciar ao mercado que pretende fazer uma OPA (Oferta Pública de Aquisição) pelas ações com intuito de cancelamento de registos da companhia.

Segundo fato relevante divulgado nesta quarta-feira (24) após o fechamento o mercado, os controladores – Sasson Dayan, Salim Dayan, Carlos Moche Dayan, Morris Dayan e Rony Dayan – querem pagar R$ 10,00 por ação, o que equivale a um prêmio de 30,89% em relação a cotação de fechamento das ações (DAYC4) que foi de R$ 7,64.

Será adquirido o montante total de até 62.009.312 de ações, sendo 61.605.602 delas correspondentes ao total de ações detidas pelos acionistas não controladores da companhia e 403.710 ações correspondentes à totalidade das ações detidas pelos membros da administração da companhia.

O alvo da OPA são 62.009.312 ações e levando em conta o preço por ação, de R$ 10,00, o preço desembolsado pelos acionistas será de mais de R$ 620 milhões. Porém a oferta será realizada somente se o valor correspondente ao piso da faixa do preço por ação for igual ou inferior ao preço por ação.

Por fim, os contoladores esclareceram que o motivo da OPA é a baixa liquidez da ação e que o cancelaramento de registro e a saída do nível 2 do mercado resultará em benefício ao acionista minoritário.

Nos últimos um e três meses, o volume financeiro médio negociado foi de R$ 212.923,00 e R$ 370.666,70, respectivamente, sendo que, desde o inicio do ano até 23 de junho de 2015, o volume financeiro médio negociado foi de R$ 365.109,47.

http://www.infomoney.com.br/mercados/noticia/4122236/controladores-querem-fechar-capital-daycoval-oferecem-premio-pelas-acoes

08h00- Paula Barra

E se o Bradesco comprar o HSBC? Qual seria o impacto no setor e no mercado?

Negociações entre os dois bancos esquentam após fontes dizerem à Bloomberg que o Bradesco teria oferecido até R$ 14 bilhões pela subsidiária brasileira do HSBC; banco confirmou hoje que venderá operação

SÃO PAULO – Rumores de que a venda do HSBC Brasil estaria cada vez mais próxima crescem no mercado, ainda mais após a confirmação do próprio HSBC que venderá boa parte de suas operações no Brasil, assim como na Turquia. O cenário mais especulado é uma compra pelo Bradesco (BBDC3; BBDC4), que teria oferecido o maior valor pela operação, de até R$ 14 bilhões, conforme noticiou ontem a Bloomberg. Além de suposições sobre um possível comprador, expectativas sobre o impacto da operação no setor não podem ser descartadas. Afinal, em jogo, estão quase R$ 168 bilhões em ativos e um patrimônio líquido de R$ 9,732 bilhões.

Diante dos anseios por respostas, o InfoMoney traçou após conversas com especialistas do setor e leituras de relatórios de bancos e corretoras quais os possíveis cenários e impactos no setor após a compra bilionária. O que se sabe até o momento é que o Goldman Sachs, contratado para assessorar o HSBC, tem até agosto para finalizar a venda, mas o nome do comprador deve sair ainda esse mês.

Primeira suposição: considerando que o Bradesco cumpra as expectativas e de fato adquira o HSBC: o que isso representaria para o banco?

Pagando entre R$ 10 bilhões e R$ 14 bilhões pelo HSBC, a compra ajudaria o Bradesco a se aproximar do segundo colocado em ativos, o Itaú Unibanco (ITUB4), já que ele totalizaria R$ 1,18 trilhão em ativos – enquanto o Itaú conta com R$ 1,3 trilhão. O Banco do Brasil (BBAS3) é o maior, com R$ 1,54 bilhão, enquanto o HSBC é apenas o sétimo, segundo dados dos balanços dos bancos.

Mas, além da oportunidade de ficar mais próximo do maior concorrente, a aquisição teria especial importância em termos de sinergias que podem trazer ao banco. Para analistas, o Bradesco tem mais sinergias a extrair do processo do que o Santander (SANB11), que é o segundo banco mais provável de comprar o HSBC. A oportunidade que se abre para o Bradesco é de incorporar rapidamente os clientes sem trazer 100% dos custos que o HSBC tem atualmente.

O HSBC tem atualmente 853 agências no Brasil, mas não seria exatamente isso que os bancos estão de olho, segundo o analista Pedro Galdi, da blog Whats Call Research. “O que os bancos querem é comprar a carteira de clientes. Agência nenhum deles precisa”.

As expectativas sobre o Bradesco aumentaram depois que fontes disseram, além do valor da oferta, que o banco teria mais facilidade de integrar os ativos do HSBC Holdings Plc e de obter aprovação do governo do que um banco estrangeiro, como o Santander, que também fez uma oferta, mas algo entre R$ 9 bilhões e R$ 10 bilhões. O Itaú, entre os três, que teria feito a menor oferta de R$ 8 bilhões, no piso do mercado. “O Itaú estaria no páreo apenas para pressionar o preço e deixar a concorrência pegar fogo”, comentou o analista João Augusto Frotta, da Lopes Filho, citando o valor bem abaixo oferecido pelo banco.

Para analistas do Deutsche Bank, o HSBC pode ser avaliado a múltiplos parecidos com os do Santander Brasil ou do BB, a 1,3 vezes o patrimônio líquido, o que equivaleria a algo em torno de R$ 10 bilhões e R$ 14 bilhões – dentro da possível faixa ofertada pelo Bradesco. Ou seja, analistas avaliam o preço como “justo”. O banco, no entanto, disse em nota na semana passada, quando começaram a pipocar informações sobre sua oferta, que desconhece essa informação, mas que está “continuamente analisando oportunidades de operação que estejam alinhadas com sua estratégia de crescimento”.

Uma segunda hipótese: Santander?

A segunda hipótese recai sobre o Santander – que teria apresentado um valor menor do que o Bradesco e encontraria maiores dificuldades para obter aprovação do governo. Contudo, para os analistas, a operação faria sentido pelo fato do banco já ter demonstrado interesse em crescer no Brasil.

Em meados de maio, o banco falou que iria fazer uma oferta de compra da unidade do HSBC no País e que teria condições de absorver uma operação desse porte, conforme destacado pelo presidente-executivo do banco espanhol no País, Jesus Zabalza. “Um banco com patrimônio de cerca de US$ 4 bilhões para um nível de capital como o nosso é assumível”, disse.

Em relatório, analistas do Deutsche Bank destacaram que, embora a unidade do HSBC no Brasil seja relativamente pequena, com apenas 2% de participação no mercado de ativos, a avaliação é de que a aquisição poderia adicionar valor para qualquer outro banco que pretendesse aumentar a sua presença no Brasil, tais como Santander, BTG Pactual, Citibank e talvez Inbursa.

A carteira de crédito do HSBC é composta principalmente por empréstimos comerciais (70% do total), enquanto empréstimos a pessoas físicas correspondem a 22% – os 8% são de hipotecas. Para o analista Tito Labarca, que assina o relatório o Deutsche, o valuation potencial dos ativos do banco é de R$ 10 bilhões a R$ 14 bilhões.

E a reação na Bolsa?

Para um analista que pediu anonimato uma vez que as informações não passam de suposições, independente de quem for o comprador, as ações do banco que vencer a disputa devem cair no dia do anúncio. Isso porque tanto Bradesco, quanto Itaú e Santander, têm operações rentáveis e estarão desembolsando um valor elevado para uma operação que roda com prejuízo. No ano passado, o HSBC registrou perdas de R$ 549 milhões em suas operações no Brasil.

Além disso, é importante é ter conhecimento de qual é o ROE (Retorno sobre o Patrimônio Líquido) do HSBC, já que o Itaú tem ROE de 24,5%, enquanto que Bradesco está na casa de 21,5%, o que justifica serem negociados atualmente com prêmio em relação ao patrimônio líquido. Isto é, comprar o HSBC a um múltiplo próximo ao valor de patrimônio se justifica dado que o ROE deve ser menor do que o registrado por esses bancos, comentou o estrategista-chefe da XP Investimentos, Celson Plácido. Vale lembrar que a venda da subsidiária brasileira faz parte do plano global do HSBC de aumentar sua rentabilidade.

Já a visão para os papéis que ficarem de fora, ou seja, que não conseguirem levar o HSBC, a expectativa é de que não sejam afetados em Bolsa. Vale mencionar que, no acumulado do ano, Itaú e Bradesco caem cerca de 3%, enquanto o Santander avança 18%.

E as consequências?

Em relatório do UBS que a Reuters teve acesso, analistas apontaram que, se o Bradesco vencer a disputa, poderá ter forte queda do índice de Basileia. Se o Bradesco pagasse a transação com caixa e os órgãos reguladores aprovassem o negócio rapidamente, o chamado capital de nível 1 do Bradesco poderia cair para 10,1%, ante 12,1% em março, escreveram os analistas liderados por Philip Finch em nota a clientes.

O índice de Basileia, medida da força financeira a reserva de capital em relação a ativos ponderados pelo risco de um banco, deve ter piso de 11% no Brasil. O capital de nível 1, composto sobretudo pelo patrimônio líquido, é o principal componente de Basileia.

Para o Bradesco atingir esse piso teria que ter uma queda de R$ 6,7 bilhões no capital. Se a aprovação demorar mais, no cenário mais provável, o Bradesco poderia acumular lucro, que o ajudaria a cobrir grande parte desse déficit, calculou Finch. Mas, se a compra fosse aprovada no fim do ano, o déficit de capital cairia para R$ 5,4 bilhões. O Bradesco deve pagar R$ 1,6 bilhão em dividendos trimestrais este ano, disseram os analistas.

As notícias de venda do HSBC no país iminente vêm após o presidente-executivo do HSBC, Stuart Gulliver, afirmar que Brasil, México, Turquia e Estados Unidos são mercados potenciais para vendas.

O HSBC em números:

HSBC no Brasil

Total de ativos Quase R$ 168 bilhões

Clientes no País 4.603.625

Patrimônio Líquido R$ 9,732 bilhões

Número de agências 853

Operação brasileira em 2014 Prejuízo de R$ 549 milhões

Funcionários 20.448 pessoas

Abrangência 531 cidades do País

Presença global 73 países

Banco do Brasil (BBAS3, R$ 25,87, -4,19%)

O Banco do Brasil, maior banco do país em ativos, anunciou nesta quinta-feira que teve lucro líquido de R$ 5,818 bilhões no primeiro trimestre, alta de 117,3% ante igual período de 2014. Em bases recorrentes, o lucro do banco estatal somou R$ 3,025 bilhões no período, alta de 24,2% sobre um ano antes e praticamente em linha com a previsão média de analistas ouvidos pela Reuters de R$ 3,033 bilhões.

Para o Credit Suisse, o que mais chamou atenção foi a questão da provisão. O indicador de curto prazo (de 15 a 90 dias), e que na visão do banco é mais importante para entender a tendência da inadimplência, apresentou alta de 0,9 ponto percentual na comparação trimestral em comparação entre 0,3 p.p e 0,4 p.p., aproximadamente, dos bancos privados. Já a qualidade da receita líquida de juros também levantou dúvidas, parecendo não ser sustentável. O BTG Pactual mostrou leitura similar, destacando que a qualidade do resultado pareceu ruim, mas atribuiu como positivo os custos, onde o banco tem conseguido entregar boa performance.

infomoney

08h46- Paula Barra

Petrobras, recompra do BB e mais 14 notícias agitam o radar desta terça-feira

Confira os principais destaques corporativos desta terça-feira; a matéria será atualizada até a abertura da Bovespa às 10h (horário de Brasília)

SÃO PAULO – O noticiário aparece agitado nesta terça-feira (19). Com o fim oficial da temporada de balanços do primeiro trimestre, a Petrobras (PETR3; PETR4) volta novamente para os destaques. Segundo informações da Bloomberg, o ministro da Fazenda, Joaquim Levy, poderá querer uma compensação de até R$ 20 bilhões da estatal, estimativa inicial pela diferença entre o valor do barril usado na cessão onerosa em 2010 e o preço do combustível quando os campos do pré-sal declarados comerciais. O valor ainda está sendo negociado e deve ser fechado no início do ano que vem, disse uma fonte com conhecimento direto nas negociações à agência.

Além disso, no noticiário da petrolífera, a Petrobras é alvo em novas ações na Justiça dos Estados. Mais um grupo de fundos americanos entrou com processo contra a estatal na Corte de Nova York, alegando que o esquema de corrupção na empresa provocou prejuízos de milhões de dólares.

Ainda hoje, a Petrobras informou que a produção total de petróleo e gás no Brasil em abril somou 2,596 milhões de barris de óleo equivalente por dia (boed), alta de 0,8% sobre março. Segundo a estatal, a produção total de óleo e gás operada por ela no país, incluindo a das sócias, foi de 2,886 milhões de boed, volume 1,8% superior ao de um mês antes.

Banco do Brasil (BBAS3)

O banco estatal aprovou um novo programa de recompra de até 50 milhões de ações com o prazo de 365 dias, com término em 16 de maio de 2016. Atualmente, a companhia possui 1.411.929.905 ações em circulação no mercado. A operação será intermediada pelo Votorantim, Goldman Sachs e Concórdia.

Usiminas (USIM5)

A siderúrgica comunicou que sua diretoria decidiu desligar temporariamente os Altos Fornos nº 1 da Usina de Cubatão e nº 1 da Usina de Ipatinga, a partir de 31 de maio e 04 de junho de 2015, respectivamente, reduzindo assim sua produção de ferro gusa em aproximadamente 120 mil toneladas por mês.

“Tal ajuste visa a adequar a produção ao atual ritmo de demanda do mercado siderúrgico, trazendo oportunidades de redução de custo e melhoria da competitividade da Usiminas no atual cenário de mercado”, disse a companhia em fato relevante.

Copel e Sanepar

O governo do Paraná estuda vender fatias da Copel (CPLE6) e Sanepar (SAPR4) para obter recursos, informou o Valor. “Estamos estudando para levar ao governador. A venda pode ocorrer neste ano, dependendo das condições do mercado”, afirmou o secretário da Fazenda do Estado, Mauro Ricardo Machado da Costa, ao Valor.

Concessões rodoviárias

A CCR MSVia, concessionária do grupo CCR (CCRO3) responsável pela administração, reforma, operação e duplicação da BR-163/MS, teve aval para alta de 2,67% no pedágio para veículos. Já a Invepar teve aprovada a alta de 3,3% em pedágio de veículo na BR-040.

MRV Engenharia (MRVE3)

A companhia imobiliária informou que a Janus Capital Managements, em nome de alguns de seus clientes, na qualidade de administrador de investimentos, adquiriu ações ordinárias emitidas pela companhia, atingindo no dia 15 de maio uma participação de 5,06%, com 22.744.500 ações ordinárias. “A Janus, na qualidade de administrador de investimentos, declara que tal aquisição é apenas para fins de investimento e não objetiva adquirir controle da Companhia, disse a MRV.

Embraer

Segundo matéria do Valor, a Embraer (EMBR3) pretende vender mais jatos executivos nos Estados Unidos para compensar a queda na demanda no mercado interno, na China e Rússia. Apenas o mercado americano no segmento está em ascensão.

BR Properties (BRPR3)

A companhia afirmou que, em reunião realizada nesta segunda, seu Conselho de Administração decidiu por cancelar o Programa de ADRs (American Depositary Receipts) registrado na CVM junto ao Deutsche Bank e pela adoção das medidas cabíveis para o término do programa junto aos detentores de ADRs. “A Companhia manterá o mercado e seus acionistas informados a respeito de eventos subsequentes relevantes relacionados ao cancelamento do Programa de ADRs”, afirmou em comunicado.

São Carlos (SCAR3)

A São Carlos anunciou a venda do Centro de Distribuição Barueri (CD Barueri), pelo valor total de R$ 110,8 milhões. “O CD Barueri está localizado em Alphaville. O imóvel tem 37.590 m² de área locável e está integralmente locado para a empresa DHL Logistics. A eficácia da transação e o pagamento integral do preço estão sujeitos à verificação de determinadas condições, usuais em negócios de alienação de imóveis”, afirmou a companhia em comunicado.

JHSF (JHSF3)

A JHSF firmou com o BNDES (Banco Nacional de Desenvolvimento Econômico e Social) um contrato de financiamento no valor de R$ 75 milhões para uso nas obras de implantação do São Paulo Catarina Aeroporto Executivo (Aeroporto Catarina) cujo projeto foi enquadrado para receber financiamentos de até R$ 390 milhões do BNDES. “O Bridge Loan será quitado quando da liberação do valor do financiamento de longo prazo”, disse a empresa.

O aeroporto fica a 35 minutos de carro de São Paulo e ocupará área de aproximadamente 2.000.000 m², com cerca de 50 mil m² de hangares e 50 mil m² de pátios na primeira fase. Estão previstos centros de serviço e manutenção (MRO), hangares de estadia, operadores de base (FBO) e pernoite, além de heliponto para conectar os usuários aos diversos destinos de negócios.

Energisa

A Energisa (ENGI4) pode iniciar operação de geradora da Vista Alegre II, em Maracaju (MS). A empresa tem autorização para início da operação comercial a partir de hoje, segundo está em despacho da Aneel (Agência Nacional de Energia Elétrica) publicado no Diário Oficial.

Ecorodovias

A Ecorodovias (ECOR3) negocia sua entrada como acionista minoritária, mas com parcela expressiva do capital, na sociedade responsável pela operação do aeroporto internacional Juscelino Kubitschek, em Brasília, o segundo mais movimentado do país em número de passageiros, informou o Valor.

Além disso, a empresa informou hoje que a BRZ Investimentos, gestora da Logística Brasil, exerceu direito de opção de venda da totalidade das ações detidas pela Logística Brasil na Elog, o que fará com que 100% do capital desta última passe a ser detido pela Ecorodovias. A Logística Brasil tinha 20% do capital social votante e total da Elog. O valor da opção de venda é de R$ 214 milhões e será atualizado monetariamente pelo IPCA mais 6 por cento ao ano até sua liquidação, a ocorrer em até dois meses.

Multiplus

A Multiplus (MPLU3) informou que Ronald Domingues foi eleito novo diretor financeiro e de relações com investidores da companhia.

Odontoprev

A Odontoprev (ODPV3) foi incluída na lista de empresas cuja venda de planos foi suspensa pela ANS. Estão suspensos 17 dentre os 387 plano de saúde odontológicos ativos que compõem o portfólio da companhia. A empresa disse que tomará medidas necessárias para preservar clientes. A suspensão começará no próximo dia 20 de maio e não resultará em qualquer prejuízo no atendimento aos beneficiários dos planos suspensos, nem faturamento regular dos contratos em vigor e nos demais produtos da companhia. Segundo a Guide Investimentos, a notícia poderá impactar negativamente as ações no curto prazo, mas logo a suspensão deve ser revista.

Sabesp

A tarifa de contingência da Sabesp (SBSP3) gerou R$ 79,3 milhões no primeiro trimestre. O programa de bônus gerou R$ 211,2 milhões nos primeiros meses deste ano.

Dasa

A Dasa (DASA3) definiu lista tríplice de empresas para fazer laudo de avaliação em OPA (Oferta Pública de Aquisição). A lista inclui Rothschild, Itaú BBA e KPMG.

Itaú lucra R$ 5,7 bi e bate novo recorde

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/4020047/itau-lucra-bate-novo-recorde-prejuizo-marisa-mais-balancos

Boa Noite…

Muito obrigado pela extraordinária dica, tudo o que eu precisava descobrir ref. ao tema encontrei aqui….

Mande mais informações.

Forte abraços e sucesso !!!

Leandro Fernandes

clubedosmillionarios.com.br

Bradesco cai após balanço

…

10h29: Bradesco (BBDC3, R$ 29,78, -1,52%; BBDC4, R$ 31,87, -1,79%)

As ações do Bradesco, segundo maior banco privado do país em ativos, caem após resultado do primeiro trimestre. Apesar do movimento, analistas comentaram que o balanço veio bom, mas dentro do esperado. A Guide Investimentos destacou como negativo a piora marginal na carteira de crédito, fruto da deterioração econômica. As perdas com devedores duvidosos (PDD) apresentaram incremento de 8,3% na comparação trimestral e 25,1% no ano.

Por sua vez, o banco encerrou o primeiro trimestre com lucro líquido de R$ 4,244 bilhões, alta de 23,3% ante igual etapa de 2014. O lucro ajustado, que exclui itens não recorrentes, aumentou 23,1%, para R$ 4,274 bilhões. O BTG Pactual ressaltou que o lucro veio em linha, mas a impressão é que o resultado poderia ter sido mais forte e que o banco “guardou” um pouco para o futuro. Já a XP Investimentos salientou forte resultado operacional, com lucro em linha com as expectativas e comentou que, mais uma vez, a margem financeira contribuiu positivamente para elevação do ROE (Retorno sobre Patrimônio Líquido) em patamares altos, enquanto a inadimplência seguiu controlada.

Ontem, o Santander (SANB11) reportou seus números. O banco registrou crescimento de 32% no lucro líquido societário, para R$ 684 milhões. Os papéis da instituição fecharam em alta de 5,40% na véspera, mas caem hoje 0,75%, a R$ 15,88. Os demais grandes bancos listados na Bolsa também operam no negativo: Itaú Unibanco (ITUB4, R$ 38,24, -1,26%) e Banco do Brasil (BBAS3, R$ 25,98, -1,96%).

…

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/4008041/bradesco-cai-apos-balanco-brf-dispara-vale-afunda-com-minerio

Santander está destravado, foca no lucro, veja só: Santander (SANB11, R$ 15,98, +5,27%)

O lucro líquido societário do Santander Brasil cresceu 32% no primeiro trimestre do ano em relação ao mesmo período de 2014, para R$ 684 milhões. A carteira de crédito atingiu R$ 258,14 bilhões, avanço de 15,3% na comparação anual. O índice de inadimplência acima de 90 dias ficou em 3%, queda de 0,8 ponto percentual ano contra ano. Em teleconferência sobre o resultado, o diretor de relações com investidores do banco, Angel Santodomingo, disse que a qualidade do crédito está sob controle e que o ambiente econômico brasileiro é complexo.

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/4005741/santander-dispara-vale-construtoras-afundam-petrobras-sobe

Bolsa sobe com disparada da Petrobras ofuscando queda de bancos; dólar vai a R$ 3,07

…

Macroeconomia e política

Do lado internacional, as bolsas sobem, deixando de lado as incertezas trazidas pela ata da última reunião do Fomc (Federal Open Market Comittee) e repercutindo dados macroeconômicos positivos e pagamento de empréstimo da Grécia. Também sairam os pedidos de auxílio-desemprego nos Estados Unidos, que vieram um pouco melhores que o esperado, em 281 mil, ante 285 mil na mediana das previsões, mostrando um mercado de trabalho um pouco melhor do que aquele visto nos últimos dados de emprego.

No Brasil, chama a atenção o projeto aprovado pela Câmara dos Deputados de ampliação da terceirização também para atividades-fim das empresa. Embora parte das mudanças sugeridas pelo governo tenha sido rejeitada, o presidente da Casa, Eduardo Cunha (PMDB), disse que foi procurado pelo ministro da Fazenda, Joaquim Levy, que afirmou estar satisfeito com o projeto, de acordo com informações do Estado de S. Paulo.

Ações em destaque

Além disso, bancos caíram com notícia de que Levy planeja aumentar os impostos sobre lucro, conhecidos como CSLL, para as instituições financeiras de 15% para 17%, segundo informações da Revista Exame. Com exceção da PDG (PDGR3), as maiores quedas do índice são Banco do Brasil (BBAS3), Itaú Unibanco (ITUB4) e Itaúsa (ITSA4).

…

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/3968788/bolsa-sobe-com-disparada-petrobras-ofuscando-queda-bancos-dolar-vai

Cinco notícias sobre Petrobras, bancos “na mira” do governo e mais 13 empresas no radar

Estadão confirma informações da Exame de possível elevação da CSLL, mudanças de ratings e noticiário movimentado da Petrobras agitam mercado

SÃO PAULO – O início desta semana é bastante movimentado no noticiário corporativo, com notícias sobre a Petrobras, bancos, JBS e Marfrig no radar.

O noticiário para a Petrobras (PETR3;PETR4) segue movimentado. Sobre as operações da petrolífera, uma má notícia: a plataforma P-58 da companhia está parada sem previsão de retorno.

Enquanto isso, olhando para os resultados, a companhia reconhece que as perdas contábeis ainda está sendo avaliadas, mas ainda não há data para divulgação do balanço. Já as indicações dos jornais são de que o resultado pode sair entre o dia 17 e o dia 20.

E, com a alta do dólar, o mercado espera nova emissão de ações da Petrobras, segundo a Folha de S. Paulo. A discussão, sempre latente, voltou à mesa depois da empresa ter obtido empréstimo com a China, no valor de US$ 3,5 bilhões, há duas semanas. A estatal não se pronunciou sobre o assunto.

E, segundo o mesmo jornal, o dólar ameaça o ganho da Petrobras com sobrepreço de combustíveis. Após quatro anos de perdas com defasagens nos preços de combustíveis, que lhe causou rombo estimado em até R$ 90 bilhões, a companhia conseguiu recuperar R$ 6,4 bilhões na venda de gasolina e diesel com a queda de 60% na cotação do óleo entre julho e janeiro. Contudo, a alta do dólar está eliminando o benefício. Segundo o CBIE, outro aumento dos preços é urgente, uma vez que a oportunidade com a desafagem positiva esta definitivamente acabando.

Por fim, o acionista da Petrobras, BRAM (Bradesco Asset Management), onde Joaquim Levy atuava, indicou dois nomes para o Conselho de Administração da companhia: Eduardo Bunker Gentil para membro pelos ordinaristas minoritários e Otávio Yazbek como membro pelos preferencialistas.

Bancos

Como destacado pela revista Exame na semana passada, o ministro da Fazenda, Joaquim Levy, já começou a acionar o plano B para aumentar as receitas e garantir o cumprimento da meta fiscal deste ano. A ofensiva do governo no campo dos impostos agora mira também os mais ricos – uma estratégia que tem como objetivo garantir apoio político ao pacote de ajuste fiscal, principalmente das lideranças do PT. As informações são do jornal O Estado de S. Paulo.

Além de ter elevado, há uma semana, a tributação de PIS e Cofins incidente sobre as receitas das empresas obtidas com aplicações financeiras, o governo estuda aumentar a Contribuição Social sobre o Lucro Líquido (CSLL) dos bancos. A CSLL subiria de 15% para 17% ao ano, segundo fontes ouvidas pelo Broadcast, serviço em tempo real da Agência Estado.

A medida tem o apoio da Receita Federal, segundo fontes do governo. O Fisco vê margem para esse aumento da carga tributária dos bancos. Em 2014, a arrecadação da CSLL dos bancos somou R$ 10,9 bilhões.

…

Infomoney

09h20- Paula Barra

Entre os bancos, por que só Itaú e Bradesco ganham dinheiro no Brasil?

A rentabilidade sobre patrimônio líquido desses dois bancos foi – disparada – a maior entre todas as instituições brasileiras e americanas em 2014

http://m.infomoney.com.br/itauunibanco/noticia/3940186/entre-bancos-por-que-itau-bradesco-ganham-dinheiro-brasil

BB supera previsão ao lucrar R$ 2,96 bi no 4º tri, mas crédito cresce só um dígito no ano

infomoney.com.br/bancodobrasil/noticia/3858600/supera-previsao-lucrar-tri-mas-credito-cresce-digito-ano

Itaú Unibanco lucra R$ 5,52 bi e Santander, R$ 578 mi no 4° trimestre

http://www.infomoney.com.br/itauunibanco/noticia/3842360/itau-unibanco-lucra-santander-578-trimestre

—

Edit:

AÇÕES SOBEM MAIS DE 3%

Exposição do Itaú à Lava Jato é ‘muito pequena’, diz Setubal; executivo não quis falar sobre Graça

http://www.infomoney.com.br/itauunibanco/noticia/3843506/exposicao-itau-operacao-lava-jato-muito-pequena-diz-setubal

DESTAQUES DA BOLSA

Petrobras desaba 5%, Oi cai em ‘dia D’ e bancos têm ‘peso’ de Eike

infomoney.com.br/mercados/acoes-e-indices/noticia/3801389/despenca-dia-decisivo-petrobras-recua-bancos-caem-com-peso-eike

PESO MORTO DE EIKE DERRUBA BANCOS, POBRES COMPRADOS!

quero comprar acoes banco do brasil como eu faço?

Leia:

http://defendaseudinheiro.com.br/como-eu-faco-para-investir-na-bolsa-de-valores

BREAKING NEWS:

Fitch: Investigação da Petrobras pressiona qualidade de crédito de bancos

infomoney.com.br/bloomberg/mercados/noticia/3796763/investigacao-petrobras-pressiona-qualidade-credito-bancos-brasileiros-diz-fitch

Enquanto isso, entre os bancos, destaque para o Banco do Brasil (BBAS3), que foi o único ver suas ações caírem após a notícia da Folha de S. Paulo dizer que o Planalto ofereceu hoje ao deputado Anthony Garotinho o cargo de vice-presidente da companhia. De acordo com o analista João Pedro Brugger, da Leme Investimentos, a notícia é “terrível” para o BB, já que em meio às investigações sobre corrupção da estatal Petrobras envolvendo o governo, uma indicação política para o cargo seria “desastrosa”, uma vez que abre espaço para mais especulações sobre corrupção.

BB sobe 22% nesta semana !!

infomoney.com.br/mercados/acoes-e-indices/noticia/3709363/sobe-nesta-semana-empresa-eike-dispara-130-eletrobras-cai-veja

Itaú tem maior lucro da Bovespa no 3° trimestre

http://www.msn.com/pt-br/dinheiro/economiaenegocios/ita%C3%BA-tem-maior-lucro-da-bovespa-no-3%C2%B0-trimestre-vale-tem-maior-preju%C3%ADzo/ar-BBehGY3

3h02

Santander desaba 10% antes da OPA, Petrobras cai mais de 3% e Usiminas recua 5%

Nos destaques, Usiminas cai após resultado ruim do terceiro trimestre e puxa demais siderúrgicas da Bolsa; Vale recua com corte de recomendação pelo Credit Suisse

SÃO PAULO – Com a temporada de balanços ganhando força e o noticiário político ainda no radar, o Ibovespa passa nesta quarta-feira (29) por correção após forte alta na véspera. Nos destaques negativos do dia, os papéis do Santander (SANB11), que desde o final de abril não mostravam variações muito bruscas na Bolsa em função da OPA (Oferta Pública de Aquisição), desabam hoje, liderando as perdas do Ibovespa, segundo cotação das 15h03 (horário de Brasília). A expectativa do mercado é de que, passada a oferta, as ações da companhia caíam ainda mais.

infomoney.com.br/mercados/acoes-e-indices/noticia/3665096/santander-desaba-antes-opa-petrobras-cai-mais-usiminas-recua

Santander (SANB11, R$ 12,29, -7,94%)

As units do Santander voltaram a fechar com forte queda nesta segunda-feira como a maior queda do principal índice da Bolsa. Na última semana, os papéis do banco caíram cerca de 16%. Um dos motivos é a expectativa de desvalorização e perda de liquidez das units com a OPA (Oferta Pública de Aquisição). Com isso, existe a possibilidade do banco deixar o Ibovespa, o que pode levar muitos fundos atrelados ao índice a se desfazerem dos papéis.

m.infomoney.com.br/mercados/acoes-e-indices/noticia/3673173/smiles-dispara-com-acordo-com-localiza-malls-cai-chega-subir

BB

Preocupada com o risco de queda das ações na Bolsa, a cúpula do Banco do Brasil (BBAS3) tenta convencer o ministro da Fazenda, Guido Mantega, a não usar os recursos do Fundo Soberano do Brasil para fechar as contas de 2014, informou O Globo. Segundo o jornal, técnicos da instituição tentam explicar à Fazenda que “despejar” R$ 3,5 bilhões em ações poderia reduzir o valor de mercado do banco à metade. Na segunda-feira, a equipe econômica de Dilma Rousseff anunciou que tirará esse montante do FSB para inchar o superávit primário (economia para pagamento de juros da dívida pública). Mas, de acordo com informações do Valor, o governo só conseguirá sacar esse valor se usar os papéis do BB, já que R$ 3,871 bilhões do patrimônio do fundo está alocado em ações do banco.

by infomundo money.

Tesouro vende ações do BB; Petrobras e mais 7 notícias agitam esta sexta-feira – InfoMoney

infomoney.com.br/mercados/acoes-e-indices/noticia/3627332/tesouro-vende-acoes-petrobras-mais-noticias-agitam-esta-sexta-feira

LONAAA NO BB, TALVEZ:

Christian Cayre @chrinvestor 8 min

Acionistas do Banco do Brasil, atenção! Maior acionista e controlador venderá ações do banco. Espera-se q não o faça no mercado. #BBAS3

Valor Econômico @valor_economico · 2 h

Saque de fundo deve levar à venda de ações do BB http://www.valor.com.br/u/3708108

BBAS3 na maxima histórica !!!!

03 setembro 15:18

20 ações da Bovespa chegam a máximo valor histórico em agosto

Eduardo Tavares | Arena do Pavini

Das pouco mais de 500 ações com alguma negociação na BM&FBovespa, 20 atingiram seu preço máximo histórico em agosto, segundo um levantamento feito pela consultoria Economatica. Dessas, seis são do setor bancário e quatro do setor de energia elétrica.

Para o cálculo, de acordo com a consultoria, foram considerados os preços das ações ajustados por proventos – dividendos, juros sobre o capital próprio, bonificações, dentre outros – desde o início da negociação dos papéis. No caso das ações mais antigas, a Economatica considerou o preço no início de sua série histórica, em 1986. Além disso, a Economatica listou apenas ações que movimentaram, em média, R$ 1 milhão por dia nos últimos 12 meses.

As ações ordinárias (ON, com voto) do Banco do Brasil, Bradesco ON, as preferenciais (PN, sem voto) e ON do Itaú Unibanco e as PN da Itausa, holding que controla o Itaú, estão entre as que alcançaram a máxima histórica no mês passado.

Do setor elétrico, estão na relação os recibos de ações (units) da Taesa, da Alupar, Cemig PN e Cemig ON.

Confira abaixo as 20 ações que chegaram à máxima histórica em agosto:

Empresa Ação Setor Preço máximo (R$) Valorização em agosto

Banco do Brasil ON Bancos 34,99 26,56%

São Martinho ON Alimentos e Bebidas 45,98 20,65%

Bradesco PN Bancos 41,29 18,07%

Itaú Unibanco PN Bancos 40,63 16,12%

Itausa PN Outros 10,95 15,86%

Taesa Unit Energia Elétrica 24,00 14,19%

Bradesco ON Bancos 40,85 13,17%

Itaú Unibanco ON Bancos 37,48 13,14%

Kroton ON Educação 67,05 10,97%

Localiza ON Locadora de carros 40,57 10,33%

BB Seguridade ON Seguradora 35,87 9,88%

Alupar Unit Energia Elétrica 18,50 9,67%

Lojas Americanas PN Comércio 15,84 9,62%

BR Foods ON Alimentos e Bebidas 60,48 7,93%

BTG Pactual Unit Bancos 38,14 7,84%

Qualicorp ON Outros 28,48 6,67%

Pão de Açúcar PN Comércio 115,00 4,17%

Cemig PN Energia Elétrica 19,96 3,74%

Cemig ON Energia Elétrica 20,80 2,59%

Embraer ON Veículos e peças 22,95 1,21%

arenadopavini.com.br/artigos/acoes-na-arena/20-acoes-da-bovespa-chegam-maximo-valor-historico-em-agosto

http://defendaseudinheiro.com.br/planilhas-para-controle-de-operacoes-e-imposto-de-renda-na-bolsa-de-valores/

Santander

Edital divulgado no Valor Econômico diz que leilão de Oferta Voluntária de Ações do Santander (SANB11) irá ocorrer em 30 de outubro. Em abril deste ano o banco anunciou que sua matriz na Espanha iria lançar uma oferta voluntária de aquisição de units no Brasil e nos Estados Unidos envolvendo até a totalidade dos papéis que ainda não detém.

Com a oferta, o maior banco estrangeiro no Brasil deixará o nível 2 de governança corporativa da BM&FBovespa, passando a ser listado no segmento tradicional da bolsa brasileira. A oferta envolve participação de 25% que o Santander ainda não possui no Santander Brasil, sendo que o prêmio oferecido aos acionistas da instituição é de 20% sobre o fechamento dos papéis naquela época, quando eram cotados a R$ 12,74.

A operação será paga com ações do Santander Espanha, sendo que o banco deverá emitir um número máximo de 665 milhões de novos papéis para tanto, equivalentes a € 4,686 bilhões.

…

BicBanco

Segundo o jornal O Estado de S. Paulo, a Justiça Federal recebeu uma denúncia criminal contra nove executivos e dirigentes do BicBanco (BICB4), acusados de gestão temerária, indução em erro de investidor e inserção de dado falso em demonstrativos contábeis. De acordo com o Ministério Público, os acusados disseram com que o banco deixasse de constituir provisão para risco de crédito no valor de R$ 611,46 milhões.

Entre os acusados estão o diretor presidente do BicBanco na época, José Bezerra de Menezes, e o diretor vice-presidente operacional e responsável pela carteira de crédito, financiamento e investimento, Milto Bardini.

…

infomoney

08h34- Agência Estado

“Me diziam que o banco era uma maravilha” diz Silvio Santos sobre o Panamericano

Por 55 minutos, Silvio respondeu às perguntas dos advogados dos acusados, do procurador da República Rodrigo de Grandis e do juiz que conduz o processo

O empresário e comunicador Silvio Santos depôs, na terça-feira, 19, na Justiça Federal como testemunha de defesa de um dos réus na ação penal sobre o rombo de R$ 4,3 bilhões no Banco Panamericano, que um dia fez parte do seu conglomerado e quebrou em 2010. “Me diziam que o banco era uma maravilha”, afirmou Silvio, ao ser indagado se tinha conhecimento das fraudes.

Chegou quase uma hora antes do início da audiência, foi tietado pelas moças da limpeza do fórum e por servidores, mas desta vez não distribuiu aviõezinhos de notas de R$ 100 e pouco exibiu o sorriso que o acompanha desde sempre na TV.

Por 55 minutos, Silvio respondeu às perguntas dos advogados dos acusados, do procurador da República Rodrigo de Grandis e do juiz que conduz o processo, Marcelo Cavali. O animador foi evasivo e recorreu, muitas vezes, à expressão “não me lembro”. O magistrado o advertiu, nas formas da lei, sobre falso testemunho, que é crime. “Claro que vou dizer a verdade”, jurou Silvio.

A sessão foi marcada por indagações sobre o depoimento que ele próprio prestou à Polícia Federal em 2011. Na ocasião, disse acreditar que o presidente do banco, Rafael Palladino, era o “autor intelectual” da estratégia que levou ao rombo. Ontem, em Juízo, declarou: “Acho que o Rafael deve ter concordado, mas não que tenha sido o autor intelectual. O cérebro era o Wilson (de Aro, ex-diretor financeiro do banco), esse era até professor de Finanças. O Rafael não é tão competente quanto o Wilson. Não é possível que o Rafael tenha sido o autor intelectual, não creio que tenha competência para isso. O Rafael é cunhado, sei lá.” Foi exibida a Silvio cópia daquele depoimento. O magistrado perguntou se ele confirmava o teor do relato à PF. “Tem um bocado de coisa aqui, não há necessidade de eu ler, deve ser tudo verdade.”

Foi admoestado. “Não cabe ao senhor avaliar, responda ou não.” Perguntado se foi coagido ou se acrescentaram detalhes ao seu relato, declarou: “Provavelmente, o delegado não pôs nada na minha boca, até porque não é tão fácil alguém colocar alguma coisa na minha boca”. Indagado sobre a informação de que um executivo do grupo teria deixado a sede da instituição financeira com “recursos em espécie”, disse: “Falaram alguma coisa, que alguém levou R$ 16 milhões para a garagem, um de nome italiano. É tanta coisa que falam que eu não me lembro. Se você vai se preocupar com fofoca, é melhor ser funcionário do que ter empresa”.

Sobre saques em espécie no banco, esquivou-se. “Eu não sei nem onde é a tesouraria.” Silvio disse que “não sabia” dos bônus para os executivos da instituição – expediente que, para a PF e para a Procuradoria, sangrou o caixa do banco. “Minha função é só animador de programa. Não recebi nenhum dividendo do banco, nada, zero.”

Sobre a situação deficitária do Panamericano, afirmou: “Me diziam que o banco sempre apresentava uma situação maravilhosa. O Rafael (Palladino) era o presidente, dizia-se dele que era o melhor executivo que eu tinha. Eu só me reportava ao Sandoval (Sebastião Sandoval, então presidente do Grupo Silvio Santos) com muita competência. Não acredito que ele esteja envolvido em qualquer situação irregular no banco. Auditorias e a fiscalização do BC, lamentavelmente, falharam”.

Contou que recebeu os executivos da holding no SBT, quando foi comunicado sobre “o tumulto”. “Eu disse: ‘vocês que se virem’. Eu creio que nenhum deles, à exceção do Rafael sabia o porquê (do rombo).” À saída, Silvio manteve a estratégia. “Quem foi o responsável pelo rombo?”. “Eu sei lá, você pergunta pra polícia, eu não sou policial.”

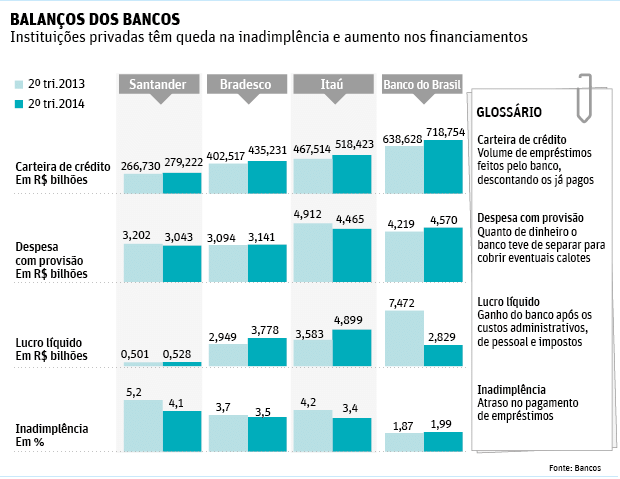

Vejam só que infográfico interessante comparando os principais bancos e seus resultados:

14h19 : Ações europeias caem pela 3ª sessão por preocupações com banco português e tensões com Rússia

Por Blaise Robinson

PARIS (Reuters) – O principal índice de ações europeias caiu pela terceira sessão seguida nesta sexta-feira, com forte volume de negócios, e atingiu a mínima em três meses e meio, golpeado por preocupações com perdas do Banco Espírito Santo e tensões entre a Rússia e o Ocidente.

O índice FTSEurofirst 300, que reúne os principais papéis do continente, recuou 1,23 por cento, a 1.332 pontos, menor nível desde meados de abril.

As ações do Banco Espírito Santo despencaram 40 por cento, ampliando o tombo de 42 por cento apurado na quinta-feira, quando o banco anunciou prejuízo de 3,6 bilhões de euros e provisões maiores do que o esperado para cobrir a exposição a companhias controladas pela família fundadora.

“A situação na Argentina, os problemas com o Banco Espírito Santo e tensões geopolíticas, particularmente na Rússia, estão alimentando essa onda de realização de lucros”, disse o gestor de fundos da França do Barclays Philippe Cohen.

Investidores têm se preocupado com o impacto das sanções contra a Rússia. Cerca de 40 blue chips europeias, incluindo muitas companhias alemãs, geram mais de 5 por cento de suas receitas no mercado russo.

A bolsa espanhola teve mau desempenho novamente nesta sexta-feira, com operadores citando preocupações com a exposição de companhias espanholas à América Latina após o default da Argentina.

Em LONDRES, o índice Financial Times recuou 0,76 por cento, a 6.679 pontos.

Em FRANKFURT, o índice DAX caiu 2,10 por cento, a 9.210 pontos.

Em PARIS, o índice CAC-40 perdeu 1,02 por cento, a 4.202 pontos.

Em MILÃO, o índice Ftse/Mib teve desvalorização de 1,01 por cento, a 20.362 pontos.

Em MADRI, o índice Ibex-35 registrou baixa de 1,80 por cento, a 10.514 pontos.

Em LISBOA, o índice PSI20 desvalorizou-se 3,04 por cento, a 5.797 pontos.

31/07/2014 07h09 – Atualizado em 31/07/2014 07h37