Antes de fazer qualquer tipo de investimento, muitos se perguntam sobre as garantias que uma determinada aplicação pode oferecer. O que é uma prática correta, afinal, todo conhecimento deve ser considerado anteriormente a alocação do capital.

No caso da caderneta de poupança, existe a proteção do Fundo Garantidor de Créditos, conhecido pela sigla FGC. Além da poupança, essa mesma instituição também protege o dinheiro de quem investe em outras aplicações, como as Letras de Câmbio, CDBs, LCAs e LCIs.

Ao contrário do que alguns poderiam pensar, a proteção da poupança não parte do governo. A seguir, você confere mais detalhes sobre o Fundo Garantidor de Créditos.

O que é e como funciona o FGC?

Pelo que falamos inicialmente, já dá para ter uma ideia, mesmo que superficial, do objetivo principal do FGC. Mas, a sua definição pode não ficar muito clara. Então, vamos lá!

O Fundo Garantidor de Créditos é uma associação privada e que não possui fins lucrativos. De modo geral, o Fundo é uma forma de administrar um montante que sirva de proteção para os investidores e correntistas. Ou seja, em casos extremos e conturbados, como a falência ou o fechamento de uma instituição financeira que esteja vinculada a ele, o FGC se compromete em arcar com até R$250 mil em depósitos ou créditos.

Mas, como o FGC tem dinheiro para isso? Essa é uma dúvida super relevante e que explicaremos mais a frente.

Resumindo o processo, caso um banco venha a decretar falência, os investidores que têm o capital aplicado na instituição, consequentemente, ficam com o seu patrimônio comprometido. Afinal, se a organização faliu, não há dinheiro para devolver a ninguém. É aí, que o FGC entra em cena.

Quando as instituições associadas ao Fundo Garantidor de Créditos se veem em circunstâncias como a anterior, podem destinar aos seus investidores a garantia de até R$250 mil por CPF. Isso mesmo, este é um benefício destinado apenas para investidores Pessoa Física.

Então, se o indivíduo aplicou menos ou exatamente o limite de reembolso do FGC, ele recebe o valor total. Caso contrário, ele recupera apenas os R$250 mil do que foi investido no título de Renda Fixa.

Vantagens oferecidas pelo FGC

Claro que uma garantia como essa possui vantagens e a primeira delas é o fato de promover uma segurança maior ao investidor. Ou seja, ele aplica o seu capital com mais confiança, calma e evita agir por impulso em alguma situação adversa.

Um movimento como este também é propício para as instituições financeiras. Afinal, a probabilidade de existir mais dinheiro à disposição dela é maior e, como resultado, os bancos conseguem ter mais liquidez e capital disponível para realizar empréstimos.

Outro ponto positivo da garantia proporcionada pelo FGC é a interrupção de sucessivas quebras ou falências de instituições financeiras. Em outras palavras, por proteger os investidores de casos extremos, o Fundo consegue controlar que eventos como esse venham a impactar a economia de famílias ou empresas.

Nesse sentido, a presença do FGC oferece uma espécie de estabilidade e solidez bastante significativa para o sistema financeiro e para a economia do Brasil.

Quais são as instituições associadas ao FGC?

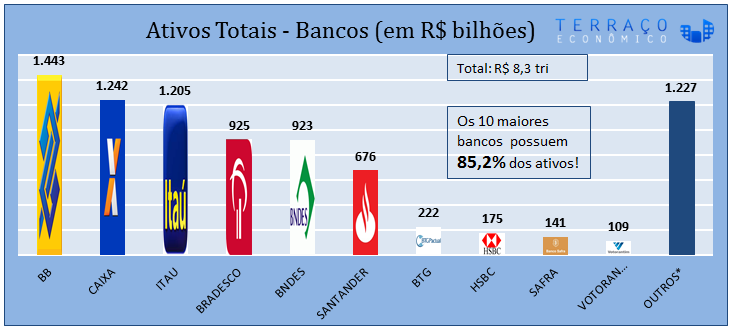

Existe um número satisfatório de intuições brasileiras que, atualmente, estão associadas ao Fundo Garantidor de Créditos. Veja, a seguir, cada uma delas:

- Caixa Econômica Federal;

- Financeiras;

- Bancos;

- Bancos de desenvolvimento;

- Sociedades de crédito imobiliário;

- Sociedades de créditos, financiamentos e investimentos;

- Associações de poupança e empréstimo;

- Companhias hipotecárias.

Como o FGC consegue pagar os investidores?

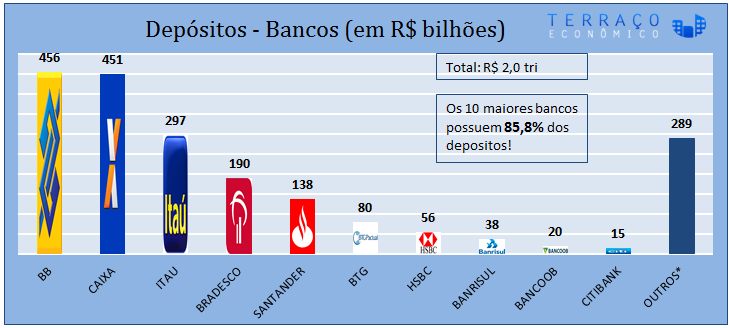

Para que o Fundo Garantidor de Créditos consiga arcar com a garantia proposta, ele conta com instituições associadas que repassam, mensalmente, uma parte das suas contas para a manutenção do Fundo. Sendo assim, elas depositam os valores equivalentes ao volume de depósitos e aplicações que tiveram.

Como acontece em qualquer Fundo, no momento em que é alcançado o patamar correspondente a 2% do total de aportes, as contribuições perdem o caráter obrigatório. O que é o caso do Fundo Garantidor de Créditos. Sendo assim, a partir de 2006, a contribuição exigida pelo FGC mudou de 0,3% para 0,15% ao ano do volume de depósitos de cada instituição associada.

Considerações finais

Como vimos até aqui, o Fundo Garantidor de Créditos é um benefício restrito a alguns investimentos e apenas para investidores Pessoa Física. Além disso, pode ter um papel fundamental em cenários de crise de instituições financeiras associadas a ele.

Ah! E não pense que o FGC é algo presente apenas no Brasil. Na realidade, uma instituição como essa marca presença na grande maioria dos países mundo a fora. Vale ressaltar que também não é um privilégio de economias desenvolvidas, afinal, algumas nações que ainda caminham para alcançar o progresso, já contam com associações como o FGC.

Este post foi escrito especialmente para o Defenda seu dinheiro e é uma iniciativa para desmitificar o financês e o economês. Saiba mais em: https://www.dificio.com.br.