Neste trabalho, falarei sobre a especulação imobiliária em São Paulo.

Para facilitar acesso a outros textos, seguem links com resumo e logo depois a PARTE 14.

Parte 1: http://defendaseudinheiro.com.br/?p=1123 – visão geral sobre conceito de bolha imobiliária ;

Parte 2: http://defendaseudinheiro.com.br/?p=1335 Bolhas imobiliárias – EUA, Espanha e Flats

Parte 3: http://defendaseudinheiro.com.br/?p=1337 Mercado imobiliário Brasil – 2.007 a 2.010

Parte 4: http://defendaseudinheiro.com.br/?p=1339 Mercado Imobiliário Brasil – 2.011 a 2.013

Parte 5: http://defendaseudinheiro.com.br/?p=1378 Reflexões sobre preços de imóveis

Parte 6: http://defendaseudinheiro.com.br/?p=1394 Bolha imobiliária + protestos

Parte 7: http://defendaseudinheiro.com.br/?p=1448 Preço de imóveis, valorização futura

Parte 8: http://defendaseudinheiro.com.br/?p=1506 Vendas imóveis em SP no 1T2013

Parte 9: http://defendaseudinheiro.com.br/?p=1534 Infográfico mercado imobiliário brasileiro

Parte 10: http://defendaseudinheiro.com.br/?p=1640 Infográfico Economia VS mercado imobiliário brasileiro

Parte 11: http://defendaseudinheiro.com.br/?p=1707 Infográfico subprime brasileiro

Parte 12: http://defendaseudinheiro.com.br/?p=1829 Imóveis usados São Paulo & FIPE ZAP

Parte 13: http://defendaseudinheiro.com.br/?p=2247 Subprime brasileiro fase II

Parte 14: http://defendaseudinheiro.com.br/?p=2287 Especulação imobiliária em São Paulo

Nova série de trabalhos: http://defendaseudinheiro.com.br/?p=2366 Desenhando a bolha imobiliária brasileira

PARTE 14:

Dando continuidade ao jogo dos 7 erros do mercado imobiliário brasileiro, falarei agora sobre o sétimo e último erro, mantendo o padrão apresentado anteriormente, primeiro mencionando o que o mercado imobiliário informa e depois, os fatos por trás das notícias.

CENA 7 – “Especulação imobiliária em São Paulo”

Imagem 7A – O que os representantes do segmento imobiliário dizem:

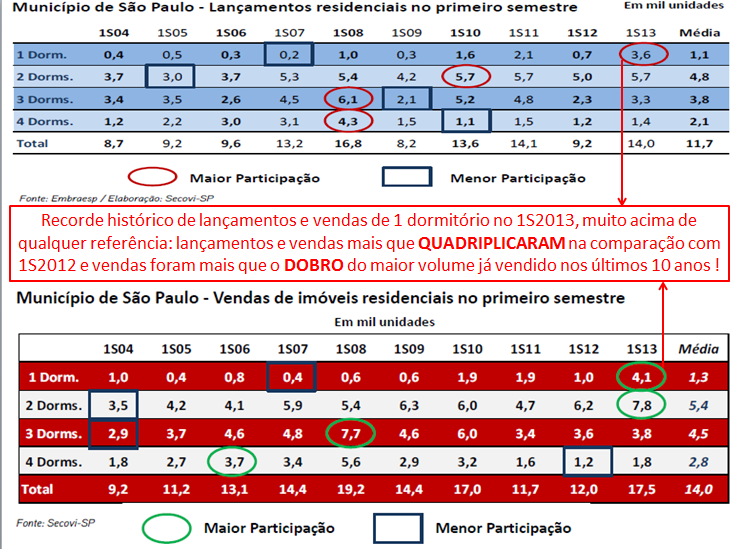

SECOVI SP divulgou que o crescimento de 46% das vendas de imóveis novos, em unidades no 1S2013 em São Paulo Capital, na comparação com mesmo período de 2.012, era a demonstração da recuperação. Informaram que previam que as vendas no 2S2013 seriam em volumes muito próximos ao 2S2012 e mesmo assim, teríamos crescimento de 30% em unidades no total do ano, o que era muito bom frente a cenário da economia.

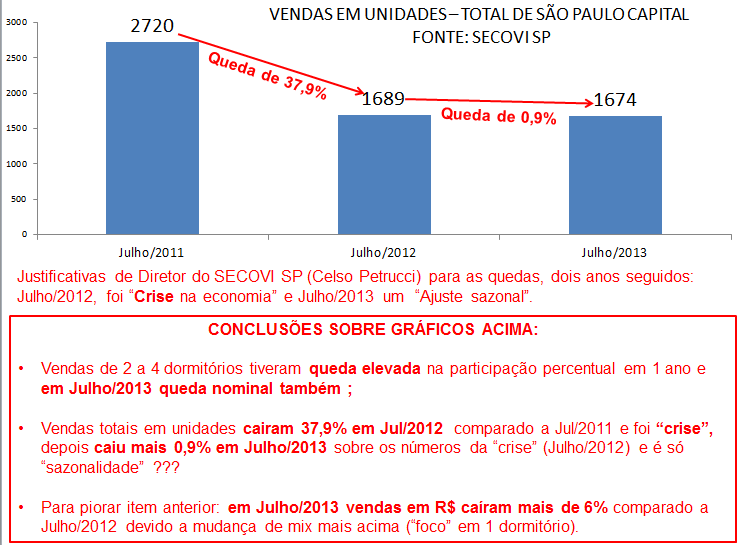

No relatório de Julho/2013, justificaram a queda de 56% p/ Junho/2013 e de 0,9% p/ Julho/2012, em unidades em São Paulo, como “sazonal”. SECOVI SP informou que mercado imobiliário em São Paulo (Capital) está saudável, com estoque de imóveis sem vender dentro do nível histórico (18 mil unidades).

Imagem 7B – Os fatos por trás das notícias:

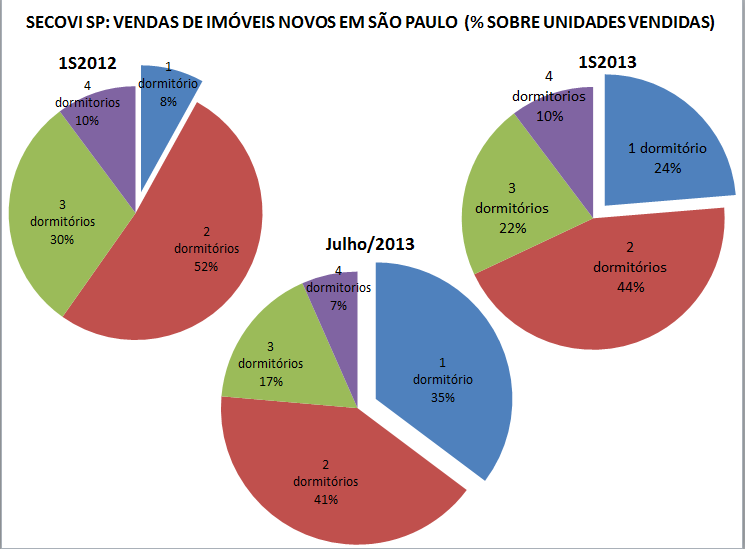

Vamos olhar o mix de vendas em São Paulo e também os dados mais recentes (Julho/2013):

Sobre os dados acima:

Informações de vendas e comentário sobre “Ajuste Sazonal” constam nos links abaixo:

http://www.secovi.com.br/files/Arquivos/balancomercado2-2013.pdf

http://www.secovi.com.br/files/Arquivos/pmi-julho-2103.pdf

Comentário do Diretor do SECOVI sobre crise que justificou queda de Julho/2012, no link abaixo:

http://www.dm.com.br/texto/56480-venda-de-imoveis-novos-em-julho-cai-379-em-sp

Complementando informações acima:

Mix de vendas: uma mudança tão radical em prazo tão curto, sem dúvida é algo muito anormal. Se avaliarmos que logo após o “aumento de vendas” no 1S2013 já tivemos uma queda em Julho/2013 e a expectativa do segmento imobiliário é que vendas em unidades no 2S2013 fiquem próximas ao 2S2012, que foi péssimo, constatamos que a mudança de mix aumentando muito a participação de 1 dormitório em detrimento dos demais, foi apenas uma opção de “sobrevivência”.

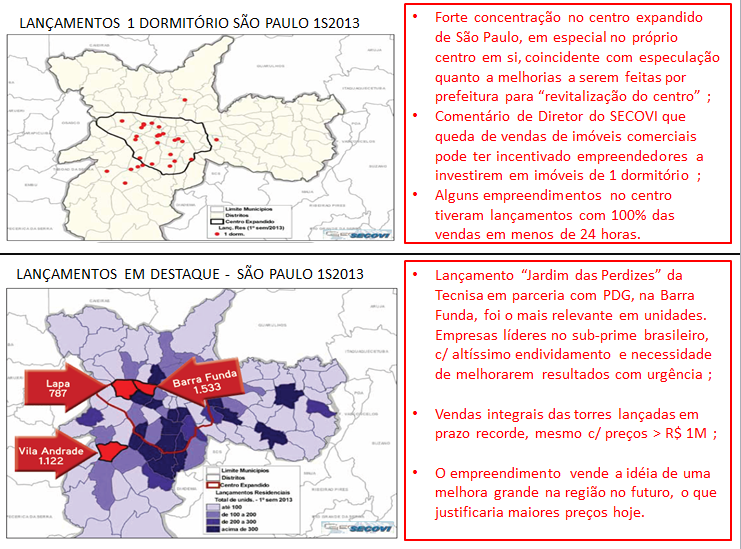

Demanda: informações acima não permitem saber qual a participação dos especuladores, que carregam consigo os “estoques ocultos”, ou a visão de “falsa demanda”. Em função disto, vamos avaliar mais algumas informações:

Sobre os dados acima:

As informações sobre lançamentos e vendas acima (incluindo mapas) e comentário sobre “empreendedores e imóveis de 1 dormitório” foram extraídas do relatório do SECOVI abaixo:

http://www.secovi.com.br/files/Arquivos/balancomercado2-2013.pdf

Seguem abaixo, os links sobre notícias da “revitalização do centro de São Paulo” por prefeitura e venda de prédio c/ unidades entre 29 M2 e 41 M2 em 24 horas na Avenida Ipiranga, no centro de São Paulo:

http://exame.abril.com.br/brasil/noticias/misto-de-parceria-promete-solucionar-o-centro-de-sao-paulo

11 pontos de alagamento na Barra Funda e “promessas da prefeitura” para melhorias:

http://classificados.folha.uol.com.br/imoveis/1161356-regiao-tem-11-pontos-de-alagamento.shtml

Preços de imóveis na Barra Funda que variam de R$ 560 mil a R$ 1,9 milhão:

Outros links, com notícias mencionadas acima:

Queda elevada de preços em Natal porque melhorias em infra não aconteceram:

http://jornaldehoje.com.br/infraestrutura-ruim-derruba-valor-dos-imoveis-em-natal/

Queda elevada de preços no Noroeste de Brasilia porque melhorias em infra não aconteceram:

http://videos.r7.com/mercado-imobiliario-esta-em-baixa-no-df/idmedia/51e881010cf279513cafb732.html

Queda de 25% nos preços de imóveis novos em SJC por excesso de oferta:

Bolha dos flats: ver “Bolha imobiliária à brasileira, você acredita? Parte 2”, neste blog.

Incompatibilidade entre preço e renda: ver “Terceiro erro do mercado imobiliário”, neste blog.

Queda de preços de imóveis usados em São Paulo: ver “Sexto erro do mercado imobiliário”, neste blog.

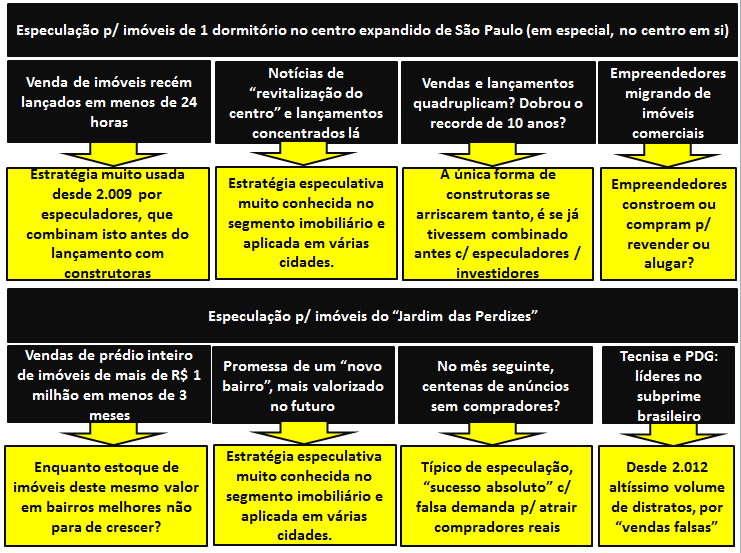

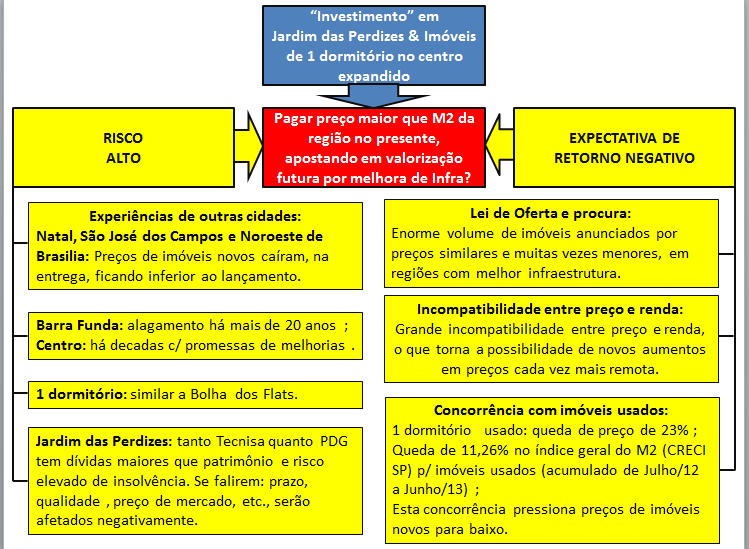

Complementando informações acima: tivemos ações simultâneas de prefeitura de São Paulo, construtoras e especuladores, que geraram especulação imobiliária no centro de São Paulo quanto a imóveis de 1 dormitório e também no empreendimento “Jardim das Perdizes” no 1S2013. Por outro lado, avaliando as consequências previstas, constantes nos diagramas mais acima, observamos uma relação de alto risco com expectativa de retorno negativo o que é algo absolutamente irracional e típico de uma bolha imobiliária. Considerando que tivemos este comportamento no 1S2013, mas logo depois disto, em Julho/2013, já tivemos queda muito relevante nas vendas, voltando ao mesmo patamar de Julho/2012 que foi péssimo (crise, segundo Diretor do SECOVI), temos todos os indícios de que esta ação especulativa não conseguiu se estender por mais tempo (talvez por falta de “investidores”), o que apenas piora a relação de risco e retorno desenhada acima. Outra consequência visível, são as centenas de anúncios do “Jardim das Perdizes” em apenas um site na Internet (consultar no site da OLX). Enquanto isto, o estoque de imóveis que não encontram comprador final, só aumenta…

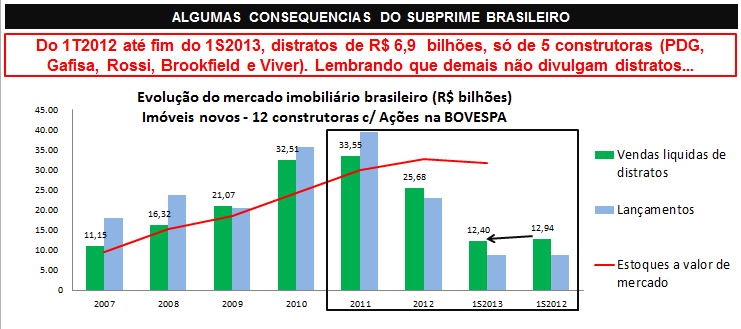

Prováveis consequências para Construtoras: vamos agora ver como o resultado de São Paulo no 1S2013 teria se refletido para as construtoras, analisando mais algumas informações sobre o 1S2013:

Sobre as informações acima: ver “Quinto erro do mercado imobiliário”, neste blog.

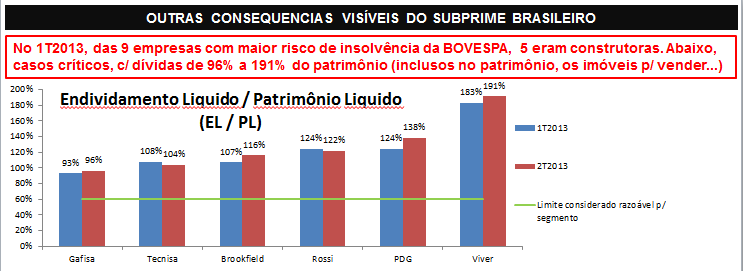

Complementando informações acima: como podemos observar, as vendas das construtoras não cresceram no total do Brasil, apesar do “assombroso” resultado de São Paulo no 1S2013, ou seja, enquanto o munícipio de São Paulo teve “aumento de vendas”, outros tiveram queda e no total, a queda foi maior que o crescimento. A piora também se observa pela análise da saúde das empresas em situação mais crítica, conforme podemos comprovar pelo gráfico sobre endividamento.

Sobre o estoque de imóveis sem vender:

O estoque informado pelo SECOVI SP, é apenas uma parte do que está sem vender. Agora, vamos relacionar os itens que são “estoques ocultos”, ou melhor, “estoques omitidos”:

a) O relatório do SECOVI não considera imóveis que tenham mais de 3 anos do lançamento e que ainda não tenham sido vendidos. Como hoje temos atraso em grande parte das obras, o volume de imóveis sem vender que não é considerado pelo SECOVI, só do que se encontra nesta situação, é muito elevado ;

b) Imóveis vendidos para especuladores, que tem sido em grande quantidade, conforme demonstrado neste trabalho, também são parte do estoque que ainda não encontrou consumidores finais e também escapa deste cálculo do SECOVI ;

c) Para os distratos em imóveis em construção que tenham demorado mais de 3 anos entre lançamento e entrega, também não são contabilizados como estoques. Como observamos por gráficos mais acima, este volume de distratos também tem sido muito elevado.

Resumindo a análise quanto a imóveis sem vender em São Paulo, a quantidade é muito maior do que aquela informada pelo SECOVI e a omissão de volumes tão elevados de imóveis sem vender, traduz a estratégia de esconder isto o máximo que puderem, pois esta é uma das maiorias evidências da existência de uma bolha imobiliária. Considerar ainda o gráfico logo acima sobre vendas, lançamentos e estoques no Brasil, p/ 12 construtoras, onde observamos que nunca o estoque esteve tão elevado em relação a vendas, isto sem considerarmos ainda o que está em poder dos especuladores.

Conclusões:

1) Apesar da ação simultânea de Prefeitura de São Paulo, construtoras e especuladores, o “sucesso de vendas” do 1S2013 em São Paulo sequer foi o suficiente para gerar qualquer melhoria quanto aos resultados consolidados das construtoras no Brasil ;

2) O “pseudo-sucesso” da especulação praticada em larga escala, apenas aumentou sensivelmente o “estoque oculto” de imóveis sem vender para consumidor final, que está nas mãos dos especuladores, característica típica de uma bolha imobiliária. Além disto, tal ação foi absolutamente efêmera, pois já em Julho/2013 vimos uma queda nas vendas, isto na comparação com uma base péssima que foi Julho/2012 que vinha de forte queda para Julho/2011 ;

3) Quanto aos especuladores, é quase certo que obterão um retorno negativo quanto ao dinheiro aplicado, não só em virtude do altíssimo risco constatado pela mesma experiência especulativa em outras cidades, mas também pelo contexto do segmento imobiliário e a própria queda de vendas já no mês seguinte (está faltando folego até para a especulação pura…) ;

4) A bolha imobiliária em São Paulo está acuada! Nem mesmo apelando para focar vendas em especuladores para imóveis de 1 dormitório no centro ou imóveis do “Jardins das Perdizes” e nem mesmo com todo apoio da prefeitura fazendo publicidade sobre melhorias que incentivassem a especulação e mais toda a omissão e manipulação de informações pelo segmento imobiliário quanto a vendas, estoque de imóveis, etc., o segmento imobiliário tem conseguido uma recuperação, pois no 1S2013 o total do Brasil (abatido distratos) foi inferior ao 1S2012! Das 6 construtoras quase insolventes, em que uma tem quase 100% de Dívida sobre Patrimônio e as outras 5 tem bem mais que isto, 4 tiveram piora nos resultados no 1S2013! As “promoções” com descontos elevados, de 20%, 35%, 40%, etc., parecem nunca terminar, já tendo mais de um ano assim! Agora, em Julho/2013, tivemos quedas sensíveis de vendas em São Paulo, o que significa que no resultado do Brasil como um todo, a expectativa é que o resultado fique pior no 2S2013 do que foi no 1S2013, lembrando que 1S2013 já tinha sido pior que 1S2012 que por sua vez tinha sido muito pior que 1S2011. Como ficarão as construtoras em pior situação? Como ficarão os estoques totais de imóveis sem vender? Temos todas as indicações de que irão piorar.

170 Comments

EIS A CONFIRMAÇÃO!!!

Folha de S Paulo, 13.10.13 – ” Apartamento de um dormitorio torna-se nicho de investidores….Nos apartamento que ficam em areas nobres, centros financeiros e que tem metro quadrado mais caro – acima de 10 mil, a presença de investidores chega a 80 por cento do total…O objetivo deles é ter renda mensal de pelo menos 0.6 por cento do imovel com aluguel.”

Os investidores em imóveis de 1 dormitório no centro e São Paulo, que chegam a 80% do total conforme notícia acima estão tentando fazer lavagem cerebral nos paulistanos e acho que vão tomar um grande prejuízo, como na bolha dos flats!

13/10/2013 – 01h30 |ANAÏS FERNANDES

DE SÃO PAULO

Morar em um apartamento de um quarto, em geral, com sala, cozinha e tudo o mais conjugado, exige compatibilidade de estilos e decisões firmes para evitar desperdício de espaço.

Xodós do mercado, imóveis de 1 quarto encolhem; organiza espaços é desafio

Apartamento de um dormitório torna-se nicho de investidores

O arquiteto José Ricardo Basiches destaca o perfil “descolado” desse tipo de unidade. “A linguagem é jovem e alia sofisticação e modernidade”, diz Basiches, do escritório responsável pelo interior de um edifício da construtora Vitacon com unidades de até 52 m².

“O público que procura um imóvel assim é mais arrojado, porque sabe que terá o quarto grudado em uma sala, que é quase dentro da cozinha, e encara isso bem”, acrescenta a arquiteta Claudia Albertini.

Para o executivo Airton Lozano, foi uma questão de adaptação. Em junho deste ano, ele saiu de um apartamento de 160 m² e foi para outro de 40 m², de um quarto.

“Precisei voltar a ser solteiro e em um local menor”, conta ele, que se mudou para o imóvel na região da Vila Nova Conceição (zona sul) seis meses após a compra.

Grande parte deste tempo foi para a reforma do espaço, que ganhou ar “clean”, com mescla de tons e o cuidado de não entulhar os cômodos –preparando-os para receber as filhas de Lozano.

Editoria de arte/Folhapress

“Um móvel cria uma divisão entre o quarto e a área para closet, com espaço para a filha. Assim, cada um pode manter sua intimidade”, diz Andrea Parreira, arquiteta responsável pelo projeto.

RACIONALIDADE

Com o metro quadrado tão valioso, é fundamental ser racional e criativo ao planejar um apartamento compacto.

Recorrer à marcenaria é uma alternativa para “fazer tudo se encaixar”. “O interior é personalizado, cada canto é aproveitado para deixar a circulação livre”, diz a arquiteta Albertini.

O truque dos móveis transformáveis e multifuncionais ajuda a liberar espaço e criar áreas de armazenamento.

Nessa linha, o arquiteto Robert Robl aconselha recorrer a um sofá de até 90 cm de profundidade. Quando não der para ter um, a cama pode ser “maquiada” com capas e almofadas, ganhando cara de assento.

Na área da cozinha, a tecnologia ajuda. Segundo Albertini, há fornos com função micro-ondas e depuradores de ar que se retraem quando não usados.

A integração entre os ambientes também é essencial nesta configuração. “Não existe mais isso de compartimentar”, diz José Ricardo Basiches.

Por isso, o piso deve ser de um único modelo para todo o apartamento e, preferencialmente, em cores claras, porque elas aumentam a sensação de amplitude.

Paredes e estofados em tons neutros também ajudam a ampliar o espaço. “Mas é preciso tomar cuidado para não ficar tudo muito branco e perder o aconchego”, alerta Basiches.

A dica é mesclar tons claros e introduzir cores mais fortes, que “aquecem o ambiente”. Para ter esse resultado de forma bem dosada, acessórios como almofadas e luminárias e estantes são opção.

COLABOROU DANIEL VASQUES

Querem vender cumbículos a preço de ouro, haja trouxa para pagar mais caro do que os especuladores já pagaram!!!

Pelo que a Folha de São Paulo divulgou mais pra cima, seriam investidores que compram para alugar, para obter 0,60% ao mês.

Percentual muito baixo em relação ao risco, muito acima da média da cidade que é abaixo de 0,50% e com custo de oportunidade de aplicação financeira que seria muito mais vantajosa. Certamente apostam que imóvel ainda continuaria valorizando.

Aposta completamente maluca, como na bolha dos flats, pois, como sabemos, não virão milhares de pessoas a mais só para alugar os imóveis deles…

Sem nenhum histórico de crescimento, “da noite para o dia”, os investidores acreditam numa horda de novos locatários invadindo a cidade a procura de um minusculo imóvel de 1 dormitório, só porque estão usando expressões bonitas para definirem estes cubiculos.

É o desespero de quem fugiu da bolha dos comerciais que estava mais visível e caiu na bolha dos “1 dormitório”. É como aqueles caras viciados em pirâmides financeiras que sairam da Telexfree e caíram no BBOM… Casos que só Freud explica…

Heheheh, freud foi “froids” !!

Enfim, se o povo gosta de rasgar dinheiro, deixa rasgar, falta de aviso não é!

Sabe o que é pior?

Esses especuladores provavelmente são pessoas normais que por ver o amigo ganhando “muito” dinheiro com um imóvel decidiu também colocar suas economias na compra de um ap para “ganhar muito” dinheiro, e não para morar.

Aí poderemos ver economia de famílias irem pelo ralo!

Kleber,

Sim, tudo indica que temos vários casos assim.

É aquela velha histórica de que “ganhos passados não garantem ganhos futuros”. Melhor seria dizer que, se subiu demais, a tendência é que depois venha a cair.

Infelizmente muitas pessoas chegam atrasadas neste movimento especulativo e aumentam o tamanho do problema, primeiro para si mesmas e suas famílias, depois para a economia como um todo.

Não deve estar fácil de vender imóvel lá no velho oeste de Brasilia, digo, no setor Noroeste de Brasilia…

Número de endividados em Brasília atinge 83,2% em setembro

Cartão de crédito ainda é o principal fator de endividamento dos brasilienses

Publicação: 03/10/2013 12:48 Atualização: 04/10/2013 15:45

O número de famílias brasilienses endividadas passou de 84,3% em agosto para 83,2% em setembro, o que representa que 615.686 famílias do DF estão com contas a pagar. A informação faz parte dos dados da Pesquisa de Endividamento e Inadimplência do Consumidor (Peic), divulgada nesta sexta-feira (4/10) pela Federação do Comércio do Distrito Federal (Fecomercio-DF).

De acordo com o levantamento, a queda é ainda maior quando comparada com o mesmo período do ano passado. Em setembro de 2012, 87,3% dos moradores de Brasília tinham alguma dívida.

Segundo a pesquisa, mais de oito mil pessoas deixaram de ser endividadas de agosto para setembro no DF. A pesquisa também mostra que o DF está bem abaixo da média nacional, que marcou 61,4% no mês passado.

Ainda de acordo com o estudo, 76,1% dos entrevistados afirmaram que pouca parte do salário está comprometida com dívidas. Já 3,9% disseram estar mais ou menos endividados. Outros 3,1% dos entrevistados se declaram muito endividados. O levantamento aponta que o maior vilão dos consumidores de Brasília é o cartão de crédito.

O estudo também demonstra que o maior vilão dos brasilienses continua sendo o cartão de crédito: 89,6% das pessoas que participaram da pesquisa disseram ter problemas para pagar a fatura do cartão. De acordo com a pesquisa, dentre as famílias com contas em atraso, 42,9% disseram ter condições de quitar suas dívidas totalmente e 53,7% afirmaram ter condições de quitar o montante parcialmente.

O levantamento apontou que 89,6% dos endividados consideram a dívida com o cartão como principal tipo de dívida que possui. A pesquisa levou em consideração contas referentes a cheques pré-datados, cartões de crédito, carnês de lojas, empréstimo pessoal, prestações de carro e seguros. Os entrevistados eram moradores do município de Brasília. Os dados foram coletados nos últimos 10 dias do mês de agosto.

“http://www.correiobraziliense.com.br/app/noticia/cidades/2013/10/03/interna_cidadesdf,391510/numero-de-endividados-em-brasilia-atinge-83-2-em-setembro.shtml

08

outubro 13:58

Setor de Construção

Moody’s: economia e endividamento pressionarão lucros das construtoras

http://www.arenadopavini.com.br/artigos/noticias-do-dia-arena-especial/moodys-inflacao-pib-fraco-e-endividamento-farao-com-que-lucros-das-construtoras-fiquem-sob-pressao

Sobre o trecho:

“Em algumas áreas do país onde a oferta supera a demanda, os preços poderiam se estabilizar ou até mesmo declinar”

TRADUZINDO:

“No Brasil como um todo, como a oferta supera demais a procura POR PARTE DOS CONSUMIDORES FINAIS (especulador não conta, é só um “atravessador”), teremos queda de preços…”

IMPORTANTE:

Olhando para o “ato falho” do pessoal da Goldman cometeu (comentei mais pra cima) e juntando com o que consta neste documento da Moody´s, o interessante é que, simultâneamente, estão começando a divulgar a “possibilidade” da queda de preços. Como eles só divulgariam isto depois de muito tempo que está acontecendo e porque não dá mais pra esconder, tirem suas conclusões…

Artigo interessante…

” http://www.infomoney.com.br/revista/edicao-46/noticia/2962867/como-investir-pais-pibinho

Folha de São Paulo – Brasil vai crescer menos da metade dos emergentes em 2014, diz FMI

Pela segunda vez neste ano, o FMI (Fundo Monetário Internacional) reduziu a sua previsão de crescimento para o PIB brasileiro em 2014 e agora prevê que a economia nacional vai crescer menos da metade da média dos países emergentes.

O Fundo estima agora expansão de 2,5% para a economia brasileira no ano que vem, 0,7 ponto percentual menos que na sua previsão anterior, de julho. Na sua primeira projeção, em janeiro, o organismo previa crescimento de 4% para o Brasil.

Apesar da redução, o FMI está mais otimista com a economia brasileira que os analistas consultados pelo Banco Central para o seu relatório Focus, que apontavam alta de 2,2% para 2014.

No caso dos emergentes, a previsão do Fundo é de avanço de 5,1%, ante uma estimativa anterior de 5,5%. Nenhum país (emergente ou desenvolvido) teve um corte maior que o Brasil nas projeções do organismo multilateral.

Para 2013, o Fundo manteve a sua previsão de crescimento de 2,5% para o Brasil. Já os emergentes devem se expandir em 4,5% (0,5 ponto percentual menos que sua estimativa de julho), com fortes recuos nas projeções para Rússia, México e Índia. Em 2012, o PIB brasileiro avançou 0,9%, enquanto a média dos emergentes foi de alta de 4,9%.

“A recuperação do Brasil vai continuar em ritmo moderado, ajudado pela depreciação no câmbio, por um ganho de força do consumo e por políticas que visam o aumento do investimento”, disse o Fundo em relatório nesta terça-feira (8).

No entanto, o organismo afirma que a inflação alta (em 12 meses até agosto, o IPCA acumula alta de 6,1%) está afetando a renda real e pode “pesar no consumo”. Por isso, recomenda o aumento na taxa de juros.

O Banco Central já elevou os juros quatro vezes neste ano, de 7,25% anuais para 9%. O Copom (Comitê de Política Monetária) se reúne novamente nesta semana e a expectativa do mercado é de novo aumento na taxa.

Focus vê sinal de freio na selic

Quem enxergou no Relatório Trimestral de Inflação (RTI), divulgado na semana passada, sinais criptografados de uma irrefutável intenção do Copom de puxar a Selic para 10% este ano, ficou certamente frustrado com as projeções do Focus reveladas ontem, as primeiras deste a publicação do documento.

As cem instituições pesquisadas pelo Banco Central para a elaboração do boletim não viram nada disso. Após submeter o RTI a um escrutínio técnico rigoroso, sem exegeses capciosas, elas mantiveram em 9,75% a taxa prevista para o encerramento do ano e do ciclo de contração monetária iniciado em abril, uma vez que projetam 9,75% também para dezembro de 2014. O Focus está dizendo o seguinte: amanhã, o Copom vai elevar a Selic de 9% para 9,5% e alterar o seu comunicado de forma a indicar uma alta final de 0,25 ponto na reunião de novembro, a última do ano.

Essa visão dos economistas que alimentam a pesquisa de dados é compartilhada pelos tesoureiros e gestores que fazem negócios no mercado futuro de juros da BM&F. A estrutura a termo de juros também projeta taxa Selic de 9,75% no fim do ano. A taxa para a virada do ano sofreu um ajuste técnico avançando de 9,41% para 9,42%, enquanto as taxas mais longas refluíram. O contrato para janeiro de 2015 cedeu de 10,14% para 10,08%, enquanto o preferido dos fundos estrangeiros, com vencimento em janeiro de 2017, caiu de 11,28% para 11,25%. Os dois mercados formadores do DI não ajudaram os “comprados” em taxa. O dólar caiu e os rendimentos dos títulos do Tesouro americano oscilaram abaixo do fechamento de sexta-feira. O juro do T-Note de 10 anos variou de 2,61% a 2,64%, sempre aquém dos 2,65% anteriores.

O pregão de ontem do DI futuro foi apático. Os players que desde maio investem destemidamente na ponta pós-fixada – a que ganha se o BC subir a taxa básica acima do consenso estampado pelas taxas prefixadas -, perderam o viço. Não há nem interna nem externamente motivos para supor que a inflação poderá desgarrar-se a ponto de exigir doses suplementares de aperto monetário.

Embora o Focus ainda não esteja, em relação ao IPCA, na tendência declinante perseguida pelo Copom, as projeções não inquietam. No divulgado ontem, enquanto o índice para 2013 permaneceu estável em 5,82%, mesmo patamar em que estava há quatro semanas, a expectativa para o ano que vem recuou levemente de 5,97% para 5,95%. Internamente, a economia desaquecida não chancela repasses de custos aos preços, apesar do pleno emprego. A taxa de desocupação, de 5,3% em agosto, está muito baixa, mas as condições do mercado de trabalho não estão mais eufóricas, e o medo do desemprego já aparece entre as principais preocupações da população. E o câmbio deixou de ser um fantasma capaz de assombrar as noites dos analistas escalados pelas instituições para projetar a inflação futura.

A taxa de câmbio para o fim do ano estabilizou-se em R$ 2,30, enquanto a estimativa para o encerramento de 2014 está burocraticamente estacionada em R$ 2,40 há cinco semanas. Se houver revisão nessas expectativas, será para baixo. Isso porque, externamente, não há fatores de pressão de alta sobre o dólar. Pelo contrário, a estultícia fiscal americana não será resolvida a contento.

O belicoso republicano John Boehner, presidente da Câmara dos Representantes, em entrevista concedida domingo endureceu sua posição nas conversações em torno da elevação do teto da dívida ao condicionar a medida ao corte das despesas do governo com o programa de saúde, item considerado inegociável por Obama. Na melhor das hipóteses, se chegará uma solução emergencial até o dia 17, momento em que o caixa do Tesouro não será mais suficiente para cobrir todos os compromissos. Terá de decidir se corta o pagamento das aposentadorias ou dos juros da dívida.

Um acordo tampão irá empurrar o problema para o fim do ano. Até lá, a nascente recuperação da economia pode sofrer uma interrupção precoce. E o Federal Reserve (Fed) terá de anunciar o engavetamento do seu projeto de regularização monetária.

Nesta superquarta-feira – dia de Copom e de divulgação pelo IBGE do IPCA fechado de setembro, cujo acumulado em 12 meses deverá cair de 6,09% para a faixa de 5,80%, tornando mais atual e convincente um discurso “dovish” por parte do BC -, também ocorre a publicação da ata da última reunião de política monetária do Fed, aquela realizada em 18 de setembro que surpreendeu o mundo pela postergação indefinida dos cortes no volume mensal de compras de títulos. Os analistas estão ansiosos por ler alguma referência do Fed ao imbróglio fiscal, o grau dos seus efeitos maléficos sobre a economia e as reações a isso da autoridade.

O mercado de câmbio não se ressente da sinalização do Focus e do DI de que a Selic vai parar de subir quando chegar a 9,75% em novembro, acumulando um aumento total de 2,5 pontos percentuais. A interrupção do ciclo de alta não servirá de desestímulo aos capitais estrangeiros de portfólio. Nominalmente, vis-à-vis o risco brasileiro, a taxa de 9,75% é das mais sedutoras do mundo. Sobretudo se prevalecer a percepção de que a variação cambial não sofrerá surtos de disparada. Frente ao viés internacional de debilidade do dólar, o ingresso poderá ser feito sem a necessidade do correspondente hedge cambial, o que aumenta o ganho dos investidores. Ontem, o dólar caiu 0,24% comparativamente a uma cesta mundial de moedas, segundo o índice DXY. Em relação ao real, a moeda cedeu 0,09%, cotada a R$ 2,2090.

“h t t p : //brasileconomico.ig.com.br/noticias/focus-ve-sinal-de-freio-na-selic_136384.html

Para quem conhece São Paulo, área “super nobre”, de fato merece uma valorização que dure uns 10 anos pelo menos, o mesmo tempo da copa do Mundo (rs):

“http://www.bbc.co.uk/portuguese/noticias/2013/10/131007_itaquerao_lk.shtml

Ainda sobre o tema:

A bolha da copa do mundo:

“No Brasil há ainda um agravante maior que é a pífia adesão de residentes no Exterior, que, tirando a Argentina, que é aqui do lado, não atinge sequer 5%.

Mais de 90% do montante é formado por brasileiros, a grande maioria solicitantes da região em que possui domicílio.”

“http://blogdopaulinho.wordpress.com/2013/10/08/copa-do-mundo-no-brasil-e-retumbante-fracasso-turistico/

Enquanto isto, a “maquiagem” continua a pleno vapor (tirar “aspas” antes do link)…

“http://agenciabrasil.ebc.com.br/noticia/2013-10-07/plataforma-exportada-que-puxou-superavit-brasileiro-nao-deixara-brasil-informou-petrobras

kkkkk, eu vi esta ontem no globonews, jornal das 10, só que esqueci de postar, ótima, maquiagem rules!!!!

Até o vice-presidente falando de bolha? Depois a presidente vai falar sobre saci-pererê e outras lendas nas quais eles não acreditam…

Em visita a Portugal, Temer descarta risco de uma bolha imobiliária no Brasil

Lisboa, 7 out (EFE).- O vice-presidente Michel Temer afirmou nesta segunda-feira que o país não enfrenta o risco de uma bolha imobiliária apesar da alta dos preços no mercado brasileiro, durante visita oficial a Portugal. Temer considerou que o bom desempenho econômico do Brasil diminui o impacto possível desse cenário, apesar de alguns analistas alertarem sobre a alta da especulação no mercado imobiliário como consequência da organização dos Jogos Olímpicos em 2016 e da Copa do Mundo em 2014. “Não há risco de bolha imobiliária”, afirmou, antes de acompanhar o lançamento de um livro comemorativo sobre um ano de promoção cultural entre Portugal e Brasil. Em lugar de riscos, há sintomas positivos na economia, como uma baixa taxa de desemprego, “próxima ao pleno emprego”, que ficou em agosto em 5,3%, e uma inflação de 5,8 % para este ano, dois décimos a menos que o previsto para junho. “Como vai haver problema na economia se o desemprego está diminuindo? Temos as preocupações naturais de manter um bom governo no que se refere à economia”, defendeu. Segundo os últimos dados do Banco Central, a economia crescerá 2,5% este ano, dois décimos a menos que a estimativa de junho. Como parte de sua visita a Portugal, Temer se reuniu com o primeiro-ministro, o conservador Pedro Passos Coelho. Eles conversaram sobre o processo de privatizações de empresas públicas. Portugal tem pendente a venda da companhia pública CTT Correios e a companhia aérea TAP, entre outros projetos, como parte dos compromissos do programa do resgate da UE e o Fundo Monetário Internacional (FMI), concedido em 2011. Temer afirmou que os Correios estão interessados na aquisição da portuguesa e é “muito provável” que empresas aéreas e fundos brasileiros entrem na concorrência pela TAP quando o processo for reaberto. O governo português paralisou esta operação ao rejeitar no fim de 2012 a venda da companhia aérea ao magnata brasileiro-colombiano German Efromovich, proprietário da colombiana Avianca e das equatorianas VIP e Aeroga. Também as brasileiras Eletrobras e Cemig mostraram interesse em participar do capital das estatais portuguesas de energia EDP e REN, também sem resultados. Temer assegurou que as empresas brasileiras têm interesse nos processos de privatização e continua havendo “uma grande interação” entre Brasil e Portugal nesse sentido. Como exemplo, citou a venda da rede de hospitais portugueses, HPP Saúde, ao grupo brasileiro Amil por 85,6 milhões de euros em março deste ano. O vice-presidente se referiu, além disso, à onda de protestos que explodiram em junho no Brasil,afirmando que, para ele, são parte do processo histórico de democratização do país. Os brasileiros exigem “uma democracia da eficiência” que seja refletida em melhores serviços públicos e em uma atuação política “eticamente incontestável”. Para Temer os protestos “não assustaram” o governo, mas intensificaram as medidas para impulsionar a ascensão social e os pactos em áreas como mobilidade urbana, educação e saúde. EFE sid/cd

“http://noticias.r7.com/internacional/em-visita-a-portugal-temer-descarta-risco-de-uma-bolha-imobiliaria-no-brasil-07102013

Com novas recomendações, 7 imobiliárias mostram forte volatilidade na Bovespa

Enquanto Cyrela e Even avançam com recomendação de compra, Gafisa e PDG caem mais de 3% após banco reiterar venda; Rossi e MRV sobem mesmo “neutras”

Por Marcos Mortari |16h16 | 07-10-2013 | Atualizada às 17h39

SÃO PAULO – Um relatório de recomendação sobre ações do Goldman Sachs tem movimentado o desempenho dos papéis das imobiliárias listadas na Bovespa nesta segunda-feira (7). Algumas alterações de percepção dos analistas do banco quanto têm trazido forte volatilidade ao setor que já costuma ter grandes oscilações na bolsa.

Do lado positivo, surfaram na onda da alteração de recomendação de “neutra” para “compra” as ações de Cyrela (CYRE3) e Even (EVEN3). “Nós acreditamos que a habilidade dessas empresas para direcionar vendas e sustentar lançamentos de projetos está subestimada. Para Cyrela e Even, nossas revisões de preços representam 32% e 43% respectivamente. Sua qualidade nas operações deveria seguir gerando retornos acima da média”, afirmam os analistas do Goldman. Com isso, os papéis de Cyrela e Even tiveram alta de 1,28% e 2,85%, nesta ordem, a R$ 16,61 e R$ 8,65.

O oposto é visto nas ações de PDG Realty (PDGR3) e Gafisa (GFSA3), que registraram quedas significativas com a recomendação de “venda” reiterada sobre os papéis das duas imobiliárias. Os papéis da PDG caíram 3,36%, a R$ 2,30, enquanto as ações da Gafisa tiveram desvalorização de 4,05%, a R$ 3,55.

Relatólio do Goldman Sachs impulsiona sobe e desce das imobiliárias na bolsa (Rodrigo Paiva)

Quanto à Rossi Residencial (RSID3), o Goldman manteve sua recomendação “neutra”, apesar dos cancelamentos das vendas da companhia ainda “poderem ser menores”, e as ações da companhia subiram 0,63%, cotadas a R$ 3,20. Manutenção em recomendação “neutra” também foi vista nas ações de MRV (MRVE3) e Brookfield (BISA3). A primeira teve alta de 1,61%, a R$ 9,46, enquanto a segunda caiu 2,52%, a R$ 1,55.

O banco ainda projeta alta nos preços residenciais para o futuro próximo, mas menor do que os ganhos acima da inflação anteriormente vistos até este ano. Com isso, empresas com margens menos elásticas seriam mais impactadas pela mudança de cenário. “Com nossas preocupações sobre a dinâmica do mercado, nós analisamos como preços mais baixos impactariam a receita. Nossa conclusão é que Cyrela e Even tenham resultados mais vigorosos, puxados por suas margens mais elevadas”, conclui o relatório do banco.

Empresa Recomendação Preço-alvo em 12 meses Observação Desempenho da ação

Cyrela de “neutra” para “compra” R$ 17,20 Boas margens – “Acreditamos que a alta qualidade das operações da companhia sustentarão mais elevados e sustentáveis retornos”. +1,28%, R$ 16,61

Even de “neutra” para “compra” R$ 9,80 Fonte de oportunidade – “A empresa difere de seus pares enquanto não cresceu agressivamente entre 2007 e 2011 e não entrou em tantas parcerias como outras companhias do setor. Isso premitiu a Even a manter um melhor controle sobre suas operações”. +2,85%, R$ 8,65

Rossi manutenção em “neutra” R$ 3,60 Sinais de “turnaround” – “Acreditamos que a Rossi gerará caixa nos próximos trimestres e, apesar de já ser esperado pelos investidores, isso serai uma troca por crescimento”. 0,63%, R$ 3,20

MRV manutenção em “neutra” R$ 10,30 Aumentando lucratividade – “Projetamos que a companhia pode gerar retorno sobre o capital entre 13% e 15% em 2014 e 2015; também acreditamos em um aumento nas margens brutas depois de significativa baixa na pressão sobre a competitividade no segmento de baixa renda”. +1,61%, R$ 9,46

Brookfield manutenção em “neutra” R$ 2,90 Ainda um passo atrás – “O fluxo de caixa será um importante driver para a ação, e, apesar de acreditarmos que a queima de caixa reduzirá na segunda metade de 2013, desenvolvimento é só esperado para melhorar em 2014”. -2,52%, R$ 1,55

Gafisa manutenção em “venda” R$ 3,70 Ações caem com venda de subsidiária -“Nossas estimativas sobre os lançamentos, vendas e receitas decaem significativamente enquanto os resultados e Alphaville não se mostrarem tão consolidados como antes, mas seria considerado o investimento”. -4,05%, R$ 3,55

PDG Realty manutenção em “venda” R$ 2,20 Mudanças significativas devem demorar – “O cancelamento de projetos pesou nos resultados, mas, ao nosso ver, o processo de recuperação está em andamento. A reviravolta não será um curto processo, tendo em vista os elevados níveis de endividamento, e, com a duração do ciclo dos negócios, acreditamos que dados de rentabilidade atraentes provavelmente serão objetivos apenas para o longo prazo”. -3,36%, R$ 2,30

infomoney.com.br/mercados/acoes-e-indices/noticia/2994166/com-novas-recomendacoes-imobiliarias-mostram-forte-volatilidade-bovespa

A notícia acima é muito interessante: note a forma sutil como a Goldman acaba cometendo um “ato falho”, pois primeiro diz que acredita na continuidade da subida dos preços, só que desacelerando e depois a frase abaixo:

“Com nossas preocupações sobre a dinâmica do mercado, nós analisamos como preços mais baixos impactariam a receita. Nossa conclusão é que Cyrela e Even tenham resultados mais vigorosos, puxados por suas margens mais elevadas”,

Discordo da avaliação neutra da MRV baseada em terem menos concorrentes no segmento economico, pois estes concorrentes “morreram” exatamente em função deste segmento e do seu nível de distratos!!! Detalhei isto na parte 13… Quanto a Cyrela, além deles terem aumentado estranhamente a participação no segmento economico, o que leva a mesmos problemas previstos para MRV, eles ainda tem alguns itens “estranhos” no press release deles, em especial do 1T2013 (falei sobre isto no “Segundo erro do mercado imobiliário”), não tenho confiança, enfim…

Sobre o pleno emprego, uma das justificativas para explosão de preços dos imóveis…

Brasil não vive situação de pleno emprego e sofre falta de mão de obra de baixa qualificação, diz Ipea

Segundo Marcelo Neri, sobram vagas na agricultura, construção civil e no trabalho doméstico

Nice de Paula

Publicado:7/10/13 – 13h42

Atualizado:7/10/13 – 14h45

RIO – O mercado de trabalho brasileiro teve um desempenho surpreendente no ano passado, sobretudo diante do fraco crescimento da economia, mas o país não vive uma situação de pleno emprego e nem um “apagão” de mão de obra qualificada. Estas são as principais conclusões do estudo divulgado nesta segunda-feira pelo presidente do Instituto de Pesquisa Econômica e Aplicada (Ipea) e ministro interino da Secretaria de Assuntos Estratégicos, Marcelo Neri, e pelo coordenador de Pesquisas de Trabalho de Renda do Ipea, Gabriel Ulyssea.

– O mercado de trabalho em 2012 teve um desempenho surpreendente à luz do que aconteceu com a economia. Houve um crescimento de 6,5% da renda por pessoa em idade ativa no ano passado, muito acima do PIB e uma estabilização da desigualdade. E os dados também mostram que o grande apagão de mão de obra se dá nas ocupações pouco qualificadas, como por exemplo, agricultura, construção, civil, trabalho doméstico, então o grande apagão de mão de obra está na base da pirâmide educacional – afirmou Marcelo Neri.

Os dados levantados pelos pesquisadores com base nos números da Pesquisa Nacional Por Amostra de Domicílio mostram ao longo dos últimos dez anos mostram que essas são categorias que vem tendo os maiores ganhos de renda, por causa de reajustes salariais mais elevados e redução na oferta de mão de obra. Em 2012, os trabalhadores de salários mais altos tiveram ganhos ligeiramente mais altos, o que fez com que a desigualdade parasse de cair naquele ano.

– Os dados do IBGE não mostram que há escassez de obra qualificada. É possível que existam indústrias ou ocupações pontuais que tenham sofrido falta de especialistas ou técnicos em algumas áreas, mas de maneira geral no mercado de trabalho há uma expansão de oferta de trabalhadores qualificados, com ensino superior incompleto ou completo queda de diferenciais de salários desses profissionais no mercado. Então, a quantidade aumentando e o preço caindo não é compatível com uma ideia de escassez – explicou Gabriel Ulyssea.

Os pesquisadores também discordaram da ideia de que país estaria em pleno emprego, porque apesar da taxa de desemprego estar atingindo os menores percentuais da história, a participação também está muito baixa, ou seja, há uma grande parcela de pessoas em idade ativa que opta por não trabalhar, sobretudo entre as mulheres e jovens.

– Apesar da taxa de desemprego muito baixa, o que poderia ser motivo de preocupação, entre aqueles em idades produtivas que poderiam estar no mercado de trabalho, aqueles que de fato o fazem ainda são um percentual baixo. A gente poderia ampliar essa participação, especialmente entre as mulheres e os jovens, de 15 a 24 anos, e com isso, diminuir a pressão sobre o mercado de trabalho – diz Ulyssea.

Para o presidente do Ipea, os números levantados pelos IBGE não deixam dúvidas.

– Os números não permitem falar de pleno emprego emprego, os números até 2012. Agora talvez os salários estejam aumentando, o que talvez seja um sinal de pleno emprego, mas os números não corroboram a ideia de apagão de mão de obra qualificada e nem de pleno emprego – analisa Neri.

Leia mais sobre esse assunto em “http://oglobo.globo.com/economia/brasil-nao-vive-situacao-de-pleno-emprego-sofre-falta-de-mao-de-obra-de-baixa-qualificacao-diz-ipea-10278670#ixzz2h48CFP3W

Hora do copom usar o viés?

Os EUA são grandes demais para quebrar? Se a história se repete como tragédia, o Copom do Banco Central deveria acautelar-se nesta quarta-feira.

A mais importante reunião deste ano do comitê ocorre uma semana antes do prazo final para um evento catastrófico: o calote americano. As circunstâncias lembram de uma forma sinistra o que aconteceu em setembro de 2008. No dia 10, a cinco dias da quebra do Lehman Brothers, o Copom elevou a Selic de 13% para 13,75%. Ninguém acreditava que o secretário do Tesouro americano, Henry Paulson, iria permitir a falência da instituição. O motivo era que o centenário Lehman era grande demais para quebrar.

Depois de encontradas soluções para os casos críticos da Fannie Mac e Freddie Mac (resgatadas por fundos privados e públicos), do Bear Stearns (adquirido pelo JP Morgan) e do Merrill Lynch (comprado pelo Bank of América), havia confiança de que seria feito um resgate bem-sucedido do Lehman Brothers. Paulson deixou que o banco quebrasse, arrastando o mundo em uma recessão da qual ainda não se recuperou. A crise do subprime, que começou em março de 2007, foi crescendo a despeito das injeções de dinheiro do Federal Reserve (Fed) e da contínua redução das taxas de juros. Mas sempre havia a esperança de que iria terminar rapidamente, sem provocar um colapso. Trata-se da velha crença de que, no fim, tudo vai dar certo, tudo vai acabar bem. Não acabou.

A história se repete, agora como farsa, com o impasse político em torno da questão fiscal e do endividamento. Como a que culminou em 2008, a crise de hoje não é nova, vem se arrastando desde que o presidente Barack Obama apresentou o seu programa de assistência médica, odiado patologicamente pela ala radical do Partido Republicano. As soluções encontradas são todas de curto prazo, empurrando o desastre para frente.

No começo do ano passado, surgiu o temor do “abismo fiscal” (a mistura incongruente de elevação de gastos e isenção de tributos). O pior não aconteceu, mas as negociações resultaram, em março, no “sequestro fiscal”, os cortes automáticos de despesas, os principais responsáveis até hoje pela impossibilidade de o Fed normalizar as condições monetárias. Como não há acordo, os EUA estão agora no meio de um “shutdown”, a paralisação, por falta de dinheiro, de atividades não essenciais. Isso, no começo. Se o dinheiro não for liberado, outras atividades, numa escala progressiva, irão ser interrompidas até que as essenciais também parem.

E, no dia 17, se o teto da dívida pública não for elevado dos atuais US$ 16,7 trilhões, o Tesouro ficará sem caixa para pagar os juros da dívida. E a maior nação do mundo, quem diria, vai passar o beiço. Mas o velho pensamento positivo diz que tudo vai acabar bem. O Copom deve confiar nisso e subir a Selic, como já comprometido, de 9% para 9,5%?

Mesmo alguém do calibre do megainvestidor Warren Buffett não consegue se desvencilhar de todo da velha crença. Ele disse na semana passada: “Vamos chegar bem próximos da linha de extrema idiotice, mas não vamos cruzá-la”. Tudo indica que o veteraníssimo bilionário está certo, mais uma vez. Mas convém lembrar outro sábio, em outra área. Einstein dizia que há duas coisas infinitas: o universo e a estupidez humana. Mas acrescentava: “E eu não estou muito certo quanto à primeira”. Só a segunda explica o fato de um país detentor da moeda-padrão global, capaz de imprimir dinheiro (por ser reserva de valor) sem gerar inflação, está à beira de um default.

O que significa o calote americano? Se o parâmetro é a crise de 2008, as soluções de mercado encontradas para os casos do Bear Stearns, do Merrill Lynch e do Wachovia estão para o shutdown assim como a quebra do Lehman Brothers está para o default. Este é um acontecimento, por seu trauma, impensável para o mundo, o financeiro e o real. Se um país não tem dinheiro para pagar a sua dívida, primeiro busca empréstimos no FMI e, se não forem suficientes, declara moratória e inicia renegociação com os credores.

Enquanto isso, ninguém mais compra seus títulos. Os credores (a maior parte das reservas brasileiras de US$ 370 bilhões está em treasuries) irão suportar? Ou haverá ameaça de quebradeira? Haverá rejeição dos bônus americanos. E onde os investidores líquidos irão aplicar? Haja ouro. Se os EUA entrarem em moratória, a economia mundial irá frear bruscamente. No pior cenário possível, o mercado se prepara para o seguinte: desabamento do dólar, disparada dos juros das treasuries, corridas pânicas para saques em bancos e congelamento mundial do crédito. É irresistível pensar que isso não vai acontecer, que tudo no fim vai acabar bem.

É o último item desse cenário cataclísmico o que pega em cheio o Brasil. A retração do crédito exigirá o retorno das medidas macroprudenciais de expansão de liquidez adotadas a partir do final de 2008. E corte da taxa Selic.

O Copom capitaneado por Henrique Meirelles em 2008 foi severamente fustigado por economistas heterodoxos por ter mantido a Selic em 13,75% de setembro a dezembro e só ter iniciado o movimento de baixa em janeiro. Numa confissão de culpa tardia, no Copom de 21 de janeiro de 2009 a taxa caiu um ponto percentual de uma vez, para 12,75%, e foi baixando até chegar a 8,75% em julho. Mas o principal equívoco foi ter subido a taxa de 13% para 13,75% a cinco dias da quebra do Lehman Brothers, imbuído da certeza de que tudo iria acabar bem.

O Copom atual tem de hoje até a tarde de quarta-feira para buscar informações sobre o andamento das negociações em torno da ampliação do teto da dívida e para refletir. Se nada for resolvido até lá, pode comprar um hedge: tomar uma decisão com viés. A prerrogativa do viés não é utilizada desde 19 de março de 2003. Trata-se do privilégio legal que autoriza o Copom a tomar uma decisão provisória. Ele define a taxa e aplica um viés, de baixa ou de alta. Se as condições mudarem, ele não precisará esperar até a próxima reunião formal (45 dias depois) para corrigir a rota da política monetária. Uma reunião extraordinária seria feita a qualquer tempo.

No caso atual, se o comitê cumprir o combinado, elevando a Selic para 9,5%, poderia instituir um viés de baixa, a ser exercido caso os EUA entrem em default e paralisem o crédito global. Ou, então, manter a taxa nos atuais 9%, mas impondo um viés de alta, para a hipótese de os republicanos cederem e aprovarem um aumento do teto.

Do ponto de vista da política monetária, a primeira hipótese pode ser a melhor. O mercado futuro de juros persistiria operando normalmente e, em caso de deflagração do evento catastrófico, já iniciaria a redução dos DIs antes mesmo da aplicação pelo BC do viés de baixa. Para efeito do jogo de ganha e perde do mercado, a segunda alternativa seria melhor. Passaria a apostar, exagerando, quando seria usado o viés de alta.

Os mercados operaram sexta-feira no fio da navalha, torcendo para não escorregar. Semitravado, o dólar fechou em alta de 0,36%, a R$ 2,211. O juro para janeiro de 2015, o contrato mais líquido de um pregão sem liquidez, caiu de 10,17% para 10,14%.

“h t t p : //brasileconomico.ig.com.br/noticias/hora-do-copom-usar-o-vies_136348.h t m l”

Kkkk, mas é tenta futurologia demais…. a maior probabilidade é de que saia um acerto, alguém vai ceder, um default nos EUA faria tanto republicanos, como democratas e apolíticos perderem rios de dinheiro, logo agora que a economia começou recuperar-se e cogita-se cortar pacotes de incentivo como QE3.

Concordo! É interessante observarmos que a esta altura do campeonato alguém estar buscando uma lógica “intrincada” para tentar justificar uma diminuição dos juros, é no mínimo estranho…

Aliás, acho que a análise dele está limitada e tendenciosa:

Estamos entre os “Five Fragiles”, isto significa que nossa exposição não é exclusiva para o cenário dos EUA reduzirem QE e subirem juros, também na situação oposta, não seríamos o mercado preferencial para o qual o dinheiro iria se direcionar fugindo dos EUA no caso de uma crise grave lá e ainda, sequer seríamos um mercado atraente para que o dinheiro fosse MANTIDO aqui. Devemos considerar que temos posição ruim neste momento, exatamente pelo exagero na política anti-ciclica, medidas heterodoxas e intervencionistas, com visibilidade 100% populista, este não é um cenário nada atraente para investidores internacionais em momento de crise. Aqui o autor viveu um “momento de faz de conta”, como se o Brasil estivesse exatamente na mesma situação de 2.008, quando na realidade, nossa situação é o contrário (nosso “tripé” da economia já foi embora há um bom tempo).

Com a diminuição de juros proposta pelo autor, dentro do contexto mais realista, poderíamos secar ainda mais a manutenção de US$ aqui e termos efeito até contrário ao esperado para o resto do Mundo (aumento na cotação do US$ no Brasil?), o que nos obrigaria a manter os juros mais elevados, para não gerarmos hiper-inflação e outros problemas.

Outro ponto: cobrir a falta de liquidez com redução de juros abrupta, em País que estimula o consumo irresponsável há anos, com endividamento recorde das familias, seria apagar incêndio com gasolina, mais uma vez…

A “estórinha” de medidas “antí-ciclicas”, vulgo keiynesianas, usadas por anos e anos, se renovando os “motivos” após alguns anos, sem pensarem em nenhuma outra alternativa ao longo dos anos, é uma grande falácia, de quem está tentando prorrogar a explosão da bolha, que é inevitável. Na prática é o que os próprios EUA fizeram logo após a crise deles, só que o contexto deles é muito diferente…

Qual seria a solução então? Fazer algo de que estão fugindo há muito tempo: enfrentar a crise de frente, aproveitando para reduzir gastos públicos e deixando a bolha imobiliária explodir, pelo menos poderão ter uma boa desculpa, dizendo que não é bolha e sim crise internacional…

Isto seria mil vezes melhor do que continuar inflando-a até se tornar uma bomba nuclear.

É óbvio que não poderemos esperar bom-senso do Governo brasileiro, em uma situação de crise e próximos das eleições, o mais provável é que aproveitassem para reduzir o juros mesmo, só que quando viesse, logo depois, a fuga de capitais, eles voltariam atrás e adotariam as outras medidas (aumentar de novo o juros), justificando para seus patrocinadores internos (dentre eles o principal, o segmento imobiliário) que “infelizmente não tiveram outra alternativa…”. Ainda assim, a crise seria feia de qualquer jeito, mas, quem sabe se por caminhos tortuosos, não seria melhor do que tentarem continuar inflando nossa bolha?

A matéria abaixo tenta induzir as pessoas para que acreditem que a CEF passará a ser mais rigorosa na concessão de crédito, no entanto, conhecendo o Governo Federal, parece-me que a estratégia é criar um novo índice para tentar maquiar ainda mais a inadimplência…

Caixa tenta reduzir atrasos no Minha Casa

A Caixa Econômica Federal estuda como ajustar os modelos estatísticos de concessão de crédito imobiliário no âmbito do Minha Casa, Minha Vida – o programa habitacional do governo federal – para diminuir a inadimplência dessas operações. As possíveis mudanças incluem uma maior rigidez na seleção de tomadores e um aumento na exigência do pagamento de uma entrada para esses empréstimos, afirma o diretor executivo de habitação do banco público, Teotonio Rezende.

Link (tirar “aspas” antes):

“http://www.valor.com.br/financas/3295232/caixa-tenta-reduzir-atrasos-no-minha-casa

Outra notícia relacionada, também divulgada pela Valor:

Banco topa um pouco mais de risco no crédito imobiliário

Desde agosto, o financiamento à aquisição da casa própria tornou-se a maior carteira de crédito à pessoa física e superou os empréstimos às famílias no sistema financeiro. A modalidade, hoje menina dos olhos dos bancos brasileiros, cresce mais do que a média do crédito total. Dados recentes divulgados pelo Banco Central mostram, porém, que as operações do segmento imobiliário têm mostrado, na média, um perfil mais arriscado, com prazos mais longos e menor exigência de entradas.

Tirar “aspas” antes do link:

“http://www.valor.com.br/financas/3295230/banco-topa-um-pouco-mais-de-risco-no-credito-imobiliario

Este artigo é interessante para iniciarmos a semana e reflete bem as preocupações e falta de confiança nas promessas do Governo…

Segue o link (tirar “aspas” antes):

“http://g1.globo.com/platb/thaisheredia/

Copom e EUA comandam as atenções

seg, 07/10/13

por Thais Herédia |

categoria Banco Central, Copom, Dilma, Dívida pública, Estados Unidos, IBGE, Inflação, IPCA, Juro básico

| tags Banco Central, Copom, crédito, dívida pública, EUA, IPCA, Selic

Vamos começar a semana falando da que passou. A declaração da presidente Dilma Rousseff e do ministro da Fazenda, Guido Mantega, de que o governo vai reduzir a concessão de crédito dada pelos bancos públicos foi a sinalização mais positiva da semana passada. Promessa é dívida, ou é dúvida?

Para os investidores estrangeiros e também aqui no Brasil, a indicação surtiu algum efeito de alívio na perspectiva para as contas públicas e para o trabalho do Banco Central. No primeiro caso, toda vez que o Tesouro capitaliza um banco federal, ele gera um aumento da dívida pública bruta. A participação dos Tesouro nas instituições financeiras públicas, incluindo BNDES, já representa quase 10% do PIB. Essa relação era de 4,5% em 2009.

A segunda onda de alívio pela declaração do governo chegou ao Banco Central. Com crédito subsidiado pelos bancos públicos a política monetária perde efeito, já que o movimento de alta na taxa de juros, como estamos vivenciando agora, não afeta os financiamentos dados por essas instituições com a mesma força que atinge os bancos privados. O excesso de crédito na praça foi responsável por manter a inflação em alta por mais tempo.

Dito tudo isto, entramos na semana que começa. Na próxima quarta-feira (9), o Copom faz outra reunião que deve, mais uma vez, optar pela alta da taxa básica de juros. A Selic, hoje em 9%, deve subir para 9,5% – assim espera a grande maioria dos analistas e economistas. No mesmo dia o IBGE divulga o IPCA de setembro, que deve seguir menos pressionado por causa do arrefecimento recente na alta do dólar.

A promessa feita pelo governo na semana passada está mais para dúvida do que para dívida. Ele vai mesmo fechar os guichês dos bancos públicos para novos financiamentos? E em que velocidade isso vai acontecer? O anúncio das autoridades não revelou planos ou calendário para a execução da promessa.

Para uma outra dúvida o BC pode dar alguma dica: até quanto será preciso elevar os juros para controlar a inflação e colocar o IPCA (índice oficial do sistema de metas) de volta aos 4,5% ao ano? Tem analista que só acredita em reversão dos indicadores de preços se os juros chegarem a dois dígitos. O mercado espera que o comunicado que anuncia a nova taxa traga alguma pista sobre os próximos passos do Copom.

Enquanto isso, lá no reino encantado do Tio Sam, continua a expectativa para um acordo político que reabra o governo dos Estados Unidos e, se o mundo der sorte, sinalize para um desfecho positivo para a aprovação de um novo teto para a dívida pública americana. Com mais dinheiro para gastar, os EUA podem seguir sustentando o planeta vendendo títulos públicos, dólares e fantasias.

Acho que as projeções do Boletim FOCUS tem como base a manutenção de um ambiente estável e favorável, ou seja, consideram que os EUA não terão maiores problemas quanto a sua dívida, que China não fará nenhuma surpresa quanto a seu crescimento e bolha imobiliária e assim por diante…

Para 2.013, pode até ser natural pensar assim, afinal já estamos em Outubro, no entanto, assumir estas premissas para 2.014 me parece temerário. De qualquer forma, normalmente o pessoal considera mesmo são as previsões de curto prazo, para o ano corrente, as demais estão muito longe, em especial em um País com Governo que tem altíssimo índice de intervencionismo e com um cenário externo ainda nebuloso.

Minha opinião é que a redução do QE pelos EUA se inicia, ou em Dez/2012 como última ação de efeito do atual presidente do FED ou no 1T2014, como uma das primeiras ações do próximo. Claro que existem apostas, ou até mesmo “complôs” para que o próximo presidente do FED seja uma “pomba” que atenda a manutenção do QE, a conferir…

Tirar “aspas” antes do link:

“http://g1.globo.com/economia/mercados/noticia/2013/10/mercado-estima-pib-maior-e-preve-nova-alta-de-juros-nesta-semana.html

Mercado estima PIB maior e prevê nova alta de juros nesta semana

Expectativa para o crescimento do PIB passou de 2,4% para 2,47%.

Previsão para os juros é de nova alta de 0,5 ponto, para 9,5% ao ano.

Alexandro MartelloDo G1, em Brasília

Os economistas do mercado financeiro elevaram, na semana passada, sua previsão para o crescimento do Produto Interno Bruto (PIB) deste ano e mantiveram a estimativa de uma nova alta da taxa de juros ainda nesta semana, informou o Banco Central nesta segunda-feira (7) por meio do relatório de mercado, também conhecido como Focus. O documento da autoridade monetária é fruto de pesquisa com mais de 100 instituições financeiras.

saiba maisBC reduz previsão de crescimento do PIB de 2013 para 2,5%

Governo reduz previsão oficial de alta do PIB deste ano de 3% para 2,5%

Atualmente, os juros básicos da economia estão em 9% ao ano após quatro elevações seguidas feitas pelo Banco Central. O mercado financeiro manteve a expectativa de que os juros avançarão para 9,5% ao ano na próxima quarta-feira (9), quando termina a reunião do Comitê de Política Monetária (Copom) deste mês. Para o fechamento de 2013 e de 2014, a estimativa dos analistas para os juros foi mantida em 9,75% ao ano – o que ainda pressupõe uma nova alta neste ano.

Produto Interno Bruto

Para o comportamento do PIB neste ano, o mercado financeiro elevou sua previsão de uma alta de 2,4% para 2,47% na semana passada, em linha com as estimativas tanto o Banco Central quanto o Ministério da Fazenda – que preveem uma expansão da economia da ordem de 2,5% neste ano.

Para 2014, a estimativa dos analistas para o crescimento da economia permaneceu em 2,20%.

Inflação

Pelo sistema de metas que vigora no Brasil, o BC tem de calibrar os juros para atingir as metas pré-estabelecidas, tendo por base o IPCA. Para 2013 e 2014, a meta central de inflação é de 4,5%, com um intervalo de tolerância de dois pontos percentuais para cima ou para baixo. Deste modo, o IPCA pode ficar entre 2,5% e 6,5% sem que a meta seja formalmente descumprida.

Os analistas das instituições financeiras mantiveram sua estimativa para o Índice Nacional de Preços ao Consumidor Amplo (IPCA) deste ano em 5,82% na semana passada. Já para 2014, a previsão dos economistas dos bancos recuou de de 5,97% para 5,95%.

O presidente do BC, Alexandre Tombini, afirmou que a inflação teria queda neste ano frente ao patamar registrado em 2012 (5,84%) e no ano de 2014. Embora ainda continue acreditando na desaceleração da inflação neste ano, o mercado prevê, entretanto, crescimento da inflação em 2014 – último do mandato da presidente Dilma Rousseff.

Câmbio, balança comercial e investimentos estrangeiros

Nesta edição do relatório Focus, a projeção do mercado financeiro para a taxa de câmbio no fim de 2013 ficou estável em R$ 2,30 por dólar. Para o fechamento de 2014, a estimativa dos analistas dos bancos para o dólar permaneceu em R$ 2,40.

A projeção dos economistas do mercado financeiro para o superávit da balança comercial (exportações menos importações) em 2013 foi mantida em R$ 2 bilhões na semana passada. Para 2014, a previsão de superávit comercial recuou de US$ 10 bilhões para US$ 9,25 bilhões na última semana.

Para 2013, a projeção de entrada de investimentos no Brasil ficou inalterada em US$ 60 bilhões. Para 2014, a estimativa dos analistas para o aporte de investimentos estrangeiros continuou em US$ 60 bilhões na última semana.

Ótimo, explode selic, rumo a dois dígitos…pobre financiamento imobiliário, tsc, tsc.

Enquanto uns desaceleram (dentre elas, empresa adquirida pela BTG, que gosta de negócios “confiáveis” como OGX…), outra acelera rumo a hipótecas no formato mais usado nos EUA (inclusive, no formato mais usado durante o subprime de lá)…

Os 14 anos de experiência na rede de varejo Walmart ensinaram uma lição valiosa ao administrador de empresas gaúcho Luiz Cunha Albornoz: ter nas prateleiras o que o cliente deseja comprar. Por isso, há um ano, ele aceitou um convite de dois conhecidos de longa data, Marcelo Maisonnave e Guilherme Benchimol, fundadores da distribuidora de produtos financeiros XP Investimentos, para desenvolver uma área totalmente nova, a de empréstimos garantidos por imóveis. “Notamos uma demanda dos investidores por ativos imobiliários de boa qualidade”, diz Albornoz. “Por isso, nada mais lógico do que começarmos a originá-los aqui e a oferecê-los ao mercado.” Amorim (à esquerda) e Albornoz, da XP: demanda por papéis imobiliários justificou a entrada nesse mercado Uma das empresas independentes mais importantes na corretagem de ações e na distribuição de fundos, a XP agora vai iniciar um caminho totalmente novo, disputando um mercado até agora pouco explorado, o das hipotecas. A operação começou há seis meses e ainda é modesta em volumes, mas tem a ambição de concorrer com os gigantes do crédito imobiliário. Segundo André Amorim, sócio da XP, até agora foram concedidos R$ 20 milhões em empréstimos. Para ele, as perspectivas são de que no fim de 2014 a XP esteja originando R$ 50 milhões por mês. “O potencial é imenso, principalmente devido à isenção de Imposto de Renda nos rendimentos”, diz Amorim. Quando o negócio estiver azeitado, as hipotecas serão enfeixadas em títulos como Certificados de Recebíveis Imobiliários (CRI), papéis cuja emissão ganhou grande vigor nos últimos anos, mas que se desacelerou em 2012 (veja quadro ao final da reportagem). Esses títulos, corrigidos por índices de inflação, são muito procurados por investidores em busca de uma proteção patrimonial. Se a brandura do Leão é o principal atrativo para os investidores, a possibilidade de obter uma linha de crédito de longo prazo é o que deverá aguçar o apetite dos tomadores dos empréstimos. “Muitas vezes o cliente não tem um patrimônio financeiro, mas está terminando de quitar um imóvel de excelente qualidade”, diz Amorim. A XP entra no mercado em um momento de retomada dos negócios e após uma desaceleração da concorrência “Podemos usar esse imóvel como garantia e o cliente quita a dívida e ainda tem recursos para investir ou consumir.” Os créditos são longos, de dez anos. No primeiro momento, as taxas não são exatamente camaradas: o tomador terá de pagar 1,05% ao mês, ou 13,5% ao ano, mais a imprevisível variação do índice IGP-M. Para ter direito ao empréstimo, o cliente terá de ser proprietário de um imóvel – quitado ou financiado – em uma região onde o mercado imobiliário tenha um mínimo de liquidez. “Não vamos conceder empréstimos com base em imóveis localizados em cidades com menos de 50 mil habitantes, onde o mercado imobiliário é restrito”, diz Albornoz. “Acreditamos que haverá mais oportunidades nos grandes centros.” A iniciativa da XP ocorre em um momento no qual a concorrência se retrai. A principal empresa que concede empréstimos com base em garantias imobiliárias, a Brazilian Mortgage, vem diminuindo seu ímpeto de crescimento no mercado. Quem conhece bem os meandros da empresa diz que ela está tendo de lidar com a sempre trabalhosa fusão de culturas diferentes. A holding Brazilian Finance e Real Estate (BRFE), controladora da Brazilian Mortgage, foi adquirida pelo BTG Pactual, de André Esteves, por R$ 1,215 bilhão no apagar das luzes de 2011, no que foi a maior aquisição do sistema financeiro daquele ano. Com a compra, o BTG assumiu uma potência que possuía mais de 90% do mercado de securitização, de olho em um mercado que crescia exponencialmente. Naquele momento, a fusão da experiência da BRFE com o manancial praticamente inesgotável de capital do BTG Pactual parecia ser uma receita imbatível. O crédito imobiliário crescia aceleradamente e era questão de tempo para que os recursos cativos da caderneta de poupança se esgotassem. Mais do que isso, o crescimento promissor da economia permitia prever uma demanda sustentável por imóveis novos e usados. A solução lógica para destravar o fluxo financeiro entre tomadores de empréstimos e investidores eram as hipotecas. No entanto, dois fatores atrasaram esse movimento. A desaceleração da economia em 2012 reduziu o apetite dos bancos para emprestar. Além disso, o principal participante do mercado teve de lidar com uma complicada operação interna. A operação azeitada da BRFE foi sendo costurada com o problemático banco PanAmericano. Para acrescentar mais uma dificuldade, o PanAmericano tem a Caixa Econômica Federal como seu segundo maior acionista, e a emissão de títulos imobiliários concorre com os empréstimos para a casa própria, um dos principais negócios da Caixa. Isso representou um choque de culturas, que resultou na saída de executivos e está reduzindo a agilidade das operações. Procurado, o BTG Pactual não concedeu entrevista. Depois dessa pausa, diz Amorim, o mercado deverá voltar a se aquecer. Mesmo com a recente elevação dos juros, o fato de que a inflação deverá permanecer elevada, pelo menos por mais alguns meses, turbina a demanda por papéis indexados. Uma análise dos balanços do primeiro semestre do Banco do Brasil, presidido por Aldemir Bendine, e da Caixa, liderada por Jorge Hereda, mostra que ambos contabilizavam em seus livros um total de R$ 88,4 bilhões em títulos tanto imobiliários quanto do agronegócio, um crescimento de 150% em relação ao fim do segundo trimestre de 2012. Juntos, os bancos detêm quase a metade de todo o estoque de emissões. No crédito, o BB vem procurando diversificar sua carteira de empréstimos e aumentou em 78% seus empréstimos para a casa própria, que atingiram R$ 13,7 bilhões em julho, a carteira que mais cresce em termos percentuais na linha de ativos do banco. E como são os detentores das maiores carteiras de crédito rural e imobiliário, ainda têm espaço para expandir as captações. “Há muita demanda reprimida, emissões de papéis imobiliários de boa qualidade são disputadas pelos investidores”, diz Albornoz. “Esse é um mercado praticamente virgem.” > Siga a DINHEIRO no Twitter > Curta a DINHEIRO no Facebook

Olha só a comparação do extinto BNH com o MCMV…

“http://zerohora.clicrbs.com.br/rs/economia/noticia/2013/10/um-aviao-de-dinheiro-e-nao-deu-para-pagar-diz-protagonista-da-maior-crise-bancaria-no-rs-4291024.html

Hoje, o Jornal Zero Hora de Porto Alegre publicou uma interessante entrevista com um dos sócios majoritários do Grupo Habitasul, cujo Banco foi liquidado na década de 80 com a quebra do BNH. Atentem o que ele fala sobre a MCMV:

O que fez o sistema financeiro gaúcho quase quebrar em 1985?

Em 1984 e 1985, o sistema financeiro da habitação foi enfraquecido. O Banco Nacional de Habitação (BNH) foi filho dileto da revolução e a primeira vítima da abertura. Foi liquidado em 1986, mas começaram a matá-lo em 1984.

Quem tinha interesse em matá-lo?

O sistema, principalmente as empresas independentes, se enfraqueceu porque o modelo de operação mudou, quando os conglomerados financeiros passaram a ser prestigiados. As empresas de crédito imobiliário regionais se enfraqueceram muito. No Rio Grande do Sul, o sistema financeiro sumiu com a crise – Sulbrasileiro, Maisonnave e nós do Habitasul. Entramos em regime de intervenção. Na verdade, solicitamos, porque não iríamos resistir à pressão. Estávamos nos associando ao Sulbrasileiro. A Habitasul tinha uma carteira muito grande de financiamentos com verbas do Fundo de Garantia, do BNH, sobretudo para financiamentos de interesse social. Justamente os mais atingidos pela crise, já que os mutuários perderam a condição de pagar. Mas o governo tem uma característica, desde o Getulio Vargas, de dar casa de presente para os mutuários.

Como assim dar casa de presente?

Se não dá toda, pelo menos boa parte. Vamos ver este filme de novo com o Minha Casa, Minha Vida. Costumo dizer aos mais jovens que este filme já vi em preto e branco, em tecnicolor, três dimensões, mas o filme é o mesmo. Aí o BC (Banco Central) aprovou a figura das repassadoras, era lógico, tínhamos quase 100 mil créditos sob gestão. É sólido porque tem a garantia do imóvel e tem um fluxo de caixa interessante, embora a margem (seja) pequena. A minha ideia até pegou, andou, mas aí a Caixa quis ficar com os créditos do sistema financeiro da habitação. No início, não queria, mas, quando viu que era um bom negócio, entrou.

Falando no MCMV, tem a questão da qualidade também…

Condições de prédio da MRV param mudança de moradores – Parana Online

Tirar “aspas” antes do link:

“http://www.parana-online.com.br/editoria/cidades/news/698853/?noticia=CONDICOES+PRECARIAS+DE+PREDIO+DA+MRV+BRECAM+MUDANCA+DE+PROPRIETARIOS

A fachada até impressiona quem passa rapidamente em frente ao Condomínio Spazzio Cantareira, na Rua Adir Pedroso, 570, Vila Iná, em São José dos Pinhais. Mas para aqueles que adquiriram o imóvel na planta, sete meses após a entrega dos primeiros apartamentos, a bela aparência já está esfarelando junto com o material usado na construção, que coleciona rachaduras e infiltrações nos oito blocos de 40 apartamentos.

A situação mais alarmante fica no apartamento 103 do bloco 2. A água e esgoto que vêm dos apartamentos de cima desembocam na cozinha. O casal que adquiriu o imóvel, depois de longa espera, já que a construtora atrasou a entrega prometida para novembro, não consegue se mudar para lá devido às condições precárias do local. “Vi a futura vizinha na semana passada, chorando de desespero ao encontrar o apartamento novo daquele jeito”, relata o síndico do condomínio, Orides Júnior.

Gerenciador de problemas

Desde que se mudou para o local, em março, e assumiu a missão de ser síndico, ele virou gerenciador de problemas. “Das mais de 200 famílias que se mudaram, acredito que somente 10% não enfrentaram algum tipo de problema no imóvel”, afirma. Ele diz que desde março tenta buscar na construtora MRV, responsável pela obra, que os defeitos sejam reparados, mas muito pouco se avançou. “Semanalmente administro casos de vazamento de gás, porque a estrutura que fizeram é incompatível com a demanda. Esse diagnóstico foi dado pela Ultragaz, empresa que queremos contratar, mas que se negou a disponibilizar o produto enquanto não houver estrutura decente”, comenta. Segundo ele, a alteração custa R$ 5 mil e os moradores já se conformaram em arcar com a obra, porém, ainda dependem da construtora para liberar o fornecedor atual, a Supergasbras, contratadopor comodato. “Nem o documento que autoriza a Supergasbras a retirar o material foi fornecido pela MRV. É muito descaso”, constata o síndico.

Vícios

O designer gráfico Edilson Cesar Bruschi desistiu do diálogo e recorreu à Justiça. “Azulejos quebrados, infiltrações por toda parte, fiação elétrica de péssima qualidade, nem parece que é apartamento novo. Imagine o que está por vir em termos de vícios de construção que aparecem mais tarde”, questiona. Outra moradora, a assistente administrativa Joice Lourenço de Lima, considera que teve sorte. “Por enquanto, o único problema que tive foi para puxar a antena, pois estava tudo entupido”.

“Decoração” com entulhos

cd2051013

Mesmo quem apenas trabalha no condomínio sofre com as deficiências da obra. Um segurança que não quis ser identificado mostrou a guarita. O banheiro fica do lado do portão, impedindo qualquer visualização. Além disso, o motor do portão já pifou e ninguém resolveu a situação. Segundo o síndico, o fornecedor argumentou que foi mau uso. “Pedi um laudo, já que o uso se dava por controle remoto, mas já faz um mês que não temos nem portão eletrônico, muito menos o documento”. Para agravar ainda mais a insatisfação dos habitantes do Condomínio Spazio Cantareira, há pelo menos três pontos na área comum do condomínio “decorados” com entulhos de construção. “Transformaram isso daqui em lixão deles”, lamenta o síndico.

Empresa se defende

Em nota, a MRV explica que “o residencial foi vistoriado e recebido pelo síndico do empreendimento, que deu aceite em toda a área comum do condomínio” e ressalta que “os problemas que aconteceram após a entrega do residencial estão sendo sanados e todas as solicitações de reparos feitas pelos moradores estão sendo atendidas pela equipe de assistência técnica da construtora”. Sobre a posição da guarita, a MRV explica que foi construída “obedecendo ao projeto aprovado pela prefeitura”. A construtora também se comprometeu a entrar em contato com o síndico “para solucionar a pendência sobre a titularidade do gás e demais situações que os moradores julgarem necessárias”. Sobre o entulho, a MRV afirma ser “proveniente de obras realizadas por moradores, já que todo o entulho de obras da construtora é removido e enviado para local apropriado”.

De acordo com a gerente do Departamento de Fiscalização (Defis) do Conselho Regional de Engenharia e Agronomia do Paraná (Crea-PR), Vanessa Moura, ainda não foi localizada nenhuma denúncia sobre o empreendimento no órgão. O Defis também informou que todos os procedimentos de Anotação de Responsabilidade Técnica (ARTs) foram realizados no Spazio Cantareira. Sobre a liberação da obra expedida pela prefeitura de São José dos Pinhais, a construtora explicou que o empreendimento recebeu o documento porque atestou que o projeto arquitetônico e urbanístico estava em conformidade com o que foi construído.

Ainda falando do MCMV, não podemos esquecer das velhas estratégias para empurrar os resultados p/ debaixo do tapete, veja exemplo abaixo:

“Fundo de Compensação de Variações Salariais

Origem: Wikipédia, a enciclopédia livre.

O Fundo de Compensação de Variações Salariais (FCVS) foi criado por intermédio da Resolução nº 25, de 16 de junho de 1967, do Conselho de Administração do extinto Banco Nacional da Habitação (BNH), com o objetivo de garantir a quitação dos saldos remanescentes de financiamentos imobiliários concedidos aos mutuários finais do Sistema Financeiro de Habitação (SFH). A gestão do FCVS está a cargo do Ministério da Fazenda (Lei nº 7.739, de 16.3.89 e Portaria Interministerial nº 197, de 8.11.89). A administração do FCVS esta a cargo da Caixa Econômica Federal (Portaria nº 48, de 11.05.88, do extinto Ministério da Habitação, Urbanismo e Meio Ambiente).1?

“4. DÍVIDA DO FCVS

Para fins de avaliação atuarial do FCVS, consideram-se a relação existente entre os direitos e as obrigações do Fundo, e, quando cabível, os efeitos da novação das dívidas do Fundo em virtude do estabelecido na Lei nº. 10.150/00.

Cabe observar que nas premissas utilizadas na avaliação posicionada em 31/12/2009 foram incluídas as despesas do SH/SFH, em função da extinção da Apólice do SH/SFH pela MP nº. 478/09 e em obediência às disposições constantes no art. 2º do DL nº 2.406/1988, com redação dada pela citada MP.

Dessa forma, a responsabilidade total do FCVS, fundo com garantia pública, é da ordem de R$ 170,3 bilhões, referentes 3.985.144 contratos, dos quais 1.612.334 já foram novados e 2.372.810 estão por novar. Já em termos de dívida quitada (pelo Tesouro Nacional com base nos dispositivos da Lei nº 10.150/200) e remanescente, os montantes são de R$ 82,7 bilhões e R$ 87,5 bilhões, respectivamente.

Finalmente, o déficit técnico do FCVS, apurado pela referida avaliação atuarial de 31/12/2009, corresponde a R$ 84,5 bilhões.”

“http://www3.tesouro.fazenda.gov.br/divida_publica/downloads/FCVS_historico.pdf

Será que é esta renda fantástica, de menos de 1 salário mínimo, que é a base para os aumentos nos imóveis e preços, em sua esmagadora maioria superiores a R$ 400 mil? Vão financiar em mais de 100 anos?

06/10/2013 – 03h00

A FOLHA

Retratinho do Brasil

1. O “BRASIL MELHOROU” nos últimos 19 anos, blá-blá-blá. Mas o Brasil ainda é um país ruim, um dos dez mais desiguais e violentos do mundo, mal-educado e, na sua classe de renda, um dos mais perversos. Portanto, ao menos uma vez por ano, assim como a gente faz promessas no dia 31 de dezembro, vale lembrar algumas dessas perversidades. A recém-publicada Pnad, a grande pesquisa sobre as condições de vida no país, pode servir de Réveillon social.

2. Mais de um terço dos brasileiros que trabalhava em 2012 ganhava menos de um salário mínimo.

(…)

Vinicius Torres Freire está na Folha desde 1991. Foi Secretário de Redação, editor de ‘Dinheiro’, ‘Opinião’, ‘Ciência’, ‘Educação’ e correspondente em Paris.

Em sua coluna, aborda temas políticos e econômicos. Escreve às terças, quintas e domingos, no caderno ‘Mercado’.

Falando em preço dos imóveis versus renda da população, acho que vai ser fácil desovar o estoque abaixo, não vai?

Limite do FGTS abrange 77% das ofertas em São Paulo; veja onde estão