Neste trabalho, falarei sobre imóveis usados em São Paulo e o FIPE ZAP.

Para facilitar acesso a outros textos, seguem links com resumo e logo depois a PARTE 12.

Parte 1: http://defendaseudinheiro.com.br/?p=1123 – visão geral sobre conceito de bolha imobiliária ;

Parte 2: http://defendaseudinheiro.com.br/?p=1335 Bolhas imobiliárias – EUA, Espanha e Flats

Parte 3: http://defendaseudinheiro.com.br/?p=1337 Mercado imobiliário Brasil – 2.007 a 2.010

Parte 4: http://defendaseudinheiro.com.br/?p=1339 Mercado Imobiliário Brasil – 2.011 a 2.013

Parte 5: http://defendaseudinheiro.com.br/?p=1378 Reflexões sobre preços de imóveis

Parte 6: http://defendaseudinheiro.com.br/?p=1394 Bolha imobiliária + protestos

Parte 7: http://defendaseudinheiro.com.br/?p=1448 Preço de imóveis, valorização futura

Parte 8: http://defendaseudinheiro.com.br/?p=1506 Vendas imóveis em SP no 1T2013

Parte 9: http://defendaseudinheiro.com.br/?p=1534 Infográfico mercado imobiliário brasileiro

Parte 10: http://defendaseudinheiro.com.br/?p=1640 Infográfico Economia VS mercado imobiliário brasileiro

Parte 11: http://defendaseudinheiro.com.br/?p=1707 Infográfico subprime brasileiro

Parte 12: http://defendaseudinheiro.com.br/?p=1829 Imóveis usados São Paulo & FIPE ZAP

Parte 13: http://defendaseudinheiro.com.br/?p=2247 Subprime brasileiro fase II

Parte 14: http://defendaseudinheiro.com.br/?p=2287 Especulação imobiliária em São Paulo

Nova série de trabalhos: http://defendaseudinheiro.com.br/?p=2366 Desenhando a bolha imobiliária brasileira

PARTE 12:

Dando continuidade ao jogo dos 7 erros do mercado imobiliário brasileiro, falarei agora sobre o sexto erro, mantendo o padrão apresentado anteriormente, primeiro mencionando o que o mercado imobiliário informa e depois, os fatos por trás das notícias.

CENA 6 – “Imóveis usados em São Paulo e o FIPE Zap”

Imagem 6A – O que os representantes do segmento imobiliário dizem:

Informações fornecidas pelo CRECI SP para os jornais e amplamente divulgadas: crescimento de vendas de imóveis usados na maior parte dos meses durante o primeiro semestre deste ano.

Muita propaganda destacando, a cada divulgação do índice FIPE ZAP, o crescimento dos preços dos imóveis e o quanto a aquisição de imóveis seria mais vantajosa do que qualquer alternativa de aplicação financeira.

Imagem 6B – Os fatos por trás das notícias:

Primeiro, vamos analisar as informações relacionadas a volume de vendas e preços de imóveis usados na Cidade de São Paulo. Abaixo, alguns dados compilados a partir de informações fornecidas por CRECI SP e FIPE ZAP.

Sobre os dados acima:

Preço do M2 do CRECI SP é resultado de pesquisa que já é realizada há muitos anos pelo CRECI SP, envolvendo mais de 400 imobiliárias da cidade de São Paulo. Este preço de M2 é o preço já negociado, ou preço final. A tabela utilizada acima, com a variação dos últimos 12 meses findos em junho de 2.013, consta na página 23 da pesquisa de Junho/2013 do CRECI SP, segue o link para acesso: http://www.crecisp.gov.br/arquivos/pesquisas/capital/2013/pesquisa_capital_junho_2013.pdf

As informações sobre volume de vendas foram extraídas de relatórios do CRECI SP desde 2.008. Não capturei dados anteriores, pois em Janeiro/2008 existe observação sobre mudança nos critérios da pesquisa, informações anteriores não seriam comparáveis.

ATENÇÃO: a pesquisa do CRECI SP e as informações divulgadas em jornais, são relativas à variação de um mês para o mês seguinte. A melhor avaliação, que respeita sazonalidade e compara meses com mesmo comportamento, é a comparação entre um mês e o mesmo mês de ano anterior (exemplo: Junho/2013, comparar com Junho/2012), que foi a base para os resultados apresentados neste estudo. Para maiores detalhes de como fazer este cálculo comparando mesmos meses de anos seguidos (sazonalidade) a partir dos relatórios do CRECI SP, ver tópico “Segundo erro do mercado imobiliário”.

Informações do Zap imóveis foram extraídas com acesso ao “Índice FIPE Zap”, que tem link na página do Zap imóveis, replico aqui: http://www.zap.com.br/imoveis/fipe-zap/.

Algumas análises quanto a estas informações:

Volume de vendas (CRECI SP): tivemos reduções nas vendas, de 2.010 para 2.011, de 2.011 para 2.012 e também de 2.012 para 2.013. Esta contínua redução nas vendas, significa que o prazo para venda de um imóvel está aumentando ao longo dos anos e estão sendo gerados estoques crescentes de imóveis sem vender.

Preço do M2 (CRECI SP, Real = negociado): nos últimos 12 meses findos em Junho/2013 (última pesquisa publicada), a QUEDA no preço do M2 em São Paulo, foi de 11,26%. Isto significa que mesmo com o crescimento do preço do M2 no primeiro semestre de 2.013, este preço ainda não recuperou o patamar em que estava em Junho/2012. Outra característica, é que aumento de preço de imóveis usados ao longo dos últimos anos tem sido 100% especulativo, ou seja, não tem fundamento na lei de oferta e procura, uma vez que as vendas vem se reduzindo de forma sensível, até mesmo em função da fortíssima disparidade entre preço de imóvel e renda da população, conforme demonstrei em estudo anterior sobre o “Terceiro erro do mercado imobiliário”.

FIPE ZAP – preço do M2 anunciado: pelo que podemos observar pelos dados acima, este índice não tem nenhuma serventia para análise da evolução dos preços, que seria seu objetivo, uma vez que não guarda nenhuma relação com a evolução do preço negociado / realizado. Isto fica muito claro ao olharmos para o preço real apurado pelo CRECI SP, que teve redução de 11,26% nos últimos 12 meses findos em Junho/2013, contra o FIPE ZAP que apontou crescimento de 13,91% para o mesmo período.

Imóvel versus aplicações financeiras: conforme demonstrado acima, enquanto a inflação acumulada no período de Julho/2012 a Junho/2013 foi de 6,70% (IPCA = oficial), os imóveis tiveram REDUÇÃO de 11,26% no preço do M2, estando entre as piores opções para se aplicar dinheiro neste período. Além disto, observamos que o aluguel também teve valorização inferior a inflação (aluguel = 6,15% de variação de Julho/2012 a Junho/2013 contra inflação de 6,70%). Isto confirma informações em tópicos anteriores, de que não faz sentido pensar em imóvel residencial como investimento e neste momento em especial, porque ele está no seu “topo de preços”. Embora tenhamos tido quedas nos preços dos imóveis, conforme demonstrado acima, ainda assim os preços estão fora da realidade de renda e com forte rejeição que se manifesta pelas quedas constantes na demanda, ou seja, tendência é de se tornar um prejuízo ainda maior daqui pra frente.

Demanda versus preço: nos últimos 12 meses, findos em Junho/2013, com base nos dados do CRECI SP levantados com mais de 400 imobiliárias em São Paulo, tivemos 7 meses em que preço do M2 variou negativamente e 9 meses em que o volume de vendas foi menor, na comparação com mesmo mês de ano anterior, respeitando sazonalidade. Isto significa que apesar da redução nos preços na ordem de 11,26% nos últimos 12 meses, este preço ainda tem afugentado compradores, ou seja, o preço ainda não foi reduzido o suficiente para gerar uma relação de maior equilíbrio entre oferta e demanda. Caso seja mantido o movimento especulativo, que visa aumentos de preços sem nenhum fundamento, a tendência é que o estoque de imóveis sem vender continue crescendo, como nos últimos anos.

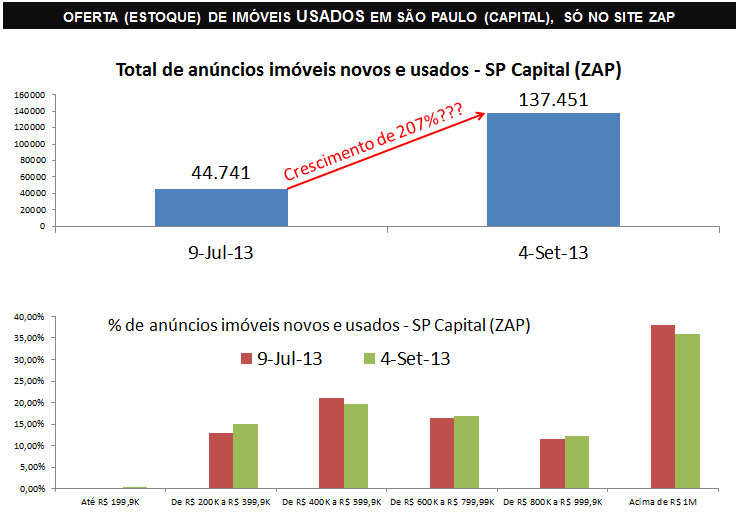

Vamos agora, observar algumas informações sobre oferta de imóveis em São Paulo – Capital, com base em dados extraídos a partir do site Zap imóveis. Aqui, colocarei o resultado da pesquisa anterior que fiz no Zap em 9/Julho/2013, que serviu de base para texto sobre “Terceiro erro do mercado imobiliário” e farei uma comparação com pesquisa feita em 4/Setembro/2013, para analisarmos como tem evoluído nestes últimos 2 meses.

Observação quanto a informações acima: a pesquisa realizada no Zap imóveis, levou em consideração a somatória dos anúncios para imóveis com qualquer número de dormitórios e outras características, nas 5 regiões da cidade de São Paulo (Centro, Norte, Sul, Leste e Oeste), no entanto, foram somados apenas os anúncios para “Apartamento padrão” e “Casa Padrão”. No caso da pesquisa de 4/Set/2013, se tivéssemos somado outros tipos de imóveis, o total de anúncios passaria de 160.000.

Olhando para números acima, podemos perceber que há algo muito errado com as informações que constam no site Zap imóveis. Não é razoável imaginarmos que tínhamos um pouco mais de 44.700 imóveis ofertados para venda em São Paulo (Capital) menos de 2 meses atrás e agora temos mais de 137.000 imóveis a venda.

Quais as alternativas para interpretarmos as informações acima?

a) Alguma manipulação direta na base de dados do Zap que teria gerado uma série de informações duplicadas, triplicadas, etc. ;

b) Os clientes do Zap estariam registrando no sistema o mesmo anúncio várias vezes, de forma contínua ao longo dos meses, gerando estas variações anormais, talvez para manipular o índice de preços extraído a partir desta base, E/OU por desespero pelo tempo que passa sem vender e lançando de novo para ter uma data “mais recente no anúncio” ;

c) Havia muito oferta não divulgada antes no site Zap, que passou a ser anunciada agora ;

d) Uma combinação das alternativas anteriores (a+b, b+c, ou a+b+c), e/ou outras que não constem acima (exemplo: incorporação de dados de outros sites de vendas de imóveis?).

Fiz alguns testes básicos, colocando algumas ruas sem saída (com menos imóveis) e verificando se dados apareciam duplicados (pela imagem ou algum código de identificação), depois acessei últimas páginas e calculei número de ofertas por página vezes número de páginas e resultados não demonstraram duplicidades ou inconsistências, no entanto, foram muito poucas amostras e avaliação muito superficial, por falta de alguma ferramenta ou método que pudesse validar melhor estes dados.

Acredito que a explicação mais provável para dados dos gráficos baseados no Zap imóveis mais acima, seja a alternativa “d”. Como o índice FIPE ZAP de preços dos imóveis é obtido a partir desta mesma base de dados, tudo indica que temos aqui um princípio da área de TI que se aplica: “Garbage in, garbage out” (traduzindo: “lixo que entra, lixo que sai”), ou seja, é mais uma confirmação da falta de confiabilidade quanto ao índice FIPE ZAP.

De qualquer forma, tentando extrair algo de útil destas informações do Zap imóveis, observamos que a distribuição de imóveis permanece completamente fora da realidade da renda para cidade, conforme detalhado no “Terceiro erro do mercado imobiliário” e que em qualquer cenário, o volume de imóveis usados sem vender é muito elevado e o prazo para vender um imóvel continua muito alto, tudo aquilo que os dados do CRECI SP já haviam apontado, conforme análises mais acima.

Conclusões:

1) Venda de imóveis usados em São Paulo tem caído de forma contínua e atípica ao longo dos anos e manteve este movimento de queda mesmo após as reduções de preços que ocorreram, gerando assim, um alto volume de imóveis usados “encalhados”. Os imóveis usados de São Paulo foram uma péssima alternativa financeira nos últimos 12 meses findos em Junho/2013, seja em relação à perda de 11,26% no preço do M2, seja pelo aluguel que teve “valorização” inferior a da inflação do período ;

2) O índice FIPE Zap não tem nenhuma serventia para medir o preço médio dos imóveis, no máximo serve para iludir os proprietários de imóveis que com isto, aumentam os preços anunciados e o volume de anúncios feitos, mas sem nenhum resultado prático a não ser perda de tempo e dinheiro para pessoas que adotam este procedimento. Esta estratégia deve estar sendo muito útil para Construtoras, porque enquanto os vendedores insistem em fazerem anúncios com preços completamente fora da realidade e não vendem, as construtoras se esforçam para desovarem seus enormes estoques oferecendo descontos, já há mais de 1 ano (35% de desconto no Outlet Rossi, 40% de desconto no Even Day, descontos de até R$ 150 mil da PDG, que é um mínimo de 20% sobre preços praticados). Mesmo assim, o estoque de imóveis novos e a situação das construtoras não são nada saudáveis (ver tópico anterior sobre “Quinto erro do mercado imobiliário – subprime brasileiro”). Já para o Zap, este resultado sem dúvida tem sido muito útil, basta vermos a escalada na quantidade de anúncios feitos e, portanto, no faturamento da empresa. Para a FIPE, sugiro pesquisarem sobre o núcleo “Real Estate” da FIPE e verificarem qual o grau de relação deste com o segmento imobiliário.

Sobre o “otimismo” do Mantega quanto a recuperação do consumo,em função dos resultados do comércio no início do 3T2013, duas notícias interessantes, abaixo a primeira (antes, um trecho que destaco, depois o completo):

INCENTIVOS

Na comparação com o mesmo mês de 2012, o setor que mais puxou o crescimento das vendas do varejo foi o de móveis e eletrodomésticos.

As vendas do segmento subiram 11% ante julho de 2012, sob impacto da redução das alíquotas de IPI para a linha branca e do Minha Casa Melhor, programa do governo federal que oferece crédito para beneficiários do Minha Casa, Minha Vida.

O programa de venda facilitada de eletrodomésticos e móveis foi lançado pelo governo em 12 de junho.

TEXTO COMPLETO:

Varejo surpreende, ajudado por linha oficial

Alta de 1,9% em julho é a maior em mais de um ano; programa Minha Casa Melhor colaborou para o resultado

Deflação nos preços de alimentos e vestuário também foi benéfica; é difícil manter ritmo forte, diz especialista

MARIANA SALLOWICZ

DO RIO

O varejo teve em julho o melhor mês em mais de um ano, beneficiado pela alta menor da inflação e por medidas de incentivo do governo. Para especialistas, no entanto, o ritmo não deve se manter tão forte nos próximos meses.

As vendas subiram 1,9% no mês ante junho, maior crescimento desde janeiro de 2012. Na comparação com o mesmo período do ano passado, cresceram 6%.

As maiores contribuições vieram dos segmentos de vestuário, de móveis e eletrodomésticos e de supermercados.

Para o economista da CNC (Confederação Nacional do Comércio) Fabio Bentes, a deflação foi o que mais ajudou para o avanço em julho.

No caso de alimentos, houve deflação de 0,33% em julho. No segmento de vestuários, a retração foi de 0,39%, com influência do período de liquidação de inverno.

“O preço costuma explicar muito do que ocorre no comércio. O problema é que já em agosto o alívio não ocorrerá, além de haver uma pressão para repasse da alta dos custos com a disparada do dólar”, afirmou Bentes.

Segundo o IPCA (índice oficial de inflação), os preços dos alimentos subiram 0,01% no mês passado, e os do vestuário, 0,08%.

Para ele, é muito difícil sustentar um crescimento do varejo acima de 1% nos próximos meses.

Octavio de Barros, diretor de pesquisas e estudos econômicos do Bradesco, afirma que a alta das vendas reduz as preocupações com o desempenho do consumo.

Apesar disso, ele diz que “não há elementos suficientemente fortes para afirmarmos que o crescimento das vendas constitua uma nova velocidade de expansão”.

No acumulado dos sete meses deste ano, as vendas do varejo cresceram 3,5%, menor nível para o período desde 2003 (-3,7%).

INCENTIVOS

Na comparação com o mesmo mês de 2012, o setor que mais puxou o crescimento das vendas do varejo foi o de móveis e eletrodomésticos.

As vendas do segmento subiram 11% ante julho de 2012, sob impacto da redução das alíquotas de IPI para a linha branca e do Minha Casa Melhor, programa do governo federal que oferece crédito para beneficiários do Minha Casa, Minha Vida.

O programa de venda facilitada de eletrodomésticos e móveis foi lançado pelo governo em 12 de junho.

MANTEGA

Para o ministro da Fazenda, Guido Mantega, as vendas do varejo “foram muito boas” e o resultado “comprova que há uma recuperação do consumo no país”.

Mantega disse que o crescimento do varejo é reflexo do arrefecimento da inflação, embora o IPCA em agosto tenha voltado a acelerar, ao registrar variação de 0,24%. Em julho, o IPCA foi de 0,03%.

Agora, a segunda notícia relacionada ao “otimismo” do Mantega (tirar “aspas” antes do link):

Consumo cai pela primeira vez em 20 meses

“http://exame.abril.com.br/economia/noticias/consumo-cai-pela-primeira-vez-em-20-meses

Brasília – A inadimplência do consumidor no comércio cresceu 0,72% em agosto, na comparação com o mesmo mês do ano passado. É o primeiro aumento após quatro meses de queda. Em relação a julho deste ano, houve alta de 1,34% no calote.

As vendas a prazo tiveram retração de 0,62% frente a agosto de 2012, o primeiro recuo registrado em 20 meses. Na comparação com julho, subiram 0,80%.

Os dados foram divulgados hoje (10) pela Câmara Nacional de Dirigentes Lojistas (CNDL), que coordena o Serviço de Proteção ao Crédito (SPC).

De acordo com o presidente da CNDL, Roque Pellizzaro Jr., o endividamento está contribuindo para o consumidor colocar o pé no freio. Pellizzaro informou que a entidade voltou a revisar a estimativa de crescimento das vendas do varejo para 2013.

A previsão inicial, de 6%, foi ajustada para 4,5% há dois meses e agora está em 4%. Para a CNDL, a inadimplência terá novas altas nos próximos meses e só apresentará recuo próximo às festas de final de ano.

“Os indicadores estão confirmando o que vínhamos observando desde o início do ano e agora se concretiza. Nosso indicador mede a venda com utilização do crédito. O crédito, como fomentador, vem perdendo força. É muito fruto do comprometimento do orçamento”, disse Pellizzaro. Segundo ele, o cenário não é considerado de todo ruim. “[O cuidado do consumidor em não fazer novas dívidas] vai permitir que, no futuro, a sustentação do crescimento seja em base firme.” Para ele, haveria problema se a liberação de crédito fosse feita de forma pouco criteriosa.

A CNDL preocupa-se, no entanto, com o desempenho de fatores como juros, renda e emprego. De acordo com Pellizzaro, além do receio do consumidor em contrair mais débitos, a elevação pelo Comitê de Política Monetária (Copom) do Banco Central da taxa básica de juros, a Selic, em 0,5 ponto percentual, para 9%, é outro fator que restringirá as compras a crédito. “Tudo está indicando que [a elevação dos juros] vai continuar. Deve impactar o fim do ano”, avaliou.

Para Roque Pellizzaro, o aumento do salário mínimo, que no próximo ano deve ficar em R$ 722,90, foi modesto. A CNDL acompanha com atenção, ainda, os resultados do Cadastro Geral de Empregados e e Desempregados (Caged), do Ministério do Trabalho. “A coluna emprego é pilar para manutenção de vendas. Se o Caged vier mais uma vez ruim, mostrará uma tendência”, opinou Pellizzaro.

Este Mantega é verdadeiro fanfarrão…. poker face total!!

Ele nunca expressa o que pensa de fato, sempre a mesma cara, rsrsrs.

CA,

Você iria “amar” esta palestra aqui onde estive presente:

15h00 – 16h00

O Caminho Para Casa.

É hora de comprar imóvel? Há uma bolha? Onde financiar? Mara Luquet, Fernando Sita, Coelho da Fonseca e Leonardo Longo, consultor

Todos os convidados afirmaram que não existe bolha imobiliária com base no percentual do PIB em relação ao crédito imobiliário, demanda, restrições de crédito pelos bancos e que vai continuar “bombando” pelos próximos 5 anos, imóvel de 1 e 2 dormitórios. Pena que era só uma hora, não pude falar dos estoques de imóveis e do por que aptos. maiores andam encalhados, queria saber a resposta deles… era muita gente no auditório.

Detalhe, nas palestram que dão sobre o assunto, bolha imobiliária é a primeira pergunta, desta vez foi a segunda, rsrs.

Vilmar,

A especulação imobiliária esta cada vez mais acuada!

No 1T2013 dependiam de “gambis” da Cyrela c/ “vendas” suspeitas no interior de SP, que muito provavelmente não eram para consumidores finais para simular um crescimento de vendas no Estado de SP (ver tópico sobre “Segundo erro do mercado imobiliário”). Mesmo assim, no total do Brasil, vendas continuavam em queda.

No 2T2013, já não conseguiram replicar a “gambi” do 1T2013 e foram obrigados a afunilar ainda mais, desta vez focando em imoveis de 1 e 2 dormitórios e no caso de 1 dormitório, altamente concentrado no centro expandido de Sao Paulo e com todas as características de venda p/ especuladores (sardinhas) e não para consumidores finais. Obvio que novamente não foi o suficiente p/ recuperar vendas no Brasil, que continuaram inferiores ao ano anterior, que havia sido o pior de todos para o segmento.

Como consequência da situação acima, temos pelo menos 5 construtoras próximas da falência por deverem mais do que tudo que tem e a maioria piorou ao final do 1S2013. IMOB (índice que agrupa resultados das construtoras quanto a cotações de Ações na BOVESPA) que já vinha caindo muito mais que o índice BOVESPA, a recente revisão para reduzir de 10% p/ 3% a participação do IMOB no BOVESPA, ambos demonstrando que o mercado financeiro não confiava e confiara cada vez menos nos resultados das construtoras. O índice IFIX relacionado aos Fundos Imobiliários já vinha despencando desde o inicio do ano, muito antes das novas subidas da SELIC começarem a acontecer.

Agora no 3T2013, já divulgaram que não conseguiram replicar as “gambis” dos trimestres anteriores e nem na cidade de Sao Paulo conseguiram criar um crescimento fictício de vendas!!!

Temos ainda uma situação da Economia também desfavorável no 3T2013 (“gambis” do Governo também não tem sido o suficiente). Para piorar, cada vez mais notícias sobre Bolha Imobiliária nos meios de comunicação e cada vez mais procuras por este termo no Google.

E agora, José?

Vilmar,

Abaixo mais uma notícia relacionada ao assunto. Interessante com a verdade vai aparecendo… Neste caso, tentar tapar o sol com a peneira, dando benefícios setoriais, apenas dá uma “tapeada” no assunto, tentando reduzir a visibilidade das consequências de ações erradas que o Governo faz de forma interminável…

Segue o link: http://www.emtemporeal.com.br/index.asp?area=2&dia=12&mes=09&ano=2013&idnoticia=132066

Economia

12/09/2013 09h32m

As demissões estão em alta nos setores que tiveram incentivo do governo

Os setores da indústria com incentivo do governo estão liderando o ranking das demissões. O emprego industrial caiu pelo terceiro mês seguido e fechou julho 0,8% menor que no mesmo mês de 2012. Essa retração do mercado de trabalho em julho atingiu 12 dos 14 locais e 12 dos 18 setores investigados pelo IBGE.

Folha de S. Paulo

Setores da indústria com incentivo do governo lideram as demissões

A estratégia do governo de abrir mão de arrecadação e desonerar a folha de pagamento de setores que empregam muito ou de setores considerados estratégicos para o crescimento da economia para estimular contratações não está funcionando.

Segmentos chamados intensivos em mão de obra (como vestuário, madeira, calçados e têxtil, que geram proporcionalmente mais vagas) lideram as dispensas na indústria nos últimos 12 meses, apontam dados do IBGE divulgados ontem.

Esses setores foram autorizados pelo governo a contribuir com 1% da receita, no lugar de encargos trabalhistas.

À lista somam-se as áreas de máquinas e equipamentos (bens de capital), meios de transporte (que incluem ramos com desoneração da folha, como indústria aeronáutica e naval) e veículos, beneficiados com a redução do IPI.

Para Rogério Souza, economista do Iedi (Instituto de Estudos para o Desenvolvimento Industrial), os números mostram que, mesmo em setores alvo de estímulos tributários, o emprego recuou.

“Em muitos deles, o número de ocupados vem apresentando forte retração neste ano. O que era esperado pelo governo [aumento das contratações] não ocorreu.”

Segundo ele, uma hipótese é que os incentivos fiscais tenham só evitado mais demissões dos ramos intensivos em mão de obra, que sofrem com concorrência externa.

Segundo Souza, a evolução negativa do emprego industrial “deixa clara a instabilidade vivida pelo setor no país” e não há perspectiva de melhora nos próximos meses.

A retração em julho foi generalizada e atingiu 12 dos 14 locais e 12 dos 18 setores investigados pelo IBGE.

“As expectativas do empresariado não são as melhores, o que se reflete na não contratação ou nos desligamentos em diferentes segmentos”, diz Souza.

Diante desse cenário, o emprego na indústria como um todo caiu 0,2% de junho para julho, terceiro recuo mensal seguido. Já na comparação com julho de 2012, a retração de 0,8% foi a 22ª perda consecutiva –ou seja, já são quase dois anos de demissões no setor.

O emprego industrial até esboçou uma reação no segundo trimestre na esteira da melhora da produção. Mas, como a retomada não se sustentou, o mercado de trabalho voltou a se deteriorar.

Para Fernando Abritta, técnico do IBGE, a piora do emprego na indústria acompanha o menor ritmo da produção em junho e julho, com menor consumo das famílias e inflação elevada.

Outro entrave à expansão das contratações e do aumento da produção, diz, é a baixa confiança de empresários em relação ao futuro da economia, além de estoques elevados em muitos setores e juros mais altos.

“Para toda bolha existe um alfinete à espreita, e, quando os dois enfim se encontram, uma nova onda de investidores aprende algumas lições bem antigas.”

Warren Buffett

Frases e pensamentos – parte 10

http://defendaseudinheiro.com.br/frases-e-pensamentos-parte-10/

Legal, gostei desta frase!!!

bye bye ogx!!!

Nova metodologia do Ibovespa chamada de “espanta-OGX” começa em maio de 2014

Além disso, a carteira de janeiro a abril de 2014 já será uma média da metodologia atual e da próxima

Por Felipe Moreno |21h38 | 11-09-2013

chega de mico no ibovespa, já vai tarde, tchau e bença!!!

SÃO PAULO – A nova metodologia do Ibovespa irá ser utilizada pela 1ª vez em maio de 2014, comunicou a empresa nesta quarta-feira (11). Chamada de “espanta-OGX” por algumas pessoas do mercado, a ideia é eliminar a possibilidade de que penny stocks, aquelas que valem menos de R$ 1,00, façam parte do índice – situação apenas da OGX Petróleo (OGXP3).

Além disso, a carteira de janeiro a abril de 2014 já será uma média da metodologia atual e da próxima. A empresa divulgou também que a forma de ponderação das empresas será alterada, assim como o próprio cálculo do índice de negociabilidade – que determina quais são as ações que podem entrar.

Outras mudanças anunciadas são alterações nos critérios de inclusão e exclusão da carteira e permanência na carteira em caso de suspensão de negociação. Haverá também um limite de participação por empresa. “Com as mudanças, a BM&FBovespa alinha a metodologia do seu principal índice com o que é praticado em outros países e adapta o Ibovespa ao cenário atual do mercado de capitais brasileiro”, afirma a carta assinada por Edemir Pinto, presidente da bolsa, e Eduardo Guardia, diretor executivo de produtos.

Edemir Pinto: sem penny stocks no Ibovespa (BM&FBovespa )

infomoney.com.br/mercados/acoes-e-indices/noticia/2958047/nova-metodologia-ibovespa-chamada-espanta-ogx-comeca-maio-2014

Notícia interessante (2)

Estão querendo tirar os “micos”???

“Novo” Ibovespa terá mais ações de consumo e menos de construção.

[…]

Na avaliação do Credit Suisse os setores que mais devem perder peso na carteira são os de construção caindo de 10% para 3%.

Segue o link p/ matería completa (tirar “aspas” antes):

“http://www.estadao.com.br/noticias/impresso,novo-ibovespa-tera-mais-acoes-de-consumo-e-menos-de-construcao-,1074181,0.htm

O principal alvo é tirar as centaveiras, com destaque para o micaço OGXP3, no more penny stocks!

Acho que não é bem isto. No setor de construção, quantas são, na essência, “centaveiras”? A “Viver” já morreu, no entanto, eles reduziriam a participação das construtoras de 10% para 3% só por causa da Viver, uma empresa zumbi???

Cade a “pujança” da EzTec, da Cyrela, da MRV e tantas outras??? Diminuir a participação de empresas tão “pujantes”, com “excelentes resultados”, justo neste momento em que o que a BOVESPA mais precisa é disto, no mínimo seria muito estranho, não é?

A verdade é que o índice IMOB da BOVESPA, que inclui todas as construtoras, tem tido desempenho negativo muito pior que o da própria BOVESPA e como no mercado financeiro não são tão cegos assim (constumam antecipar movimentos), é melhor aproveitar a desculpa da OGX e da VIVER e já expurgar o máximo que puderem destes micos.

Reforçando: estão diminuindo de 10% para 3% a participação do IMOB como um todo neste índice, não estão fazendo isto só por causa de uma das construtoras, quando todas as outras (mais de 10) não são “centaveiras”. A verdade é que eles sabem que temos 5 delas, no mínimo, com alto risco de insolvência (no primeiro trimestre estas 5 estavam entre as 9 empresas com maior risco de insolvência na BOVESPA), além disto, também sabem que a situação destas 5 construtoras está cada vez pior e tem outras que poderão entrar na “zona de risco”.

Eles já aprenderam algo com a OGX para não deixarem a bomba estourar e só depois tentarem “reanimar o morto”…

Entendi, faz sentido.

Por coincidência, acabei de ver hoje, mais uma notícia relacionada com o tema.

Quase metade das 10 ações com maior queda deste ano são do IMOB (tirar “aspas” antes do link):

“http://www.infomoney.com.br/onde-investir/acoes/noticia/2960129/sexta-feira-veja-acoes-ibovespa-que-mais-cairam-ano

Agora, independente do fato das articulações da BOVESPA para reverem a composição do novo índice “parecerem” casuísticas para levantarem o índice de forma artificial (“argentinização”, lá na Argentina quando um item sobe muito de preço, sai do levantamento da inflação…), aqui ficam dois recados muito claros do segmento financeiro para o imobiliário:

1) Até aqui não acreditamos em vocês (IMOB desvalorizou muito mais que a média das Ações da BOVESPA) ;

2) Daqui pra frente, acreditaremos menos ainda (reduzir participação no índice de 10% para 3%).

O “assustador” nestas informações, é que, como mencionei, o setor financeiro muitas vezes se antecipa, é só ver o que aconteceu nos EUA durante a bolha imobiliária de lá…

CA,

Isto faz todo o sentido, de fato, “wallstreet” costuma se antecipar a “mainstreet”(economia da bolsa x economia real, diversos autores abordam este tema.

Bela sacada sua.

Abç[]´s

Notícia interessante (1)

Neste caso, como sabemos, se antecipar redução de QE nos EUA, fuga de US$ no Brasil, explode cotação do US$ aqui, afeta fortemente inflação, tem que aumentar ainda mais rápido e intensamente a SELIC, aplicações financeiras ficam ainda mais vantajosas que imóveis, menos investimentos por empresas, impactos para emprego e renda, mais endividamento, menos poder de compra => impactos para venda de imóveis…

Economistas dos EUA veem recuo do Fed já.

Por Phil Izzo | The Wall Street Journal

A maioria dos economistas consultados em pesquisa feita pelo “The Wall Street Journal” acredita que o banco central dos Estados Unidos (Fed) vai começar a reduzir na próxima semana seu programa de compra de títulos de dívida, adotado para estimular a atividade econômica.

© 2000 – 2013. Todos os direitos reservados ao Valor Econômico S.A. . Verifique nossos Termos de Uso em “http://www.valor.com.br/termos-de-uso. Este material não pode ser publicado, reescrito, redistribuído ou transmitido por broadcast sem autorização do Valor Econômico.

Leia mais em (tirar “aspas” do começo):

“http://www.valor.com.br/empresas/3268990/economistas-dos-eua-veem-recuo-do-fed-ja#ixzz2eltYuNUf

Vai reduzir nada, o mercado vem especulando esta redução desde 2008, ou seja, desde quando começou a esmola socialista do tio sam.

Eles já disseram que farão de uma forma muito paulatina na última reunião.

EUA levando com a barriga, estão indo muito melhor que o Brasil e Europa, crescendo mais.

Vilmar,

Fazer de uma forma paulatina, como você mesmo mencionou, é reduzir aos poucos, estamos falando da mesma coisa de formas diferentes.

Talvez quanto a consequencia ou ao timing para início é que tenhamos opiniões divergentes:

Do meu ponto de vista, se eles apenas começarem a reduzir no curto prazo, já será o suficiente para gerar uma reação muito forte no Brasil e nos outros “4 fragiles”, afetando demais o câmbio e toda a econômia deles (“Five Fragiles” não é a lista completa dos BRICS, tem parte deles e alguns outros).

Por que acredito nisto? Só uma ameaça de que viriam a fazer uma redução gradual no QE iniciando neste ano, já gerou um forte impacto no câmbio em Junho/2013.

Sim, como você disse, desde 2.008 o mercado sabe, mas muitos vivem pregando um “Mundo de faz de conta”, dizendo que o QE pode durar para sempre, ser substituído por outros “QE”s até que as distorções geradas se resolvam sozinhas, ser compensado por não sei o que (exatamente o mesmo que acontece com a bolha imobiliária), por isto, quando alguém disser, com todas as letras, que papai noel não existe…

Entendo que do seu ponto de vista, o início das reduções do QE não será tão breve e sendo só o ínício, não trará tanto impacto no câmbio.

A conferir…

Aliás, parece que a empolgação quanto ao PIB do 2T2013 durou mais ou menos o mesmo tempo que a empolgação das construtoras com o resultado da cidade de São Paulo no 1S2013, ou seja, desmoronou (termo bom para construtoras hein?) em menos de 1 mês.

Agora, com econômia e construtoras assim, mais ameaças quanto a QE…

Ver notícia abaixo:

Economia do país encolhe 0,33% em julho, segundo índice do Banco Central11

Do UOL, em São Paulo 13/09/201308h41 > Atualizada 13/09/201309h02

Comunicar erroImprimir

A atividade econômica brasileira começou o terceiro trimestre encolhendo, mostrou o Banco Central nesta sexta-feira (13), com o seu Índice de Atividade Econômica (IBC-Br). A economia do país registrou queda de 0,33% em julho em comparação com junho.

O IBC-Br mostrou alta de 2,60% na comparação com julho de 2012 e acumula em 12 meses avanço de 2,30%, ainda segundo os dados dessazonalizados do BC.

O índice é elaborado mensalmente pelo BC e é considerado uma prévia do PIB (Produto Interno Bruto) –que é calculado pelo IBGE (Instituto Brasileiro de Geografia e Estatística) a cada trimestre e leva a um resultado anual.

O indicador do BC é visto pelo mercado como uma antecipação do resultado do PIB, e serve de base para investidores e empresas adotarem medidas de curto prazo. Porém, não necessariamente reflete o resultado anual do PIB e, em algumas vezes, distancia-se bastante.

Economia deve perder força no terceiro trimestre

O resultado do indicador do BC em julho alimenta a perspectiva de fraqueza da economia brasileira no terceiro trimestre depois do surpreendente desempenho do Produto Interno Bruto entre abril e junho.

No segundo trimestre, o PIB registrou o maior crescimento em mais de três anos ao expandir 1,5% na comparação com os três primeiros meses do ano.

Segue o link da notícia (tirar “aspas” do início):

“http://economia.uol.com.br/noticias/redacao/2013/09/13/economia-do-pais-encolhe-033-em-julho-segundo-indice-do-banco-central.htm

Acho que de vez em quando, devemos “sair da caixinha” e olhar um pouco para o resto do Mundo, o que está acontecendo e que nos afeterá diretamente, no curto prazo e de forma intensa.

Encontrei o texto abaixo (tirar “aspas” antes do link), que considerei bastante esclarecedor e tem relação direta com o tema QE dos EUA e impactos sobre outras economias, com comentários mais acima:

“http://www.institutojoaogoulart.org.br/noticia.php?id=9351

Por Antonio Martins

Num artigo recente, sobre as mobilizações de junho e suas consequências eleitorais em 2014, o cientista político André Singer sugere: o pleito será definido, fundamentalmente, pelo estado da Economia no próximo ano e pelo debate sobre seu futuro. Mas de que dependerá a situação econômica?

Dois textos recentes e importantes sugerem que novas turbulências econômicas, potencialmente devastadoras, estão se armando nos circuitos financeiros internacionais. Elas poderiam ter repercussões graves no Brasil e exigiriam do governo, provavelmente, políticas muito mais ativas que as praticadas hoje. Vale a pena examiná-los.

O primeiro é um editorial da revista The Economist. Rememorar o momento mais dramático da crise de 2008 – a falência do banco norte-americano Lehman Brothers, que completa cinco anos no próximo 15/9. E adverte: embora tenha havido algum progresso, desde então, “há novas crises no horizonte”; “as finanças globais estão muito distantes da segurança”.

“Onde estará o próximo Lehman Brothers”?, pergunta o texto no título. Que colapso financeiro poderia provocar, como dominó (veja imagem a cima) uma reação em cadeia? O temor principal da revista é com a área do euro. Lá, os bancos continuam frágeis; em boa parte dos países, a recessão provocada pelas políticas de “austeridade” está entrando no quinto ano consecutivo, sem perspectivas de melhora; e os riscos de uma derrapada política capaz de sacudir este sistema débil são consideráveis, devido à própria instabilidade social. Segundo The Economist, haveria outros fatores de risco, embora menos graves. Entre eles, o alto endividamento do Japão, uma nova bolha imobiliária insustentável na Inglaterra, a hipótese de má administração do sistema bancário chinês e… a possível fuga em massa de capitais, em países emergentes como Indonésia, Índia e Brasil.

O que provocaria esta fuga – que no caso brasileiro, resultou em crises cambiais desestabilizadoras, como as de 1998 e 2002-03? Vale examinar, a este respeito, um texto publicado em 8/9 pelo escritor e jornalista Michael Casey no Wall Street Journal. Ao analisar a recente reunião do G-20, em São Petesburgo, Casey destaca: o grupo de governantes mundiais “ignorou um elefante na sala: a instabilidade do sistema financeiro global”.

Só nos últimos quatro meses, lembra o artigo, as moedas de certos países do G-20 (como a Índia e a Indonéia) perderam 20% de seu valor. Outros “emergentes” vivem dificuldades semelhantes, embora menos agudos. Mas a causa principal não seriam problemas específicos de política econômica nas economias afetadas, e sim a ausência completa de controles sobre a circulação global de capitais.

Casey argumenta que fundos financeiros, corporações transnacionais e mega-ricos aproveitaram-se deste descontrole, nos últimos anos, para deslocar enormes massas de dinheiro das economias centrais para os emergentes – tirando proveito de taxas de juros mais elevadas. Agora, o ciclo está se invertendo rapidamente, porque o Banco Central dos EUA (o Federal Reserve) anunciou(mesmo sem concretizar, ainda), uma futura alta de suas próprias taxas.

O texto cita uma opinão de Joseph Stiglitz, Nobel de Economia: “o verdadeiro problema é muito claro: a natureza instável do sistema financeiro global, baseado no dólar. Por isso lamenta a completa ausência, na reunião do G-20, de qualquer medida, ou menos plano, para enfrentar tal instabilidade”.

Ela poderá, certamente, repercutir no Brasil, nos próximos meses. O país estará indefeso, enquanto não houver mudanças de fundo no sistema financeiro e monetário global? Certamente, não: há como agir, desde já. Mas o caminho para defender a economia brasileira é oposto às últimas decisões do governo Dilma e do Banco Central. Exige adotar unilateralmente, desde já, controles mais rígidos sobre a entrada e saída de divisas. Estas iniciativas contrariam os grandes investidores (que desejam liberdade absoluta para movimentar seus capitais). Mas dependem exclusivamente de decisão soberana dos Estados.

Até o momento, no entanto, o Brasil tem tomado medidas que ampliam sua própria vulnerabilidade. Nos últimos meses, os controles sobre os fluxos de divisas foram relaxados (por meio de redução das alíquotas do Imposto sobre Operações Financeiras; e a taxa de juros interna, elevada. A lógica destas decisões é oferecer recompensas aos capitais externos, para que permaneçam no país. Mas se a tendência mundial que hoje prevalece se confirmar – ou seja, se as taxas de juros pagas pelos EUA começarem a aumentar – o país pode estar armando, para si mesmo, uma bomba-relógio…

Veja só, mais uma notícia relacionada com tema acima.

Aqui, temos aumento de US$ por medo da reunião do FED da próxima semana e o mix de notícias da economia Americana que saíram hoje…

16:46 FECHAMENTO: DÓLAR SOBE A R$ 2,2810 COM INVESTIDORES À ESPERA DO FED

São Paulo, 13/09/2013A expectativa que antecede a reunião de política monetária do Federal

Reserve (Fed, o banco central norte-americano), na semana que vem, voltou a trazer certa

cautela para os negócios em todo o mundo. No Brasil, o dólar oscilou em margens estreitas ante

o real e o giro no mercado também foi contido, com os investidores preferindo aguardar novos

sinais sobre o futuro da economia norte-americana. Em jogo, está o início da redução do

programa de estímulos do Fed, o que reduziria a liquidez global.

Neste cenário, o dólar à vista negociado no balcão fechou em alta de 0,35% ante o real, cotado a

R$ 2,2810. Na semana, a moeda acumulou queda de 0,83% e, no mês, recuo de 4,28%. Na

cotação mínima desta sexta-feira, verificada às 10h17, a moeda atingiu R$ 2,2710 (-0,09%) e, na

máxima, vista às 12h58, marcou R$ 2,2870 (+0,62%). Da mínima para a máxima, a moeda

oscilou +0,70% – um porcentual inferior ao visto em outras sessões da semana, quando as

oscilações chegaram a ser superiores a 1%. No mercado futuro, às 16h37, o dólar para outubro

tinha alta de 0,24%, a R$ 2,2895.

Após abrir em alta, em sintonia com a valorização do dólar ante o euro e outras moedas de

países exportadores de commodities, a moeda americana chegou a recuar pontualmente ante o

real durante a manhã. A divulgação de dados sobre as vendas no varejo nos Estados Unidos,

que subiram 0,2% em agosto ante a previsão de 0,5% de alta, influenciou este recuo

momentâneo do dólar, já que números mais fracos reforçam as apostas de que o Fed possa, na

semana que vem, manter seu programa estímulos.

No entanto, a moeda americana voltou a subir ante o real ainda pela manhã, na esteira da

divulgação de mais números nos EUA. O dólar ganhou força e os juros dos Treasuries (títulos do

Tesouro norte-americano) cederam após a Universidade de Michigan informar uma queda maior

que o esperado da confiança do consumidor em setembro, de 82,1 para 76,8. Já os estoques

das empresas subiram 0,4% em julho, ante expectativa de elevação de 0,2%.

À tarde, o giro continuou reduzido, com os investidores evitando alterar de forma radical suas

posições, já que, na semana que vem, a tensão com o Fed promete mexer com os mercados.

“Hoje o mercado ficou esvaziado. O fluxo foi pequeno e mesmo o dólar no mercado futuro ficou

menos volátil”, comentou profissional da mesa de câmbio de um banco. Durante a tarde, este

profissional citou que o fluxo diário estava levemente negativo. A taxa do cupom cambial para

outubro, porém, estava mais baixa, em +0,15%, ante +0,35% do fechamento de ontem, em

função do leilão de linha (venda de dólares com compromisso de recompra) realizado pelo Banco

Central. Como esta operação representa a injeção de dólares no sistema, a taxa do cupom

costuma cair.

Perto das 16h30, o giro à vista era de US$ 1,005 bilhão, conforme a clearing de câmbio da

BM&FBovespa, sendo US$ 920,2 milhões em D+2. No mercado futuro, o dólar para outubro tinha

13/Set/2013 16:47

Pág. 2/2

AE Broadcast – Proibida a reprodução sem prévia autorização

Agência Estado – Av. Professor Celestino Bourroul, 68 CEP 02710-000-São Paulo-SP

Central de Atendimento 0800 011 3000

giro de US$ 11,364 bilhões.

Na segunda feira, o BC fará leilão de 10 mil contratos de swap (equivalente à venda de dólares

no mercado futuro) dentro de sua estratégia de injeção diária de liquidez. Além disso, começará a

rolagem de 135.300 contratos de swap que vencem em 1º de outubro. De acordo com o BC, esta

rolagem ocorrerá de segunda a quarta-feira (dia 18) – justamente quando o Fed anunciará sua

decisão de política monetária.

Hoje, vale mais apena morar de aluguel do que gastar 1,5M em imovel.

Ricardo,

Tenho alguns conhecidos que estão nesta pegada faz tempo já, para dizer a real, desde 2010 esperando mercado recuar para comprar imóvel, e seguem com $$ na RF e RV no aguardo do melhor momento para comprar a tão sonha casa própria(apto, kit, flat ou muquifo próprio, rsrss). E vivem morando de aluguel mesmo.

Esta é pro CA:

…

Eletrobras, MRV e Natura lideram ganhos

Ainda entre os destaques corporativos, as ações ordinárias da Eletrobras (ELET3) lideraram os ganhos do Ibovespa nesta sessão, com valorização de 9,09%, sendo cotadas a R$ 6,12, e seguidas pelas preferenciais (ELET6), que avançaram 3,22%, a R$ 10,27.

Na sequência, apareceram os papéis da MRV Engenharia (MRVE3), Natura (NATU3) e BRMalls (BRML3), que subiram 6,84%, 5,30% e 4,87%, respectivamente, a R$ 10,00, R$ 49,65 e R$ 19,81. Os papéis das construtoras e varejistas reagem à queda dos juros futuros e também à melhora nas projeções do PIB (Produto Interno Bruto) deste ano, segundo a pesquisa Focus, do Banco Central.

Do lado negativo, além dos papéis da OGX Petróleo, figuraram as ações da LLX Logística (LLXL3, -1,82%, R$ 1,62), Sabesp (SBSP3, -1,62%, R$ 21,90), TIM (TIMP3, -1,58%, R$ 9,94) e Brookfield (BISA3, -1,52%, R$ 1,95).

…

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/2953106/ibovespa-dribla-queda-ogx-fecha-alta

Será que a curva de juros vai desinclinar mesmo?

Juros maior neste ano, com isto, menos que o previsto anteriormente para 2.014:

O FOCUS revisou para CIMA a previsão da SELIC, de 9,50% para 9,75% em Dezembro/2013 e com isto, manteve uma previsão de estabilidade em 9,75% para o ano de 2.014. Em outras palavras, relatório FOCUS aposta que o BC ANTECIPA a alta do juros para este ano, para não penalizar o próximo ano que é eleitoral e ainda para tentar diminuir a inflação para o próximo ano, pelo mesmo motivo.

Existiriam ainda outros motivos para esta antecipação no aumento da SELIC, que seriam vinculadas ao cenário externo, como a guerra da Syria com novo impacto sobre câmbio e preço da gasolina, afetando diretamente inflação e exigindo juros maiores mais rapidamente, isto também foi ponderado pelo FOCUS.

Sobre a BOVESPA, acho que o comentário da Infomoney não foi o mais adequado, pois o crescimento “maior” no PIB de 2.013, segundo o FOCUS, saiu de 2,32% da previsão e foi para 2,35%,em virtude do resultado do 2T2013, mas ainda assim pífio, sendo que as expectativas para o varejo não são positivas (só na 5a feira sai avaliação do IBGE para varejo no 3T2013) e muito menos para o consumo interno. O cenário do 3T2013 ainda é de que será pior que o 2T2013 e como disse antes, com alguns economistas acreditando que pode ser negativo (motivos mais acima).

Na minha opinião, a alta de hoje na BOVESPA tem relação mais direta com a aparente saúde da economia chinesa, que apresentou dados fortes sobre Exportação hoje (crescimento de 7,2%, acima do esperado)e porque os EUA ainda não tem demonstrado força suficiente para garantir que irão antecipar a retirada gradual do QE, ambos positivos para um País como o Brasil, que faz parte dos “Five Fragiles” (sugiro buscar leitura a respeito, é interessante). O US$ em si está sendo mantido no patamar de forma artificial pelos leilões do BC e também por falta de confirmação de algum cenário que o afete mais (QE EUA, Syria, etc).

De qualquer forma, acredito que as variações nas cotações de Ações de construtoras, dentro deste cenário todo, tem sido puramente especulativas…

Five Fragiles, gostei do outro termo para os BRICS(Brazil, Russia, India, China and South Africa).

Sim, também acredito nisto, mera especulação, dado que o beta das “destrutoras” é elevado, logo, costumam ter solavancos maiores do que outras empresas do índice bovespa.

Ah, só alguns comentários sobre as construtoras:

Muitos apostam na MRV, Cyrela e outras, que estariam “tomando o espaço” deixado por PDG, Rossi e Gafisa, que tiveram muitas perdas no segmento MCMV e Economico.

Em virtude disto, vemos também alguma especulação sobre preço da Ação da MRV, como na notícia mais acima. Isto é movimento de curto prazo, porque o principal motivo de PDG, Rossi e Gafisa (Tenda) terem ido “para o buraco”, foi o volume absurdo de distratos que ocorreu predominantemente (mais de 80% !!!) neste mesmo segmento “popular” (MCMV e Economico) por falta de compatibilidade entre renda e imóvel no ato do finaciamento bancário, ou seja, como apostar em empresas que estão entrando na mesma “roubada” de capturar os clientes “problemáticos” da concorrência?

Só para lembrar, a Rossi ABANDONOU o segmento econômico em virtude do problema de distratos superiores a R$ 1 bilhão só neste segmento e só em 2.012, a Tenda AFUNDOU com a Gafisa pelo mesmo motivo e a PDG também teve prejuízo de mais de R$ 1 bilhão com este mesmo segmento “popular” em menos de 1,5 anos.

Por tudo isto, não tenho dúvidas que movimento de preços das Ações das construtoras é meramente especulativo. Temos visto muitos aumentos de participação passando dos 5% que exigem comunicado ao mercado e logo depois, aviso de diminuição de participação com novo comunicado. São os tubarões mexendo na água para atraírem as sardinhas…

Alta dos juros e do dólar reduz procura por crédito, aponta Serasa

O movimento de consumidores por crédito caiu 5,5% em agosto na comparação com julho e 3,3% sobre agosto de 2012. Apesar desse recuo, no acumulado de janeiro a agosto, foi apurada elevação de 4,7%. O resultado faz parte da pesquisa Indicador Serasa Experian da Demanda do Consumidor por Crédito.

http://www.arenadopavini.com.br/artigos/noticias-do-dia-arena-especial/alta-dos-juros-e-do-dolar-reduz-procura-por-credito-aponta-serasa

Olha o povo aí já gastando menos, o que vai ajudar a retrair nossa economia.

E deve consumir menos ainda com SELIC subindo mais para segurar inflação, fora efeitos do dólar alto que vai sendo repassado aos poucos para o nosso mercado interno.

Já li em outras notícias, que o crédito que mais crescia, era o direcionado para “rolagem de dívida” e não para o consumo. A notícia acima, combina com esta informação.

Poderia ser apenas uma situação temporária, no entanto, se olharmos para o relatório “O Ponto Base” do BC, observaremos que as dívidas “comuns” (que NÃO são para toda uma vida) até tinham reduzido ligeiramente, ficando um pouco acima de 30%, MAS passamos de 44% no total, ao somarmos a dívida de crédito imobiliário das pessoas junto aos bancos e esta dívida tem sido crescente, na medida que mais imóveis adquiridos “na planta” tem sido entregues, referentes a fases “recorde” de lançamentos (2009 a 2011). A única coisa que impede de crescer ainda mais é o volume de distratos, que ainda é muito elevado, em função das “falsas vendas”.

A “fábula” vendida pelo BC de que o crescimento da dívida imobiliária é boa, porque substitui o aluguel, cada vez mais tem se demonstrado irreal. Como preços dos imóveis subiram muito mais que a renda, o aluguel que antes representava de 0,8% a 1% do valor do imóvel hoje varia de 0,3% a no máximo 0,5% (uma das características mais típicas de uma bolha imobiliária). Isto significa que antes a pessoa gastava muito menos com aluguel, apesar dele ter crescido com a bolha imobiliária, do que hoje esta mesma pessoa gasta com prestação de imóvel, portanto, sobra menos dinheiro para o consumo.

Esta é uma das consequencias do governo criar excesso de subsidios para um setor específico (construção civil), a renda se direciona demais para este setor e prejudica a economia como um todo. Antes isto ocorria só com carros, nos últimos anos, carros mais imóveis, fora o incentivo a consumo de eletrônicos e outros supérfulos, não poderia ter resultado diferente. Em nenhum lugar do mundo conseguiram crescimento consistente e desenvolvimento do País só através de incentivos ao crédito, é a famosa história de acharem que aqui é diferente, o “único País que tem jaboticaba”…

Vilmar,

Você tinha perguntado sobre espanhóis no mercado imobiliário brasileiro, postei uma notícia antiga mas muito interessante sobre isto, na parte 11, junto com demais notícias geradas por estrangeiros quanto a bolha imobiliária brasileira (a coleção de notícias que prometi para a Parte 11)…

Resumo aqui, mas vale a pena ler lá na íntegra: Henrique Bañuelos, um dos pais da bolha imobiliária espanholha chegou ao Brasil em 2.007 (logo depois do início da explosão da bolha espanhola…) e adquiriu parte da PDG (observar que PDG foi uma das principais a praticar o subprime, hoje quase insolvente…).

Detalhe: Bañuelos abandonou a PDG em 2.011, quando segundo ele, o mercado imobiliário brasileiro atingiu seu “ápice” (o que os números do tópico anterior comprovam, se bem que um “ápice” baseado em falsas vendas para quem não podia contrair financiamento bancário mais especuladores “sardinhas”) e só volta em 2.017.

TRADUZINDO: Henrique Bañuelos adaptou o subprime para perfil brasileiro (venda na planta para quem não consegue adquirir financiamento bancário no ato da entrega, atraindo “sardinhas”, ver tópico anterior) e aplicou na PDG (mestre no assunto, distratos de R$ 1,5 bilhões do início de 2.012 até o fim do 1S2013), quando as consequencias começaram a aparecer em 2.011, ele vendeu (como todo bom “tubarão”, quando ainda estava em alta). Detalhe: ele falou que pretende voltar em 2.017 (depois que as “sardinhas” tiverem fritado e surgirem “oportunidades”).

Sim, esta peça aí eu já conhecia, comentei mais há pouco no tópico “bolha 11”.

Abraço.

Selic rumo ao céu e avante!!

Brasil não pode crescer muito não, sem infra-estrutura e investimento suficiente para isto… melhor crescer pouco ou nada do que deixar a bolha Brasil estourar, eehehehehehe!!!

Neste momento, muitos economistas apostam em PIB negativo para o terceiro trimestre. Motivos:

a) Agricultura, que tem sido a “salvadora da pátria”, tem suas principais safras no primeiro semestre ;

b) Indústria: já apresentou queda de 2% em Julho/2013 ;

c) Comércio em situação ruim ;

d) Construção civil: em São Paulo, que era o “show room” da recuperação, já caiu 56% em Julho/2013 comparado a Junho/2013, pequena queda em relação a Julho/2012 que foi péssimo ;

e) Setor automobilístico instável e aparentemente, gerando “superprodução” em um mês para virar super-estoque e queda relevante de vendas no mês seguinte (ver comportamento de Julho e Agosto) ;

f) Consumo interno: na prática, não tem mais crescido, teve “aumento” de 0,01% no 1T2013 e 0,03% no 2T2013 ;

g) Balança comercial: resultados se mantem muito ruins, apesar do câmbio que deveria ter ajudado mais na recuperação ;

h) Ameaças de aumento do preço da gasolina, aumento do US$, etc., são fatos que “vem e vão”, as vezes mercado otimista, as vezes pessimista, isto desestimula demais os investimentos ;

i) Outros indicadores da economia: desemprego continua em patamar maior na comparação entre mesmos meses de anos seguidos (sazonalidade), endividamento das famílias ainda em patamar recorde, construtoras continuarão tendo alto volume de entregas no 2S2013 e referentes a “safras” da falsa demanda (período de lançamentos entre 2.009 a 2.011), ou seja, altíssimo volume de distratos, combinado com as 6 construtoras em estado de quase insolvência. SELIC não para de subir, mas isto, é só um entre os muitos fatores acima…

Por tudo que consta acima, não acho que Governo tenha “cacife” para “atrasar” a explosão da bolha imobiliária. É só olhar para os EUA, onde Bush perdeu as eleições porque não conseguiu “atrasar” a explosão da bolha de lá…

Excelente para oposição inócua e péssimo para situação que não fez as reformas de que o Brasil precisa para destravar o seu desenvolvimento.

2014 vai ser bem difícil pro governo atual se reeleger. Ainda bem, né não?

Pela lógica, seria péssimo para reeleição. Mas quantas familias dependem de bolsas para sobreviverem e irão votar no PT de qualquer forma?

Acho que só se o desemprego pegar pesado (é uma possibilidade que não pode ser descartada) é que teríamos uma probabilidade bem maior do PT não se reeleger, caso contrário, talvez eles consigam se manter no poder, muito graças a ineficiência da oposição que você mencionou…

CA,

É exatamente o que eu penso sobre tal assunto.

Abraço.

Sobre o item “e” acima, não tem sido somente o setor de automóveis que tem sofrido com excesso de estoques, ver noticia abaixo:

SÃO PAULO – O zigue-zague no ritmo da atividade econômica ao longo deste ano provocou um descompasso entre o consumo e a produção industrial. Esse descasamento fez com que a indústria começasse o segundo semestre estocada, o que coloca em dúvida o crescimento do setor no curto prazo.

Pesquisas realizadas com indústria e comércio indicam o aumento do encalhe de produtos. Isoladamente, porém, nenhuma empresa admite o mico dos estoques. Esse acúmulo de produtos indesejados, no entanto, fica claro quando se observa as promoções inusitadas anunciadas nas últimas semanas no varejo sob mote de “mês de aniversário”. Os descontos vão até 60% e há empresas que fazem ofertas casadas com companhias aéreas. Outras sorteiam entre os clientes 10 anos de compras grátis no supermercado. Há construtoras até que dão vale-compra de mobiliário se o comprador adquirir um imóvel.

O tamanho do descompasso entre a produção e as vendas levou os estoques da indústria para o maior nível em quase dois anos. Em agosto, a sondagem industrial da Fundação Getúlio Vargas (FGV) mostrou que 9,4% das indústrias acumulavam estoques excessivos no mês passado, o maior nível desde dezembro de 2011 (10,2%). O encalhe está concentrado nos bens duráveis, especialmente em eletrônicos, eletrodomésticos, imóveis e automóveis – os dados da Associação Nacional dos Fabricantes de Veículos Automotores (Anfavea) apontaram uma alta no estoque do setor de 35 dias em julho para 36 dias em agosto.

“Houve uma desaceleração mais forte da indústria em julho, e em agosto o cenário econômico não sinalizou uma retomada para as empresas”, afirma Aloisio Campelo, superintendente adjunto de Ciclos Econômicos do IBRE/FGV.

O último dado da Confederação Nacional da Indústria (CNI) também revelou um erro nas projeções de venda. Em julho, o estoque efetivo em relação ao planejado estava em 51,7 pontos – acima de 50 pontos indica acúmulo de produtos. O problema é que esse quadro é mais grave nas grandes empresas, responsáveis por ditar o ritmo da economia. Desde abril, está próximo dos 54 pontos. “As grandes empresas passaram 2012 com estoque elevado e conseguiram ajustá-lo em novembro. Mas, a partir de abril, houve um movimento das companhias apostando num aumento de vendas que não ocorreu”, afirma Renato da Fonseca, gerente de Pesquisa e Competitividade da CNI.

Varejo. O comércio tem tido um desempenho abaixo do esperado. E, se as recentes promoções para desovar o estoque não forem bem-sucedidas, há risco de que o volume de novos pedidos para a indústria seja limitado. Segundo a pesquisa da Serasa Experian de Atividade do Comércio, o movimento dos consumidores nas lojas em agosto cresceu 0,2% sobre julho, descontadas as influências sazonais. Foi o segundo mês seguido que houve crescimento fraco. Em julho, a alta também havia sido de 0,2% ante junho.

“Como o movimento do varejo em agosto não foi lá essas coisas, vai demorar um pouco para desovar estoque e isso pode deprimir a produção industrial dos próximos meses”, diz Luiz Rabi, economista da Serasa Experian. Ele destaca que, pela primeira vez em três meses, houve queda de cerca de 5% nas vendas do varejo em agosto em relação ao mesmo mês de 2012 de segmentos importantes e dependentes de crédito: móveis, eletroeletrônicos e informática; e veículos, motos e peças.

O estudo da Confederação Nacional do Comércio (CNC), com base na Pesquisa Mensal do Comércio, do IBGE, revela que o setor passa por um momento de ajuste. Os estoques indesejados crescem desde o segundo semestre de 2012.

“Ao longo do primeiro semestre de 2013, o estoque involuntário do comércio cresceu menos do que o fim do ano passado não porque o empresário tenha vendido mais, mas porque encomendou menos à indústria”, afirma Fabio Bentes, economistai sênior da CNC.

CA,

Vi falando sobre analistas que estimam PIB até negativo no 3T2013, e parece que deve vir bucha mesmo até o final do ano, a menina-dos-olhos da economia, agronegócios, com previsão ruim, veja só:

IBGE reduz em 634 mil ton a previsão de safra do ano

Por Enfoque em terça-feira, 10 de setembro de 2013 – 09:48

A mais recente previsão do Instituto Brasileiro de Geografia e Estatística (IBGE) para a safra deste ano, feita em agosto, é 0,3% menor do que a estimativa spanulgada no mês anterior. Segundo Levantamento Sistemático da Produção Agrícola (LPSA), a previsão para 2013 é 187,3 milhões de toneladas, ou seja, 634,4 mil toneladas a menos do que a estimativa de julho.

Mesmo com a queda entre julho e agosto, a safra deste ano deve ser 15,7% superior à do ano passado. Na comparação com 2012, as três principais lavouras deverão ter aumento na produção: soja (23,8%), milho (13,3%) e arroz (2,7%).

Dezesseis dos 26 produtos analisados pela LPSA deverão ter aumento em relação a 2012, entre eles a cana-de-açúcar (10,3%), o feijão segunda safra (19%), feijão terceira safra (2,6%) e trigo (16,5%). Entre os dez produtos com queda na comparação com o ano passado, estão o algodão herbáceo em caroço (-31,9%), café em grão arábica (-4,6%), café em grão canephora (-14,5%), feijão primeira safra (-7,2%), a laranja (-5,7%) e mandioca (-9,4%).

A área colhida total neste ano deve ser 52,7 milhões de hectares, isto é, 8% maior do que em 2012, com aumento nas três culturas principais: soja (11,2%), milho (7,7%) e arroz (0,5%).

Este 3T2013 promete, vamos aguardar os resultados…

Eu também estimo que virá ruim.

Uma news positiva do setor de construção civil, trazendo do fórum infomoney, saiu hoje no Bom dia Brasil:

”

Bom dia amigos!

Matéria que acabei de assistir no Bom Dia Brasil.

“Mercado de materiais de construções está aquecido”

http://globotv.globo.com/rede-globo/bom-dia-brasil/t/edicoes/v/mercado-de-materiais-de-construcoes-esta-aquecido/2814049

“

Estou montando uma coleção de notícias que passaram a ser publicadas sobre “Bolha Imobiliária” a partir das declarações do professor de Yale…

Esta coleção está sendo montada na “Parte 11”, pois tem tudo a ver com o subprime e as demais notícias que postei lá, sobre repercussão da bolha imobiliária brasileira em outros países.

Adicionalmente, coloquei lá um link do google trends, para o pessoal observar como este assunto está ganhando repercussão…

Esta ferramenta de estatística do google “google trends” é sensacional. A “google analytics”, e vira e mexe tem algum dia que há muita busca pela expressão “bolha imobiliária”, este interesse vem e vai, eu sempre acompanho os relatórios desta ferramenta.

As pessoas estão dentro de um grande problema em 2010 um apartamento na Rua Dr. Ferreira Lopes no Condominio Gren Park sai 240.000,00 o mesmo apartamento hoje é coloca a venda por 420.000,00 sendo que o mesmo não tem como ter melhoria pois já tinha tudo nele, apesar disso o dono insiste em deixar o preço nesse patamar, fazendo que não tenha interesse de venda. As pessoas estão achando que o dinheiro cai do céu. Hoje estou a procura de apartamento mais vou ter muita cautela antes de fechar negocio.

Já tem muito imóvel sendo negociado a 30% de desconto, mas ainda está caro, muita gente está na miúda sem fazer novas dívidas.

Vamos aguardar mais descontos.

Muitos proprietários de imoveis e corretores perderam o referencial de preços!

Já ouvi de corretores que preços estavam subindo muito. Quando eu perguntava porque, simplesmente não sabiam justificar, apenas diziam que os proprietários estavam pedindo mais. Parece que ninguém sabe mais o significado da lei de oferta e procura!

Com quedas continuas nas vendas de imoveis e muitas reduções nos preços finais, como comprovado neste topico e com tendência de se intensificar, esta situação de especulação pura e simples, sem nada que a justifique, não tem como perdurar.

Cada vez mais veremos os descontos de 30% ou mais como mencionado pelo Vilmar, tanto no caso das construtoras que tem feito isto há mais de um ano, quanto no caso de vendedores particulares, ambos movidos pelo mesmo motivo, a necessidade!!!

Claro, sempre existirão os teimosos, que no caso dos proprietários tentarão alugar e no caso das construtoras, se arriscarão a quebrar (já temos 6 nesta situação, ver tópico anterior), mas não serão muitos que poderão se dar a este luxo, eh só uma questão de tempo e ao que tudo indica, pouco tempo. Resta-nos ter paciência p/ esperar que preços voltem ao patamar justo, isto eh inevitável.

Outro grave problema foi o minha casa, minha vida que inflou os preços de imóveis da classe C até o teto do valor do programa, deixando ainda mais inviável para esta classe se endividar e ter sua casa própria, além de afetar todo o mercado de imóvel de 1 dormitório e kitnet…Eu vi isto na prática em SP/SP.

CA, eu ouvi muito sobre esta “perca de referencial” em 2010 final/2011 meados, quando fizemos a nossa troca de imóvel, o papo foi exatamente este em SP/SP.

Aliás, você é daqui também?

Abraço.

Vilmar,

Sim, sou de São Paulo, mas morei 5 anos em Curitiba e estou trabalhando em Jundiaí há cerca de 1,5 anos e morando há 8 meses.

Falando sobre Jundiaí, que é a referência mais recente, dê uma procurada na Internet com o Trovit, sobre o condomínio Nature 2. Você encontrará uma variação de preços, para casa com 173 M2, que vai de R$ 650 mil até R$ 850 mil nos preços anunciados.

Se olharmos em termos percentuais o exemplo acima, estamos falando de uma variação de 31% entre 2 imóveis absolutamente idênticos, pois são novos e estão para ser entregues no contra-piso até Dezembro/2013.

Para piorar, neste mesmo condomínio no início deste ano tivemos venda de casa de 120 M2 por R$ 450 mil (já entregue, com piso e poucos móveis) e você encontrará imóveis de 120 M2 neste condomínio, em mesmas condições, que estão sendo ofertados por R$ 615 mil. A variação aqui é de 56%, entre o menor valor e o maior valor e não se justifica pelos móveis, que são simples, nada sofisticado, em ambos os casos. Se você observar, pedem em casa de 120 M2 quase o mesmo que estão pedindo em casa de 173 M2, dentro do mesmo condomínio !!!

Daí você poderia dizer, que é porque o pessoal vê uma demanda muito forte neste condomínio e começam a especular… Bom, a fase 2.2 deste empreendimento deveria ter sido entregue em Outubro/2012, não foi devido a falta de obras viárias (prefeitura não concedeu habite-se p/ fase 2.2), as pessoas que compraram na fase anterior (2.1) não tem endereço nem telefone fixo, usam caixa postal e celular (rua não registrada por prefeitura), tem uma curva que só passa um carro por vez e é duas mãos (agora em Jun/2013 fizeram outra saída) e se você olhar no “ReclameAqui”, vai achar mais de 100 reclamações sobre este problema e mais uma dezena sobre péssima qualidade de construção de algumas das casas (infiltrações e outros problemas graves). O prazo de Dezembro/2013 foi estabelecido pelo Ministério Público, após os moradores terem entrado com uma ação na justiça, devido a gravidade dos problemas acima…

Detalhe: no caso deste condomínio, temos para vender ainda, mais de 30 unidades, sendo que ele deveria ter sido entregue em Outubro/2012!!! Aliás, a maior parte das casas disponíveis se deve a distratos…

Pelo que podemos observar acima, isto não é demanda aquecida, é exatamente o contrário, portanto, especular em cima deste cenário é ridículo, só demonstra o quão sem referência está o mercado!!!

Este é só um exemplo, conheço muitos casos aqui em Jundiaí, outros em São Paulo e outros em Curitiba, que seguem a mesma linha.

O mais importante e o que sempre comento é: não podemos olhar apenas para casos isolados, temos que olhar para cenários mais abrangentes. Olhando os números deste tópico, por exemplo: se temos queda REAL nos preços de imóveis usados de 11,26% no período de Julho/2012 a Junho/2013 (último mês de pesquisa do CRECI SP) e isto tem como base levantamento com base em preço NEGOCIADO, em pesquisa feita com mais de 400 imobiliárias da Capital, como é que o preço de ANÚNCIO de venda subiu mais de 13% neste mesmo período (FIPE ZAP)? O preço REAL de venda segue a lógica, ou seja, as vendas tem caído muito (conforme demonstrado por pesquisas CRECI também) e o preço acompanha isto, agora o FIPE ZAP, é só uma grande “viagem”, que incentiva as pessoas a especularem sem nenhum resultado, isto é o sintoma desta “perda de referência” dentro de cenário mais abrangente.

Ok, grato por retornar.

Abç

Segue uma notícia de ontem sobre a bolha imobiliária brasileira, saiu na Folha de São Paulo e UOL.

Cedo ou tarde, bolha imobiliária no Brasil caminha para o estouro – Samy Dana

Fonte (tirar “aspas” antes): “http://www1.folha.uol.com.br/colunas/carodinheiro/2013/09/1337890-cedo-ou-tarde-bolha-imobiliaria-no-brasil-caminha-para-o-estouro.shtml

Não é a primeira vez que alertamos sobre o risco de uma bolha imobiliária no Brasil em nossa coluna.

Cedo ou tarde, o mercado se conscientizará do estrondoso e irracional aumento dos preços dos imóveis e, como em um efeito dominó, irá corrigir os preços rapidamente, como sempre vemos no estouro das bolhas. Vale lembrar que esses mesmos preços levaram anos para subir.

Essa semana o assunto veio novamente à tona, quando o economista Robert Shiller, professor da Universidade de Yale, alertou a população sobre a chamada “crise pontocom” e a bolha imobiliária nos Estados Unidos, e colocou o Brasil em seus discursos com preocupação.

Segundo Shiller, “os preços dos imóveis vêm dobrando nos últimos anos. As pessoas agora estão tomando empréstimos para comprar imóveis. Se os preços entrarem em colapso, vai incorrer no mesmo tipo de problema que tivemos nos Estados Unidos”.

Toda essa especulação excessiva pode ser resumida em quatro pontos:

•O governo já despejou mais de R$ 1 bilhão em crédito no mercado com o programa Minha Casa Minha Vida. E pretende liberar mais R$ 1 bilhão para o programa Minha Casa Melhor – um excelente programa no ponto de vista social, mas que possui efeitos colaterais.

•Há um incentivo forte ao crédito. Em relatório, o Fundo Monetário Internacional (FMI) sugeriu que o governo brasileiro diminuísse a velocidade das concessões de crédito. O governo se preocupa em incentivar a demanda, porém esquece da oferta, que por sinal não acompanha esse movimento.

•Em janeiro desse ano, na tentativa de conter a alta excessiva do dólar, governo retirou o IOF (Imposto sobre Operações Financeiras) de estrangeiros em aplicações de fundos imobiliários. Se por um lado isso atrai capital para o país, por outro, facilita a formação de uma bolha à medida que é mais fácil para o estrangeiro não só investir mas também especular no país.

•Há um fator cultural e psicológico em que a maior parte dos brasileiros entende a compra de imóvel como um investimento seguro e de ganho infinito, ou seja, grande parte da população acredito que imóveis nunca podem se desvalorizar.

Portanto, se você está pensando em comprar um imóvel como investimento, pense nos milhões de pessoas que tiveram exatamente a mesma lógica nos Estados Unidos até 2008.

Vilmar,

Um ótimo 7 de Setembro para você também!

CA, os dados relatos acima para o mercado imobiliário de São Paulo também se aplicam ao Rio de Janeiro. Acompanho o Zap desde sua criação, mas tomando como base o ano de 2008, é possivel ver que a quantidade de imoveis no meu bairro era X, hoje é 10X. Detalhe: nada foi construido, pois não tem espaço. Tem anuncio do mesmo imovel repetido varias vezes com preços altos para, simplesmente, aumentar o metro quadrado. Tem imovel que nao vende, mas sobe de preço junto com o mercado.

Ricardo,

É exatamente isto que está acontecendo em São Paulo também!!!

Já ouvi relatos de pessoas que depois de anunciarem seus imóveis com várias imobiliárias por mais de um ano sem conseguir vender e as vezes sem sequer conseguir visitas de interessados, simplesmente começam a tentar vender por conta própria, como se o problema fosse das imobiliárias!!!

Trata-se de algo muito grave: o “índice” FIPE Zap induz as pessoas ao erro e faz com que acreditem que seu imóvel poderia ter um preço muito maior, principalmente porque é este o índice que aparece nas notícias de jornais!!! Agora, não é “curioso” fazerem notícia com um índice de preço ANUNCIADO e desprezarem uma pesquisa com mais de 400 imobiliárias e que tem o preço REALIZADO, REAL, NEGOCIADO ???

Com esta crença no FIPE Zap e também olhando para preços de vizinhos e outros anunciantes, o vendedor de imóvel vai lá e coloca um preço irreal, incompatível com o valor do imóvel e depois vai replicando o anúncio, como se fosse a falta de divulgação o problema. Como foi comprovado em números por este tópico, o índice FIPE Zap é apenas uma fantasia, mas no caso de imóveis usados em especial, acaba gerando esta situação anômala.

Enquanto isto, as construtoras se divertem e vão desovando seus estoques com “descontos e promoções”… O bom é saber que construtoras e especuladores não estão escapando ilesos desta, agora quero ver quando tudo estiver muito claro e sem sombra de dúvidas em todo País, como vão justificar o “FIPE Zap” e o “papel” que ele teve neste processo?

E as “promoções” continuam. Depois de quantos anos de promoções o povo vai se tocar que o estoque de imóveis sem vender está explodindo e que o preço está caindo??? Por enquanto, já passou de 1 ano…

A PDG continua com anúncio de página inteira em jornal sobre suas “promoções” e descontos de até R$ 150 mil, Even também anunciando suas promoções e assim por diante. Uau, não consigo ver prova maior que o mercado está “aquecido”, como dizem as construtoras (rs)

Segue o “Outlet” da Rossi nesta 3a feira, com descontos de 35% (tirar “aspas” no começo do link):

“http://www.infomoney.com.br/minhas-financas/imoveis/noticia/2933296/rossi-oferece-imoveis-com-descontos-outlet-line-nesta-terca