Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

O objetivo deste trabalho é avaliar a evolução da bolha imobiliária em São Paulo. Qual seu estágio atual? Como esta bolha se desenvolveu? Qual a tendência para os próximos meses?

A evolução da bolha imobiliária em São Paulo:

Todo o trabalho é baseado em informações do SECOVI SP (sindicato das construtoras de São Paulo), CRECI SP (conselho regional dos corretores de imóveis de São Paulo), pesquisas das empresas Lopes Inteligência Imobiliária, Lelo imobiliária, Folha de São Paulo, Embraesp, Geoimoveis, além de dados do site www.imovelweb.com.br, pesquisa PNAD do IBGE, dentre outros. No decorrer do trabalho, links com todas as referências utilizadas.

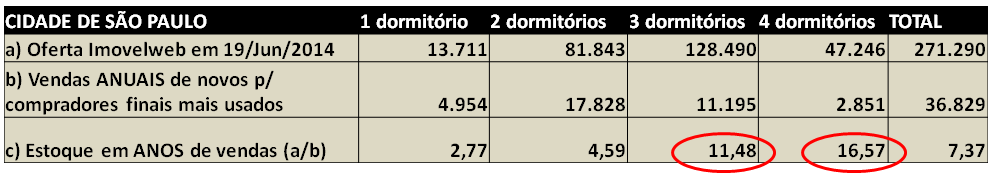

Como está a relação entre oferta e demanda de imóveis na cidade de São Paulo? Quanto às ofertas, extrai do www.imovelweb.com.br em 19/Junho/2014, apenas para somatória de apartamento padrão e casa/sobrado padrão. As vendas de imóveis novos foram extraídas da PMI (Pesquisa do Mercado Imobiliário) do SECOVI SP do período de Abril/2013 a Março/2014, os últimos 12 meses disponíveis (link: http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/). Para usados, foram utilizadas as vendas levantadas pelo CRECI SP em pesquisa com participação de mais de 400 imobiliárias em São Paulo (Capital), no período de Março/2013 a Fevereiro/2014, novamente, os últimos 12 meses disponíveis (link: http://www.crecisp.gov.br/pesquisas/pesquisa.asp).

Quanto a vendas, serão consideradas aquelas feitas para os compradores finais, uma vez que vendas para investidores são apenas uma transferência de estoque, que futuramente deverá ter a venda definitiva ou estes imóveis serão alugados. Neste sentido, considerado neste levantamento que para um dormitório, apenas 20% das vendas de imóveis novos foram para compradores finais (link: http://classificados.folha.uol.com.br/imoveis/2013/10/1355571-apartamento-de-um-dormitorio-torna-se-nicho-de-investidores.shtml) e para demais tipologias, considerado que 63% das vendas de imóveis novos foram para compradores finais (link:http://economia.estadao.com.br/noticias/economia-geral,investimento-e-objetivo-de-37-dos-compradores,186381,0.htm). No caso de imóveis usados, considerada a quantidade total apontada nos relatórios do CRECI SP.

Os critérios acima ainda são favoráveis para o segmento imobiliário, na medida em que assumo que em apenas um site teríamos toda a oferta de imóveis novos mais usados para a cidade de São Paulo e ainda, sabendo que muitas ofertas de novos não constam neste site e tendo feito a pesquisa de ofertas só com dois tipos de imóveis (apartamento e casa padrão).

Vamos agora observar como está a oferta e demanda por imóveis em São Paulo:

Pelo que podemos ver nos números acima, temos uma oferta extremamente elevada no caso de imóveis de 3 e 4 dormitórios, pois temos anunciado em apenas um site, uma oferta que é o suficiente para mais de 11 anos de vendas de novos para compradores finais mais usados, é algo absolutamente anormal e que só pode ocorrer quando temos uma bolha imobiliária!

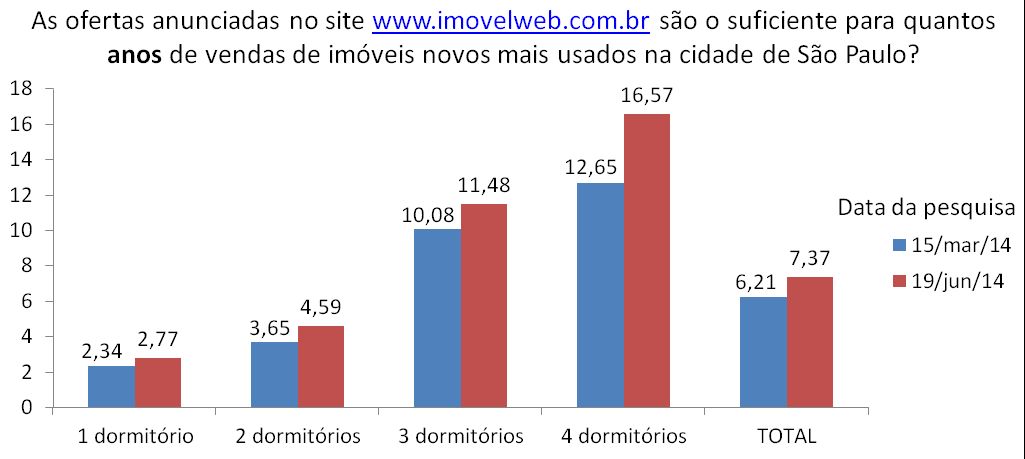

Vamos comparar esta pesquisa com outra, feita três meses atrás:

A relação entre oferta e demanda que já era anormal em 15/Março/2014, piorou 3 meses depois, como isto aconteceu?

Segundo pesquisa da Lelo Imobiliária, no primeiro quadrimestre de 2.014 tivemos um aumento de 15% nos imóveis anunciados em São Paulo, ou seja, entre Março e Abril tivemos mais anúncios que não haviam sido capturados na pesquisa anterior (link: http://exame.abril.com.br/seu-dinheiro/noticias/numero-de-imoveis-a-venda-em-sp-aumenta-15-segundo-lello).

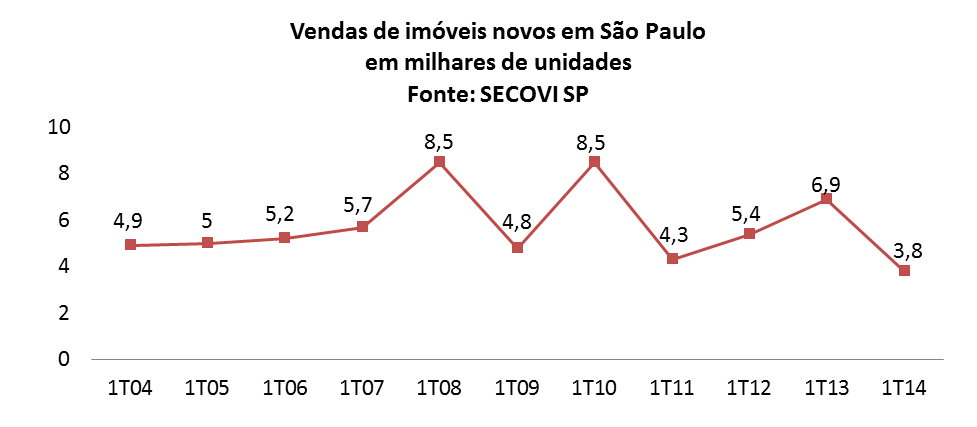

É importante lembrar ainda, que as vendas de imóveis novos na cidade de São Paulo no primeiro trimestre de 2.014 tiveram queda de 45% na comparação com mesmo período de 2.013. Na pesquisa anterior, os últimos 12 meses considerados de vendas incluíam os meses de Janeiro a Março de 2.013, nesta pesquisa, utilizados os dados de Janeiro a Março de 2.014, ou seja, já tivemos o reflexo da queda brusca na demanda por imóveis novos. Conforme consta no gráfico abaixo, feito com dados do SECOVI SP do balanço do 1T13 (página 30 do link: http://www.secovi.com.br/files/Arquivos/balancomercado-1trimestre2013.pdf) mais informações constantes no relatório do SECOVI SP referente a Março/2014 sobre o total de vendas do primeiro trimestre deste ano (ver parágrafo sobre primeiro trimestre de 2.014 no link: http://www.secovi.com.br/pesquisa-mensal-do-mercado-imobiliario/), concluímos que o primeiro trimestre de 2.014 teve o pior resultado de vendas de imóveis novos para um primeiro trimestre nos últimos 11 anos, pelo menos:

Outro ponto interessante para avaliarmos, que ajuda a explicar a derrocada de vendas de imóveis novos no 1T14 também: por que a diferença nos anos necessários para vender as ofertas, no caso dos imóveis de 4 dormitórios, teve crescimento tão acentuado, passando de pouco mais de 12 anos para mais de 16 anos?

Outro ponto interessante para avaliarmos, que ajuda a explicar a derrocada de vendas de imóveis novos no 1T14 também: por que a diferença nos anos necessários para vender as ofertas, no caso dos imóveis de 4 dormitórios, teve crescimento tão acentuado, passando de pouco mais de 12 anos para mais de 16 anos?

As vendas de imóveis novos de 4 dormitórios no 1T13 foram de 1.104 unidades, contra apenas 176 unidades no 1T14, ou seja, tivemos uma queda de 84% nas vendas desta tipologia! Por que esta situação ocorreu? Observamos que em Março/2013, exatamente no último mês do primeiro trimestre de 2.013, no caso de imóveis novos, tivemos um volume de mais de 900 unidades de 4 dormitórios vendidas, sendo que este é um recorde histórico, nunca obtido para apenas um mês em São Paulo no caso desta tipologia e várias vezes a média de outros anos. Tudo indica que tivemos vendas elevadas de imóveis de 4 dormitórios para investidores em Março/2013, que serviu como uma mera transferência de estoques, sendo que este movimento especulativo não teria se repetido neste ano. O fato da explosão de vendas do 1T13 ter acontecido exatamente no último mês do trimestre é indicador de que isto poderia ter sido feito para inflar os resultados das construtoras que são divulgados trimestralmente.

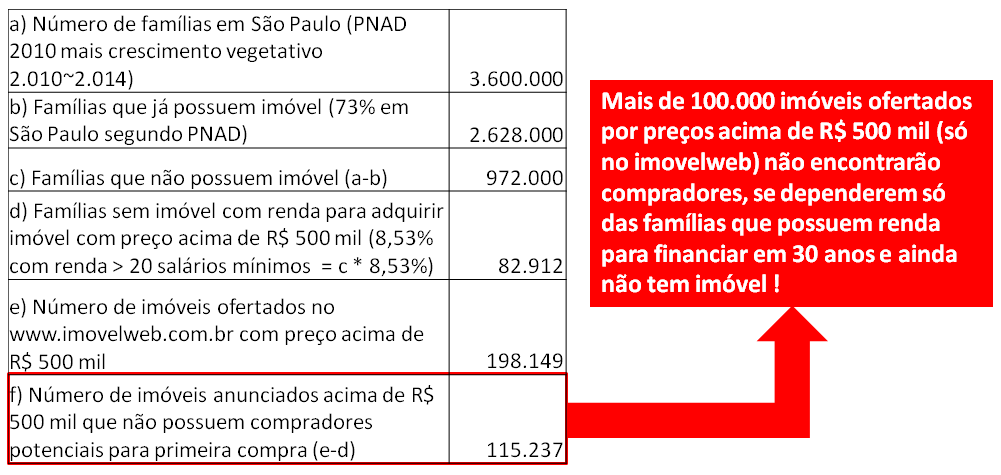

Adicionalmente, temos outra questão muito importante: como no caso de 3 e 4 dormitórios, podemos ter um volume de ofertas que equivale a mais de uma década de vendas de imóveis novos para compradores finais mais usados, anunciada em apenas um site?

A questão acima poderá ser respondida em conjunto com esta outra:

Sobre a renda familiar e total de famílias em São Paulo: acessar site do IBGE (www.ibge.gov.br ), página Banco de Dados, Cidade de São Paulo e depois Censo 2.010 e informações sobre distribuição de renda familiar. Dados foram agrupados para viabilizar apresentação gráfica e compreensão. Sobre o total de famílias (consideradas 3,6 M de famílias em São Paulo neste estudo), foi considerado o número do IBGE do censo de 2.010 e acrescentando um crescimento vegetativo de 1% ao ano.

Sobre a renda familiar e total de famílias em São Paulo: acessar site do IBGE (www.ibge.gov.br ), página Banco de Dados, Cidade de São Paulo e depois Censo 2.010 e informações sobre distribuição de renda familiar. Dados foram agrupados para viabilizar apresentação gráfica e compreensão. Sobre o total de famílias (consideradas 3,6 M de famílias em São Paulo neste estudo), foi considerado o número do IBGE do censo de 2.010 e acrescentando um crescimento vegetativo de 1% ao ano.

Informação de que mais de 73% das famílias em São Paulo já possuem imóveis próprios vem de pesquisa do IBGE (PNAD) . Para facilitar a compreensão, segue link com reportagem que fala a este respeito: http://ultimosegundo.ig.com.br/brasil/2012-09-21/casa-propria-ja-nao-e-so-sonho-75-no-brasil-sao-donos-do-imovel-onde-vivem.html

Imovelweb – número de ofertas com base nos preços ou número de dormitórios: acessado o site www.imovelweb.com.br e feita consulta em 19/Junho/2.014 para apartamento padrão e para casa sobrado padrão, agrupando quanto a faixas de preços.

A informação sobre a renda familiar necessária para se adquirir um imóvel acima de R$ 500 mil em São Paulo, que é de 20 salários mínimos, veio de pesquisa contratada pela revista Exame, que contém informações no link: http://exame2.com.br/mobile/seu-dinheiro/noticias/quanto-voce-deve-ganhar-para-comprar-um-imovel-em-16-cidades. Com base nesta pesquisa, temos a situação hipotética de São Paulo, compatível com esta informação. Utilizado como referência o salário mínimo de Janeiro/2014, de R$ 724,00.

Com base nas pirâmides mais acima, quais as conclusões?

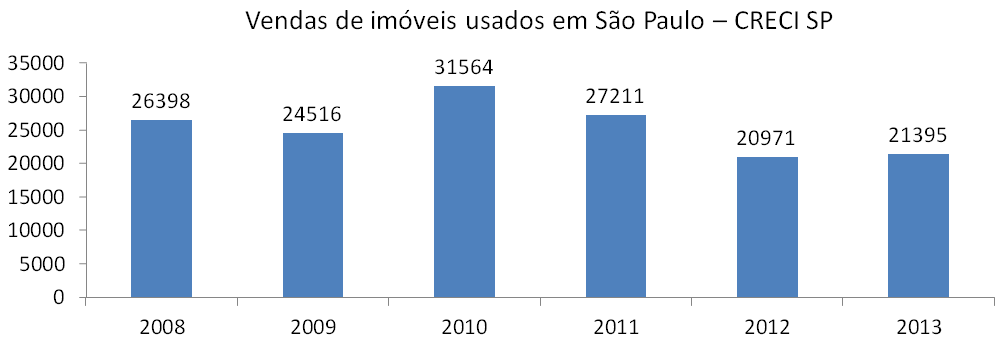

1) Renda familiar versus vendas de imóveis usados: estão compatíveis, o que se demonstra pelo fato de ambos terem a pirâmide com a base maior que o topo, ou seja, a grande maioria das famílias em São Paulo (91,46%) possui renda inferior a 20 salários mínimos que só permite aquisição de imóveis com preços abaixo de R$ 500 mil, mesmo com financiamento em 30 anos e a maior parte das vendas realizadas (62,87%) foi exatamente para esta faixa de preços ;

2) Oferta de imóveis versus vendas de usados: estão incompatíveis, o que se demonstra pelas pirâmides invertidas, ou seja, enquanto a maioria das ofertas se situa em patamar superior a R$ 500 mil (71,6%), a maioria das vendas é para imóveis com preços abaixo de R$ 500 mil (62,87%). Vejamos mais uma informação importante a este respeito:

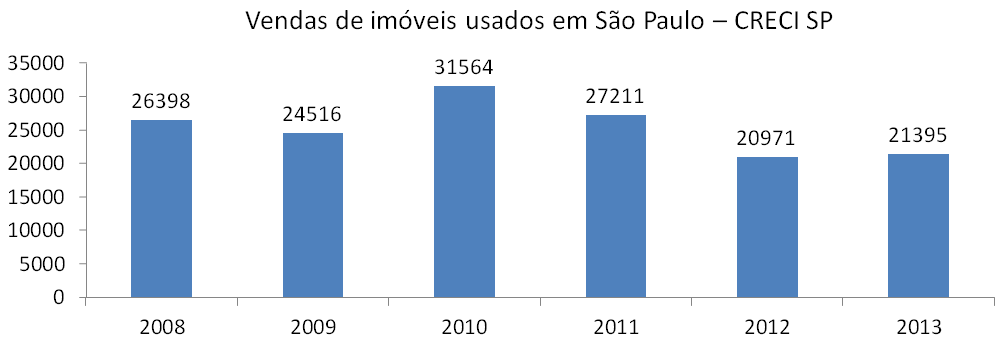

Pelo que podemos observar acima, tivemos uma queda de vendas de 2.010 para 2.011 que foi de 13,79% e depois uma nova queda de 2.011 para 2.012 que foi de 22,93%, sendo que percebemos uma estabilidade na venda de imóveis usados a partir de 2.012, mas dentro de um patamar que é o menor desde 2.008. Deveríamos ter vendas maiores de usados nos últimos anos e não menores como tem acontecido. Motivo: como o recorde de lançamentos de novos foi entre 2.010 e 2.011, com recorde de entregas 3 anos depois, representa em muitos casos, uma maior necessidade de proprietários de usados venderem seus imóveis para pagarem parte do novo. Uma comprovação disto, é o aumento de 15% na oferta de imóveis no primeiro quadrimestre de 2.014, segundo apurado pela Lelo Imobiliária em pesquisa, citada e com link mais acima. Em 2.014, até aqui, percebemos que as vendas se mantém dentro do mesmo patamar de 2.012 e 2.013.

3) Renda familiar versus oferta de imóveis: estão incompatíveis, o que se demonstra pelas pirâmides invertidas, ou seja, enquanto a maioria das ofertas se situa em patamar superior a R$ 500 mil (71,6%), a maioria das famílias não tem renda suficiente para adquirir imóveis com preços acima de R$ 500 mil (apenas 8,53% das famílias possui renda acima de 20 salários mínimos), mesmo em financiamento de 30 anos. Há um outro aspecto interessante para analisarmos: dada a diferença extremamente elevada entre o percentual de famílias com capacidade para adquirir imóveis com preço anunciado acima de R$ 500 mil e o volume de ofertas nesta faixa de preços, teríamos compradores suficientes para todos os imóveis anunciados nesta faixa de preços? Para responder esta pergunta, vamos fazer alguns cálculos:

Novamente, os critérios para montagem da tabela acima, são favoráveis para o segmento imobiliário, pois foi considerado como se a faixa de renda acima de 20 salários mínimos tivesse se mantido, mesmo sabendo que o salário mínimo subiu muito mais do que o reajuste dos salários das pessoas com maiores rendas. Adicionalmente, considerada uma média geral de 73% das famílias que possuem imóveis em São Paulo, no entanto, o mais lógico é que no caso das famílias com maior renda este percentual seja muito maior.

Poderíamos argumentar que muitas vendas são de proprietários vendendo seus imóveis e complementando em dinheiro poupado ou financiamento para adquirir outros mais caros, mas para alguém vender um imóvel acima de R$ 500 mil para depois comprar outro, primeiro precisa achar um cliente com renda para vender o seu e tal “pirâmide” tem se demonstrado absolutamente insustentável, gerando estas proporções absurdas entre oferta e demanda.

Com todos os dados acima, podemos concluir que a pirâmide que se encontra em posição de desequilibrio em relação as demais, é exatamente a que contém as ofertas com seus respectivos preços. Qual a correção? Temos duas alternativas: a) aumento relevante e abrangente de salários na cidade de São Paulo, sem nenhuma mudança dos preços dos imóveis ; b) queda acentuada nos preços dos imóveis, também de forma abrangente.

Tanto a solução a) quanto a b) significam a mesma coisa: quedas nos preços dos imóveis em termos REAIS, de forma relevante e abrangente.

Com toda a situação de desequilíbrio acima, fica uma pergunta: Como isto ainda não se refletiu em quedas reais nos preços dos imóveis?

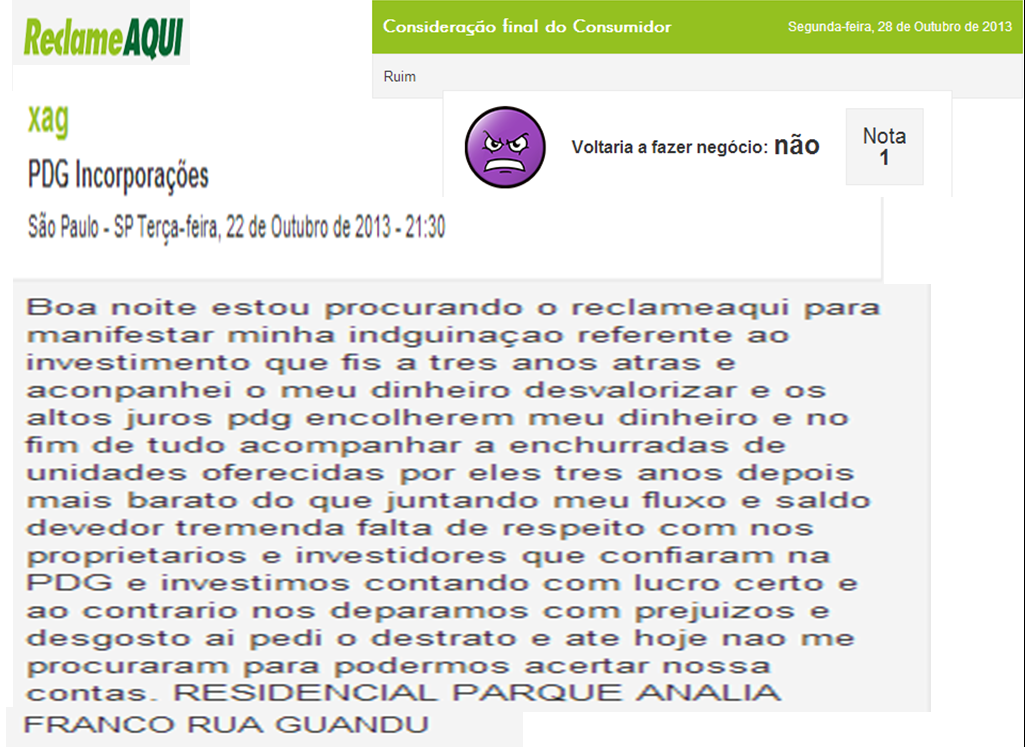

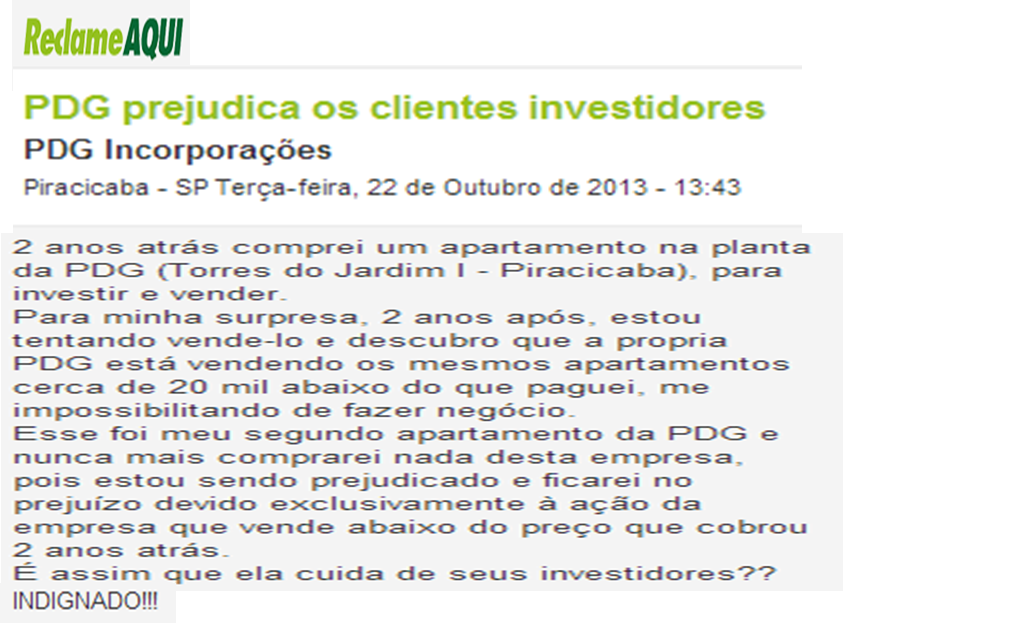

Talvez a resposta seja um pouco diferente do esperado, mas na verdade, já temos algumas evidências de reduções nos preços reais dos imóveis em São Paulo. Começarei apresentando alguns casos do ReclameAqui na cidade de São Paulo, onde investidores insatisfeitos afirmam que as construtoras estão vendendo imóveis no ato da entrega por um preço inferior ao que eles adquiriram na planta. Aqui, pequenos trechos, só para demonstrar a queda e que são de São Paulo, juntamente com links para originais do ReclameAqui (observação: textos copiados do ReclameAqui, sem nenhuma alteração ou correção):

Depoimento 1: “RESIDENCIAL PARQUE ANALIA FRANCO RUA GUANDU” – PDG http://www.reclameaqui.com.br/6798190/pdg-incorporacoes/xag/

“…e no fim de tudo acompanhar a enchurradas de unidades oferecidas por eles tres anos depois mais barato do que juntando meu fluxo e saldo devedor”

Depoimento 2: “Fantastique na Vl. Formosa” – Gafisahttp://www.reclameaqui.com.br/4575633/gafisa/imoveis-com-a-gafisa-nunca-mais/

“porém para nossa surpresa a Gafisa lançou o Mistral com 2 metros quadrados a mais que o nosso e ainda por cima mais barato que o nosso”

Depoimento 3: “Villagio Nova Carrão” – Even

“Atualização de Preço do Imóvel para Revenda segundo Extrato que de Pagtos fornecidos pelo site da Even R$ 324.000,00. Preço atual praticado por seus corretores em tabela promocional R$ 295.200,00.”

Além destas evidências, tivemos ainda uma pesquisa feita pela EMBRAESP a pedido da revista Zap Imóveis junto às construtoras no 1T13, que apontou uma queda média nos preços de imóveis novos superior a 9% na cidade de São Paulo, sendo que especificamente para 3 dormitórios, a queda foi superior a 17% (Link: http://msn.revistaimoveis.zap.com.br/155982-precos-dos-imoveis-novos-caem-em-sao-paulo.html). Vale observar que a maior queda de preços foi exatamente para 3 dormitórios que conforme vimos, tem super-oferta.

Ainda quanto a evidências de quedas de preços de imóveis em São Paulo, no primeiro semestre de 2.013 tivemos uma pesquisa do CRECI SP junto a mais de 400 imobiliárias que apontou uma queda de 23% nos preços dos imóveis usados de 1 dormitório. Link para notícia: http://classificados.folha.uol.com.br/imoveis/2013/05/1285907-preco-de-imovel-usado-de-um-dormitorio-cai-23-na-cidade-de-sp.shtml. Muito provavelmente, não foi mera coincidência que isto tenha acontecido exatamente ao mesmo tempo em que vimos os imóveis novos de 1 dormitório em São Paulo terem um aumento superior a 200% em relação aos lançamentos e vendas dos últimos 10 anos, que foi ocasionado por uma fortíssima presença de investidores, de até 80% segundo levantado pela Folha de São Paulo (link no início deste trabalho).

Naturalmente, uma vez que foi demonstrado que a diferença entre preço de imóveis e renda é muito elevada, não foram estas reduções de preços que trouxeram o equilíbrio de volta, até porque, elas não foram abrangentes e intensas o suficiente para isto, ao contrário, conforme demonstrado, os estoques continuaram crescendo, as vendas caindo e, portanto, a proporção entre oferta e demanda cada vez mais desequilibrada.

Que outra situação demonstra a bolha imobiliária em São Paulo?

Os aluguéis em São Paulo tem rendido em média 0,46% ao mês, menos do que qualquer aplicação financeira (link: http://economia.ig.com.br/financas/casapropria/2013-08-02/aluguel-de-imoveis-rende-menos-que-poupanca-em-sao-paulo-e-no-rio.html).

Temos ainda a informação sobre aumento de 30% na oferta de imóveis para alugar no Estado de SP, vinda de reunião entre corretores de imóveis que analisou evolução em várias localidades diferentes (link: http://www.ndonline.com.br/florianopolis/noticias/141217-oferta-de-imoveis-para-locacao-cresce-50-na-grande-florianopolis.html);

Ainda quanto ao aluguel em São Paulo, temos depoimentos de proprietários reclamando sobre a demora para conseguir um locatário, as despesas elevadas em função do aumento da vacância e as reduções obrigatórias nos preços que ocorrem (Link: http://www.youtube.com/watch?feature=player_embedded&v=0-EGMYkeDpw).

O que consta acima é uma reação natural a bolha imobiliária: em primeiro lugar, o rendimento do aluguel se torna pouco interessante, porque mesmo aumentando de preço, não acompanha nem de perto a evolução dos preços dos imóveis. Por que isto acontece?

No caso de aluguel, as famílias precisam ter renda para pagá-lo, ao contrário das vendas falsas na planta ou as vendas para investidores com a finalidade de revenda antes da entrega, que inflaram o preço artificialmente com uma demanda simulada (ver diagrama mais abaixo). No caso do aluguel, não tem como simular o pagamento, o que inibe crescimentos artificiais dos preços e gera distorções entre preço de venda e rendimento do aluguel.

Temos ainda, pelas informações acima, uma super-oferta de aluguel caracterizada por um aumento relevante e rápido de 30% sobre uma base construída ao longo de décadas, que em parte tem como causa os próprios investidores que compraram imóveis para revender e observando a super-oferta e os descontos elevados por construtoras que inviabilizavam o repasse do ágio, optaram por alugarem os imóveis, mas isto se converte apenas em uma outra forma de prejuízo, como o vídeo com proprietários de imóveis demonstrou.

Apesar da renda limitar os preços dos aluguéis, ainda assim em determinados casos observamos distorções insustentáveis, quando os proprietários insistem em desafiar o racional. Hoje o CRECI SP apela ao Governo Federal em busca de um “aluguel social” para São Paulo, porque quitinetes com aluguel de R$ 1.000 não encontram clientes em uma cidade com salário mínimo de R$ 724. Como ficará esta situação, quando a super oferta de imóveis de 1 dormitório que tiveram lançamento e vendas no 1T13 (triplo do recorde de 10 anos, 80% para investidores) chegar ao mercado, qual será o impacto em meio a tanta super-oferta?

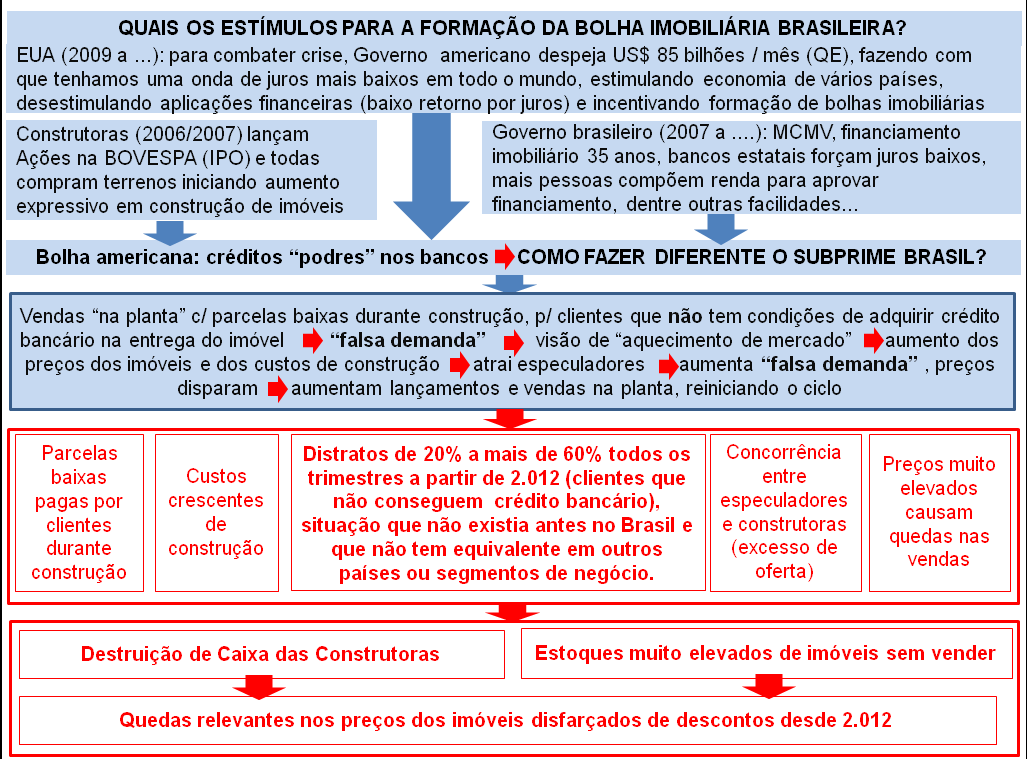

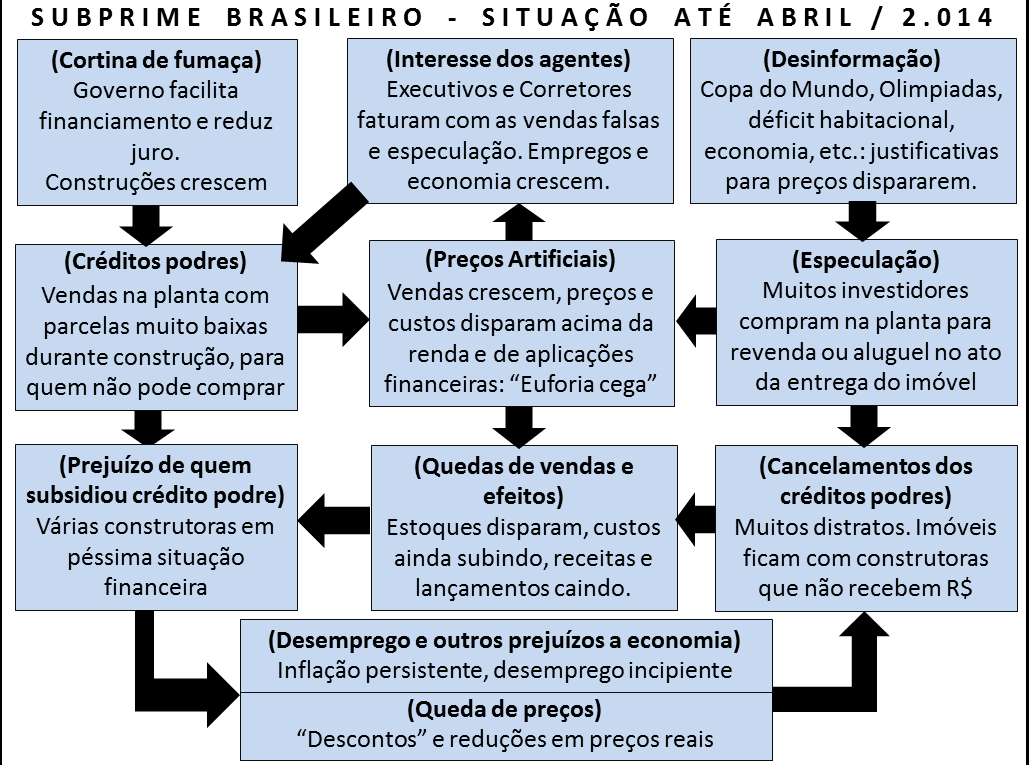

Agora, vamos avaliar como a bolha imobiliária foi inflada. No esquema que consta abaixo, as informações sobre distratos e sua proporção em relação a vendas foram extraídas dos relatórios oficiais das construtoras que são divulgadas por elas trimestralmente e constam na página de investidores, no site de cada construtora, com acesso livre a quem tiver interesse. Já quanto a informação relacionada ao volume muito elevado de investidores, é com base no que foi colocado mais acima neste trabalho, de pesquisas da Lopes Imobiliária e Folha de São Paulo sobre a participação dos investidores no mercado imobiliário, bem como uma série de outras pesquisas feitas nas mais diversas cidades do país e que apontam este mesmo cenário. Para estas outras evidências relacionadas ao volume exagerado de investidores em outras cidades do Brasil, os links de notícias poderão ser encontrados em trabalho anterior (endereço: www.defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i).

Segue agora o diagrama que explica como nossa bolha imobiliária foi inflada:

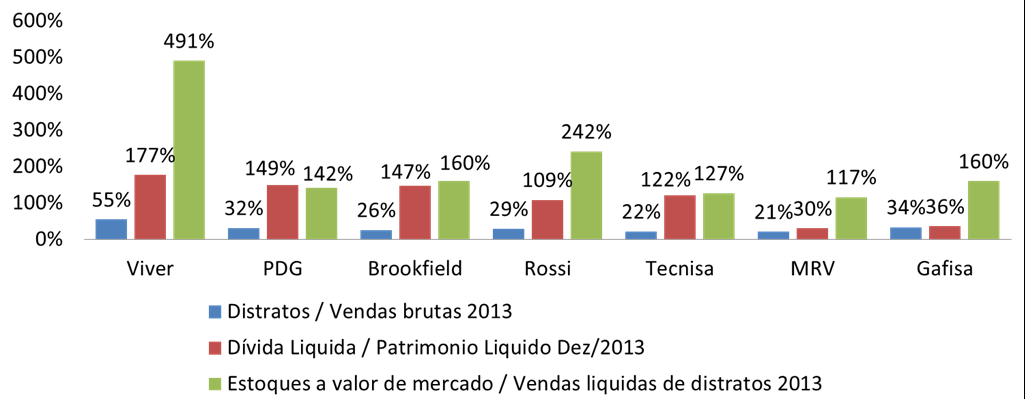

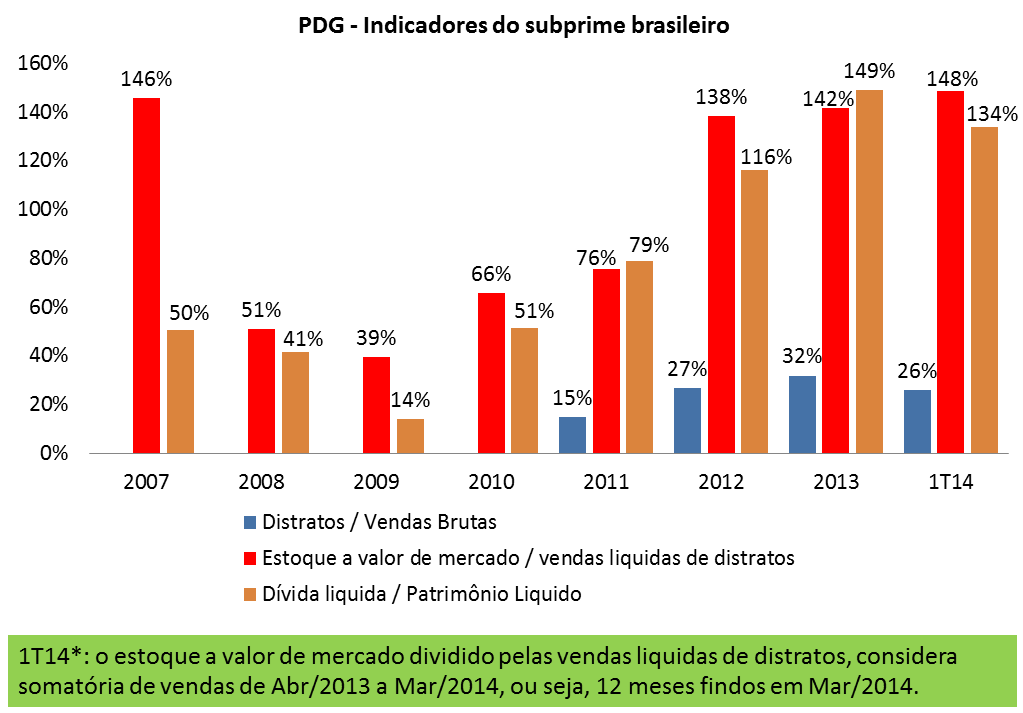

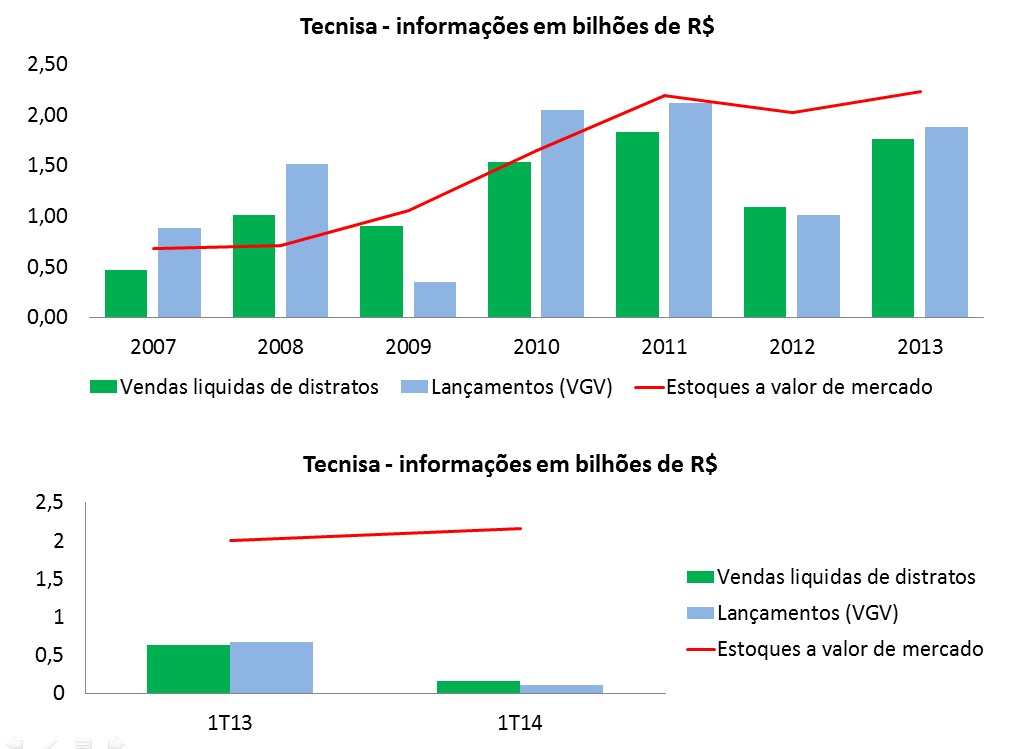

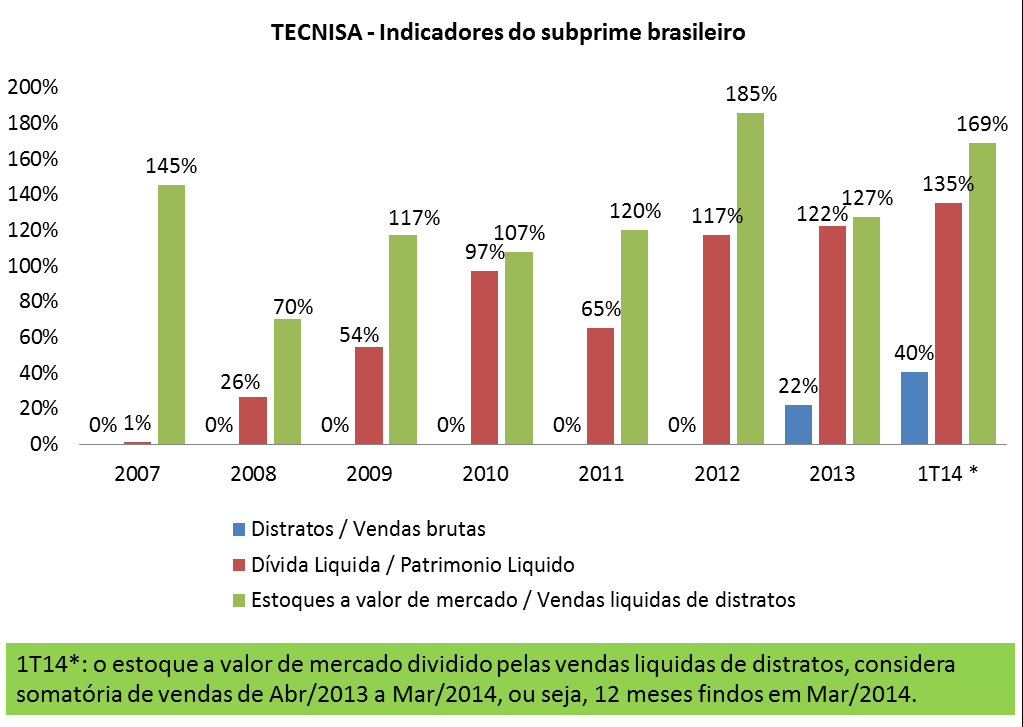

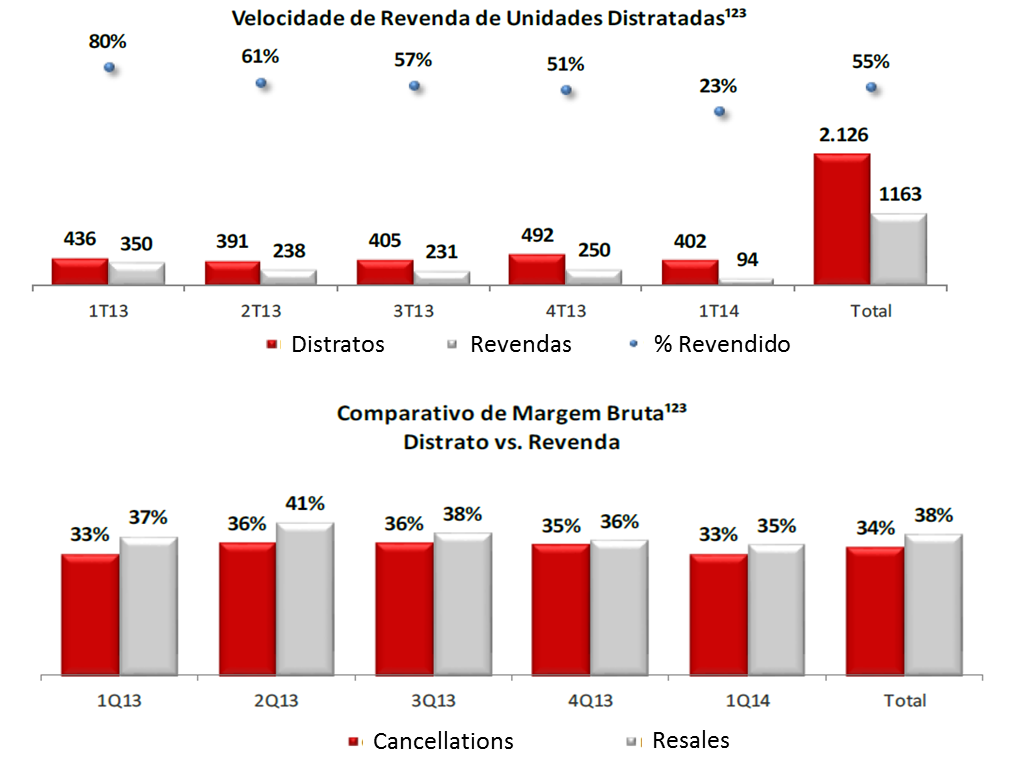

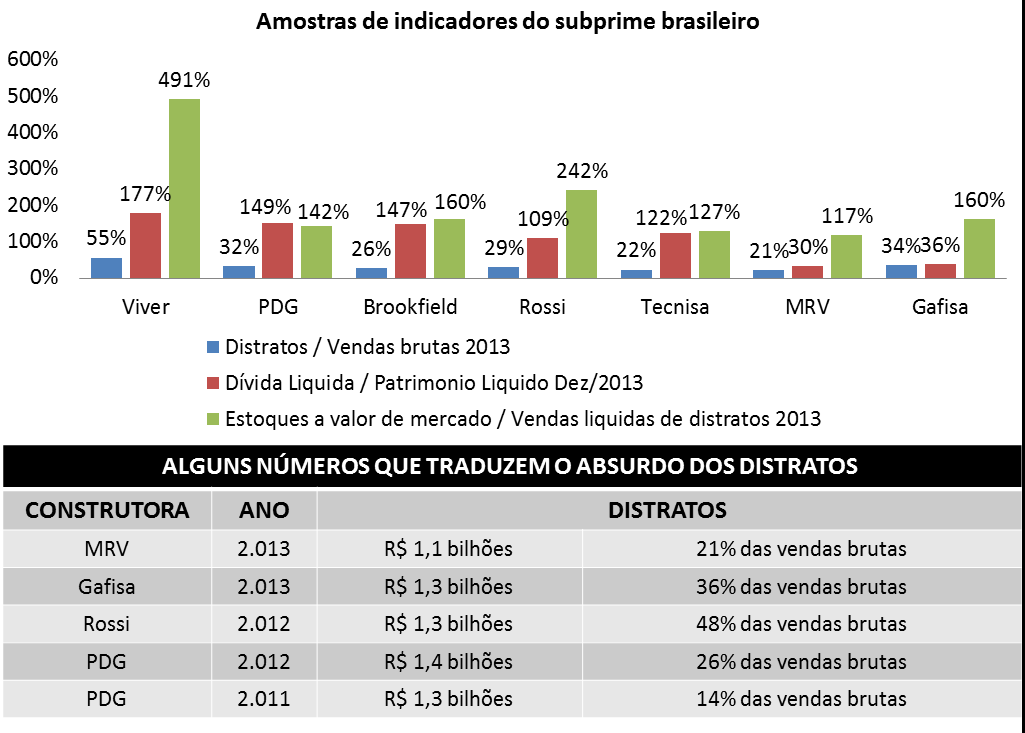

Como demonstramos os efeitos destrutivos do subprime para construtoras?

Vemos aqui um volume anormal de distratos, estoques muito elevados e ainda, endividamento liquido para 5 construtoras superior a todo seu patrimônio liquido.

Qual a tendência para a bolha imobiliária em São Paulo?

Para responder a esta pergunta, mais uma vez utilizarei dados fornecidos pelo próprio segmento imobiliário, que foram gerados a partir de pesquisas do SECOVI SP e da Lopes Imobiliária.

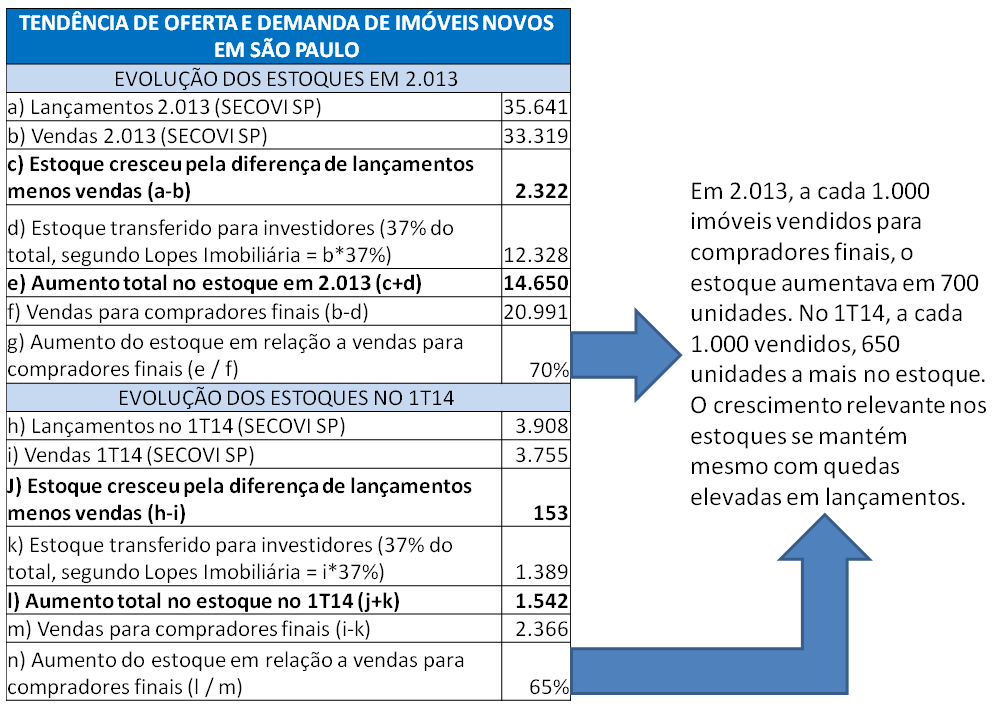

Vejamos agora, o que podemos esperar para São Paulo quanto ao estoque de imóveis:

Para termos uma visão ainda mais clara, da gravidade da situação acima:

Se em 2.013 tivemos vendas totais de 33.319 imóveis novos, mas no primeiro trimestre de 2.014 já observamos redução de 45% nas unidades vendidas, seria razoável supor, que a expectativa de vendas para 2.014, no total, seria 45% inferior a 2.013, ou seja, uma expectativa de venda de 18.325 unidades em 2.014. Sabendo que 37% das vendas são para investidores, de acordo com pesquisa da Lopes Imobiliária, isto significa que teríamos 11.544 imóveis novos vendidos para compradores finais em 2.014.

Temos ainda, a informação levantada pela Geoimoveis, que aponta que o estoque de imóveis novos em São Paulo, levantado ao final do primeiro trimestre do ano, equivale 22.800 imóveis (link com esta informação: http://construcaomercado.pini.com.br/negocios-incorporacao-construcao/154/construtoras-e-incorporadoras-pisam-no-freio-reduzem-lancamentos-e-lancam-311131-1.aspx).

Vamos agora juntar o que consta nos dois parágrafos anteriores: 22.800 imóveis novos em estoque com construtoras dividido por 11.544 imóveis novos estimados para venda para compradores finais em 2.014 é igual a 1,98, ou em outras palavras, o estoque de imóveis novos em poder das construtoras, equivale a quase 2 anos de vendas para compradores finais! Isto sem contar o que está com especuladores e vendas de imóveis usados, que já avaliamos mais acima. Mais uma vez, utilizando como fonte as informações fornecidas pelo próprio segmento imobiliário, temos uma nova evidência da super-oferta de imóveis na cidade de São Paulo, o que é comprovado pelo próprio conteúdo da notícia acima, onde o segmento imobiliário informa que reduzirá os lançamentos em 2.014 para tentar desovar estes estoques.

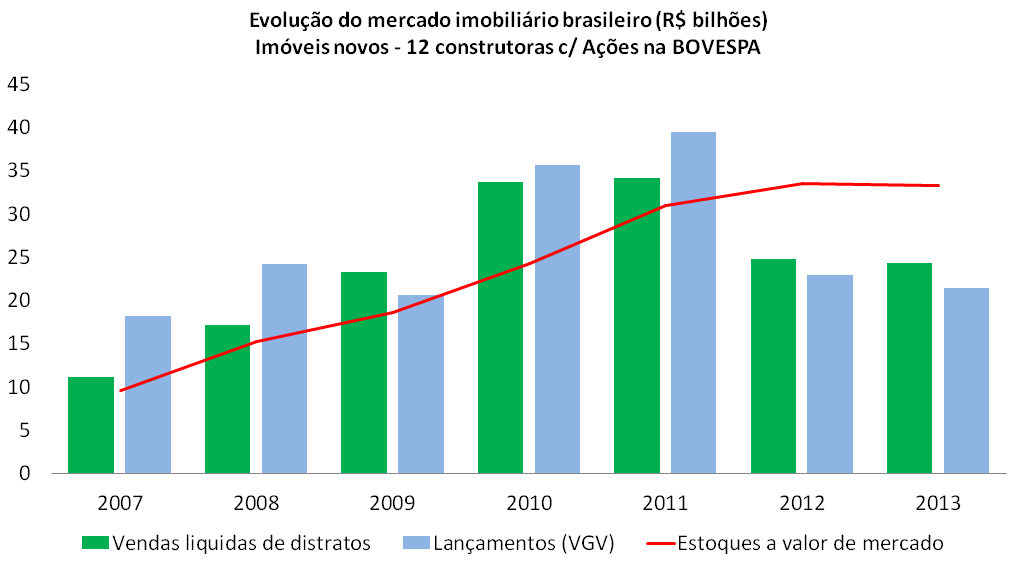

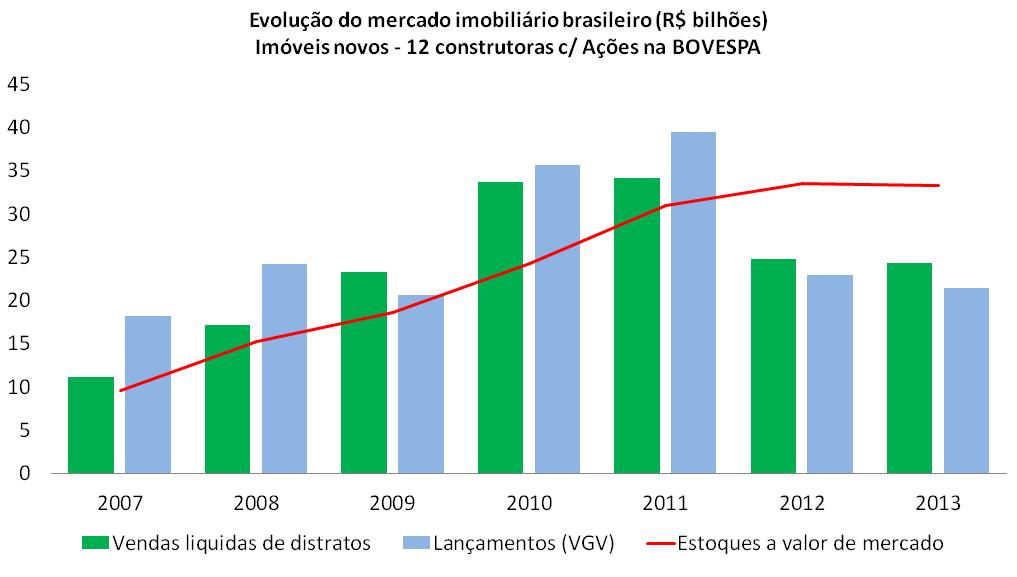

Sobre a tentativa do segmento imobiliário tentar regular os estoques só pela redução de lançamentos: ocorre que o segmento imobiliário já vem reduzindo lançamentos desde 2.012, sempre na promessa de voltar ao ponto de equilíbrio para estoques e isto não tem acontecido, ao contrário, o prazo para se vender um imóvel tem se tornado cada vez maior (os estoques estão ficando sempre maiores em sua proporção quanto a vendas). Podemos observar isto pelo gráfico abaixo, com dados de 12 construtoras com Ações na BOVESPA, extraídas dos relatórios oficiais trimestrais delas:

Aliás, como referência, temos uma cidade em que o mercado imobiliário reduziu drasticamente os lançamentos, que é o caso de Salvador, onde já tivemos aumento de quase 50% no desemprego total da cidade, o que retroalimentou as reduções de demanda, tudo isto, típico de uma bolha. Em outras palavras, reduções radicais em lançamentos são parte do ciclo de toda bolha e por si só, não resolvem nada, ao contrário, só pioram as consequências do problema. Para evidências, seguem dois links com estas informações sobre Salvador:

Conclusões:

Por tudo que consta neste trabalho, fica claro que não teremos uma volta ao equilíbrio entre oferta e demanda em São Paulo, sem que antes os preços se reduzam para um patamar em que a demanda possa aumentar. Pelo tamanho da distorção entre oferta e demanda e entre preços de venda e renda das famílias, fica claro que tal ajuste de preços terá que ser significativo para que isto aconteça.

É importante não esquecermos que temos uma combinação de fatores que tornará obrigatório o ajuste de preços dos imóveis de forma mais relevante em São Paulo:

1) Situação crítica na economia, provocada em grande parte pela própria bolha imobiliária (preço do M2 repassado para produtos e serviços, explosão de construções gerando crescimento de empregos sem contra-partida em produtividade, estes dois itens alimentando fortemente à inflação, parcelas de financiamento imobiliário ou aluguel muito elevados em relação a renda roubando capacidade de consumo, etc.). Neste contexto de piora no cenário econômico, a tendência é redução ainda maior da demanda por imóveis ;

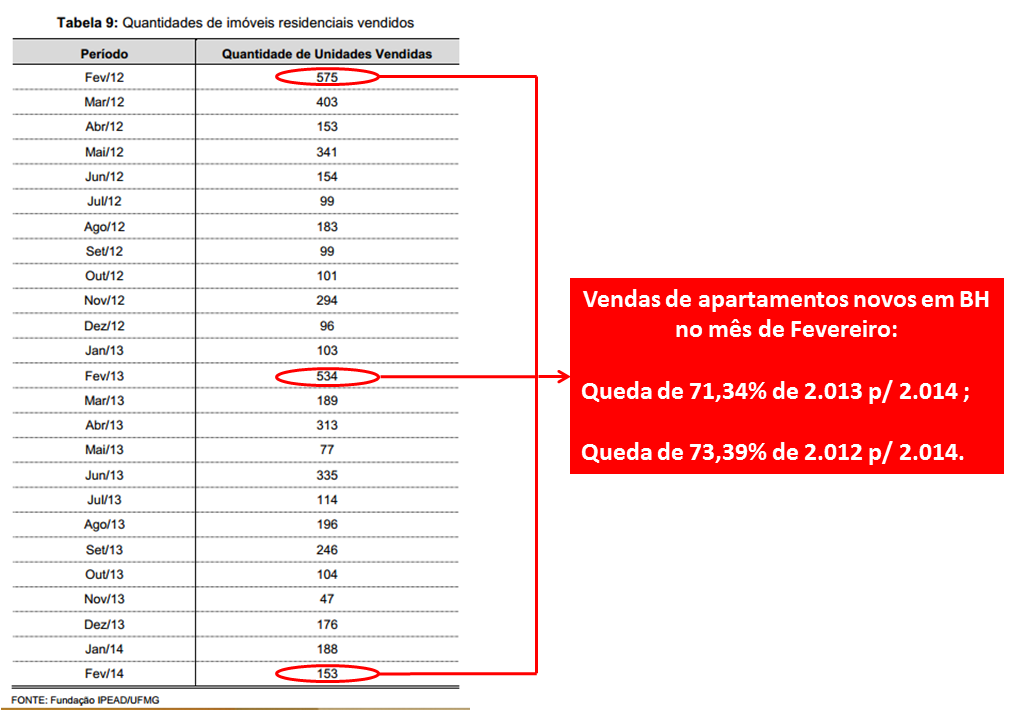

2) Recorde de lançamentos em 2.011 (ver último gráfico mais acima), leva a recorde de entregas em 2.014, o que significa recorde de distratos que aumentam ainda mais os super-estoques (no primeiro trimestre de 2.014, distratos já aumentaram 11%, confirmando isto – link: http://economia.estadao.com.br/noticias/economia-geral,construtoras-cancelam-r-1-4-bilhao-em-vendas-de-imoveis-no-trimestre,185175,0.htm). Em paralelo, tivemos ainda aumento na oferta de usados já reportada no início deste ano, conforme consta em link no início deste trabalho (pesquisa da Lelo Imobiliária) ;

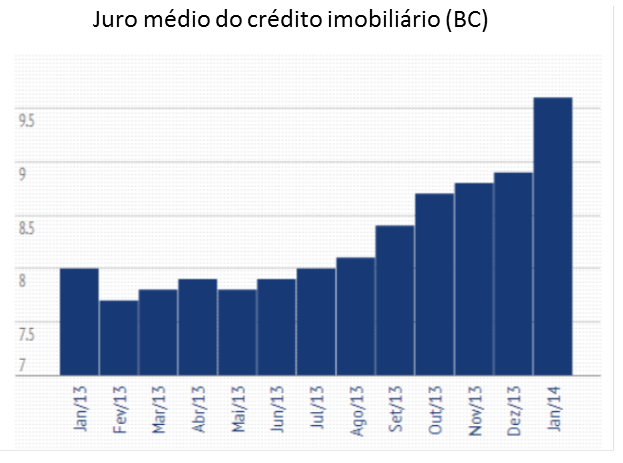

3) A situação Fiscal do Governo brasileiro já obrigou a CEF a desacelerar a concessão do crédito imobiliário e com isto, a taxa de juros média do crédito imobiliário no Brasil bateu recorde de crescimento em Janeiro/2014, com cada vez mais restrições da CEF para concessão deste crédito. Links:

http://blogs.estadao.com.br/no-azul/2014/02/27/com-alta-do-juro-brasileiro-aumenta-em-12-meses-o-prazo-de-financiamento-de-imoveis/

http://www1.folha.uol.com.br/mercado/2014/03/1420926-caixa-vai-frear-ritmo-de-aumento-de-emprestimos.shtml.

4) A situação precária de várias construtoras, gerada em virtude de nosso subprime, mescla super-estoques e endividamentos muito elevados, o que obriga a reduções sensíveis em preços para poderem vender e pagarem as parcelas de suas dívidas. Os descontos praticados em percentuais elevados desde 2.012, já não são o suficiente para isto, até em função de itens de 1 a 3 logo acima, o que foi demonstrado pelo desequilíbrio entre oferta e demanda que cresceu de forma mais relevante em 2.014 ;

5) Investidores individuais não estão conseguindo vender seus imóveis com lucro, o que forçará a redução mais radical dos preços em São Paulo, de forma análoga ao que já ocorreu em Brasília, por exemplo. Vejamos evidências abaixo:

Link com depoimentos do ReclameAqui de investidores na planta que fizeram distratos para não terem prejuízo maior. Neste endereço, constam os links originais do ReclameAqui:

www.defendaseudinheiro.com.br/comprar-imovel-em-tempos-de-bolha-imobiliaria

Links com notícias de Brasília, sobre quedas de preços equivalentes a da bolha espanhola:

www1.folha.uol.com.br/mercado/2013/12/1391790-especulacao-leva-a-queda-de-preco-nos-lancamentos-de-imoveis-em-brasilia.shtml

Até o próximo post!