Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

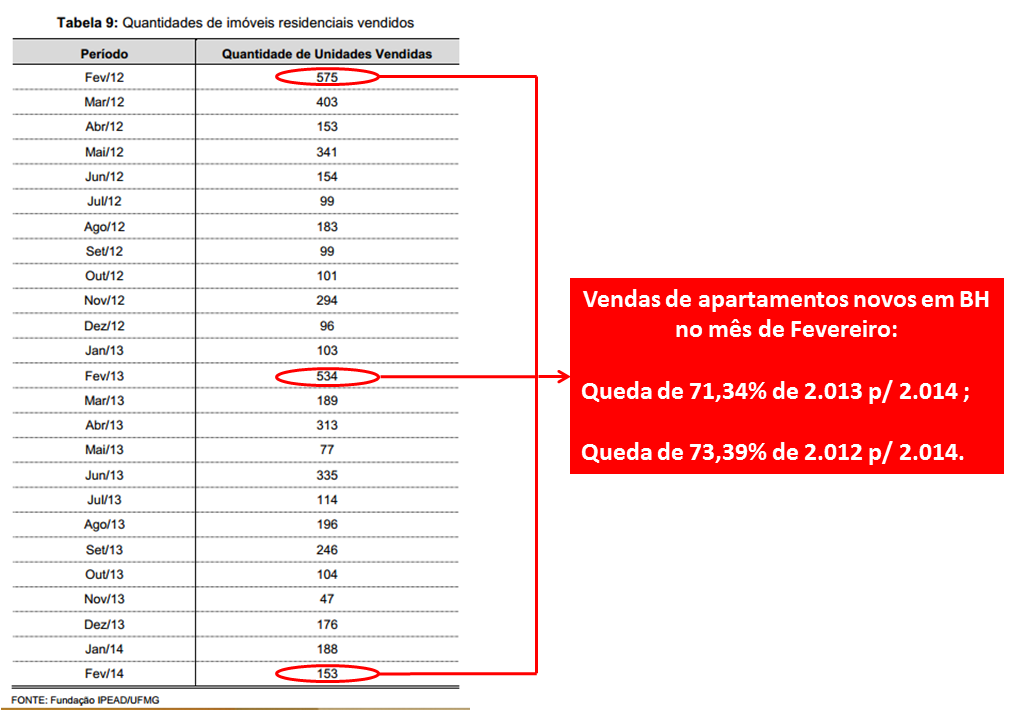

Bolha imobiliária BH: vendas de imóveis novos caem mais de 70% em Fevereiro/14:

Segundo pesquisa do IPEAD/UFMG, a venda de imóveis novos (apartamentos) em BH teve queda superior a 70% em Fevereiro/2014 na comparação com mesmo mês dos 2 anos anteriores (2.013 e 2.012). Lembrando que em Fevereiro/2014 tivemos mais dias úteis do que em Fevereiro/2013, pois o Carnaval em 2.014 foi em Março, em outras palavras, o resultado foi ainda pior!

Segue mais abaixo o link da pesquisa e logo depois, coloco a imagem da tabela 9 que consta na mesma e que contém a informação sobre evolução de vendas na cidade, onde faço um destaque circulando em vermelho e apresentando os percentuais que demonstram a elevada queda nas vendas que ocorreu em BH.

Curiosamente, embora a queda em BH seja ainda pior do que os 50% de redução nas vendas de imóveis novos em São Paulo neste mesmo mês (ver post anterior a este respeito), esta informação não foi divulgada nos meios de comunicação…

http://www.ipead.face.ufmg.br/site/siteipead/documentos/imobiliario/comercializacao/2014/02_2014_construcao.pdf

É interessante analisarmos a evolução da bolha imobiliária em BH, não olhando apenas para quedas em vendas, que já ocorreram de forma relevante em períodos anteriores também. Devemos observar ainda, o que ocasionou estas quedas, que normalmente, está associado a super-oferta e forte presença de investidores e especuladores. Como um exemplo desta situação em BH, vamos ver a notícia abaixo, para a qual destaco um trecho em Italico:

Trecho da reportagem acima:

“Muitos investidores que compraram imóveis na planta, com o esfriamento do mercado, não estão conseguindo realizar o lucro e, consequentemente, repassar adiante para a taxa de condomínio. Outra saída é financiar o restante do imóvel. Mas o acesso ao crédito também está mais difícil. Assim, não recebem as chaves e não pagam condomínio. A construtora, por sua vez, entende que o erro é do investidor. E aí cria-se o impasse”, explica Mota.

Segundo ele, em alguns prédios recém-entregues o nível de inadimplentes chega a 50%. “Geralmente, essa situação leva entre seis meses e um ano para ser ajustada”, afirma. E engana-se quem pensa que o problema é restrito a edifícios voltados para a baixa renda. “Isso ocorre com mais frequência em empreendimentos maiores, com muitos apartamentos, independentemente da classe social”, ressalta.

Observamos pelas informações acima, que a queda nas vendas não afeta apenas as construtoras, mas também aqueles que investiram em imóveis em BH para revender. Aliás, é assustadora a informação de que no caso de prédios recém-entregues, o nível de inadimplência chega a 50% em função de investidores que planejavam vender imóvel antes da entrega e não conseguiram, sendo que também não conseguem adquirir o financiamento imobiliário! Esta é uma das muitas comprovações do subprime brasileiro, que se vale tanto das vendas falsas na planta para quem não tem condições de adquirir financiamento na entrega do imóvel, quanto da venda em larga escala para investidores, sendo que pelas informações acima, podemos comprovar estas duas situações no caso de BH!

Por fim, deixo ainda um link que fala sobre “promoções” que estão ocorrendo em BH e que são chamadas de “liquidações”. Como consequência das quedas sensíveis nas vendas, ocasionadas por super-oferta, que por sua vez, foi gerada em função de vendas falsas na planta e mega especulação, já podemos perceber os efeitos práticos com as reduções de preços que ocorrem disfarçadas de “descontos”. Agora imaginem a situação dos investidores em imóveis, inclusive aqueles mencionados na notícia logo acima, que além de observarem quedas de vendas, tem as construtoras concorrendo com eles e oferecendo descontos elevados, o que inviabiliza a revenda que eles planejavam… Exatamente esta mesma situação já ocorreu de forma intensa em Brasília, levando a reduções de preços de 35,5% nos lançamentos e 30% para imóveis entregues, além de já ter ocorrido em São José dos Campos, Curitiba e diversas outras cidades. Em outras palavras, o script da bolha imobiliária em BH é o mesmo do restante do país. Para evidências do que consta aqui sobre Brasília, SJC, Curitiba e muitas outras cidades, acesse trabalho anterior sobre Mitos e Verdades da Bolha Imobiliária – parte I (link abaixo da notícia sobre liquidação de preços de imóveis em BH).

Link sobre liquidação de preços de imóveis em BH:

http://observadordomercado.blogspot.com.br/2014/03/estouro-da-bolha-provoca-fenomeno.html

Link com evidências de outras cidades quanto a super-oferta, quedas de preços e outras situações relacionadas a nossa bolha imobiliária:

http://www.defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i

Até o próximo post!

8 Comments

Parece que isso irá mudar… Veja essa pesquisa recente:

Uma pesquisa realizada na terça-feira (27/09/2016) pelo Valor Econômico apresenta dados do Banco Central que indicam que o consumo em 2017 poderá aumentar, contudo o comprometimento mensal dos salários com dívidas ainda é alto e, mais recentemente, mostrou leve expansão e que deve impactar também na reativação do setor imobiliário. O endividamento em relação à renda acumulada nos 12 meses até junho (último dado divulgado pelo Banco Central) caiu 2,2 pontos na comparação com mesmo período em 2015 e ficou em 43,7%, o menor índice da série desde dezembro de 2012. Esse percentual ficou acima de 46% durante boa parte do ano passado, de janeiro até setembro.

Excluindo o financiamento imobiliário, a redução do endividamento é mais expressiva. Nessa métrica, o indicador – que chegou a superar 31% entre o fim de 2011 e o começo de 2012 – caiu de 27,2%, em junho de 2015, para 24,9% no mesmo mês deste ano. De acordo com pesquisa da Fecomercio-RJ feita em parceria com a Ipsos em todo o país, 68% dos consumidores afirmaram não estar pagando nenhum tipo de parcelamento em julho deste ano, maior número para o mês desde o início do levantamento, em 2010.

Fonte: http://exame.abril.com.br/negocios/dino/consumo-em-2017-tem-grande-chance-de-aumentar-diz-pesquisa-shtml/

11h03- Agência Estado

Venda de imóveis volta a crescer em BH e reduz nível de estoques, diz Secovi-MG

No início de 2015, a quantidade de imóveis estocados voltou a cair, segundo o estudo, e chegou a 4,320 unidades com VGV de R$ 2,346 bilhões

Após registrar uma desaceleração acentuada em 2013, o mercado imobiliário de Belo Horizonte apresentou um crescimento no volume de vendas no ano passado. Segundo pesquisa realizada pela Câmara do Mercado Imobiliário e Sindicato das Empresas do Mercado Imobiliário de Minas Gerais (CMI/Secovi-MG), em parceria com a Geoimovel, as incorporadoras mineiras venderam 5.547 unidades em 2014, 3% a mais do que em 2013. Em Valor Geral de Vendas (VGV), o total vendido teve alta de 5,8%, alcançando R$ 2,497 bilhões.

Com o resultado, o nível de estoques na cidade voltou a cair e chegou a 4,894 mil unidades, com VGV de R$ 2,644 bilhões. Na comparação com o ano anterior, os valores representam quedas de 21% e 17,2%, respectivamente. No início de 2015, a quantidade de imóveis estocados voltou a cair, segundo o estudo, e chegou a 4,320 unidades com VGV de R$ 2,346 bilhões.

As construtoras também lançaram mais unidades no ano passado do que em 2013. Até o final de 2014, foram lançados 4,243 mil imóveis em Belo Horizonte, 30,2% a mais do que no ano anterior. Em VGV, no entanto, o total de lançamentos recuou 3,8%, para R$ 1,748 bilhão. O levantamento mostra ainda que as unidades com valor entre R$ 301 mil e R$ 500 mil foram as que tiveram o maior volume de unidades lançadas. Em relação ao valor por metro quadrado, a maior quantidade de lançamentos foi na faixa entre R$ 5 mil e R$ 7 mil.

Ola CA boa noite, perceba que o crédito vem aumentando exponencialmente, portanto a virada está mais uns anos a frente, crédito de vendas de 2010/2011

parabéns pela análise !

Olá Chico,

Obrigado pela participação!

O que vemos é que o super-estoque, endividamento de construtoras, quedas em preços reais (muitas vezes disfarçados de descontos) e outras consequências esperadas de uma explosão de bolha (até desemprego em alguns casos), ocorrem mesmo com crédito imobiliário crescente, para várias construtoras e diversas cidades, o que comprova que o nosso subprime foi baseado no crédito podre das vendas na planta que foi concedido pelas construtoras e que está aparecendo agora no ato da entrega (volume absurdo de distratos), combinado com mega especulação.

Complementando o que você disse, de que adianta crédito imobiliário crescente que reflete vendas do passado na planta (2010 e 2011 foram os recordes de lançamentos), quando o cenário acima reflete o presente e apresenta exatamente o contrário?

Postei isso no outro blog veja CA:

Olha continuando o tamanho do buraco, podemos ver onde foram destinados os recursos..

O que mais impressiona são os valores destinados a construção vejam:

noticia de 2012

Construtoras. A desaceleração no crescimento do crédito imobiliário em 2012 foi puxada pela queda nos empréstimos destinados às construtoras e incorporadoras, que lançaram menos empreendimentos no ano passado. Com isso, o financiamento para empresas construírem imóveis caiu 20%, enquanto para consumidores adquirirem a casa própria subiu 22%, de acordo com dados da Abecip.

noticia de 2013 ATÉ SETEMBRO DE 2013

Perfil do financiamento

Do total contratado até setembro, R$ 59,6 bilhões foram destinados aos financiamentos para aquisição ou construção de imóveis por pessoas físicas e R$ 40,4 bilhões foram negociados em financiamentos para a produção de empreendimentos, de acordo com a Caixa.

O financiamento à produção tem aumentado a sua participação nos últimos anos. Em 2007, correspondia a 14% do total do crédito imobiliário, enquanto em 2013 representa 40% desse montante.

Tico e Teco sem entender muita coisa como amigo disse, mas piora vejam :

Até R$ 1.600,00 Faixas de Renda

R$ 60 bilhões (valor)

1.311.154 Contratadas

464.795 Concluídas

353.940 Entregues

Até R$ 3.100,00 Faixas de Renda

R$ 96,7 bilhões (valor)

1.221.126 Contratadas

960.112 Concluídas

855.484 Entregues

De R$ 3.100,01 a R$ 5.000,00 Faixas de Renda

R$ 26,8 bilhões (valor)

331.104 Contratadas

165.143 Concluídas

88.322 Entregues

TOTAL

R$ 183.5 bilhões (valor)

2.863.384 Contratadas

1.590.050 Concluídas

1.297.746 Entregues

Bom sabemos que de 2009 a metade de 2013 tivemos crédito para o MCMV de 183 bilhões, tivemos somente no ano de 2012 foram 28 bilhões para construção em 2013 foram destinados mais 40 bilhões para construção.

Conta de papel de pão:

183 do MCMV + 28 construção 2012 + 40 construção 2013 =

251 bilhões de 2009 para cá, sem contar os anos de 2009 a 2011 o valor destinado para construções.

Vamos as somatórias:

Dados Abecip:

2009 volume de crédito 45 bilhões

2010 volume de crédito 56 bilhões

2011 volume de crédito 80 bilhões

2012 volume de crédito 85 bilhões

2013 volume de crédito 135 bilhões

Somando os anos de 2009 a 2013 temos 401 bilhões em financiamentos, se formos modestos e acrescentarmos apenas 10 bilhões em média para construção de 2009 a 2011 teremos o total de 271 bilhões.

Ora se tivemos desde 2009 para cá 401 bilhões em financiamentos totais e 271 bilhões de MCMV + quantia destinada a construção sobram apenas:

130 bilhões para financiamentos de casas acima de 180k, ou seja apenas a merrequinha de 26 bilhões por ano para financiamento de casas acima de 180k

Para o MCMV para ter idéia temos 183 bilhões e média em 5 anos de 36,6 bilhões por ano ou seja:

Se financiou mais para pobres do que para classe média rsrs, números não mentem se errei me corrijam por favor

De acordo com dados da Abecip, a inadimplência superior a três prestações no crédito imobiliário estava na marca de 1,8% no fim do ano passado, um nível comparado baixo, segundo a associação. O valor médio de financiamentos cresceu de R$ 162 mil em 2011 para R$ 183 mil em 2012 . A relação entre o valor financiado e o valor total do imóvel passou de 63.0% para 63,8% no período.

Isso demonstra claramente a paradeira de hoje estoques no limite e especuladores com a bomba na mão, isso sem contar o financiamento dos usados nesse meio de 5 anos, pois ai sim a coisa pioraria ainda mais.

Chico,

Sua análise foi muito interessante.

De fato, temos diversas outras fontes que indicam que sua linha de raciocínio faz todo o sentido:

1) Vendas de imóveis usados em São Paulo: segundo o CRECI SP, a maior parte das vendas ocorre para imóveis até R$ 400 mil, no entanto, consultando as ofertas pelo imovelweb.com.br, temos 80% das ofertas que são acima deste valor ;

2) Ainda comparando o imovelweb com o PNAD do IBGE, temos ofertas acima de R$ 500 K que são mais do que o dobro de clientes potenciais (família com rendimento acima de 20 salários mínimos), também para São Paulo ;

3) Por fim quanto a São Paulo, a oferta de 3 e 4 dormitórios em apenas 1 site é o suficiente para 10 anos de vendas !

Pois é, além das evidências acima, temos algumas notícias sobre super-oferta de imóveis de alto padrão, nas mais diversas cidades. A redução mais relevante dos preços tende a ocorrer primeiro nos imóveis mais caros, descendo para os mais baratos, no sentido inverso em que os preços subiram. Por aí vemos, quanta ilusão foi plantada e quanta frustração os especuladores ainda enfrentarão…

Eu só vou dizer uma coisa: eu quero é mais,kkkkk.

Isso CA e olha que na faixa de 500k para cima não vende nada hoje.

A taxação de impostos, condomínio e outras cobranças levarão ao proprietário debandar geral e em conjunto forçando os preços despencarem…