Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

Mais uma vez este texto será dividido, para garantir alto volume de evidências sem que se torne ainda mais extenso. Na parte 4 constará o item “desinformação”.

ESPECULAÇÃO EM VOLUME ANORMAL?

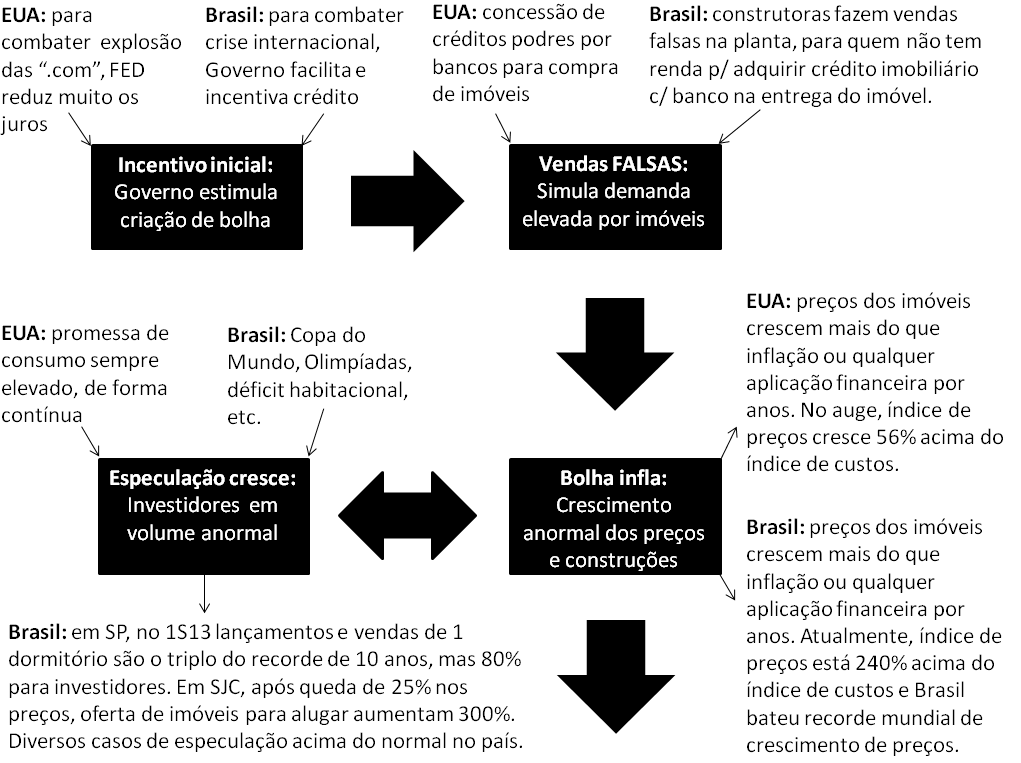

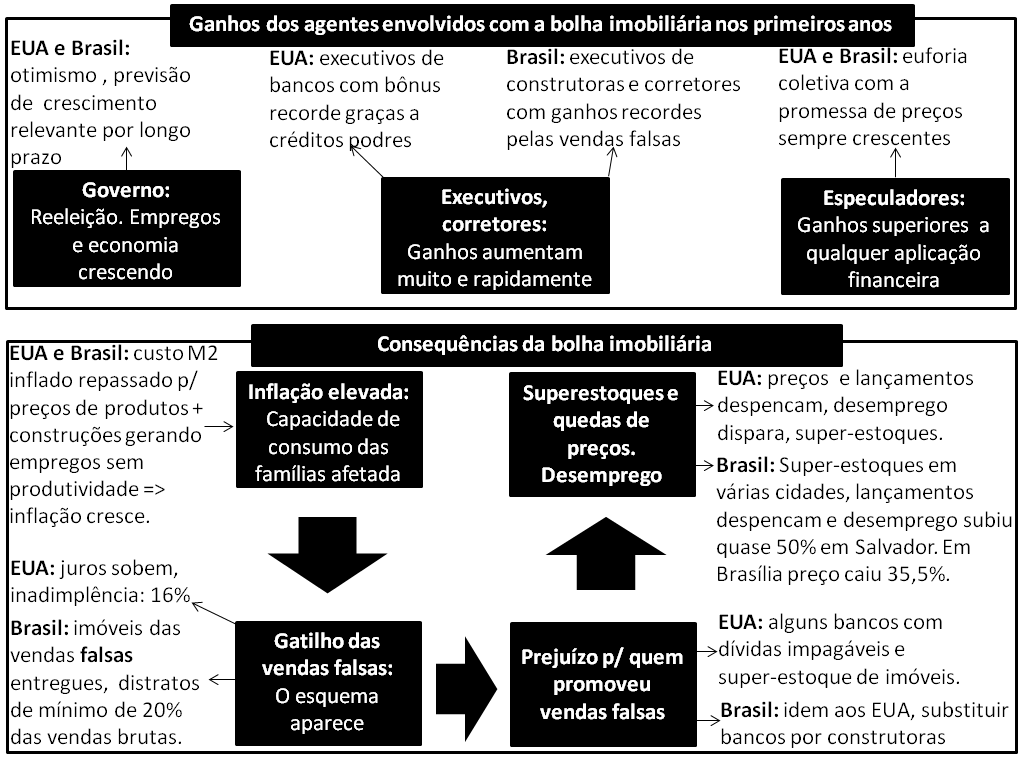

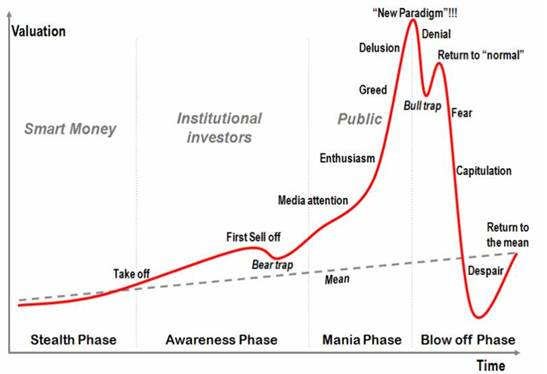

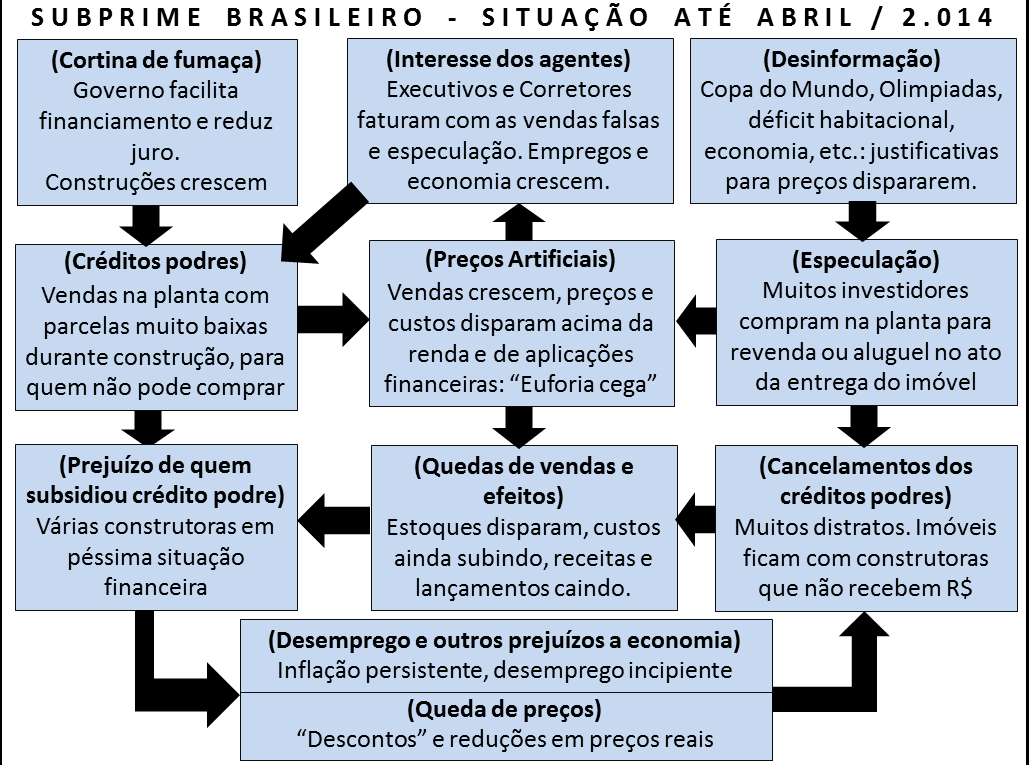

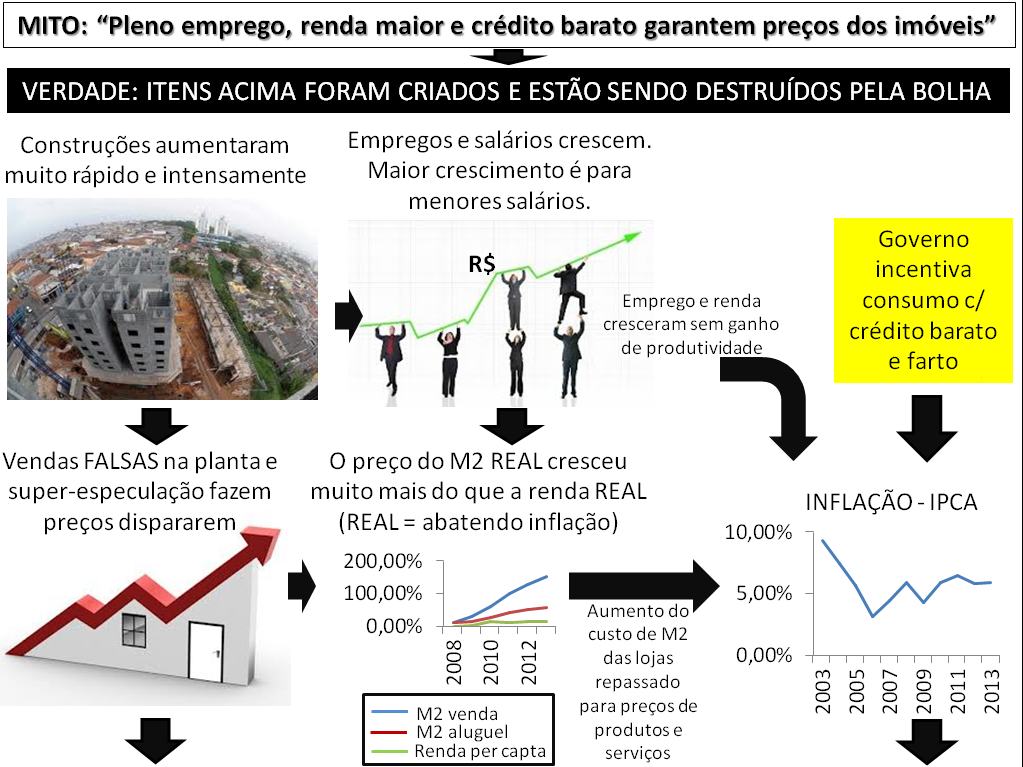

Por que é requisito de toda bolha imobiliária que tenhamos investidores / especuladores muito acima do normal? Porque ajuda a simular demanda aquecida fazendo com que preço dispare, quando na realidade é uma transferência de estoque para revendedor ou locador.

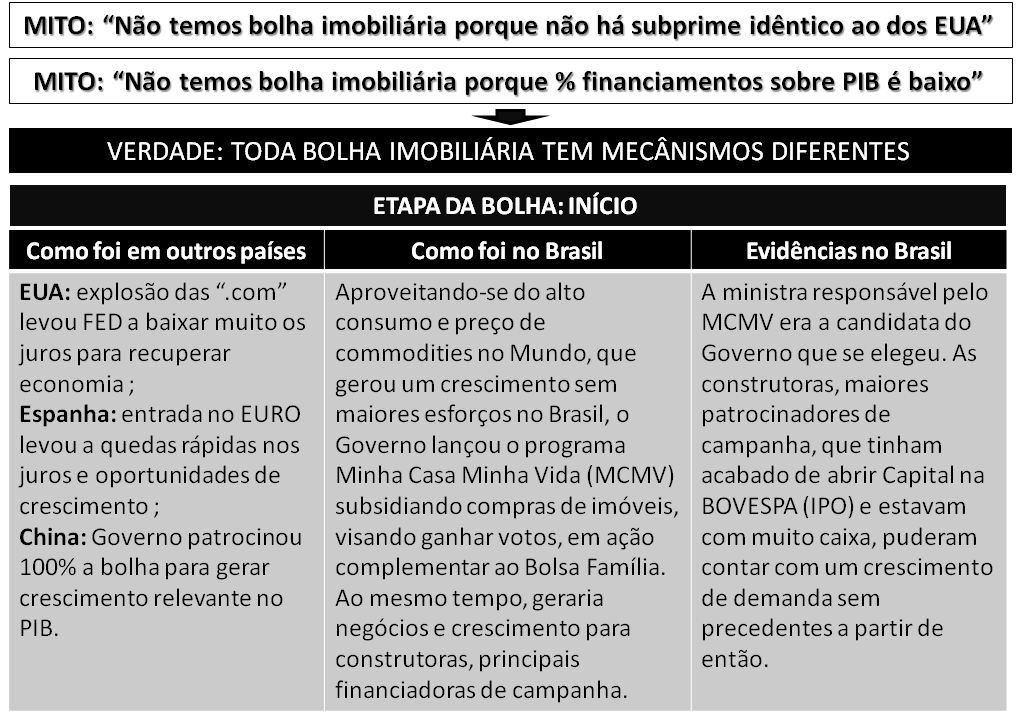

Analogia com outras bolhas imobiliárias: nos EUA a especulação se moveu por crescimento superior da economia via consumo interno inflado por juros em mínima histórica que incentivava compra de imóveis. Na Espanha com entrada no Euro e queda nos juros, especulação se deu pela crença de maior crescimento na economia e turismo. Na China o Governo manteve juros baixos graças a QE EUA, incentivando criação de cidades-fantasmas para suprir o “déficit habitacional” e o crescimento pujante da economia. E no Brasil?

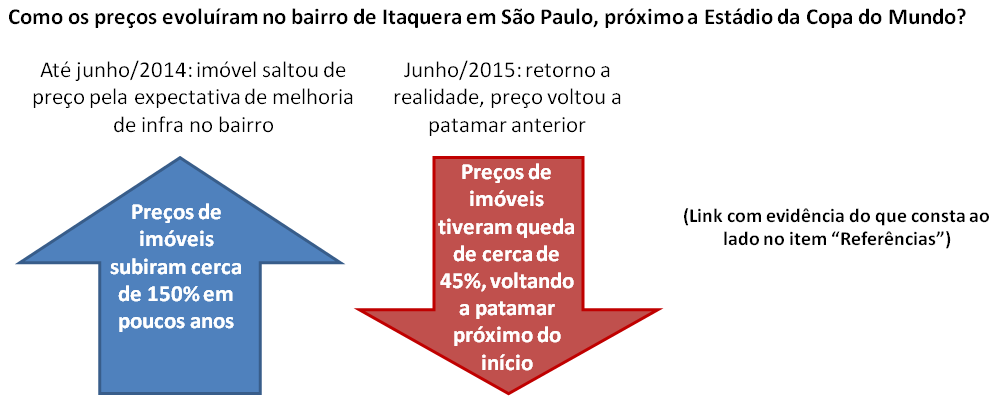

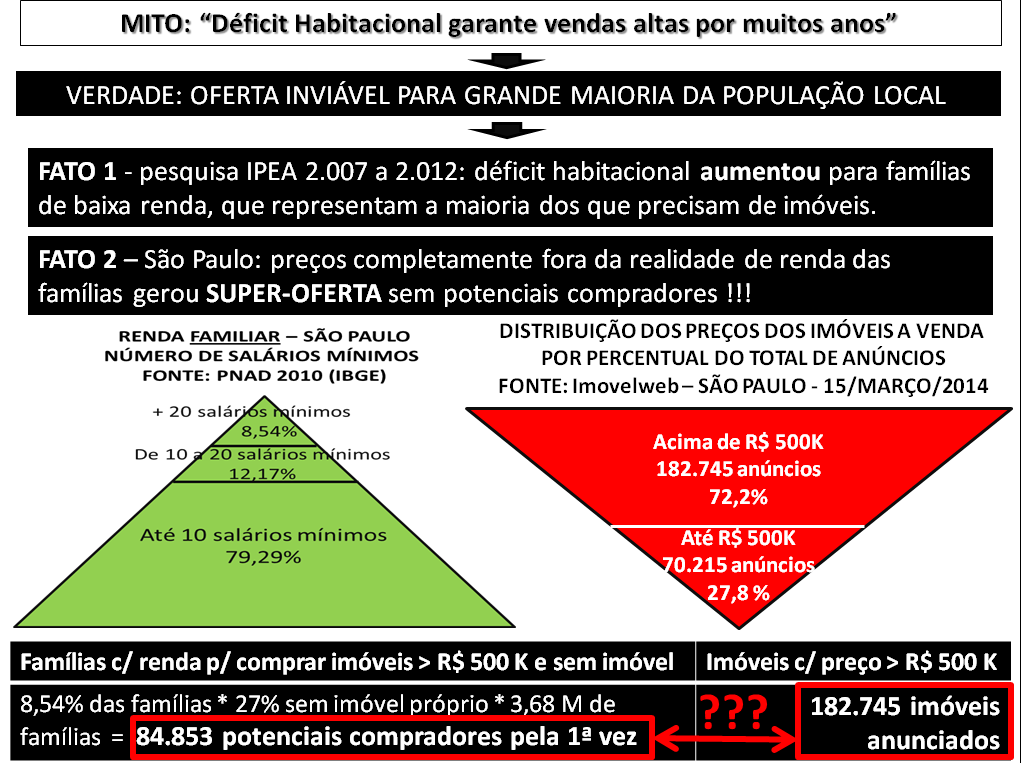

Em 2007 o Brasil foi escolhido para sediar copa do Mundo de 2014 com fortíssima especulação sobre valorização dos imóveis pela melhoria nas cidades-sede. Treze construtoras tinham feito abertura de Capital e iniciado alto volume de construções, com SELIC em menor patamar em 10 anos estimulando imóveis como opção melhor que aplicações financeiras e promessa de corretores de que o déficit habitacional “garantiria” alta demanda por imóveis por vários anos.

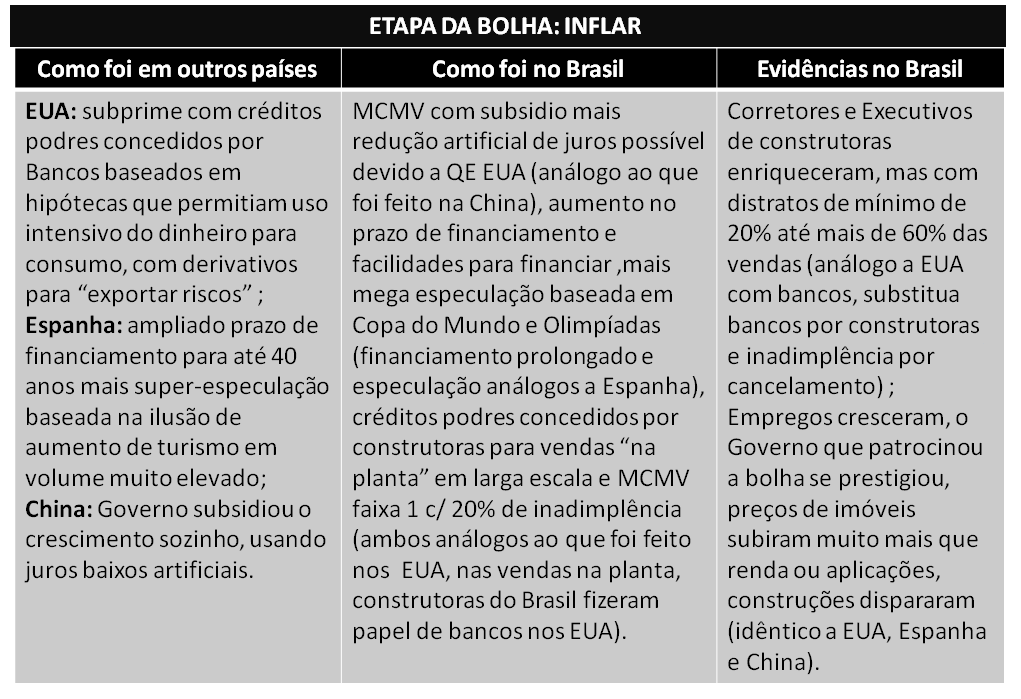

A partir de 2008 especuladores foram atraídos pelo alto volume de vendas na planta, grande parte que seria cancelada na entrega (venda falsa, ver parte 2), aliada a uma ameaça do segmento imobiliário de que se famílias não comprassem naquele momento não conseguiriam depois, porque imóvel subiria mais do que tudo e propaganda maciça prometendo ganhos com imóveis na ordem de 30% ao ano. Criado índice de preços ANUNCIADOS FIPE Zap, facilmente manipulável: no primeiro ano já apresentou crescimento de mais de 40% nos preços dos imóveis, com gráficos para demonstrar que crescia mais que aplicações financeiras.

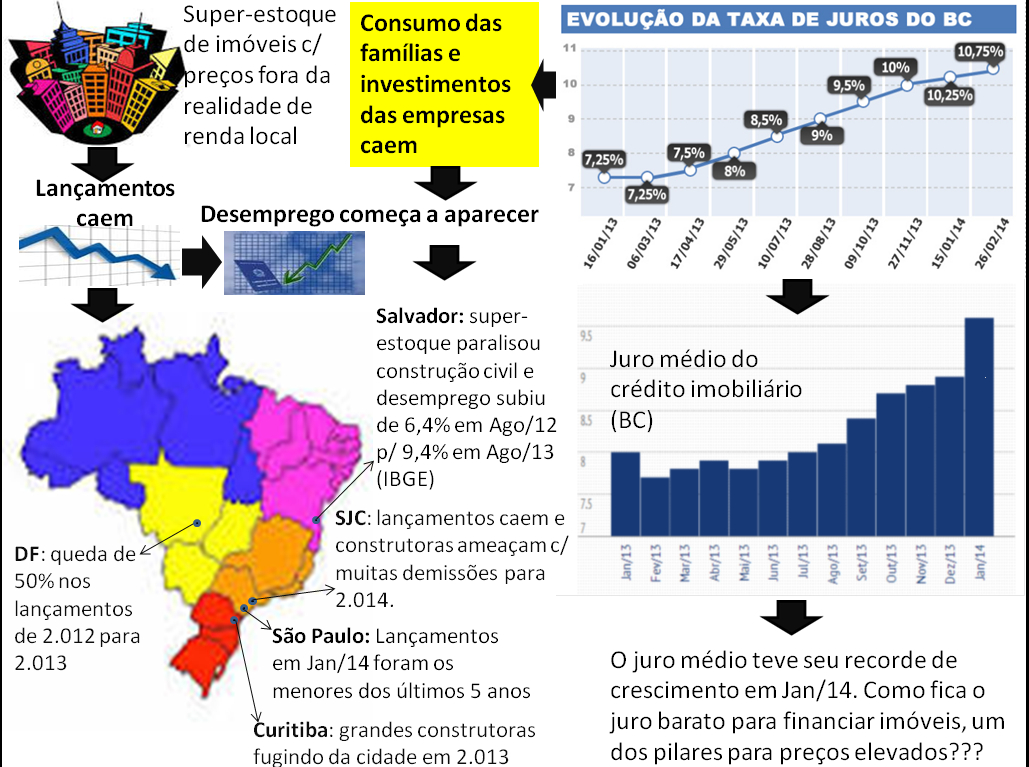

Em 2.009 o Governo criou o “Minha Casa Minha Vida” (MCMV), com subsídios de até R$ 25 mil, que foram “incorporados” nos preços dos imóveis, graças a juros muito baixos, prazo de pagamento de até 30 anos (estendidos mais tarde para 35 anos) e facilidades para comprovação de renda, com isto, a parcela do financiamento cabia no bolso e ninguém se preocupava com o preço final que subia. A CEF com o MCMV faixa 1 ajudou a estimular demanda e preços com Governo arcando com mais de 20% de inadimplência depois de alguns anos , ou seja, mais uma demanda insustentável para “aquecer” o mercado de forma artificial.

Vendedores de usados, vendo preços do MCMV, aumentaram mais o preço de seus imóveis, com efeitos em cascata. Promessas de super valorização de imóveis em cidades com obras relevantes da Petrobrás para atender ao pré-sal e outras ampliações. Investidores em imóveis na planta, empolgados, passaram a representar cerca de 40% de todos os compradores de imóveis novos (em alguns empreendimentos, 100% de vendas para investidores).

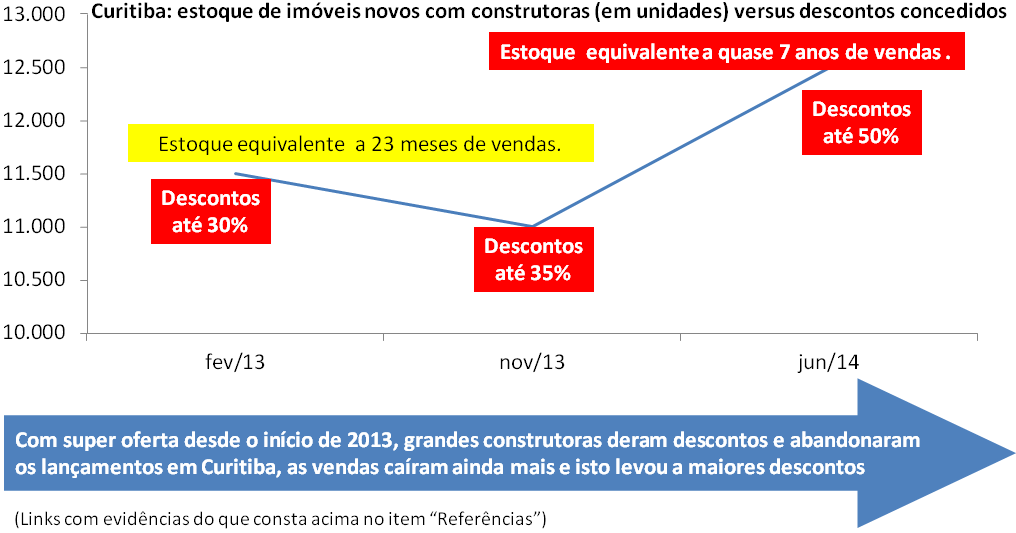

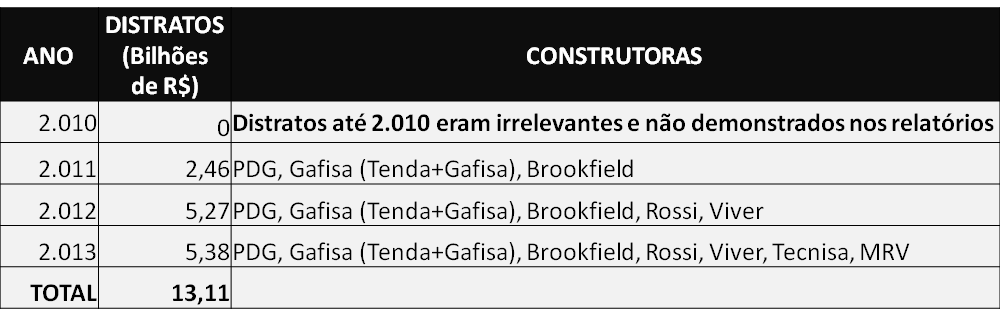

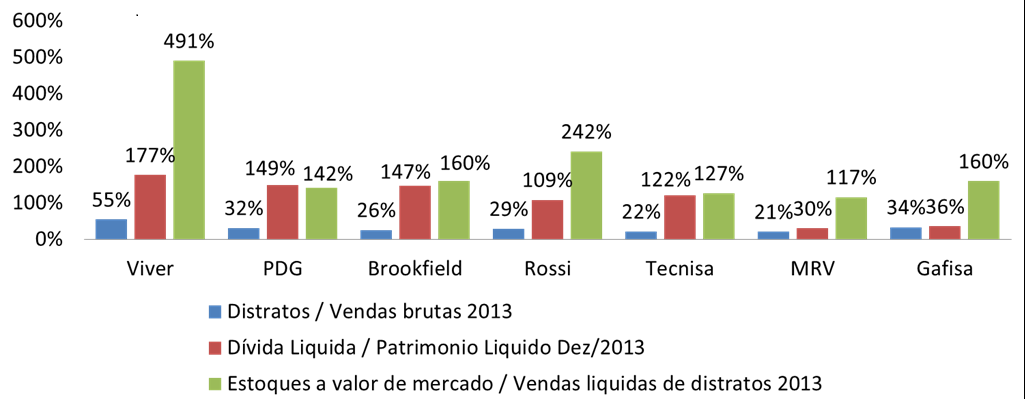

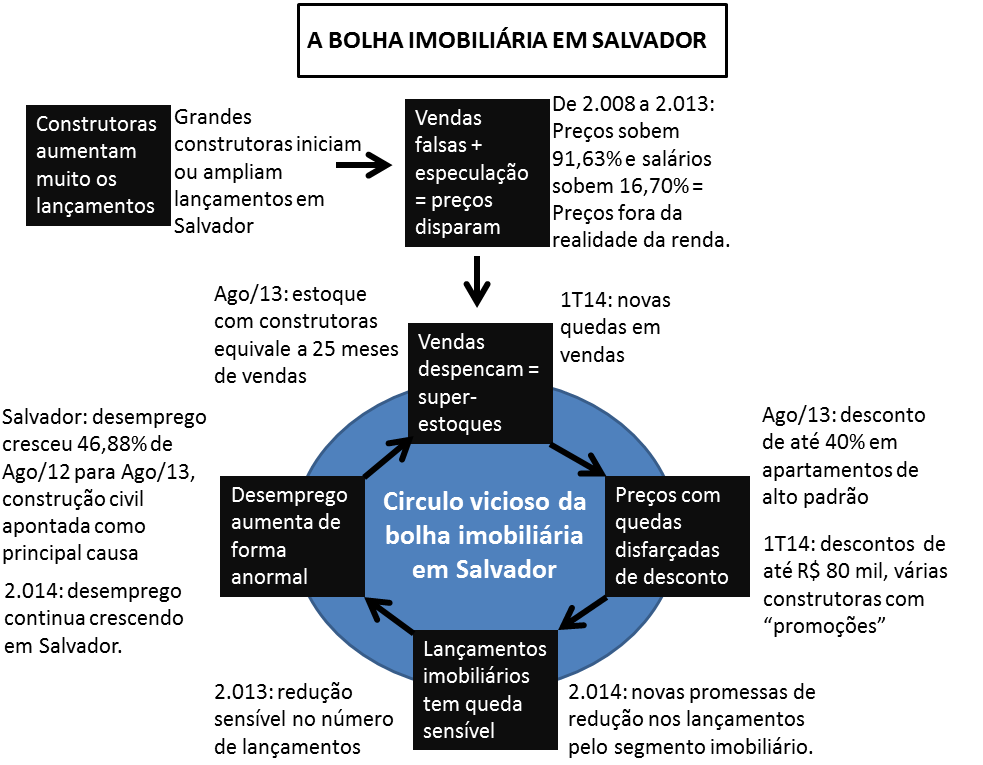

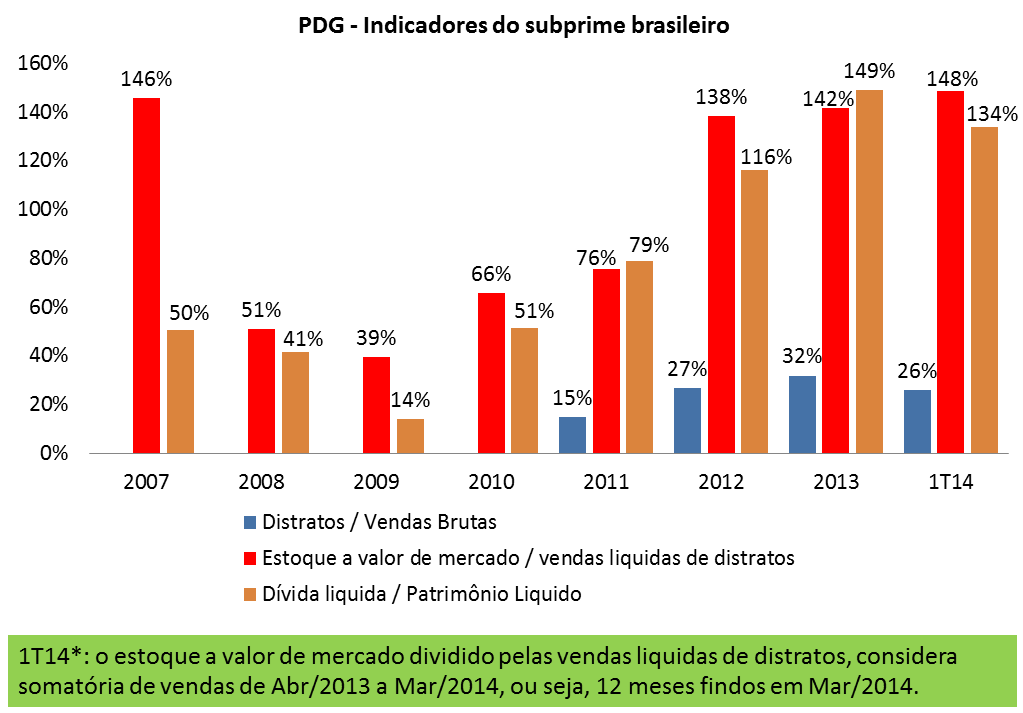

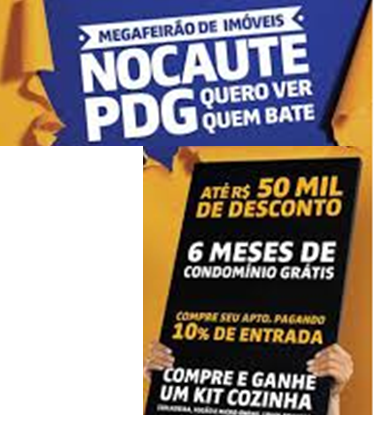

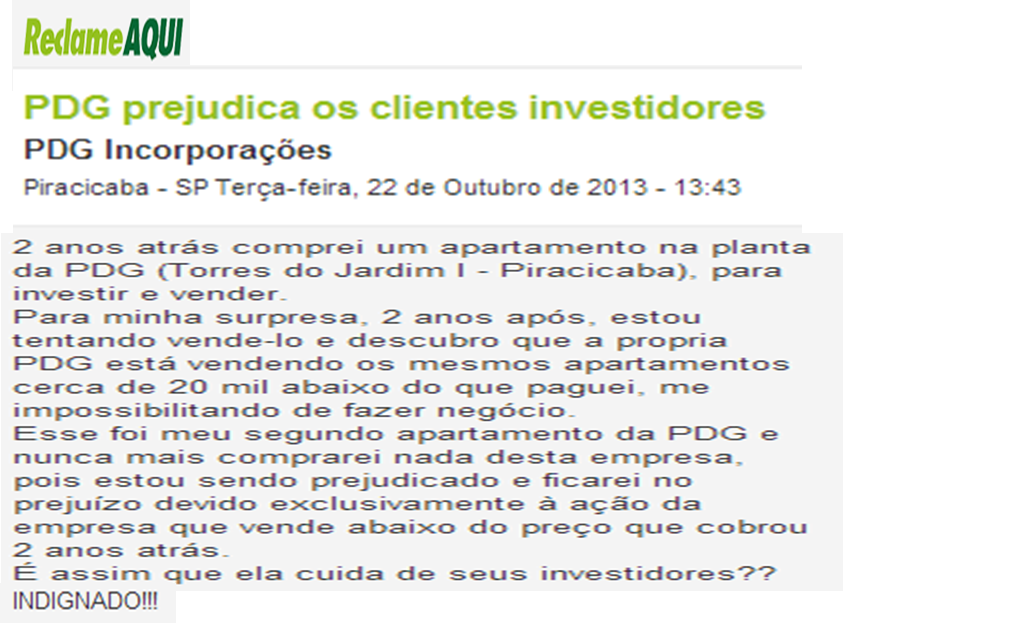

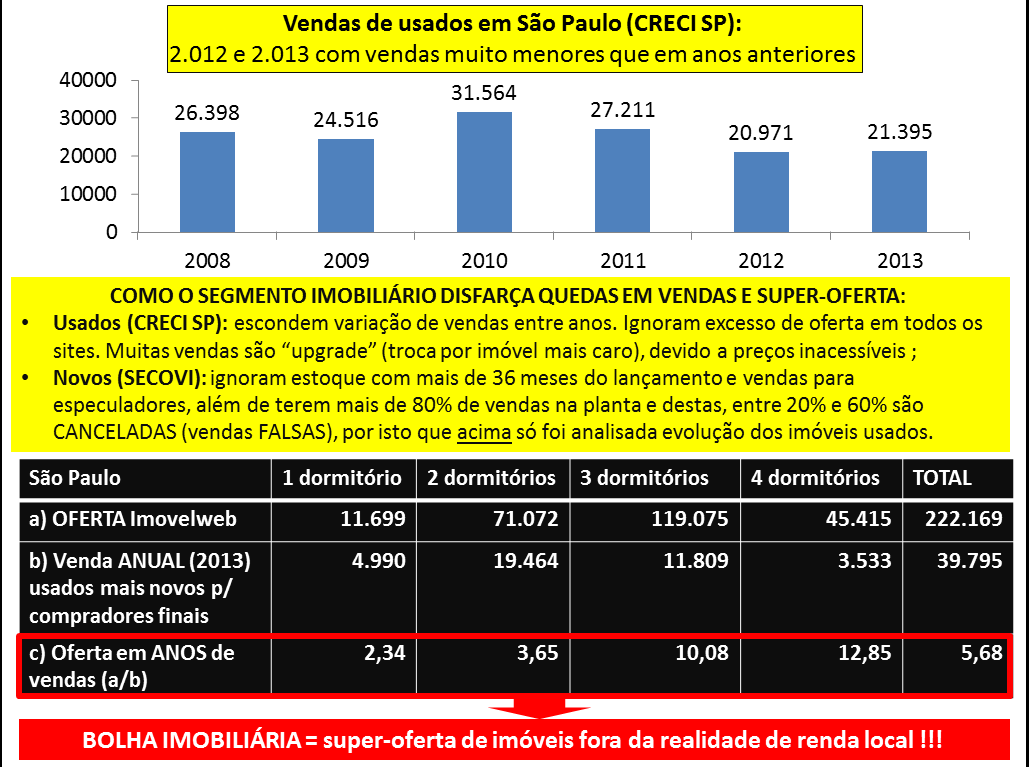

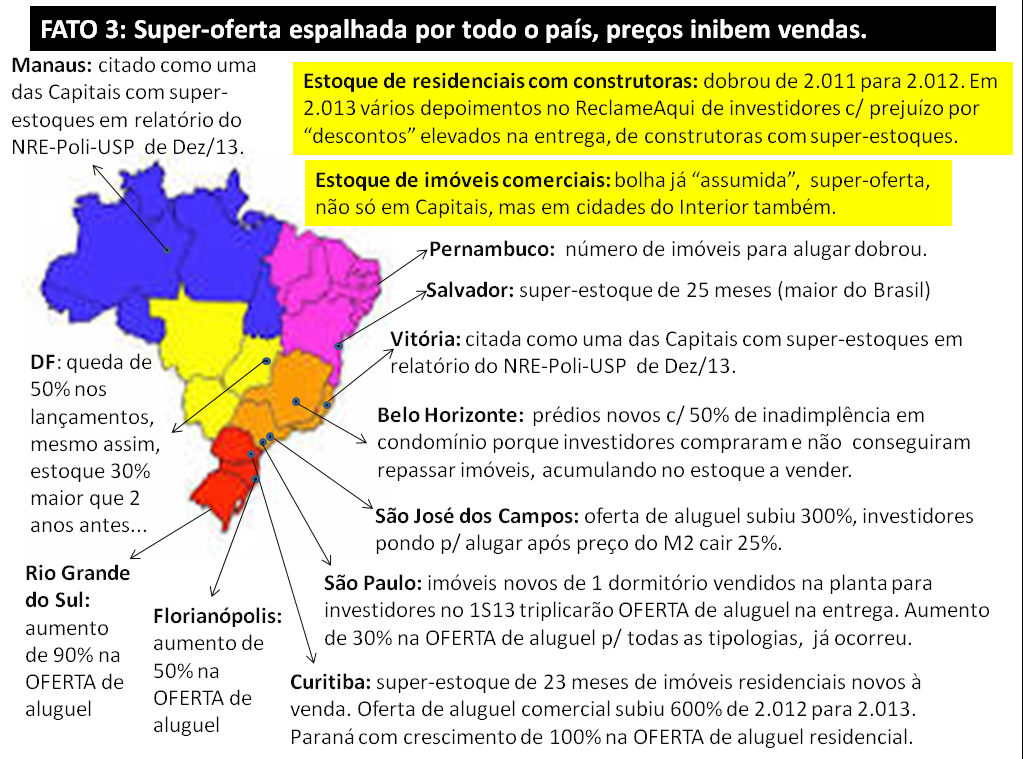

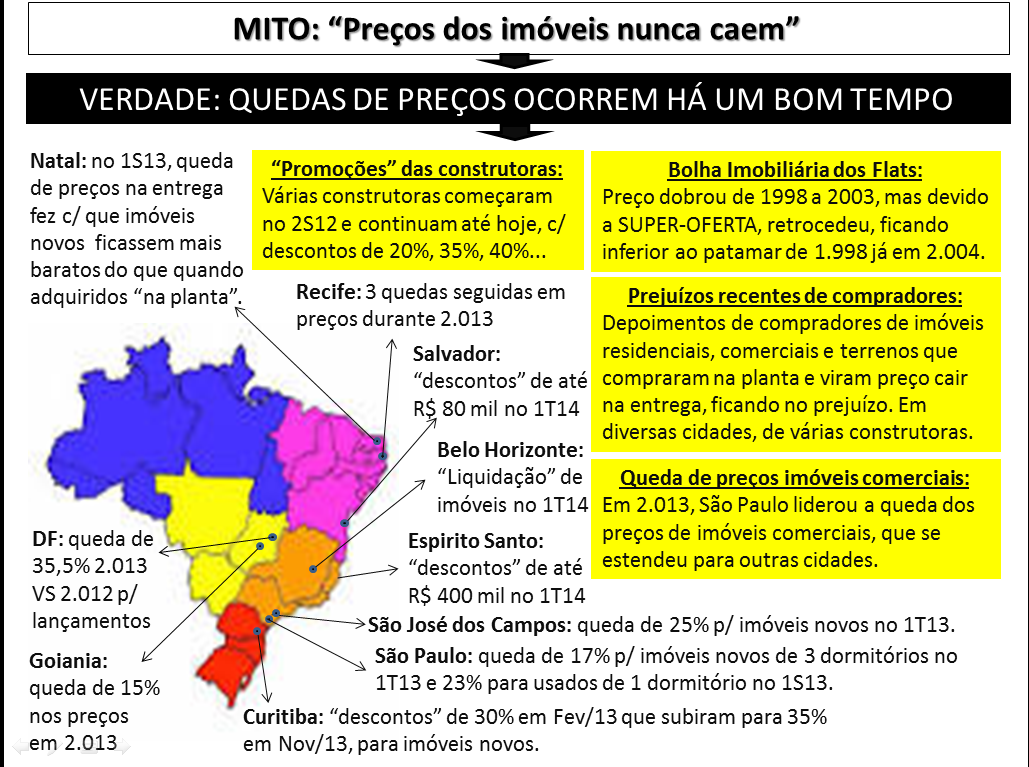

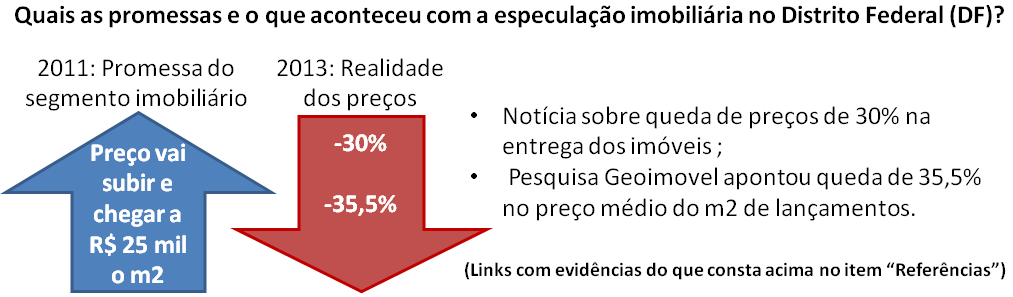

Quais as consequências do que consta acima? A partir do segundo semestre de 2012, com muitos distratos, redução nas vendas e muitos imóveis entregues para investidores, veio a super oferta e algumas construtoras iniciaram promoções que inviabilizaram repasse do ágio para parte dos especuladores, gerando redução de preços em algumas localidades. Exemplos:

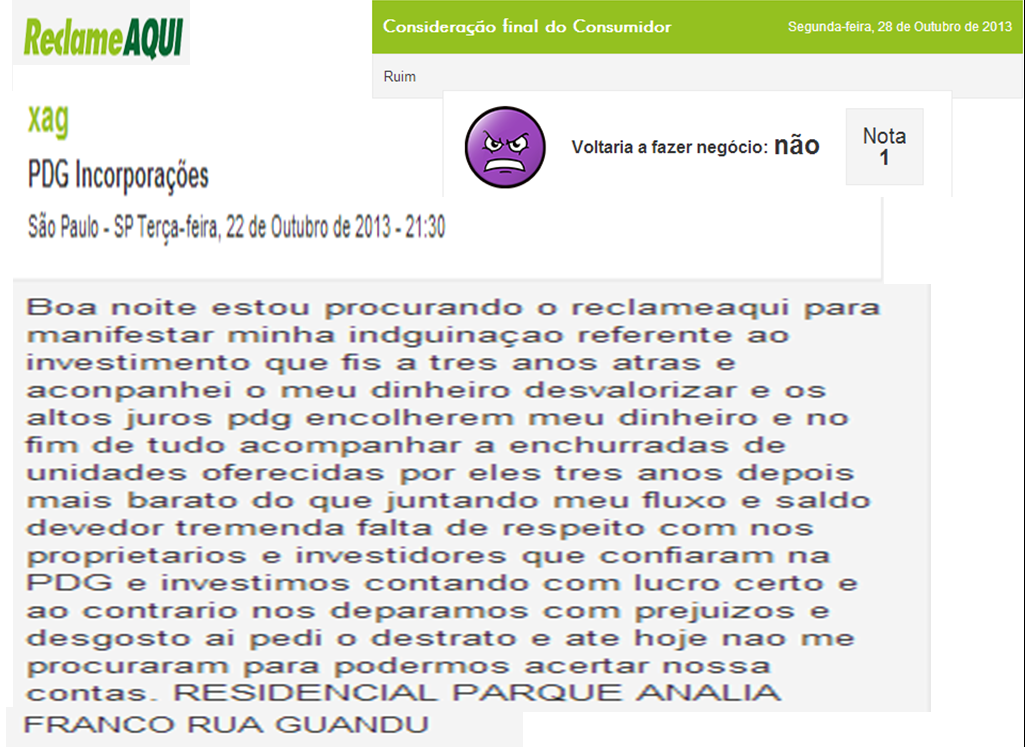

A queda de preços levou o investimento em imóveis a ficar inviável em alguns casos:

A queda de preços levou o investimento em imóveis a ficar inviável em alguns casos:

http://www.reclameaqui.com.br/6767862/joao-fortes-engenharia-s-a/distrato/

Trecho do link acima, de 2013 sobre Brasília: “A própria João Fortes lançou um novo empreendimento do mesmo porte que o meu 30% mais barato.”

http://www.reclameaqui.com.br/11562454/mrv-engenharia/desvalorizacao

Trecho do link acima, de janeiro/2015 sobre Brasília: “… e com isso o meu saldo devedor, mais o que já paguei, se tornam um montante maior do que a MRV oferece.”

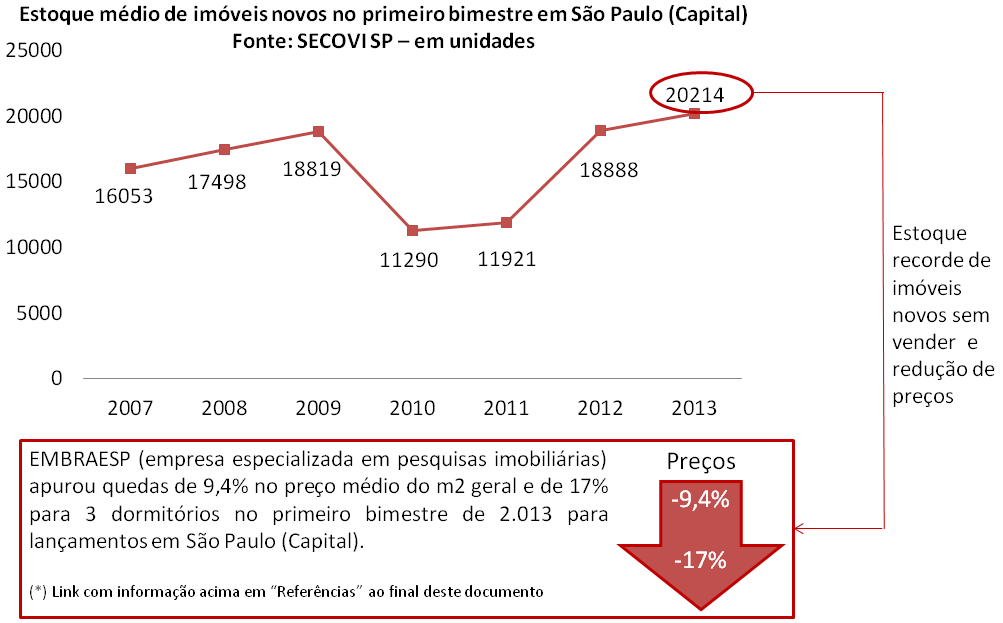

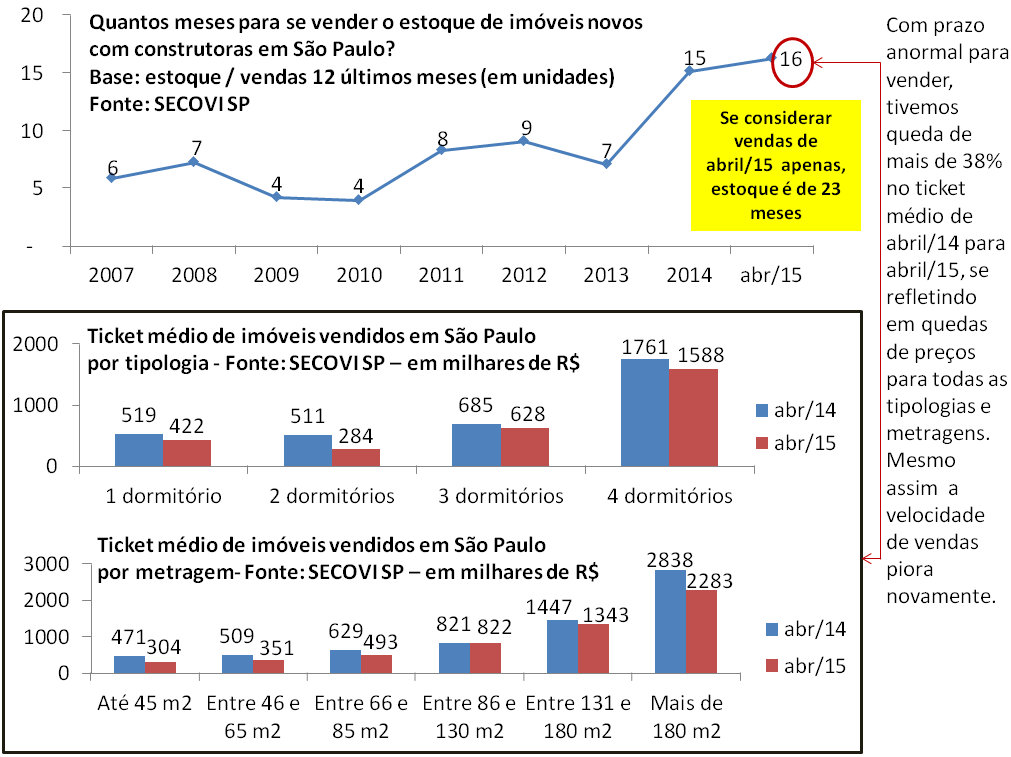

Algumas referências sobre a cidade de São Paulo:

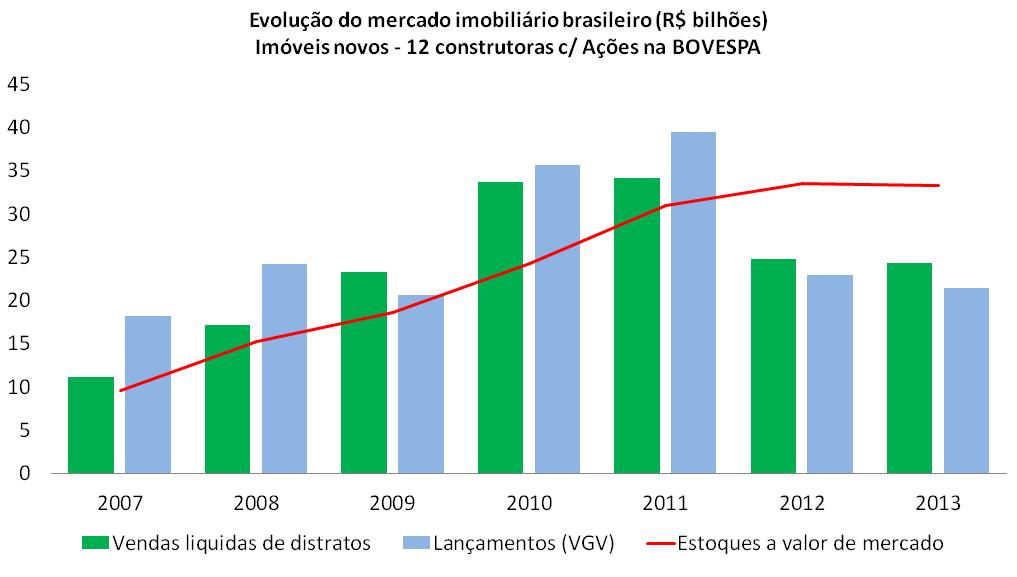

E como tem sido a evolução da oferta de imóveis versus sua demanda?

A queda de preços tornou o ágio inviável para alguns investidores, que cancelaram negócios:

http://www.reclameaqui.com.br/6228471/even-construtora-e-incorporadora-s-a/nao-compre-imovel-com-a-even-construtora-villagio-nova-carr/

Trecho do link acima, de 2013 em São Paulo: “Atualização de Preço do Imóvel para Revenda segundo Extrato que de Pagtos fornecidos pelo site da Even R$ 324.000,00. Preço atual praticado por seus corretores em tabela promocional R$ 295.200,00.”

Trecho do link acima, de 6/julho/2015 em São Paulo: “Se eu continuar, estarei pagando quase 800 mil em um imóvel que a própria OR está vendendo hoje por 500 e pouco.”

Exemplos de mais algumas cidades:

Algumas evidências de investimentos que se tornaram inviáveis em SJC e Curitiba, em 2013:

http://www.reclameaqui.com.br/6948247/alphaville-urbanismo/alphaville-sao-jose-dos-campos/

Trecho do link acima, de SJC em 2013: “O alphaville Sao Jose dos Campos me vendeu lotes por 720,00 o metro. Mas “queima”lotes ate hoje por 650,00 o metro. O Lancamento foi em Outubro de 2011 …se colocamos a inflacao deveria estar no minimo a 740 o metro.”

http://www.reclameaqui.com.br/7003019/pdg-incorporacoes/distrato-village-parana-unidade-1003/

Trecho do link acima, de Curitiba em 2013: “Entre alguns motivos é que estão ofertando o mesmo Apartamento por R$ 179.000,00 quando pagarei em torno de R$ 206.067,92…”

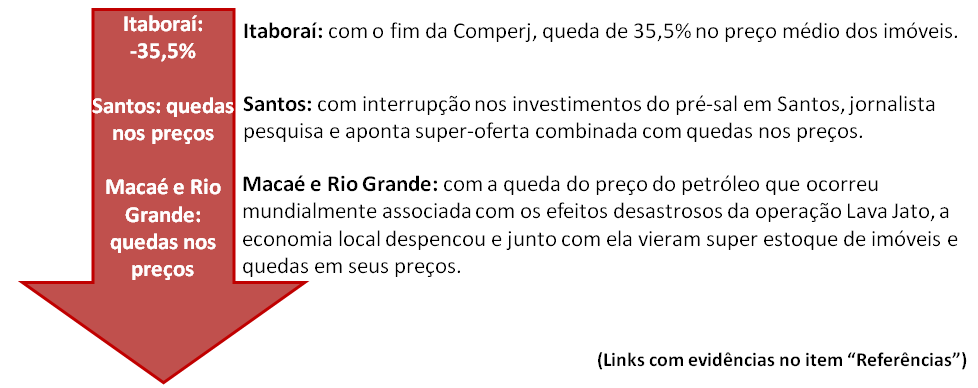

E as promessas de super-valorização de imóveis nas cidades com investimentos da Petrobrás?

O Núcleo Real Estate (NRE) da Poli/USP publicou um relatório em dezembro/2013 fazendo um resumo do mercado imobiliário naquele ano e já desde aquela época ressaltando super-oferta em algumas cidades que levariam a queda de preços, incluindo parte das cidades que tiveram esta situação evidenciada acima e mais Manaus e Vitória.

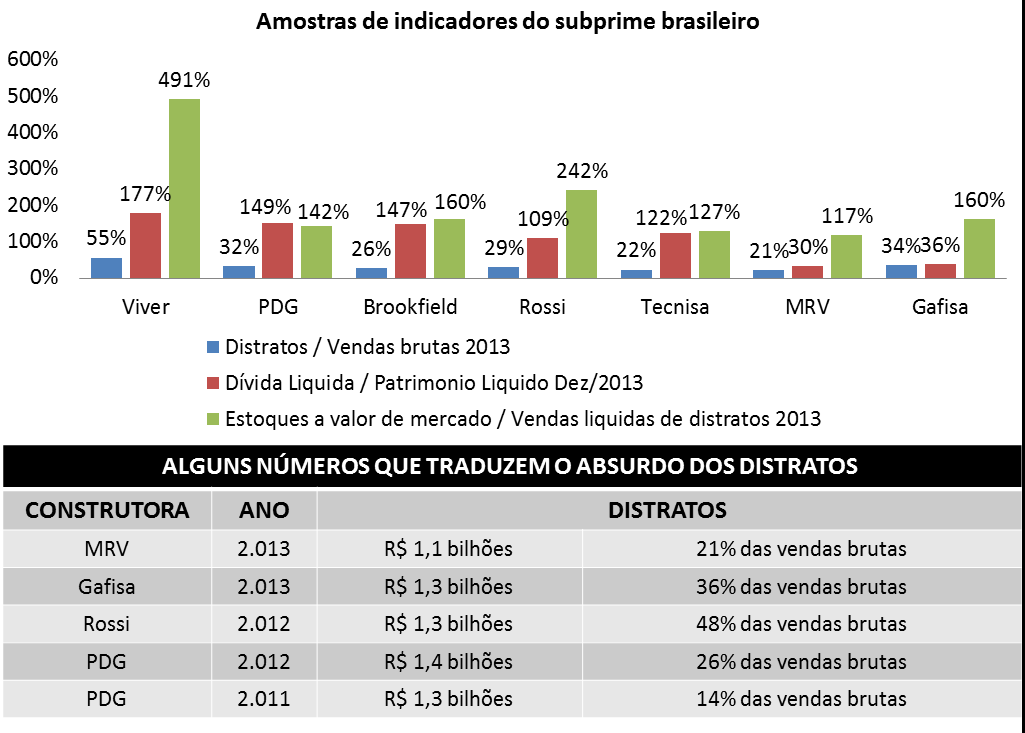

Previsão recente da Fitch, agência de avaliação de riscos que analisa resultados das construtoras no Brasil: o Rio de Janeiro deverá ter queda nos preços de imóveis variando de 20% a 55% e em outras cidades, com quedas de 15% a 50%. A própria Fitch também apontou em relatório a situação anormal dos distratos que já havia passado de R$ 6 bilhões em 2.014 e tende a superar R$ 7 bilhões em 2015, com proporção entre estoque e vendas que dobrou de 2010 a 2014, o que pressiona as construtoras nas reduções de preços.

O que foi colocado neste texto é uma pequena amostra de como a super-oferta combinada com redução de preços dos imóveis já é uma realidade desde 2013 e vem se agravando, fazendo com que cada vez mais a especulação se torne inviável e isto seja perceptível para os investidores em imóveis. Há ainda uma questão, relacionada a renda de imóvel alugado:

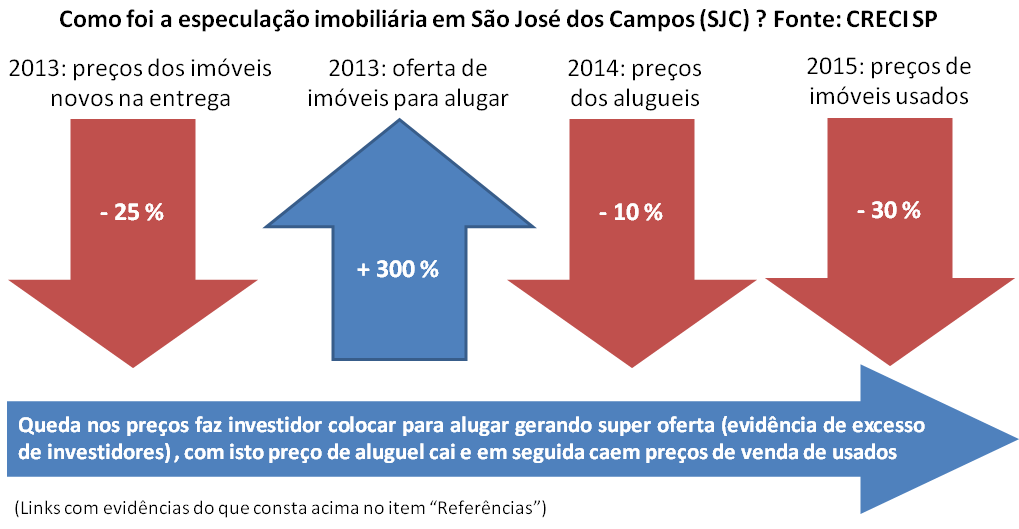

A promessa do segmento imobiliário para quem compra imóvel para alugar, é de que teria um “duplo ganho”, com rentabilidade do aluguel superior a aplicações financeiras e com imóvel que valorizaria acima da inflação e das aplicações financeiras. Como tem sido a realidade?

Pesquisas apontam que o rendimento médio do aluguel de imóveis em 2014 (preço cobrado de aluguel dividido pelo preço de venda) tinha sido de 0,40% (sem descontar impostos). Se descontarmos imposto de renda, temos que o rendimento liquido do aluguel fica abaixo de 0,30%, próximo de um terço do rendimento liquido de aplicação financeira de baixo risco.

Outras pesquisas (exemplos: CRECI SP e SECOVI SP) apontam quedas nominais nos preços de alugueis de usados e reais (descontada a inflação) para novos, junto com aumento relevante na vacância (tempo de imóvel vazio e gerando despesa para proprietário sem cobertura por receita), ou seja, a situação acima está piorando para os proprietários que alugam imóveis.

A queda dos preços de vendas reais, negociados, que tem ocorrido em diversas localidades, faz com que o volume de alugueis anunciados e queda de preço de aluguel só se intensifiquem, ou seja, o proprietário fica com duplo prejuízo, o que afasta cada vez mais os investidores.

Concluímos que esta parcela do oxigênio de nossa bolha imobiliária está se tornando escassa.

Referências:

Parte 1 deste texto (juros, crédito imobiliário e empregos): http://defendaseudinheiro.com.br/o-oxigenio-da-bolha-imobiliaria-brasileira-parte-1

Parte 2 deste texto (vendas falsas na planta): http://defendaseudinheiro.com.br/o-oxigenio-da-bolha-imobiliaria-brasileira-parte-2

Notícia de 2.011: “Metro quadrado pode chegar a R$ 25 mil nas áreas mais nobres de Brasília”: http://www.correiobraziliense.com.br/app/noticia/cidades/2011/12/28/interna_cidadesdf,284326/metro-quadrado-pode-chegar-a-r-25-mil-nas-areas-mais-nobres-de-brasilia.shtml

Sobre pesquisa Geoimovel que apontou queda de 35,5% nos preços de lançamentos no DF: www1.folha.uol.com.br/mercado/2013/12/1391790-especulacao-leva-a-queda-de-preco-nos-lancamentos-de-imoveis-em-brasilia.shtml

Notícia sobre queda de 30% nos preços dos imóveis entregues no DF em 2013: http://www.correiobraziliense.com.br/app/noticia/economia/2013/09/01/internas_economia,385651/especuladores-sao-penalizados-pela-retracao-do-mercado-imobiliario.shtml

Informação sobre estoque de imóveis no DF em 2013: http://g1.globo.com/distrito-federal/noticia/2013/12/construtoras-queimam-estoque-de-imoveis-no-df-dizem-corretores.html

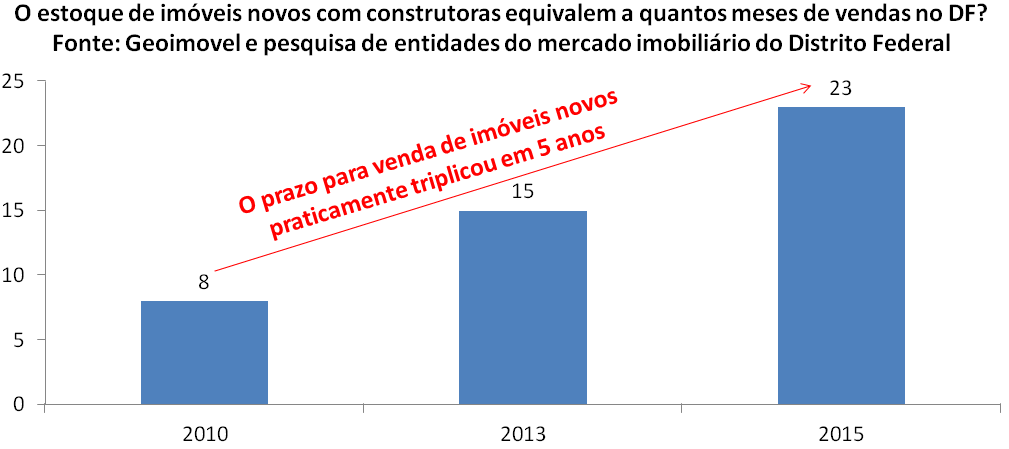

Prazo para venda de imóveis novos no DF em 2010 e em 2015: http://fatoonline.com.br/conteudo/5016/velocidade-da-venda-de-imovel-novo-no-df-caiu-mais-da-metade-nos-ultimos-cinco-

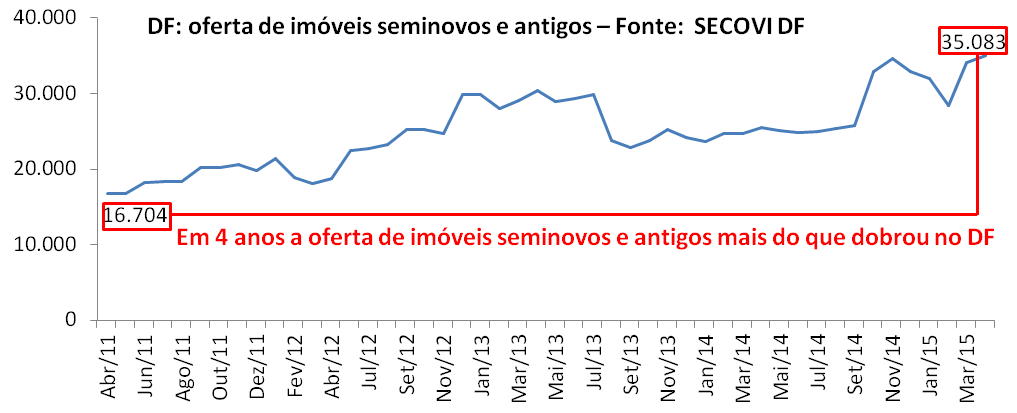

Evolução do estoque de imóveis seminovos e usados no DF: http://www.secovidf.com.br/novoportal/index.php/boletim-imobiliario

Estoque de imóveis novos em São Paulo – SECOVI SP: http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/

Quedas nos preços de lançamentos em São Paulo em 2013 – EMBRAESP: http://msn.revistaimoveis.zap.com.br/155982-precos-dos-imoveis-novos-caem-em-sao-paulo.html

Ticket médio por tipologia e metragem – SECOVI SP – São Paulo em abril/2015: http://www.secovi.com.br/files/Arquivos/pmi-abril-2015.pdf

São José dos Campos: queda de 25% nos preços de imóveis novos em 2013: http://g1.globo.com/sp/vale-do-paraiba-regiao/noticia/2013/05/preco-dos-imoveis-cai-25-em-sao-jose-em-dois-anos-revela-creci.html

São José dos Campos: aumento de 300% nos anúncios de imóveis para alugar: http://www.digitalflip.com.br/ovale/flip/Classificados/01024%3D07-07-2013/44.PDF

São José dos Campos: queda de preços nos aluguéis de imóveis em 2014: http://g1.globo.com/sp/vale-do-paraiba-regiao/noticia/2014/09/valor-do-aluguel-de-imoveis-cai-em-sao-jose-dos-campos-sp.html

São José dos Campos: queda de preços de imóveis usados em 2015: http://g1.globo.com/sp/vale-do-paraiba-regiao/noticia/2015/06/pesquisa-do-creci-aponta-queda-na-venda-de-imoveis-usados-na-regiao.html

Curitiba – cálculos de estoque versus vendas e descontos, com links para origem dos dados: http://defendaseudinheiro.com.br/a-evolucao-da-bolha-imobiliaria-parte-3

Notícia sobre pesquisa Geoimovel em Salvador em 2013, super-estoque e descontos: http://www.bahiatodahora.com.br/destaques-esquerda/noticia_destaque2/queda-nas-vendas-leva-construtoras-a-reduzir-o-ritmo-em-salvador-situacao-e-preocupante

Informação do segmento imobiliário de que infra ruim derrubou preços em Natal em 2013: http://jornaldehoje.com.br/infraestrutura-ruim-derruba-valor-dos-imoveis-em-natal/

Redução de 35,5% nos preços dos imóveis em Itaboraí, após abandono da Comperj: http://cbn.globoradio.globo.com/series/itaborai-desilusao-pos-comperj/2015/07/10/IMOVEIS-SAO-VENDIDOS-OU-ALUGADOS-POR-VALOR-BAIXO-EM-ITABORAI-APOS-ABANDONO-DO-COMPERJ.htm#ixzz3fV6WV4me

Super-oferta e quedas em preços de imóveis em Santos: http://www.negociofechadousa.com/noticias_view.php?noticia=bolha-imobili-ria-pre-os-de-im-veis-come-am-a-cair-no-brasil

Super-oferta e quedas de preços de imóveis em Macaé: http://economia.estadao.com.br/noticias/geral,macae-e-retrato-das-perdas-que-o-setor-de-petroleo-vem-sofrendo,1610354

Super-oferta e quedas de preços de imóveis em Rio Grande: http://zh.clicrbs.com.br/rs/noticias/economia/noticia/2015/02/polo-naval-de-rio-grande-vai-da-euforia-ao-vazio-4704780.html

Relatório do NRE da Poli/USP apontando super-estoque em 2013 e previsão de quedas nos preços em Vitória, Manaus, Brasília, Curitiba, dentre outras cidades: http://www.infomoney.com.br/minhas-financas/imoveis/noticia/3096835/perspectivas-para-mercado-imobiliario-brasileiro-2014

Informações sobre análise da Fitch que indica quedas nos preços de imóveis: http://www.infomoney.com.br/imoveis/noticia/4081599/fitch-queda-preco-dos-imoveis-por-evasao-poupanca

Preços de alugueis em queda (1): http://exame.abril.com.br/seu-dinheiro/noticias/preco-do-aluguel-tem-primeira-queda-em-12-meses-diz-fipezap

Preços de alugueis em queda (2) – São Paulo – imóveis usados – ver página 19: http://www.crecisp.gov.br/arquivos/pesquisas/capital/2014/pesquisa_capital_dezembro_2014.pdf

Preço de alugueis em queda (3) em termos reais – São Paulo – imóveis novos: http://www.secovi.com.br/pesquisa-de-locacao

Retorno com aluguel no menor nível da década: http://www.valor.com.br/financas/4104012/retorno-com-aluguel-esta-no-menor-nivel-da-decada

Super oferta, maior vacância e “promoções” para alugueis (1) – isenção de 3 meses: http://g1.globo.com/sp/ribeirao-preto-franca/noticia/2015/07/donos-de-imoveis-isentam-ate-3-meses-de-aluguel-para-atrair-locatarios.html

Super oferta, maior vacância e “promoções” para alugueis (2) – sem repasse de IGP-M: http://www.dgabc.com.br/Mobile/Noticia/1481191/por-causa-da-crise-locadores-de-imoveis-nao-repassam-igp-m