Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

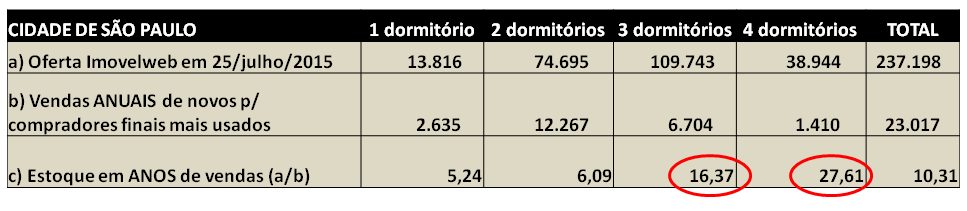

Como está a bolha imobiliária em São Paulo? Para começar, vale analisar oferta e demanda:

Para ofertas, considerados anúncios do site Imovelweb de 25/7/15, quanto à demanda, corresponde ao período de junho/14 a maio/15. Sobre imóveis usados, os dados são de pesquisas do CRECI SP (Conselho Regional dos Corretores de Imóveis) e para novos com informações extraídas das pesquisas do SECOVI SP (Sindicato das Empresas de Compra, Venda, Locação e Administração de Imóveis). No caso de novos, considerado 37% das vendas para investidores (fonte: Lopes Imobiliária) e no caso de 1 dormitório 80% das vendas para investidores (fonte: pesquisa Folha de São Paulo). Todas as evidências no item “Referências”.

Critérios acima são favoráveis para setor imobiliário, pois consideram que em apenas um site teríamos toda a oferta de imóveis novos mais usados para a cidade de São Paulo, sabendo que a grande maioria das ofertas de novos não constam neste site e vendas estão em queda.

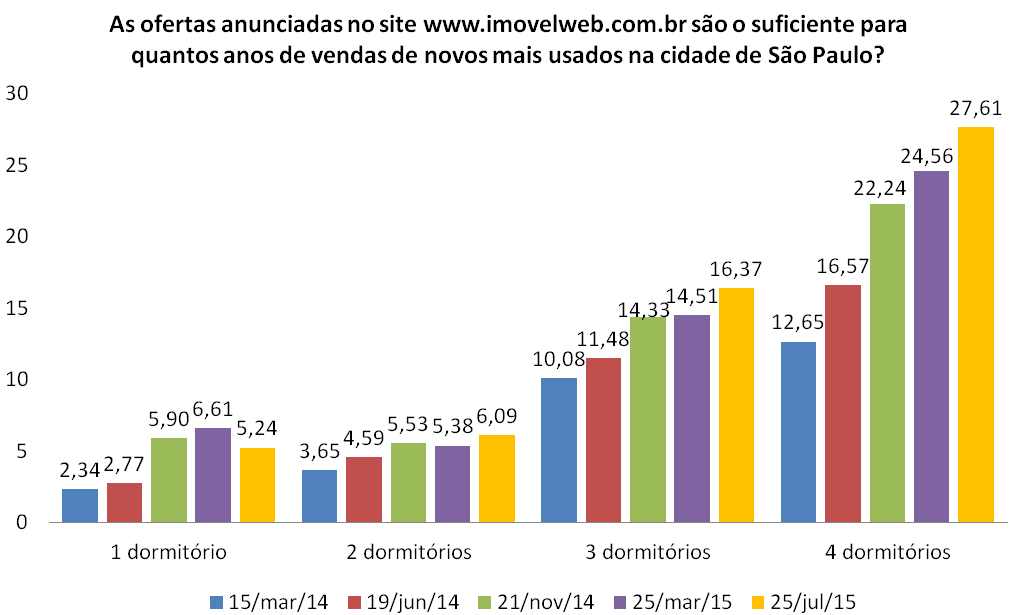

Acima a super oferta típica de toda bolha. Abaixo uma análise da evolução:

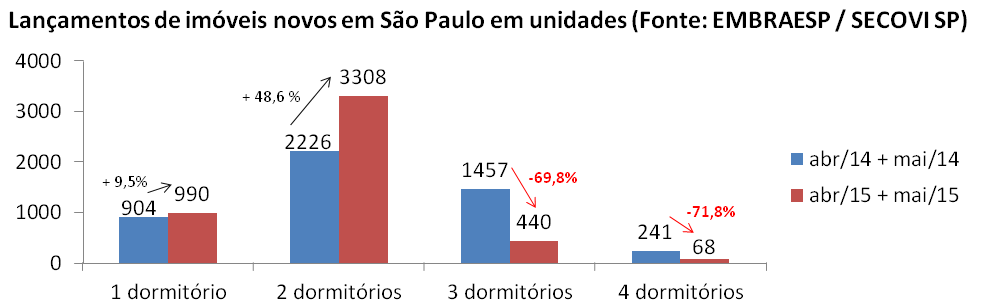

Com super oferta ainda mais elevada para 3 e 4 dormitórios, qual a reação das construtoras?

Quais as conclusões quanto aos números acima e outras informações da pesquisa:

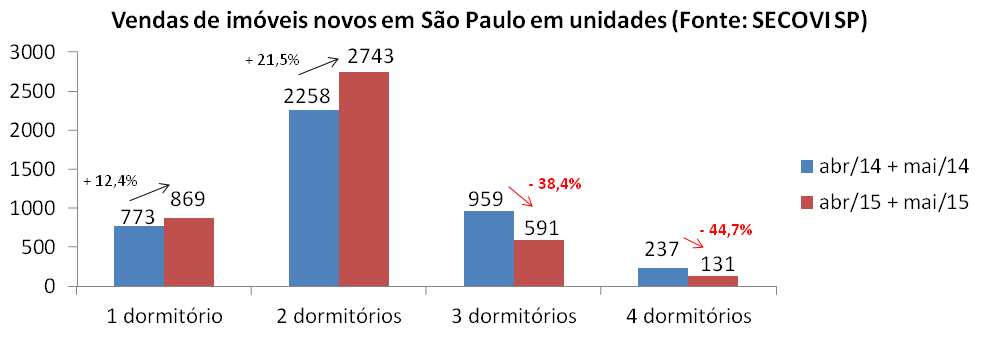

1) Para escapar da super-oferta de 3 e 4 dormitórios que é bem pior do que para 1 e 2 dormitórios, gerando imagem postiva para o mercado quanto a vendas totais, ampliam lançamentos e vendas na planta de 1 e 2 dormitórios, reduzindo muito para 3 e 4 dormitórios;

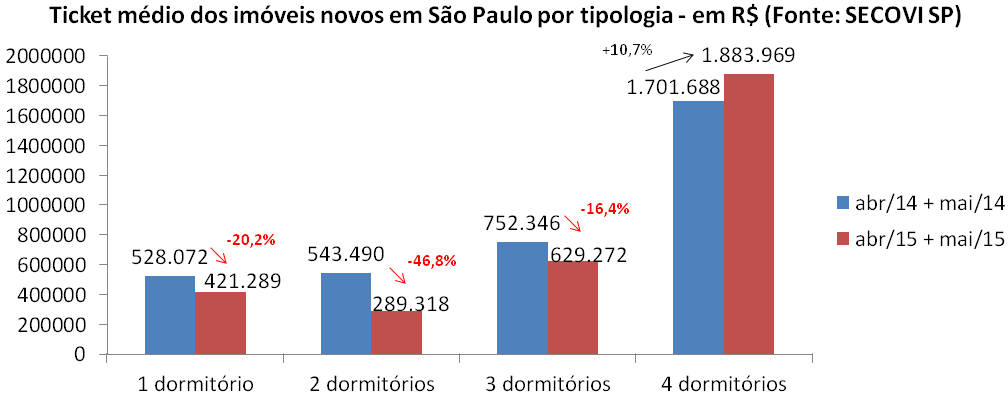

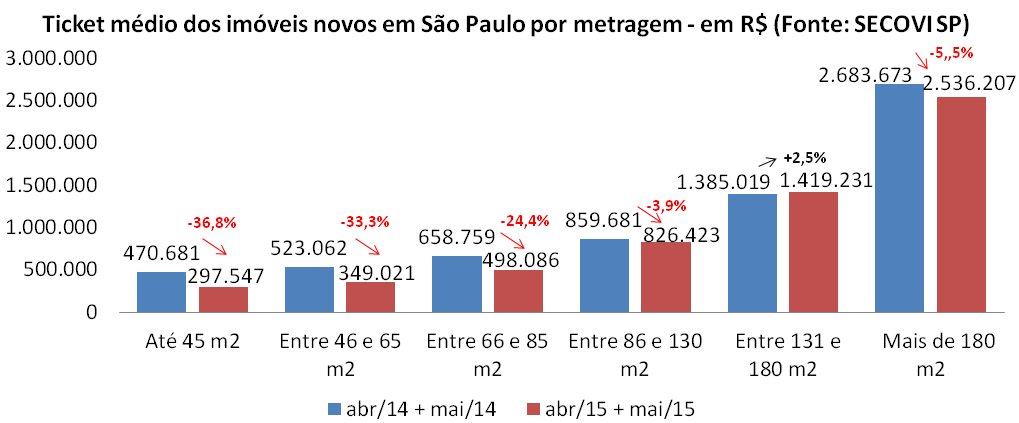

2) O novo mix de vendas se apoia em imóveis menores e redução do ticket médio seja para número de dormitórios ou metragem no caso de 1 e 2 dormitórios, que compõem a grande maioria das vendas. Os imóveis de 3 dormitórios também tem reduzido o seu ticket médio.

Qual o resultado prático da estratégia acima e outras para oferta e procura em São Paulo?

Acima não são considerados imóveis com mais de 36 meses do lançamento, que tem tido estoques crescentes em virtude do aumento em distratos que ocorrem após este período e do maior volume de empreendimentos entregues com imóveis não vendidos e não considera vendas de imóveis entregues para investidores (37% do total) que saem do poder das construtoras, ou seja, a distorção entre oferta e procura é muito maior do que consta aqui.

Com distorções crescentes entre oferta e procura, por que aumentam lançamentos?

A situação acima seria sustentável?

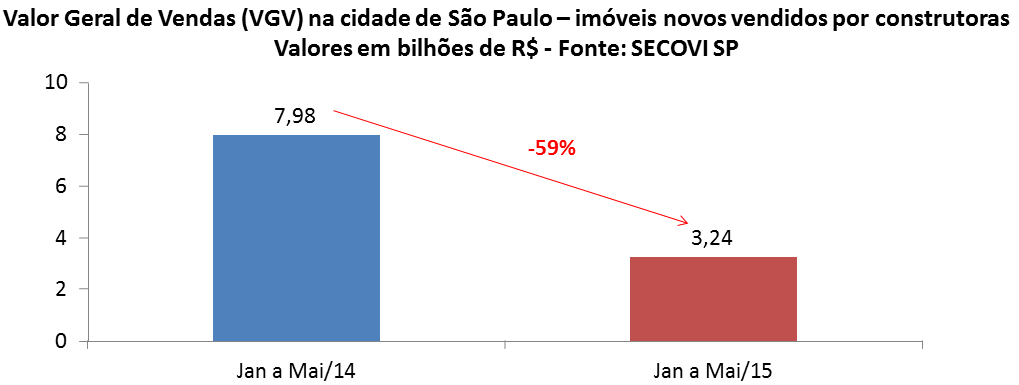

Os estoques crescentes em relação às vendas, representam custos cada vez maiores. Com as quedas acentuadas nas vendas de janeiro a março, mais a mudança radical no mix que vem sendo feita desde abril, priorizando uma redução sensível no ticket médio, como fica o lado da geração de receitas? Abaixo o impacto acumulado apenas neste ano de 2015, comparando o VGV (Valor Geral de Vendas) deste ano com o anterior:

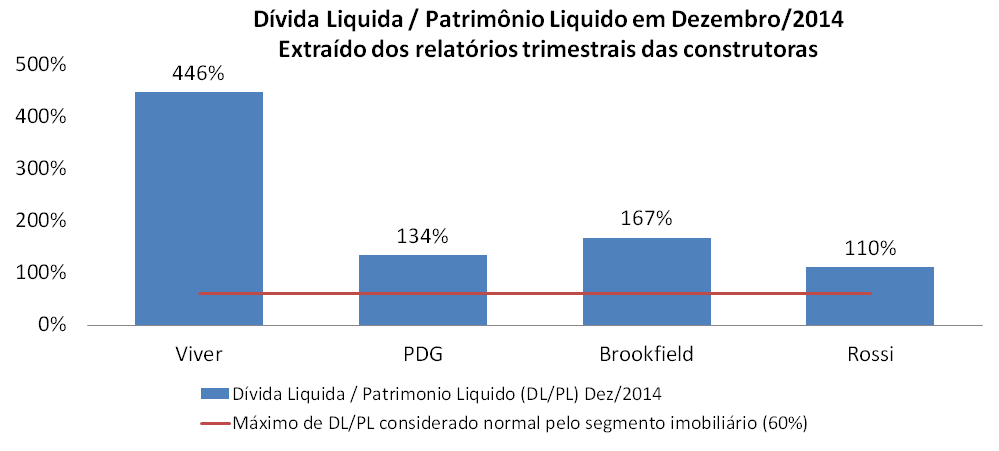

Percebemos que o aumento de custo pela distorção crescente entre oferta e procura não combina com a queda de mais de R$ 4,5 bilhões de reais nas vendas que consta acima, nem tampouco com resultados financeiros de algumas construtoras, como nos exemplos abaixo:

Como estas construtoras irão lidar com receitas cada vez menores versus custos crescentes? Até aqui parte delas tem contado com diversos apoios externos, como aporte de controladores, empréstimos de bancos públicos com condições de pai para filho, atrasar ao máximo os distratos para reduzir impacto em caixa, downsizing radical, etc., mas todas são medidas paliativas, que não resolvem a causa-raiz do problema.

A situação acima lembra as pedaladas e maquiagens do Governo Federal para não aumentar a SELIC e tentar aquecer a economia, que só se encerraram em função do super-endividamento que se tornou totalmente insustentável, mas que enquanto duraram só faziam com que as consequências esperadas ficassem cada vez piores, como observamos pela crise atual.

Para construtoras, pedaladas de novas vendas falsas na planta combinadas com mudança radical no mix, mais redução relevante no ticket médio dos imóveis vendidos, mais diversas maquiagens para atrasar o registro contábil de distratos, omissão de estoque com mais de 36 meses do lançamento, omissão da informação sobre a participação de especuladores no mercado, etc, visa apenas adiar que redução de preços apareça. Qual a consequência?

As construtoras, com estratégia acima, estão levando a um aumento contínuo no desequilíbrio entre oferta e procura e também no endividamento delas, o que cada vez mais amplifica os resultados negativos esperados quando esta situação não puder mais ser mantida.

De forma análoga ao que ocorreu com a economia onde o Governo fez volume excessivo de pedaladas e maquiagens para atrasar o aumento dos juros no passado e isto acabou levando a aumento ainda maior dos juros agora, quanto mais as construtoras pedalarem e maquiarem aumentando os super estoques, maiores terão que ser as quedas de preços.

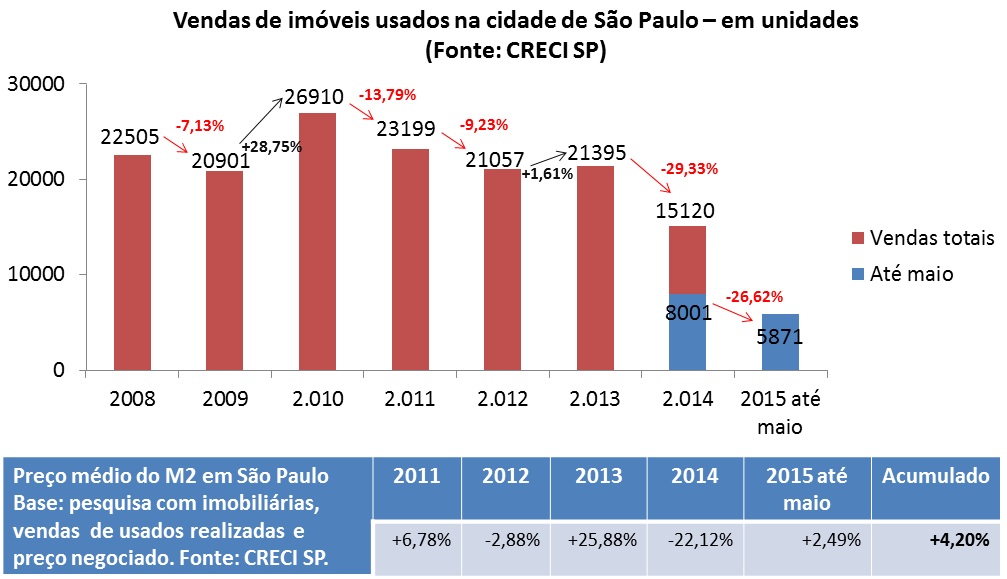

E no caso de imóveis usados, como está evoluindo este cenário?

O gráfico demonstra que a queda nas vendas que vinha desde 2011 e tinha tido uma interrupção em 2013, voltou com toda força nos anos de 2014 e 2015, o que ajuda a explicar porque a distorção entre oferta e demanda em São Paulo se intensificou tanto nestes anos.

Quanto aos preços, por que tivemos estas variações?

Em 2011, o crescimento dos preços próximo à inflação certamente foi uma desaceleração frente a anos anteriores (CRECI SP só apresenta preço médio do M2 geral a partir de 2011) e teve como motivo principal, a queda de cerca de 13% nas vendas na comparação com 2010;

No ano de 2012, com economia em queda, tivemos uma nova redução nas vendas e isto levou a uma pequena redução nos preços em termos nominais;

Já em 2013, havia uma euforia na economia com promessas de crescimento, porque em outubro de 2012 o Governo colocou a SELIC em seu menor patamar histórico, tarde demais para 2012, mas a tempo para 2013. O Governo dava novo estímulo à especulação imobiliária forçando bancos públicos a reduzirem juros do crédito imobiliário concedido e a CEF pedalava como nunca para tentar garantir a retomada do crescimento para construtoras. A euforia estimulou uma grande especulação, mesmo com a SELIC tendo retomado seu crescimento já em abril/2013, mas ainda de forma tímida (0,25% por reunião do COPOM);

Em 2014, a partir de junho, vendas e preços passaram a sofrer quedas na grande maioria dos meses, gerando um resultado acumulado ruim e revertendo todo o ganho especulativo do ano anterior e mais um pouco. Por que? Foi a partir de junho que as reeleições “pegaram fogo”, a Copa do Mundo deixou claro que muitas melhorias de infraestrutura que “valorizariam os imóveis” nunca passariam de promessas e quando muitos perceberam a degradação da economia pelo alto endividamento, desaceleração no consumo, lava-jato, etc, gerando queda recorde nas vendas de imóveis e levando a uma redução também recorde em seus preços;

Em 2015 tivemos fortes ocilações nos preços, com vendedores obtendo alguma recuperação em parte dos meses, em troca de reduções sensíveis nas vendas sobre uma base que era a pior da série. No acumulado até maio/2015, o resultado quanto a evolução dos preços é tímido, muito inferior à inflação do período, no entanto, como a oscilação tem sido significativa, resta acompanhar o resultado até o final do ano. A tendência em função da redução do crédito imobiliário disponível para usados e seu encarecimento, além da degradação muito mais visível na economia, é que quedas nas vendas e preços aconteçam.

Observações:

1) A base da pesquisa do CRECI SP são as vendas intermediadas por centenas de imobiliárias em São Paulo, no entanto, como as vendas caíram muito, o que é natural e acontece em toda bolha imobiliária em função da total incompatibilidade entre preço e renda, é natural que tenhamos uma oscilação maior nos preços no mês a mês, pois a cidade de São Paulo é muito grande, possui realidades muito distintas entre suas regiões e um volume pequeno de vendas representa variações usualmente elevadas no mix de produtos vendidos ;

2) É claro que movimentos especulativos mais intensos (exemplo: chantagem sobre confisco), condições de financiamento imobiliário que sofrem mudanças relevantes, demanda real, mudanças mais relevantes no mix, etc., influenciam os preços e podem causar oscilações maiores em períodos mais extensos também, como ocorreu nos anos de 2013 e 2014 ;

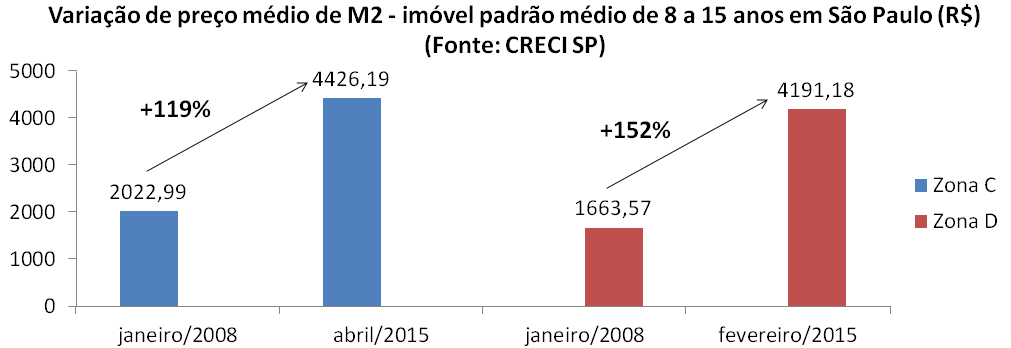

3) Embora os preços praticados já tenham sofrido um retrocesso em termos reais (descontada a inflação) com base no ano de 2011, temos um crescimento acumulado superior se considerarmos a partir de 2008. Embora o CRECI não tenha a média geral antes de 2011, ele tem esta informação por zona e padrão, disponível a partir de 2008. Vejamos amostras abaixo:

Os preços atuais dos imóveis usados seriam sustentáveis?

Embora inferiores aos preços dos imóveis novos, as quedas muito relevantes nas vendas em 2014 e 2015 são a demonstração mais clara da insustentabilidade destes preços.

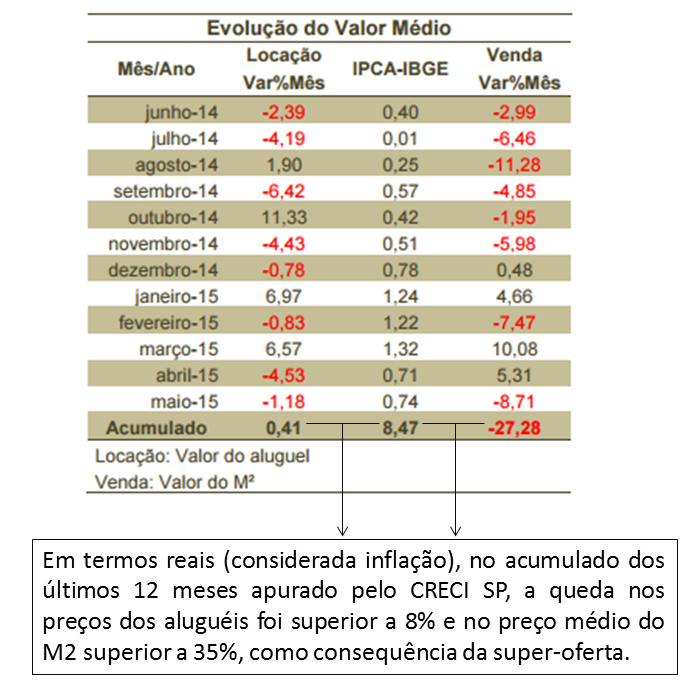

A “solução” dada por proprietários de imóveis que não conseguem vender pelo preço desejado é a de colocar os imóveis para alugar, o que acontece? Abaixo, dados de São Paulo.

Abaixo, tabela que consta em pesquisa do CRECI SP de maio/2015, que representa bem as consequências de super oferta tanto para venda quanto aluguel na cidade de São Paulo:

Conclusão: está claro pelo conjunto de evidências vindas do próprio segmento imobiliário, que a tentativa de conter as reduções de preços que já ocorrem não terá sucesso e só aumentará os seus efeitos destrutivos sobre vendas e preços.

Referências:

Oferta de imóveis para venda e aluguel:

Pesquisas do CRECI SP sobre imóveis usados: http://www.crecisp.gov.br/pesquisas/pesquisa.asp

Pesquisas do SECOVI SP sobre imóveis novos:

http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/

http://www.secovi.com.br/files/Arquivos/pmi-maio-2015.pdf

http://www.secovi.com.br/files/Arquivos/pmi-maio-2014.pdf

http://www.secovi.com.br/files/Arquivos/pmi-abril-2015.pdf

http://www.secovi.com.br/files/Arquivos/pmi-abril-2014.pdf

Pesquisa da Lopes Inteligência Imobiliária sobre percentual de investidores: http://economia.estadao.com.br/noticias/economia-geral,investimento-e-objetivo-de-37-dos-compradores,186381,0.htm

Pesquisa da Folha de São Paulo sobre percentual de investidores de 1 dormitório: http://classificados.folha.uol.com.br/imoveis/2013/10/1355571-apartamento-de-um-dormitorio-torna-se-nicho-de-investidores.shtml

Textos anteriores que contém pesquisas seguindo mesmas bases que este:

http://www.bolhaimobiliariabrasil.com/2014/03/17/mitos-e-verdades-da-bolha-imobiliaria-parte-i-ca/

http://www.bolhaimobiliariabrasil.com/2014/06/24/a-evolucao-da-bolha-imobiliaria-em-sao-paulo-ca/

http://www.bolhaimobiliariabrasil.com/2014/12/09/raio-x-da-bolha-imobiliaria-em-sao-paulo-ca/

Até o próximo post!

4 Comments

PDG tá mais encrencada q Rossi.

Acabaram de soltar mais um FR tentando captar 475 conto.

A PDG Realty S.A. Empreendimentos e Participações (“Companhia”) comunica aos seus acionistas e ao mercado em geral que, em Reunião do Conselho de Administração da Companhia, realizada nesta data, às 13 horas, foi aprovada a realização pela Companhia da 2ª (segunda) emissão de notas promissórias comerciais (“Notas Promissórias”) para distribuição pública com esforços restritos (“Emissão”), nos termos da Instrução CVM n. 134, de 1º de novembro de 1990, da Instrução CVM n. 155, de 7 de agosto de 1991 e segundo os procedimentos previstos na Instrução CVM n. 476, de 16 de janeiro de 2009.

A Emissão compreende 95 (noventa e cinco) Notas Promissórias, com valor nominal unitário de R$5.000.000,00 (cinco milhões de reais), em um montante total de R$475.000.000,00 (quatrocentos e setenta e cinco milhões de reais), sendo que os recursos líquidos captados pela Companhia serão destinados à quitação de determinadas obrigações assumidas pela Companhia e por sociedades por ela controladas.

São Paulo, 13 de agosto de 2015

Rafael Rodrigues do Espirito Santo

Diretor Vice-Presidente Financeiro

forum.infomoney.com.br/viewtopic.php?f=2&t=15237&start=1380&p=2350180&view=show#p2350180

Estão a “meio-passo” da RJ: PDG inicia processo de reestruturação de dívidas

http://exame.abril.com.br/negocios/noticias/pdg-inicia-processo-de-reestruturacao-de-dividas

“FATO RELEVANTE

A PDG Realty S.A. Empreendimentos e Participações (“Companhia”) informa aos

seus acionistas e ao mercado em geral, nos termos do art. 157, § 4º da Lei n.º 6.404,

de 15 de dezembro de 1976, e da Instrução CVM n.º 358, de 3 de janeiro de 2002, que

iniciou processo de reestruturação de suas dívidas (“Reestruturação”).

A Reestruturação, que envolverá a renegociação de contratos, tem como finalidade

adequar o perfil do endividamento da Companhia às perspectivas de curto, médio e

longo prazo, reforçar seu capital de giro e fortalecer sua estrutura de capital, com

vistas a assegurar o pleno desenvolvimento de suas atividades e o atendimento dos

interesses de seus acionistas e stakeholders.

Para assessorá-la na Reestruturação, a Companhia contratou como assessor financeiro

o Rothschild, com larga experiência em projetos semelhantes.

A Companhia manterá seus acionistas e o mercado informados a respeito de qualquer

fato relevante envolvendo a Reestruturação.

Atenciosamente,

Rafael Rodrigues do Espírito Santo

Diretor de Relações com Investidore”

Daí para o fundo do poço é pulo!

Opa, valeu, trabalhando na divulgação!

Abç