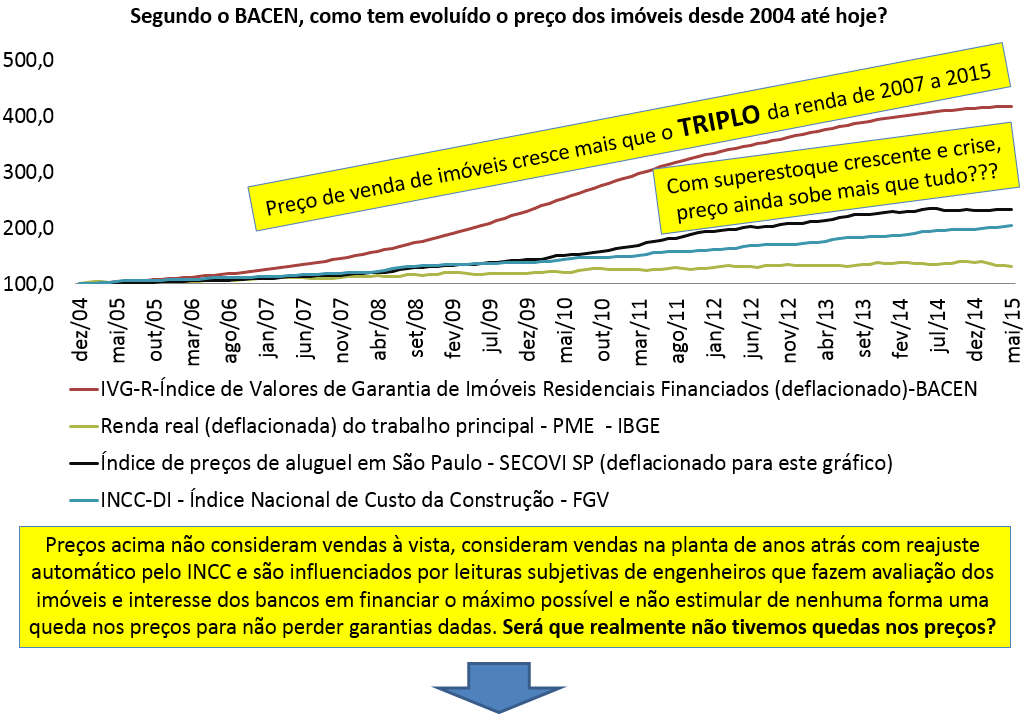

Revisitarei documento anterior sobre o assunto, que foi publicado em julho/2013,atualizando. A versão anterior tem link ao final, no item “referências”, acesse para conferir o que já era previsto desde então.

Refêrencias:

Tópico anterior, de julho/2013, que falava sobre mercado imobiliário e economia: http://defendaseudinheiro.com.br/artigo-quarto-erro-do-mercado-imobiliario

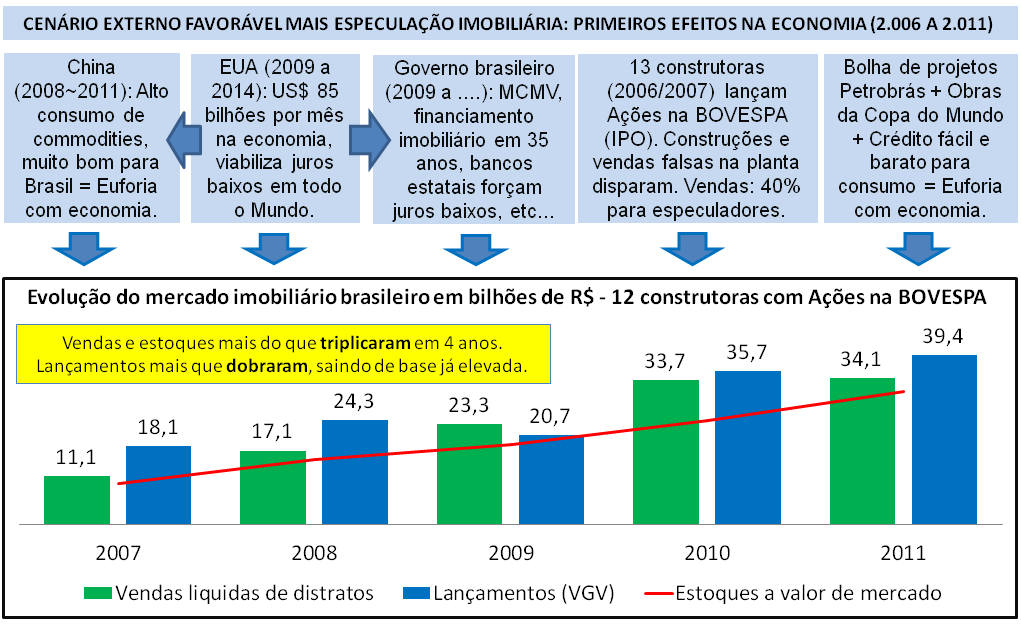

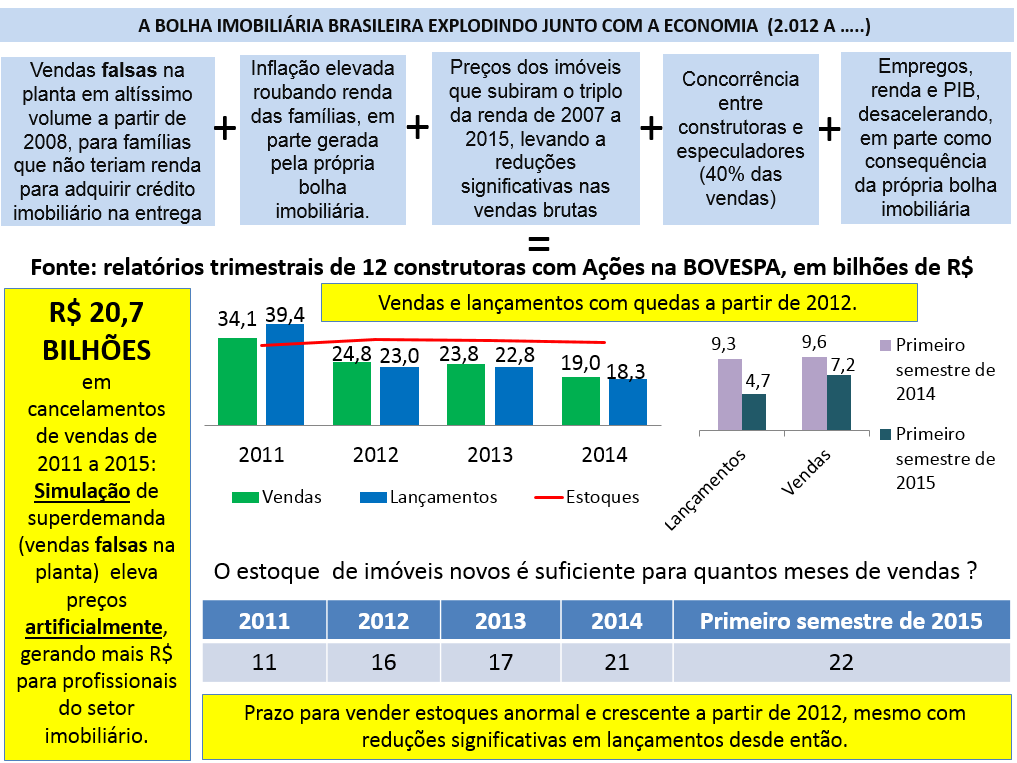

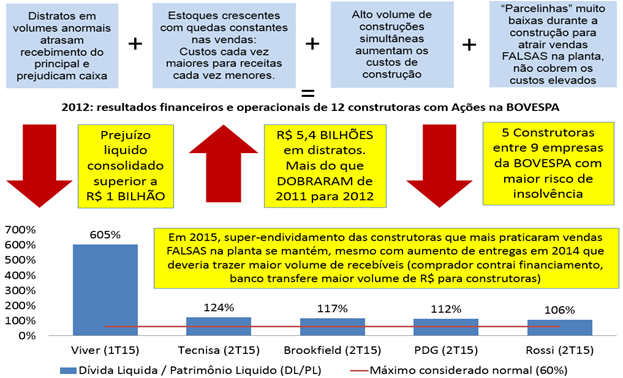

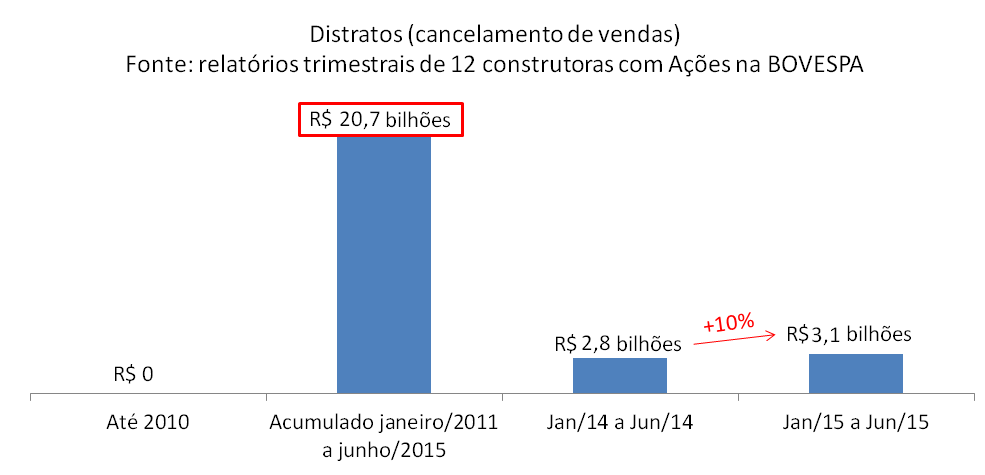

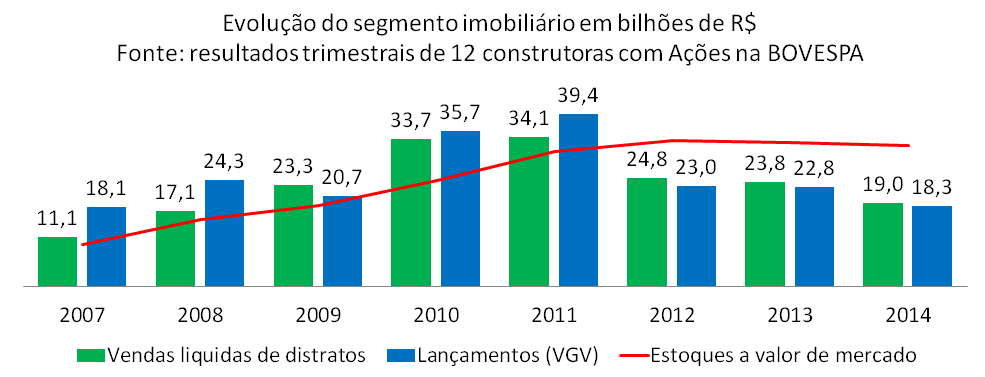

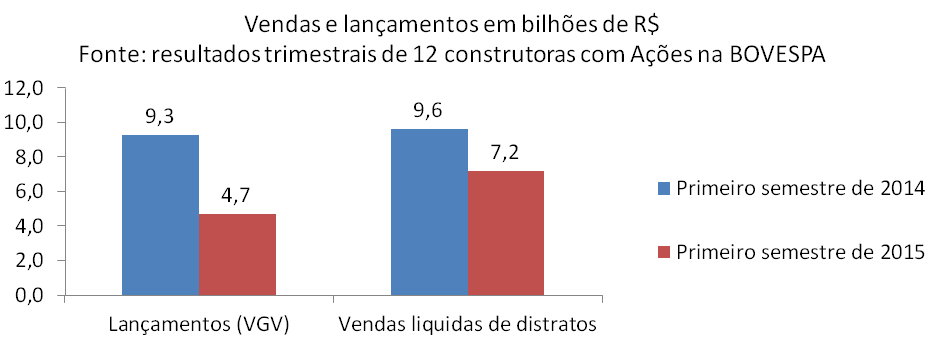

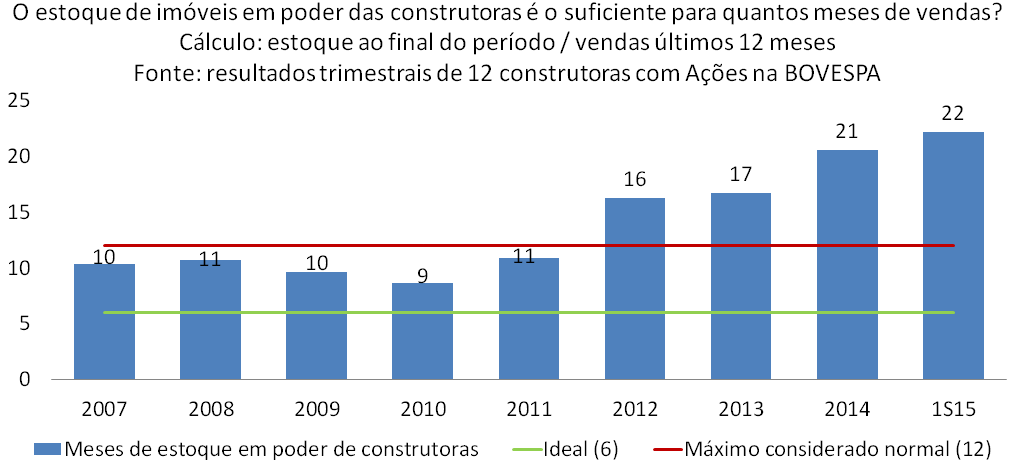

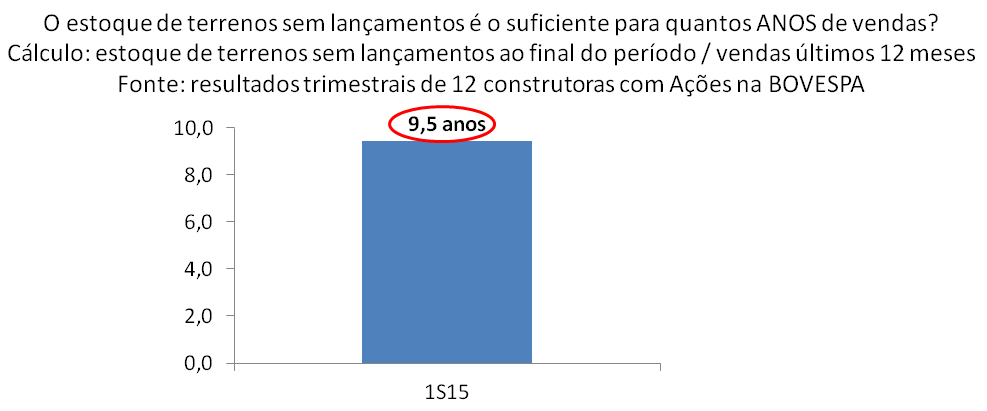

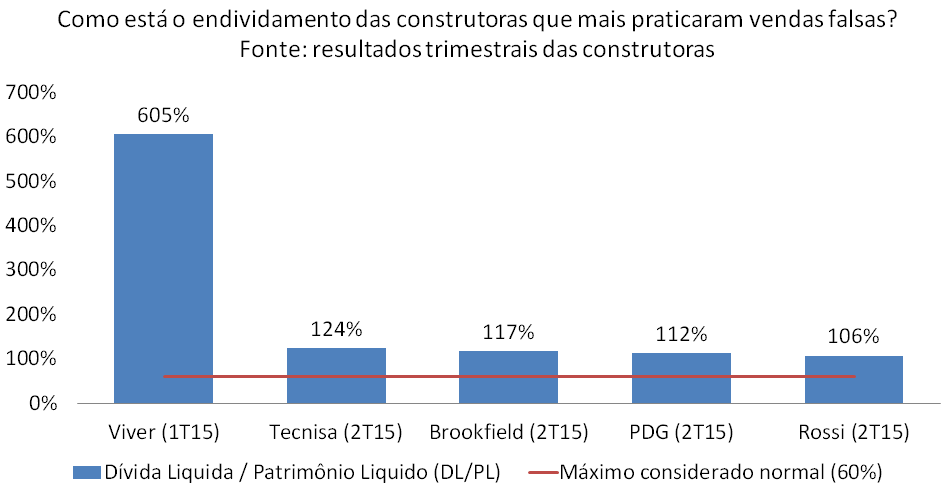

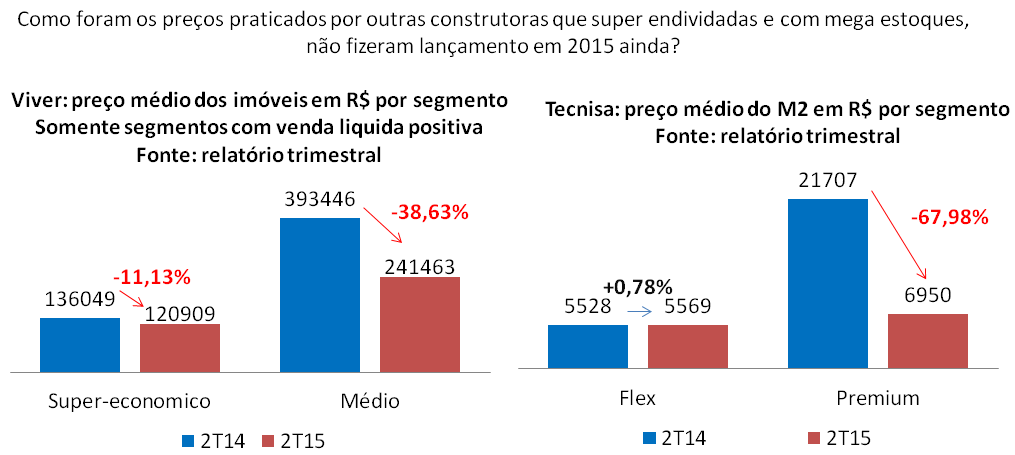

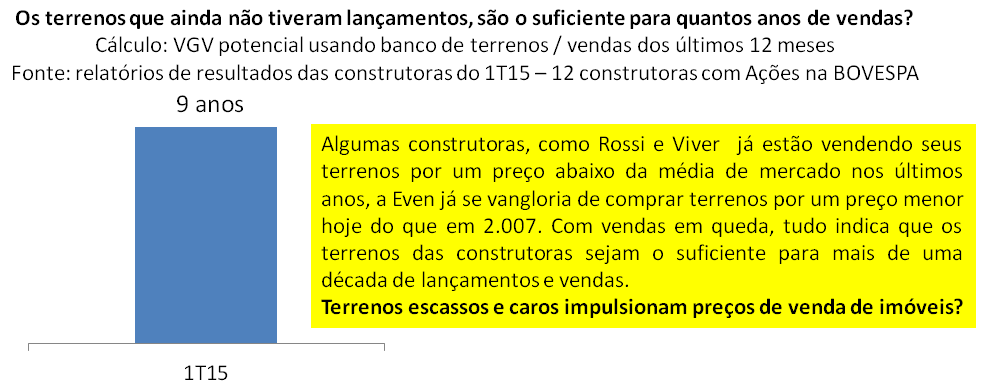

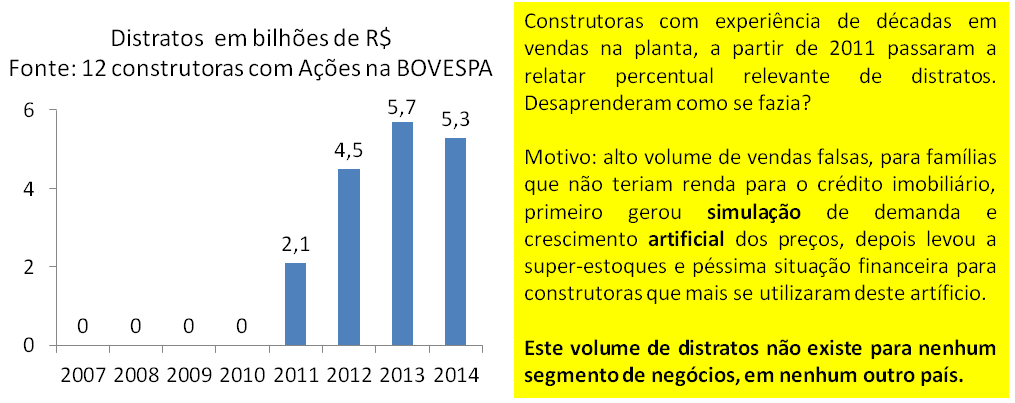

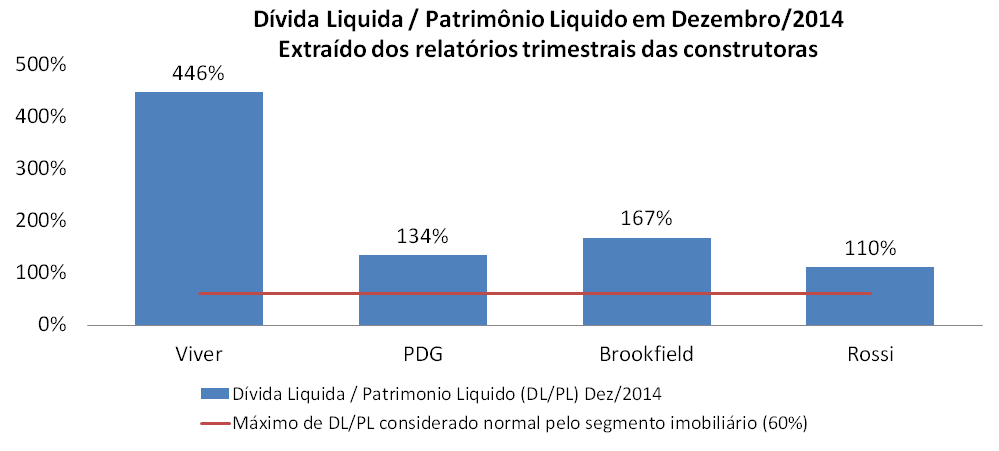

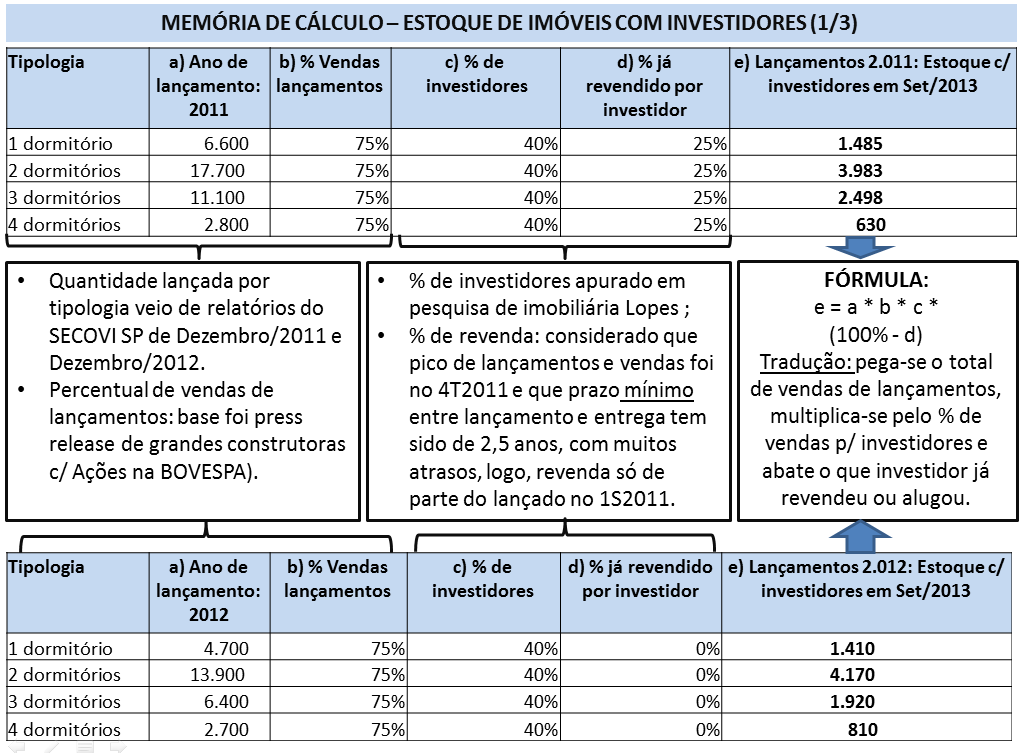

As 12 construtoras utilizadas como referência neste tópico são: Cyrela, PDG, MRV, Tecnisa, Rossi, Helbor, Trisul, Even, EzTec, Brookfield, Gafisa e Viver.

Demais referências foram todas mencionadas no decorrer do tópico.

Até o próximo tópico!