Em matéria que foi publicada hoje no Infomoney, algumas aplicações conservadoras são recomendadas para o cenário atual. Os investidores de perfil conservador que buscam liquidez e não querem perder o sono com a crise financeira. Uma boa alternativa são os fundos DI, CDB ou alguns fundos multimercados mais conservadores que rendem 102% ou 103% do CDI.

Outra boa opção para este tipo de investidor são os títulos públicos atrelados à Selic (taxa básica de juros). É uma opção melhor que a poupança, mesmo quando se desconta a cobrança do imposto de renda.

infomoney.com.br/onde-investir/fundos-de-investimento/noticia/4370432/veja-melhores-aplicacoes-para-lucrar-muito-sem-preocupar-com-crise

Leia também:

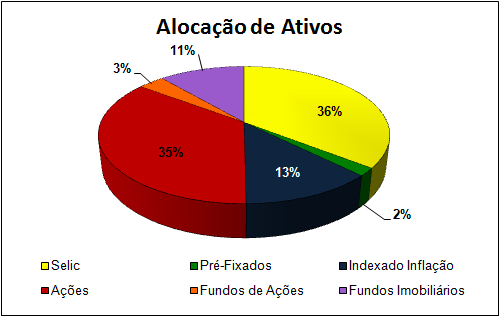

Alocação de ativos na crise financeira

http://defendaseudinheiro.com.br/alocacao-de-ativos-na-crise-financeira

Até o próximo post.