Para facilitar acesso a texto específico, seguem links com resumo e logo depois a PARTE 9.

Parte 1: http://defendaseudinheiro.com.br/?p=1123 – visão geral sobre conceito de bolha imobiliária ;

Parte 2: http://defendaseudinheiro.com.br/?p=1335 Bolhas imobiliárias – EUA, Espanha e Flats

Parte 3: http://defendaseudinheiro.com.br/?p=1337 Mercado imobiliário Brasil – 2.007 a 2.010

Parte 4: http://defendaseudinheiro.com.br/?p=1339 Mercado Imobiliário Brasil – 2.011 a 2.013

Parte 5: http://defendaseudinheiro.com.br/?p=1378 Reflexões sobre preços de imóveis

Parte 6: http://defendaseudinheiro.com.br/?p=1394 Bolha imobiliária + protestos

Parte 7: http://defendaseudinheiro.com.br/?p=1448 Preço de imóveis, valorização futura

Parte 8: http://defendaseudinheiro.com.br/?p=1506 Vendas imóveis em SP no 1T2013

Parte 9: http://defendaseudinheiro.com.br/?p=1534 Infográfico mercado imobiliário brasileiro

Parte 10: http://defendaseudinheiro.com.br/?p=1640 Infográfico Economia VS mercado imobiliário brasileiro

Parte 11: http://defendaseudinheiro.com.br/?p=1707 Infográfico subprime brasileiro

Parte 12: http://defendaseudinheiro.com.br/?p=1829 Imóveis usados São Paulo & FIPE ZAP

Parte 13: http://defendaseudinheiro.com.br/?p=2247 Subprime brasileiro fase II

Parte 14: http://defendaseudinheiro.com.br/?p=2287 Especulação imobiliária em São Paulo

Nova série de trabalhos: http://defendaseudinheiro.com.br/?p=2366 Desenhando a bolha imobiliária brasileira

PARTE 9:

Dando continuidade ao jogo dos 7 erros do mercado imobiliário, falarei agora sobre o terceiro erro, seguindo a mesma formatação dos textos anteriores, ou seja, primeiro demonstrando o que o mercado imobiliário tenta nos convencer como sendo verdadeiro e depois os fatos por trás das notícias.

CENA 3 – “NORMALIDADE DO SETOR IMOBILIÁRIO”

Imagem 3A – Informações do Mercado Imobiliário:

Diversas “reportagens” com entrevistas feitas com “especialistas” do mercado imobiliário, reiterando que a situação está normal, sem indícios de bolha imobiliária e que péssima situação financeira de algumas empresas do segmento se deve a “crescimento desorganizado nos tempos da euforia”.

Imagem 3B – Os fatos por trás das notícias:

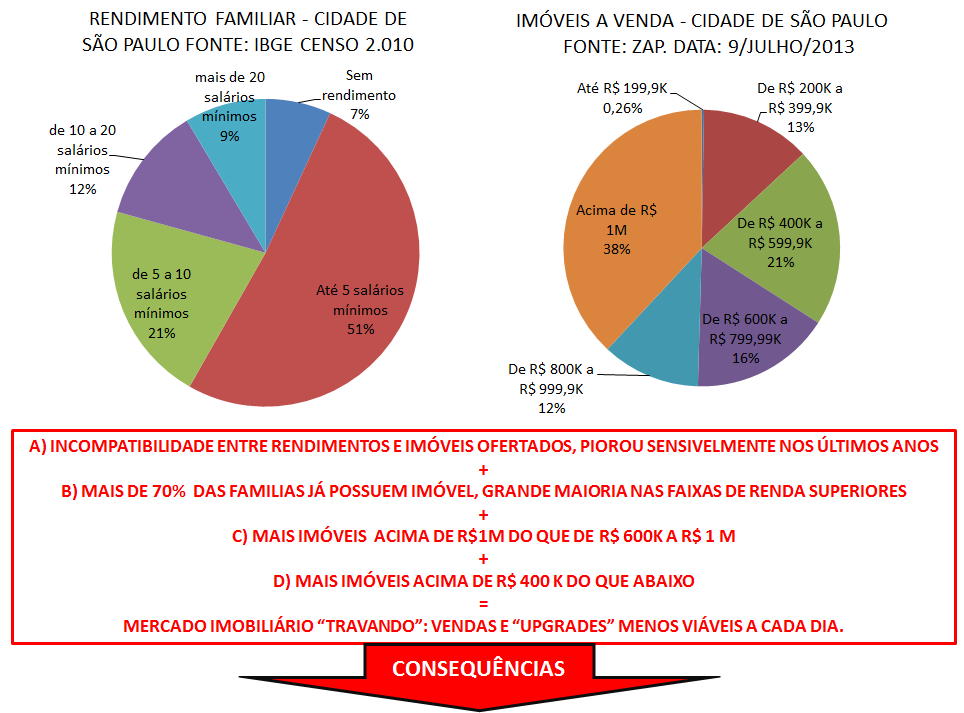

Usarei como referência inicial a cidade de São Paulo, a mais representativa em vendas de imóveis no Brasil e depois irei agregando dados do Brasil, enriquecendo informações.

CONCLUSÃO:

Temos todo um conjunto de situações anômalas (**) demonstradas acima que se originaram a partir do momento que os preços dos imóveis se descolaram da realidade da renda no Brasil, portanto, a solução para retorno a normalidade passa necessariamente pela redução mais relevante destes preços até que estes fiquem minimamente compatíveis com a renda. Isto poderia ocorrer “por bem” através da iniciativa dos vendedores realizando ajustes dolorosos e imprescindíveis para redução de custos em toda a cadeia, mas ao que tudo indica, ocorrerá “por mal”, através da crise econômica que está apenas começando (detalharei melhor expectativas em um próximo texto).

(**) Situações anômalas apresentadas acima: preços de imóveis ofertados incompatíveis com renda da população e inviabilizando até mesmo o “upgrade”, quedas bruscas e contínuas em vendas com aumentos relevantes em estoques mesmo com grandes reduções em lançamentos, “promoções” que duram quase 1 ano até aqui, reduções de preços em patamares elevados e espalhados em várias localidades, mas ainda insuficientes para recuperação dos negócios (não foram o suficiente para aumento em vendas nos patamares necessários) e finalmente a presença relevante do segmento imobiliário entre as empresas com maiores riscos de insolvência no Brasil, dentre as que possuem Ações na BOVESPA.

Refêrencias:

IBGE – renda familiar: acessar site do IBGE, página Banco de Dados, Cidade de São Paulo e depois Censo 2.010. Dados foram agrupados para viabilizar apresentação gráfica e compreensão.

ZAP – preços de imóveis: consultar www.zap.com.br, selecionar “Imóveis” e realizar consultas para apartamento padrão, depois Estado de SP e após isto, todos os 5 bairros da Capital, repetindo procedimento para casa padrão. Somar as quantidades de casas e apartamentos, por faixa de preços que serão exibidos do lado esquerdo da tela. Lembrando que a pesquisa acima foi realizada em 9/Julho/2013 e dados sofrem variação diária.

Informação de que mais de 70% das famílias já possuem imóveis próprios vem de pesquisa do IBGE (PNAD) . Para facilitar a compreensão, segue link com reportagem que fala a este respeito: http://ultimosegundo.ig.com.br/brasil/2012-09-21/casa-propria-ja-nao-e-so-sonho-75-no-brasil-sao-donos-do-imovel-onde-vivem.html

Gráfico com dados sobre vendas, lançamentos e estoques de imóveis novos e tabela com evolução mensal de venda de usados, bem como o cálculo para estimativa até Dez/13 : explicações detalhadas em texto anterior sobre “Segundo Erro do Mercado Imobiliário”, basicamente, dados extraídos de relatórios oficiais das construtoras e compilados no caso de novos e extraídos de relatórios do CRECI SP e calculadas variações considerando sazonalidade no caso de usados.

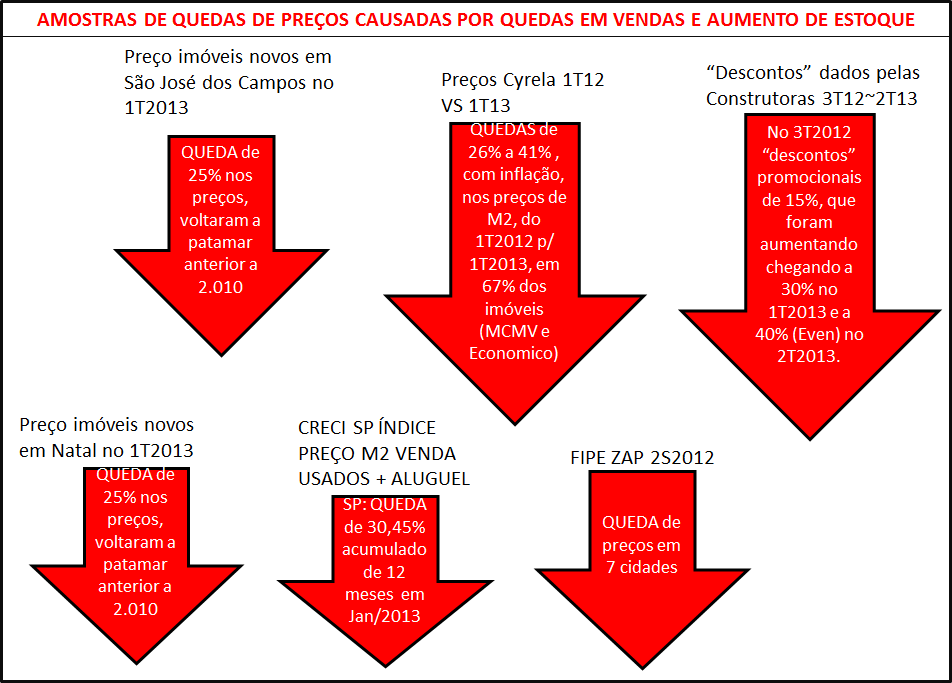

Informação relacionada a queda de preços para Cyrela entre 1T2012 e 1T2013, por segmento: extraído de relatórios oficiais da Cyrela (press release) destes períodos. Disponíveis na página de relação com investidores da Cyrela. Cálculos explicados detalhadamente em texto anterior sobre “Bolha Imobiliária a Brasileira”.

Dado sobre queda no índice que mede preço de M2 de venda e aluguel para Estado de SP, disponível na página do CRECI SP, para acessar, selecionar opção Pesquisas publicadas e depois o PDF de Janeiro/2013 do Estado de SP. Página do CRECI SP é: www.crecisp.gov.br (mesmo site e procedimento para acessar evolução das vendas de usados, mas cuidado, é necessário cálculo para obter resultado ajustado à sazonalidade, ver detalhes em “Segundo Erro do Mercado Imobiliário”).

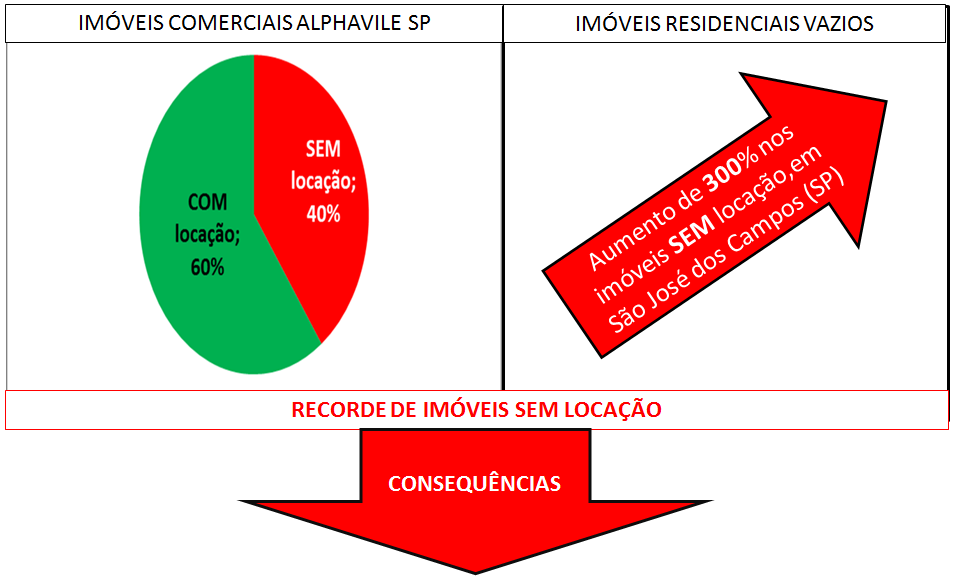

Informações relacionadas a aumento em imóveis desocupados por falta de locação, quedas de preços e risco de insolvência de construtoras, seguem os links das notícias:

http://folhadealphaville.uol.com.br/artigo/?id=17399

http://www.digitalflip.com.br/ovale/flip/Classificados/01024%3D07-07-2013/44.PDF

http://jornaldehoje.com.br/infraestrutura-ruim-derruba-valor-dos-imoveis-em-natal/

14 Comments

FATO RELEVANTE

São Paulo, SP, Brasil, 18 de outubro de 2013 – Nos termos do artigo 2º da Instrução CVM n.º 358/02, Viver Incorporadora e Construtora S.A. (“Viver” ou “Companhia”), vem comunicar que a Companhia, em linha com a estratégia de fortalecer sua estrutura de capital, firmou com a BABILA ADMINISTRAÇÃO DE BENS LTDA., inscrita no CNPJ/MF sob o n.º 08.995.130/0001-13, com RAUL ANTONIO NAHAS, inscrito no CPF/MF sob o n.º 014.288.658-02, com RENATO ANTONIO NAHAS, inscrito no CPF/MF sob o n.º 007.970.778-55 e com NS Empreendimentos Imobiliários Ltda., inscrita no CNPJ/MF sob o n.º56.319.718/0001-08, Memorando de Entendimentos vinculante para a compra e venda da totalidade das quotas da sociedade INPAR PROJETO RESIDENCIAL RAPOSO KM 18,5 SPE LTDA., proprietária dos terrenos localizados no Km 18,5 da Rodovia Raposo Tavares, perfazendo cerca de 450.000m², pelo valor total de aproximadamente R$ 137,2 milhões, em moeda corrente nacional, estando o fechamento do negócio sujeito a determinadas condições.

http://www.mzweb.com.br/viver/web/download_arquivos.asp?id_arquivo=A8400005-0988-4631-AC6D-7B0466F1825C%20

Viram esta: mico imobiliário disparou, saiu algo?

VIVR3 – Ação ordinária – Viver

+25,00% R$ 0,30 última atualização: 17:12

http://www.infomoney.com.br/viver/noticias

No infomoney achei nada ainda…

Efeito OGX: vendeu uns terrenos, reduziu a dívida e agora estão convidando as sardinhas p/ participarem da festa…

Kkkk foi que eu li, vi um FR, rsrsr, enfim, adiaram o enterro de defunto…pior que tem uns 171 que dizem que “previram” esta subida semanas, meses atrás com “base no gráfico”, kkkkk, com tem piadista na bolsa de valores viu!!

parabéns pelo estudo. tenho ficado cético com esse “boom” do mercado imobiliário e os imóveis tiveram um descolamento da inflação significativo. também acho que tudo que sobre um dia vai descer, mas também há o argumento de que terrenos, por exemplo, nao tem expansão física. tenho andado atrás de algumas oportunidades, mas são raras e escassas, triplicaram de preços nos ultimos 2/3 anos. Viajo pelo Brasil a trabalho e fico literalmente impressionado (mesmo sendo da área financeira) com a quantidade de imóveis novos em oferta, apartamentos de alta metragem, em edificios gigantescos, onde está a renda para comprar tudo isso? fico me perguntando isso faz mais de 2 anos… e o negocio nunca para, mão de obra na construção não há. parabéns pelo estudo, sua conclusão também são minhas impressões, mas o tombo ainda não veio. virá?

Crédito imobiliário atinge recorde de R$ 49,6 bilhões no semestre

Valor é 34% superior que o do mesmo período de 2012

Publicado: 25/07/13 – 17h13

RIO — O valor de empréstimos para aquisição de imóveis com recursos da poupança chegou a R$ 49,6 bilhões nos primeiros seis meses deste ano, batendo o recorde de melhor semestre da série do Sistema Brasileiro de Poupança e Empréstimo (SBPE), segundo a Abecip. O montante, que corresponde a 34% a mais do que o mesmo período de 2012, representa o financiamento de 244,7 mil imóveis.

O destaque é para junho deste ano, que atingiu R$ 11,2 bilhões nos valores financiados — uma alta de 51% em relação ao mesmo mês de 2012 e 15% na comparação com o último maio. Já na conta de unidades financiadas, junho de 2013 fechou com 53,2 mil imóveis, o que significa um aumento de 12% ante ao mês anterior e 27% na comparação com junho do ano passado.

No acumulado dos últimos 12 meses — entre julho de 2012 e junho de 2013 — o crédito imobiliário foi de R$ 95,3 bilhões, que é 19% superior aos 12 meses precedentes, quando o valor acumulado foi de R$ 80 bilhões. Em relação ao número de imóveis, o aumento foi de apenas 3%. De julho de 2011 a junho de 2012 foram 470,8 mil unidades e nos últimos 12 meses, 483,6 mil.

oglobo.globo.com/imoveis/credito-imobiliario-atinge-recorde-de-496-bilhoes-no-semestre-9182838#ixzz2a6IyTndr

ou seja, o setor está se mantendo somente em cima de uma politica monetaria expansionista calcada no crédito imobiliário. até quando o endividamento das familias vai sustentar isto? num sei…. vamos vendo

Confiança da Construção registra queda no trimestre

Por Enfoque em sexta-feira, 26 de julho de 2013 – 08:48

Após três meses consecutivos de melhora relativa, o Índice de Confiança da Construção (ICST), da Fundação Getulio Vargas, apresentou piora no trimestre findo em julho ao registrar variação de -4,0%, em relação ao mesmo período do ano anterior. Na mesma base de comparação, a queda havia sido de 3,6% no trimestre findo em junho. O índice médio do trimestre ficou em 118,8 pontos, o menor da série iniciada em setembro de 2010.

O indicador-síntese da Sondagem da Construção sinaliza, portanto, continuidade na tendência de arrefecimento do ritmo de atividade econômica do setor no início do terceiro trimestre de 2013.

O ICST pontual de julho (116,7 pontos) é também o menor da série histórica. Mas a distância em relação ao índice do mesmo mês do ano anterior, no entanto, ficou menor em julho: a variação interanual mensal foi de -3,9% neste mês, contra -4,8%, em junho.

Considerando-se as comparações trimestrais, a piora do ICST deveu-se tanto à avaliação sobre a situação atual quanto às expectativas das construtoras. A variação interanual trimestral do Índice da Situação Atual (ISA-CST) passou de -7,2%, em junho, para -7,8%, em julho. Na mesma base de comparação, o Índice de Expectativas (IE-CST) passou de -0,6% para -0,8%, respectivamente. Na métrica interanual mensal, observou-se melhora acentuada da situação atual (de -9,5%, em junho, para -7,3%, em julho) e estabilidade nas perspectivas futuras (-0,9% em junho e julho).

Dos onze segmentos pesquisados, sete apresentaram piora, com destaque para Obras de Infraestrutura para Engenharia Elétrica e Telecomunicação cuja variação interanual do índice de confiança trimestral passou de -12,7%, em junho, para -14,2%, em julho; Obras de Montagem, ao passar de -16,2% para -18,2%, nos mesmos períodos; e Obras de Arte Especiais e Obras de Outros tipos (de -2,7% para -4,1%).

A queda do ISA-CST em julho foi influenciada pelo quesito situação atual dos negócios. A variação interanual do Indicador Trimestral deste item passou de -8,7%, em junho, para -10,3%, em julho. Das 701 empresas consultadas, 24,5% avaliaram a situação atual como boa no trimestre findo em julho, contra 32,1% no mesmo período do ano anterior; 15,5% a consideraram ruim (contra 10,7%, em julho de 2012).

(por Gabriel Codas)

Ramon,

Obrigado!!!

Sobre terrenos, falando só das Construtoras que possuem Ações na BOVESPA possuem o suficiente para construírem empreendimentos para os próximos 4 anos.

Como exemplo, a Cyrela, sozinha, tem um VGV (Valor Geral de Vendas) potencial para os terrenos que possui, da ordem de mais de R$ 50 bilhões, falando apenas de terrenos totalmente livres, ou seja, que ainda não tiveram lançamentos. Somando o VGV de todas as construtoras equivale a mais de R$ 100 bilhões de VGV potencial e o total de vendas de 2.012 foi de menos de R$ 30 bilhões…

A “desculpa” de falta de terrenos utilizada pelas construtoras, ou mesmo o seu “alto custo”, é algo absurdo: os terrenos foram adquiridos, em sua grande maioria, em 2.006 e 2.007, quando estas construtoras fizeram seu IPO (abertura de Ações no Mercado).

Já sobre a reportagem acima quanto a aumento de financiamentos, é importante considerar que o “boom” dos lançamentos de imóveis foi entre 2.010 e 2.011 (veja o gráfico que coloquei no tópico) e portanto, as entregas para estes volumes recorde de lançamentos ocorrem principalmente neste ano de 2.013 e ocorrerão ainda em 2.014 (grande maioria das obras com atrasos nas entregas, principalmente por falta de caixa das construtoras e outros problemas).

Tivemos um alto volume de vendas para imóveis na planta ou em construção (a maioria), o que significa, que as pessoas só vão contratar o financiamento bancário no momento em que o imóvel é entregue, o que está acontecendo agora e vai até 2.014 para aquele volume de lançamentos de 2.010 e 2.011. Por isto estes recordes de financiamento bancário entre os anos de 2.013 e 2.014.

Os vendedores de imóveis, sejam eles especuladores, corretores, construtoras, etc., sempre usarão este argumento do crédito imobiliário que está crescendo, mas isto se refere, em sua maior parte, a vendas realizadas em 2.010 e 2.011, ou seja, não tem nenhuma relação com sucesso de vendas em 2.013. É que este pessoal não tem FATOS atuais, são obrigados a viver do passado…

Quanta burocracia para usar o FGTS para amortizar financiamento imobiliário, e olha que o Itaú é mais simples, ótimo atendimento via credipronto…..

Governo dá este jeito de surrupiar nosso $$ ao invés de deixar-nos receber diretamente todo os meses, como os PJs fazem, ou seja, tudo é dinheiro$$$ para quem presta o serviço, que cuida de pagar o que deve por conta própria, nada de reter nada na fonte.

FANTASTICO !! PARABENS !!

15/07/2013 18h30

Caixa eleva previsão de contratação de crédito imobiliário para R$ 130,2 bilhões

Expectativa anterior para 2013 era de R$ 126 bilhões, segundo o banco estatal

http://economia.ig.com.br/financas/casapropria/2013-07-15/caixa-eleva-previsao-de-contratacao-de-credito-imobiliario-para-r-1302-bilhoes.html

IMÓVEL RESIDENCIAL 16-07-2013 | 18h34

Preço do metro quadrado em SP tem menor valorização desde 2011

No mês de Junho, o mercado paulista registrou o preço médio por metro quadrado de R$ 6.907, variação de 0,04% no mês

http://www.infomoney.com.br/minhas-financas/imoveis/noticia/2867757/preco-metro-quadrado-tem-menor-valorizacao-desde-2011

Ricardo,

Obrigado!!!

Só para atualizar, com notícias sobre quedas sensíveis em vendas e preços, sobra de imóveis, etc, apenas aquilo que foi divulgado nesta última semana…

Abaixo coloco comentários sobre as matérias e depois, colo os links.

1) Queda de vendas de imóveis em BH:

A venda de imóveis em BH teve queda de 75% em Maio/2013, foi o pior resultado dentre todos os já registrados até hoje, no mínimo, o pior em 15 anos que é quando começou a pesquisa.

Segue o link:

http://www.hojeemdia.com.br/noticias/economia-e-negocios/venda-de-imoveis-na-capital-mineira-cai-75-em-maio-1.148301

2) Mercado imobiliário no DF está “travado”, sem vender nada (este é vídeo):

http://videos.r7.com/mercado-imobiliario-esta-em-baixa-no-df/idmedia/51e881010cf279513cafb732.html

3) O link abaixo também é vídeo, fala sobre queda de 15% nos preços de imóveis usados em São Paulo:

http://g1.globo.com/bom-dia-brasil/videos/t/edicoes/v/cai-o-preco-dos-imoveis-usados-em-sao-paulo/2697320/

4) Esta é notícia sobre excesso de imóveis disponíveis em Curitiba, caracterizando um excedente de imóveis disponíveis, que demoraria 1,5 anos para normalizar:

http://www.gazetadopovo.com.br/economia/conteudo.phtml?tl=1&id=1390585&tit=Curitiba-lancou-imoveis-em-excesso