Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

A HISTÓRIA DA BOLHA IMOBILIÁRIA BRASILEIRA PARTE 2:

Objetivo deste trabalho é continuar as explicações sobre a história da bolha imobiliária brasileira, no formato de Infográficos que facilitem sua compreensão. Recomendo a leitura da parte 1 antes, para quem ainda não tiver lido, encontra-se neste mesmo site e foi publicado recentemente. Segue o documento:

REFERÊNCIAS:

Informações relacionadas a construtoras foram extraídas das páginas de investidores de cada uma delas, mais especificamente dos relatórios trimestrais oficiais, disponíveis com dados até o segundo trimestre de 2014.

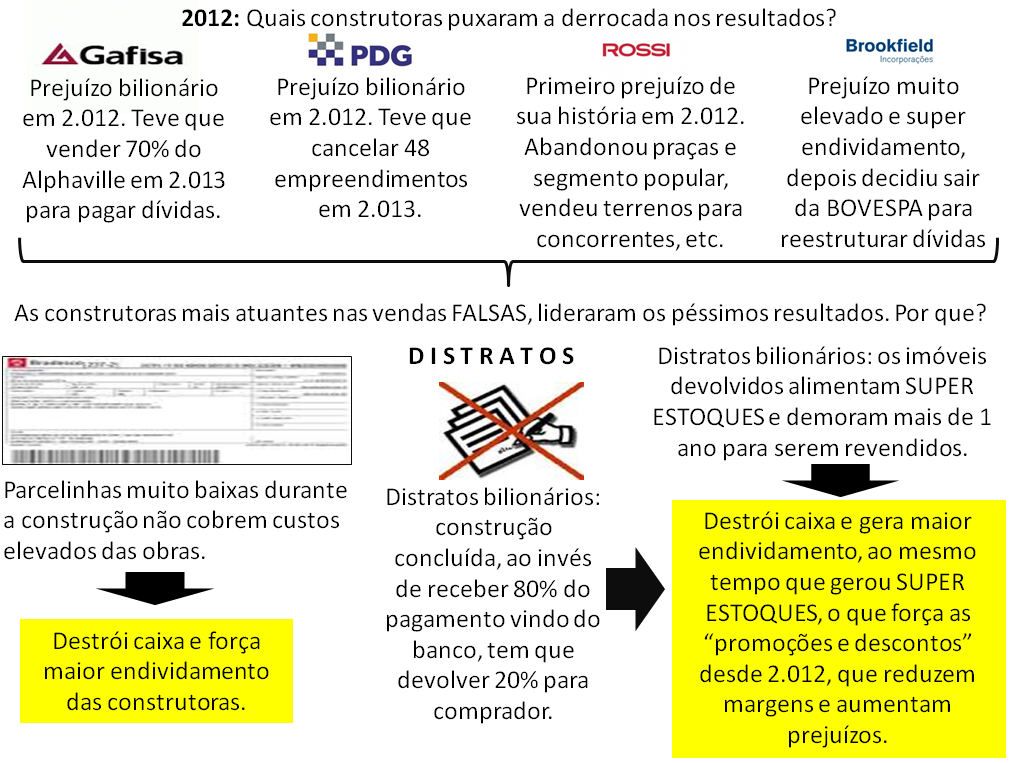

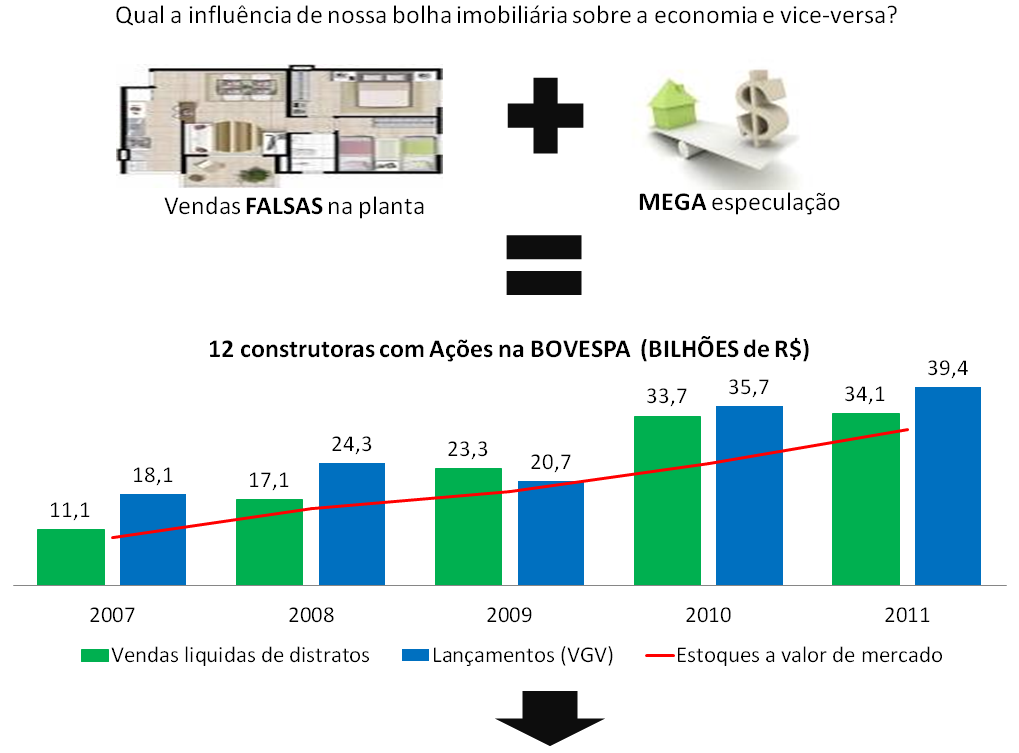

Pesquisa feita por consultoria especializada com 12 construtoras demonstrando prejuízo acumulado de mais de R$ 1 BILHÃO, com queda relevante em lançamentos e vendas, além de estoque de imóveis em unidades que dobrou: http://g1.globo.com/economia/negocios/noticia/2013/04/construtoras-tem-prejuizo-e-estoque-de-imoveis-sobe-43-em-2012.html

Brasil: maior aumento de preços de imóveis do Mundo: http://super.abril.com.br/blogs/crash/pronto-ja-temos-a-maior-bolha-imobiliaria-da-historia/

A bolha imobiliária brasileira que teve crescimento do índice de preços 240% acima do índice de custos, contra uma diferença de apenas 56% no auge da bolha americana: http://liberzone.com.br/bolha-imobiliaria-no-brasil/

Informação de que os distratos (cancelamento de vendas) cresceram 30% no primeiro trimestre de 2.014 comparado a mesmo período de 2.013: http://noticias.uol.com.br/opiniao/coluna/2014/09/09/construtoras-aplicam-golpe-em-quem-desiste-da-compra-do-imovel.htm

Informação de que os distratos (cancelamento de vendas) cresceram 40% no segundo trimestre de 2.014 comparado a mesmo período de 2.013: http://oglobo.globo.com/economia/imoveis/negocios-desfeitos-no-pais-cresce-numero-de-devolucoes-de-imoveis-comprados-na-planta-14213036

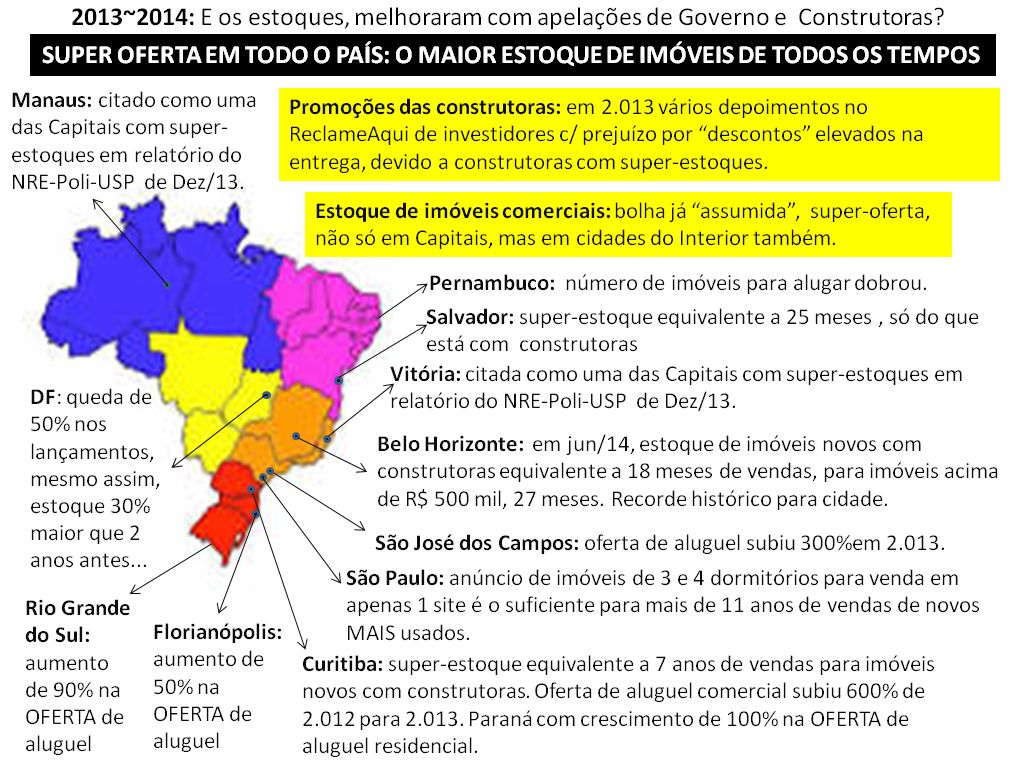

Informação de que o setor imobiliário tem o maior nível de estoques em 10 anos: http://www1.folha.uol.com.br/mercado/2014/09/1522343-setor-imobiliario-tem-maior-nivel-de-estoque-em-dez-anos-saiba-onde-estao-as-oportunidades.shtml

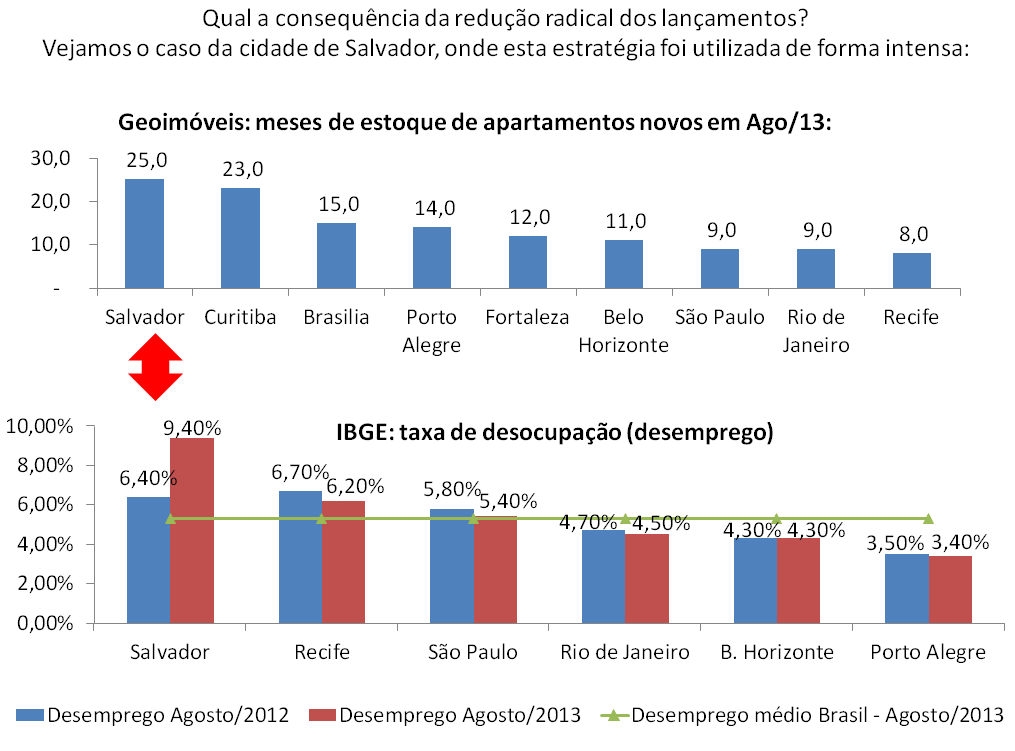

Segundo pesquisa da Geoimóveis, o estoque de imóveis novos em Salvador equivale a 25 meses de vendas, o recorde do Brasil naquela época: http://www.bahiatodahora.com.br/destaques-esquerda/noticia_destaque2/queda-nas-vendas-leva-construtoras-a-reduzir-o-ritmo-em-salvador-situacao-e-preocupante

Informação de que o estoque de imóveis novos em Curitiba corresponde a quase 7 anos de vendas em 2.014, só do que está com construtoras, vem do estudo que consta neste endereço, que também contém todos os links para pesquisas utilizadas: http://www.defendaseudinheiro.com.br/a-evolucao-da-bolha-imobiliaria-parte-3

Notícia de Dez/2013 – em Brasília, estoque 30% maior que 2 anos atrás, apesar de queda de 50% nos lançamentos de 2.012 para 2.013 e de descontos de até R$ 300 mil em imóveis prontos: http://g1.globo.com/distrito-federal/noticia/2013/12/construtoras-queimam-estoque-de-imoveis-no-df-dizem-corretores.html

Informação de que em São José dos Campos, a oferta de imóveis para alugar cresceu 300%: http://www.aconvap.com.br/noticias/sao-jose-tem-aumento-de-300-na-oferta-de-locacao/3599.html

Na notícia a seguir, a informação de que imóveis novos em BH tem tido inadimplência de condomínio de até 50% causada por investidores que compraram na planta sem ter condições financeiras de contrair empréstimo no ato da entrega do imóvel e sequer conseguem pagar condomínio. Super-oferta na mão de investidores novamente: http://www.hojeemdia.com.br/noticias/economia-e-negocios/atraso-no-pagamento-de-condominio-chega-a-10-em-belo-horizonte-1.219820

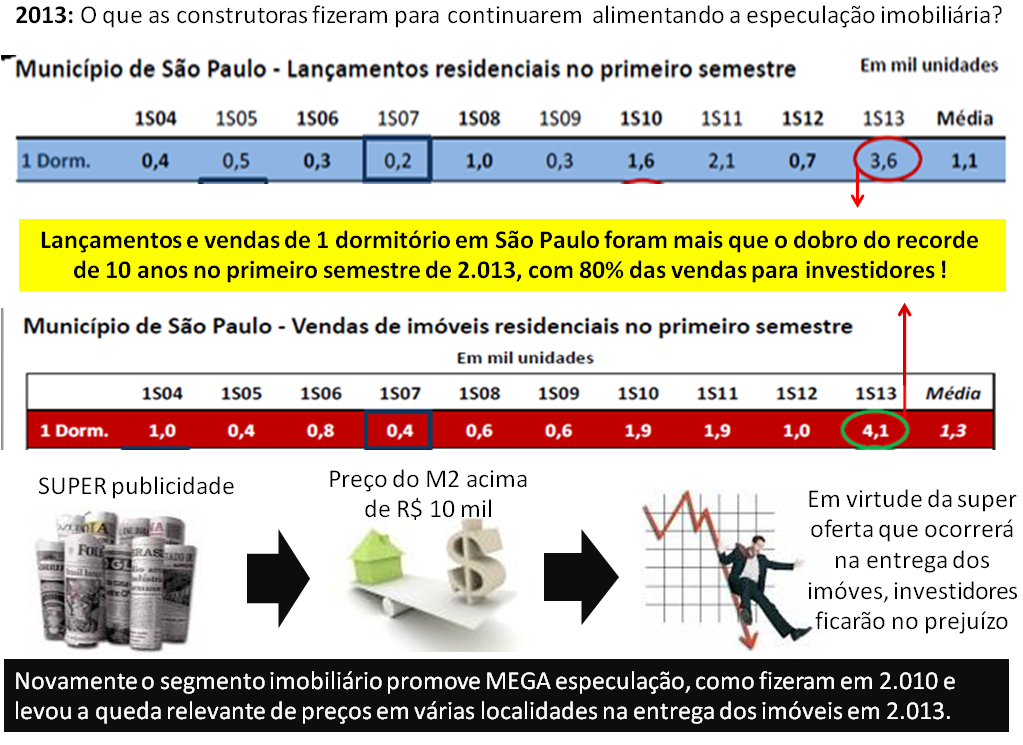

Para entender a super-oferta de imóveis de 1 dormitório em São Paulo, com links para pesquisas e notícias relacionadas, ver o trabalho anterior: www.defendaseudinheiro.com.br/a-bolha-imobiliaria-em-sao-paulo

Sobre a informação de que temos estoque de imóveis em São Paulo para 3 e 4 dormitórios que é equivalente a mais de 11 anos de vendas de novos MAIS usados, segue endereço que tem todos os cálculos e links das pesquisas utilizadas: http://www.defendaseudinheiro.com.br/a-evolucao-da-bolha-imobiliaria-em-sao-paulo

Nesta notícia, a informação que o número de imóveis vagos aguardando locação mais do que dobrou: http://m.jconline.ne10.uol.com.br/t320/noticia/economia/pernambuco/noticia/2013/04/28/81174

Aumento de 600% na oferta de imóveis comerciais em Curitiba: http://www.gazetadopovo.com.br/economia/conteudo.phtml?tl=1&id=1424276&tit=O-grande-salto-dos-imoveis-corporativos

Aqui temos as informações sobre super-oferta de imóveis para alugar na cidade de Florianópolis e nos Estados do RS, SP e PR: http://www.ndonline.com.br/florianopolis/noticias/141217-oferta-de-imoveis-para-locacao-cresce-50-na-grande-florianopolis.html

Neste artigo, o NRE (Núcleo Real Estate) da Poli-USP, informa a existência de super-estoques de imóveis novos para vender em algumas cidades do país, incluindo Manaus e Vitória, mencionados neste item do trabalho: https://www.consorciodeimoveis.com.br/noticias/mercado-imobiliario-2014-confira-algumas-perspectivas

Nesta reportagem da edição impressa da Exame, a confirmação textual quanto a bolha imobiliária dos imóveis comerciais, através de diversas evidências quanto a super-oferta: http://exame.abril.com.br/revista-exame/edicoes/1060/

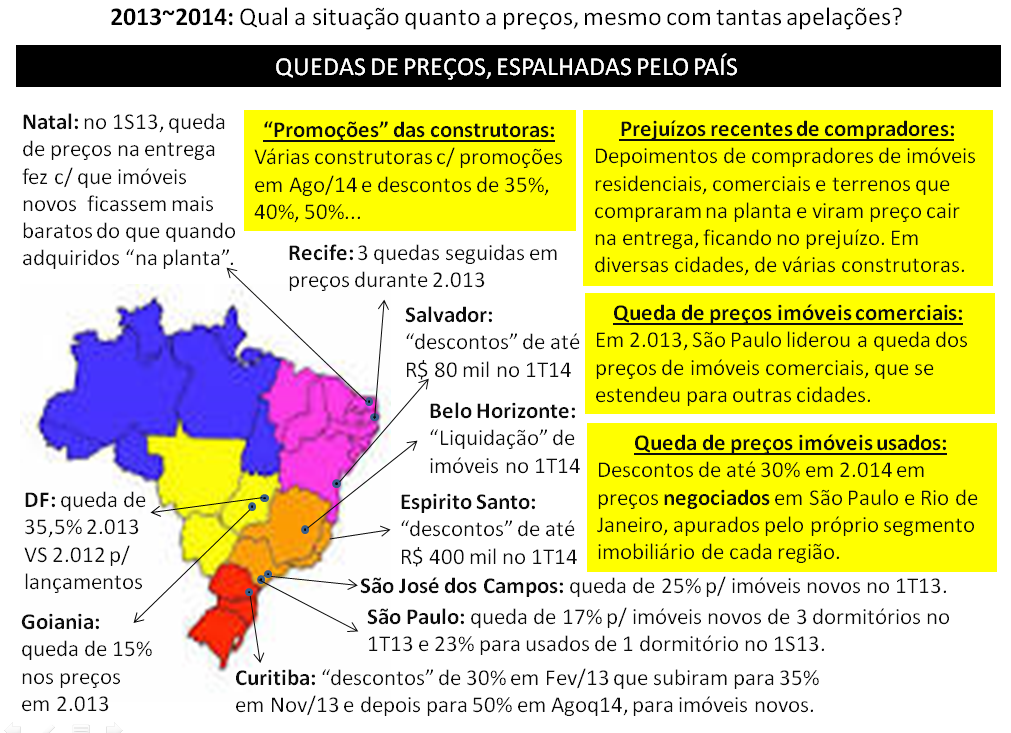

Em Brasília, queda de 35,5% nos preços de lançamentos na comparação de 2.013 com 2.012, além de outra notícia falando sobre queda de até 30% no preço dos imóveis no ato da entrega e uma terceira que comenta sobre “descontos” de até R$ 300 mil:

www1.folha.uol.com.br/mercado/2013/12/1391790-especulacao-leva-a-queda-de-preco-nos-lancamentos-de-imoveis-em-brasilia.shtml

Queda de 25% nos preços de imóveis novos no ato da entrega em São José dos Campos: http://g1.globo.com/sp/vale-do-paraiba-regiao/noticia/2013/05/preco-dos-imoveis-cai-25-em-sao-jose-em-dois-anos-revela-creci.html

Queda relevante de preços de imóveis novos em Natal, na entrega mais barato que na planta: http://jornaldehoje.com.br/infraestrutura-ruim-derruba-valor-dos-imoveis-em-natal/

Em Curitiba, três notícias sobre “descontos” praticados por construtoras, que subiram de 30% em Fev/2013 para 35% em Nov/2013, chegando a 50% em Ago/14:

http://www.gazetadopovo.com.br/economia/conteudo.phtml?id=1347279

Segue notícia sobre queda de 15% nos preços de imóveis em Goiânia, após fortes quedas em vendas: http://www.opopular.com.br/editorias/economia/queda-nas-vendas-faz-pre%C3%A7os-de-im%C3%B3veis-recuarem-1.307413

Abaixo, notícia sobre a terceira queda consecutiva de preços de imóveis em Recife: http://www.diariodepernambuco.com.br/app/noticia/economia/2013/04/03/internas_economia,432110/precos-dos-imoveis-no-recife-apresentam-terceira-queda-consecutiva.shtml

Notícia sobre quedas de preços em 7 capitais durante o segundo semestre de 2.012: http://classificados.folha.uol.com.br/imoveis/1228412-mercado-imobiliario-tem-retracao-nas-principais-cidades-do-pais-em-2012.shtml

Seguem abaixo 4 notícias sobre quedas de preços de imóveis em São Paulo, são situações diferentes umas das outras quanto a número de dormitórios, período, novo ou usado, etc. (tem muito mais que isto disponível na mídia, tem sido uma constante para São Paulo):

http://msn.revistaimoveis.zap.com.br/155982-precos-dos-imoveis-novos-caem-em-sao-paulo.html

Sobre preços de vendas e aluguel caindo no Rio de Janeiro: http://vejario.abril.com.br/materia/cidade/mercado-imobiliario-imoveis-precos-venda-aluguel

Descontos de até 30% nas vendas de imóveis usados no Rio de Janeiro: http://noticias.r7.com/economia/imoveis-usados-sao-vendidos-com-valor-ate-30-menor-que-o-anunciado-05092014

“Descontos” de até R$ 80 mil em Salvador: http://www.correio24horas.com.br/detalhe/noticia/descontos-em-imoveis-chegam-a-ser-de-ate-r-80-mil-em-promocoes/?cHash=4f67727a643ac5057e1354a79606b958

No Espirito Santo, imóveis com “descontos” de até R$ 400 mil: http://webclipping.mile4.com.br/webclipping/visualiza.php?cd=17370

“Liquidação” nos preços dos imóveis em Belo Horizonte. Matéria do jornal impresso “O tempo”, segue link que contém esta notícia: http://observadordomercado.blogspot.com.br/2014/03/estouro-da-bolha-provoca-fenomeno.html

Segue abaixo link com uma lista de depoimentos do ReclameAqui, onde compradores de imóveis viram as construtoras vendendo no ato da entrega do imóvel, mais barato do que eles pagaram na planta. Estes depoimentos incluem diversas cidades e construtoras, imóveis residenciais (grande maioria), comerciais e terrenos: www.defendaseudinheiro.com.br/comprar-imovel-em-tempos-de-bolha-imobiliaria

Queda nos preços de alugueis de imóveis comerciais em São Paulo e outras cidades: http://www.estadao.com.br/noticias/impresso,aluguel-de-escritorio-em-sp-caiu-pela-1-vez-em-quase-dez-anos,1128094,0.htm

Notícia de que as quedas em vendas e paralisação da construção, causada por super-estoque de imóveis equivalente a 25 meses de vendas, levou a aumento de quase 50% no desemprego em Salvador, que saiu de 6,4% em Ago/12 para 9,4% em Ago/13 segundo o IBGE: http://www.bahiatodahora.com.br/destaques-esquerda/noticia_destaque2/queda-nas-vendas-leva-construtoras-a-reduzir-o-ritmo-em-salvador-situacao-e-preocupante

Pela sequencia de notícias abaixo, vemos que primeiro o preço dos imóveis novos entregues em São José dos Campos despencou 25%, depois investidores no desespero para não terem perda imediata colocaram imóveis para alugar e oferta de aluguel aumentou 300% e por fim, em virtude desta claríssima super-oferta, estão diminuindo muito os lançamentos e informando que isto irá gerar um alto volume de desemprego na cidade: http://g1.globo.com/sp/vale-do-paraiba-regiao/noticia/2013/05/preco-dos-imoveis-cai-25-em-sao-jose-em-dois-anos-revela-creci.html http://www.aconvap.com.br/noticias/sao-jose-tem-aumento-de-300-na-oferta-de-locacao/3599.html. http://www.ovale.com.br/2.621/empresarios-da-construc-o-civil-temem-corte-de-empregos-com-a-retrac-o-do-mercado-1.502639

Até o próximo tópico!

29 Comments

Pobre rossi, o pó está próximo, dó dos comprados #SQN!

Rossi (RSID3, R$ 2,06, -1,44%)

A Rossi encerrou mais um trimestre com prejuízo líquido atingindo R$ 129 milhões, contra lucro líquido de R$ 6,8 milhões no primeiro trimestre de 2014. Segundo a XP Investimentos, a empresa registrou mais um resultado ruim, ressaltando que a situação do setor de construção civil está cada vez mais complicada, com alta de juros, restrição, redução no financiamento imobiliário e desaceleração econômica.

http://direitacentroesquerda.blogspot.com.br/

Sex, 15/05/2015 às 08:08

Governo prepara pacote habitacional, mas inflação e ajuste limitam alcance

Murilo Rodrigues Alves

O governo prepara um pacote de medidas para resolver a questão da falta de recursos para os financiamentos imobiliários. Falta determinar qual o tamanho exato dos mecanismos para não comprometer dois pontos cruciais para a equipe econômica de Dilma Rousseff: o combate à inflação e o ajuste fiscal.

O mais provável é que sejam adotadas ações propostas tanto pelo Banco Central como pela Caixa, a principal prejudicada com os saques recordes da poupança. A Caixa ficou praticamente sem recursos para financiar a compra de imóveis avaliados em até R$ 750 mil.

“Esse conjunto de medidas – porque não basta apenas uma – é importante para mantermos o crédito imobiliário no País. Isso vai ser muito proximamente resolvido”, disse a presidente da Caixa, Miriam Belchior.

Liberação de recursos

O jornal O Estado de S. Paulo apurou que o BC sugeriu liberar uma parte dos 20% dos recursos da poupança que os bancos são obrigados a deixar na instituição (chamados de depósitos compulsórios), desde que os bancos usem esse dinheiro para conceder financiamentos a casas populares.

Essa prerrogativa, que já foi adotada para o setor automobilístico, é importante para não aquecer a economia como um todo e dificultar o combate à inflação. Mas não há hipótese, segundo fontes ouvidas pela reportagem, de o BC liberar os R$ 44,3 bilhões de compulsórios como as construtoras pediram.

Ao mesmo tempo, o BC deve apertar a fiscalização para que os bancos apliquem realmente os 65% dos depósitos das cadernetas nos financiamentos de casas próprias. Isso porque as instituições conseguem burlar essa regra com o uso de títulos e Certificados de Recebíveis Imobiliários (CRI). Na prática, o dinheiro da poupança, que era para ser usado na construção de casas, também financia imóveis comerciais.

Se os bancos privados, que ainda têm “gordura” para queimar, não quiserem seguir a nova flexibilização, eles podem ceder esses recursos mais “baratos” para os bancos menores, que assumiriam os riscos dos empréstimos.

Já a Caixa trabalha para que o conselho curador do Fundo de Garantia do Tempo de Serviço (FGTS) libere uma parte maior do orçamento para esses financiamentos. Isso faria com que se pudesse ampliar o valor dos imóveis que podem ser financiados pelo fundo e cobrar taxas menores. Hoje, o limite é de R$ 190 mil para imóveis nas regiões metropolitanas de São Paulo e Rio e no Distrito Federal.

A ideia é ampliar para financiamentos de até R$ 300 mil a R$ 400 mil. A preocupação é que esse dinheiro não pode ser usado para financiar imóveis muito caros, o que seria uma distorção na função de distribuição de renda do FGTS.

Em meio à contenção dos gastos e sem poder fazer novos aportes no banco estatal, não restou outra alternativa ao governo do que recorrer ao FGTS. Dessa forma também se evita o “patrimonialismo” de subsidiar um setor com dinheiro público, recorrentemente criticado pelo ministro da Fazenda, Joaquim Levy. As informações são do jornal O Estado de S. Paulo.

http://atarde.uol.com.br/economia/noticias/1681192-governo-prepara-pacote-habitacional-mas-inflacao-e-ajuste-limitam-alcance

RIO — Uma pesquisa realizada pelo FipeZap revela que o número de pessoas interessadas em comprar um imóvel para investir no país caiu no terceiro trimestre deste ano. De julho a setembro, apenas 20% tinham tal objetivo, enquanto que no trimestre anterior (abril a junho), o interesse de investimento era de 39%. O primeiro trimestre do ano foi o mais expressivo, com 52%. A intenção também caiu em relação ao terceiro trimestre de 2013, cujo foco investidor era de 41%.

Uma das explicações, segundo os pesquisadores do FipeZap, é o otimismo referente aos preços do imóveis. No segundo trimestre, 20% das pessoas que declararam ter interesse em comprar um imóvel a curto prazo acreditavam que os preços subiriam acima da inflação nos próximos 10 anos. Este percentual, porém, diminuiu no período de julho a setembro para 16%. Isso significa que mais pessoas preferem esperar, sem receio de uma abrupto aumento.

Em relação ao tipo de imóvel e objetivo de compra, entretanto, a pesquisa leva em consideração os últimos 12 meses e não apenas o terceiro trimestre. Assim, em 2014, a maioria dos imóveis comprados era de usados (60%), contra 40% de novos. O objetivo principal apontado no ano é o de morar sozinho (41%), seguido por investir para revenda (24%), investir para aluguel (18%), morar com alguém (10%) e os que estão comprando para outra pessoa morar (7%). Já a expectativa do tipo de imóvel para compra nos próximos três meses é incerta. Do total de entrevistados, 14% responderam que querem um imóvel novo; 36%, usados; e 50% “tanto faz”.

DESCONTOS MAIORES PARA IMÓVEIS MAIS CAROS

O levantamento aborda também quais foram os percentuais de descontos médios nos trimestres. Neste caso, houve um sutil aumento. No terceiro deste ano, as reduções de preço nos imóveis ficaram em torno de 7,5%; no segundo trimestre, 7%; e no primeiro, 7,4%. Nos mesmos períodos de 2013, foram 5,5%, 8,2% e 5,9%, respectivamente.

O percentual de desconto varia conforme o preço do imóvel. Até R$ 300 mil, a média de desconto é de 6,3%; de R$ 301 mil a R$ 500 mil, de 6,4%; de R$ 501 mil a R$ 1 milhão, 8,4%; e acima de R$ 1 milhão, na faixa de 7,7%. Isso significa que os imóveis mais caros são os que têm maior redução no preço na hora da compra.

oglobo.globo.com/economia/imoveis/compra-de-imoveis-para-investimento-nos-pais-cai-no-terceiro-trimestre-deste-ano-14801052

OUTRO DIA DE QUEDA….ROSSI RUMO AO PÓ!!!

gafisa tb é um fiasco, vulga gafiasco. mas momento da rossicleide3 é pior, pó na rossi, pobres destrutoras.

com ajuste fiscal do levy, capaz que falte $$ para salvar as construtoras heins!!!

Hoje:

…

Na ponta negativa do Ibovespa aparecem ainda as ações do setor de construção, como as da Rossi (RSID3, R$ 2,59, -6,16%), que lideram novamente as perdas do índice. Os papéis da companhia já caíram mais de 40% nos últimos 12 pregões. Seguem o movimento as ações da PDG Realty (PDGR3, R$ 0,93, -4,12%), MRV Engenharia (MRVE3, R$ 8,04, -1,35%) e Gafisa (GFSA3, R$ 2,33, -1,27%).

…

m.infomoney.com.br/mercados/acoes-e-indices/noticia/3739102/petrobras-desaba-vale-cai-mais-construtora-cai-pregoes

3 gráficos que mostram o desespero do investidor esta semana

…

As ações da Rossi registraram perdas de 20,83%. O economista-chefe da AZ FuturaInvest, Carlos Cardoso, afirma que os papéis ainda são impactados pelo agrupamento das ações.

A companhia agrupou 428.833.420 ações ordinárias, nominativas, escriturais, sem valor nominal na proporção de cinco para um. O agrupamento é válido desde 21 de novembro.

“A situação da empresa não é boa por causa do setor da construção que não está bem. Como a empresa agrupou as ações, ela perdeu liquidez”, explica.

…

exame.abril.com.br/mercados/noticias/3-graficos-que-mostram-o-desespero-do-investidor-esta-semana

DESTAQUES DA BOLSA

Petrobras e Vale seguem em queda; construtora desaba 30% em 10 dias

…

Rossi (RSID3, R$ 3,12, -6,31%)

As ações da Rossi voltam a figurar como a maior queda do Ibovespa nesta sexta-feira, com desvalorização superior a 6%. Nos últimos 10 dias, os papéis da construtora desabaram 31,42%, renovando hoje seu menor patamar desde julho de 2003.

…

infomoney.com.br/mercados/acoes-e-indices/noticia/3733973/petrobras-vale-caem-mais-construtora-desaba-dias

Governo correndo atrás do ajuste fiscal: TOME MAIS AUMENTO DE IMPOSTOS!!

Corte de gastos para fica para depois, de depois, de depois…. de amanhã, ahahahahh.

Justiça libera aumento de até 35% do IPTU em São Paulo

http://www.infomoney.com.br/imoveis/noticia/3716537/justica-libera-aumento-ate-iptu-sao-paulo

http://defendaseudinheiro.com.br/black-friday-mais-um-ano-de-enganacao-no-brasil

Estão sendo cogitadas várias ações do Governo Federal para também aumentar suas receitas, tais como aumento do percentual de IRRF indo para 35% na faixa máxima, volta da CIDE e da CPMF, dentre outros.

Embora o Levy seja campeão nacional em equilíbrio das contas públicas, o PT e o Governo tem sérios problemas de “crise existencial” e a tendência é que adotem soluções ambíguas e portanto, INEFICIENTES, tais como:

– Reduz despesas públicas de forma tímida, apostando que o aumento de impostos é o suficiente para cobrir a maior parte do rombo orçamentário, mesmo assim, esta ação de redução de despesas colabora para redução da inflação, embora menos do que o necessário. Em contra-partida, o Governo faz novas chantagens com compulsório para bancos emprestarem mais dinheiro para incentivo ao consumo, o que de qualquer forma, estimula a inflação anulando parcial ou totalmente os efeitos anti-inflacionários da redução de despesas do Governo ;

– Deixa o câmbio flutuar UM POUCO mais naturalmente, com isto, o Real desvaloriza mais, o que beneficia o exportador, no entanto, isto também impulsiona a inflação, principalmente se combinado com o incentivo ao consumo que consta acima. Em contra-partida, aumenta MINIMAMENTE os juros (SELIC), na base de 0,25% a cada 6 meses, por exemplo. Como este aumento mínimo de juros é insuficiente para compensar o impacto inflacionário do aumento do US$ combinado com o incentivo ao consumo via bancos com menores juros para empréstimos e inflação inercial elevada que já vem há anos sem ser combatida seriamente, mais uma vez isto não resolve em nada o problema da inflação e dependendo da dosagem de cada item, ela pode até aumentar ainda mais.

A avaliação acima é baseada nos discursos e ações deste Governo após as eleições: prometem ações mais “suaves” no combate à inflação, com a finalidade de não gerar desemprego. Dizem que vão buscar o equilíbrio orçamentário e combate à inflação, mas não assumem em nenhum momento que irão abandonar a política desenvolvimentista, tanto que se por um lado colocaram Levy na Fazenda, por outro eles terão Tombini, Barbosa e Arno em áreas-chave relacionadas à política econômica.

Na verdade, se cumprirem o que consta acima e é o mais lógico pelo discurso e ações deles, não terá nenhuma efetividade quanto ao combate à inflação e manteremos um crescimento muito baixo do PIB, sendo que fatalmente o desemprego, endividamento das famílias e inadimplência crescerão, mesmo que de forma mais gradual e no final, a recuperação será mais lenta e dolorosa, ou ainda, o mais provável é que teremos a explosão de algum evento internacional em 2.015 que FORÇARÁ uma “volta a realidade” e ações mais radicais (exemplos: FED aumentar juros, rebaixamento de rating do Brasil, China desacelerar muito o consumo de commodities, etc.).

A situação atual, é de que não se faz omelete sem quebrar os ovos, mas o Governo, no desespero e perdido, tenta achar outras soluções MIRABOLANTES. O melhor caminho seria um aumento mais relevante dos juros junto com redução de despesas do Governo e câmbio efetivamente flutuante, com algum aumento de impostos, o mínimo necessário para o equilíbrio. Um ponto de atenção, é que o Governo tem pouco espaço para redução de despesas, por isto que algum aumento de impostos é inevitável (na “fórmula” do Governo ele vai tentar aumentar receitas via aumento de impostos com mais prioridade do que reduzir despesas e com isto, destruir ainda mais uma economia já combalida, típica “solução” socialista).

O que mencionei como melhor caminho logo acima, faria com que a inflação despencasse mais rapidamente, mas também que a crise aparecesse de forma mais rápida e sensível para todos, no formato de redução ainda maior no PIB e mais desemprego, de imediato, no entanto, na sequência haveriam condições para uma recuperação mais duradoura e robusta da economia.

O “tratamento de choque” que mencionei acima, funcionou no biênio 2.002 / 2.003, embora tenha sido quase obrigatório na época em virtude da crise de confiança (Nacional e Internacional) quanto ao PT no Governo Federal. É muito difícil para um Governo como o atual fazer o que deve ser feito, seria muito impopular no primeiro momento e este é um Governo 100% eleitoreiro, que comprará votos a qualquer custo (já estão pensando nas eleições municipais daqui a 2 anos), mesmo que quebre o país no médio prazo, afinal, este é o princípio do socialismo bolivariano, basta ver os exemplos de Argentina, Venezuela, Cuba, etc., mas o fato é que eles acabarão sendo OBRIGADOS a fazer isto em virtude do cenário externo mencionado antes.

O governo não percebeu ainda, mas não tem como fechar esta conta sem gerar DESEMPREGO !!!

O quadro mais provável é este mesmo: inflação alta, emprego estável e crescimento pífio. “Investimenti Greid” sendo perdido em alguns anos, quiçá meses.

Rossi (RSID3, R$ 0,82, -4,65%)

As ações da Rossi despencam nesta sessão após a divulgação de seu balanço. A companhia divulgou nesta sexta-feira prejuízo líquido de R$ 265,1 milhões no terceiro trimestre, revertendo resultado positivo de R$ 2,1 milhões registrado um ano antes. No período, o Ebitda ficou negativo em R$ 165,8 milhões, ante Ebitda positivo de R$ 55,6 milhões no mesmo trimestre de 2013. Já o Ebitda ajustado ficou negativo em R$ 65 milhões, contra expectativa de analistas de Ebitda ajustado positivo de R$ 47,5 milhões no trimestre.

m.infomoney.com.br/mercados/acoes-e-indices/noticia/3695768/petrobras-eletrobras-caem-saraiva-desaba-apos-balanco

E para ajudar, vai sair do “Ibovegas”:

28 novembro 15:52

BTG Pactual: Cosan, Rossi e Eletropaulo devem deixar o Ibovespa em 2015

http://www.arenadopavini.com.br/artigos/acoes-na-arena/btg-multiplan-cosan-e-eletropaulo-devem-deixar-o-ibovespa-em-2015

RSID3 mais um dia de queda, já são -70% no ano!!!

RSID3 – Ação ordinária – Rossi Resid RSID3 -0,99%

RSID3 R$ 3,00 última atualização: 10:50

Indicadores

Min. 2,93

Dia -0,99%

Max. 3,04

Semana -0,99%

Abert. 3,03

Mês -21,88%

Fech. 3,03

2014 -70,59%

CA, abaixo, seria uma solução exótica ou natural??

Edição 265

NOVEMBRO/2014

Agrupamento de imóveis comerciais em um fundo imobiliário foi a saída encontrada pela fundação da Caixa para reduzir o seu desenquadramento

Entidades de previdência complementar que estão desenquadradas, passivamente, dentro dos atuais limites previstos pela Resolução 3.792 no segmento de imóveis aguardam com ansiedade as alterações propostas pela Abrapp e Anbima para que elas regularizem sua situação, e possam voltar a atuar em um mercado que oferece retornos atrativos, e que hoje estão impedidas de fazer novas aplicações pela falta de espaço em suas carteiras.

Na Funcef, o aumento do limite imobiliário é, dentre as propostas de mudança na Resolução, a que se faz mais necessária – o pleito dos fundos de pensão é de que o espaço para investimento direto em imóveis suba de 8% para 10%. “Há um desenquadramento passivo porque nossa carteira de imóveis vem tendo valorizações bem superiores à nossa meta e ao retorno médio da nossa carteira. Com isso estamos com o limite de 8% extrapolado há dois anos”, pontua Maurício Marcellini, diretor de investimentos do fundo de pensão. Nos últimos dez anos, a carteira de imóveis da entidade apresentou valorização de 498%, contra um atuarial de 189%. Em cinco anos, a carteira imobiliária da fundação avançou 151,2%, enquanto a meta atuarial acumulada foi de 74,6%. “Não é só a valorização dos imóveis, mas principalmente a renda deles, já que a maioria dos nossos imóveis paga aluguel”, comenta o diretor de investimentos da Funcef.

“Esse aumento do limite para os imóveis é importantíssimo não só pela questão do enquadramento, mas para que a gente possa voltar a atuar nesse mercado, que tem boas oportunidades”, acrescenta o especialista. “Temos atuado através de FIPs com lastro imobiliário e FIIs, mas de forma bem incipiente, preferimos atuar de forma direta, seja shoppings, edifícios comerciais, galpões ou hotéis. Entendemos que dessa forma conseguimos gerar mais retorno para nossa carteira”.

Para reduzir parte do desenquadramento da carteira que investe diretamente em imóveis, a Funcef está montando um fundo imobiliário que irá agrupar alguns ativos reais da fundação no veículo de investimento. “Não podemos esperar a legislação ser alterada”, pondera Marcellini. “Estamos fazendo um FII exclusivo 100% Funcef, mas em uma segunda etapa vamos buscar um melhor momento para colocar cotas desse fundo no mercado, até como uma estratégia de liquidez”, diz o diretor. Imóveis comerciais e agências bancárias devem formar a maior parte do fundo; a previsão inicial era de que o fundo, que está em fase de constituição, já estivesse pronto, mas questões jurídicas atrasaram o processo.

Lastro – Além do aumento no limite para o investimento direto em imóveis, a proposta que prevê todos os ativos com lastro imobiliário em uma mesma categoria também é vista com bons olhos pelas entidades. “Sob o ponto de vista da gestão da carteira, isso seria bom porque o gestor passaria a ter uma estratégia consolidada no mesmo segmento”, diz Newton Carneiro, diretor de investimentos da Petros.

Os investimentos diretos e indiretos da fundação Petros em ativos com lastro imobiliário chegam a 6,31% do patrimônio, ou aproximadamente R$ 3,5 bilhões. “O segmento de imóveis vem constantemente superando a meta atuarial e o IGMI-C (principal referencial de mercado)”, pontua Carneiro. No terceiro trimestre de 2014 a taxa de retorno anualizada dos 608 imóveis que constituem o IGMI-C foi de 15,36%.

O objetivo com a transferência de todos os ativo imobiliários para uma mesma categoria, diz Marcellini, da Funcef, é privilegiar a escolha do gestor, em detrimento ao tipo de veículo a ser utilizado. “A decisão do veículo tem que ser do gestor, na hora posso preferir fazer o investimento direto ou via um instrumento mais líquido, que sem dúvida é o principal atrativo dos FIIs”, fala o diretor. “Esse avanço dá mais autonomia ao gestor ao invés de privilegiar o veículo”.

Exterior – Entre as demais alterações propostas na Resolução 3.792, outra que promete gerar reflexos nas carteiras dos fundos de pensão é a queda no limite de 25% no ‘feeder’ local para o investimento no exterior. Uma das vantagens que a queda na restrição dos 25% trará, destaca Arthur Mizne, sócio da M Square, é que as fundações não terão mais de se preocupar com a movimentação de terceiros. “Geralmente as entidades fazem um investimento para ficar com até 20% do PL no ‘feeder’, para ter alguma margem de manobra. Mas elas têm sempre que ficar alertas em relação aos que os outros fundos de pensão estão fazendo, porque se um resgata os outros passivamente passam do limite”, explica.

O fundo da M Square voltado aos institucionais que aplica no exterior, lançado em agosto de 2013, tem hoje PL de R$ 60 milhões, e seis fundos de pensão como cotistas, com outros seis com o investimento já aprovado, mas aguardando o melhor momento para aplicar efetivamente. Em alguns casos, há fundações que estão aguardando que o patrimônio do fundo fique maior. “Tem muitas fundações que gostariam de ter um valor maior que o permitido pelos 25%”, diz Mizne.

Aprendizado – Mesmo que muitas entidades já tenham iniciado a aplicação em ações globais, todas elas estão em fase de aprendizado, e com um percentual relativamente pequeno já alocado, que não causa grandes impactos na rentabilidade da carteira total. “Estamos olhando mais produtos no mercado local do que no mercado internacional para fazer alocações de curto prazo, mesmo porque 0,4% ou 0,6% não é uma alocação que do ponto de vista de diversificação realmente será relevante para nossa estratégia”, afirma o diretor de investimentos da Funcef. A fundação é uma das poucas de grande porte que ainda não estrearam em investimentos no exterior.

“Temos estudado o tema desde 2009, mas 2014 foi um ano particular, estamos em um momento em que a renda fixa voltou a ser atrativa, o que reduziu um pouco a disponibilidade de recursos para alternativos”, diz Macellini. A limitação de 25% no ‘feeder’ local, diz o diretor da Funcef, não foi um fator decisivo para que sua entidade ainda não tenha iniciado a internacionalização de sua carteira. “O ponto foi a questão do cenário conjuntural, continuamos enxergando boas oportunidades no mercado local, vamos esperar mais um pouco para fazer essa diversificação”, fala o especialista.

Marcellini ainda não sabe se o limite para aplicar no exterior, hoje em 0,6%, será elevado para 2015, mas ressalta que, além das ações, a entidade já tem olhado para outras classes de ativo. “Estávamos focados só na renda variável, em ações mais líquidas, mas agora estamos olhando outras classes, como private equity no exterior, é uma tese que pode ser interessante dado o estágio de amadurecimento da indústria lá fora”, fala o executivo. Ele ressalta a expertise da Funcef nesse segmento como um fator que pode facilitar o processo de investimento em private equity no exterior – o limite de 10% para aplicação em FIPs está todo tomado na entidade. “Lá fora esse mercado é bem mais desenvolvido, com algumas oportunidades no mercado secundário, e de diversificação geográfica”.

Funcesp – Questões conjunturais, e o percentual investido ainda pequeno, também foram citados por Jorge Simino, da Funcesp, para relativizar os impactos da mudança na Resolução. “Não fazemos um investimento de 0,1% em uma classe de ativo com a expectativa de que isso vá afetar a performance do portfólio como um todo. O investimento não está sendo feito sob a ótica da obtenção de rentabilidade, mas sob uma ótica estritamente operacional”, afirma o diretor. A Funcesp investiu cerca de 0,1% de sua carteira de R$ 22 bilhões em dois fundos que estão na grade da BB DTVM, os da BlackRock e da Schroders.

A volatilidade do cenário internacional é apontado por Simino como uma razão para que o processo de aplicação em ações globais ocorra de maneira prudente dentro da fundação. “Lá fora também não é um mercado fácil, basta ver a volatilidade do S&P 500 e do treasure de dez anos. Não vamos nos iludir com os problemas da economia mundial”, pondera o diretor. Para ele, a retirada do limite de 25% no ‘feeder’ local não é um incentivo, mas sim um problema operacional a menos.

Na política de investimento para 2015, a Funcesp planeja aumentar o limite para investir no exterior, que hoje está em 3%, e que deve subir para 5%. “Dependendo de como evoluir o cenário, se já tem a aprovação na política fica mais fácil”, comenta Simino.

ETFs – Além do investimento no exterior, o limite de até 25% também ocorre em outra classe de ativo, a dos ETFs. A proposta da Abrapp e da Anbima é a de que esse limite de 25% para os fundos de índices também caia. As entidades pedem ainda a regulamentação do ETF de renda fixa.

“No momento inicial tivemos problemas [com o limite de 25%], quando o ETF era pequeno, a gente sempre tinha de restringir a alocação pelo PL do ETF, mas agora eles já cresceram bastante”, pondera Marcellini, da Funcef. “Temos uma estratégia de gestão do beta pelo ETF, que nos gera um retorno positivo, até em função do empréstimo do próprio ETF”, acrescenta o diretor.

O fundo de pensão da Caixa tem uma exposição aproximada de R$ 150 milhões nos ETFs, distribuídos entre Pibb (ETF do IBrX-50) e Idiv (fundo de dividendos) do Itaú, e Brax (IBrX-100) da BlackRock.

Os institucionais já têm hoje a maior fatia do mercado de ETFs, com 34,32%, dentro de um PL de R$ 3 bilhões, e com o lançamento do ETF de renda fixa, esse percentual tende a ser ainda maior, diz Sérgio Bini, superintendente nacional de distribuição da asset da Caixa. “Os institucionais são a maior parte ente os ETFs de renda variável, e quando cruzamos com a grande parte da carteira das fundações que ainda está na renda fixa, ao lançar o ETF de renda fixa entendemos que é um produto que deve ter apelo importante junto aos fundos de pensão”, fala o superintendente.

“Se considerarmos que já temos um ETF de renda variável, e que somos um dos principais ‘players’ de renda fixa no país em fundos, a Caixa naturalmente se candidata a estar olhando esse segmento, eventualmente sendo gestor de um ETF de renda fixa”, acrescenta o executivo. O ETF da Caixa, que replica o Ibovespa, lançado em novembro de 2012, tem um PL de R$ 120 milhões, sendo 90% de institucionais. “A captação do ETF de renda variável está dentro das expectativas, tendo em vista a questão conjuntural, já que o cenário para a Bolsa no período que lançamos o produto não foi favorável”.

Um ponto que ainda precisa ser discutido sobre o ETF de renda fixa é em relação as taxas a serem cobradas. “Essa discussão é muito importante para definir a atuação ou não da Caixa e até de outros ‘players’ nesse segmento. No ETF de renda variável, o custo da taxa de administração é de 0,50%, mas 0,50% no ETF de renda fixa pode ser que fique caro. Tem fundos exclusivos e abertos de renda fixa com taxas menores”, fala o superintendente da Caixa.

investidorinstitucional.com.br/index.php/pagina-inicial/12787-maior-espa%C3%A7o-para-im%C3%B3veis.html

Interessante a argumentação dos gestores de fundos: primeiro querem aumento de limite para aplicação em fundos imobiliários porque os imóveis e alugueis subiram MUITO mais que o atuarial ou do que qualquer aplicação financeira. Isto não deveria ser um alerta no sentido contrário, de que alcançou o pico ou está muito próximo dele e portanto que a rentabilidade tende a cair ou até gerar prejuízos?

Como sempre não analisam os fundamentos: com super oferta de imóveis comerciais, como ficará no momento da renovação dos aluguéis? Com a piora na economia qual a tendência para imóveis, que normalmente estão entre os mais dependentes de resultados macroeconômicos?

Nenhuma surpresa quanto a superficialidade de análise dos gestores de fundos, nada que já não tenha acontecido milhares de vezes ao redor do Mundo.

Lembrando casos da Enron e Worldcomm nos EUA, onde o fundo 404 levou um enorme número de pessoas a perderem suas aposentadorias, será que ninguém estranhou os resultados destas empresas, ou afinal de contas, nunca se preocupam muito, basta que os resultados PAREÇAM bons?

Grato pelo retorno.

Hoje em dia ainda tem “gentém” que diz não existir ou diz que não existiu bolha imobiliária. Nem ao menos reconhecem que temos graves problemas com o setor de construção civil.

Segue news relevante, trecho de matéria que saiu no infomoney a pouco:

13h12- Rodrigo Tolotti Umpieres • Marina Neves •

“Small cap” despenca 17%, BB chega a cair 6% e reajuste de combustível faz novas vítimas

Entre os destaques de alta, a Fibria e Suzano subiram forte acompanhando a nova alta do dólar, que chega a R$ 2,55 e Vale e Oi fecham em queda

SÃO PAULO – A sessão desta quinta-feira (6) voltou a ser negativa para a Bolsa, com o Ibovespa fechando com queda de 1,98%, a 52.637 pontos. Nesta sessão, a temporada de resultados trouxe mais destaques para o pregão, como as ações da small cap Mills, que fora do Ibovespa caíram 17%. Além dela, nos destaques ficaram as ações do Banco do Brasil, que chegaram a cair 6% nesta quinta, após a notícia que seu presidente, Aldemir Bendine, entregou o cargo ao ministro da Fazenda, Guido Mantega; o BB, no entanto, desmentiu a matéria.

….

Mills (MILS3, R$ 12,60, -17,43%)

Fora do Ibovespa, a Mills viu suas ações desabarem na sessão, atingindo seu menor patamar desde novembro de 2011, após a companhia reportar uma queda de 92% em seu lucro líquido no terceiro trimestre. A empresa de produtos e soluções de engenharia, registrou lucro líquido de R$ 3,2 milhões no período. Enquanto isso, a receita líquida ficou em R$ 191,5 milhões, com queda de 13,7%, enquanto o Ebitda (lucro antes de juros, impostos, depreciação e amortização) caiu 37% no trimestre, para R$ 66,7 milhões.

O resultado financeiro líquido mostrou perda de R$ 17,8 milhões no período, volume 44,7% maior no comparativo anual. Ao final de setembro, a dívida líquida da empresa era de R$ 583,9 milhões, valor 10,8% menor ante junho, quando era R$ 654,7 milhões. A empresa disse que focará no próximo ano na eficiência operacional e na melhoria da sua rentabilidade.

…

m.infomoney.com.br/mercados/acoes-e-indices/noticia/3680962/small-cap-despenca-chega-cair-reajuste-combustivel-faz-novas-vitimas

Pobre Mills, mais uma vítima do “capetalismo social” do PT, mais uma vítima da bolha imobiliária, pobres “destrutoras”, snif, snif!!

Gafisa

A Gafisa (GFSA3) teve prejuízo líquido de R$ 9,95 milhões no terceiro trimestre, ante lucro líquido de R$ 15,78 milhões no mesmo período do ano passado. A receita líquida da companhia caiu 21,3%, para R$ 494,19 milhões. A linha final do resultado da Gafisa foi pressionada pela Tenda, segmento voltado para empreendimentos de baixo padrão, que teve prejuízo de R$ 25,2 milhões no período, frente a um lucro de R$ 15,3 milhões do segmento Gafisa.

by infomoney

Hoje às 12h23 – Atualizada hoje às 12h25

Vendas de imóveis em São Paulo atingem a maior alta do ano

Agência Brasil+A-AImprimir

PUBLICIDADE

O movimento de compra de apartamentos na região metropolitana de São Paulo (RMSP) atingiu o melhor desempenho do ano, em setembro último, com alta média de 70,9% no volume de negócios. Na cidade de São Paulo, a alta foi 55,1%. A procura por imóveis cresceu mais nos 38 municípios vizinhos à capital paulista. Excluindo a capital da soma, o mercado quase dobrou com expansão de 99,1%.

As informações são da Pesquisa Secovi-SP do Mercado Imobiliário feita desde 1982 pelo Sindicato da Habitação (Secovi). Apesar do resultado na comparação com o mês anterior, quando comparados os dados com setembro do ano passado, houve queda. Os dados apontam que na cidade de São Paulo foram comercializados 2.787 imóveis, 5,6% a menos do que no mesmo mês de 2013.

Na RMSP o total somou 4.798 unidades com recuo de 2% sobre setembro de 2013. Na análise dos dados dos municípios do entorno, o resultado comparativo sobre o mesmo mês do ano passado, indica alta de 3,4%.

O ritmo de crescimento dos lançamentos da região metropolitana ficou aquém da procura com aumento de 75,5% e 5.908 unidades. Em relação a setembro de 2013, houve queda de 5,7%. De janeiro a setembro, ocorreram 18.367 lançamentos – 15,4% inferior a igual período do ano passado, informou o Secovi, com base em levantamento feito pela Empresa Brasileira de Estudos de Patrimônio (Embraesp).

O vice-presidente de Incorporação e Terrenos Urbanos do Secovi-SP, Emilio Kallas, informou que as empresas do setor estão mais cautelosas diante do novo Plano Diretor Estratégico da cidade de São Paulo. “Com os parâmetros de construção mais restritivos estabelecidos pelo novo Plano Diretor Estratégico, é normal a cautela com novos lançamentos. Isso porque, os empreendedores estão lançando projetos que foram aprovados com parâmetros do plano anterior, preocupados com a reposição de seus projetos futuros sem que até agora saibam, exatamente, qual será a nova matriz de custos”, disse o executivo.

Em sua análise técnica, o Secovi destacou que ”a pior fase do mercado imobiliário – que foi influenciado pela atipicidade do ano e pela Copa do Mundo – provavelmente já tenha passado”.

Por meio de nota, o presidente do Sindicato, Claudio Bernardes, disse que “ainda é cedo para se analisar os efeitos da eleição presidencial no mercado imobiliário futuro”. O setor projeta encerrar o ano com o lançamento de 26 mil unidades e um total de 24 mil unidades comercializadas.

jb.com.br/economia/noticias/2014/11/03/vendas-de-imoveis-em-sao-paulo-atingem-a-maior-alta-do-ano/

A notícia acima foi feita para quem só lê o título, vejam o trecho que aponta a verdade:

“Em relação a setembro de 2013, houve queda de 5,7%.”

Traduzindo: respeitando a SAZONALIDADE e comparando com mesmo mês de ano anterior, mais uma QUEDA nas vendas de imóveis em São Paulo, a oitava seguida neste ano (só em jan/14 subiu, caiu de fev/14 a set/14 – último mês apurado).

O que eles não mencionaram neste “artigo”, é que aumentaram os lançamentos em mais de 35% na variação de Set/13 para Set/14.

Pelos números acima, observamos que fizeram um aumento muito relevante nos lançamentos em Set/14, apesar de já terem estoques bem elevados, como eles mesmos reconhecem e as promoções em larga escala não deixam mentir.

Qual o sentido de aumentar tanto os lançamentos, quando se está com super-estoques?

O motivo é que eles precisam DESESPERADAMENTE tentar convencer as pessoas que a situação está melhorando e ao aumentarem muito os lançamentos, podem fazer como em todos os anos até aqui, aumentar MUITO as vendas FALSAS na planta, para famílias que não terão renda para adquirir crédito imobiliário na entrega dos imóveis.

Além de um alto volume de lançamentos e vendas FALSAS na planta simular uma melhoria, em conjunto com a DESINFORMAÇÃO ao noticiar com bases de comparações que induzem ao erro como no “artigo” acima, estas vendas FALSAS na planta em larga escala são ESSENCIAIS para que eles possam ENCOBRIR um volume MUITO elevado de distratos que estão aparecendo agora, resultantes das vendas falsas do passado.

Só como referência, no total do Brasil, tivemos aumento de 30% nos distratos no 1T14 e 40% de aumento no 2T14, ambos na comparação com mesmo período de 2013 (respeitando SAZONALIDADE). No 3T14, a Tenda (segmento popular da Gafisa) reportou distratos equivalentes a mais de 80% das vendas brutas deles! Já pensou se não fizessem um alto volume de lançamentos e de novas vendas FALSAS? A esta altura teriam que estar reportando “vendas negativas”, frente ao volume elevadíssimo de distratos que estão enfrentando.

Lembrando que em relação as entregas de imóveis, que são recorde em 2.014, temos tido cerca de 13% do total que está virando cancelamento em 2.014, o que também é um recorde e lembra bem os 16% de inadimplência sobre os créditos podres que ocorreu no subprime americano. Aliás, não é só isto que lembra a situação americana, mas também os super estoques e a péssima situação financeira de várias construtoras, ou seja, se trocarmos o banco de lá pelas construtoras de cá, veremos muitas similaridades.

Em resumo, o segmento imobiliário continua com a única alternativa que lhe restou, o SHOW DE ILUSIONISMO e torcer para que muitos incautos acreditem cegamente neles…

Foi o que sobrou, a bike tem que continuar pedalando na inércia…..

Taca-le pau!!!

Na matéria abaixo, a aposta de que o Governo será obrigado a reduzir seus gastos para 2.015, vale a leitura:

http://www1.folha.uol.com.br/mercado/2014/11/1541977-banco-central-da-a-largada-a-ajuste-que-afetara-crescimento.shtml

Eu não tenho dúvidas disto!

Os petralhas não podem matar a galinha dos ovos de ouro, a 7ª maior economia do planeta!

CHINA RESFRIA E MUNDO GRIPA

DESACELERAÇÃO DA ECONOMIA DA CHINA VAI IMPACTAR MUITOS PAÍSES

CRESCIMENTO MENOR VAI PREJUDICAR PAÍSES EM VERMELHO, INCLUINDO O BRASIL

Publicado: 2 de novembro de 2014 às 14:52 – Atualizado às 20:03

Por: Redação

Fonte: http://www.diariodopoder.com.br/noticias/desaceleracao-da-economia-da-china-vai-impactar-muitos-paises/

china comercio mundial

China é o maior parceiro comercial de todos os países em vermelho e o segundo dos países em laranja

A economia da China, durante anos, puxou grande parte do resto do mundo com ela, uma vez que o país asiático é um grande consumidor de petróleo, minério de ferro e outras commodities de países emergentes, além de automóveis e itens de luxo da Europa. Mas seu papel como locomotiva global está diminuindo junto com a desaceleração do ritmo de crescimento de sua atividade – e muitas outras nações, na visão dos economistas, sentirão o baque.

Uma pesquisa da Associated Press realizada com 30 economistas mostrou que mais da metade deles, 57%, espera que a desaceleração econômica da China reprima o crescimento em países de Brasil a Chile até Austrália e Coreia do Sul.

Uma exceção seriam os Estados Unidos, que os economistas veem como amplamente isolado dos problemas na China.

O crescimento da China, que já foi explosivo, desacelerou em parte devido aos esforços do governo de impor limites ao especulativo setor imobiliário. A atividade econômica da China cresceu 7,3% no terceiro trimestre, na comparação com um ano antes, apresentando seu menor ritmo de crescimento desde 2009. Uma taxa de crescimento de 7% causaria inveja à maioria das economias. Mas para a China, marcou uma nítida desaceleração, após três décadas de expansão de dois dígitos.

Na semana passada, o Conference Board previu que o crescimento da China vai desmoronar para 4% em 2020. Essa desaceleração está tendo efeitos em todo o mundo. Brasil e Austrália estão vendendo menos minério de ferro. O Chile está exportando menos cobre para o país asiático e a Indonésia está vendendo menos petróleo e madeira.

Já as exportações de eletrônicos da Coreia do Sul cambalearam, afetando seu crescimento, já que os consumidores chineses estão comprando menos smartphones ou estão preferindo alternativas domésticas mais baratas.

A China também está reprimindo a corrupção, o que ameaça as marcas europeias. Sung Won Sohn, um economista da Smith School of Business, da Universidade do Estado da Califórnia, estima que um terço dos relógios de luxo Swiss é exportado para a China. Além disso, a China é o mercado que mais cresce para a Mercedes-Benz e a BMW.

Montadoras americanas, particularmente a General Motors, também vendem muitos carros na China. Mas a maioria é montada no país asiático e não contribui muito para a economia americana, opinou Sohn. Como resultado, vendas mais fracas em território chinês não afetariam tanto os Estados Unidos. Uma empresa de pesquisas, a Capital Economics, calcula que 6,5% das exportações dos Estados Unidos vão para a China, o equivalente a apenas 0,9% da economia americana. Fonte: Associated Press.

Olá! Qual a recomendação que o senhor tem para aplicação financeira? Suponha que eu tenha 100 mil reais, atualmente aplicados em Fundo de Crédito Agrícola e em poupança (50% em cada).

Na cidade vizinha a minha há lote próximo a avenida comercial sendo vendido a 70 mil reais. Acredito que consiga comprá-lo por 50 mil reais, mas não consigo avaliar o impacto do boom imobiliário em relação a loteamentos que, em geral, são procurados por pessoas interessadas em construções próprias, dificilmente atingidos pelo interesse de grandes empreendimentos imobiliários.

Com 100 mil reais no banco, você investiria teu dinheiro em quê?

Igor,

Em primeiro lugar obrigado por sua participação.

Não sou especialista em investimentos financeiros, colocarei abaixo a minha opinião, como foi solicitado, mas sugiro que você procure também por outras fontes especializadas e independentes para obter opiniões mais balizadas. Tem dois pontos muito importantes que não conheço: o primeiro é o seu grau de aversão ao risco e o segundo o prazo para aplicação, por isto, colocarei mais de um cenário.

Sobre o prazo de aplicação, considero desconhecido, porque vou assumir que você está falando de uma cidade de pequeno porte e um lote que não é dentro de condomínio. Se confirmadas estas informações, de fato é mais difícil de prevermos quando as esperadas reduções de preços se refletiriam neste tipo de loteamento (*), logo o prazo entre aplicação e resgate tem um grau razoável de incerteza, o que afeta a decisão sobre o investimento.

Caso você tenha um perfil conservador:

Partindo das premissas acima, optaria pela própria LCA (Letra de Crédito Agricola), mesclada com fundos de investimento e a menor parcela mantendo em poupança. Considerando que temos o Fundo Garantidor de Crédito (FGI) que cobre problemas com bancos para aplicações financeiras como estas mencionadas, com limite de cobertura de R$ 250 mil, neste montante de R$ 100 mil ainda não me preocuparia em diversificar os bancos onde manteria este dinheiro aplicado.

Agora, se você prefere se arriscar mais buscando um rendimento maior, duas alternativas:

Bolsa de valores: as apostas são de que a incerteza quanto à economia e novo Governo já fez com que várias Ações sejam boas opções de compra neste momento (preço da Ação muito abaixo do quanto vale em alguns casos específicos, portanto, com forte tendência de preço crescer de forma relevante no futuro). A questão é que esta alternativa é aplicável em especial quando estamos pensando no médio / longo prazo e temos ainda a incerteza quanto ao prazo em que os preços dos lotes poderão estar mais próximos de um valor justo, o que torna esta opção “um tiro no escuro”, mesmo que você saiba analisar muito bem as empresas e descobrir onde estão as maiores oportunidades, pode acontecer de no exato momento de você ter que resgatar o montante o rendimento seja desfavorável. Aqui, depende de sua tolerância a este risco, se quiser se arriscar um pouco, poderia colocar uma pequena parcela do montante disponível (10% a 20%), depois de uma ótima pesquisa sobre qual Ação adquirir.

Quanto ao US$, como mencionei neste trabalho, existem diversos fatores que farão com que ele tenha uma tendência de subir e apresentar uma variação em período de 1 ano que seja superior à das aplicações financeiras que constam acima. Se o seu perfil de investidor comportar uma maior tolerância quanto a riscos, esta seria uma opção interessante de diversificação, se não quiser arriscar tanto, algo entre 10% e 20% do montante. Não é necessário adquirir a moeda diretamente, existem fundos cambiais, no entanto, se optar pelos mesmos, faça primeiro uma boa pesquisa quanto a taxas administrativas e outros custos que podem prejudicar de forma mais relevante sua aplicação. Lembre-se apenas que dentro do atual Governo, o conceito de US$ flutuante não é levado muito a sério e esta é outra variável que acrescenta incerteza quanto ao resultado, ou seja, o Governo, por algum tempo e de forma limitada, pode manter a distorção no câmbio e se neste exato momento surgir uma oportunidade para você comprar um lote, pode ser que não obtenha a rentabilidade esperada. Outro ponto é que o Governo, dentro de um perfil de atuação que tem sido errático, pode até aumentar muito o juros para conter a escalada do US$ e da inflação (embora tenham negado isto e dito que jamais fariam, mas se necessário e não tiverem outra alternativa, não tenha dúvida que farão). Tenha cuidado se esta for sua opção, para não pegar um período de pico da cotação do US$, neste momento é difícil de avaliar se US$ pode cair um pouco ou subir no curtíssimo prazo, acompanhe de perto e ouça opinião de especialistas independentes.

Existe a opção de títulos do tesouro nacional e assemelhados, mas sem dúvida você precisará de um especialista para assessorá-lo e tenho a impressão de que este não é o melhor momento para este investimento.

(*) IMPORTANTE: você deve avaliar as condições específicas deste lote em que está interessado, como por exemplo: oferta versus demanda (pela quantidade de lotes à venda, poderíamos comprovar uma super oferta para este tipo de lote e nesta região?), renda de potenciais compradores versus preços dos lotes (já existe distorção clara?) e outros fatores relacionados (evolução da economia da região, perfil dos proprietários dos lotes, se são pessoas físicas com muitos lotes ou individuais, etc).

Espero ter auxiliado.

Divulgado, antes tarde, do que mais tarde, rsrs, estive fora a parte da manhã!

Abç[]´s

Valeu!