Você aguenta oscilação no mercado financeiro?

Está preparado para os solavancos que ocorrem, principalmente no curto e médio prazo?

O mercado costuma ser uma gangorra, o sobe-e-desce é diário, e quem quer investir em renda variável, tem que aguentar isto, ter estratégia e controle de risco para não sofrer ou sofrer o mínimo possível com estas oscilações.

Mesmo na renda fixa, imóveis, ouro, prata, moeda, entre diversos outros tipos de investimentos, possuem oscilação eu seus preços, embora muito menor que a renda variável. Até para oscilações menores é preciso ter estômago para suportá-las e aguentar ver o dinheiro que valia tanto no momento que investiu valer bem menos no momento atual.

A psicologia no mercado financeiro é uma área que estuda e auxilia o investidor a compreender a influência de suas atitudes, emoções e comportamentos nos investimentos. Esta movimentação nos preços dos ativos negociados no mercado financeiro resulta da interação de uma série de emoções demonstradas pelos investidores.

O mercado tem influência de emoções negativas como ganância, raiva, medo, fadiga, preguiça, ansiedade e correlatas.

Quem tiver qualquer uma destas energias no mercado será um forte canditado a ter seu dinheiro tomado pela “banca” (alusão as bancas de cassino). Se o investidor / especulador no mercado financeiro conseguir cultivar energias positivas como, respeito, confiança, paciência, humildade , bem estar, fé e correlatas, aumentam as chances do mercado lhe recompensar por isto. Operadores do mercado financeiro bem sucedidos adotam posturas, ações e medidas positivas, logo, eles costumam gozar de sucesso tanto no mercado como na vida, geralmente.

Se você não aguentar volatilidade, investimentos de riscos e voláteis, como por exemplo, a bolsa de valores, definitivamente este aí não é o seu lugar.

Se a toda hora segue a manada na eufôria e pânico, sempre fazendo a coisa errada, comprando topo e vendendo fundo, sem a mínima estratégia e controle de risco aliado ao controle emocional, com certeza a renda variável não é a sua praia. Será preciso dominar suas emoções primeiro antes de embarcar neste tipo de mercado.

O assunto de psicologia nos investimentos é muito vasto e quem se interessar mais pelo assunto deve pesquisar o tema Finanças Comportamentais. É possível encontrar muita coisa sobre isto na internet ou mesmo nas livrarias ou bibliotecas mais focadas em finanças, contábeis e economia.

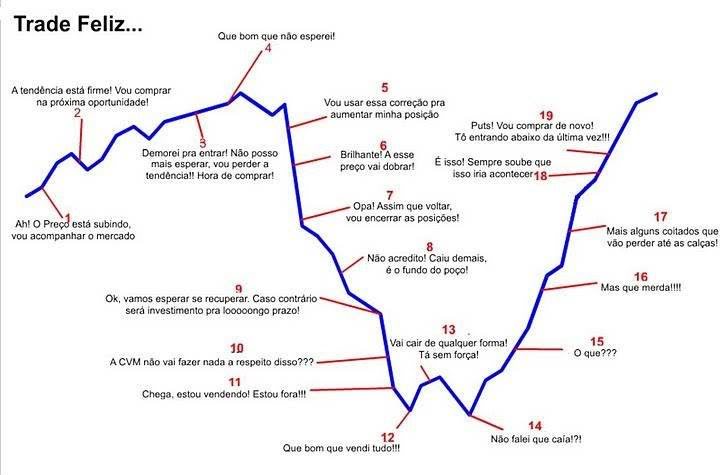

Para encerrar eu deixo dois gráficos de conhecimento comum no mercado financeiro, além de uma frase do Basster (Maurício Hissa, investidor, palestrante e escritor). Um dos gráficos está com textos em português e outro inglês, porém é fácil o entendimento. Ambos demonstram claramente o humor dos investidores do pânico a euforia, e vice-versa, revelando-se como se vai de um estado emocional ao outro, e claro, nesta mudanças de estados emocionais, muitos investidores acabam fazendo muitas besteiras com o dinheiro que possuem, perdendo grande parte ou mesmo todo seu dinheiro. Apena uma minoria de traders(operadores no mercado financeiro) tem habilidade de tirar proveito destas oscilações sobe-e-desce dos preços.

Frase do Basster: “Quem não sabe brincar, não pode descer para o play. Trader é coisa séria, não é brincadeira.”

Procure ter domínio próprio, não seja levado pelas emoções, principalmente da plateia, tente por a razão acima da emoção para ter mais chances de sucesso no mercado financeiro.

Até o próximo post.

5 Comments

Psicologia do trader e controle emocional

http://chegadeperderdinheiro.com.br/psicologia-do-trader-e-controle-emocional

16h00- Leonardo Pires Uller

Dois riscos que você deve analisar antes de investir seu dinheiro

A inflação e o emocional são citados por colunista como grande risco para os investidores

SÃO PAULO – Todo investimento embute algum tipo de risco. Já que é impossível evitá-los completamente, você pode entender os tipos de riscos e aprender a lidar com eles, destaca o colunista do site MarketWatch, Paul Merriman.

O tripé formado pelos riscos de preço (mercado), liquidez e crédito é muito analisado na hora de investir, mas existem outros riscos que o investidor pode – e deve – olhar, segundo Merriman. São eles:

O risco da inflação

O risco de inflação nada mais é do que quando o dinheiro poupado e investido perde seu poder de compra. No Brasil, durante muitos anos, convivemos com a inflação nas alturas, o que dificultava a vida dos investidores. Era preciso corrigir o dinheiro diariamente pela chamada “taxa over”, para evitar que ele ficasse completamente desvalorizada no final do mês.

Após a criação do Plano Real a inflação mudou de patamar por aqui, mas ainda assim a alta dos preços é um desafio para todos que investem. Atualmente na casa dos 6% ao ano, o IPCA (índice oficial de inflação) deve ser levado em consideração na hora de calcular o retorno da aplicação financeira. Afinal, se você tem um investimento com rendimento de 4% ao ano e a inflação for maior do que isso, vai perder poder de compra – seu ganho real será negativo.

Uma forma de se proteger da inflação com os investimentos é comprar títulos públicos atrelados ao IPCA. As NTN-B, negociadas no Tesouro Direto, remuneram com a inflação do período mais uma taxa fixa, definida na hora da compra. Ou seja, por mais que os preços subam, quem investe neste tipo de título sempre tem ganho real garantido – desde que carregue o título até o vencimento.

Risco emocional

Todo investidor percebe, uma hora ou outra, como as emoções podem facilmente sair de controle e influenciar nas decisões mais importantes. “Ganância e medo são as maiores forças que direcionam Wall Street e ninguém é totalmente imune a elas”, destaca Merriman.

O excesso de confiança é outro grande inimigo, à medida que sua habilidade de ver o futuro é impactada: em momentos de alta, em que tudo dá certo, os investidores tendem a achar que são ‘invencíveis’ e que sempre terão bons resultados. Assim, deixam de fazer análises importantes e tomam decisões motivados apenas pela ganância.

Outro comportamento típico é visto no mercado em queda, quando os investidores olham o valor de sua carteira diminuir e optam por embolsar as perdas. Merriman chama esse comportamento de “Eu não aguento mais”. Muitas vezes, isso leva as pessoas a comprar perto do topo de um ciclo de mercado e vender no momento mais baixo.

A melhor proteção contra esse risco é um plano disciplinado de compra e venda. Ter certeza de que o portfólio possui uma quantidade suficiente de aplicações conservadoras para que possa dormir tranquilamente em qualquer turbulência é uma boa ideia. Ter ativos de risco em momentos para não ficar de fora dos momentos de euforia dos mercados também.

infomoney.com.br/onde-investir/acoes/noticia/3148458/dois-riscos-que-voce-deve-analisar-antes-investir-seu-dinheiro

fujam do golpe!!

Fora do radar, a micro cap Tecnosolo (TCNO4, R$ 0,24, +26,32%) volta a se destacar positivamente, atingindo nesta quarta-feira (16) seu maior patamar desde maio de 2012 e somando ganhos de 65% nos dois últimos dias.

…

Tecnosolo (TCNO4, R$ 0,24, +26,32%)

As ações da empresa voltam a ser destaque neste pregão, em meio a recuperação da empresa neste ano, atingindo o maior patamar (R$ 0,25) desde maio de 2012.

A empresa de consultoria de engenharia e obras, passou por fortes turbulências nos últimos quatro anos. A empresa, que já tocou projetos importantes no Rio de Janeiro, como a Arena Multiuso do Pan-2007, foi abatida por uma crise anos atrás e precisou entrar com um processo de recuperação judicial em 2012 depois que perdeu a capacidade de pagar suas dívidas. Quebrada, a empresa perdeu credibilidade no mercado e suas ações, juntamente, naufragaram na Bolsa. Cotada acima de R$ 1 no início de 2010, a ação da empresa caiu para R$ 0,03. Mas, passado todo o sufoco e numa bem-sucedida recuperação judicial, a empresa já vê motivos para comemorar.

Além de planos mais ousados, a ação começa a se recuperar na Bovespa. Da sua mínima histórica (R$ 0,03) até agora, o papel já subiu 700%, indo para R$ 0,24 no pregão de hoje. A empresa entrou na lista das 5 únicas ações da Bovespa que subiram mais de 100% no 1° semestre deste ano.

…

m.infomoney.com.br/mercados/acoes-e-indices/noticia/3459592/dispara-com-fusao-revista-bancos-afundam-small-cap-sobe-dias

Investidores ‘psicopatas’ ganham mais dinheiro na bolsa

Morgan Housel, do site Motley Fool, afirma que os investidores devem evitar memórias negativas na hora de investir

Leonardo Pires Uller 9h22 | 25-10-2013

SÃO PAULO – Você sabe quais são as características de um bom investidor? De acordo com um estudo feito pela Universidade de Stanford, são pessoas calmas, que sabem pensar no longo prazo e que possuem uma lesão específica em uma parte do cérebro.

O colunista do site Motley Fool, Morgan House, aponta que em 2005, um time de pesquisadores da universidade, em parceria com o pesquisador Carnegie Mellon e com a Universidade de Iowa, deram a um grupo de participantes 20 dólares cada. A partir daí, eles receberam uma proposta: poderiam jogar uma moeda para o alto 20 vezes. Se a pessoa perdesse a rodada, perdia 1 dólar. Se ganhasse, ganhava 2,50 dólares.

Nessa situação, todos deveriam fazer quantas tentativas fossem possíveis, uma vez que a chance de acertar que lado a moeda cairá é de 50%, e o prêmio por acertar é muito maior do que a penalidade para o erro.

As pessoas com danos na parte do cérebro relacionada às emoções acabaram tendo um melhor resultado em analisar as probabilidades (Reprodução) As pessoas com danos na parte do cérebro relacionada às emoções acabaram tendo um melhor resultado em analisar as probabilidades (Reprodução)

No entanto, os pesquisadores encontraram apenas um grupo de participantes dispostos a fazer um maior número de jogadas: aqueles com uma lesão na área cerebral que controla as emoções.

Participantes com cérebros sem essa lesão jogaram a toalha após passar por uma sequência de derrotas. Pessoas não gostam de perder dinheiro, e mesmo com a probabilidade a favor, algumas perdas já vão fazer as pessoas desistirem.

Acompanhe a cotação de todos os fundos imobiliários negociados na BM&FBovespa

Contudo, aqueles cuja lesão no cérebro suprimiu as emoções continuaram apostando, mesmo com as perdas passadas. Sem surpresas, devido às probabilidades e ao sistema de pagamento do jogo, eles acabaram com mais dinheiro.

Um dos autores do estudo chamou esses jogadores de “psicopatas funcionais”, uma vez que seus cérebros lesionados os preveniram contra as emoções. Os ‘não psicopatas’ lembravam a sensação de perder e passaram a ficar mais cautelosos, suas memórias bloquearam o comportamento mais racional a se fazer.

Dinheiro e memória

Depois de perder a visão e os movimentos, pesquisadores mostraram que perder a memória é uma das coisas que as pessoas mais têm medo. No entanto, a maioria das pessoas não pensa em como a memória é capaz de ‘ferir’, inclusive no que diz respeito aos investimentos.

As pessoas costumam lembrar mais de eventos emocionais negativos do que dos positivos, especialmente no curto prazo. Para Housel, as pessoas querem evitar coisas ruins que aconteceram no passado, mas, por dar mais importância para as memórias negativas, elas passam mais tempo evitando más experiências do que tentando se beneficiar das positivas. Isso se chama aversão às perdas e é a mesma falha que as pessoas que desistiram do jogo das moedas têm.

Quer saber mais sobre os termos usados no mercado financeiro? Acesse o glossário InfoMoney

Pense no ponto de vista de um investidor. O mercado americano cai 50% em 2008 e no começo de 2009. Isso deixa uma memória negativa. Então ele tem uma alta de 130% nos anos seguintes. Isso proporciona uma sensação boa, mas nem próxima do choque que o investidor teve na época da queda. Assim, o investidor lembra muito mais vivamente do crash do que do rali de alta, e muda seu portfólio de modo que nunca irá sofrer com essa queda de novo. Dessa forma, o investidor acaba comprando títulos, guarda muito dinheiro e passa longe de ações. É possível encontrar uma série de casos assim e, segundo o colunista, isso acaba custando caro no longo-prazo.

Ilusões de riqueza

Investidores sofrem dessa falha também, afirma Morgan Housel. Martin Weber e Markus Glasser da universidade de Manheim mostraram que investidores não tem ideia de como realmente performaram e aqueles que foram pior são os piores em lembrar sua performance. O que as pessoas lembram muitas vezes não tem conexão com o que realmente aconteceu.

Então, o que fazer a respeito?

Uma das melhores maneiras de lutar contra memórias ruins enquanto investidores é manter um diário. Escrever exatamente como se sente toda vez que vender ou comprar uma ação pode ajudar.

Qualquer hora em que o investidor decidir mudar de seu plano de investimento original, ele deve consultar o diário, aconselha o colunista. Assim, ele pode descobrir como a memória pode ser falha.

O colunista cita então seu próprio exemplo: ele sempre afirma que crises no mercado são excelentes momentos para realizar compras, quando se pensa no longo prazo. No entanto, quando ele lê o que escreveu em 2008, Housel não deixa de notar o quão preocupado e nervoso estava. Ele conclui então que estava muito mais assustado na época do que pensa que estava.

Deixar um registro com as emoções no investimento é a única maneira de lutar contra a memória falha e o caminho perigoso que ela pode levar para o investidor. Pode ser que seja a única forma de investir como um psicopata, conclui Morgan Housel.

infomoney.com.br/onde-investir/acoes/noticia/3014174/investidores-psicopatas-ganham-mais-dinheiro-bolsa

Excelente matéria! Contem casos verídicos de ex-viciados em bolsa de valores.

Vale a pena conferir.

Viciados em bolsa: histórias de quem deixou as operações tomarem conta da vida

Conheça investidores que nunca desgrudam do home broker nem conseguem controlar o desejo de operar

Por Mariana Mandrote |14h18 | 11-04-2013

SÃO PAULO – Você liga o computador e, como quem não quer nada, abre o home broker para verificar como andam suas ações. Só que acaba encontrando uma oportunidade aqui, outra ali, e quando se dá conta, passou horas com os olhos pregados no monitor, deixou de fazer atividades corriqueiras – como almoçar – e já está pensando em trocar a data da viagem de férias para não perder a oportunidade de ganhar uma bolada.

Para Vera Rita de Mello Ferreira, psicóloga e autora do livro “A cabeça do investidor”, a compulsão pelo home broker surge sem que a pessoa perceba, como uma forma de preencher a sensação de vazio inerente ao ser humano. “Às vezes o investidor sofre de uma depressão leve, e as situações realizadas na hora de operar traz um alívio imediato para esse desconforto”, explica.

O psicólogo Waldemar Magaldi Filho afirma que um sujeito mais materialista, com poucos vínculos interpessoais e criado em um sistema mais competitivo está mais sujeito à dependência do home broker, mas não é apenas esse perfil que pode se viciar. Ele conta que esse tipo de atividade estimula a produção da dopamina, substância envolvida nas respostas do corpo ao prazer. É como se o seu organismo estivesse lhe recompensando por atividades prazerosas, como comer ou praticar exercícios físicos. “A própria fissura pela atividade produz a substância. É semelhante a quem é viciado em jogos de carta ou relações perigosas. O indivíduo fica dependente de uma substância que é produzida internamente”, diz.

Vício em home broker pode causar problemas para o investidor (Rodrigo Paiva)

Histórias de pessoas que se viciaram no home broker mostram que, como em outros tipos de dependência, a compulsão pelo mercado de ações também provoca grandes prejuízos financeiros e, muitas vezes, danos à saúde, como insônia e dores musculares. Confira a seguir casos de investidores que caíram nas garras do mercado.

“Era um vício. Meu corpo não me respondia mais”

Quando a paranaense Mariana Higino, 35, começou a operar o home broker, em setembro de 2009, ela conhecia pouco sobre o mercado de ações, mas tinha um plano: transformar R$ 1 mil em R$ 10 mil até o final daquele ano. Investindo em opções de ações, ela ganhou esse dinheiro e um pouco mais.

“Era um vício. Meu corpo não me respondia mais, eu precisava ficar ali. Acordava às 5h da manhã para buscar informações sobre o mercado internacional, mas tinha ido dormir às 2h”, conta. Na época, Mariana havia trancado o curso de Administração de Empresas, mas trabalhava em um banco privado. O emprego, no entanto, não a impedia de acompanhar seus investimentos o dia todo.

“Eu tinha as cinco horas que dedicaria à faculdade para estudar sobre ações e, no trabalho, o home broker ficava sempre aberto. As pessoas comentavam, mas eu achava que o que ia me fazer ganhar dinheiro era a Bolsa, e não o trabalho”, lembra. O fim de um período de tensão, dores nas costas e noites mal dormidas aconteceu quando, em novembro de 2010, Mariana perdeu R$ 17 mil em uma semana. “Eu tinha altos e baixos, mas naquela semana eu perdi tudo. O dinheiro de Bolsa é virtual, parece um jogo. Talvez, se visse as notas em cima da mesa, eu não teria jogado tudo fora”, recorda.

A partir daí ela começou a buscar casos de insucesso na Bolsa e leu a declaração de um investidor compulsivo em um fórum na internet. “Eu me vi naquela pessoa e fiquei com medo.” Depois disso, ela não operou mais e diz que não tem vontade. “Eu até abro o home broker, mas consigo não operar”, garante.

Hoje, ironia do destino, Mariana dá consultoria aos clientes que pretendem investir no banco público em que trabalha. “Por incrível que pareça, eu recomendo a Bolsa, mas alerto o investidor para fazer com moderação.”

“Quem é viciado, não fala que é”

Depois de um início frustrante, em 2008, por conta da crise nos Estados Unidos, o gaúcho Eduardo Carbonera da Silveira, 31, voltou à Bolsa em 2010, e desde então “está na frente do home broker”. Formado em Comunicação, Eduardo deixou o emprego na área de marketing no ano passado e hoje faz do investimento em ações um trabalho. “Eu não conseguia me recolocar e também não me sentia realizado. Comecei a operar e vi que dava para ganhar dinheiro”, diz.

Ele se considera um apaixonado pela Bolsa, e não um viciado em home broker, mas sua namorada, que é psicóloga, discorda. “Ela acha que eu sou viciado. Não me considero um porque consigo largar. Mas quem é viciado não fala que é”, brinca. Mesmo assim, ele assume que hoje prefere um papo com seu corretor a uma conversa com amigos, e se sente “perdido” quando o mercado está fechado.

“Eu poderia fazer outras coisas, mas o que eu gosto é de operar. Também tenho a sensação de estar deixando de ganhar, e nisto eu sou viciado: ganhar e ter lucro rápido”, afirma. Ele acompanha o mercado todos os dias, das 9h às 18h, mas, no momento de dar uma ordem de compra ou venda, liga para o corretor, porque se sente inseguro com o preenchimento da boleta. Considerando que prefere as operações de day trade, isso acontece muitas vezes. “Meu corretor fala que eu deveria trabalhar lá, porque eu fico em cima o dia todo.”

As ligações de Eduardo para a corretora também já foram motivo de uma crise no namoro. “Naquele momento, meu corretor era mais importante, porque ele cuida do meu dinheiro. Ela ficou brava, mas depois entendeu”, conta. E se defende dizendo que, para quem faz day trade, um ou dois minutos fazem muita diferença. Garante, entretanto, que vive da Bolsa, e não para ela.

“Já deixei o home broker me atrapalhar”

O paulista Alexandre Shinoda, 39, entrou na Bolsa há quase oito anos e, ao longo desse período, só parou de usar o home broker em 2009 porque o banco onde trabalhava não permitia. “Eu comecei em 2004 com fundo de investimento, mas, em 2005, passei a operar por conta”, diz. Na época, muitos amigos dele também entraram no mercado, mas a maioria foi desistindo no caminho. Ele, por outro lado, ainda vê oportunidades e faz planos para o futuro.

“No começo é aquele deslumbramento, e você pensa que vai ficar rico. Hoje eu vislumbro ter uma aposentadoria e não depender do INSS (Instituto Nacional do Seguro Social)”, diz. Alexandre não pensa em deixar o emprego como administrador de banco de dados para se dedicar exclusivamente ao investimento em ações.

“Eu acho que é aí que mora o perigo. A pressão é muito grande quando você está na sua casa, sem emprego e precisando do dinheiro”, opina. Isso não quer dizer que, nesses anos na Bolsa, ele não tenha passado um pouco do limite. “Já deixei o home broker me atrapalhar. Teve um tempo em que eu só falava disso. Eu percebi que não lia um livro, não assistia mais televisão. Hoje, faço minhas operações de day trade, mas quando chego em casa nem falo sobre o que aconteceu”, conta.

Ele acompanha os investimentos durante o expediente, quando o trabalho permite, mas confessa que, quando precisa sair para uma reunião ou visitar um cliente, sente que pode estar perdendo oportunidades. Também admite que, em alguns casos, a Bolsa mexe com seu humor, mas não se vê dependente do home broker. “Às vezes chego mentalmente mais cansado em casa, mas, pelo meu perfil, não passaria o dia todo isolado olhando para a tela do computador”, garante.

Sintomas do vício em home broker

– Dirigir toda a atenção para os investimentos

– Sentir angústia ou ansiedade quando não usa o home broker

– Desconcentrar-se no trabalho para operar

– Ficar pensando nos investimentos mesmo quando não está operando

– Sentir alívio quando opera

– Só falar disso e achar que isso é o melhor para todo mundo

5 Maneiras de evitar a dependência do home broker:

1- Tenha os objetivos claros;

2- Opere, no máximo, por três períodos de duas horas por dia;

3- Faça um “diário de bordo” dos seus investimentos. É mais fácil perceber; anormalidades se você fizer um registro de todas as operações, sentimentos e impressões;

4- Pratique exercícios ou outras atividades não relacionadas ao mercado;

5- Fale com pessoas de confiança. Elas podem identificar se você passa tempo demais no home broker

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/2728400/viciados-bolsa-historias-quem-deixou-operacoes-tomarem-conta-vida