Mesmo que seja mais fácil investir atualmente, ainda existem riscos e outros problemas que podem colocar a rentabilidade dos investidores em cheque

Se antigamente investir era algo restrito a algumas pessoas, hoje em dia o mundo dos investimentos está cada vez mais acessível. Não à toa, houve um aumento de 56% no número de pessoas investindo na bolsa no último ano – o equivalente a 1,3 milhão de pessoas.

Isso provavelmente também se deve às novas e às empresas especializadas, que permitem que qualquer pessoa possa aplicar seu dinheiro em diversas fontes. E, é claro, de forma simples e sem grandes dificuldades.

No entanto, é sempre bom lembrar que investir em um ativo traz riscos inevitáveis Isso pode fazer com que investidores cometam erros e tenham grandes prejuízos nas mãos. Confira, a seguir, os 9 principais problemas e erros comuns para evitar na hora de investir:

1 – Optar por análise a curto prazo

Análise a curto prazo significa buscar lucros muito rápidos. De acordo com especialistas, é preciso considerar um período mínimo de três anos para colher lucros significativos de verdade. Investidores profissionais, na grande maioria dos casos, fazem suas aplicações a longo prazo.

É preciso lembrar que, quanto mais se investe, maiores são os rendimentos com o passar do tempo. Junto com os juros somados ao capital inicial, o valor reinvestido também cresce.

Isso significa ganhar dinheiro com o próprio dinheiro ou, como os investidores chamam, ganhar os juros compostos.

2 – Desconhecer o perfil de investidor

Identificar o seu perfil de investidor é o primeiro passo para investir. Essa tarefa simples te ajuda a fazer aplicações mais assertivas, que combinam com o seu estilo. Isso é importante para guiar os investimentos de modo que você fique confortável e não tenha surpresas desagradáveis.

Em geral, existem três perfis de investidor:

- Conservadores: investidores que não gostam de correr riscos e preferem aplicações mais seguras – em contrapartida, a rentabilidade é mais modesta;

- Moderados: investidores que são mais abertos a riscos, mas que buscam o equilíbrio entre a segurança, liquidez e rentabilidade;

- Arrojados: investidores mais agressivos que não têm medo de correr grandes riscos para obter lucros maiores.

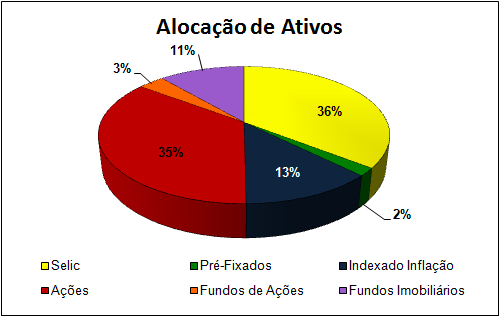

3 – Colocar todos os ovos na mesma cesta

Uma das regras básicas dos investimentos é não aplicar todo o dinheiro em um lugar só. Se um investidor colocar todo o seu capital em um único ativo e tiver algum problema, tudo pode ser perdido.

Desta forma, é importante ter uma carteira diversificada. Indica-se investir parte dos recursos em renda fixa e a outra em renda variável. Com a diluição do capital, a exposição ao risco fica menor.

4 – Investir na poupança

Foi-se o tempo em que a poupança era considerada uma boa opção de investimento. O motivo é simples: a rentabilidade é muito baixa, principalmente agora que as taxas de juros têm diminuído.

Isso porque a poupança tem uma rentabilidade fixa de 70% do índice quando a Taxa Selic fica abaixo dos 8,5%. Com isso, a remuneração é inferior a 2,63% ao ano.

5 – Agir por impulso e vender ações

Falando especificamente da bolsa de valores, é preciso notar que esse cenário é extremamente veloz e consideravelmente caótico. Mesmo que seja possível (e recomendado) se apoiar em previsões e análises técnicas, não é incomum se deparar com acontecimentos totalmente inesperados.

Quando a bolsa tem uma queda brusca, muitos investidores se desesperam e vendem suas ações. Quem consegue resistir a momentos de crise pode ter lucros grandes na alta seguinte. Obviamente, isso não acontece com aqueles que se deixam tomar pelo pânico e cedem seus ativos.

Em momentos como esse, é preciso estudar a situação com calma e ponderar todas as possibilidades, sem deixar as emoções falarem mais alto e causarem atitudes precipitadas.

6 – Apostar em ideias que não se sustentam

Alguns investidores se encaixam na categoria de investidores-anjo, isto é, pessoas físicas que investem em empresas com alto potencial de crescimento. Empreendedores fazem o pedido de linha de crédito para dar o start em seus negócios e os anjos não cedem apenas o dinheiro, mas também experiências, ideias e estratégias.

Em trocas como essa, o risco é grande. Mesmo empresários experientes podem se equivocar ao aplicar capital em uma ideia que não se sustenta. Até certo ponto, isso é perfeitamente normal – são ossos do ofício.

Para evitar ao máximo frustrações e prejuízos, é de suma importância promover um estudo minucioso não somente de toda a estruturação do novo negócio, mas também do segmento e/ou mercado em que está inserido.

Entender o comportamento dos consumidores, necessidade do produto/serviço, ação dos concorrentes e nuances do mercado é fundamental para o investimento ter mais chances de dar certo.

7 – Ignorar o contexto atual, econômico e social

Não levar em consideração o atual cenário social e político do Brasil e do mundo na hora de investir é um erro grave e amador.

Basta olhar para os últimos dois ou três anos. Acontecimentos globais, como a Covid-19 e as medidas restritivas para contê-la, além de eleições, alta da inflação e o conflito entre Rússia e Ucrânia, fizeram com que o mercado financeiro sofresse grandes oscilações.

Nesse sentido, manter-se atualizado sobre o que ocorre em escala nacional e internacional serve como uma espécie de termômetro, promovendo mais segurança na hora de investir.

8 – Não contar com reserva de liquidez

A liquidez representa o quão fácil é transformar um investimento em dinheiro, sendo essencial para o equilíbrio da carteira. Em outras palavras, a liquidez é quando você recebe o dinheiro em casos de resgate ou venda.

Investidores que dão mais atenção à rentabilidade e deixam a liquidez de lado têm mais chances de se deparar com problemas.

A recomendação dos especialistas é deixar parte dos recursos com resgate rápido em d+0, isto é, imediato, ou d+1, que é em um dia útil, para casos de emergência.

Você consegue verificar qual a liquidez na descrição do ativo.

9 – Negligenciar a taxa de administração de fundos

Em alguns casos, o investimento vem atrelado à administração de fundos. Isso vale para alguns contextos como transações na bolsa, remuneração de consultores especialistas e plataformas on-line. Isso porque, mesmo cobrando comissões mínimas, ainda têm uma série de custos atrelados às aplicações.

É importante considerar esses gastos para não ficar no vermelho e nem ter as operações pausadas na metade por causa de fundos administrativos insuficientes.