Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

Raio-x da bolha imobiliária em São Paulo:

O objetivo deste estudo é avaliar a situação atual (Nov~Dez/2014) da bolha imobiliária de São Paulo. A cada situação constatada, uma análise com mais profundidade, um “raio-x”. Observação: resultado de outubro/2014 sobre vendas de imóveis novos em São Paulo publicada logo após preparação deste trabalho, comentários adicionais ao final.

Serão utilizadas pesquisas do SECOVI SP (Sindicato das construtoras de São Paulo), CRECI SP (Conselho Regional dos Corretores de Imóveis de São Paulo), Lopes Imobiliária, Lello Imobiliária, Folha de São Paulo, EMBRAESP, Geoimoveis, informações do www.imovelweb.com.br, PNAD do IBGE, relatórios oficiais de construtoras, ReclameAqui e outros, com os links das referências e os critérios adotados citados no decorrer do trabalho.

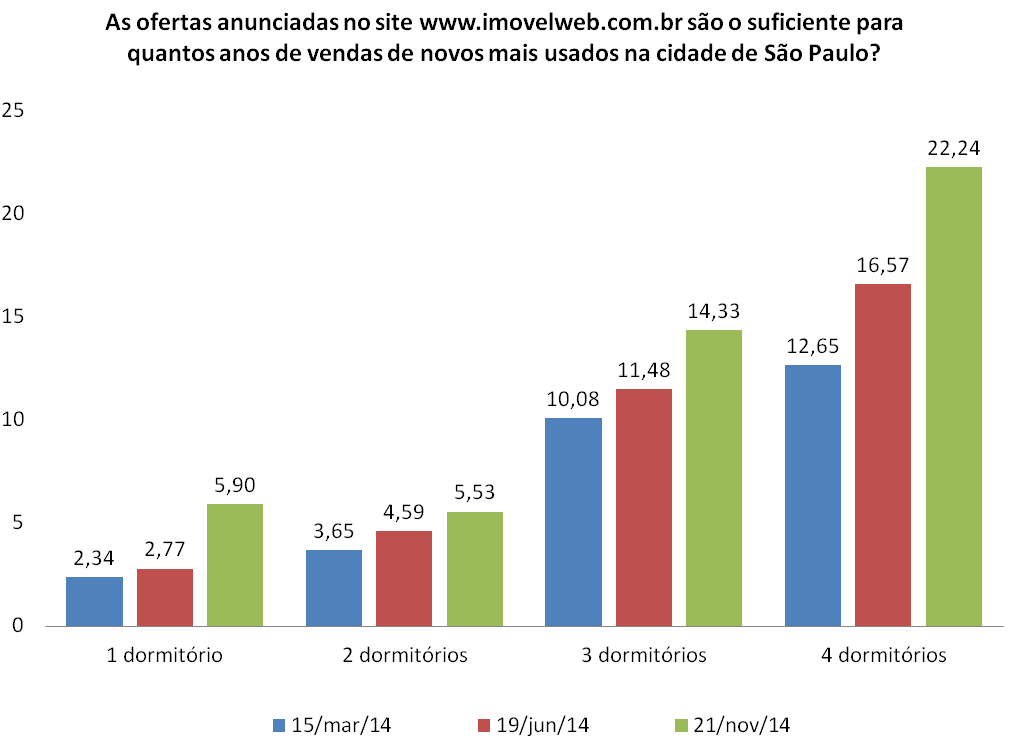

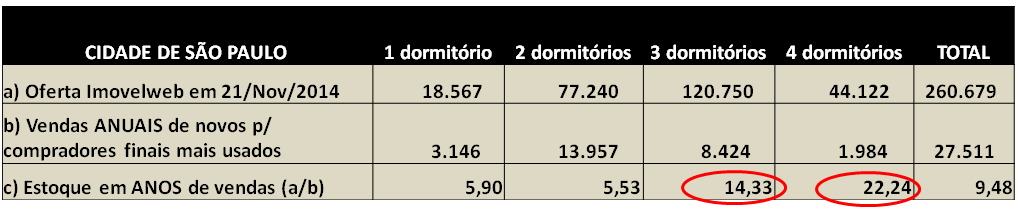

Para ofertas a base serão anúncios do imovelweb (www.imovelweb.com.br) em 21/novembro/2014, para casa padrão e apartamento padrão. Quanto a vendas de imóveis novos, a base é a PMI (Pesquisa do Mercado Imobiliário) do SECOVI SP, com dados de outubro/2013 a setembro/2014, acessados a partir do link http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/. Para usados, serão utilizadas as pesquisas do CRECI SP em São Paulo (Capital), do período de agosto/2013 a julho/2014, disponíveis no link http://www.crecisp.gov.br/pesquisas/pesquisa.asp. Para informações de vendas, foram capturados os últimos 12 meses disponíveis nestas pesquisas.

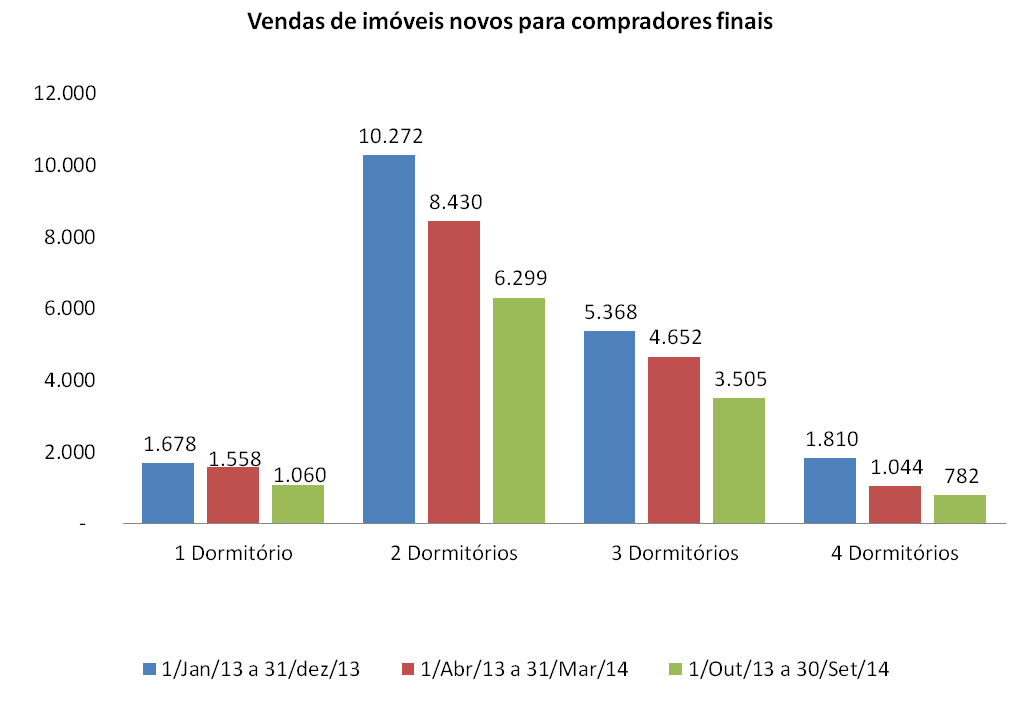

Manterei o padrão de trabalhos anteriores, considerando as vendas para compradores finais e não as transferências para investidores com finalidade de revenda ou aluguel futuro, sendo assim, mantidas as premissas de que apenas 20% das vendas de 1 dormitório novos são para compradores finais (fonte: http://classificados.folha.uol.com.br/imoveis/2013/10/1355571-apartamento-de-um-dormitorio-torna-se-nicho-de-investidores.shtml) e para demais topologias, 63% das vendas de novos são para compradores finais (fonte: http://economia.estadao.com.br/noticias/economia-geral,investimento-e-objetivo-de-37-dos-compradores,186381,0.htm), sendo que no caso de usados, considerada a quantidade total.

Os critérios acima ainda são favoráveis para o segmento imobiliário, na medida em que assumo que em apenas um site teríamos toda a oferta de imóveis novos mais usados para a cidade de São Paulo e ainda, sabendo que muitas ofertas de novos não constam neste site e tendo feito a pesquisa de ofertas só com dois tipos de imóveis (apartamento e casa padrão).

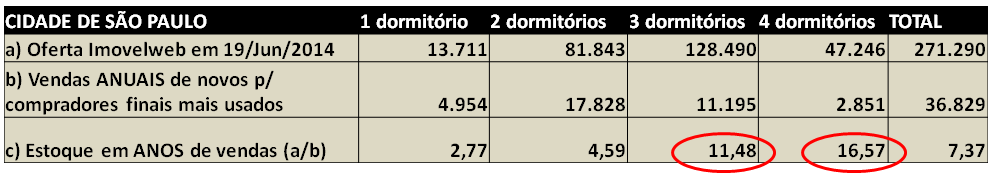

Vamos agora observar como estão oferta e demanda de imóveis em São Paulo:

Pelo que podemos ver nos números acima, temos uma oferta extremamente elevada, no caso de imóveis de 3 dormitórios esta oferta é o suficiente para mais de 14 anos de vendas e para 4 dormitórios, mais de 22 anos de vendas, considerando vendas de novos para compradores finais mais vendas de usados, é algo absolutamente anormal, típico de bolha imobiliária!

Pelo que podemos ver nos números acima, temos uma oferta extremamente elevada, no caso de imóveis de 3 dormitórios esta oferta é o suficiente para mais de 14 anos de vendas e para 4 dormitórios, mais de 22 anos de vendas, considerando vendas de novos para compradores finais mais vendas de usados, é algo absolutamente anormal, típico de bolha imobiliária!

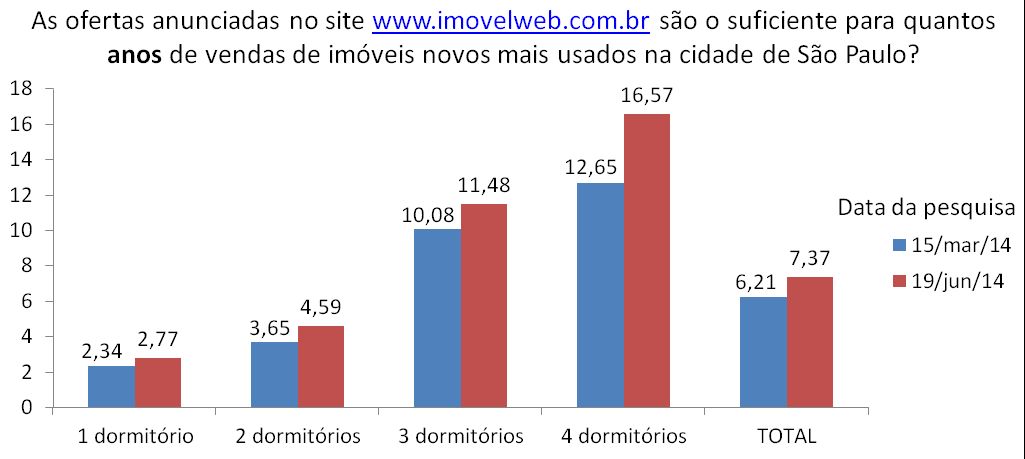

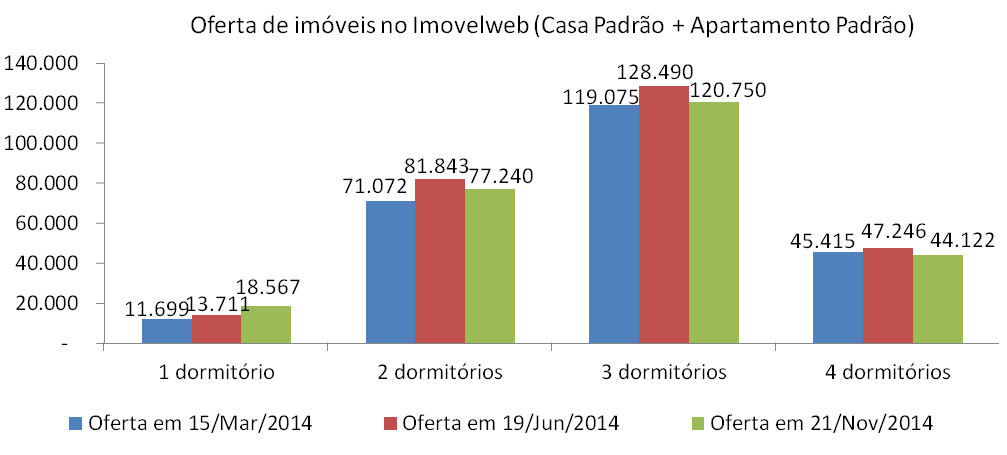

Vamos comparar a pesquisa acima com outras duas anteriores, que utilizaram o mesmo critério, a primeira de 15/março/2014, que pode ser encontrada no link http://defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i e a segunda de 19/junho/2014 que pode ser encontrada em http://defendaseudinheiro.com.br/a-evolucao-da-bolha-imobiliaria-em-sao-paulo. Seguem as informações:

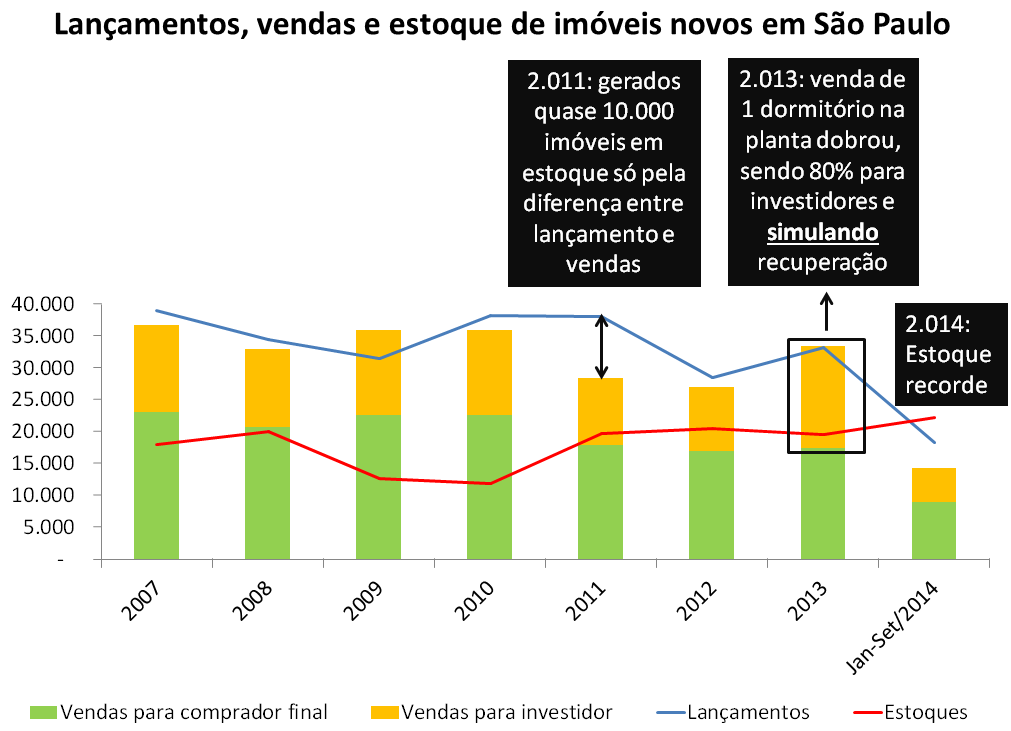

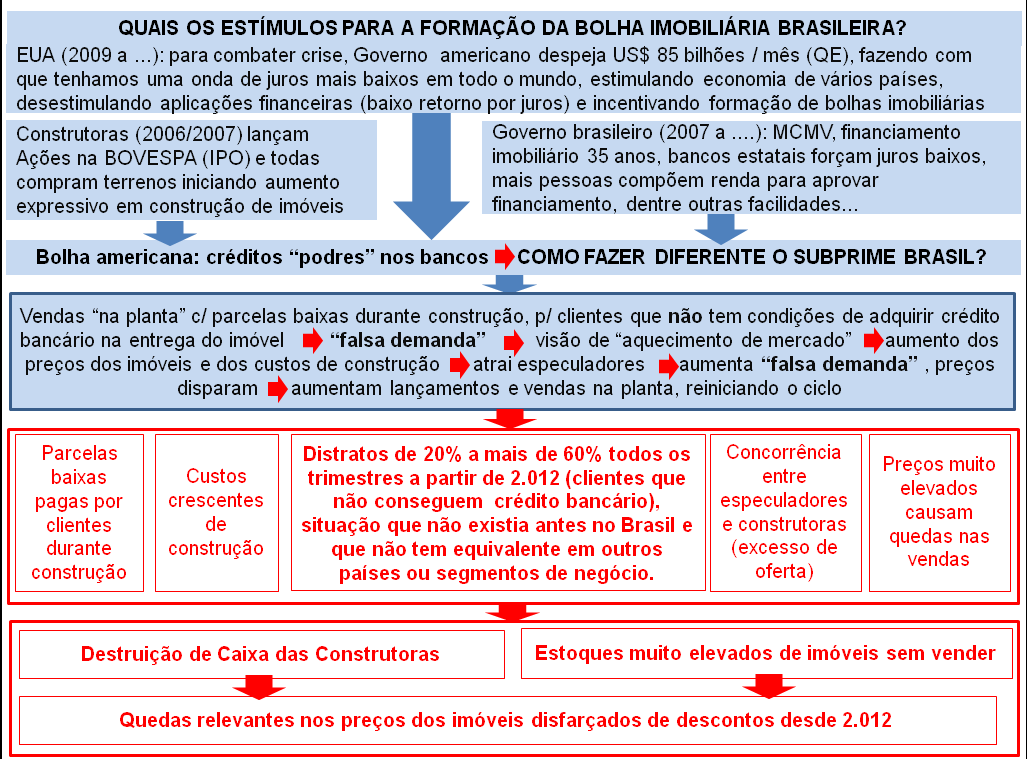

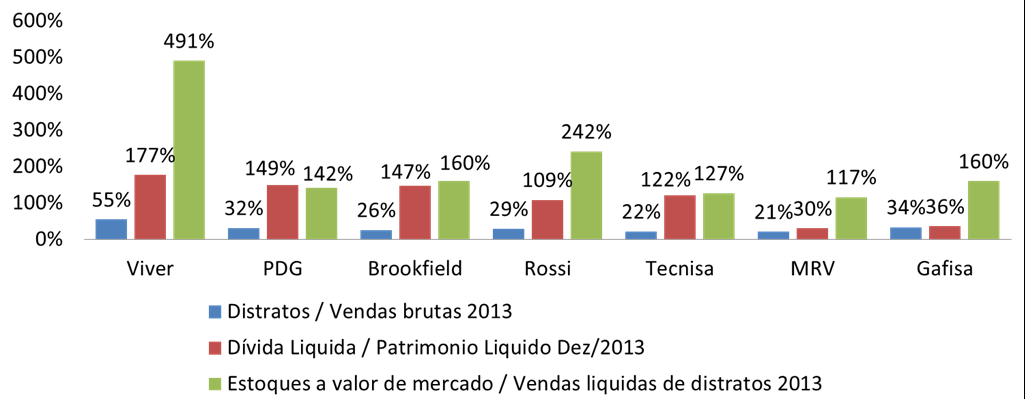

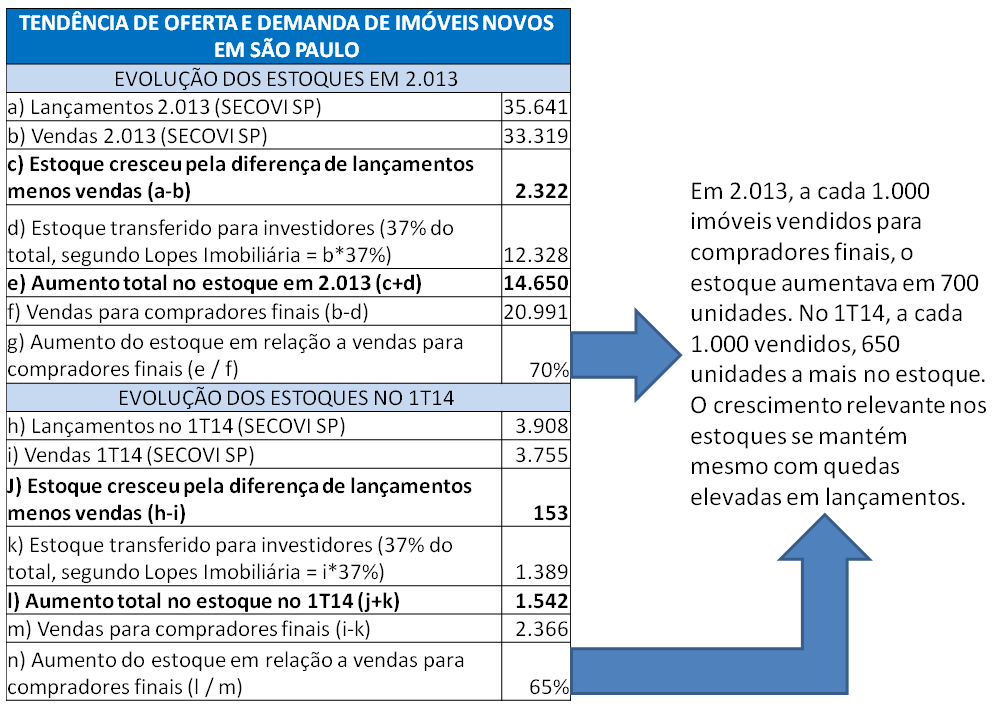

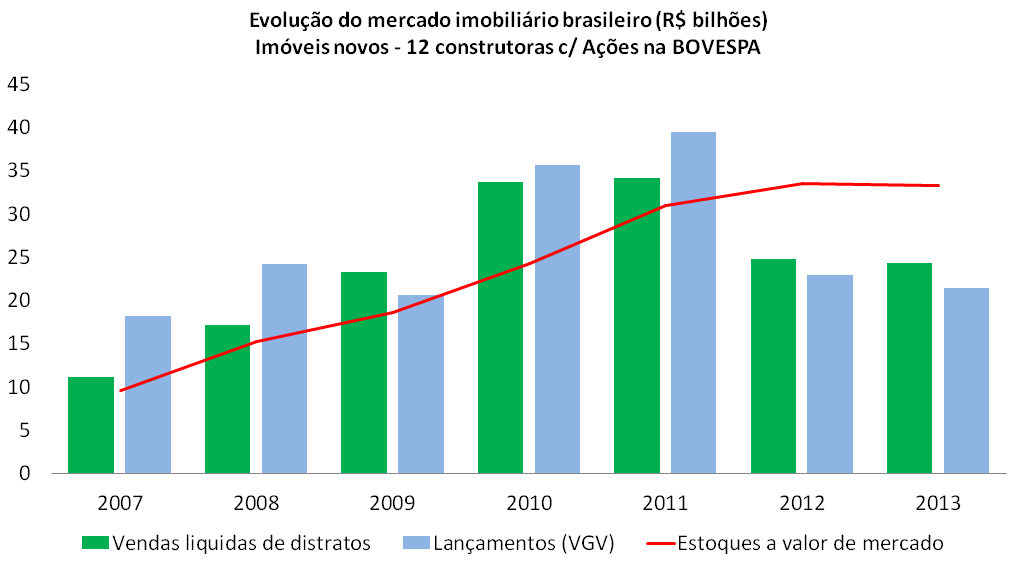

Como chegamos a uma desproporção tão anormal entre oferta e demanda? Pelo total de estoque e vendas em 2.013, que foi a referência para a pesquisa de 15/Mar/14 que está acima, constatamos que isto não se iniciou em 2.014. Vejamos a evolução de 2007 até hoje, com dados do SECOVI SP e considerando percentual de investidores levantados por Lopes Imobiliária e Folha de São Paulo:

Até 2010, oferta e procura estavam equilibrados, já em 2011 o estoque aumentou em quase 10.000 unidades e não caiu mais, voltando a subir em 2014. O que causou esta situação?

Com anormal volume de investidores a partir de 2.008, no ato da entrega em 2.011 tivemos uma forte concorrência entre os investidores na planta e construtoras, o que combinado com distratos em volume anormal e ainda, com os preços dos imóveis já inviáveis para renda de muitas famílias, acabou gerando forte redução de vendas e aumento de estoques em 2.011.

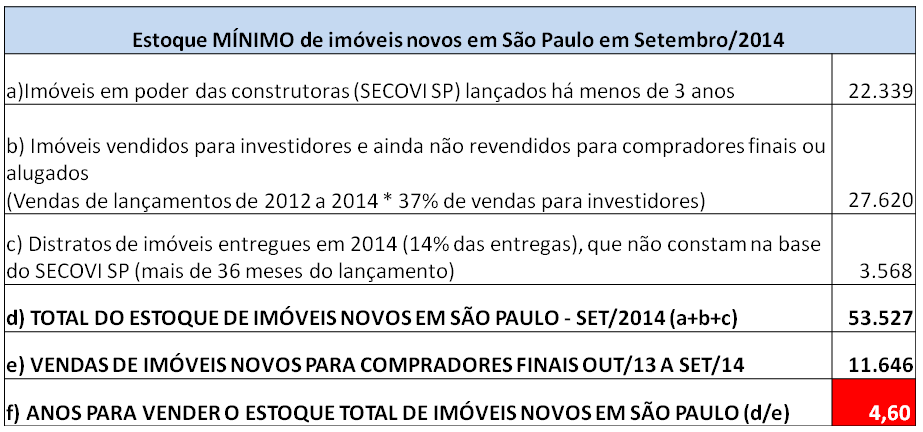

As informações acima são restritas ao que o SECOVI SP divulga. Existe um “estoque oculto”, que é uma combinação de distratos de imóveis com mais de 36 meses do lançamento, que o SECOVI SP não informa (sai da base de dados deles), combinado com uma forte presença de investidores. Segue abaixo uma estimativa mínima do estoque TOTAL da cidade de São Paulo:

A situação de anormalidade entre oferta e demanda, que vem se acumulando desde 2.011, está ficando cada vez pior em 2.014. O que gera esta distorção crescente?

A situação de anormalidade entre oferta e demanda, que vem se acumulando desde 2.011, está ficando cada vez pior em 2.014. O que gera esta distorção crescente?

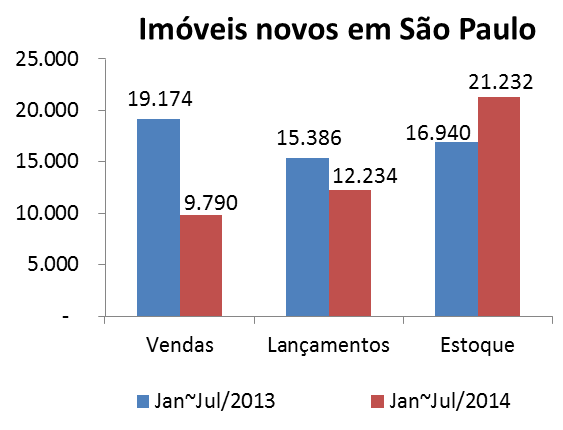

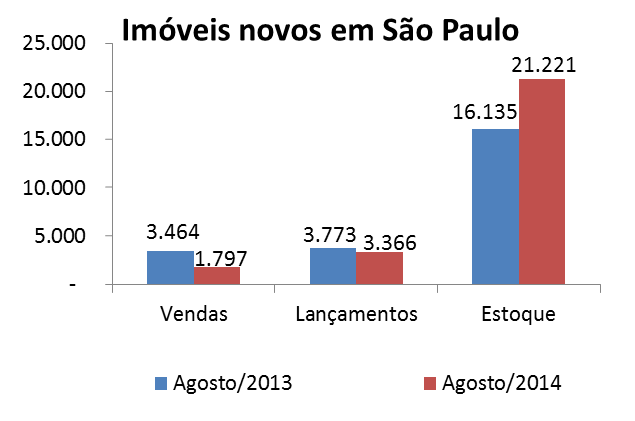

Abaixo, gráfico que contém um comparativo entre lançamentos, vendas e estoques de janeiro a julho de 2.014 com mesmo período de ano anterior:

Pelo que podemos constatar pelos números informados pelo SECOVI SP, de Janeiro a Julho de 2.014, tivemos redução em lançamentos, mas as vendas tiveram uma queda muito mais acentuada e com isto, os estoques cresceram de forma relevante.

Qual foi a reação do segmento imobiliário em Agosto/2014? Uma série de promoções por parte das construtoras, com descontos de 30% a 50% para imóveis novos para tentar diminuir estoques. Para quem desejar evidências, veja notícia abaixo, como exemplo:

http://www1.folha.uol.com.br/mercado/2014/08/1494882-construtoras-fazem-saldao-de-imovel-em-sp.shtml

Em Agosto/2014, tivemos o recorde de promoções simultâneas e ao mesmo tempo, os maiores percentuais de descontos já fornecidos, pelo menos, segundo as promessas das construtoras. Qual foi o resultado desta campanha promocional intensa? Vejamos abaixo:

Pelo que podemos observar as vendas em Agosto/2014 tiveram uma forte queda, os lançamentos uma ligeira queda e o estoque continuou muito elevado, em patamar quase idêntico ao que já vinha de Julho/2014 e muito superior ao que era praticado em 2.013.

Pelo que podemos observar as vendas em Agosto/2014 tiveram uma forte queda, os lançamentos uma ligeira queda e o estoque continuou muito elevado, em patamar quase idêntico ao que já vinha de Julho/2014 e muito superior ao que era praticado em 2.013.

Por que um volume tão elevado de promoções não surtiu nenhum efeito e as vendas continuaram tão mais baixas, com estoques ainda muito elevados? Porque uma combinação de “Brazilian Black FRAUDE” com preços inviáveis no caso em que reduções foram reais, não resolvem o desequilíbrio entre oferta e procura, já fizeram isto antes sem sucesso.

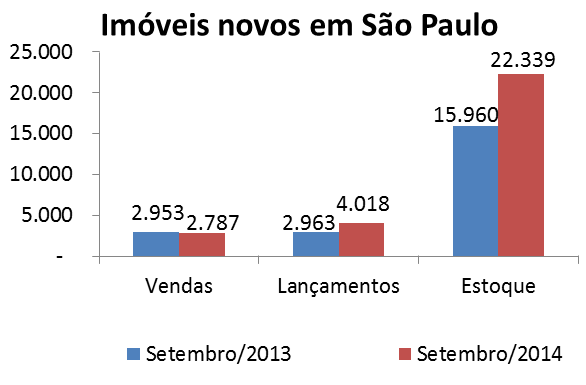

Qual a reação do segmento imobiliário em Setembro/2014, frente à situação acima?

Com estoque recorde em Agosto/2014, aumentaram muito os lançamentos e bateram o recorde histórico de estoque em Setembro/2014, qual o sentido disto? Antes de avaliar, vejamos mais informações, também extraídas das pesquisas do SECOVI SP:

O mês de Setembro/2014, juntamente com o mês de Setembro/2010, foram os piores meses de Setembro nos últimos 6 anos quanto a vendas. Como o SECOVI SP divulgou o resultado acima de Setembro/2014?

Título da notícia: “Vendas e lançamentos de imóveis novos registram alta em setembro”.

Sim, mesmo tendo tido queda de vendas na comparação com Setembro/2013 e tendo sido o pior Setembro dos últimos 6 anos em um “empate técnico” com o ano de 2.010 e de quebra tendo batido o recorde de estoques, ainda assim o SECOVI SP colocou a “manchete” acima!

O que podemos constatar é que após o mês de Agosto/2014 ter sido um novo fracasso de vendas, apesar das promoções intensas, o setor imobiliário precisava desesperadamente de alguma “notícia positiva” e decidiu aumentar muito os lançamentos no último mês do terceiro trimestre (Setembro), apostando que poderiam fazer um volume também muito elevado de vendas, uma vez que vender na planta é muito mais fácil e a prática do mercado tem sido um altíssimo volume de vendas FALSAS na planta, ou seja, vender para famílias que depois não terão renda para adquirir o crédito na entrega do imóvel. Esta foi a estratégia que sempre usaram para inflar ARTIFICIALMENTE os preços dos imóveis, tanto é que temos tido distratos (cancelamentos de vendas) em volumes absolutamente anormais nos últimos anos, só que desta vez, utilizaram esta estratégia para SIMULAR uma recuperação do mercado.

O interesante a ser observado, é que mesmo com um aumento tão relevante nos lançamentos (mais de 35%), ainda assim as vendas tiveram uma queda superior a 5%. Isto significa que até mesmo esta estratégia de “pedalar” já não está sendo efetiva.

Agora vamos voltar à questão sobre o aumento mais relevante no número de anos para se vender imóveis de 4 dormitórios, ainda analisando os imóveis novos:

Pelo que podemos observar, as vendas de imóveis tiveram queda em todas as tipologias. Comparando os últimos 12 meses apurados pelo segmento imobiliário com o total de 2.013, para 1, 2 e 3 dormitórios tivemos quedas superiores a 30%, já no caso de 4 dormitórios, a queda foi superior a 56%. Isto ajuda explicar o aumento no número de anos para vendas e porque é ainda maior no caso de 4 dormitórios.

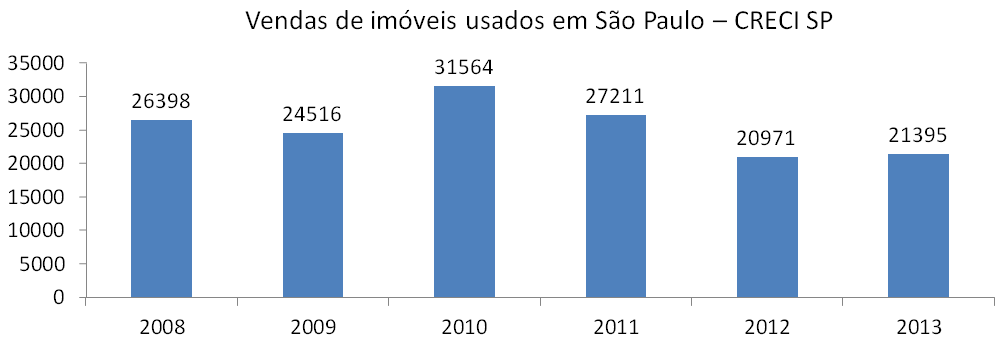

Agora, vejamos as informações relacionadas a imóveis usados quanto à oferta e demanda:

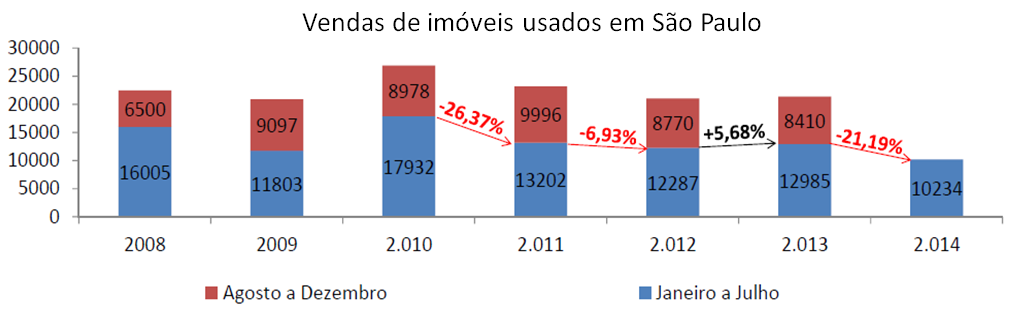

Informações abaixo foram extraídas do relatório do CRECI SP. O período inicial se deve ao fato de no relatório de Janeiro/2008 termos referência a mudança na metodologia que não permitia comparação com dados de anos anteriores e a data final, foi a última disponibilizada pelo CRECI SP. As setas em vermelho e preto representam a variação entre janeiro e julho ano a ano, uma vez que julho/2014 foi último mês divulgado.

Observando informações acima, vemos que as vendas de usados alcançaram um recorde histórico em 2.010, depois disto, tivemos uma queda relevante em 2.011 e na sequência, os anos de 2.012 e 2.013 ficaram em um patamar estável, bem abaixo do que vinha em 2.010. Já em 2.014, tivemos uma nova queda nas vendas de imóveis usados e mais uma vez, bastante relevante. Olhando só o período de janeiro a julho, que é o que se encontra disponível na página do CRECI SP, vemos que em 2.014 tivemos as piores vendas de toda a série histórica, o que ajuda a explicar porque a proporção entre estoque e vendas piorou tanto neste ano.

Observando informações acima, vemos que as vendas de usados alcançaram um recorde histórico em 2.010, depois disto, tivemos uma queda relevante em 2.011 e na sequência, os anos de 2.012 e 2.013 ficaram em um patamar estável, bem abaixo do que vinha em 2.010. Já em 2.014, tivemos uma nova queda nas vendas de imóveis usados e mais uma vez, bastante relevante. Olhando só o período de janeiro a julho, que é o que se encontra disponível na página do CRECI SP, vemos que em 2.014 tivemos as piores vendas de toda a série histórica, o que ajuda a explicar porque a proporção entre estoque e vendas piorou tanto neste ano.

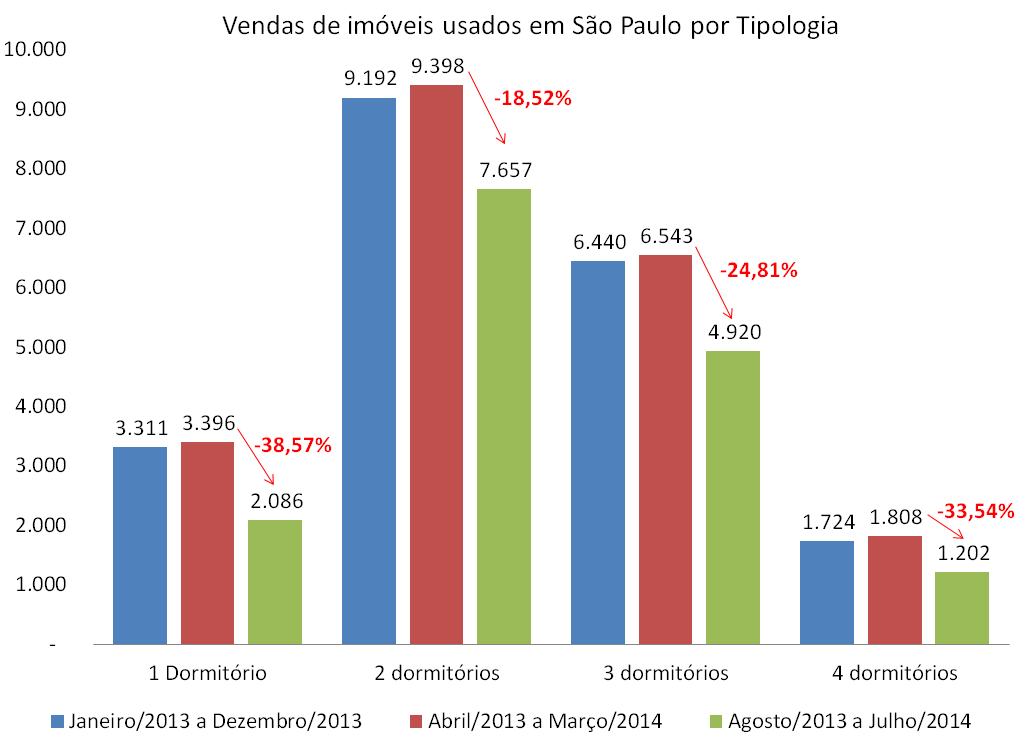

Vamos olhar agora para as vendas de usados nas 3 últimas pesquisas que apresentei:

As quedas nas vendas ocorreram para todas as tipologias, mas foram maiores para 1 e 4 dormitórios, o que ajuda a explicar o aumento maior no prazo de venda destes imóveis.

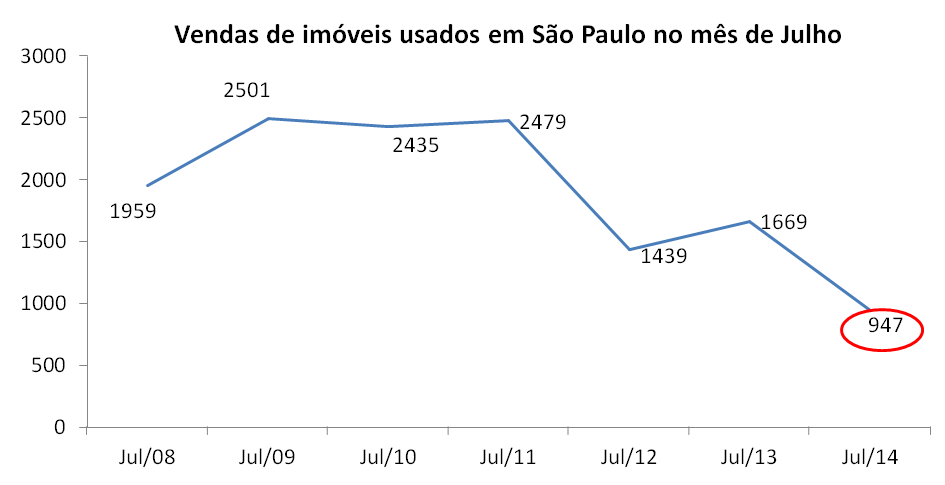

Vamos agora ver como foram as vendas de imóveis usados em São Paulo em Julho/2014 (última pesquisa publicada), comparando a este mesmo mês de anos anteriores, mantendo como base, as pesquisas do CRECI SP feitas com mais de 300 imobiliárias:

As vendas de imóveis usados no mês de Julho/2014 foram as piores de toda a série histórica levantada pelo CRECI SP.

Agora, para fechar a avaliação sobre a evolução da relação entre oferta e demanda, vamos ver como a oferta foi evoluindo ao longo das pesquisas realizadas, conforme abaixo:

Pelo que podemos observar acima, a oferta não tem tido uma variação tão elevada quanto a demanda. No caso de 1 dormitório, o crescimento foi relevante, possivelmente pelo volume exagerado de vendas para investidores, acima do que já era anormalmente elevado para demais tipologias e agora estão todos os vendedores competindo com construtoras. Já para demais tipologias, é provável que tenhamos tido uma redução mínima na oferta trazida por desistência de alguns vendedores particulares. Temos ainda um fator que é relacionado aos imóveis novos, que em sua grande maioria tem anunciados apenas os prédios e não cada apartamento, portanto o aumento de estoques também não se reflete nos números acima.

Pelo que podemos observar acima, a oferta não tem tido uma variação tão elevada quanto a demanda. No caso de 1 dormitório, o crescimento foi relevante, possivelmente pelo volume exagerado de vendas para investidores, acima do que já era anormalmente elevado para demais tipologias e agora estão todos os vendedores competindo com construtoras. Já para demais tipologias, é provável que tenhamos tido uma redução mínima na oferta trazida por desistência de alguns vendedores particulares. Temos ainda um fator que é relacionado aos imóveis novos, que em sua grande maioria tem anunciados apenas os prédios e não cada apartamento, portanto o aumento de estoques também não se reflete nos números acima.

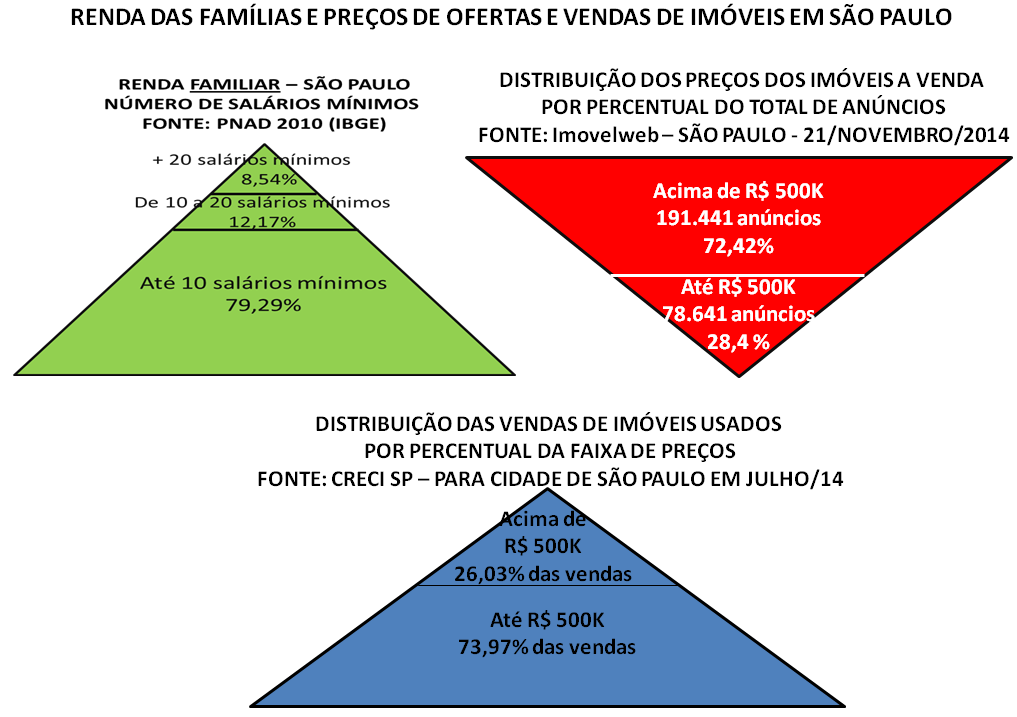

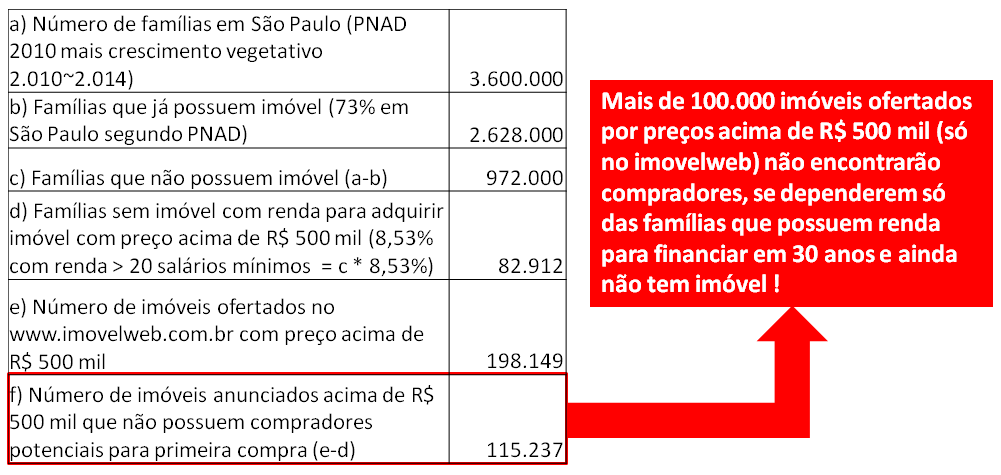

Como andam a renda das famílias, os preços ofertados e as vendas reais de imóveis?

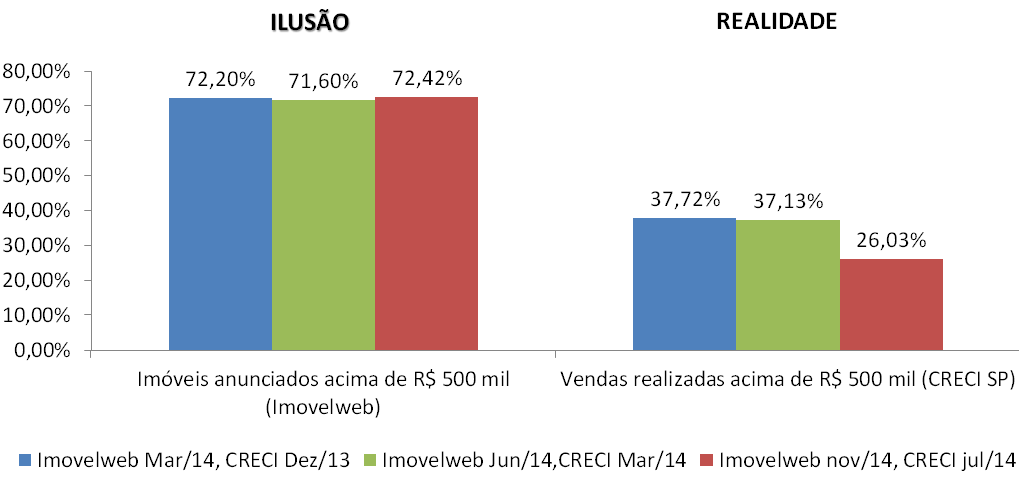

O resultado acima é similar, ao observado no trabalho anterior sobre a evolução da bolha imobiliária em São Paulo, o que significa que a distorção entre o preço ofertado para imóveis e a renda das famílias e entre os preços ofertados e as vendas efetivadas continua muito elevada e anormal. Vamos agora, observar como variaram a distribuição dos preços das ofertas e dos preços das vendas realizadas ao longo das pesquisas que constam neste trabalho e anteriores:

Pelo que vemos acima, enquanto as ofertas se mantem constantes quanto aos preços, as vendas realizadas apuradas pelo CRECI SP demonstram claramente uma perda de fôlego para compras de imóveis acima de R$ 500 mil e a distorção que já era anormal entre distribuição de preços das ofertas e das vendas ficou ainda pior. Este percentual de vendas acima de R$ 500 mil para imóveis usados no mês de julho/2014 é o menor dos últimos anos também.

Teríamos alguma outra anormalidade nas vendas de usados em São Paulo em julho/2014?

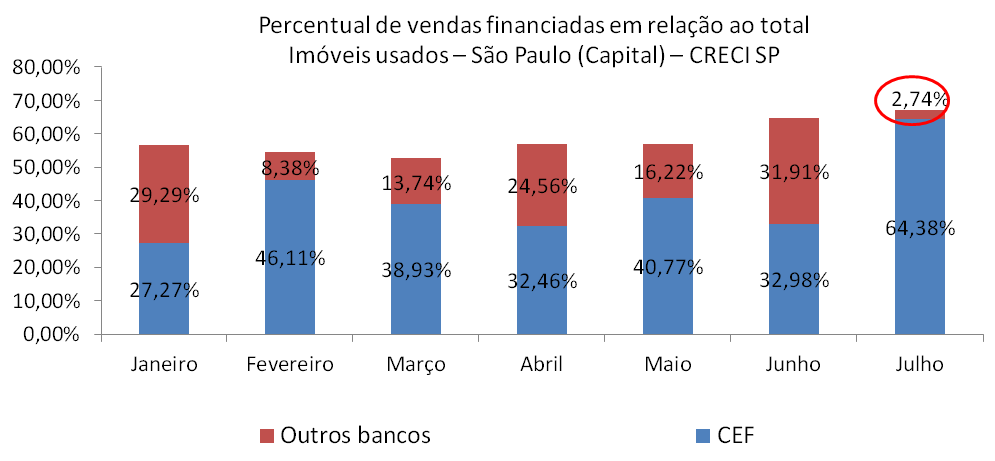

Pelo que podemos observar, no mês de Julho/2014, os financiamentos concedidos por bancos particulares e mais o Banco do Brasil tiveram uma participação ínfima e anormal em relação ao total de vendas de imóveis usados (apenas 2,74% de todas as vendas de usados do mês). Este comportamento traduziria uma fuga dos bancos particulares por aversão ao elevado risco de explosão mais abrangente de nossa bolha imobiliária?

Pelo que podemos observar, no mês de Julho/2014, os financiamentos concedidos por bancos particulares e mais o Banco do Brasil tiveram uma participação ínfima e anormal em relação ao total de vendas de imóveis usados (apenas 2,74% de todas as vendas de usados do mês). Este comportamento traduziria uma fuga dos bancos particulares por aversão ao elevado risco de explosão mais abrangente de nossa bolha imobiliária?

Vejamos o link do relatório do CRECI SP de onde foram extraídas as informações acima e um trecho que consta no mesmo quanto a isto:

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2014/pesquisa_capital_julho_2014.pdf

Trecho do link acima: “O presidente do Creci de São Paulo acrescenta que o mercado não cria regras, e que por isso cabe ao governo federal evitar que os financiamentos da CEF sejam reduzidos no ano que vem. “É também dever do governo federal aumentar a pressão sobre os demais bancos para que cresçam os empréstimos para a compra da casa própria”, enfatiza.”

Temos algumas informações interessantes no trecho acima, vejamos: a) O CRECI SP teme que a CEF desacelere sua concessão de financiamentos em 2.015, o que seria esperado, afinal o problema fiscal é enorme e o Tesouro não vai poder aumentar seus repasses para CEF como fazia em anos anteriores ; b) Se não existe bolha imobiliária, o mercado é “saudável” e “promissor”, por que o Governo deveria pressionar bancos privados para concederem empréstimos??? Se é um bom negócio, os bancos privados deveriam disputar os clientes e não fugirem deles.

Como regra, o Governo federal atende aos pedidos do segmento imobiliário. É muito importante para o Governo garantir que os preços sejam mantidos muito elevados, atrasando o máximo que puder a explosão mais visível de nossa bolha imobiliária. Desta vez, logo em Agosto/2014 o Governo implantou medida para chantagear bancos e FORÇÁ-LOS a concederem mais crédito imobiliário: retenção de compulsório sem remuneração e banco só pode se utilizar daquele montante se for para empréstimo imobiliário ou de veículos. Link:

Conforme demonstrado mais acima, no caso dos imóveis novos, as construtoras bateram um recorde de promoções simultâneas, esta foi a sua quota de ações apelativas para buscar uma recuperação a qualquer custo, que como os números de Agosto e Setembro demonstraram, não funcionou. E no caso de usados, não tivemos nenhuma ação apelativa? Já em Setembro/2014, as imobiliárias começaram a adotar ações para estimularem os proprietários de imóveis a darem “descontos” para conseguirem vender, vejamos na notícia abaixo:

Trecho do link acima: “A expectativa da Lello é de que cerca de 1,5 mil unidades passem a ser oferecidas com abates de até 30%. “

Agora, poderíamos pensar: será que com estas ações de Governo, Construtoras e Imobiliárias, eles não conseguirão fazer com que a situação volte ao equilíbrio, sem que os preços tenham que se reduzir de forma mais relevante e abrangente?

Não precisamos ir muito longe para responder a questão acima. A experiência dos últimos anos já é a melhor resposta. As ações apelativas do Governo, Construtoras e Imobiliárias não se iniciaram em 2.014, elas já vem há muito tempo, com mais ênfase desde 2.012. Em 2.012 já tínhamos promoções com descontos elevados por construtoras, o Governo já baixou a SELIC à força para o seu menor patamar histórico, depois disto, nos anos seguintes, Governo aumentou o valor a financiar que poderia utilizar FGTS de forma relevante, construtoras reduziram muito os lançamentos, tivemos reduções de preços e descontos de forma contínua e crescente, mas qual o resultado de tudo isto? Conforme demonstrado neste trabalho, o desequilíbrio só tem piorado, o que significa que cada vez mais o ajuste de preços para baixo terá que ser maior para que possam voltar ao equilíbrio.

No trabalho anterior (“A evolução da bolha imobiliária em São Paulo”), apresentei evidências de quedas de preços em São Paulo, tanto para imóveis novos quanto usados, do ano de 2.013, como por exemplo, queda de 17% no preço de imóvel novo de 3 dormitórios no 1T13, queda de 23% no preço de imóvel usado de 1 dormitório no 1S13 e depoimentos de investidores na planta que em 2.013 tiveram prejuízo porque construtora vendia na entrega, mais barato do que eles pagaram na planta. E em 2.014, como estão os preços?

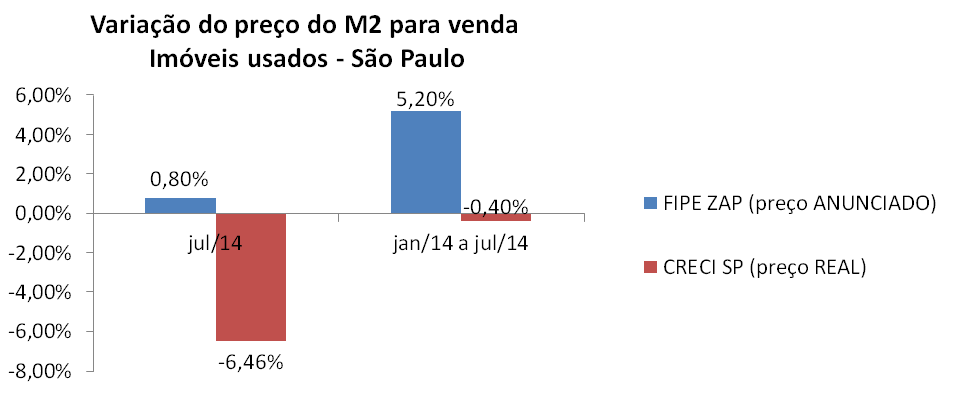

O que vemos acima, é mais uma demonstração da disputa entre a ilusão e a realidade. De um lado, o FIPE ZAP, que trabalha com preços ANUNCIADOS, facilmente manipuláveis, do outro, a pesquisa do CRECI SP que contém dados das negociações realizadas, ou seja, preços REAIS. O que observamos no índice de preços do CRECI SP é uma consequência da queda brutal nas vendas, os proprietários são obrigados a reduzir os preços para vender, basta observar a QUEDA de 6,46% nos preços do M2 praticados em São Paulo no mês de Julho/2014, exatamente no mesmo mês que foi o pior de toda a série histórica quanto a vendas.

Já o FIPE ZAP, nunca apontou queda de preços para imóveis em São Paulo, mesmo com quedas brutais em vendas e ausência de financiamento disponível, com número recorde de vendas abaixo de R$ 500 mil, não importa o que aconteça, o FIPE ZAP sempre aponta crescimento. É como se ele fosse “à prova da lei de oferta e procura” e por isto que é tão interessante para o segmento imobiliário que está representado na manutenção deste índice, do lado FIPE por profissionais ligados a este setor e para o próprio ZAP Imóveis, uma vez que quanto mais iludidas as pessoas estiverem pelo “eterno crescimento dos preços”, mais anunciarão e mais o Zap Imóveis faturará.

Não é a toa que o segmento imobiliário prefere divulgar para imprensa o FIPE ZAP que é um índice baseado em preço ANUNCIADO, deixando escondidas as quedas do preço de M2 do CRECI SP, o que é muito curioso, afinal o preço REAL é muito mais interessante do que o ANUNCIADO e ainda, o índice do CRECI SP existe há muito mais tempo que o FIPE ZAP…

Será que teríamos alguma situação similar no caso de imóveis novos?

Temos um alto volume de vendas na planta que se transformam em distrato na entrega, será que isto influência ou maquia os preços dos imóveis novos de alguma forma?

Vamos estudar esta situação a partir do caso da PDG, que é a campeã nacional em distratos, tendo tido mais de R$ 4 BILHÕES de cancelamentos de vendas, só no período de 2.011 a 2.013, usando dados do relatório do terceiro trimestre de 2014, o último publicado por ela:

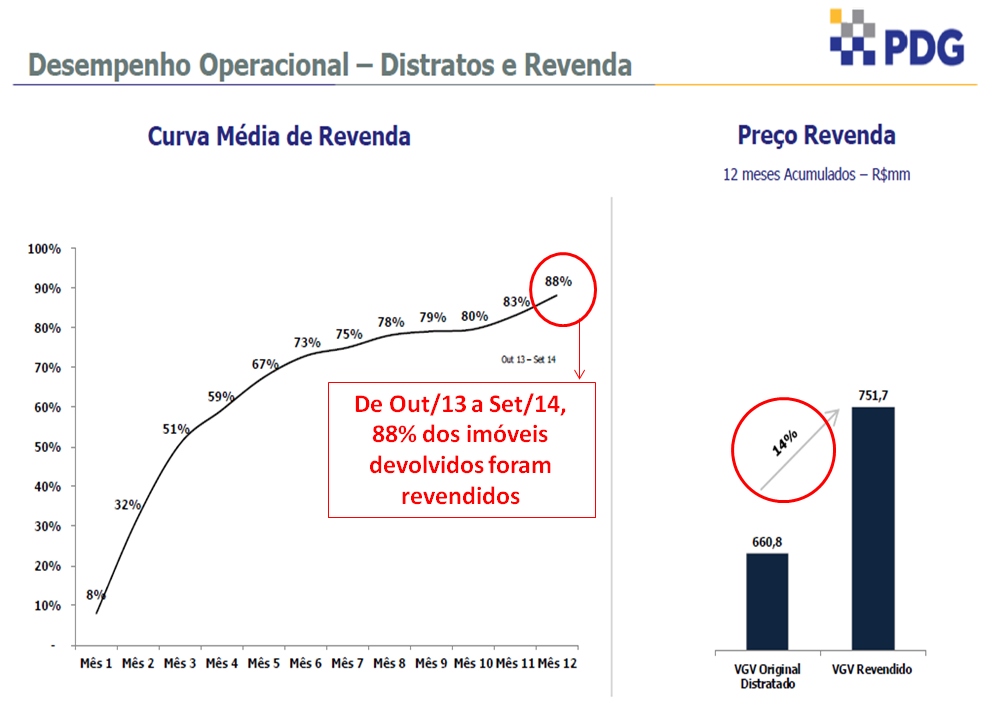

Pelo que podemos observar pelas informações acima, a PDG demora mais de um ano para revender todos imóveis devolvidos. Além disto, a valorização destes imóveis, entre a venda original na planta e a revenda, tem sido em média de 14%.

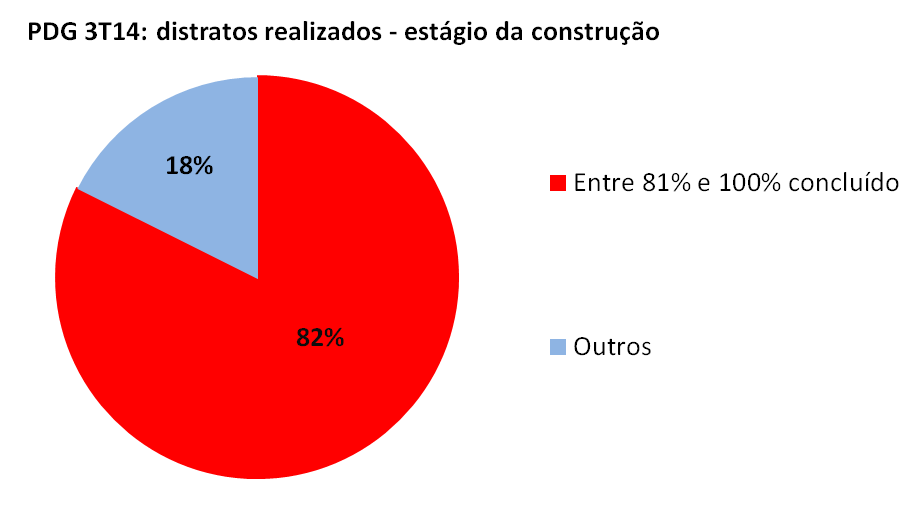

Agora, vamos verificar qual o percentual das devoluções que ocorrem no ato da entrega ou ainda neste ano de 2014. Para isto, extrai as informações da página 7 do relatório do terceiro trimestre de 2014 da PDG e as coloquei em um gráfico, vejamos abaixo:

Pelo que podemos constatar com base nos dados da PDG, os distratos revendidos em sua grande parte não entram na formação do preço médio, porque o relatório do SECOVI SP não considera imóveis com mais de 36 meses do lançamento (a grande maioria dos distratados). Estes imóveis distratados, na revenda, tiveram uma variação de preços de 14% em mais de 3 anos (do lançamento até entrega, devolução e revenda), ou seja, chegaram no momento da revenda com um preço muito inferior ao que seria o de mercado na época. Enquanto isto, boa parte dos lançamentos “vendidos” na planta serão cancelados no futuro, mas estes ajudaram a criar um aumento artificial. Nos dois casos a venda FALSA é útil para ajudar na ilusão dos preços, primeiro ao simular aumento em venda na planta que não se concretizará e depois quando ocorre a devolução e a revenda por preço bem inferior que não entra na média.

Se considerarmos ainda que mais de 80% do aumento de vendas a partir de 2.008 se transformou em distratos, para 5 grandes construtoras, podemos imaginar o impacto disto na distorção do preço médio de vendas, especialmente ao lembrarmos que foram as próprias vendas FALSAS na planta que também SIMULARAM uma demanda aquecida que foi outro fator que levou ao aumento artificial e insustentável dos preços dos imóveis.

CONCLUSÃO:

1) Oferta e demanda: apesar de ações apelativas do Governo e do segmento imobiliário, a distorção só aumentou ao longo dos anos e o prazo para vender estoques hoje é recorde ;

2) Preço versus renda: esta distorção também aumentou, evidenciada pelas piores vendas de novos e usados em anos e recorde de vendas de usados abaixo de R$ 500 mil contra recorde de oferta de imóveis com preços acima de R$ 500 mil ;

3) Crédito imobiliário: pelo participação dos bancos privados no crédito para imóveis usados em julho (menos de 1/3 do menor percentual até então) fica claro o temor deles quanto a bolha imobiliária ;

4) Evolução real dos preços: a manipulação de preços anunciados para usados e vendas falsas na planta para novos disfarçam quedas que tem ocorrido nos preços reais, mas isto não evita que tenhamos quedas contínuas nas vendas dos imóveis ;

E a situação atual e prevista da nossa economia?

Temos sério problema fiscal do Governo que o obrigará a aumentar impostos e diminuir despesas, junto com a necessidade de aumentar tarifas públicas, o que pressionará a inflação e junto com outros fatores, obrigará o aumento no juro básico da economia (SELIC). Junte tudo isto e a expectativa é que teremos um ano de 2.015 com crescimento menor do que em 2.014, aumentando o desemprego, o endividamento e inadimplência das famílias.

Além dos fatores internos mencionados acima, temos pelo menos três grandes ameaçadas vindas de fora: a) aumento de juros do FED (banco central americano) previsto para junho/2015, que fará com que tenhamos fuga de US$ do Brasil, aumentando a cotação do US$ e a inflação por tabela e obrigando aumento muito maior da SELIC para conter estes efeitos ; b) séria ameaça de rebaixamento de rating do Brasil por uma das agências internacionais, o que agrava mais ainda os efeitos do item “a” quanto a necessidade de aumento na SELIC ; c) diminuição de consumo de commodities pela China, o que fará com que o preço dos mesmos também diminuam, prejudicando ainda mais nossa já combalida economia que depende muito destas exportações de commodities para China.

Ao combinarmos as informações acima, sobre mercado imobiliário e economia, vemos que as artimanhas do mercado imobiliário estão com seus dias contados e que a redução de preços dos imóveis será inevitável. Conforme vimos, quanto mais o Governo e o segmento imobiliário inventam soluções mirabolantes para adiar a explosão mais visível da bolha, maiores ficam as distorções entre oferta e demanda e entre preços de venda e renda das famílias, ou seja, o que eles estão fazendo é só aumentar o tamanho do problema e fazer com que, quando estas artimanhas não forem mais sustentáveis, a queda dos preços dos imóveis seja ainda maior para que o mercado possa retomar o caminho para a normalidade.

Comentários adicionais:

Este trabalho foi preparado antes da divulgação do relatório do SECOVI SP sobre o mercado de imóveis novos em Outubro/2014. Neste relatório, constam informações sobre queda superior a 20% nos lançamentos, queda superior a 55% nas vendas e aumento nos estoques em poder das construtoras que bateram o recorde anterior que era de Setembro/2014. Além disto, mencionam que as promoções voltarão a ocorrer. Em outras palavras, em Outubro/2014 fizeram o mesmo que de Janeiro a Julho/2014 e depois prometeram repetir o que fizeram em Agosto/2014, apenas repetições de ações que fazem com que os estoques cresçam cada vez mais, de acordo com tudo que consta acima. Segue link com mais informações:

http://www1.folha.uol.com.br/mercado/2014/12/1561984-estoque-de-imoveis-em-sp-bate-recorde.shtml

Até o próximo post!