Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

Toda bolha imobiliária é inflada contando com juros básicos da economia em patamar baixo quando comparado a seu histórico para aquele país, crédito imobiliário farto, barato e por longo prazo, emprego e renda crescentes, simulação de demanda aquecida no presente em troca de super- estoque no futuro (vendas para aqueles que não terão condições de manter o pagamento ao longo dos anos e gerarão devoluções ou cancelamentos em volume anormal), volume anormal de especuladores e por fim, muita desinformação. Este conjunto de fatores, que podemos chamar de oxigênio da bolha imobiliária, leva os preços dos imóveis a crescerem muito acima do normal e rapidamente. A explosão ocorre quando, de forma natural e como consequência da própria bolha imobiliária, o oxigênio vai diminuindo. Vejamos como anda o oxigênio de nossa bolha imobiliária:

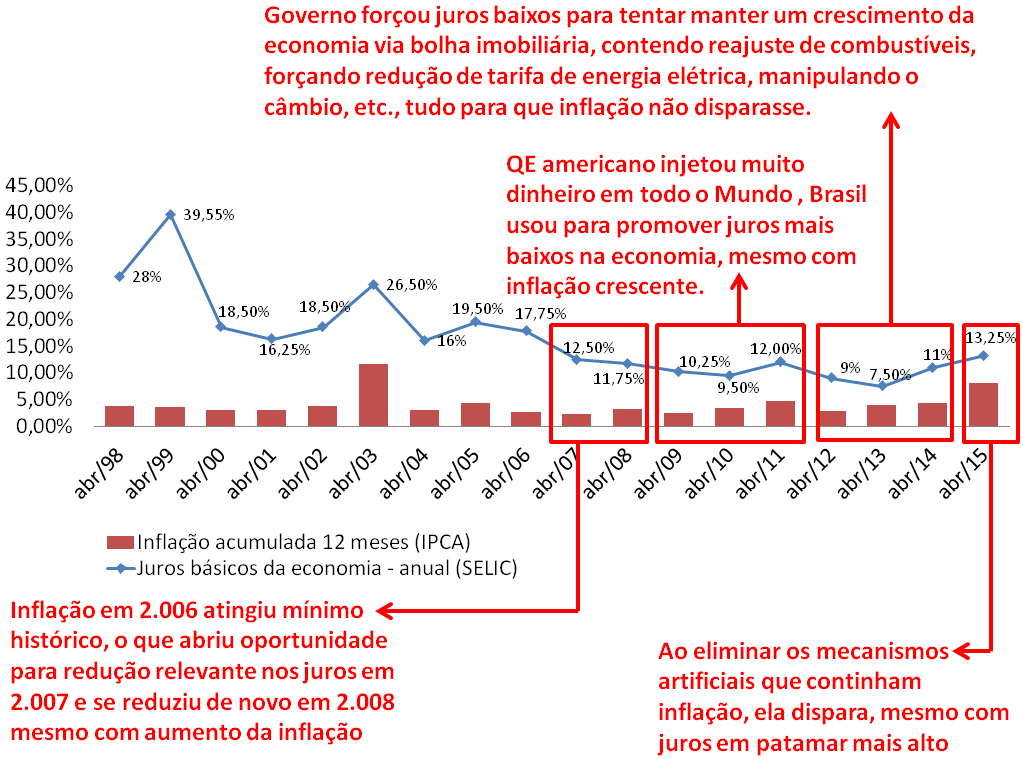

JUROS BÁSICOS DA ECONOMIA EM PATAMAR BAIXO?

Por que é requisito de toda bolha imobiliária os juros baixos na comparação com o histórico de juros daquele país? Porque eles estimulam por um lado que tenhamos crédito imobiliário “barato” (comparativamente a patamar anterior), que permite aumentos na demanda por imóveis e seus preços (mesmo com aumento nos preços totais, as parcelas cabem no orçamento das famílias), ao mesmo tempo que desestimula as pessoas de manterem aplicações financeiras, estimulando-as a investir em imóveis e atraindo grande número de especuladores (especialmente amadores que não tem nenhuma experiência neste segmento).

Fazendo uma analogia com outras bolhas imobiliárias: nos EUA os juros sofreram redução relevante como uma reação do governo americano tentando estimular a economia após a crise das empresas na Internet (a crise das “.com”), na Espanha a causa de uma redução de juros mais relevante foi a adesão à zona do euro e na China no início foi uma iniciativa para tentar gerar um crescimento rápido na economia, seguido por uma consequência do QE americano que foi utilizado para injetar muito dinheiro na economia mundial (excesso de liquidez leva a redução de juros). Vejamos no Brasil os juros anuais versus inflação:

Como podemos observar, a estratégia heterodoxa do Governo para tentar conter a inflação não conseguiu mais sobreviver e com isto, em 2.015 os juros ficaram no maior patamar desde 2.007. Mesmo assim, como a inflação foi contida de forma artificial por muito tempo, ela também está em patamar recorde para este período de 2.007 a 2.015 e com isto, a tendência é manter a SELIC em patamar recorde dos últimos anos pelo menos até meados de 2.016.

Como a própria bolha imobiliária ajudou a chegarmos neste ponto? Além das ações heterodoxas do Governo para sustentar a bolha imobiliária terem aumentado a consequência negativa da inflação que vemos hoje, também tivemos o aumento desenfreado do preço do M2 comercial que foi repassado para preços de produtos e serviços colaborando muito para inflação e por fim, o aumento muito rápido nas construções gerando crescimento rápido no emprego, sem ganhos de produtividade, que também alimentou a inflação. A inflação elevada força aumento nos juros. Tudo exatamente como ocorreu em outras bolhas imobiliárias ao redor do Mundo, como parte dos mecanismos de auto-destruição de toda bolha.

Concluímos que esta parte do oxigênio de nossa bolha está acabando rapidamente.

CRÉDITO IMOBILIÁRIO BARATO E FARTO?

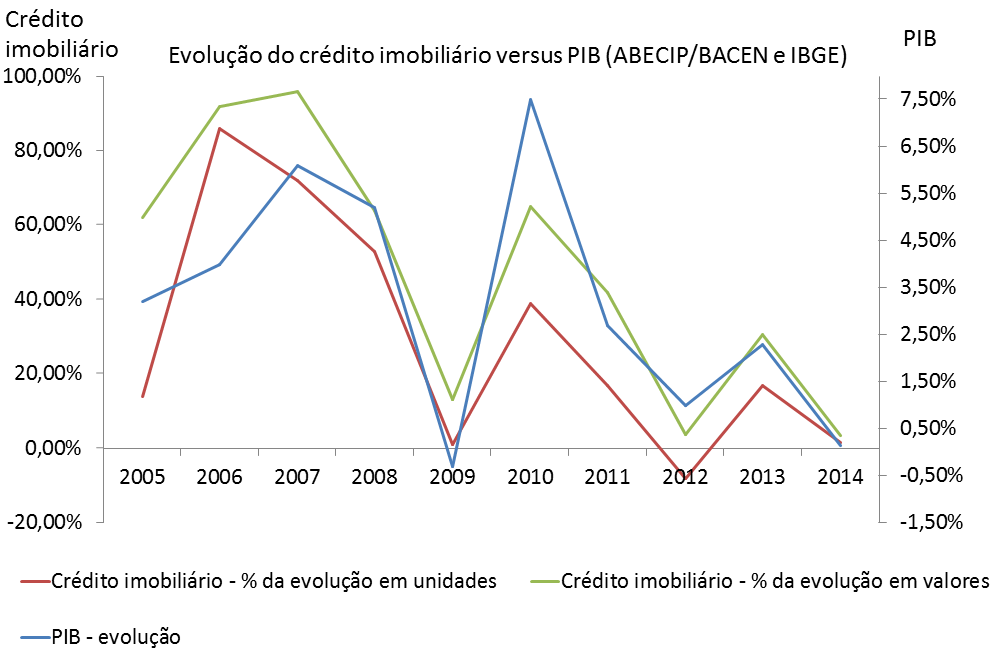

Por que é requisito de toda bolha imobiliária o crédito imobiliário barato e farto, concedido em financiamentos com prazos muito longos de pagamento? Porque é este conjunto que garante que as parcelas do financiamento vão caber no orçamento das famílias, mesmo quando os preços dos imóveis aumentam muito e rapidamente, como ocorre em toda bolha imobiliária.

Fazendo uma analogia com outras bolhas imobiliárias: nos EUA tivemos bancos que adotaram planos de concessão de crédito imobiliário com percentuais mínimos de juros e vinculando como garantia os imóveis que não paravam de ver os preços crescerem, sendo que a Espanha adotou ação similar e ainda ampliou o prazo de financiamento. Na China como este esquema já era conhecido e sabia-se das péssimas consequências, adotaram empresas “sombra” para alavancar os empréstimos imobiliários e no Brasil, além do governo ampliar bastante o prazo de financiamento, a CEF ofereceu os menores juros e concentrou 70% do crédito imobiliário (manter uma participação exagerada de banco público foi a fórmula do Governo quando bancos privados não quiseram entrar em peso nesta exuberância irracional dos preços).

Como foi a evolução do crédito imobiliário concedido nos últimos anos?

Pelo que podemos observar pelas informações acima, nos últimos anos, dentro dos “altos e baixos” do crédito imobiliário concedido, a aceleração após a desaceleração tem sido cada vez menor. Tivemos a primeira queda em crédito concedido em unidades no ano de 2.012, sendo que este movimento de altas e baixas do crédito imobiliário, como era de se esperar, acompanha a evolução do PIB.

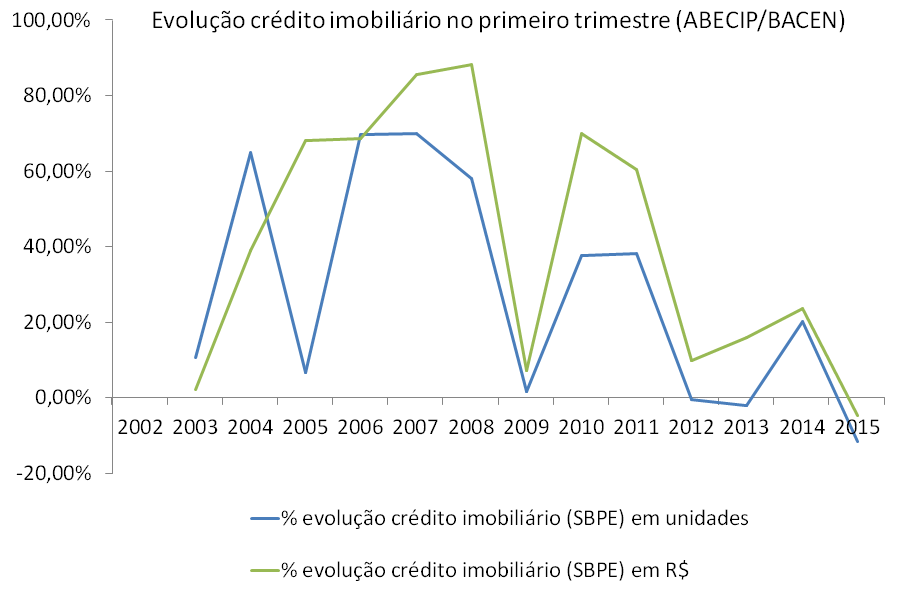

Como está o ano de 2.015 até aqui?

O gráfico acima demonstra que pela primeira vez desde 2.002 tivemos redução no crédito imobiliário concedido tanto em quantidade quanto em valores. Esta situação já era esperada, uma vez que como sabemos e foi demonstrado no gráfico anterior, o crédito imobiliário acompanha o crescimento da economia e em 2.015, temos tido redução do PIB.

Quais as expectativas quanto ao crédito imobiliário para o restante do ano de 2.015?

Boa parte do crédito imobiliário brasileiro é dependente de verba da poupança e do FGTS. No primeiro quadrimestre de 2.015, tivemos recorde histórico de saque da poupança no Brasil, o que combinado com a excessiva participação da CEF no crédito imobiliário fez com que a verba da poupança para a CEF fornecer crédito imobiliário ficasse escassa.

Como consequência da situação acima, a CEF foi obrigada a adotar ações para conter o crédito imobiliário: a parcela financiável do imóvel caiu de 80% para 50% no caso de usados e de 90% para 80% no caso de novos, quando estamos falando no sistema SAC e imóveis que se enquadram no SFH, que é a grande maioria dos financiamentos concedidos, daqueles que não são Minha Casa Minha Vida. Antes mesmo destas ações, a CEF já havia aumentado os juros por duas vezes. Estas novas condições da CEF fazem com que a entrada não caiba no bolso de grande parte dos potenciais compradores e para piorar a situação, os demais bancos já seguiram a CEF aumentando os juros do crédito imobiliário.

Como a própria bolha imobiliária ajudou a chegarmos neste ponto? Por um lado, tivemos o crescimento da inflação que teve forte influência da bolha imobiliária, conforme explicado em item anterior e que obrigou a aumento da SELIC, fazendo com que outros investimentos tivessem rendimento muito maior do que a poupança e ajudando no recorde de retiradas da poupança (pessoas tiram da poupança e fazem outras aplicações financeiras), por outro lado, tivemos ao mesmo tempo um excesso de participação da CEF no crédito imobiliário, o que drenou os seus recursos e também ocorreu em função da própria bolha e da necessidade de compensar os bancos privados que não entraram de cabeça nesta exuberância irracional dos imóveis. Além destes fatores, a crise econômica que teve forte colaboração da bolha imobiliária através da geração de uma inflação e juros mais altos, combinados com aumento no desemprego puxado pela construção civil agora em 2.014 / 2.015, queda no PIB trazida por estes efeitos e também pelo fechamento de lojas que não suportavam custo dos aluguéis, excessivo endividamento das famílias (em parte graças a aluguel ou parcela do financiamento imobiliário elevado), etc., fez com que cada vez mais famílias tenham que recorrer a saques de recursos da poupança e FGTS (desemprego), drenando os recursos disponíveis para subsidiar o crédito imobiliário barato e farto que é requisito de toda bolha imobiliária.

A forte desaceleração do crédito imobiliário em 2.014, acompanhado da queda em 2.015 e do conjunto de ações recentes da CEF, vindo do principal banco fornecedor de crédito imobiliário e que foi seguida por demais bancos quanto a aumento de juros, é sem dúvida uma retirada radical nesta parte do oxigênio que alimenta a bolha imobiliária brasileira.

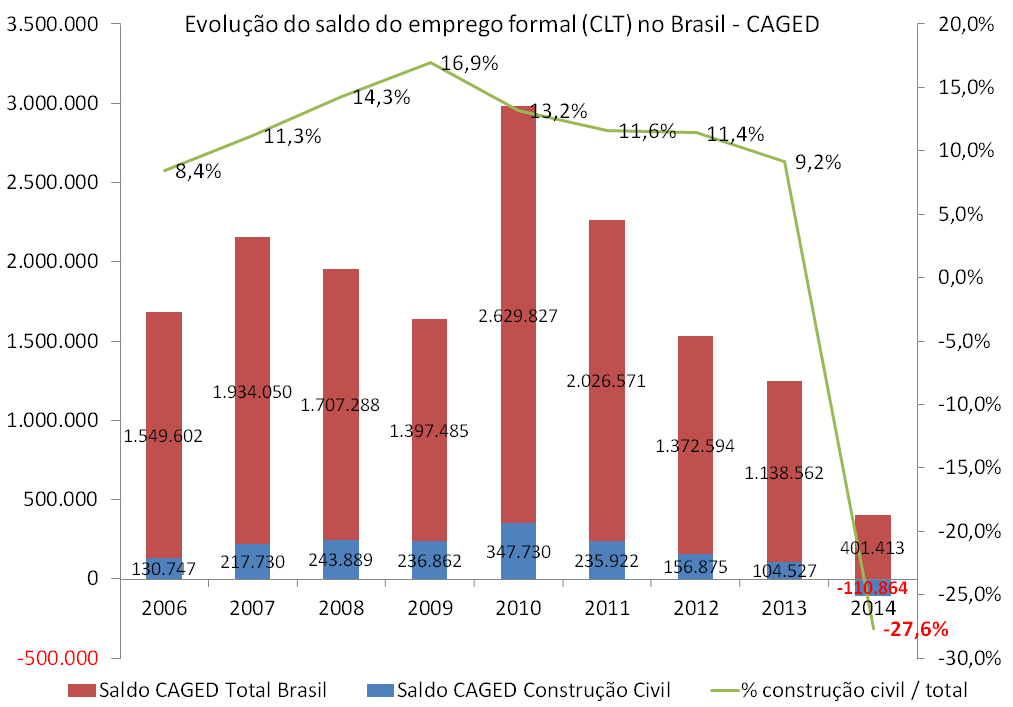

EMPREGO E RENDA CRESCENTES?

Por que é requisito de toda bolha imobiliária o emprego e renda crescentes? Porque eles garantem que as famílias estejam otimistas com relação ao futuro e assim dispostas a se arriscarem em financiamentos que são por prazo muito longo e com parcelas elevadas.

Fazendo uma analogia com outras bolhas imobiliárias: nos EUA, Espanha e China, o aumento relevante nas construções fez com que os empregos e a renda crescessem de forma significativa durante o inflar da bolha imobiliária.

No caso do Brasil, o inchaço dos empregos na construção civil não se deu apenas pelo volume recorde de lançamentos de imóveis residenciais e comerciais, mas também pelas obras da copa do Mundo e construções relacionadas à Petrobrás e segmento petrolífero. Nos últimos anos, temos visto que estes 3 mecanismos que impulsionaram os empregos de forma artificial e temporária estão desmoronando. Vejamos a evolução deste cenário:

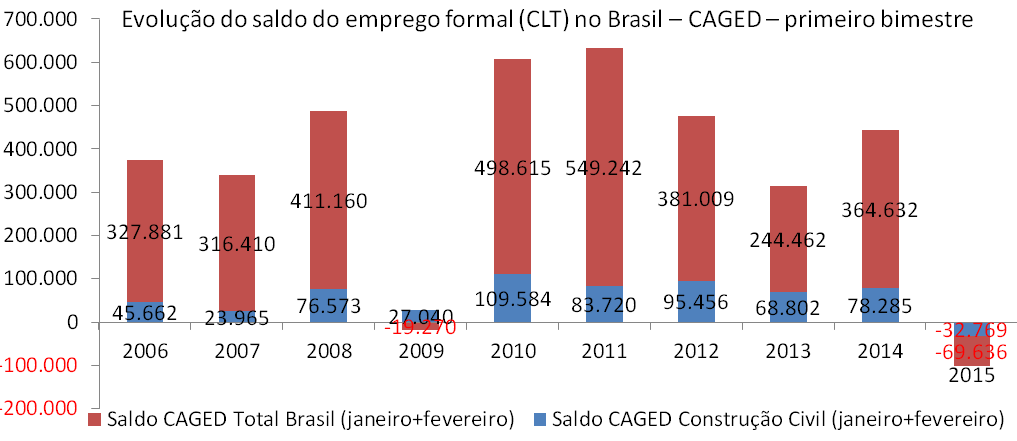

Pelo que constatamos acima, a participação do segmento imobiliário na geração de empregos formais dobrou no período de 2.006 a 2.009, ou seja, a construção civil foi o grande “motor” da geração de empregos neste período. Já a partir de 2.011, observamos uma queda relevante na geração de empregos formais, que se intensificou em 2.012 e que depois despencou a partir de 2.014 puxado pela construção civil, uma vez que os lançamentos de imóveis comerciais e residenciais já vinham em queda desde 2.012, a copa do Mundo se realizou na metade de 2.014 (grande maioria das obras previstas se concluiu antes disto) e por fim, tivemos a operação lava jato que a partir do segundo semestre de 2.014 paralisou grande número de obras relacionadas à corrupção da Petrobrás.

Como está o ano de 2.015 quanto à geração de empregos formais, comparado a outros anos?

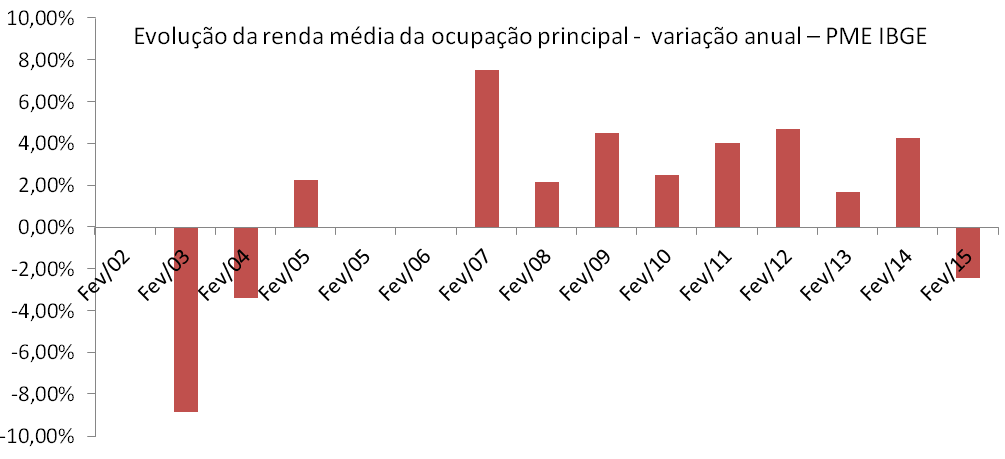

E quanto à renda média real, como tem sido a evolução? Vejamos o mês de fevereiro:

As informações acima demonstram que em 2.015, pela primeira vez desde 2.006, tivemos uma queda nos empregos formais no primeiro bimestre que tenha ocorrido ao mesmo tempo para a construção civil e para o total geral do Brasil. Em função da desaceleração do emprego formal em 2.014 e de sua queda no início de 2.015, em ambos os casos puxados pela construção civil, tivemos a renda média da ocupação principal em fevereiro/15 com o seu pior resultado em 10 anos, na comparação anual (comparado a mesmo mês de ano anterior).

Além disto, como referência, em março/2015 tivemos a maior queda na renda média da ocupação principal em 12 anos, quando comparada a evolução do mês de fevereiro para março e a maior queda em 11 anos quando comparada a evolução de março para mesmo mês de ano anterior.

Como a própria bolha imobiliária ajudou a chegarmos nesta situação? A explosão das construções de imóveis residenciais e comerciais ocorreu de forma artificial e temporária, em função de uma combinação de vendas falsas na planta e mega especulação (serão explicados na parte 2), sendo que quando atingimos um nível anormal de distratos e de concorrência com especuladores, ambos no momento da entrega dos imóveis, passamos a ter super-estoques e as construtoras foram obrigadas a reduzirem seus lançamentos de forma relevante, o que passou a ocorrer a partir de 2.012. Claro que a combinação destes fatos com a copa do Mundo e os efeitos da operação lava jato amplificam os efeitos destrutivos sobre os empregos na construção civil a partir de 2.014. Já a queda na renda real que temos observado, é uma consequência da destruição destes empregos formais. Como ocorre em toda bolha imobiliária, os empregos na construção civil tem queda abrupta destruindo a euforia do pleno emprego gerada pela própria bolha imobiliária.

Concluímos que esta parcela do oxigênio da bolha imobiliária também se tornou escassa.

COMENTÁRIOS FINAIS SOBRE A PARTE 1:

O processo adotado pelo Governo para evitar um rebaixamento no grau de investimento do Brasil, está sendo excessivamente gradual, para que o aumento do desemprego não seja por demais assustador e a reação popular e do “fogo amigo” (PT e aliados) não destruam todos os planos. Claro que com isto, o sonho do Governo é de fazer com que a explosão de nossa bolha imobiliária seja “Soft”, mas está ficando cada vez mais óbvio para todos que isto não é viável. Por que podemos afirmar que as ações do Governo estão sendo excessivamente graduais?

Se olharmos para a SELIC, deveria estar maior (com inflação menor que a de abril/15 tempos atrás, SELIC estava bem maior), da mesma forma, o juros do crédito imobiliário dos bancos públicos também está menor do que deveria. Olhando para meta da inflação, o Governo dobrou o prazo para atender o centro da meta (deveria ser dezembro/2015 e foi para dezembro/2016) e ainda assim, as apostas são que não conseguirão chegar ao centro da meta ao final de 2.016. A meta de superávit primário de 1,2% é muito modesta em relação a irresponsabilidade fiscal anterior. Graças as pedaladas e maquiagens dos últimos anos que estão gerando efeitos piores do que os previstos inicialmente, junto com a lentidão para aprovar medidas e a “timidez” destas medidas em relação ao tamanho do problema, o que temos hoje não alcançará a meta de 1,2%, ou o Governo reduz a meta e se torna mais gradualista, voltando a gerar insegurança para o mercado (menos provável), ou ele terá que lançar um novo pacote de medidas ainda em 2.015.

O Governo está rezando para tudo dar certo e terem uma extrema sorte, até quanto a diversos eventos internacionais (crescimento da China não despencar, aumento do juros pelo FED americano não gerar fuga do US$ e disparada da inflação no Brasil, uma crise em economia emergente não contaminar a péssima percepção quanto ao Brasil, etc.), contando ainda com a “compreensão” e recuperação da confiança do mercado, para que no segundo semestre de 2.016 possa ser possível ver uma “luz no fim do túnel” que dê algum ânimo às pessoas e auxilie o partido do Governo nas eleições municipais, mas para isto, irão precisar de muita sorte.

É por tudo que consta acima que a possibilidade do Governo fazer novas pedaladas ou maquiagens para auxiliar o segmento imobiliário está fora de cogitação, eles já estão no limite do gradualismo, não podem ceder em mais nada, não há mais como transferir dinheiro de Tesouro para CEF ou outras ações deste tipo, até para não abrir precedentes e perda de confiança em larga escala.

Lembrando que neste contexto, como o próprio Levy destacou recentemente, é o “sistema” quem deverá servir de fonte do financiamento para o crédito imobiliário, em outras palavras, poupança e outras aplicações financeiras ou FGTS.

A poupança, como sabemos, está tendo seu saldo consumido rapidamente, a crise e os saques da poupança por necessidade das famílias estão só no começo e mesmo que desviassem outras aplicações financeiras para subsidiar o crédito imobiliário (abrindo “buraco” no financiamento de outros segmentos), estas outras aplicações financeiras tem rendimento maior, portanto, os juros do crédito imobiliário teriam que aumentar ainda mais, o que não combina com preços super-inflados pela nossa bolha imobiliária (continuaria estrangulando a venda de imóveis).

Quanto a possibilidade de utilizar uma parcela do compulsório da poupança para cobrir a ausência de recursos e a nova chantagem que o governo estuda, de pagar “juros negativos” para bancos que não estiveram utilizando 65% da poupança para o crédito imobiliário, é solução paliativa, de curta duração (máximo 6 meses, dependendo da evolução da crise e dos saques da poupança) e ainda contraditória em relação a meta de contenção da inflação, o que colaboraria para colocar os planos do Governo em descrédito, sendo que hoje a credibilidade alcançada já é frágil por todos os problemas enfrentados para implantação dos planos do ajuste fiscal e pelo seu excessivo gradualismo.

Sobre o FGTS, além do Governo estar estudando se desvia R$ 10 bilhões do FGTS para o BNDES, da câmara dos deputados desejar dobrar o rendimento do FGTS (aumentaria em mais de 80% os juros das parcelas do crédito imobiliário vinculado ao FGTS, incluindo aí o Minha Casa Minha Vida) e de estarmos em um ano em que o desemprego formal está crescendo rapidamente e assim consumindo o saldo deste FGTS, a ideia sugerida pelo segmento imobiliário de aumentar o teto de financiamento de imóveis que se utilizam da verba do FGTS de R$ 190 mil para R$ 300 mil ou R$ 400 mil, não ajuda muito a manterem a bolha imobiliária, até porque menos de 20% dos imóveis tem anúncios abaixo deste preço nas grandes capitais, que são as cidades que concentram os maiores estoques em poder de construtoras e especuladores.

Com as soluções paliativas que constam nos 2 parágrafos anteriores, o Governo está tentando dar mais uma pequena sobrevida para as construtoras, torcendo para que em 6 meses elas possam já ter desovado seus super-estoques, graças as restrições muito maiores impostas à usados, que redirecionaria parte dos clientes de usados para novos.

Novamente, o que consta acima é uma aposta muito otimista do Governo em virtude dos seguintes motivos: a) Crise na economia tende a se agravar e termos cada vez menos pessoas e bancos aptos ou interessados no crédito imobiliário; b) Ao travar a venda de usados, muitos que venderiam estes imóveis para pagar um novo não poderão faze-lo ; c) Está sendo gerada muita insegurança para comprador de novo pelas mudanças na regra que ocorrem sem aviso prévio, o que intimida as pessoas a comprarem imóveis na planta sem terem ideia de como estará a situação daqui a 2 ou 3 anos ; d) A entrada necessária para novos também dobrou recentemente e aquelas vendas na planta com 10% de entrada tendem a não se concretizar, aumentando os distratos que já estavam em volume absurdo e crescentes ; e) A garantia dos bancos cairá automaticamente em função do imóvel ao ser financiado virar automaticamente um usado com preço que será muito menor, o que levará alguns bancos a preferirem levar os clientes para aplicações diferentes da poupança e assim reduzirem sua meta em termos nominais, ou mesmo aceitarem os “juros negativos”, mas não é provável que prefiram clientes ruins e alto risco de inadimplência. Estes fatores e outros não serão resolvidos por estas possíveis ações paliativas do Governo, ou seja, estas apelações terão impacto muito pequeno, no máximo servirão para amortecer a queda por poucos meses.

Por tudo que consta acima, estas parcelas do oxigênio de nossa bolha imobiliária (SELIC baixa, crédito imobiliário farto e barato, emprego e renda crescentes) estão ficando escassas, desta forma, tanto segmento imobiliário quanto Governo e bancos, no máximo irão conseguir uma sobrevida de 6 meses, mas ainda assim, com um alto preço a ser pago de perda de credibilidade pelo Governo e risco de que estas alternativas apelativas sejam totalmente ineficazes para amortecer a queda.

Na parte 2 deste trabalho (final), o foco será nos assuntos: simulação de demanda aquecida em troca de super-estoque futuro, especulação em volume anormal e desinformação.

Referências:

Tabela com a SELIC histórica: https://www.bcb.gov.br/?COPOMJUROS

Tabela com o IPCA histórico: http://www.ibge.gov.br/home/estatistica/indicadores/precos/inpc_ipca/ipca-inpc_201503_1.shtm

Evolução do crédito imobiliário – ABECIP/BACEN – recursos do SBPE: http://www.abecip.org.br/m22.asp?cod_pagina=680&submenu=sim&cod_pai=430

Evolução do saldo líquido da poupança – ABECIP/BACEN: http://www.abecip.org.br/m22.asp?cod_pagina=648&submenu=sim&cod_pai=430

Evolução do emprego formal / celetista – CAGED: http://www.cbicdados.com.br/menu/emprego/emprego-formal-caged

Evolução do rendimento médio real efetivamente recebido – PME – IBGE: http://www.ibge.gov.br/home/estatistica/indicadores/trabalhoerendimento/pme_nova/defaulttab_hist.shtm

Reportagem: “Maior queda mensal no rendimento médio real em 12 anos”: http://agenciabrasil.ebc.com.br/economia/noticia/2015-04/rendimento-real-dos-trabalhadores-tem-maior-queda-mensal-em-12-anos

Artigo: “Governo prepara pacote habitacional, mas inflação e ajuste limitam alcance”: http://economia.estadao.com.br/noticias/geral,governo-prepara-pacote-habitacional-mas-inflacao-e-ajuste-limitam-alcance,1687860

Artigo: Governo não alcançará superávit primário de 1,2% do PIB, diz especialista: http://www.correiobraziliense.com.br/app/noticia/economia/2015/02/22/internas_economia,472171/governo-nao-alcancara-superavit-primario-de-1-2-do-pib-diz-especiali.shtml

Até o próximo post!