Despesas inesperadas, dívidas crescentes, boletos atrasados — quando se perde o

controle sobre a vida financeira e as contas não fecham no final do mês, a última coisa a

fazer é entrar em desespero. Uma saída para retomar o domínio da situação é o

empréstimo pessoal online.

Na hora do sufoco, conseguir dinheiro emprestado pela internet é uma alternativa eficaz.

Pela praticidade, o empréstimo online é uma excelente opção, inclusive para quem está

negativado. Além disso, é possível encontrar ofertas com parcelas acessíveis e pouca

burocracia.

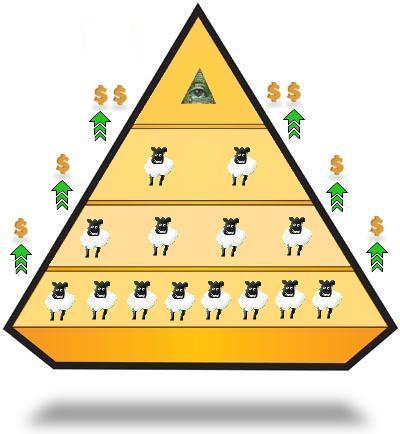

Entretanto, alguns cuidados são necessários na hora de fechar o contrato. Há uma

infinidade de criminosos que se aproveitam da vulnerabilidade das pessoas e aplicam

golpes e ações fraudulentas, sob o disfarce de oferta de empréstimo.

Felizmente, é possível conseguir dinheiro emprestado na hora, de maneira segura na

internet. Vamos te indicar algumas formas de se precaver e fazer a melhor escolha.

Observando estes detalhes, você saberá identificar quais instituições são confiáveis e quais

não são.

Pesquisa e comparação

A primeira coisa a se fazer é pesquisar todas as opções de empréstimo que estiverem

disponíveis. Verifique os dados das financeiras, como CNPJ, site, redes sociais, avaliações

de clientes e registros nas empresas de Defesa do Consumidor.

Se a empresa tiver dados obscuros, contratos confusos, letras miúdas e o atendimento for

ruim, desconfie. Este é um sinal de alerta clássico de golpistas.

Confira os selos de segurança do site.

Todo site seguro exibe selos que certificam a confiabilidade. Sabendo reconhecer estes

símbolos, será mais fácil diferenciar os sites confiáveis e os sites maliciosos.

Em primeiro lugar, o endereço eletrônico deve iniciar com as letrar “https”, e não apenas

“http”. Em segundo lugar, os sites seguros devem conter o símbolo do cadeado na barra de

navegação.

Cuidado com mensagens em redes sociais e WhatsApp

Alguns criminosos mandam anúncios e propostas muito atrativas através de mensagens

virtuais. Desconfie de ofertas excessivamente vantajosas, com condições especiais,

diferentes das demais ofertas no mercado.

É recomendado nunca fornecer dados pessoais, dados bancários, senhas ou códigos, a

terceiros, via WhatsApp e semelhantes. Uma instituição de credibilidade jamais solicitará

estes tipos de dados de maneira assim informal. Normalmente, estes processos são feitos

diretamente pelos sites ou aplicativos das financeiras.

Nunca faça depósitos antecipados

Talvez esta seja a dica que merece maior atenção: nenhuma financeira legítima solicitará

depósitos antecipados, para a liberação do dinheiro. Esta é uma prática desautorizada pelo

Banco Central, é ilegal e é um forte indício de tentativa de golpe. Jamais deposite nenhuma

quantia antecipadamente. O pagamento do empréstimo é feita posteriormente á liberação

do dinheiro. A forma do pagamento e as taxas também devem ser negociadas antes da

assinatura do contrato.

Negativados podem pedir empréstimo?

Muitas vezes, pessoas registradas nas listas das empresas de Proteção ao Crédito

(“negativadas”) encontram dificuldade em encontrar aprovação na maioria das financeiras.

Por sorte, negativados ainda podem pedir empréstimo em algumas empresas, como é o

caso da fintech SuperSim, que tem altos índices de aprovação, inclusive para negativados.

No blog, você poderá saber mair sobre como conseguir empréstimo, tendo dinheiro rápido

para resolver seus problemas mais urgentes.