E-book com tudo o que você precisa saber para operar Mini Contratos na bolsa de valores BMFBOVESPA.

Contém os seguintes tópicos:

– O que são os contratos futuros?;

– Mini Contratos;

– Tipos de Mini Contratos;

– Vantagens;

– Margem de garantia;

– Código de negociação e vencimento dos contratos;

– Mini Contrado de índice;

– Mini Contrado de Dólar;

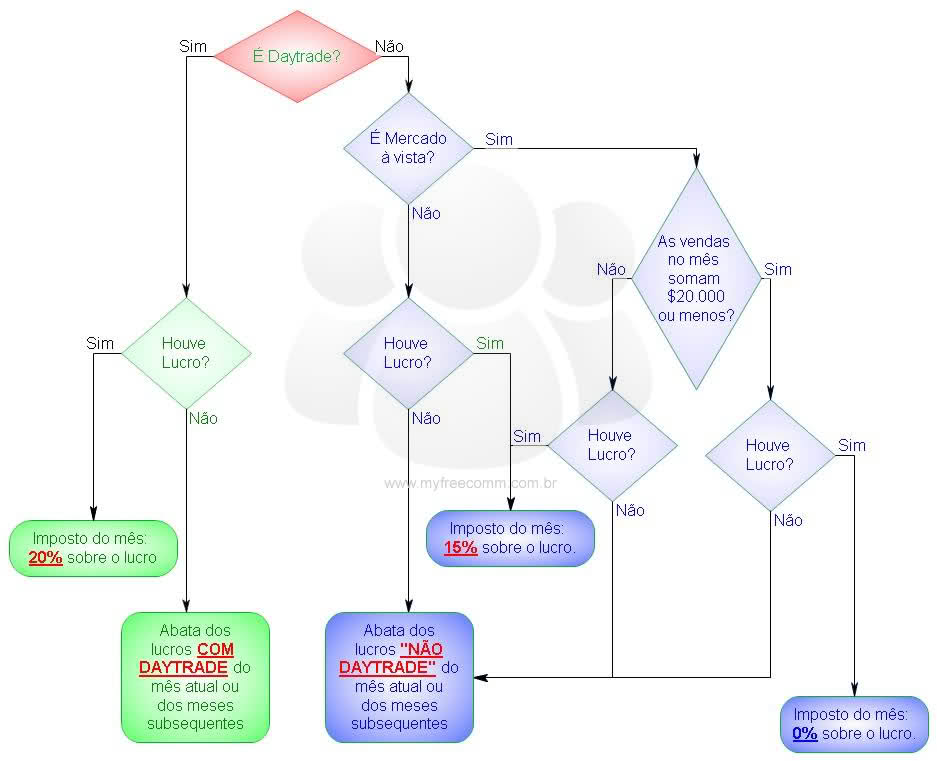

– Tributação;

Fonte:

Site BMFBOVESPA: www.bmfbovespa.com.br.

Conteúdo desenvolvido por André Moraes.

Clique aqui para ver o e-book.

Confira também:

Minicontratos Futuros: Forças, Fraquezas, Oportunidades e Ameaças

Até o próximo post.