Segundo estudo do site Idec 60,8% dos consumidores não tem conseguido renegociar suas dívidas com os bancos e tal pesquisa revela que 53,6% dos entrevistados já tentaram renegociar alguma dívida, porém deste total, apenas 39,2% conseguiram obter êxito na negociação.

O Instituto Brasileiro de Defesa do Consumidor (Idec) fez a divulgação dos resultados da pesquisa sobre as experiências dos consumidores relativo à renegociação de dívidas e 60,8% dos consumidores não conseguem renegociar suas dívidas com os bancos.

A pesquisa ainda revela que 53,6% dos entrevistados já tentaram renegociar algum débito, mas deste total, apenas 39,2% conseguiram. As principais dívidas que os bancos não renegociam, segundo a pesquisa são: transferência de débito para outra empresa com 29,1%, novo prazo para pagamento com 27,3% dívidas cujo pagamento ainda não está atrasado com 24,2%.

As instituições foram questionadas sobre os resultados ruins, mas não responderam de forma direta, segundo a economista do Instituto e responsável pela pesquisa, Ione Amorim. “As respostas são genéricas e contrastam com o que dizem os consumidores”, diz.

Em pesquisas anteriores, o Idec já havia notado o estímulo e a banalização da oferta de crédito por parte dos bancos. Neste cenário, em vez de solucionar o problema, geram um novo ciclo de inadimplência. “Os frequentes acordos firmados com repactuação e alongamento da dívida, se apresenta como a única alternativa oferecida pelas instituições para solucionar o problema do endividamento”, afirma a economista.

Com relação às políticas para o combate ao superendividamento dos clientes, todos os bancos disseram que adotam essa prática. Mas o Idec constatou durante a pesquisa que 46% dos consumidores não tiveram nenhum tipo de orientação a respeito.

Amorim aponta que faltam iniciativas neste sentido e também alternativas para a fase seguinte, no momento em que o endividamento já está consolidado. “Para o Idec, é imprescindível discutir o assunto e, inclusive, fomentar o debate sobre uma regulação que possibilite os consumidores formas mais eficientes para o tratamento de suas dívidas junto aos bancos”, finaliza.

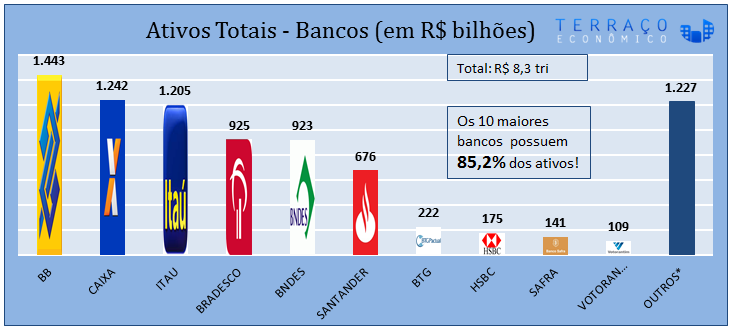

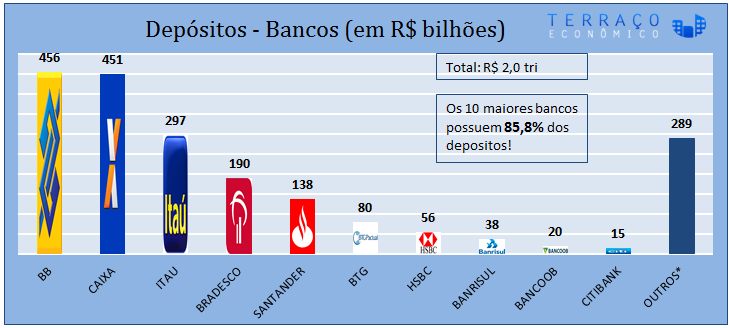

O levantamento realizado entre julho e setembro de 2016, contou com a participação de 1.815 internautas, e também mapeou os critérios dos bancos no tratamento dos clientes endividados. Foram consultadas as cinco instituições financeiras mais lembradas pelos consumidores como principais credores: Banco do Brasil, Bradesco, Caixa Econômica Federal, Santander e Itaú.

Até mais.