Até o próximo post!

Caso você seja um daqueles que caiu no conto do vigário do boom imobiliário, se empolgou, fez dívida além do que podia, errou nas contas e agora quer fazer um distrato, a AMSPA – Associação dos Mutuários de São Paulo e Adjacências pode te auxiliar:

http://www.amspa.com.br/novo/quem-somos/

Sobre a Amspa

A AMSPA – Associação dos Mutuários de São Paulo e Adjacências, fundada em 01 de Julho de 1991, ou seja, há 21 anos e atualmente presidida pelo Sr. Marco Aurélio Rodrigues da Luz, vem se destacando na orientação em favor da população mutuaria.

Somos a maior associação de mutuários do Brasil!

A AMSPA tem como missão: reunir, instruir, representar e, principalmente, defender judicialmente ou extrajudicialmente a todos os proprietários de imóveis na planta ou financiados com um banco, através dos sistemas:

Construtoras

Obras em atraso.

Taxa SATI.

Taxa de corretagem.

Rescisão de contrato.

Vícios ou defeitos no imóvel.

Formação de comissão de representantes.

Bancos

SFI – Sistema financeiro imobiliário.

SFH – Sistema financeiro da habitação.

Prestações em atraso.

Saldo devedor que não diminui.

Problemas com a liberação da hipoteca.

Ou qualquer outro tipo de financiamento habitacional!

Considerada a maior associação de apoio à população mutuaria brasileira, a AMSPA

Nossos profissionais são altamente especializados no direito imobiliário.

Com quase duas décadas de experiência em contratos do Sistema Financeiro da Habitação.

A nossa entidade é totalmente informatizada.

Atuamos em todo o estado de São Paulo. Em outros lugares consulte a nossa equipe.

São 18 mil associados que estará do seu lado.

Já são mais de 9 mil casos resolvidos, judicialmente ou extrajudicialmente.

Confie a sua defesa em quem tem 21 anos de experiência.

http://www.amspa.com.br/novo/quem-somos/

Leia mais sobre o boom e bolha imobiliária aqui no blog:

http://defendaseudinheiro.com.br/tag/bolha-imobiliaria

Boa sorte no distrato, caso seja a melhor solução para o seu caso!

Até o próximo post.

Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

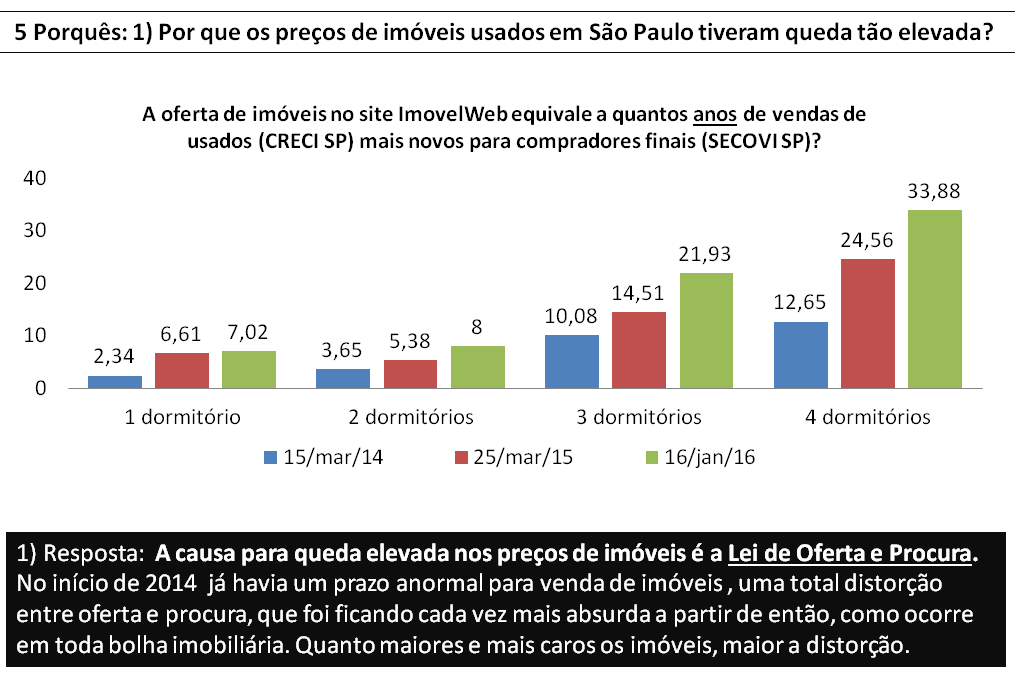

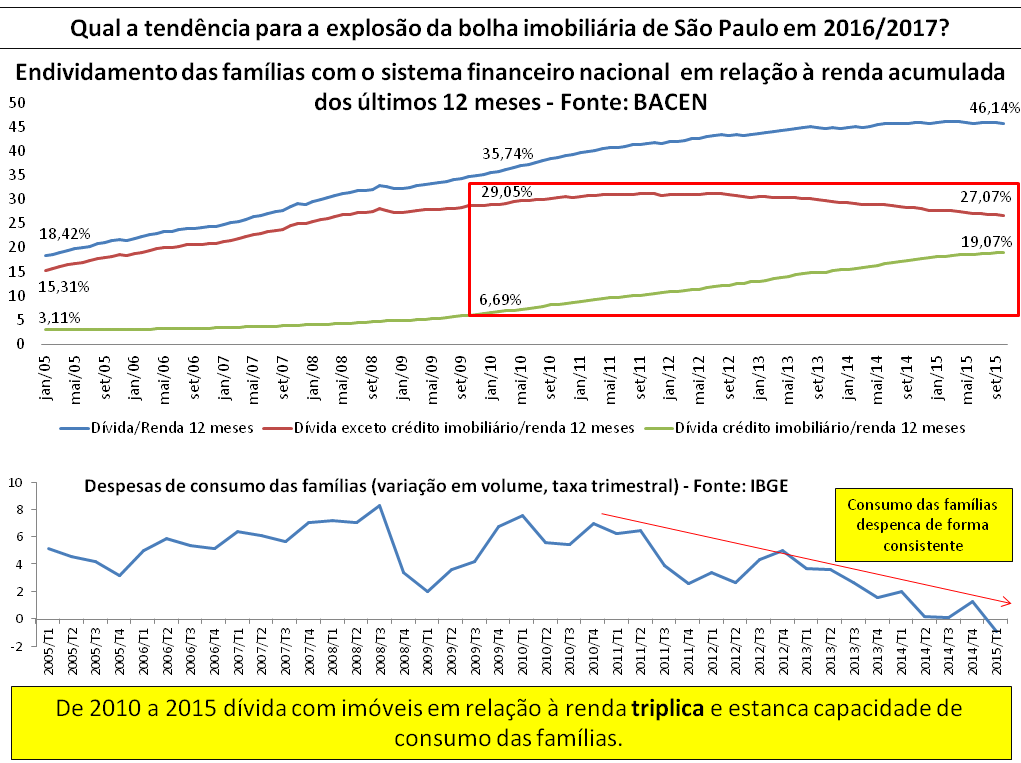

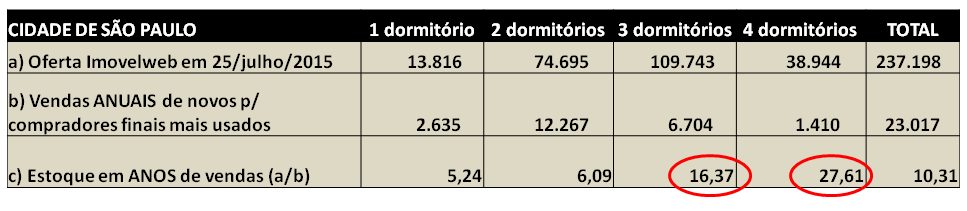

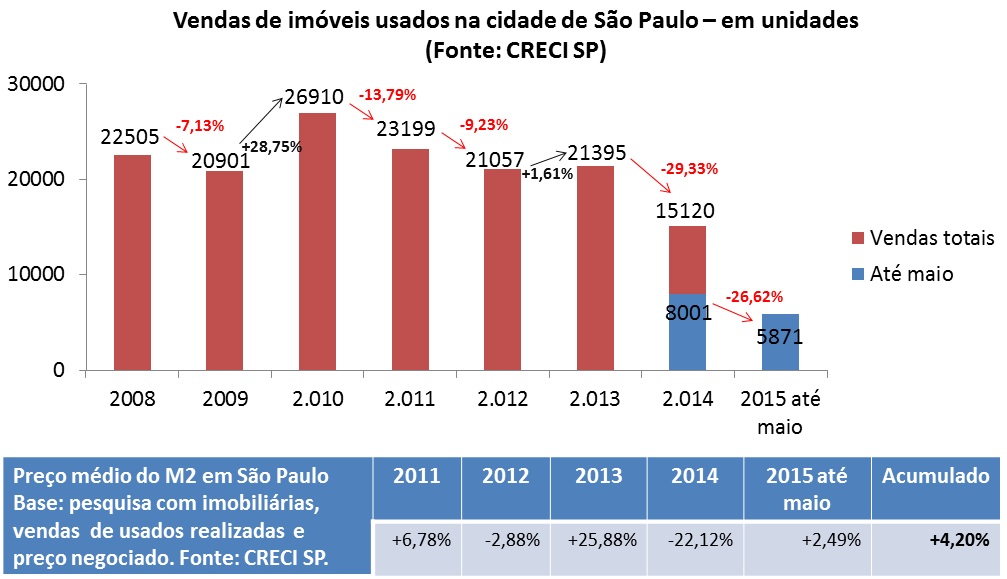

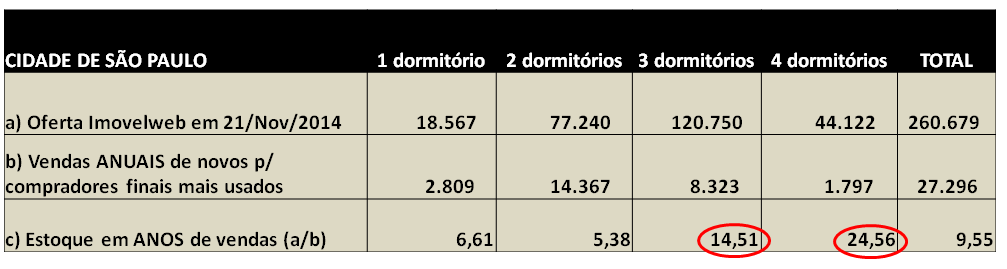

Como está a bolha imobiliária em São Paulo? Para começar, vale analisar oferta e demanda:

Para ofertas, considerados anúncios do site Imovelweb de 25/7/15, quanto à demanda, corresponde ao período de junho/14 a maio/15. Sobre imóveis usados, os dados são de pesquisas do CRECI SP (Conselho Regional dos Corretores de Imóveis) e para novos com informações extraídas das pesquisas do SECOVI SP (Sindicato das Empresas de Compra, Venda, Locação e Administração de Imóveis). No caso de novos, considerado 37% das vendas para investidores (fonte: Lopes Imobiliária) e no caso de 1 dormitório 80% das vendas para investidores (fonte: pesquisa Folha de São Paulo). Todas as evidências no item “Referências”.

Critérios acima são favoráveis para setor imobiliário, pois consideram que em apenas um site teríamos toda a oferta de imóveis novos mais usados para a cidade de São Paulo, sabendo que a grande maioria das ofertas de novos não constam neste site e vendas estão em queda.

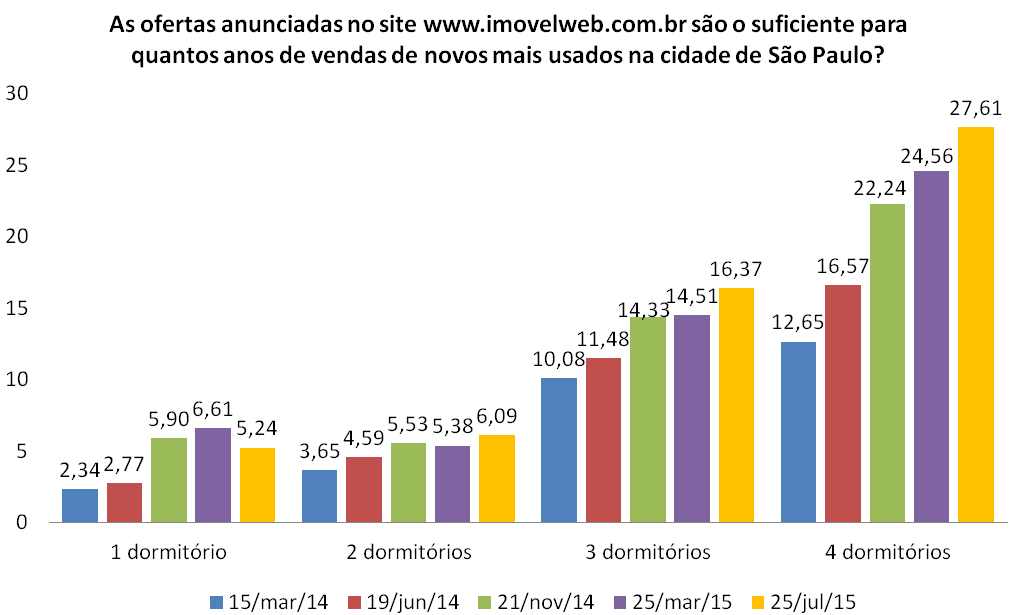

Acima a super oferta típica de toda bolha. Abaixo uma análise da evolução:

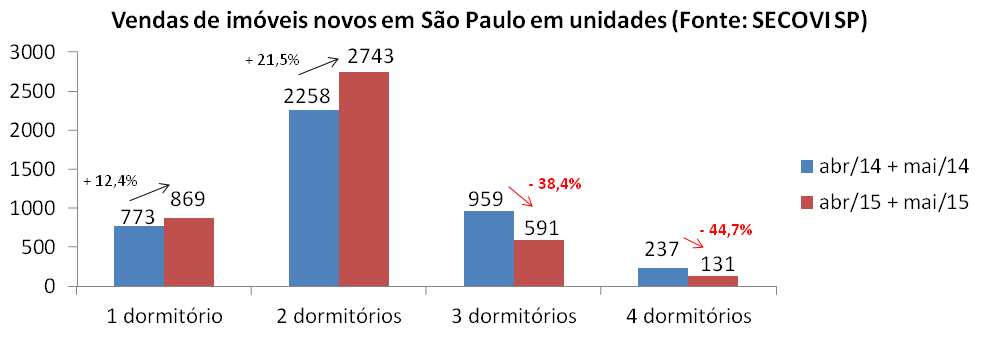

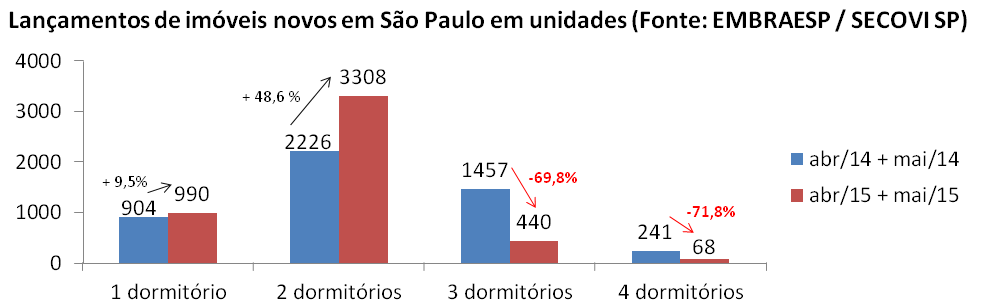

Com super oferta ainda mais elevada para 3 e 4 dormitórios, qual a reação das construtoras?

Quais as conclusões quanto aos números acima e outras informações da pesquisa:

1) Para escapar da super-oferta de 3 e 4 dormitórios que é bem pior do que para 1 e 2 dormitórios, gerando imagem postiva para o mercado quanto a vendas totais, ampliam lançamentos e vendas na planta de 1 e 2 dormitórios, reduzindo muito para 3 e 4 dormitórios;

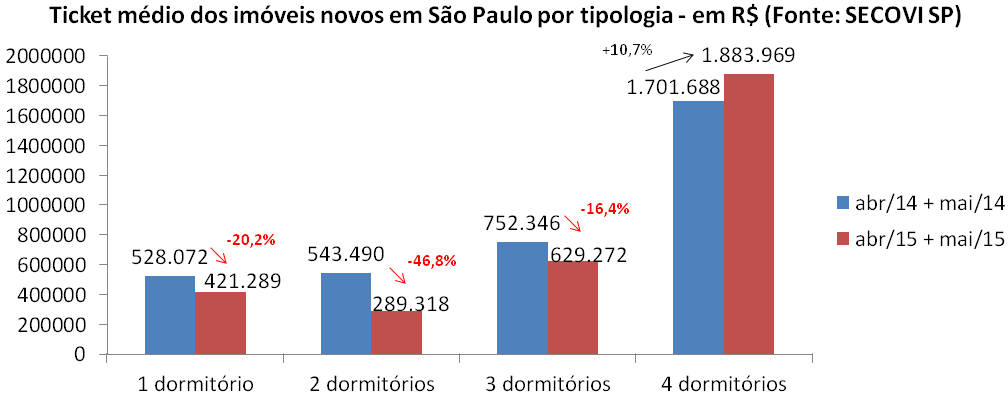

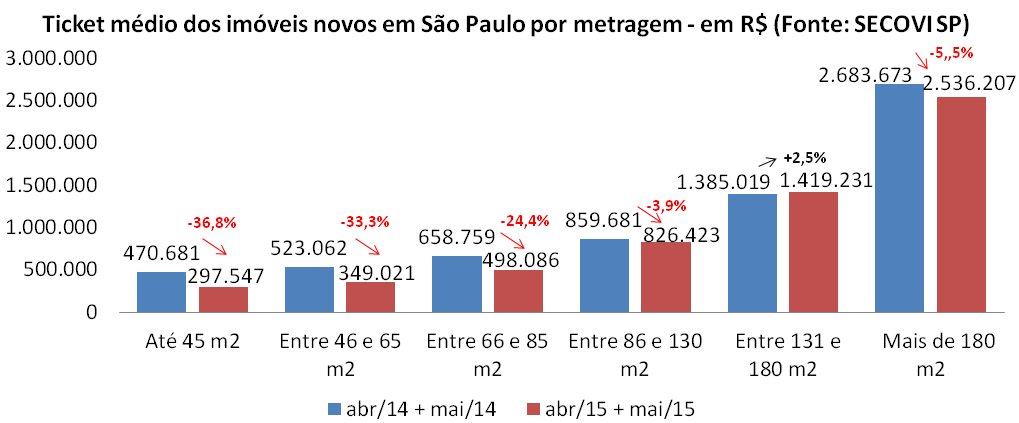

2) O novo mix de vendas se apoia em imóveis menores e redução do ticket médio seja para número de dormitórios ou metragem no caso de 1 e 2 dormitórios, que compõem a grande maioria das vendas. Os imóveis de 3 dormitórios também tem reduzido o seu ticket médio.

Qual o resultado prático da estratégia acima e outras para oferta e procura em São Paulo?

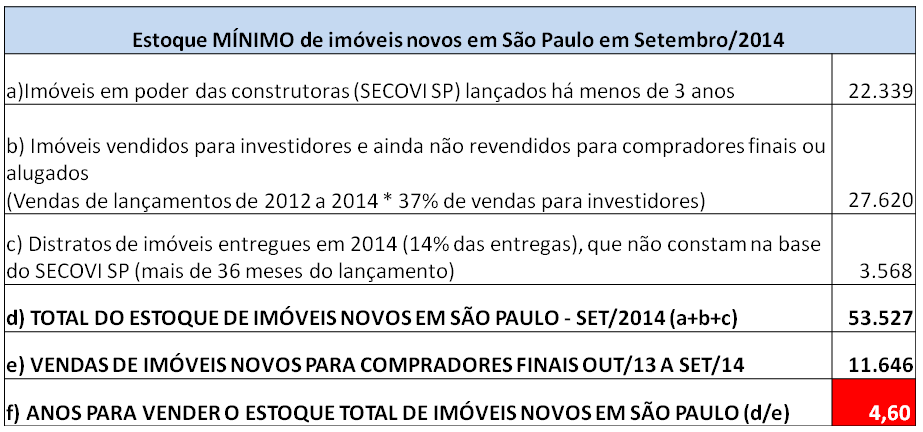

Acima não são considerados imóveis com mais de 36 meses do lançamento, que tem tido estoques crescentes em virtude do aumento em distratos que ocorrem após este período e do maior volume de empreendimentos entregues com imóveis não vendidos e não considera vendas de imóveis entregues para investidores (37% do total) que saem do poder das construtoras, ou seja, a distorção entre oferta e procura é muito maior do que consta aqui.

Com distorções crescentes entre oferta e procura, por que aumentam lançamentos?

A situação acima seria sustentável?

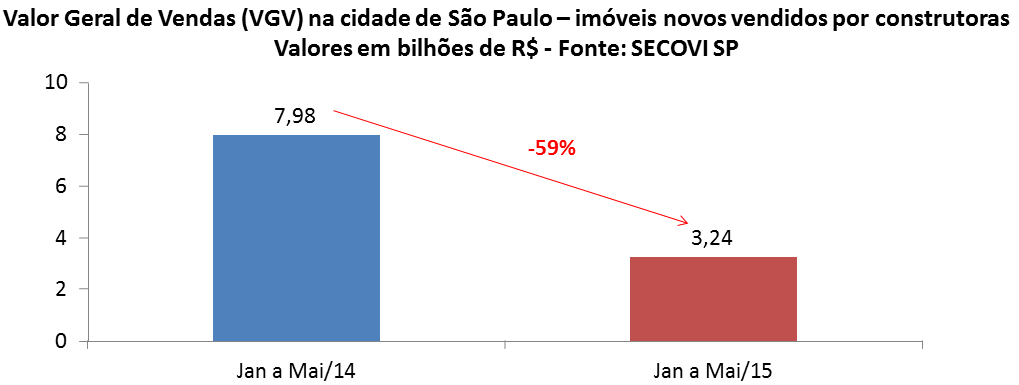

Os estoques crescentes em relação às vendas, representam custos cada vez maiores. Com as quedas acentuadas nas vendas de janeiro a março, mais a mudança radical no mix que vem sendo feita desde abril, priorizando uma redução sensível no ticket médio, como fica o lado da geração de receitas? Abaixo o impacto acumulado apenas neste ano de 2015, comparando o VGV (Valor Geral de Vendas) deste ano com o anterior:

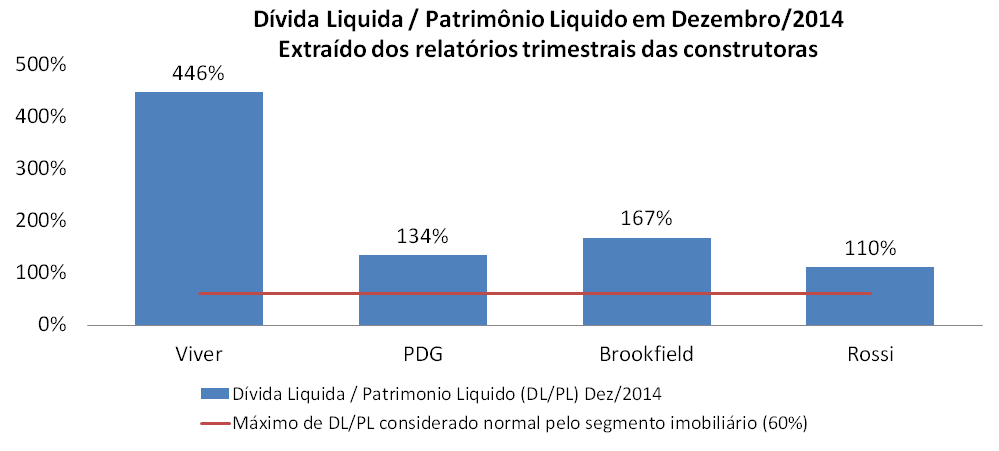

Percebemos que o aumento de custo pela distorção crescente entre oferta e procura não combina com a queda de mais de R$ 4,5 bilhões de reais nas vendas que consta acima, nem tampouco com resultados financeiros de algumas construtoras, como nos exemplos abaixo:

Como estas construtoras irão lidar com receitas cada vez menores versus custos crescentes? Até aqui parte delas tem contado com diversos apoios externos, como aporte de controladores, empréstimos de bancos públicos com condições de pai para filho, atrasar ao máximo os distratos para reduzir impacto em caixa, downsizing radical, etc., mas todas são medidas paliativas, que não resolvem a causa-raiz do problema.

A situação acima lembra as pedaladas e maquiagens do Governo Federal para não aumentar a SELIC e tentar aquecer a economia, que só se encerraram em função do super-endividamento que se tornou totalmente insustentável, mas que enquanto duraram só faziam com que as consequências esperadas ficassem cada vez piores, como observamos pela crise atual.

Para construtoras, pedaladas de novas vendas falsas na planta combinadas com mudança radical no mix, mais redução relevante no ticket médio dos imóveis vendidos, mais diversas maquiagens para atrasar o registro contábil de distratos, omissão de estoque com mais de 36 meses do lançamento, omissão da informação sobre a participação de especuladores no mercado, etc, visa apenas adiar que redução de preços apareça. Qual a consequência?

As construtoras, com estratégia acima, estão levando a um aumento contínuo no desequilíbrio entre oferta e procura e também no endividamento delas, o que cada vez mais amplifica os resultados negativos esperados quando esta situação não puder mais ser mantida.

De forma análoga ao que ocorreu com a economia onde o Governo fez volume excessivo de pedaladas e maquiagens para atrasar o aumento dos juros no passado e isto acabou levando a aumento ainda maior dos juros agora, quanto mais as construtoras pedalarem e maquiarem aumentando os super estoques, maiores terão que ser as quedas de preços.

E no caso de imóveis usados, como está evoluindo este cenário?

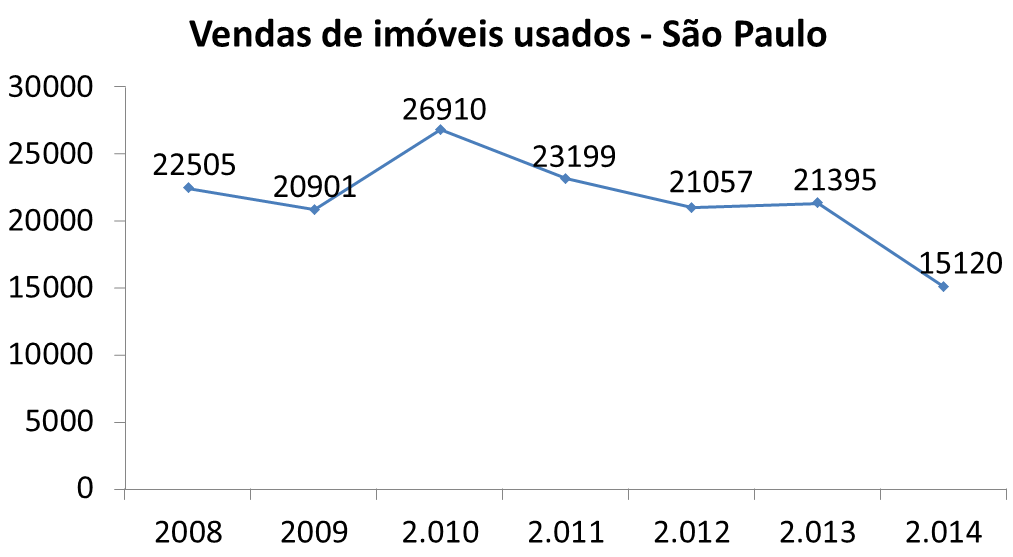

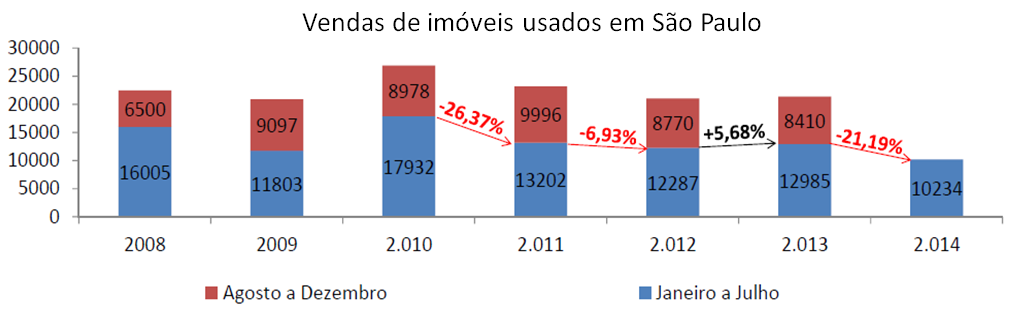

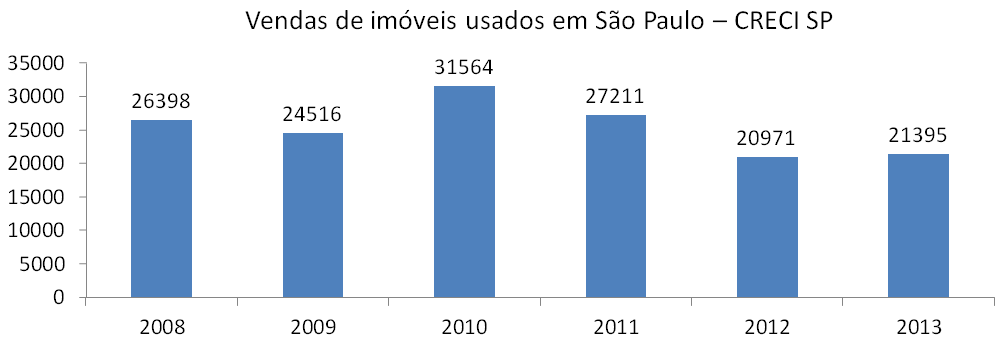

O gráfico demonstra que a queda nas vendas que vinha desde 2011 e tinha tido uma interrupção em 2013, voltou com toda força nos anos de 2014 e 2015, o que ajuda a explicar porque a distorção entre oferta e demanda em São Paulo se intensificou tanto nestes anos.

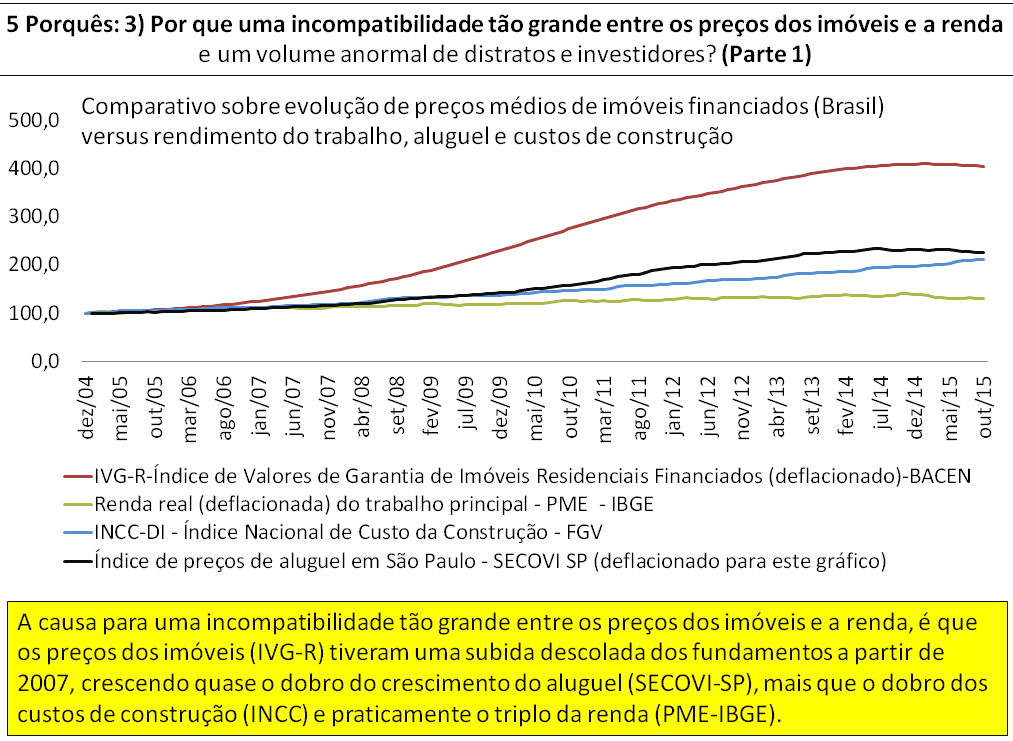

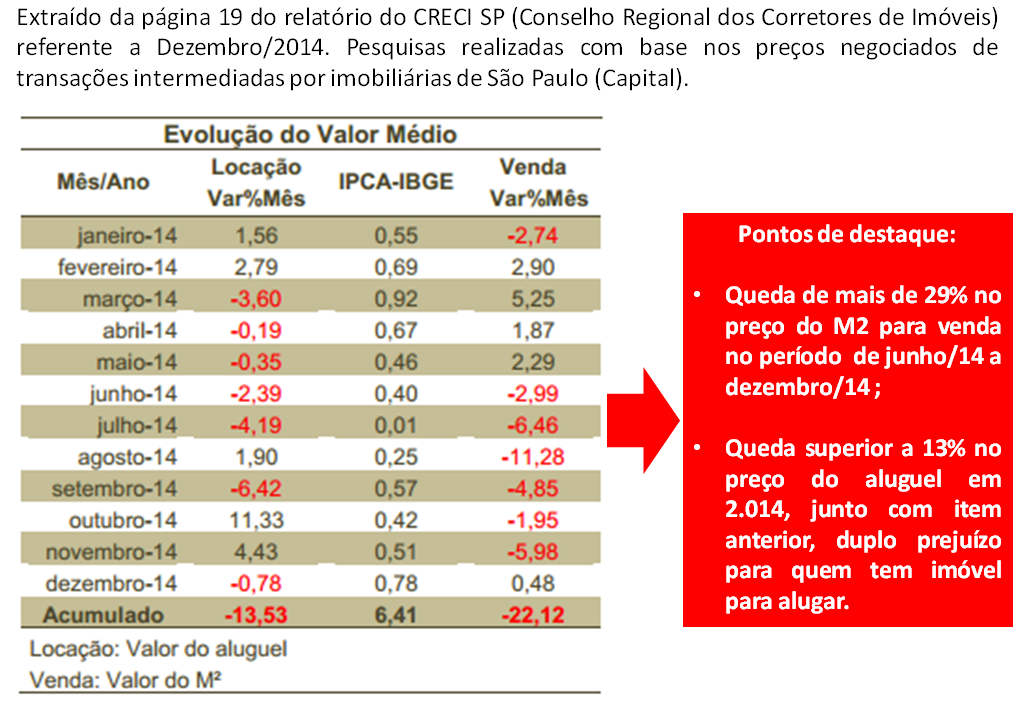

Quanto aos preços, por que tivemos estas variações?

Em 2011, o crescimento dos preços próximo à inflação certamente foi uma desaceleração frente a anos anteriores (CRECI SP só apresenta preço médio do M2 geral a partir de 2011) e teve como motivo principal, a queda de cerca de 13% nas vendas na comparação com 2010;

No ano de 2012, com economia em queda, tivemos uma nova redução nas vendas e isto levou a uma pequena redução nos preços em termos nominais;

Já em 2013, havia uma euforia na economia com promessas de crescimento, porque em outubro de 2012 o Governo colocou a SELIC em seu menor patamar histórico, tarde demais para 2012, mas a tempo para 2013. O Governo dava novo estímulo à especulação imobiliária forçando bancos públicos a reduzirem juros do crédito imobiliário concedido e a CEF pedalava como nunca para tentar garantir a retomada do crescimento para construtoras. A euforia estimulou uma grande especulação, mesmo com a SELIC tendo retomado seu crescimento já em abril/2013, mas ainda de forma tímida (0,25% por reunião do COPOM);

Em 2014, a partir de junho, vendas e preços passaram a sofrer quedas na grande maioria dos meses, gerando um resultado acumulado ruim e revertendo todo o ganho especulativo do ano anterior e mais um pouco. Por que? Foi a partir de junho que as reeleições “pegaram fogo”, a Copa do Mundo deixou claro que muitas melhorias de infraestrutura que “valorizariam os imóveis” nunca passariam de promessas e quando muitos perceberam a degradação da economia pelo alto endividamento, desaceleração no consumo, lava-jato, etc, gerando queda recorde nas vendas de imóveis e levando a uma redução também recorde em seus preços;

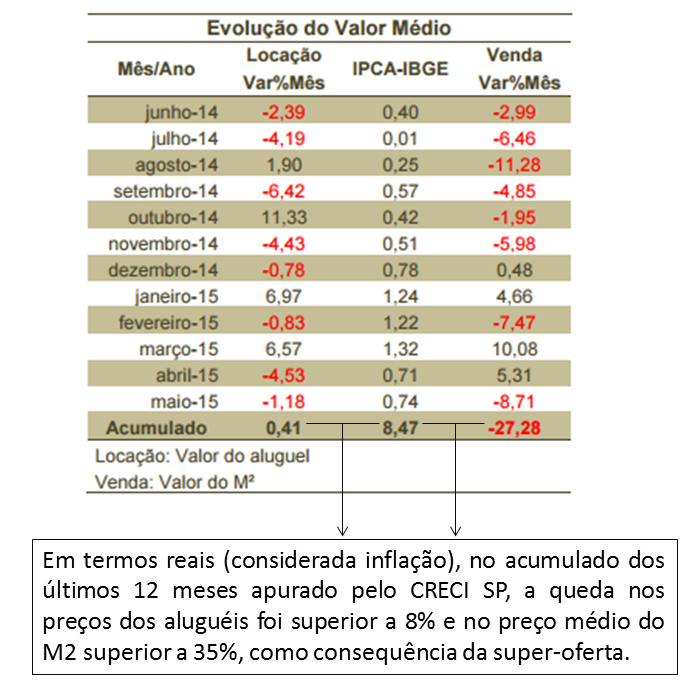

Em 2015 tivemos fortes ocilações nos preços, com vendedores obtendo alguma recuperação em parte dos meses, em troca de reduções sensíveis nas vendas sobre uma base que era a pior da série. No acumulado até maio/2015, o resultado quanto a evolução dos preços é tímido, muito inferior à inflação do período, no entanto, como a oscilação tem sido significativa, resta acompanhar o resultado até o final do ano. A tendência em função da redução do crédito imobiliário disponível para usados e seu encarecimento, além da degradação muito mais visível na economia, é que quedas nas vendas e preços aconteçam.

Observações:

1) A base da pesquisa do CRECI SP são as vendas intermediadas por centenas de imobiliárias em São Paulo, no entanto, como as vendas caíram muito, o que é natural e acontece em toda bolha imobiliária em função da total incompatibilidade entre preço e renda, é natural que tenhamos uma oscilação maior nos preços no mês a mês, pois a cidade de São Paulo é muito grande, possui realidades muito distintas entre suas regiões e um volume pequeno de vendas representa variações usualmente elevadas no mix de produtos vendidos ;

2) É claro que movimentos especulativos mais intensos (exemplo: chantagem sobre confisco), condições de financiamento imobiliário que sofrem mudanças relevantes, demanda real, mudanças mais relevantes no mix, etc., influenciam os preços e podem causar oscilações maiores em períodos mais extensos também, como ocorreu nos anos de 2013 e 2014 ;

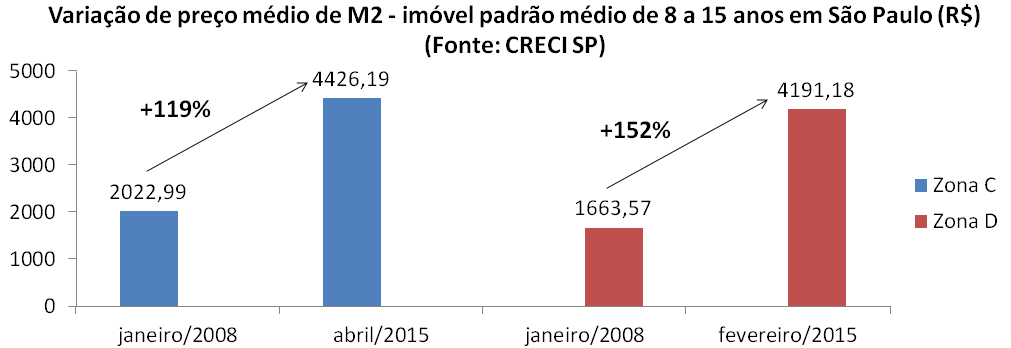

3) Embora os preços praticados já tenham sofrido um retrocesso em termos reais (descontada a inflação) com base no ano de 2011, temos um crescimento acumulado superior se considerarmos a partir de 2008. Embora o CRECI não tenha a média geral antes de 2011, ele tem esta informação por zona e padrão, disponível a partir de 2008. Vejamos amostras abaixo:

Os preços atuais dos imóveis usados seriam sustentáveis?

Embora inferiores aos preços dos imóveis novos, as quedas muito relevantes nas vendas em 2014 e 2015 são a demonstração mais clara da insustentabilidade destes preços.

A “solução” dada por proprietários de imóveis que não conseguem vender pelo preço desejado é a de colocar os imóveis para alugar, o que acontece? Abaixo, dados de São Paulo.

Abaixo, tabela que consta em pesquisa do CRECI SP de maio/2015, que representa bem as consequências de super oferta tanto para venda quanto aluguel na cidade de São Paulo:

Conclusão: está claro pelo conjunto de evidências vindas do próprio segmento imobiliário, que a tentativa de conter as reduções de preços que já ocorrem não terá sucesso e só aumentará os seus efeitos destrutivos sobre vendas e preços.

Referências:

Oferta de imóveis para venda e aluguel:

Pesquisas do CRECI SP sobre imóveis usados: http://www.crecisp.gov.br/pesquisas/pesquisa.asp

Pesquisas do SECOVI SP sobre imóveis novos:

http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/

http://www.secovi.com.br/files/Arquivos/pmi-maio-2015.pdf

http://www.secovi.com.br/files/Arquivos/pmi-maio-2014.pdf

http://www.secovi.com.br/files/Arquivos/pmi-abril-2015.pdf

http://www.secovi.com.br/files/Arquivos/pmi-abril-2014.pdf

Pesquisa da Lopes Inteligência Imobiliária sobre percentual de investidores: http://economia.estadao.com.br/noticias/economia-geral,investimento-e-objetivo-de-37-dos-compradores,186381,0.htm

Pesquisa da Folha de São Paulo sobre percentual de investidores de 1 dormitório: http://classificados.folha.uol.com.br/imoveis/2013/10/1355571-apartamento-de-um-dormitorio-torna-se-nicho-de-investidores.shtml

Textos anteriores que contém pesquisas seguindo mesmas bases que este:

http://www.bolhaimobiliariabrasil.com/2014/03/17/mitos-e-verdades-da-bolha-imobiliaria-parte-i-ca/

http://www.bolhaimobiliariabrasil.com/2014/06/24/a-evolucao-da-bolha-imobiliaria-em-sao-paulo-ca/

http://www.bolhaimobiliariabrasil.com/2014/12/09/raio-x-da-bolha-imobiliaria-em-sao-paulo-ca/

Até o próximo post!

Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

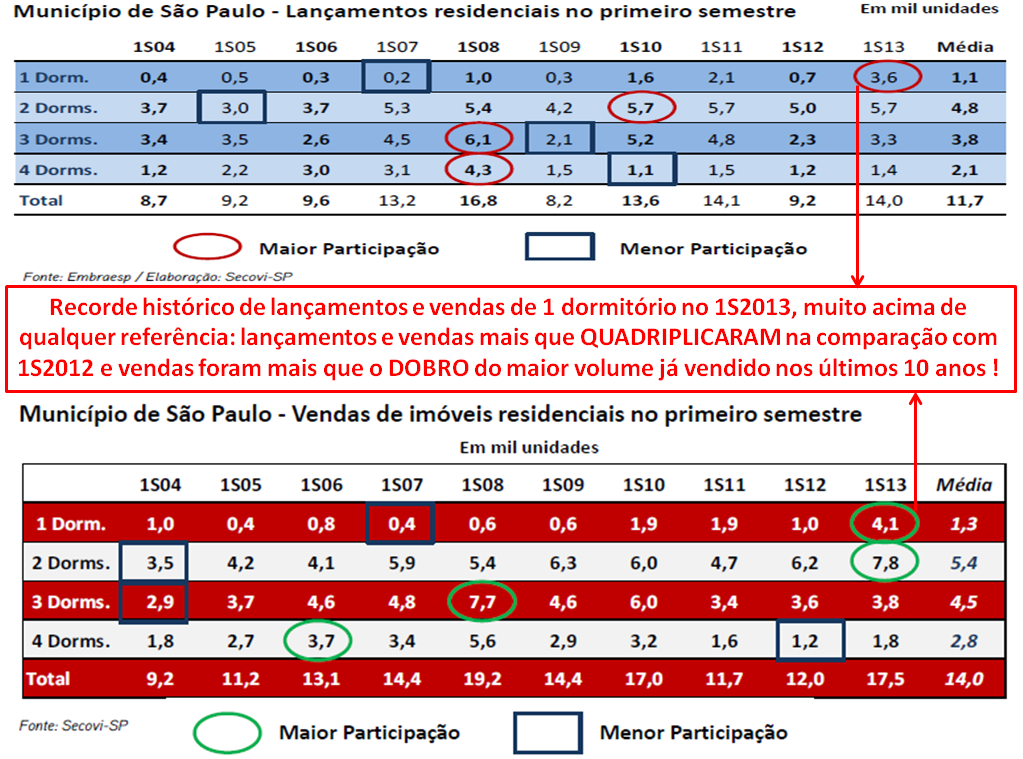

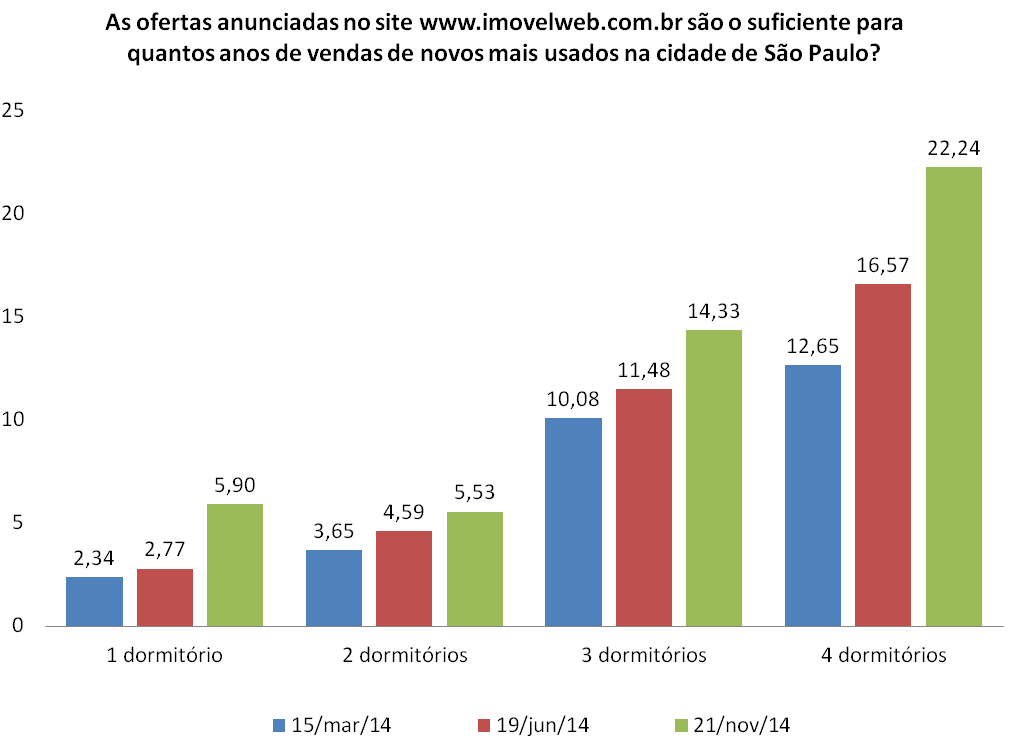

O objetivo deste estudo é fazer um balanço da bolha imobiliária em São Paulo ao final de 2.014 e quais as expectativas para 2.015 e próximos anos, utilizando pesquisas do SECOVI SP (Sindicato das construtoras de São Paulo), CRECI SP (Conselho Regional dos Corretores de Imóveis de São Paulo), Lopes Imobiliária, Lello Imobiliária, Folha de São Paulo, EMBRAESP, informações do www.imovelweb.com.br, PNAD do IBGE, ABECIP / Banco Central, relatórios oficiais de construtoras, ReclameAqui, e outros, com os links das referências e os critérios adotados citados no decorrer do trabalho.

Oferta e demanda por imóveis em São Paulo:

Para ofertas a base serão anúncios do imovelweb (www.imovelweb.com.br) em 21/novembro/2014, para casa padrão e apartamento padrão e quanto a vendas de imóveis novos, a base é a PMI (Pesquisa do Mercado Imobiliário) do SECOVI SP, com dados de janeiro/2014 a dezembro/2014, acessados a partir do link http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/. Para usados, serão utilizadas as pesquisas do CRECI SP em São Paulo (Capital), do período de janeiro/2014 a dezembro/2014, disponíveis no link http://www.crecisp.gov.br/pesquisas/pesquisa.asp.

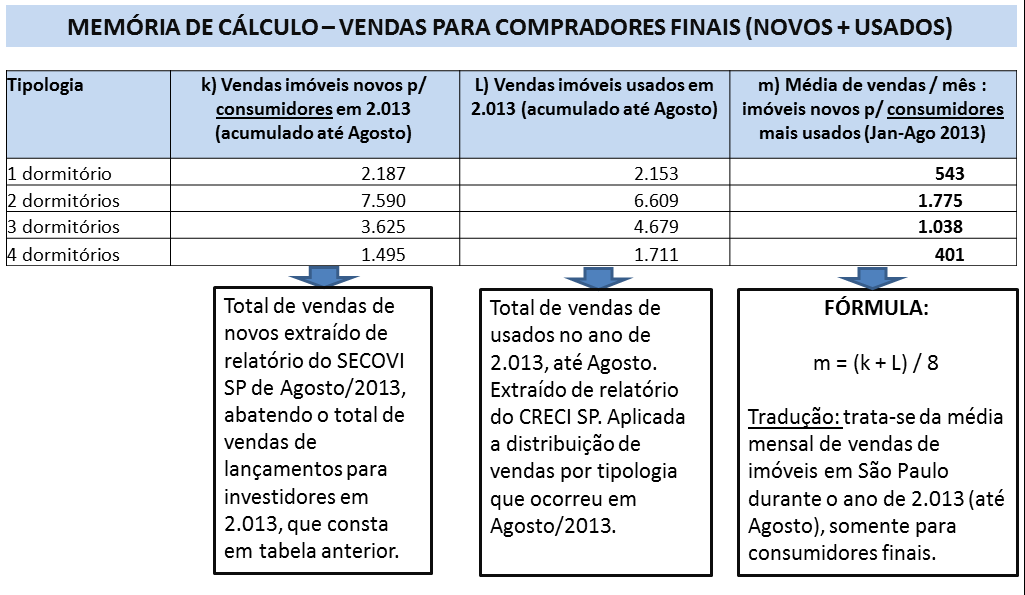

Manterei o padrão de trabalhos anteriores, considerando as vendas para compradores finais e não as transferências para investidores com finalidade de revenda ou aluguel futuro, sendo assim, mantidas as premissas de que apenas 20% das vendas de 1 dormitório novos são para compradores finais (fonte: http://classificados.folha.uol.com.br/imoveis/2013/10/1355571-apartamento-de-um-dormitorio-torna-se-nicho-de-investidores.shtml) e para demais topologias, até junho/2014, 63% das vendas de novos são para compradores finais (fonte: http://economia.estadao.com.br/noticias/economia-geral,investimento-e-objetivo-de-37-dos-compradores,186381,0.htm), considerando que a partir de julho/2014 tivemos redução dos investidores para patamar de 20% (fonte: http://www.emorar.com.br/investimentos-em-imoveis-diminuem-20/ ), sendo que no caso de usados, foi considerada a quantidade total apontada nas pesquisas do CRECI SP em todo o período.

Os critérios acima são favoráveis para o segmento imobiliário, na medida em que assumo que em apenas um site teríamos toda a oferta de imóveis novos mais usados para a cidade de São Paulo, sabendo que muitas ofertas de novos não constam neste site, considerando maior volume de vendas para compradores finais em função da queda de investidores e tendo feito a pesquisa de ofertas só com dois tipos de imóveis (apartamento e casa padrão).

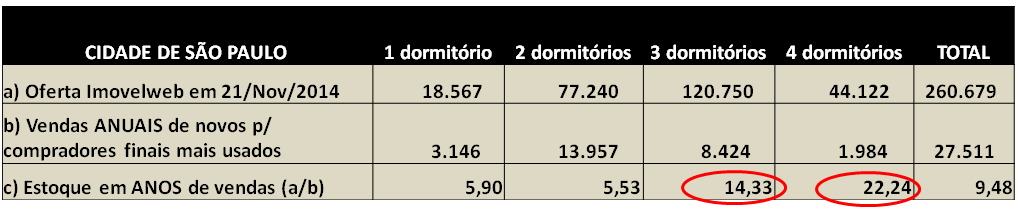

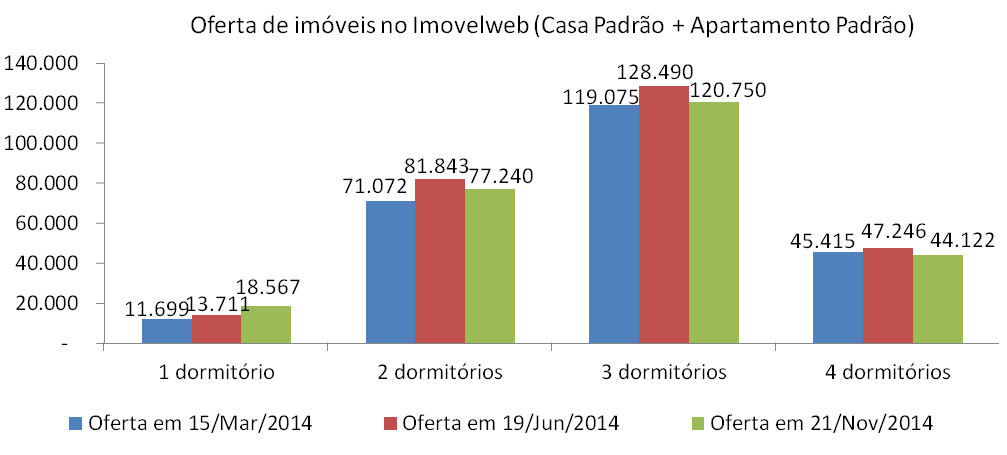

Como estavam oferta e demanda de imóveis em São Paulo ao final de 2014?

Pelo que podemos ver nos números acima, temos uma oferta extremamente elevada, no caso de imóveis de 3 dormitórios esta oferta é o suficiente para mais de 14 anos de vendas e para 4 dormitórios, mais de 24 anos de vendas, considerando vendas de novos para compradores finais mais vendas de usados, é algo absolutamente anormal, típico de bolha imobiliária!

Vamos comparar a pesquisa acima com outras três anteriores, que utilizaram as mesmas bases de dados, que constam nos links: http://defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i, http://defendaseudinheiro.com.br/a-evolucao-da-bolha-imobiliaria-em-sao-paulo e http://defendaseudinheiro.com.br/raio-x-da-bolha-imobiliaria-em-sao-paulo :

Mesmo com maior percentual de vendas para compradores finais a partir de jul/14 na última pesquisa, oferta e demanda continuam anormais. Vamos analisar melhor esta situação:

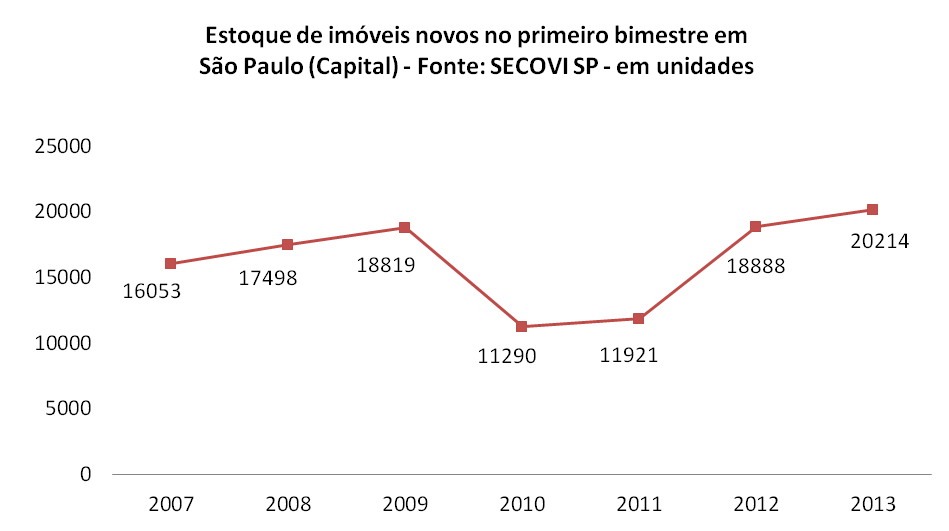

Imóveis novos – oferta, demanda, lançamentos e estoques:

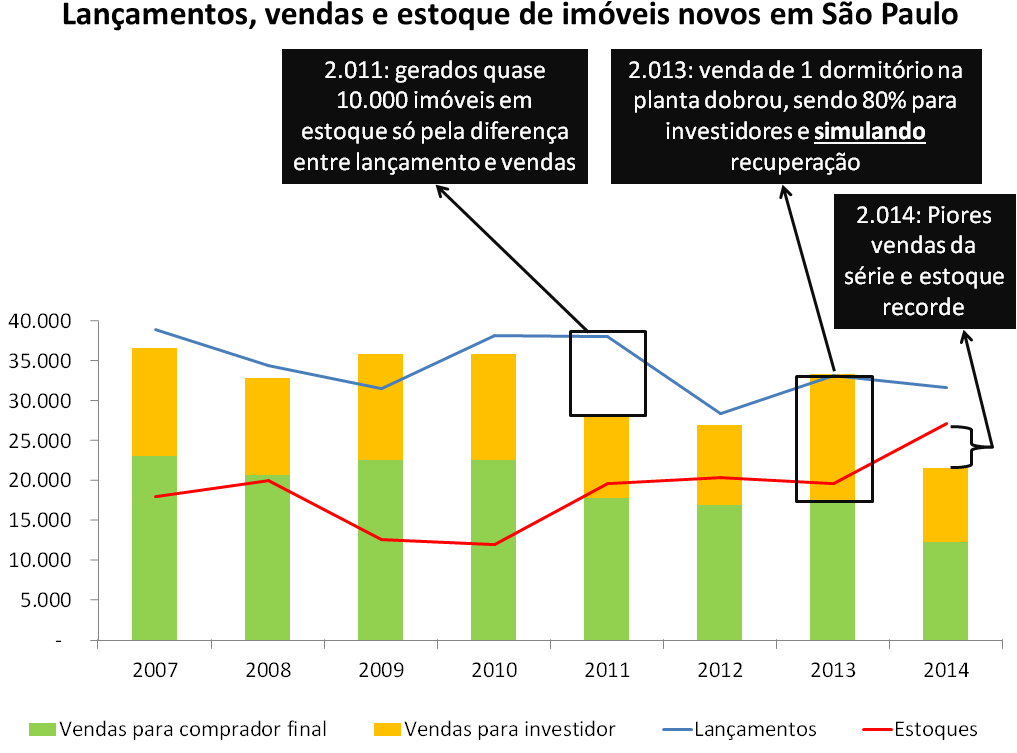

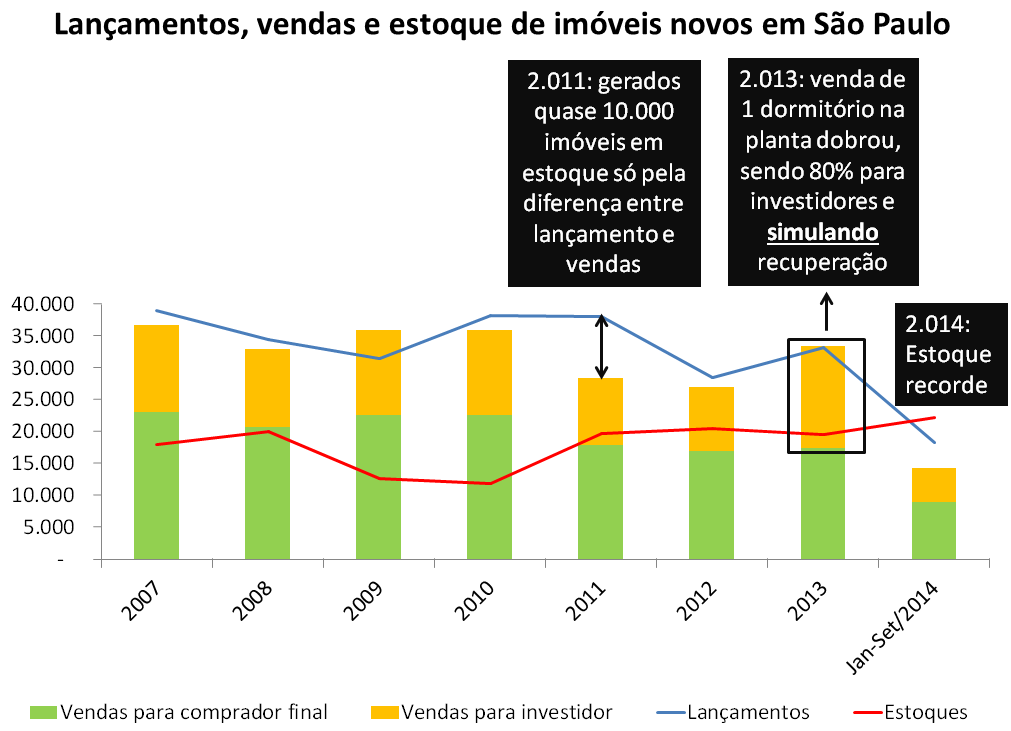

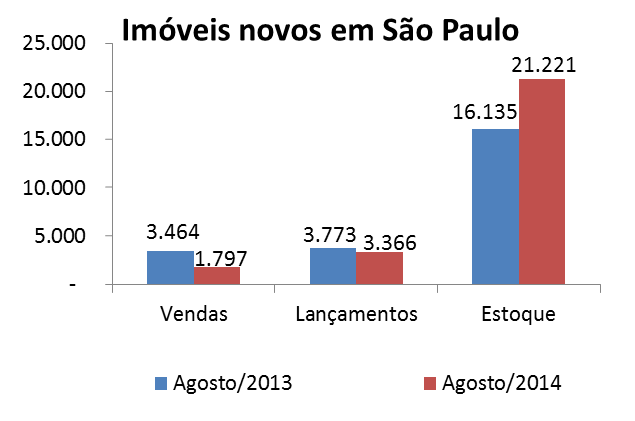

Até 2010, oferta e procura estavam equilibrados, já em 2011 o estoque aumentou em quase 10.000 unidades e não caiu mais, voltando a subir em 2014. O que causou esta situação? Com anormal volume de investidores a partir de 2.008, no ato da entrega em 2.011 tivemos uma forte concorrência entre os investidores que recebiam imóveis para revender e construtoras, junto com distratos em volume anormal e preços dos imóveis já inviáveis para renda das famílias, gerando forte redução de vendas e aumento de estoques em 2.011.

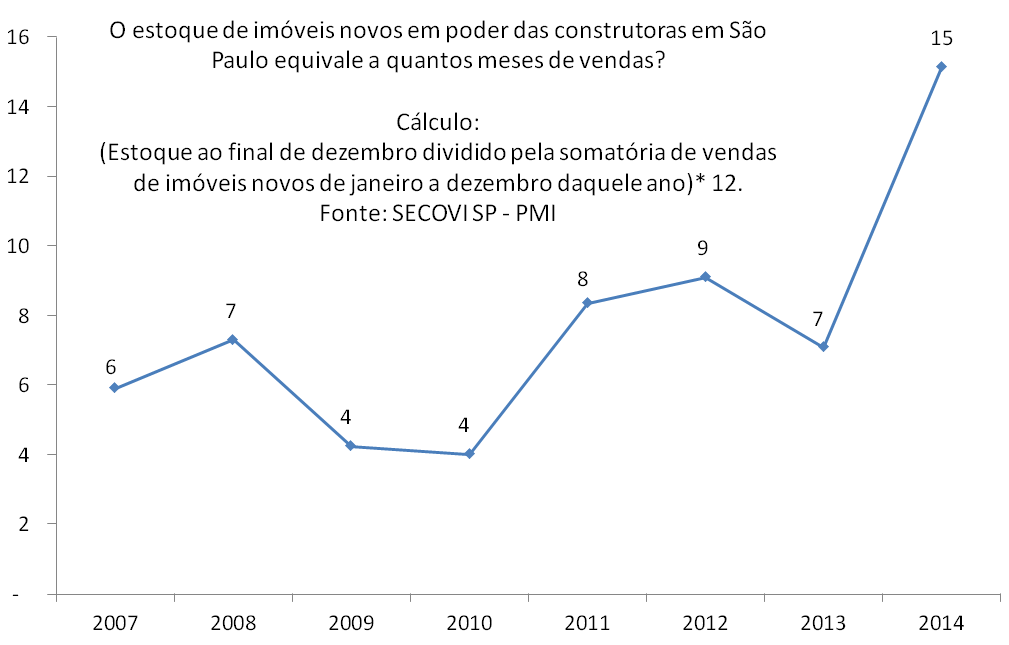

Observamos acima uma piora sensível para imóveis novos em 2.014 em São Paulo, em especial na relação entre estoque e vendas. Vejamos o gráfico abaixo:

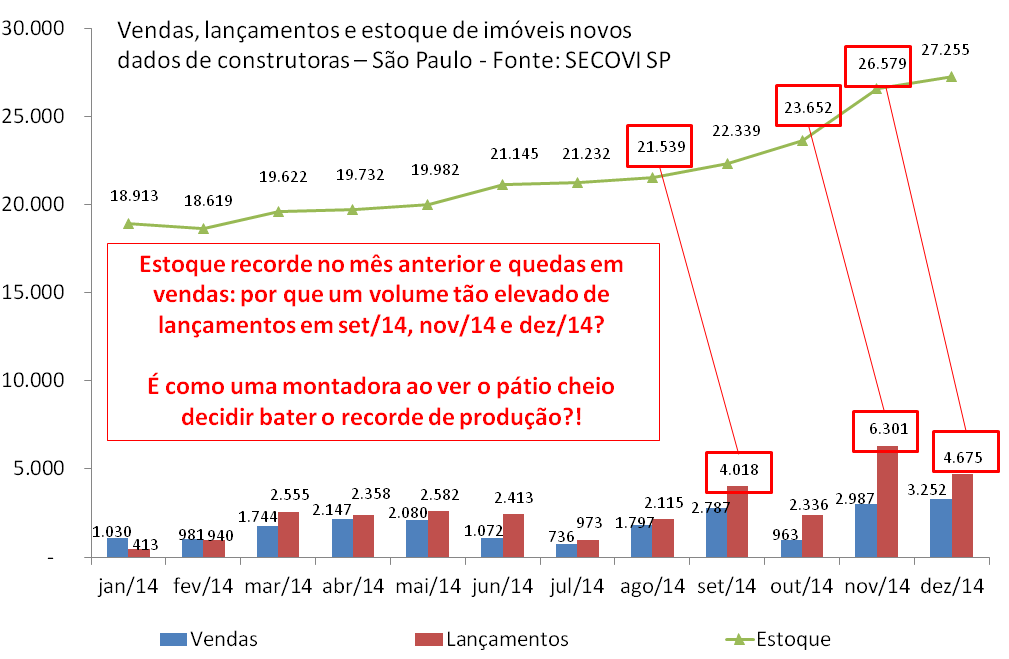

Como chegamos a uma proporção tão maior em 2.014 entre estoque de imóveis novos com construtoras em relação a vendas que realizam? Vamos analisar mês a mês em 2014:

As dúvidas acima são relevantes: qual o sentido de aumentar lançamentos quando vendas estão em queda e estoques em patamar recorde? Nenhum segmento de negócio faz isto, é algo absolutamente anormal, qual a razão? Vejamos os motivos, relacionados a nossa bolha:

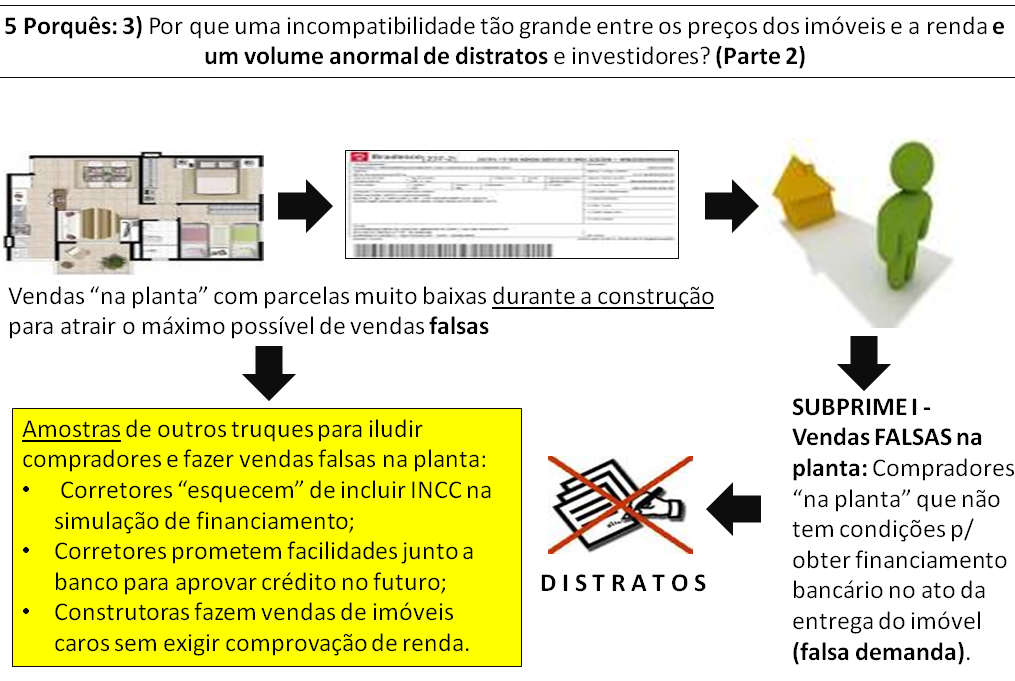

1) Em 2.011 tivemos um recorde de lançamentos e vendas falsas em São Paulo e os preços continuaram crescendo, com prazo médio de construção de 3 anos, em 2.014 batemos todos os recordes quanto a distratos. As vendas falsas foram extremamente úteis para inflar a bolha, pois simularam demanda aquecida que atraiu volume anormal de especuladores e a combinação destes fatores, permitiu crescimento artificial e relevante nos preços dos imóveis, de forma muito rápida, gerando elevadas comissões e bônus para corretores e executivos do segmento imobiliário. O problema, é que com o crescimento absurdo dos distratos em 2.014, que já vinham em volume anormal em anos anteriores, se as construtoras não aumentassem os lançamentos e as vendas de lançamentos, poderiam ter uma situação de “vendas negativas”, ou seja, o volume de cancelamentos ser maior do que o de vendas, o que chamaria demais a atenção de todo o mercado para todo este esquema de pirâmide que elas construíram. Por que precisam lançar tanto, não seria mais fácil vender o estoque já existente, que é recorde? A necessidade de lançarem tanto é porque no lançamento é que conseguem fazer o maior volume de vendas falsas, ou seja, basta encontrar uma grande quantidade de pessoas para assinarem contratos de compra e venda, mesmo que não tenham nenhuma condição para adquirir crédito imobiliário no futuro e isto já simulará um volume de vendas que compesará os cancelamentos das vendas falsas do passado, ou seja, estão “pedalando a bicicleta”, gerando vendas falsas para esconder o cancelamento de vendas falsas do passado ;

2) Até agosto/2014 o segmento imobiliário vinha com quedas nas vendas superiores a 40% na comparação com 2.013. Após isto, o alto volume de lançamentos e vendas falsas sobre os mesmos, permitiu uma pequena redução neste percentual, que fechou o ano com queda superior a 35% nas vendas na comparação com 2.013. O segmento imobiliário fez uma tentativa desesperada de simular novamente uma demanda aquecida, no entanto, sem sucesso, porque não só o volume de investidores na planta caiu pela metade, como tiveram dificuldade em manter o volume de vendas falsas na planta (até os incautos estão em falta) ;

3) As vendas falsas na planta ajudam a impulsionar o preço médio dos imóveis: como as construtoras podem colocar o valor que quiserem para vendas na planta, mesmo que completamente desconectado da renda das famílias, uma vez que esta venda não irá se concretizar de qualquer forma (distrato no ato da entrega), estes valores mais elevados ajudam a inflar artificialmente o preço médio dos imóveis e assim contribui para manter a ilusão quanto ao eterno crescimento dos preços.

Importante: o SECOVI SP omite dados de imóveis com mais de 36 meses e tivemos crescimento relevante destes em estoque por redução de vendas durante a construção e aumento em distratos, estes não estão computados acima, nem imóveis com especuladores.

Imóveis usados: demanda e evolução do financiamento imobiliário (fonte: CRECI SP):

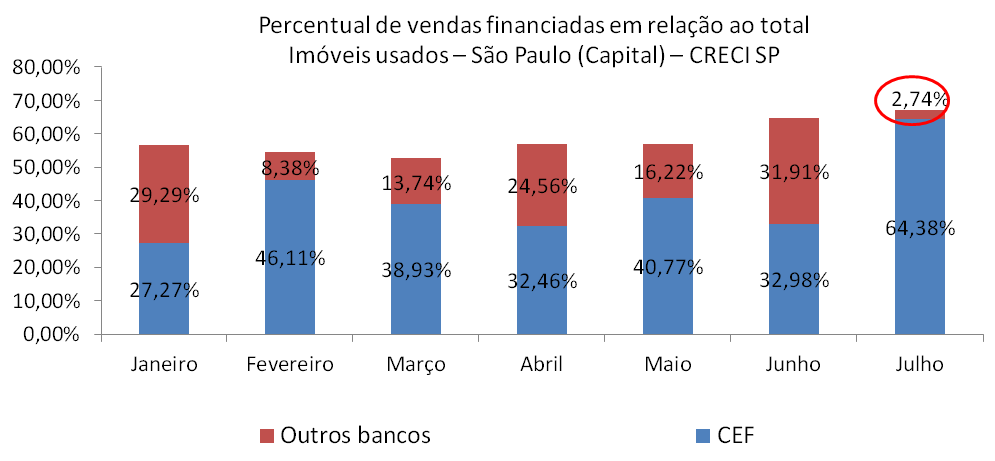

Pelo que podemos observar acima, as vendas de imóveis usados em 2.014 também foram as piores de toda a série histórica (segundo CRECI, antes de 2008, critério era diferente). Será que tivemos alguma outra situação anormal percebida durante 2.014 quanto a usados? Vejamos:

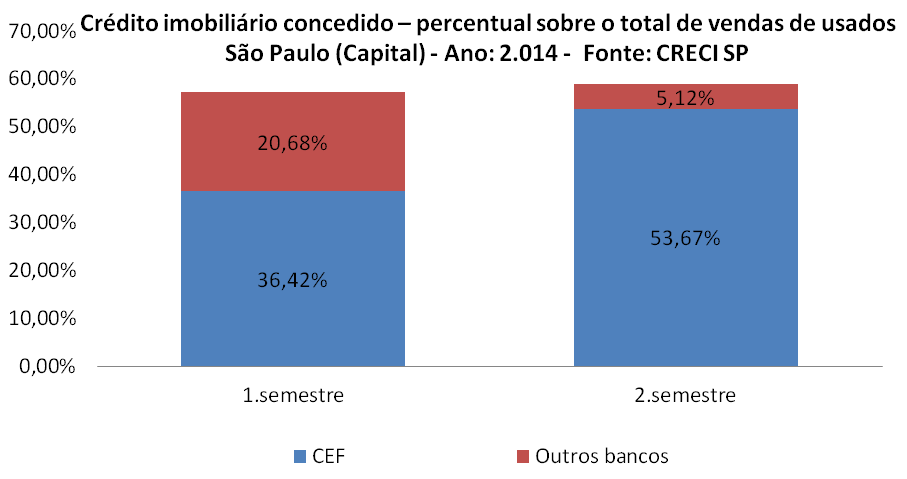

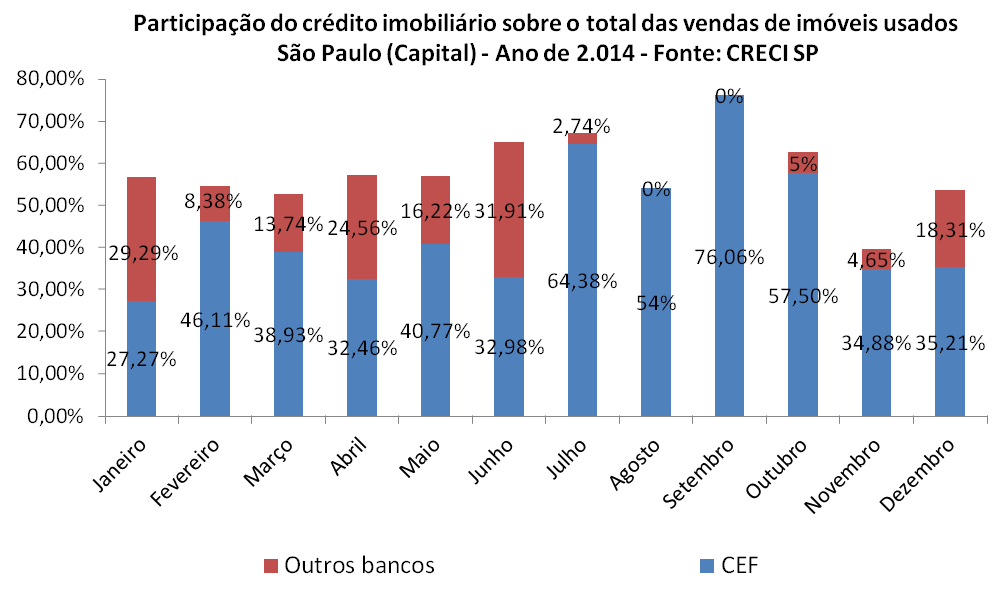

Os números acima são uma média de cada semestre. No total do crédito imobiliário em relação ao total das vendas, observamos que foi mantida uma constância (57,10% no primeiro semestre, 58,79% no segundo semestre). No primeiro semestre, a participação da CEF em relação ao total do crédito imobiliário foi pouco acima de 63%, algo próximo da média histórica que alcançou 70% no acumulado até aqui, no entanto, no segundo semestre, pela média, a CEF respondeu por mais de 91% de todo o crédito imobiliário concedido, algo absolutamente anormal e que nunca havia acontecido antes.

Antes de avaliarmos as informações acima, vamos ver os dados mensais:

Analisando o gráfico acima, percebemos que os bancos privados passaram a fugir de forma intensa do crédito imobiliário a partir de julho/2014 e só retomaram a partir de dezembro/2014. O que isto significa? Seria medo dos bancos privados quanto a bolha imobiliária? Pela legislação brasileira, se o imóvel se desvalorizar muito e tivermos inadimplência no crédito imobiliário, o banco pode vender este imóvel em um leilão, mas se não recuperar o saldo devedor do mutuário, o prejuízo fica com o banco.

A situação acima foi apontada como grave pelo CRECI SP, que cobrou do Governo uma pressão sobre os bancos privados, para que os mesmos concedessem mais financiamentos imobiliário. Segue abaixo o link para a pesquisa do CRECI de julho/2014 e um trecho sobre isto:

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2014/pesquisa_capital_julho_2014.pdf

Trecho do link acima: “O presidente do Creci de São Paulo acrescenta que o mercado não cria regras, e que por isso cabe ao governo federal evitar que os financiamentos da CEF sejam reduzidos no ano que vem. “É também dever do governo federal aumentar a pressão sobre os demais bancos para que cresçam os empréstimos para a compra da casa própria”, enfatiza.”

O Governo atende rapidamente a demanda do segmento imobiliário, criando um mecanismo de chantagem para obrigar os bancos privados a concederem mais crédito imobiliário: parcela relevante do compulsório dos bancos fica retido sem nenhuma rentabilidade e só pode ser resgatado se for para crédito imobiliário ou automotivo. Esta decisão foi divulgada em agosto/2014, logo depois da solicitação do segmento imobiliário. Detalhes no link abaixo:

O resultado de qualquer forma foi bastante tímido, porque no total de 2.014 tivemos uma queda superior a 29% nas vendas de imóveis usados na comparação com ano de 2.013.

O que podemos concluir quanto à oferta e demanda de imóveis novos e usados em São Paulo, é que apesar de todas as ações apelativas das construtoras e do Governo para auxiliar a este segmento, o mesmo ainda apresentou péssimos resultados, com quedas muito relevantes nas vendas. Vamos agora avaliar que outros fatores influenciaram para estes resultados:

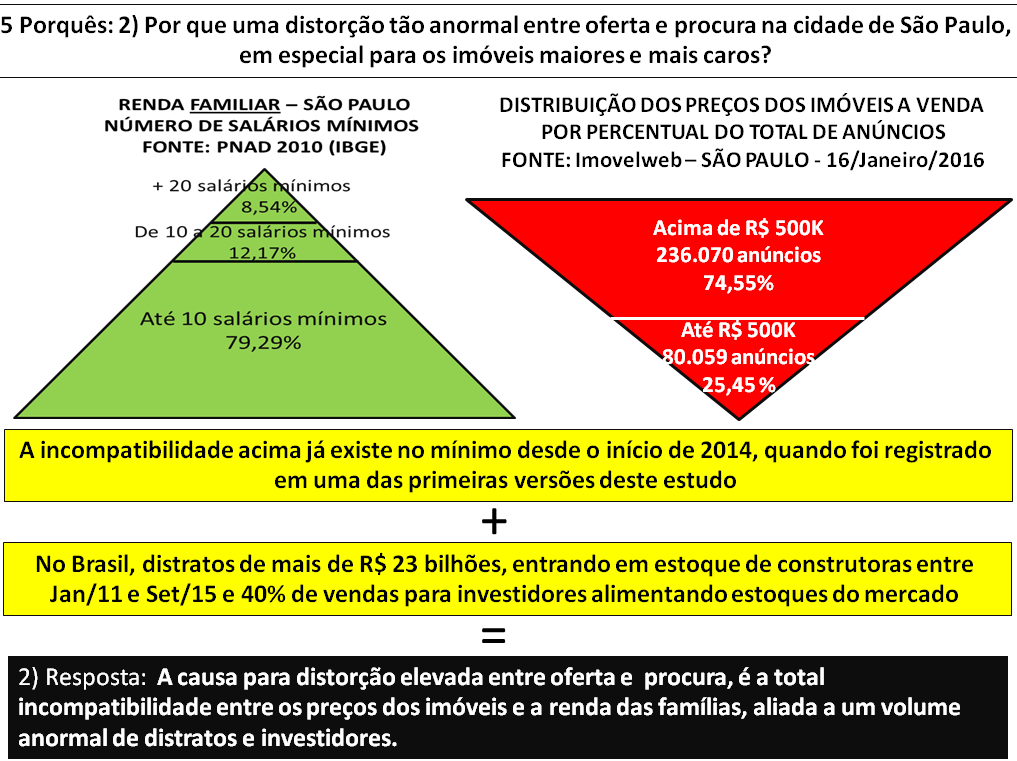

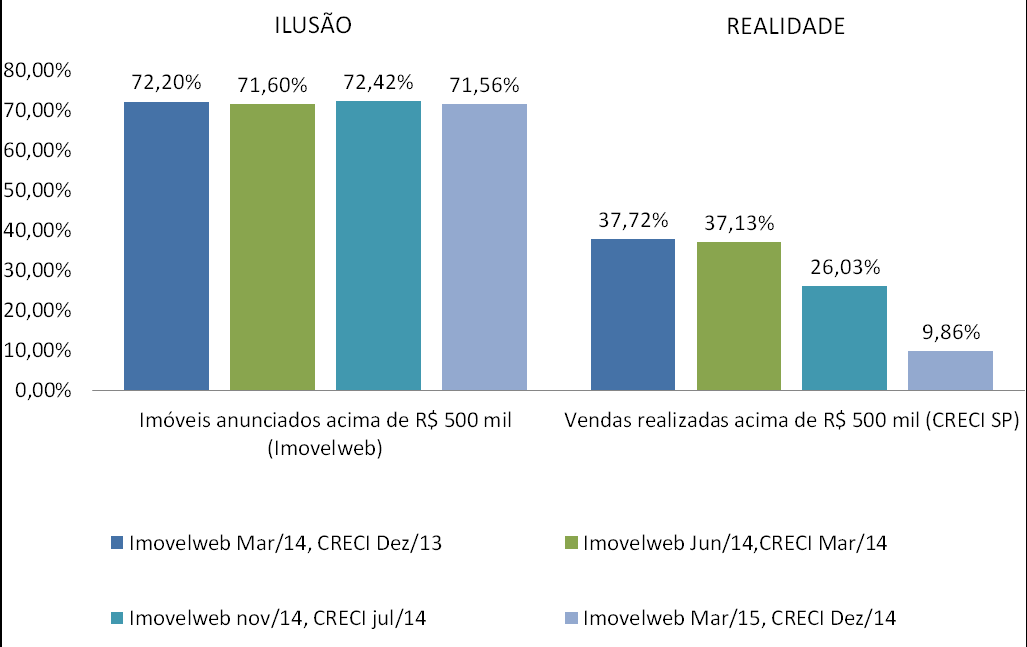

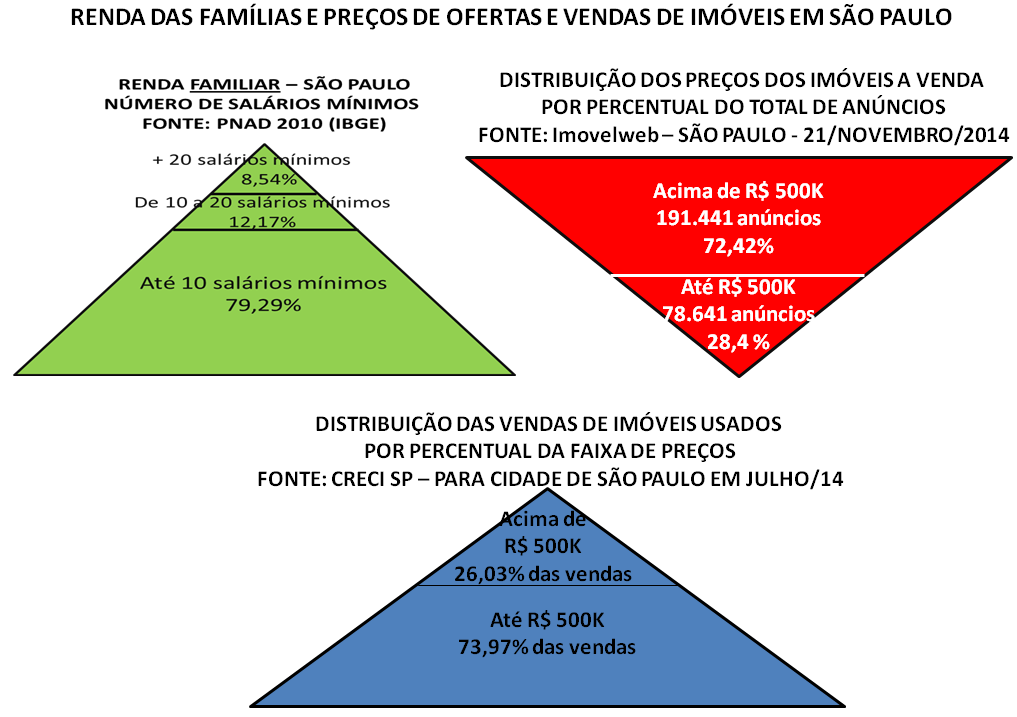

Renda das famílias e preços de ofertas e de vendas de imóveis:

A situação de total distorção entre renda e preços dos imóveis, que apresentei em trabalhos anteriores, também tem piorado: pelo que consta acima, temos menos de 10% das famílias com renda para adquirir imóveis acima de R$ 500 mil, sendo que menos de 10% das vendas realizadas em dezembro/2014 foram para esta faixa de preços, enquanto os preços dos anúncios continuaram completamente desproporcionais, com mais de 70% dos imóveis anunciados por preços acima de R$ 500 mil. É esta distorção cada vez mais clara que torna pífias as apelações de Governo e segmento imobiliário para tentarem uma recuperação.

Não podemos esquecer o que já apresentei em trabalhos anteriores: segundo o IBGE, mais de 70% das famílias já possuem imóvel próprio. Embora não exista segmentação nesta pesquisa do IBGE, é natural supor que para famílias com renda superior a 20 salários mínimos este percentual deve ser ainda maior, talvez superior a 90%, sem contar aquelas famílias que simplesmente decidiram não comprar imóveis por diversos motivos (mobilidade, liquidez, etc).

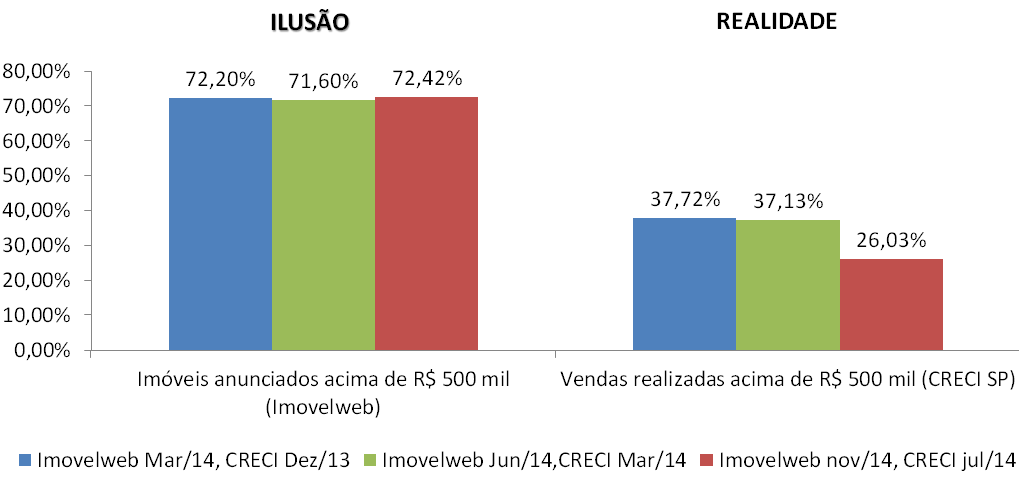

Vejamos abaixo a evolução das faixas de preços de imóveis anunciados e vendidos:

Por aqui podemos observar como tem evoluído os preços anunciados: mesmo com quedas relevantes em vendas, tanto de novos quanto usados em 2.014, a distribuição dos preços anunciados permaneceu intacta, com anúncios de preços acima de R$ 500 mil representando mais de 70% do total.

Já no caso das vendas realizadas, tivemos uma mudança radical, pois em apenas 1 ano, de dezembro/2013 a dezembro/2014, a participação dos imóveis acima de R$ 500 mil caiu de 37,72% para 9,86%.

Como sempre digo, o que consta acima é a eterna disputa entre a ilusão dos preços anunciados e a realidade dos preços das vendas efetivadas.

Será que com quedas tão relevantes em vendas, com bancos fugindo do crédito imobiliário, com diminuição relevante nas vendas de imóveis mais caros e principalmente, com estoque de imóveis sem vender que é o recorde de todos os tempos, inclusive quanto a sua proporção em relação às vendas, os preços poderiam ter se mantido ou aumentado, como o segmento imobiliário tenta nos convencer? Será que a lei de oferta e procura não é aplicável para queda de preços de imóveis, como tantas vezes os “especialistas” deste segmento insistem em dizer? Como de praxe, vamos ver o que os fatos dizem quanto às questões acima.

Lei de oferta e procura:

Primeiro, para eliminarmos o mito de que os imóveis não baixam de preço, poderia utilizar os exemplos das bolhas imobiliárias que explodiram em outros países, no entanto, um representante do segmento imobiliário certamente diria que “no Brasil é diferente”, portanto, vou pegar um caso da própria cidade de São Paulo, a bolha dos flats, de 10 anos atrás:

Trecho 1 – euforia da bolha inflando: “Tamanha procura fez os preços disparar: o metro quadrado chegou a saltar de 2 800 para 5 000 reais.”

Trecho 2 – de volta à realidade: “Quem tentou vender seus imóveis descobriu que o flat passara a valer menos da metade.”

A esta altura, um representante do segmento imobiliário poderia dizer: foi um caso isolado, relacionado a um tipo específico de imóvel, não aplicável ao contexto atual, etc.

Vejamos então, outras situações apuradas quanto a quedas nos preços de vendas de imóveis residenciais na cidade de São Paulo nos últimos anos:

http://msn.revistaimoveis.zap.com.br/155982-precos-dos-imoveis-novos-caem-em-sao-paulo.html

Trechos do link acima:

Trecho 1: “Segundo levantamento da Embraesp (Empresa Brasileira de Estudos de Patrimônio), obtido com exclusividade pelo ZAP Imóveis, os preços dos lançamentos no primeiro bimestre de 2013 tiveram queda de 9,4% em relação ao mesmo período do ano passado.”

Trecho 2: “A tipologia de três dormitórios foi a que mais contribuiu para esta redução geral dos valores, com queda de 17,6% nos valores cobrados.”

Por que teríamos a queda de preços apontada acima? Os dados abaixo darão a resposta:

Link: http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/

Pelo que podemos constatar pelas informações acima, o estoque médio de imóveis novos no primeiro bimestre de 2.013 bateu seu recorde histórico, o que foi a causa para a redução de preços do M2 para imóveis novos que foi apurado pela pesquisa da EMBRAESP neste período.

Como evidência adicional ao que consta acima, vejamos alguns depoimentos de quem comprou na planta em São Paulo para investir e recebeu imóvel para revender em 2.013:

http://www.reclameaqui.com.br/4575633/gafisa/imoveis-com-a-gafisa-nunca-mais/

Trecho do link acima, de fevereiro/13:

“porém para nossa surpresa a Gafisa lançou o Mistral com 2 metros quadrados a mais que o nosso e ainda por cima mais barato que o nosso”

Trecho do link acima, de agosto/13:

“Atualização de Preço do Imóvel para Revenda segundo Extrato que de Pagtos fornecidos pelo site da Even R$ 324.000,00. Preço atual praticado por seus corretores em tabela promocional R$ 295.200,00.”

http://www.reclameaqui.com.br/6798190/pdg-incorporacoes/xag/

Trecho do link acima, de outubro/13:

“…e no fim de tudo acompanhar a enchurradas de unidades oferecidas por eles tres anos depois mais barato do que juntando meu fluxo e saldo devedor”

Utilizando novamente os dados do SECOVI SP, vejamos os resultados de lançamentos e vendas do primeiro semestre de 2.013, para verificarmos mais uma ocorrência da lei de oferta e procura na cidade de São Paulo:

Qual a consequência de uma demanda focada em imóveis novos de 1 dormitório? A consequente queda nas vendas de usados de 1 dormitório pode afetar preços? Vejamos:

Trecho do link acima, de maio/13:

“Preço de imóvel usado de um dormitório cai 23% na cidade de São Paulo”.

Lembrando que o crescimento “astronômico” nos lançamentos e vendas de 1 dormitório para imóveis novos ocorreu porque 80% das vendas foram focadas em investidores, que deverão revender ou alugar no futuro (transferência de estoque), de acordo com pesquisa da Folha de São Paulo que tem link na primeira página deste trabalho.

Só para finalizarmos as amostras quanto à lei de oferta e procura e provarmos que no caso de quedas relevantes nas vendas os preços dos imóveis também caem, ao contrário do que defende o segmento imobiliário, vejamos a situação abaixo. Basta lembrar que, conforme apresentado neste trabalho, tivemos queda recorde de 29% nas vendas de usados em São Paulo no ano de 2.014, segundo pesquisas do CRECI SP também:

Expectativas para 2.015 e próximos anos:

O ano começou há pouco, só temos relatórios do CRECI SP e SECOVI SP referentes a janeiro/2015, que apontaram queda de 28% nas vendas de novos e crescimento de 14% na de usados, ambos na comparação com janeiro/14. Entendo que poderemos ter até uma “pseudo recuperação” de usados no primeiro quadrimestre, graças a uma redução de preços que já ocorreu para usados e os distanciou mais dos novos, combinado com chantagem que o Governo fez com bancos no 2S14 para forçar concessão de crédito imobiliário e chantagens que os corretores tem feito com potenciais clientes, ameaçando-os com boato de confisco (como fizeram no final de 2.002 para aumentar vendas) e com pressão para que financiem logo antes que juros do crédito imobiliário subam mais, por outro lado, entendo que estas “estratégias” tem resultado só no curtíssimo prazo (até março ou abril de 2.015, no máximo), sendo que ainda neste ano e nos próximos, veremos novas e relevantes reduções no preços dos imóveis, tanto novos quanto usados, em função dos fatores abaixo:

Pilares da bolha imobiliária brasileira e expectativas para 2.015 e próximos anos:

Vendas falsas na planta: o super estoque está em patamar insustentável para construtoras, cada aumento em lançamentos aumenta os custos sem cobertura nas receitas, pois os lançamentos vendem cada vez menos, até os incautos sem renda estão em falta. Outro ponto é que se construtoras continuarem com volumes expressivos de lançamentos com estoque que é o recorde de todos os tempos, chamará demais a atenção para pirâmide que montaram. Sem volume relevante de lançamentos, não conseguem manter pedaladas das vendas falsas.

Vendas para especuladores: estas vendas já caíram pela metade (de cerca de 40% para 20%) desde o segundo semestre de 2.014 e com os péssimos resultados do segmento, a tendência é de que caíam ainda mais durante o ano de 2.015, com isto, queda de demanda cada vez mais visível e impactante para o caixa das construtoras, o que as força a cada vez mais a reduzirem preços para poderem pagar suas dívidas.

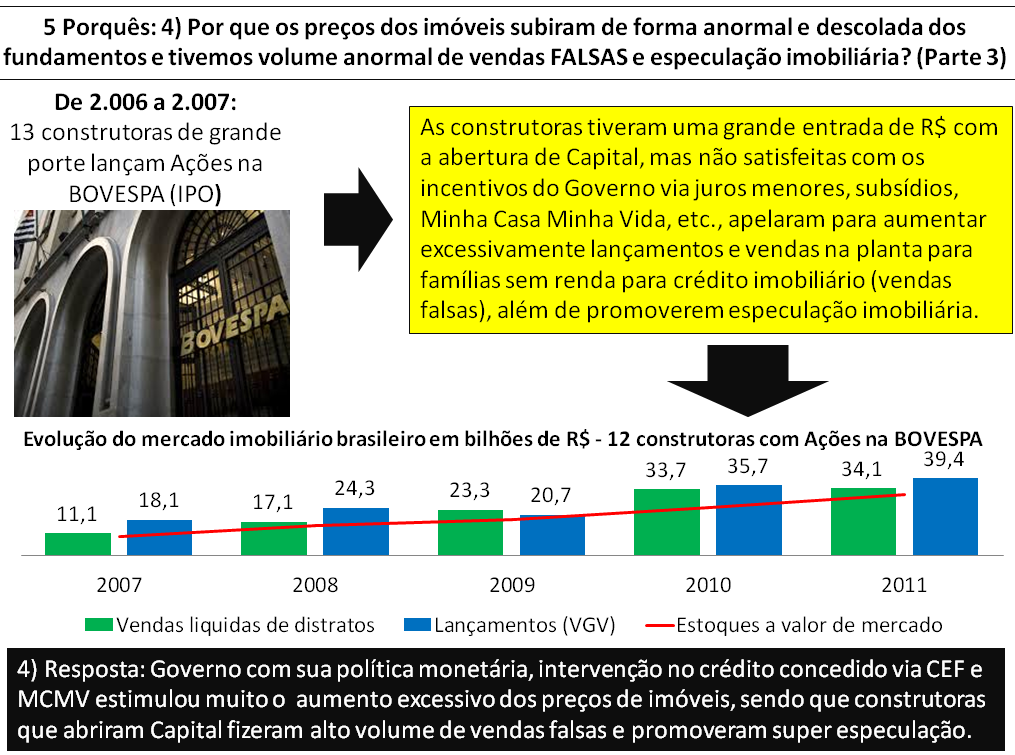

Situação financeira das construtoras: no começo da bolha, 13 grandes construtoras abriram Capital e tinham muito dinheiro para subsidiar vendas falsas na planta, mega especulação e outras estratégias para inflar a bolha. Hoje temos algumas construtoras de grande porte que estão em péssima situação financeira e podem entrar em situação de insolvência em breve, o que geraria um verdadeiro pânico no mercado e um congelamento de vendas na planta. Mesmo que estas construtoras consigam sobrevida como “empresas zumbis”, ainda assim terão que continuar com “campanhas promocionais” e cada vez mais descontos reais e não “black fraude”, como única forma de conseguirem pagar as parcelas de suas dívidas.

“Pleno emprego”: de 2.007 a 2.013, quase 10% de todas as vagas de emprego geradas foram para servente de obras. O setor da construção civil impulsionou e muito o crescimento dos empregos graças a uma combinação de obras para Copa do Mundo, bolha imobiliária com correspondente aumento vertiginoso em lançamentos de imóveis e ainda, projetos de empresas da construção civil contratadas pela Petrobrás “a preço de ouro”. Agora, vivemos o ciclo oposto e é o segmento da construção civil que está puxando o aumento rápido e relevante no desemprego que estamos observando em 2.015. O “pleno emprego” impulsionava vendas de imóveis e o pagamento dos mesmos, seja para construtoras durante a obra ou no financiamento bancário, agora temos exatamente o contrário. Seguem links e trechos de notícias que comprovam estas informações:

Trecho do artigo acima: “Dez profissões de pouca qualificação e salário baixo foram responsáveis por metade dos 9,4 milhões de empregos formais criados no país entre 2007 e 2013. O cargo de servente de obras foi o campeão de vagas geradas: 921 mil, quase 10% do saldo total entre contratações e demissões no período.”

Trecho do artigo acima: “A queda do emprego na construção está ocorrendo numa dimensão preocupante em todos os segmentos deste setor que representa 50% dos investimentos do país.”

“Renda em crescimento”: O “pleno emprego” promoveu um maior crescimento da renda nos últimos anos, o que já está desacelerando fortemente e tivemos até queda na renda real em fevereiro/2015. Se antes a renda já não acompanhava o preço dos imóveis, agora com inflação e juros muito mais altos e menor crescimento da renda, a distorção fica ainda maior.

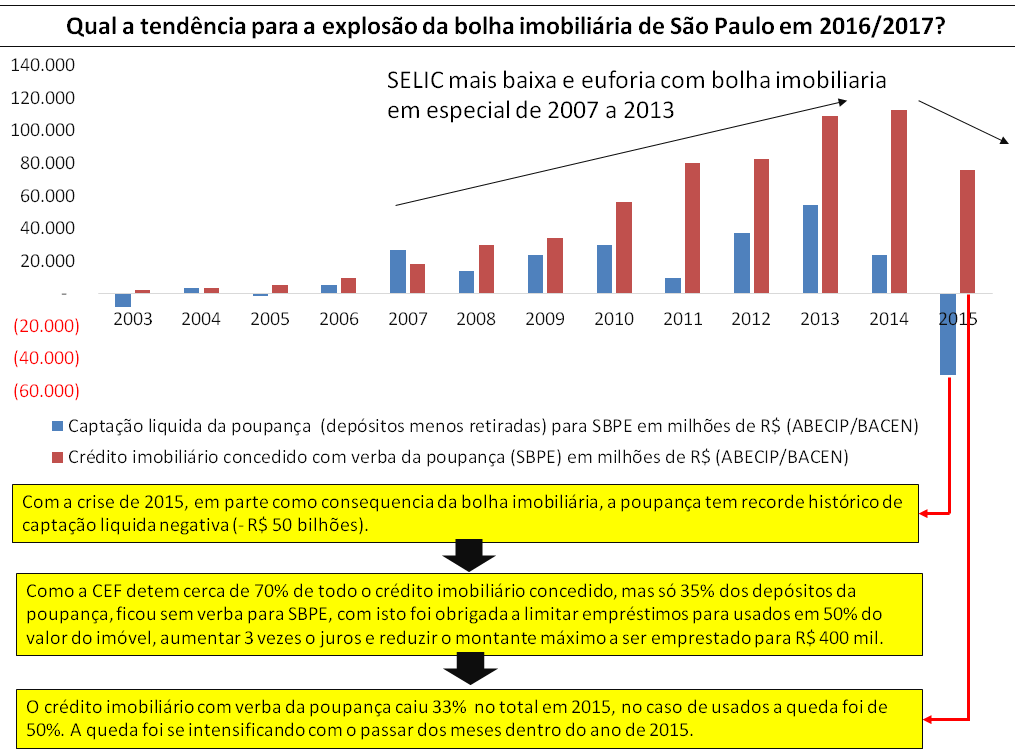

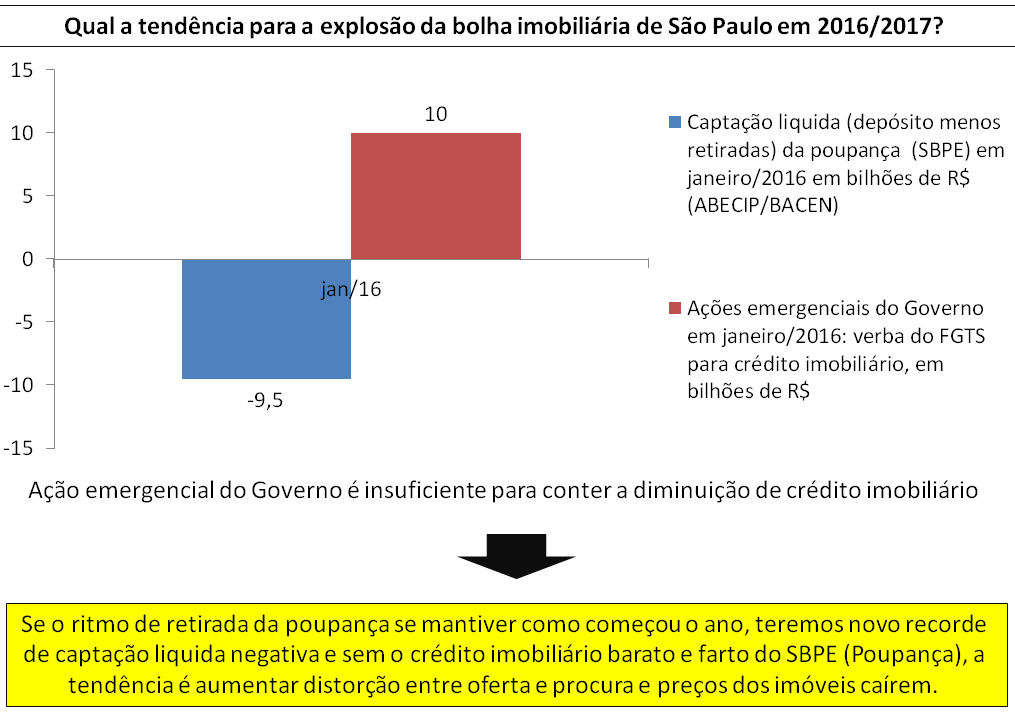

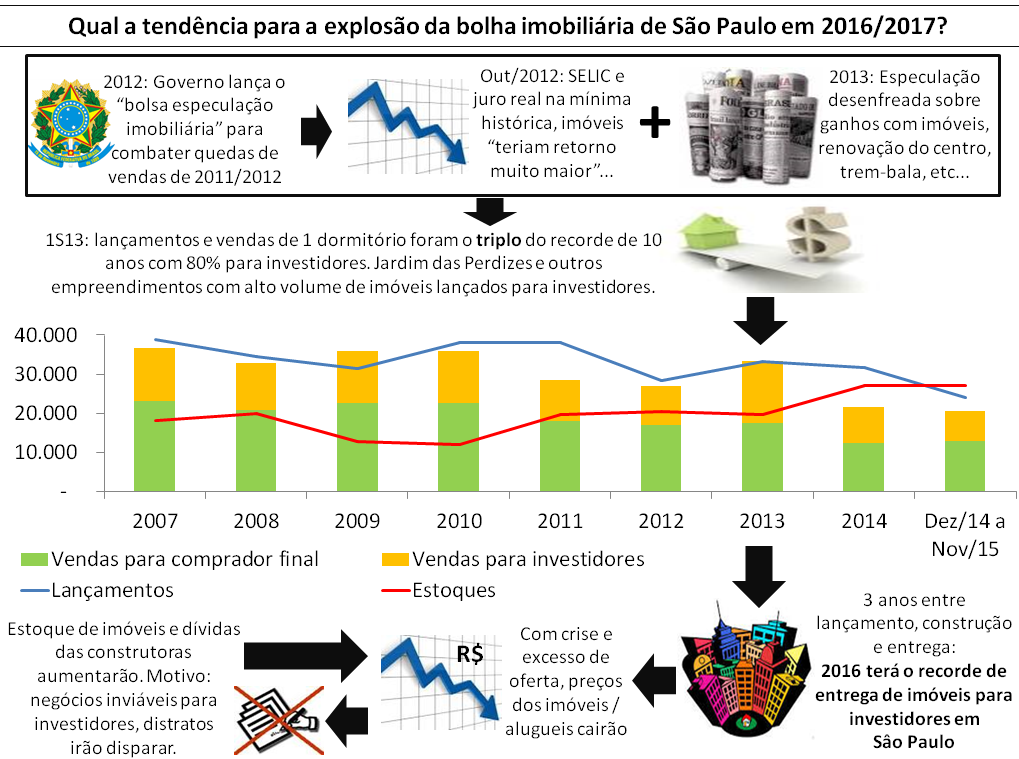

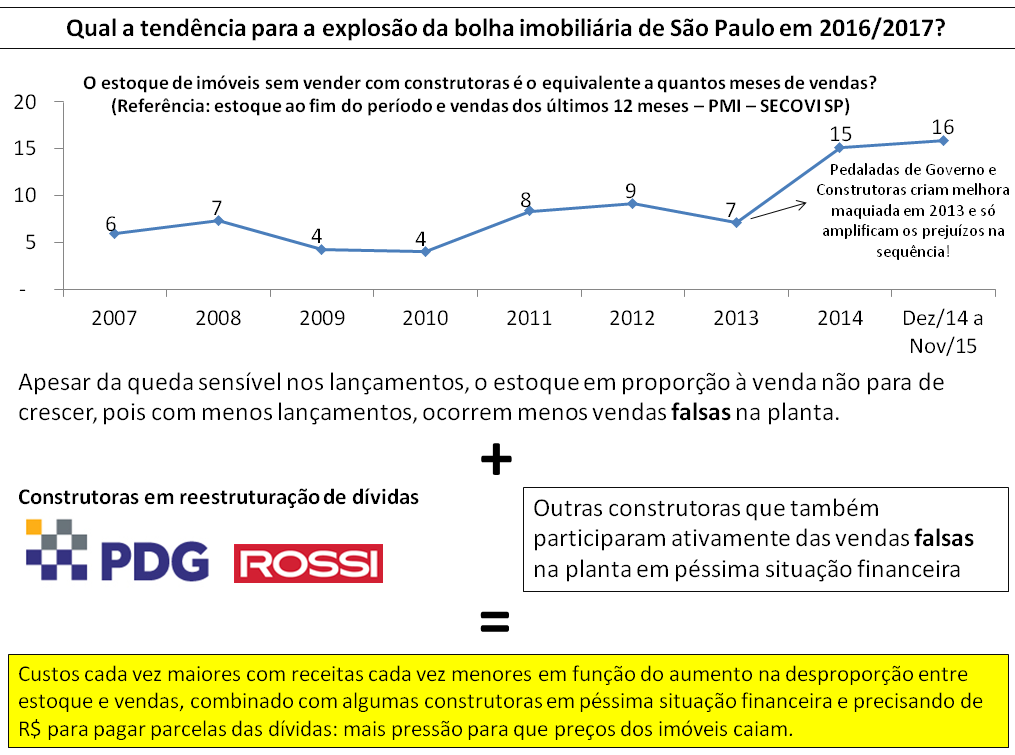

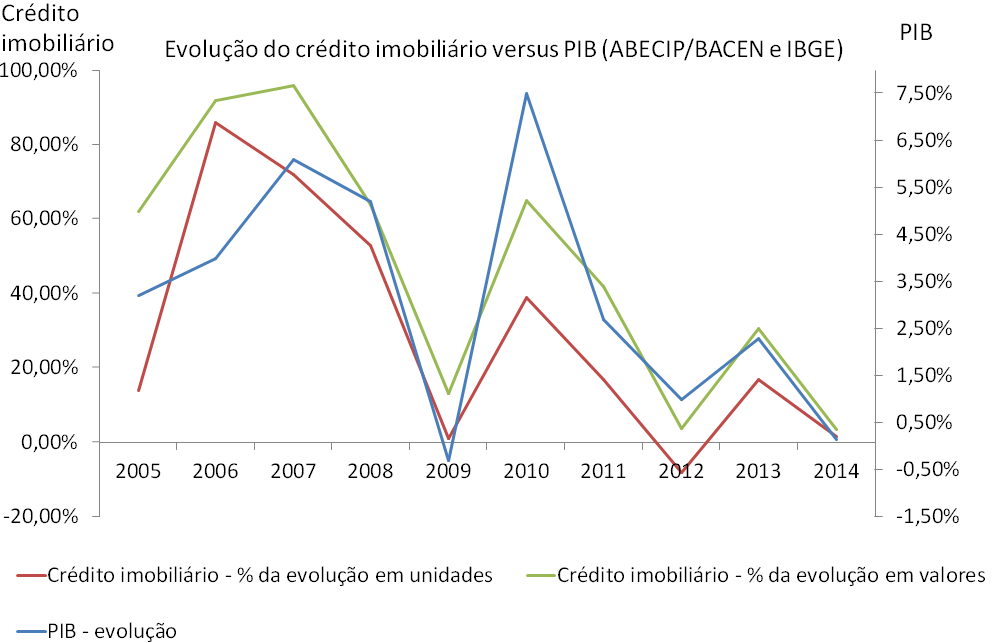

“Juro barato e farto”: o volume de crédito imobiliário concedido já desacelerou e junto com o alto volume de vendas falsas na planta, fizeram com que distratos disparassem em 2.014. A tendência é que isto piore para 2.015, em virtude do aumento do desemprego, menor crescimento na renda e piora geral na economia, dentro de um ambiente em que temos patamares muito elevados de endividamento das famílias, o que leva a aumento da inadimplência, reduzindo o volume de crédito ofertado e tornando-o mais caro. O volume de crédito imobiliário concedido guarda uma relação direta com a situação da economia, independente de nossa bolha imobiliária. Vejamos o gráfico abaixo, ilustrativo quanto a isto:

Link sobre crédito imobiliário concedido (selecionar planilha disponível neste endereço): http://www.abecip.org.br/m22.asp?cod_pagina=680&submenu=sim&cod_pai=430

Observação: no gráfico abaixo, trabalhei com 2 eixos “Y”, assim fica mais fácil para visualizarmos o quanto o crédito imobiliário tem acompanhado o PIB e quais as expectativas para estes em função da situação atual e prevista de nossa economia.

Cenário externo: no inflar da bolha, tínhamos o FED americano e seu programa QE inflando o mercado de muitos bilhões de US$, o que permitia juros mais baixos em todo o Mundo, junto com um crescimento mais relevante da China que já surfava nesta bolha, ambos muito úteis para o Brasil, que se utilizou do dinheiro abundante para estimular o consumo via crédito e se aproveitou do alto consumo de commodities pela China. Agora, vivemos o ciclo oposto.

Até o próximo post!

Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

Raio-x da bolha imobiliária em São Paulo:

O objetivo deste estudo é avaliar a situação atual (Nov~Dez/2014) da bolha imobiliária de São Paulo. A cada situação constatada, uma análise com mais profundidade, um “raio-x”. Observação: resultado de outubro/2014 sobre vendas de imóveis novos em São Paulo publicada logo após preparação deste trabalho, comentários adicionais ao final.

Serão utilizadas pesquisas do SECOVI SP (Sindicato das construtoras de São Paulo), CRECI SP (Conselho Regional dos Corretores de Imóveis de São Paulo), Lopes Imobiliária, Lello Imobiliária, Folha de São Paulo, EMBRAESP, Geoimoveis, informações do www.imovelweb.com.br, PNAD do IBGE, relatórios oficiais de construtoras, ReclameAqui e outros, com os links das referências e os critérios adotados citados no decorrer do trabalho.

Para ofertas a base serão anúncios do imovelweb (www.imovelweb.com.br) em 21/novembro/2014, para casa padrão e apartamento padrão. Quanto a vendas de imóveis novos, a base é a PMI (Pesquisa do Mercado Imobiliário) do SECOVI SP, com dados de outubro/2013 a setembro/2014, acessados a partir do link http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/. Para usados, serão utilizadas as pesquisas do CRECI SP em São Paulo (Capital), do período de agosto/2013 a julho/2014, disponíveis no link http://www.crecisp.gov.br/pesquisas/pesquisa.asp. Para informações de vendas, foram capturados os últimos 12 meses disponíveis nestas pesquisas.

Manterei o padrão de trabalhos anteriores, considerando as vendas para compradores finais e não as transferências para investidores com finalidade de revenda ou aluguel futuro, sendo assim, mantidas as premissas de que apenas 20% das vendas de 1 dormitório novos são para compradores finais (fonte: http://classificados.folha.uol.com.br/imoveis/2013/10/1355571-apartamento-de-um-dormitorio-torna-se-nicho-de-investidores.shtml) e para demais topologias, 63% das vendas de novos são para compradores finais (fonte: http://economia.estadao.com.br/noticias/economia-geral,investimento-e-objetivo-de-37-dos-compradores,186381,0.htm), sendo que no caso de usados, considerada a quantidade total.

Os critérios acima ainda são favoráveis para o segmento imobiliário, na medida em que assumo que em apenas um site teríamos toda a oferta de imóveis novos mais usados para a cidade de São Paulo e ainda, sabendo que muitas ofertas de novos não constam neste site e tendo feito a pesquisa de ofertas só com dois tipos de imóveis (apartamento e casa padrão).

Vamos agora observar como estão oferta e demanda de imóveis em São Paulo:

Pelo que podemos ver nos números acima, temos uma oferta extremamente elevada, no caso de imóveis de 3 dormitórios esta oferta é o suficiente para mais de 14 anos de vendas e para 4 dormitórios, mais de 22 anos de vendas, considerando vendas de novos para compradores finais mais vendas de usados, é algo absolutamente anormal, típico de bolha imobiliária!

Pelo que podemos ver nos números acima, temos uma oferta extremamente elevada, no caso de imóveis de 3 dormitórios esta oferta é o suficiente para mais de 14 anos de vendas e para 4 dormitórios, mais de 22 anos de vendas, considerando vendas de novos para compradores finais mais vendas de usados, é algo absolutamente anormal, típico de bolha imobiliária!

Vamos comparar a pesquisa acima com outras duas anteriores, que utilizaram o mesmo critério, a primeira de 15/março/2014, que pode ser encontrada no link http://defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i e a segunda de 19/junho/2014 que pode ser encontrada em http://defendaseudinheiro.com.br/a-evolucao-da-bolha-imobiliaria-em-sao-paulo. Seguem as informações:

Como chegamos a uma desproporção tão anormal entre oferta e demanda? Pelo total de estoque e vendas em 2.013, que foi a referência para a pesquisa de 15/Mar/14 que está acima, constatamos que isto não se iniciou em 2.014. Vejamos a evolução de 2007 até hoje, com dados do SECOVI SP e considerando percentual de investidores levantados por Lopes Imobiliária e Folha de São Paulo:

Até 2010, oferta e procura estavam equilibrados, já em 2011 o estoque aumentou em quase 10.000 unidades e não caiu mais, voltando a subir em 2014. O que causou esta situação?

Com anormal volume de investidores a partir de 2.008, no ato da entrega em 2.011 tivemos uma forte concorrência entre os investidores na planta e construtoras, o que combinado com distratos em volume anormal e ainda, com os preços dos imóveis já inviáveis para renda de muitas famílias, acabou gerando forte redução de vendas e aumento de estoques em 2.011.

As informações acima são restritas ao que o SECOVI SP divulga. Existe um “estoque oculto”, que é uma combinação de distratos de imóveis com mais de 36 meses do lançamento, que o SECOVI SP não informa (sai da base de dados deles), combinado com uma forte presença de investidores. Segue abaixo uma estimativa mínima do estoque TOTAL da cidade de São Paulo:

A situação de anormalidade entre oferta e demanda, que vem se acumulando desde 2.011, está ficando cada vez pior em 2.014. O que gera esta distorção crescente?

A situação de anormalidade entre oferta e demanda, que vem se acumulando desde 2.011, está ficando cada vez pior em 2.014. O que gera esta distorção crescente?

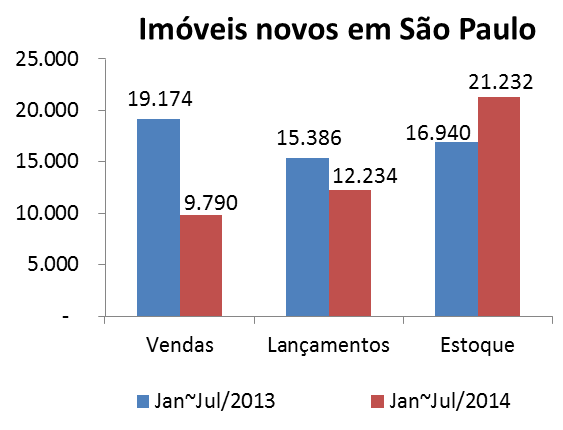

Abaixo, gráfico que contém um comparativo entre lançamentos, vendas e estoques de janeiro a julho de 2.014 com mesmo período de ano anterior:

Pelo que podemos constatar pelos números informados pelo SECOVI SP, de Janeiro a Julho de 2.014, tivemos redução em lançamentos, mas as vendas tiveram uma queda muito mais acentuada e com isto, os estoques cresceram de forma relevante.

Qual foi a reação do segmento imobiliário em Agosto/2014? Uma série de promoções por parte das construtoras, com descontos de 30% a 50% para imóveis novos para tentar diminuir estoques. Para quem desejar evidências, veja notícia abaixo, como exemplo:

http://www1.folha.uol.com.br/mercado/2014/08/1494882-construtoras-fazem-saldao-de-imovel-em-sp.shtml

Em Agosto/2014, tivemos o recorde de promoções simultâneas e ao mesmo tempo, os maiores percentuais de descontos já fornecidos, pelo menos, segundo as promessas das construtoras. Qual foi o resultado desta campanha promocional intensa? Vejamos abaixo:

Pelo que podemos observar as vendas em Agosto/2014 tiveram uma forte queda, os lançamentos uma ligeira queda e o estoque continuou muito elevado, em patamar quase idêntico ao que já vinha de Julho/2014 e muito superior ao que era praticado em 2.013.

Pelo que podemos observar as vendas em Agosto/2014 tiveram uma forte queda, os lançamentos uma ligeira queda e o estoque continuou muito elevado, em patamar quase idêntico ao que já vinha de Julho/2014 e muito superior ao que era praticado em 2.013.

Por que um volume tão elevado de promoções não surtiu nenhum efeito e as vendas continuaram tão mais baixas, com estoques ainda muito elevados? Porque uma combinação de “Brazilian Black FRAUDE” com preços inviáveis no caso em que reduções foram reais, não resolvem o desequilíbrio entre oferta e procura, já fizeram isto antes sem sucesso.

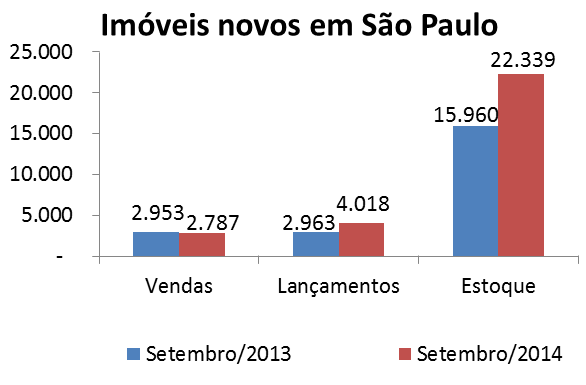

Qual a reação do segmento imobiliário em Setembro/2014, frente à situação acima?

Com estoque recorde em Agosto/2014, aumentaram muito os lançamentos e bateram o recorde histórico de estoque em Setembro/2014, qual o sentido disto? Antes de avaliar, vejamos mais informações, também extraídas das pesquisas do SECOVI SP:

O mês de Setembro/2014, juntamente com o mês de Setembro/2010, foram os piores meses de Setembro nos últimos 6 anos quanto a vendas. Como o SECOVI SP divulgou o resultado acima de Setembro/2014?

Título da notícia: “Vendas e lançamentos de imóveis novos registram alta em setembro”.

Sim, mesmo tendo tido queda de vendas na comparação com Setembro/2013 e tendo sido o pior Setembro dos últimos 6 anos em um “empate técnico” com o ano de 2.010 e de quebra tendo batido o recorde de estoques, ainda assim o SECOVI SP colocou a “manchete” acima!

O que podemos constatar é que após o mês de Agosto/2014 ter sido um novo fracasso de vendas, apesar das promoções intensas, o setor imobiliário precisava desesperadamente de alguma “notícia positiva” e decidiu aumentar muito os lançamentos no último mês do terceiro trimestre (Setembro), apostando que poderiam fazer um volume também muito elevado de vendas, uma vez que vender na planta é muito mais fácil e a prática do mercado tem sido um altíssimo volume de vendas FALSAS na planta, ou seja, vender para famílias que depois não terão renda para adquirir o crédito na entrega do imóvel. Esta foi a estratégia que sempre usaram para inflar ARTIFICIALMENTE os preços dos imóveis, tanto é que temos tido distratos (cancelamentos de vendas) em volumes absolutamente anormais nos últimos anos, só que desta vez, utilizaram esta estratégia para SIMULAR uma recuperação do mercado.

O interesante a ser observado, é que mesmo com um aumento tão relevante nos lançamentos (mais de 35%), ainda assim as vendas tiveram uma queda superior a 5%. Isto significa que até mesmo esta estratégia de “pedalar” já não está sendo efetiva.

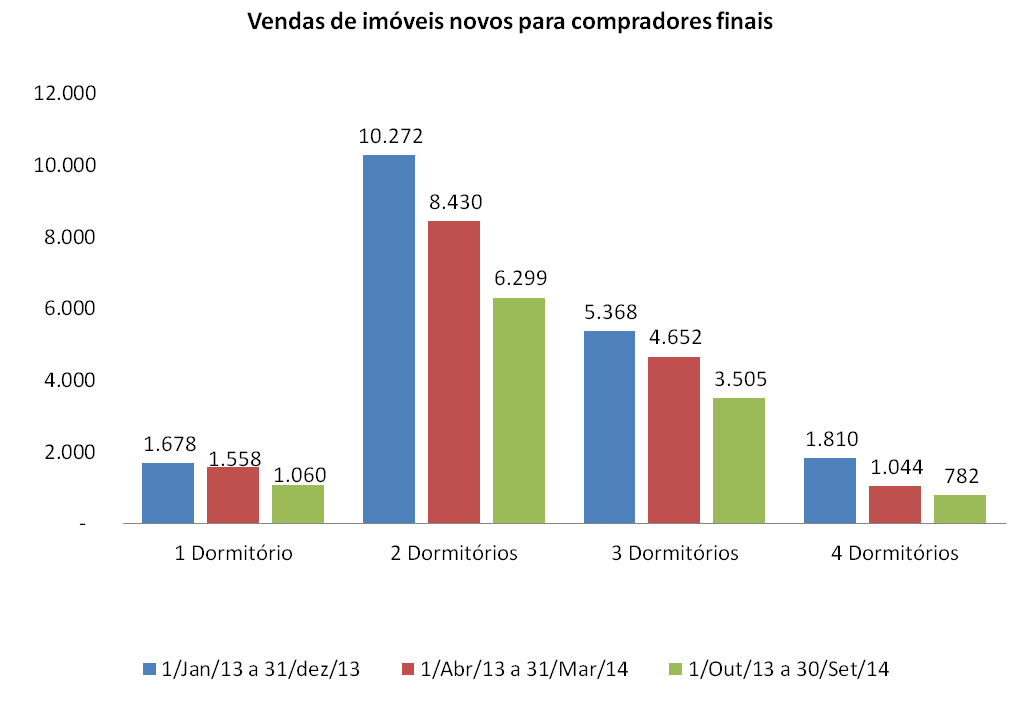

Agora vamos voltar à questão sobre o aumento mais relevante no número de anos para se vender imóveis de 4 dormitórios, ainda analisando os imóveis novos:

Pelo que podemos observar, as vendas de imóveis tiveram queda em todas as tipologias. Comparando os últimos 12 meses apurados pelo segmento imobiliário com o total de 2.013, para 1, 2 e 3 dormitórios tivemos quedas superiores a 30%, já no caso de 4 dormitórios, a queda foi superior a 56%. Isto ajuda explicar o aumento no número de anos para vendas e porque é ainda maior no caso de 4 dormitórios.

Agora, vejamos as informações relacionadas a imóveis usados quanto à oferta e demanda:

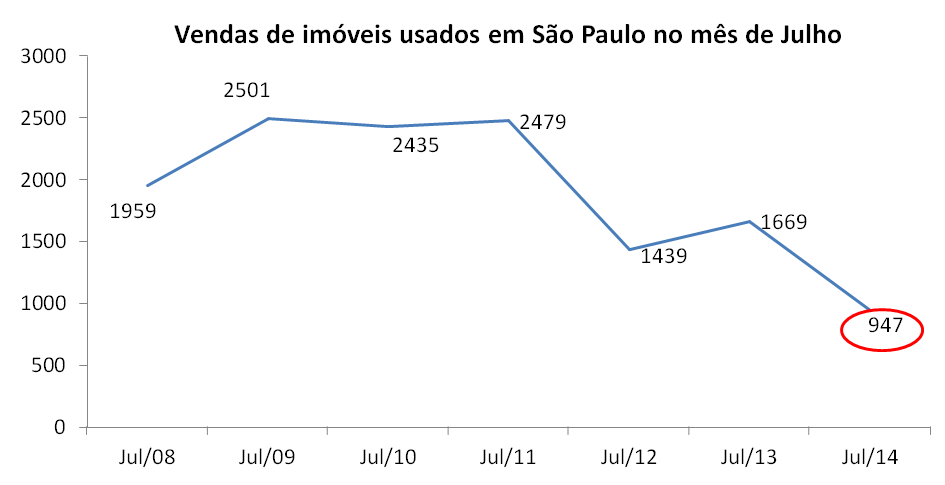

Informações abaixo foram extraídas do relatório do CRECI SP. O período inicial se deve ao fato de no relatório de Janeiro/2008 termos referência a mudança na metodologia que não permitia comparação com dados de anos anteriores e a data final, foi a última disponibilizada pelo CRECI SP. As setas em vermelho e preto representam a variação entre janeiro e julho ano a ano, uma vez que julho/2014 foi último mês divulgado.

Observando informações acima, vemos que as vendas de usados alcançaram um recorde histórico em 2.010, depois disto, tivemos uma queda relevante em 2.011 e na sequência, os anos de 2.012 e 2.013 ficaram em um patamar estável, bem abaixo do que vinha em 2.010. Já em 2.014, tivemos uma nova queda nas vendas de imóveis usados e mais uma vez, bastante relevante. Olhando só o período de janeiro a julho, que é o que se encontra disponível na página do CRECI SP, vemos que em 2.014 tivemos as piores vendas de toda a série histórica, o que ajuda a explicar porque a proporção entre estoque e vendas piorou tanto neste ano.

Observando informações acima, vemos que as vendas de usados alcançaram um recorde histórico em 2.010, depois disto, tivemos uma queda relevante em 2.011 e na sequência, os anos de 2.012 e 2.013 ficaram em um patamar estável, bem abaixo do que vinha em 2.010. Já em 2.014, tivemos uma nova queda nas vendas de imóveis usados e mais uma vez, bastante relevante. Olhando só o período de janeiro a julho, que é o que se encontra disponível na página do CRECI SP, vemos que em 2.014 tivemos as piores vendas de toda a série histórica, o que ajuda a explicar porque a proporção entre estoque e vendas piorou tanto neste ano.

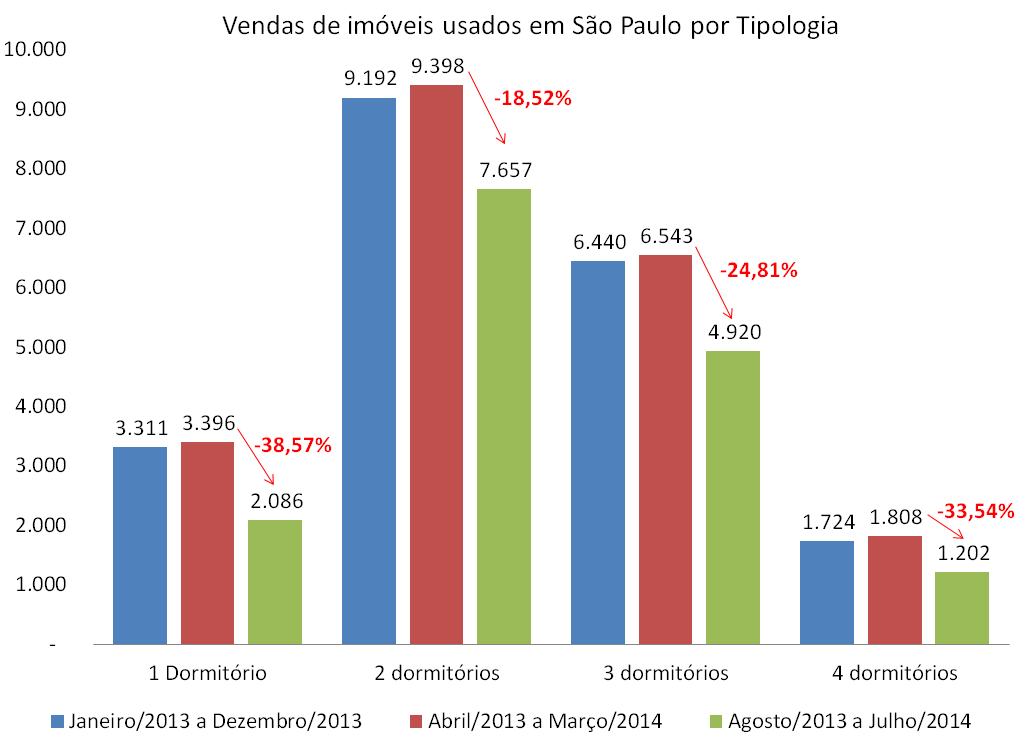

Vamos olhar agora para as vendas de usados nas 3 últimas pesquisas que apresentei:

As quedas nas vendas ocorreram para todas as tipologias, mas foram maiores para 1 e 4 dormitórios, o que ajuda a explicar o aumento maior no prazo de venda destes imóveis.

Vamos agora ver como foram as vendas de imóveis usados em São Paulo em Julho/2014 (última pesquisa publicada), comparando a este mesmo mês de anos anteriores, mantendo como base, as pesquisas do CRECI SP feitas com mais de 300 imobiliárias:

As vendas de imóveis usados no mês de Julho/2014 foram as piores de toda a série histórica levantada pelo CRECI SP.

Agora, para fechar a avaliação sobre a evolução da relação entre oferta e demanda, vamos ver como a oferta foi evoluindo ao longo das pesquisas realizadas, conforme abaixo:

Pelo que podemos observar acima, a oferta não tem tido uma variação tão elevada quanto a demanda. No caso de 1 dormitório, o crescimento foi relevante, possivelmente pelo volume exagerado de vendas para investidores, acima do que já era anormalmente elevado para demais tipologias e agora estão todos os vendedores competindo com construtoras. Já para demais tipologias, é provável que tenhamos tido uma redução mínima na oferta trazida por desistência de alguns vendedores particulares. Temos ainda um fator que é relacionado aos imóveis novos, que em sua grande maioria tem anunciados apenas os prédios e não cada apartamento, portanto o aumento de estoques também não se reflete nos números acima.

Pelo que podemos observar acima, a oferta não tem tido uma variação tão elevada quanto a demanda. No caso de 1 dormitório, o crescimento foi relevante, possivelmente pelo volume exagerado de vendas para investidores, acima do que já era anormalmente elevado para demais tipologias e agora estão todos os vendedores competindo com construtoras. Já para demais tipologias, é provável que tenhamos tido uma redução mínima na oferta trazida por desistência de alguns vendedores particulares. Temos ainda um fator que é relacionado aos imóveis novos, que em sua grande maioria tem anunciados apenas os prédios e não cada apartamento, portanto o aumento de estoques também não se reflete nos números acima.

Como andam a renda das famílias, os preços ofertados e as vendas reais de imóveis?

O resultado acima é similar, ao observado no trabalho anterior sobre a evolução da bolha imobiliária em São Paulo, o que significa que a distorção entre o preço ofertado para imóveis e a renda das famílias e entre os preços ofertados e as vendas efetivadas continua muito elevada e anormal. Vamos agora, observar como variaram a distribuição dos preços das ofertas e dos preços das vendas realizadas ao longo das pesquisas que constam neste trabalho e anteriores:

Pelo que vemos acima, enquanto as ofertas se mantem constantes quanto aos preços, as vendas realizadas apuradas pelo CRECI SP demonstram claramente uma perda de fôlego para compras de imóveis acima de R$ 500 mil e a distorção que já era anormal entre distribuição de preços das ofertas e das vendas ficou ainda pior. Este percentual de vendas acima de R$ 500 mil para imóveis usados no mês de julho/2014 é o menor dos últimos anos também.

Teríamos alguma outra anormalidade nas vendas de usados em São Paulo em julho/2014?

Pelo que podemos observar, no mês de Julho/2014, os financiamentos concedidos por bancos particulares e mais o Banco do Brasil tiveram uma participação ínfima e anormal em relação ao total de vendas de imóveis usados (apenas 2,74% de todas as vendas de usados do mês). Este comportamento traduziria uma fuga dos bancos particulares por aversão ao elevado risco de explosão mais abrangente de nossa bolha imobiliária?

Pelo que podemos observar, no mês de Julho/2014, os financiamentos concedidos por bancos particulares e mais o Banco do Brasil tiveram uma participação ínfima e anormal em relação ao total de vendas de imóveis usados (apenas 2,74% de todas as vendas de usados do mês). Este comportamento traduziria uma fuga dos bancos particulares por aversão ao elevado risco de explosão mais abrangente de nossa bolha imobiliária?

Vejamos o link do relatório do CRECI SP de onde foram extraídas as informações acima e um trecho que consta no mesmo quanto a isto:

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2014/pesquisa_capital_julho_2014.pdf

Trecho do link acima: “O presidente do Creci de São Paulo acrescenta que o mercado não cria regras, e que por isso cabe ao governo federal evitar que os financiamentos da CEF sejam reduzidos no ano que vem. “É também dever do governo federal aumentar a pressão sobre os demais bancos para que cresçam os empréstimos para a compra da casa própria”, enfatiza.”

Temos algumas informações interessantes no trecho acima, vejamos: a) O CRECI SP teme que a CEF desacelere sua concessão de financiamentos em 2.015, o que seria esperado, afinal o problema fiscal é enorme e o Tesouro não vai poder aumentar seus repasses para CEF como fazia em anos anteriores ; b) Se não existe bolha imobiliária, o mercado é “saudável” e “promissor”, por que o Governo deveria pressionar bancos privados para concederem empréstimos??? Se é um bom negócio, os bancos privados deveriam disputar os clientes e não fugirem deles.

Como regra, o Governo federal atende aos pedidos do segmento imobiliário. É muito importante para o Governo garantir que os preços sejam mantidos muito elevados, atrasando o máximo que puder a explosão mais visível de nossa bolha imobiliária. Desta vez, logo em Agosto/2014 o Governo implantou medida para chantagear bancos e FORÇÁ-LOS a concederem mais crédito imobiliário: retenção de compulsório sem remuneração e banco só pode se utilizar daquele montante se for para empréstimo imobiliário ou de veículos. Link:

Conforme demonstrado mais acima, no caso dos imóveis novos, as construtoras bateram um recorde de promoções simultâneas, esta foi a sua quota de ações apelativas para buscar uma recuperação a qualquer custo, que como os números de Agosto e Setembro demonstraram, não funcionou. E no caso de usados, não tivemos nenhuma ação apelativa? Já em Setembro/2014, as imobiliárias começaram a adotar ações para estimularem os proprietários de imóveis a darem “descontos” para conseguirem vender, vejamos na notícia abaixo:

Trecho do link acima: “A expectativa da Lello é de que cerca de 1,5 mil unidades passem a ser oferecidas com abates de até 30%. “

Agora, poderíamos pensar: será que com estas ações de Governo, Construtoras e Imobiliárias, eles não conseguirão fazer com que a situação volte ao equilíbrio, sem que os preços tenham que se reduzir de forma mais relevante e abrangente?

Não precisamos ir muito longe para responder a questão acima. A experiência dos últimos anos já é a melhor resposta. As ações apelativas do Governo, Construtoras e Imobiliárias não se iniciaram em 2.014, elas já vem há muito tempo, com mais ênfase desde 2.012. Em 2.012 já tínhamos promoções com descontos elevados por construtoras, o Governo já baixou a SELIC à força para o seu menor patamar histórico, depois disto, nos anos seguintes, Governo aumentou o valor a financiar que poderia utilizar FGTS de forma relevante, construtoras reduziram muito os lançamentos, tivemos reduções de preços e descontos de forma contínua e crescente, mas qual o resultado de tudo isto? Conforme demonstrado neste trabalho, o desequilíbrio só tem piorado, o que significa que cada vez mais o ajuste de preços para baixo terá que ser maior para que possam voltar ao equilíbrio.

No trabalho anterior (“A evolução da bolha imobiliária em São Paulo”), apresentei evidências de quedas de preços em São Paulo, tanto para imóveis novos quanto usados, do ano de 2.013, como por exemplo, queda de 17% no preço de imóvel novo de 3 dormitórios no 1T13, queda de 23% no preço de imóvel usado de 1 dormitório no 1S13 e depoimentos de investidores na planta que em 2.013 tiveram prejuízo porque construtora vendia na entrega, mais barato do que eles pagaram na planta. E em 2.014, como estão os preços?

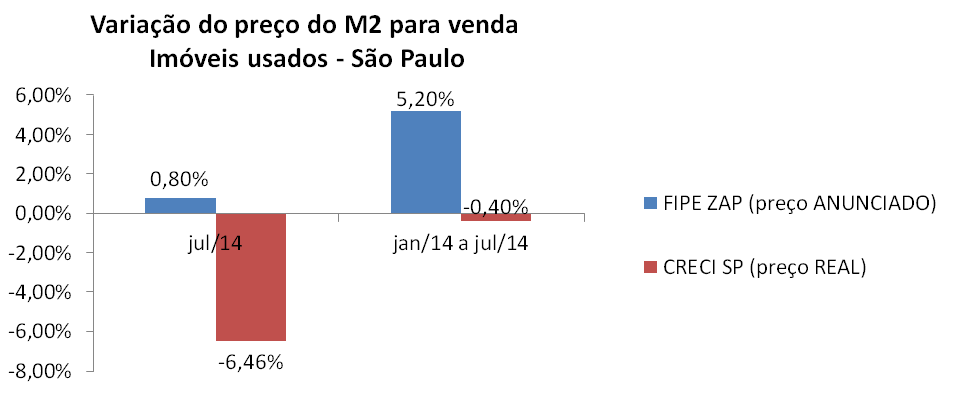

O que vemos acima, é mais uma demonstração da disputa entre a ilusão e a realidade. De um lado, o FIPE ZAP, que trabalha com preços ANUNCIADOS, facilmente manipuláveis, do outro, a pesquisa do CRECI SP que contém dados das negociações realizadas, ou seja, preços REAIS. O que observamos no índice de preços do CRECI SP é uma consequência da queda brutal nas vendas, os proprietários são obrigados a reduzir os preços para vender, basta observar a QUEDA de 6,46% nos preços do M2 praticados em São Paulo no mês de Julho/2014, exatamente no mesmo mês que foi o pior de toda a série histórica quanto a vendas.

Já o FIPE ZAP, nunca apontou queda de preços para imóveis em São Paulo, mesmo com quedas brutais em vendas e ausência de financiamento disponível, com número recorde de vendas abaixo de R$ 500 mil, não importa o que aconteça, o FIPE ZAP sempre aponta crescimento. É como se ele fosse “à prova da lei de oferta e procura” e por isto que é tão interessante para o segmento imobiliário que está representado na manutenção deste índice, do lado FIPE por profissionais ligados a este setor e para o próprio ZAP Imóveis, uma vez que quanto mais iludidas as pessoas estiverem pelo “eterno crescimento dos preços”, mais anunciarão e mais o Zap Imóveis faturará.

Não é a toa que o segmento imobiliário prefere divulgar para imprensa o FIPE ZAP que é um índice baseado em preço ANUNCIADO, deixando escondidas as quedas do preço de M2 do CRECI SP, o que é muito curioso, afinal o preço REAL é muito mais interessante do que o ANUNCIADO e ainda, o índice do CRECI SP existe há muito mais tempo que o FIPE ZAP…

Será que teríamos alguma situação similar no caso de imóveis novos?

Temos um alto volume de vendas na planta que se transformam em distrato na entrega, será que isto influência ou maquia os preços dos imóveis novos de alguma forma?

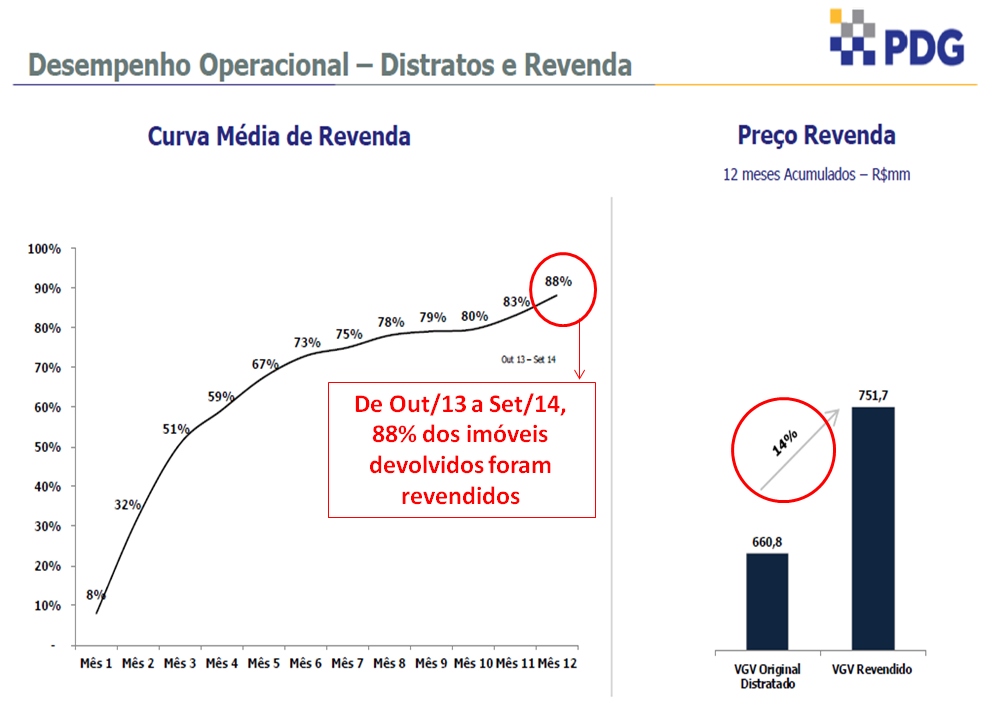

Vamos estudar esta situação a partir do caso da PDG, que é a campeã nacional em distratos, tendo tido mais de R$ 4 BILHÕES de cancelamentos de vendas, só no período de 2.011 a 2.013, usando dados do relatório do terceiro trimestre de 2014, o último publicado por ela:

Pelo que podemos observar pelas informações acima, a PDG demora mais de um ano para revender todos imóveis devolvidos. Além disto, a valorização destes imóveis, entre a venda original na planta e a revenda, tem sido em média de 14%.

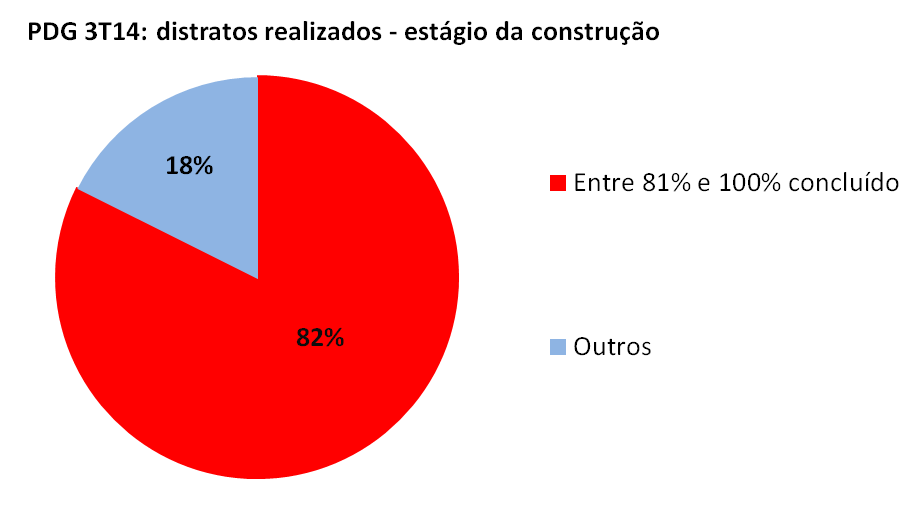

Agora, vamos verificar qual o percentual das devoluções que ocorrem no ato da entrega ou ainda neste ano de 2014. Para isto, extrai as informações da página 7 do relatório do terceiro trimestre de 2014 da PDG e as coloquei em um gráfico, vejamos abaixo:

Pelo que podemos constatar com base nos dados da PDG, os distratos revendidos em sua grande parte não entram na formação do preço médio, porque o relatório do SECOVI SP não considera imóveis com mais de 36 meses do lançamento (a grande maioria dos distratados). Estes imóveis distratados, na revenda, tiveram uma variação de preços de 14% em mais de 3 anos (do lançamento até entrega, devolução e revenda), ou seja, chegaram no momento da revenda com um preço muito inferior ao que seria o de mercado na época. Enquanto isto, boa parte dos lançamentos “vendidos” na planta serão cancelados no futuro, mas estes ajudaram a criar um aumento artificial. Nos dois casos a venda FALSA é útil para ajudar na ilusão dos preços, primeiro ao simular aumento em venda na planta que não se concretizará e depois quando ocorre a devolução e a revenda por preço bem inferior que não entra na média.

Se considerarmos ainda que mais de 80% do aumento de vendas a partir de 2.008 se transformou em distratos, para 5 grandes construtoras, podemos imaginar o impacto disto na distorção do preço médio de vendas, especialmente ao lembrarmos que foram as próprias vendas FALSAS na planta que também SIMULARAM uma demanda aquecida que foi outro fator que levou ao aumento artificial e insustentável dos preços dos imóveis.

CONCLUSÃO:

1) Oferta e demanda: apesar de ações apelativas do Governo e do segmento imobiliário, a distorção só aumentou ao longo dos anos e o prazo para vender estoques hoje é recorde ;

2) Preço versus renda: esta distorção também aumentou, evidenciada pelas piores vendas de novos e usados em anos e recorde de vendas de usados abaixo de R$ 500 mil contra recorde de oferta de imóveis com preços acima de R$ 500 mil ;

3) Crédito imobiliário: pelo participação dos bancos privados no crédito para imóveis usados em julho (menos de 1/3 do menor percentual até então) fica claro o temor deles quanto a bolha imobiliária ;

4) Evolução real dos preços: a manipulação de preços anunciados para usados e vendas falsas na planta para novos disfarçam quedas que tem ocorrido nos preços reais, mas isto não evita que tenhamos quedas contínuas nas vendas dos imóveis ;

E a situação atual e prevista da nossa economia?

Temos sério problema fiscal do Governo que o obrigará a aumentar impostos e diminuir despesas, junto com a necessidade de aumentar tarifas públicas, o que pressionará a inflação e junto com outros fatores, obrigará o aumento no juro básico da economia (SELIC). Junte tudo isto e a expectativa é que teremos um ano de 2.015 com crescimento menor do que em 2.014, aumentando o desemprego, o endividamento e inadimplência das famílias.

Além dos fatores internos mencionados acima, temos pelo menos três grandes ameaçadas vindas de fora: a) aumento de juros do FED (banco central americano) previsto para junho/2015, que fará com que tenhamos fuga de US$ do Brasil, aumentando a cotação do US$ e a inflação por tabela e obrigando aumento muito maior da SELIC para conter estes efeitos ; b) séria ameaça de rebaixamento de rating do Brasil por uma das agências internacionais, o que agrava mais ainda os efeitos do item “a” quanto a necessidade de aumento na SELIC ; c) diminuição de consumo de commodities pela China, o que fará com que o preço dos mesmos também diminuam, prejudicando ainda mais nossa já combalida economia que depende muito destas exportações de commodities para China.

Ao combinarmos as informações acima, sobre mercado imobiliário e economia, vemos que as artimanhas do mercado imobiliário estão com seus dias contados e que a redução de preços dos imóveis será inevitável. Conforme vimos, quanto mais o Governo e o segmento imobiliário inventam soluções mirabolantes para adiar a explosão mais visível da bolha, maiores ficam as distorções entre oferta e demanda e entre preços de venda e renda das famílias, ou seja, o que eles estão fazendo é só aumentar o tamanho do problema e fazer com que, quando estas artimanhas não forem mais sustentáveis, a queda dos preços dos imóveis seja ainda maior para que o mercado possa retomar o caminho para a normalidade.

Comentários adicionais:

Este trabalho foi preparado antes da divulgação do relatório do SECOVI SP sobre o mercado de imóveis novos em Outubro/2014. Neste relatório, constam informações sobre queda superior a 20% nos lançamentos, queda superior a 55% nas vendas e aumento nos estoques em poder das construtoras que bateram o recorde anterior que era de Setembro/2014. Além disto, mencionam que as promoções voltarão a ocorrer. Em outras palavras, em Outubro/2014 fizeram o mesmo que de Janeiro a Julho/2014 e depois prometeram repetir o que fizeram em Agosto/2014, apenas repetições de ações que fazem com que os estoques cresçam cada vez mais, de acordo com tudo que consta acima. Segue link com mais informações:

http://www1.folha.uol.com.br/mercado/2014/12/1561984-estoque-de-imoveis-em-sp-bate-recorde.shtml

Até o próximo post!

Bolha imobiliária SP – usados: queda de vendas e preços em Jan/14

10 de abril de 2014Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

Bolha imobiliária SP – usados: queda de vendas e preços em Jan/14:

Segue abaixo a pesquisa do CRECI SP, realizada com mais de 400 imobiliárias, referente a vendas de imóveis usados em São Paulo no mês de Janeiro/2014 (última pesquisa divulgada):

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2014/pesquisa_capital_janeiro_2014.pdf

Resumo aqui as informações principais, que extrai deste relatório e comparei com anteriores do CRECI SP:

O preço médio do M2 em São Paulo teve queda de 2,74%.

Este mês de Janeiro/2014 foi o segundo pior desde 2.008 quanto a vendas, vejam abaixo:

Para quem acha que a situação acima foi um caso isolado, em que o mês de Janeiro casualmente teve um desempenho pior ao longo dos anos, vamos rever os resultados anuais:

Para quem acha que a situação acima foi um caso isolado, em que o mês de Janeiro casualmente teve um desempenho pior ao longo dos anos, vamos rever os resultados anuais:

Pelo que podemos observar, as vendas de 2.012 e 2.013 já foram muito inferiores a de anos anteriores e começamos o ano de 2.014 com resultado ainda pior…

Pelo que podemos observar, as vendas de 2.012 e 2.013 já foram muito inferiores a de anos anteriores e começamos o ano de 2.014 com resultado ainda pior…

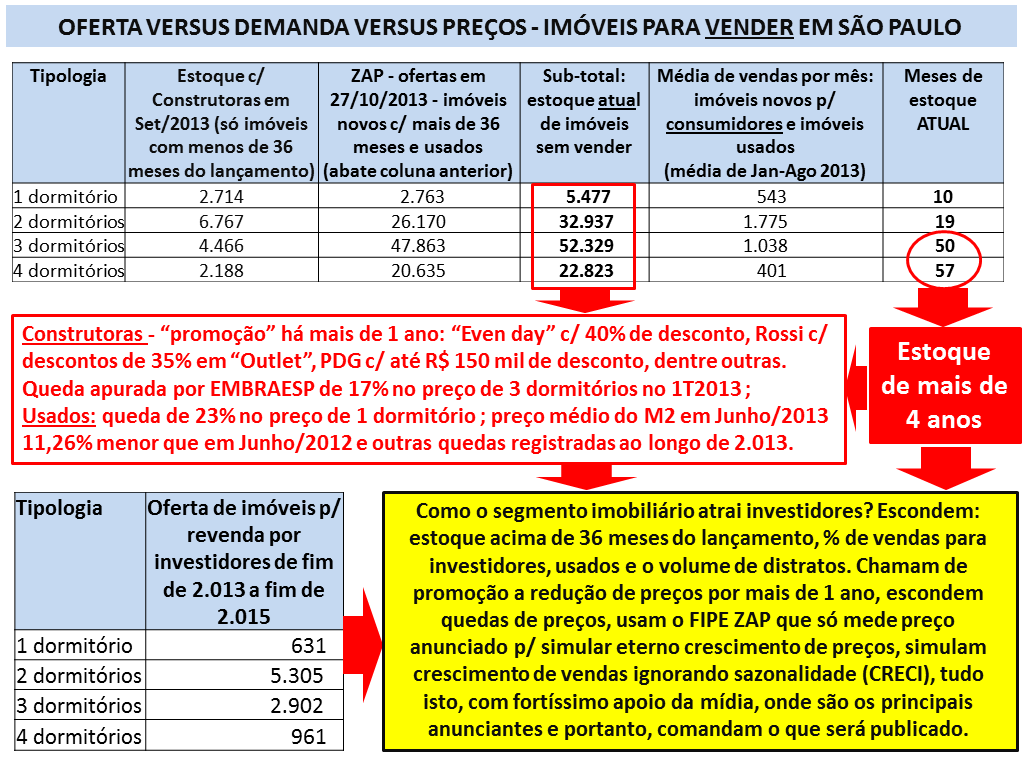

Como o segmento imobiliário esconde a realidade?

No próprio relatório do CRECI SP, fazem a comparação entre meses seguidos, sem respeitar sazonalidade. Além disto, nunca fazem comparações entre os anos, para evitar que as pessoas percebam que as vendas caíram muito nos últimos anos e não permitem que as quedas nos preços médios do M2 sejam divulgadas, só divulgam quando preço médio sobe. Por fim, mas não menos importante, ignoram por completo a super-oferta de imóveis novos mais usados na cidade (em São Paulo, a oferta de 3 e 4 dormitórios em apenas 1 site é o suficiente para mais de 10 anos de vendas).

Pelo que podemos observar, o esforço de desinformação do segmento imobiliário para esconder a bolha imobiliária em São Paulo é enorme! Vamos ver até quando conseguirão esconder o óbvio e como irão se justificar quando a verdade aparecer…

Até o próximo post!

Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

Este documento tem a finalidade de apresentar a situação do mercado imobiliário na cidade de São Paulo. A opção por São Paulo se deu por ser o mercado mais relevante para o segmento imobiliário e por estar sendo usado em “artigos” nos jornais, como “demonstração de recuperação”. Além disto, localizei um maior número de pesquisas relacionadas a São Paulo, viabilizando estudo mais completo.

A BOLHA IMOBILIÁRIA EM SÃO PAULO:

Estarei abordando temas como estoque de imóveis sem alugar e sem vender, distratos, preços, especulação imobiliária e outros relacionados.

Ao final, no item “Referências”, constarão links de pesquisas, notícias e memórias de cálculos que tiveram os resultados apresentados aqui. Acrescentarei comentários relacionados toda semana, pelo menos até que eu tenha publicado algum novo trabalho. Incluirei também, algumas análises sobre resultados de construtoras no 3T2013 dentre os comentários neste tópico.

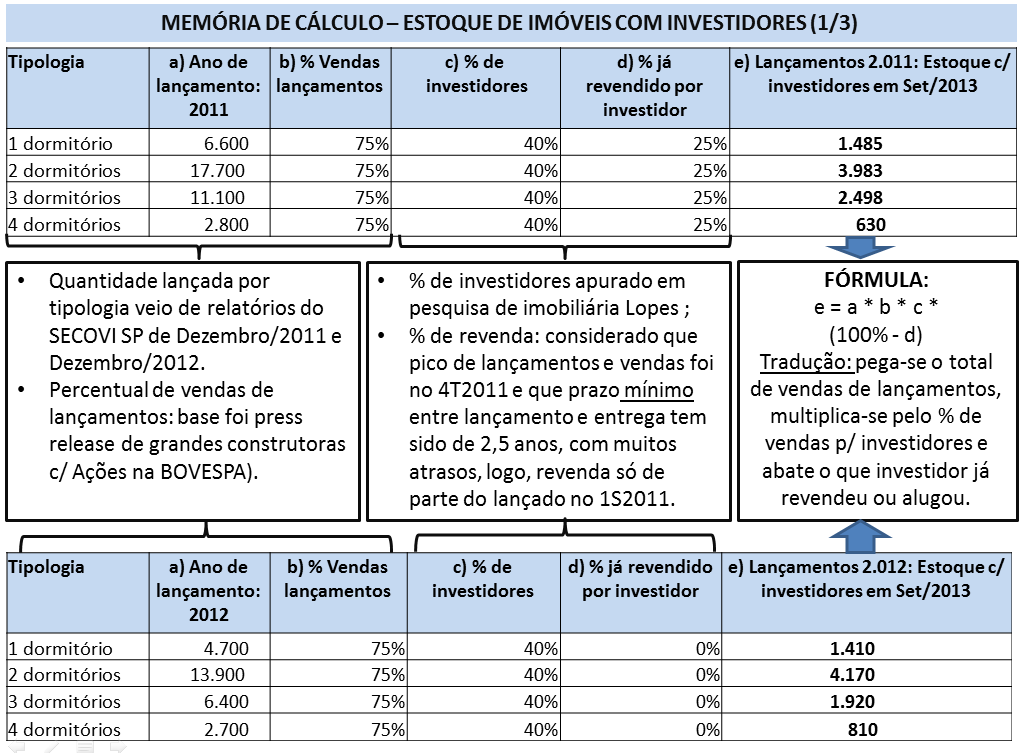

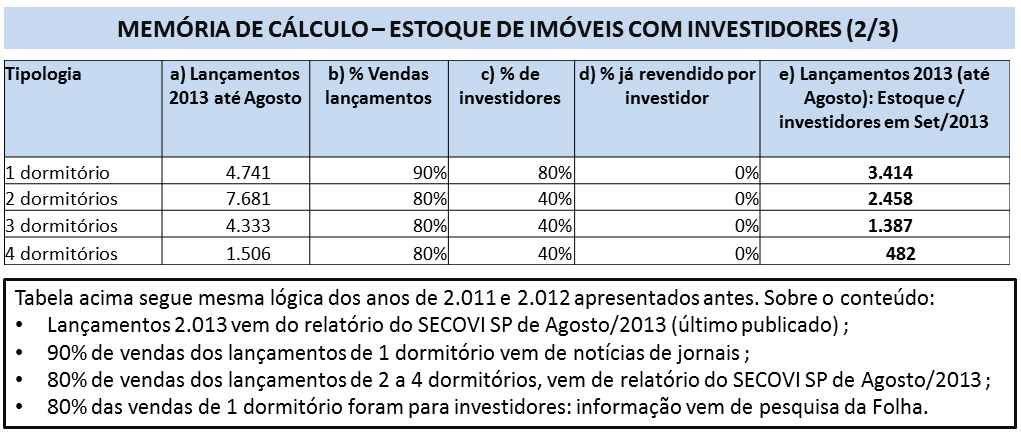

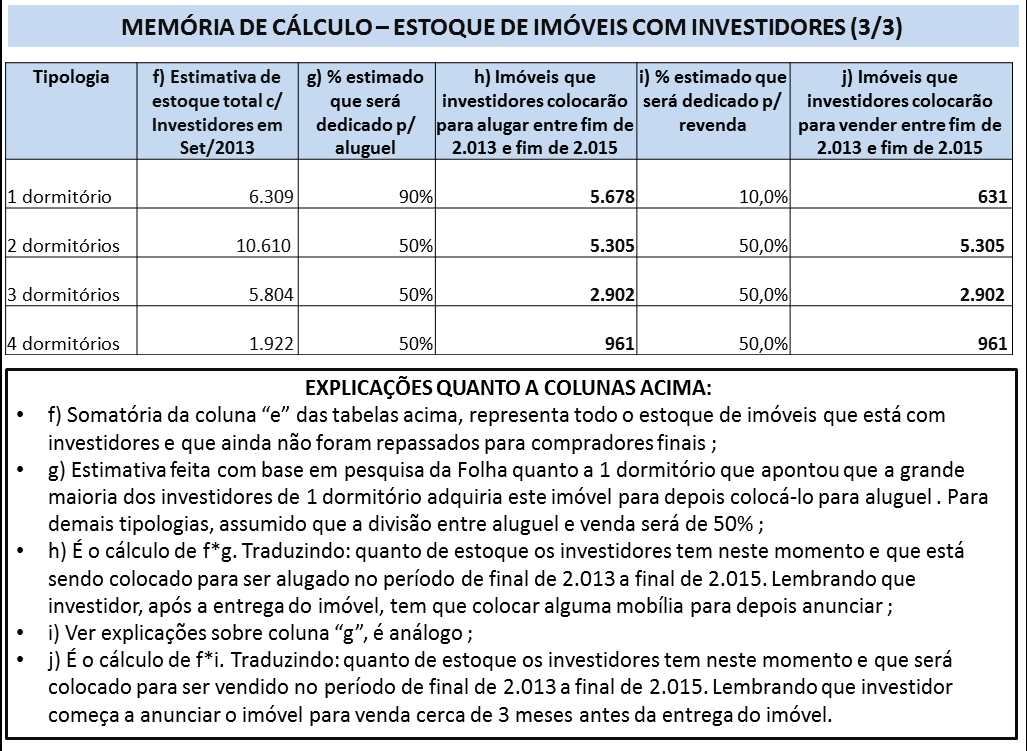

Premissas deste estudo:

Foram utilizados dados como: volume de lançamentos de imóveis novos levantado pela EMBRAESP, vendas, estoques e percentual de vendas de lançamentos de novos que constam em relatórios do SECOVI SP, vendas de usados e evolução dos alugueis do CRECI SP, estoque de usados mais novos com mais de 36 meses do ZAP (abatendo quantidades totais de estoques do relatório do SECOVI SP, para não ter duplicidade) e ainda, informação sobre 40% de vendas para investidores em 2.012 vinda de pesquisa da Lopes Inteligência de Mercado, informação de 80% vendido para investidores quanto a 1 dormitório em 2.013, vindo de pesquisa da Folha de São Paulo, dados de press release de construtoras, etc.

Procurei ser o mais conservador possível, no sentido de “beneficiar” o segmento imobiliário, considerando como se apenas um site, o ZAP, concentrasse todos os anúncios de vendas mais alugueis de toda a cidade e ainda, como se 100% do que está no estoque das construtoras estivesse anunciado neste site. Com estes critérios e outros adotados, posso afirmar que os estoques em São Paulo são, no mínimo, o que consta neste estudo.

Antes de apresentar os dados, um conceito importante: quando temos venda de imóvel “na planta” para investidor, embora este deixe de fazer parte do estoque da construtora, ele ainda faz parte do estoque total disponível no mercado, ou seja, imóveis que ainda não atingiram os seus compradores finais.

Considerando a premissa acima, na coluna de estoque com investidores, temos imóveis adquiridos por investidores e ainda não repassados para consumidores finais e na coluna de vendas para consumidores finais, que é o consumo real e final deste estoque, são abatidos os volumes vendidos para investidores e ainda não repassados para compradores finais.

Estas ponderações são muito relevantes, pois a forte presença de investidores como intermediários no mercado imobiliário, como no caso de São Paulo e do Brasil como um todo, é uma das características de bolhas imobiliárias e uma das principais estratégias que auxiliam na ocultação dos super-estoques.

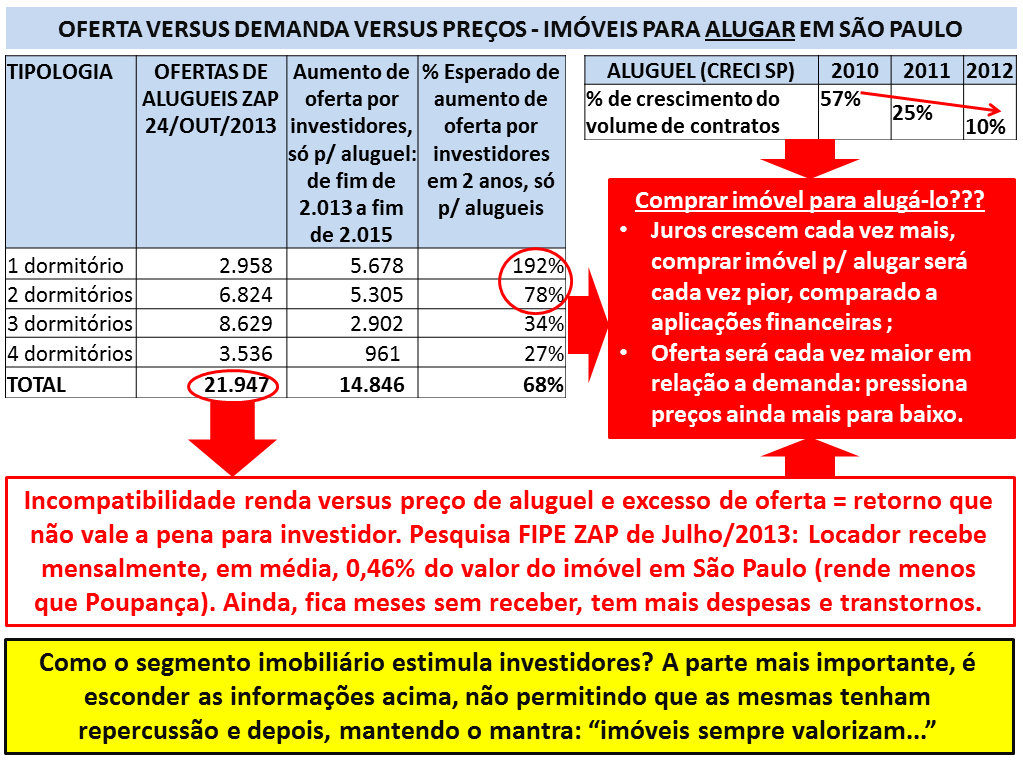

Vamos analisar agora, como está o comportamento de oferta versus demanda versus preços, tanto para vendas de imóveis, quanto para aluguel. Ressalto: objetivo aqui é termos uma visão completa do mercado imobiliário em São Paulo, neste sentido, é fundamental entendermos se de fato existe o propalado equilíbrio entre oferta e demanda que o segmento imobiliário tenta vender e ainda, se temos em São Paulo, um caso “surpreendente” de sucesso, como defendido em relatórios do SECOVI SP.

A situação acima, como diria o SECOVI, é realmente “surpreendente”, mas não no sentido mencionado por eles:

A situação acima, como diria o SECOVI, é realmente “surpreendente”, mas não no sentido mencionado por eles:

No caso de imóveis de 3 ou 4 dormitórios, se as construtoras parassem de lançar imóveis, se não tivéssemos mais nenhuma pessoa nova anunciando seu imóvel para venda, se não ocorresse mais nenhum distrato na entrega de imóveis, ainda assim, teríamos estoque suficiente para mais de 4 anos de vendas em São Paulo!!!

No caso de alugueis, além de termos mais de 21 mil imóveis sem alugar neste momento, o segmento imobiliário tem vendido uma quantidade sem precedentes de imóveis de 1 dormitório “na planta” para investidores que tem a finalidade de colocar estes imóveis para alugar assim que entregues, mantendo também um percentual elevado de novos imóveis de 2 dormitórios com a mesma finalidade. Em outras palavras: se hoje já temos um super-estoque de 21 mil imóveis sem alugar só para São Paulo e só no Zap, em 2 anos, de forma gradual, teremos a oferta de 1 dormitório praticamente triplicando (aumento de 192% sobre uma oferta que já é alta) e ainda, um crescimento de 78% na oferta de imóveis de 2 dormitórios para aluguel.

Como as situações acima, de total desequilíbrio entre oferta e procura, aconteceram, tanto para vendas quanto para aluguel e qual a tendência daqui pra frente?

1) Fatores que impulsionaram o crescimento excessivo na oferta para venda e aluguel:

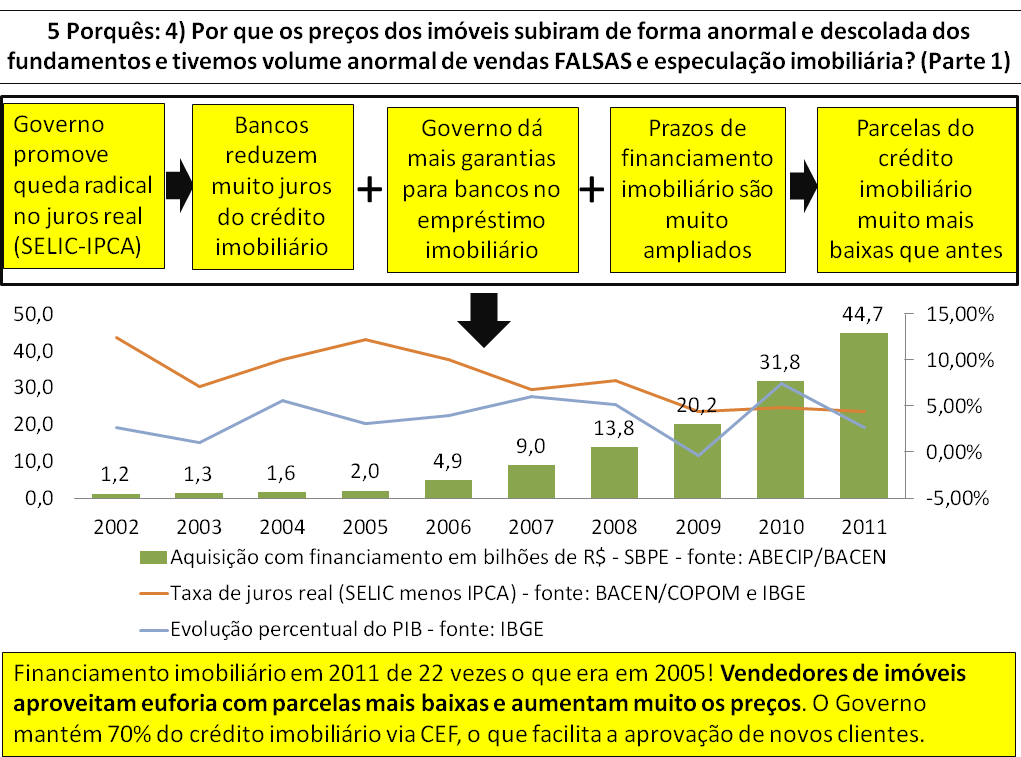

Anos atrás, quando os juros de aplicações financeiras e de empréstimos bancários caíram, juntamente com uma série de outros incentivos do Governo (alongamento de prazo de financiamento, facilidade para mais pessoas comprovarem renda, etc.) tivemos um efeito manada: um grande número de pequenos “investidores” comprando imóveis “na planta” para colocarem para vender um pouco antes da entrega, ou para mobiliar e alugar assim que estivessem prontos, confiando em promessas do segmento imobiliário de elevados ganhos, promessas estas amplificadas por “artigos” na imprensa.

O efeito manada para pequenos investidores ocorreu estimulado também por outra “falsa demanda”, que tinha como base, uma ilusão de crescimento relevante e sustentável da procura e dos preços dos imóveis. Esta ilusão se utiliza de um esquema de vendas “na planta” com parcelas baixas durante a construção para pessoas que não conseguem adquirir o crédito bancário na entrega do imóvel . Estas falsas vendas, que são canceladas na entrega do imóvel, passam uma ilusão de “mercado aquecido” e isto tem estimulado os investidores em imóveis a entrar neste mercado. Todo este esquema passou a ser mais visível, especialmente a partir de 2.012. Como referência, do 1T2012 ao 1S2013, tivemos distratos de quase R$ 7 bilhões, isto para apenas 5 construtoras que divulgam abertamente este informação desde o início de 2.012, as demais, omitem este número (para mais detalhes, ver “Bolha imobiliária à brasileira, você acredita? Parte 11 – subprime brasileiro”).

Naturalmente, as construtoras, procurando vender o máximo que podiam dentro do cenário acima, aumentaram significativamente seus lançamentos, isto até o ano de 2.011 inclusive, fazendo com que o estoque de imóveis ofertados aumentasse ainda mais.

Os distratos, mencionados mais acima, em bilhões de R$ a cada trimestre, também engordam significativamente a oferta de imóveis, em especial, a partir de 2.012.

2) Fatores que levaram a contração de compras de imóveis e desaceleração de novos alugueis:

Com o incentivo de juros baixos e intensa publicidade para que as pessoas saíssem do aluguel e comprassem seus imóveis, os novos contratos de aluguel foram desacelerando.

A bolha imobiliária, alimentada pelas falsas demandas mencionadas acima, causou uma explosão nos preços de vendas e dos alugueis, ambos subiram muito mais que o rendimento da população (apesar dos alugueis terem crescido bem menos que os preços dos imóveis). Esta incompatibilidade entre preço de venda e de aluguel em relação à renda também colaborou para quedas nas vendas de imóveis, a partir de 2.012, tanto para novos quanto usados e ainda colaborou para redução no ritmo de crescimento dos novos contratos de aluguel, aprofundando o desequilíbrio entre oferta e demanda.

3) A estratégia das construtoras para buscarem sobrevida = venda de imóveis de 1 dormitório para investidores:

Nos últimos anos, como as vendas para consumidores finais caíam cada vez mais e passamos a ter um volume de distratos cada vez mais elevado, em função da total incompatibilidade entre preço de imóveis e renda, houve uma publicidade mais intensiva para que investidores comprassem imóveis de 1 dormitório, em região central de São Paulo, uma vez que, embora o preço do M2 fosse muito elevado (muitas vezes acima de R$ 10 mil), como eram imóveis menores, o valor total ou o valor da “parcelinha” caberiam no orçamento.

Para atrair investidores para estes imóveis de 1 dormitório, as construtoras contaram ainda com forte apoio da prefeitura de São Paulo que fez “renascer” a promessa de mais de 20 anos atrás, de revitalização do centro da cidade. Mais uma vez, tivemos uma publicidade intensa, muitas vezes disfarçada de “artigo” de jornal, dizendo que o Paulistano havia aderido a esta nova modalidade de imóveis menores, quando na realidade, de acordo com pesquisa, 80% das vendas foram para investidores …

A opção de adquirir imóveis de 1 dormitório para alugar veio também para preencher uma lacuna deixada pelo segmento comercial, onde a bolha imobiliária já é mais visível, ou seja, investidores que antes alugavam salas comerciais para empresas, com a explosão mais visível desta bolha, resolveram apostar neste nicho residencial de menor tamanho (similar a pessoas que saíram de uma pirâmide financeira para entrar em outra).

Que outras justificativas, o segmento imobiliário utilizou para convencer estes investidores em imóveis de 1 dormitório? Foi vendida a ideia de uma “demanda reprimida”, que existiria para Executivos, estudantes e visitantes vindos de outras cidades, que “precisariam” destes imóveis (mesmo com o aumento no número de suítes em hotéis e flats em função da copa do Mundo?!).

Como podemos observar, os argumentos acima são subjetivos, baseados em estimativas sem fundamento e certamente contando com investidores sem nenhum conhecimento neste segmento de imóveis residenciais (tudo muito similar ao que ocorreu na bolha dos flats no Brasil, para mais detalhes, ler “Bolha imobiliária à brasileira, você acredita? Parte 2”).

4) Desequilíbrio entre oferta e demanda e suas consequências:

O forte desequilíbrio entre oferta e demanda, causado por todos os fatores acima, gerou um super-estoque de imóveis sem alugar e como consequência da lei de oferta e procura, um valor de aluguel que é inviável para o locador, quando analisado o custo de oportunidade, por significar um retorno inferior ao de qualquer aplicação financeira, com muito mais riscos, despesas “inesperadas” (imóvel vazio, aumento de impostos, de condomínio, etc) e ainda, transtornos naturais para manutenção de um imóvel.

No caso da revenda, o prazo para se conseguir vender um imóvel, que como regra tem passado do próprio prazo de entrega do imóvel pela construtora (contrário a estratégia do investidor de vender antes da entrega e assim, gerando relevantes custos adicionais), o nível de concorrência com outros investidores, usados e distratos (super-oferta) além do altíssimo volume de descontos praticados já há mais de 1 ano pelas construtoras, em especial para imóveis prontos e muitas vezes no mesmo empreendimento em que o investidor tenta vendar seu imóvel, tem corroído por completo o resultado do investimento.

Devemos considerar ainda, que a super-oferta tem levado alguns investidores a mudarem sua estratégia: aqueles que compraram para revender, ao perceberem que não estão conseguindo obter o preço esperado e que ficarão no prejuízo, convencidos pelas construtoras, estão optando por colocar estes imóveis para alugar. Esta é uma estratégia muito útil para as construtoras, porque quando o investidor faz isto, resta um concorrente a menos no mercado para venda de imóveis novos. Apesar disto, podemos observar que tanto o estoque disponível para vender quanto o estoque disponível para alugar estão excessivamente elevados.

Apenas como exemplo, lembro mais uma vez a situação de São José dos Campos: nesta cidade, devido a super-oferta, primeiro tivemos preço de venda de imóvel novo entregue com desconto de 25%, fazendo com que ficasse inferior ao preço pago por investidores quando imóvel estava na planta, depois, tivemos aumento de 300% no volume de imóveis ofertados para aluguel, em prazo inferior a 2 anos. É óbvio que esta alternância do investidor entre venda e aluguel não resolve o problema, pois o desequilíbrio entre oferta e procura apenas muda de lugar e no final, o prejuízo é liquido e certo. Este é o tipo de situação que poderá ser percebido de forma mais clara em São Paulo, em breve.

5) Quais as expectativas?