Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

Para acessar a parte 1, sobre juros básico da economia, crédito imobiliário, emprego e renda: http://defendaseudinheiro.com.br/o-oxigenio-da-bolha-imobiliaria-brasileira-parte-1

Nesta parte 2, ao contrário do planejado inicialmente e com a finalidade de ter volume expressivo de evidências, focarei na simulação de demanda aquecida em troca de super estoque futuro, deixando a especulação em volume anormal e desinformação para parte 3.

SIMULAÇÃO DE DEMANDA AQUECIDA EM TROCA DE SUPER ESTOQUE NO FUTURO?

Por que é requisito de toda bolha imobiliária a simulação de demanda aquecida em troca de super-estoque no futuro? Porque é esta simulação que faz com que as pessoas achem natural um aumento rápido e relevante nos preços dos imóveis, pois todos passam a acreditar que o preço está crescendo como um reflexo da lei de oferta e procura. Isto ajuda a atrair investidores especuladores que fazem com que o preço infle ainda mais e rapidamente.

Fazendo uma analogia com outras bolhas imobiliárias: nos EUA foi fornecido crédito imobiliário para famílias que não teriam condições de manter os pagamentos ao longo dos anos (subprime), aceitando como garantia o próprio imóvel que tinha preço crescente, algo similar ao que ocorreu na Espanha. Na mesma época e nestes dois países, primeiro a simulação de demanda aquecida fez preços dispararem, mas quando a inadimplência cresceu, foram devolvidos muitos imóveis e formados os super-estoques, forçando a queda nos preços. Já na China, “empresas sombra”, não vinculadas diretamente aos bancos oficiais, cuidaram de fornecer os financiamentos sem critério e o Governo chinês estimulou a criação de cidades-fantasma em paralelo. Como isto ocorre no Brasil?

Da mesma forma que ocorreu na China, pelo fato de antes a bolha imobiliária já ter explodido de forma mais visível tanto nos EUA quanto na Espanha, com todo o Mundo sabendo sobre os mecanismos que foram utilizados nestes países para inflar a bolha e o quanto ela era destrutiva para economia, era necessário um processo diferenciado no Brasil, caso contrário, haveria uma mobilização contra a mesma. É importante lembrar, que à época tínhamos um grande orgulho quanto a segurança de nossos bancos em seus processos de concessão de crédito e dizíamos aos americanos que eles só tinham tido este problema do subprime por não ter um mercado bancário tão bem regulamentado quanto o nosso. Como fazer diferente no Brasil, para não chamar atenção e não depender dos bancos?

No Brasil, tivemos a entrada de dois megainvestidores que tinham ampla experiência nas bolhas imobiliárias dos EUA e Espanha, que foram Sam Zell e Enrique Bañuelos, o primeiro veio para Gafisa e o segundo para a PDG. Ambos iniciaram sua participação nestas empresas em época bem próxima da abertura de Capital das mesmas. O que aconteceu a partir daí?

Em 2.008, estas construtoras passaram a fazer um grande volume de vendas falsas na planta, para famílias que não teriam renda para adquirir o crédito imobiliário na entrega dos imóveis, utilizando como estratégia, parcelas muito baixas durante a construção, falta de informações sobre reajuste de INCC, falta de simulação da contratação do crédito imobiliário, etc. Com isto, foi gerada uma simulação de demanda com filas nos stands de imóveis na planta, que permitiu que os preços subissem de forma rápida e significativa.

Três anos depois, quando os imóveis frutos destas vendas foram entregues, vimos um volume de cancelamento de vendas que não existe para nenhum segmento de negócio, em nenhum lugar do Mundo, que não existia no Brasil antes disto, apesar das vendas na planta existirem há muito tempo e destas construtoras terem longa experiência em vendas de imóveis, sendo que estes distratos anormais continuam até hoje. Sam Zell e Enrique Bañuelos saíram de PDG e Gafisa pouco antes destes distratos aparecerem (ver evidências em “Referências”).

Quais as consequências do processo acima? No começo as construtoras revendiam os imóveis devolvidos por um preço maior, valorizados pela própria falsa demanda, no entanto, este processo foi se tornando extremamente destrutivo para o caixa das construtoras, pois implicava em atraso muito relevante na maior parcela das receitas a serem recebidas, que é no ato da entrega, além de parcelas muito baixas durante a construção que não cobriam os custos, tudo isto combinado com super-estoques gerados tanto pelo alto volume de distratos, quanto pela forte concorrência dos especuladores no ato da entrega dos imóveis, sendo que estes super estoques atrasavam as vendas, forçavam “descontos” relevantes e traziam assim novo impacto negativo no caixa destas construtoras. Assim como ocorreu com bancos dos EUA e Espanha que financiaram o subprime, estas construtoras que mais praticaram o esquema de vendas falsas na planta, acabaram ficando em péssima situação financeira, com endividamento recorde e impagável, combinado com super estoques.

Vejamos algumas informações que subsidiam o que consta acima, considerando que na média, as entregas de imóveis ocorrem em prazo entre 2,5 anos e 3 anos dos lançamentos:

Importante: nos gráficos acima não temos todas as construtoras que tiveram distratos no período, considerei uma amostra com 12 construtoras de grande porte com Ações na BOVESPA (temos, por exemplo, a Direcional que tem declarado alto volume de distratos nos últimos anos e que não fez parte desta amostragem). Parte das construtoras declara ter distratos e informa sobre o crescimento contínuo dos mesmos, mas não os declara em seus relatórios oficiais, apenas os abate de suas vendas brutas (exemplos: Cyrella e Even). Finalmente, temos ações que maquiam os distratos: a partir de 2.014 a PDG só reconhece distrato se não tiver revenda no próprio trimestre e desde antes disto, tentava aprovar distratos só depois de achar comprador para o mesmo, chegando a demorar mais de um ano para “analisar” distratos, construtoras oferecem descontos para cliente não distratar, trocam imóvel que cliente quer devolver por outro menor e mais barato para caber no financiamento imobiliário, dentre outras ações para maquiar estes distratos e os danos gerados.

Pelo que podemos observar, como esperado, PDG e Gafisa demonstraram o seu pioneirismo nas vendas falsas já em 2.008, simulando demanda aquecida e gerando crescimento de preços de forma artificial, com efeitos aparecendo em 2.011 via distratos bilionários. A Brookfield também teve alto volume de distratos já a partir de 2.011, mas vindos de um volume de vendas falsas na planta feitas em 2.009.

Em 2.012, a Rossi passou a apresentar os mesmos efeitos junto com o grupo anterior e os distratos totais das construtoras, mais do que dobraram neste ano.

Conforme explicado acima, estes distratos são altamente danosos para resultados das construtoras, sendo assim, o que pudemos perceber em 2.012, quando distratos dobraram?

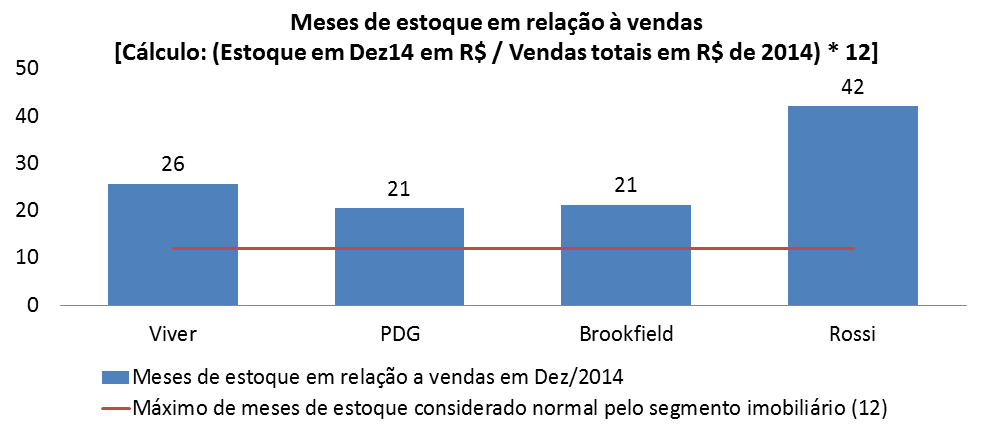

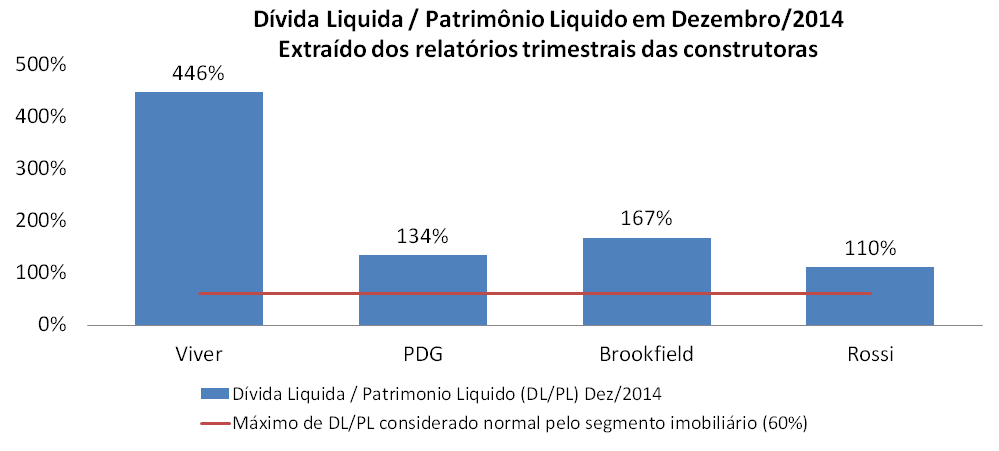

Gafisa, Rossi, PDG e Brookfield, que lideraram as vendas falsas, tiveram os piores resultados entre as construtoras com Ações na BOVESPA no ano de 2.012, com prejuízo liquido recorde. Elas ficaram com índice de dívida liquida sobre patrimônio liquido que superou 100%, sendo que o normal para o segmento é máximo de 60%. Estas construtoras apresentaram também os maiores percentuais de estoque de imóveis sem vender em relação às suas vendas recentes. Isto caracterizou, de forma muito clara, a troca de uma simulação de demanda por um super-estoque futuro mais destruição dos resultados financeiros destas empresas.

Vejamos abaixo o resultado de uma pesquisa feita por empresa especializada, no ano de 2.012, falando sobre os resultados consolidados de 12 construtoras. Podemos constatar, que os efeitos danosos das vendas falsas tem um reflexo maior do que somente sobre as empresas que o praticaram, uma vez que as empresas que mais “cresceram” em suas vendas foram estas, logo isto acaba afetando o mercado como um todo. Link da notícia:

Trechos do link acima: “As vendas do conjunto de empresas também caíram mais de 20% em volume e em unidades.” ; “O estoque dobrou em unidades”. ; “No conjunto, esse grupo de construtoras reverteu o lucro obtido em 2011, de R$ 1,87 bilhão, para um prejuízo de R$ 1,42 bilhão em 2012.”

Voltando às construtoras que lideraram as vendas falsas, o que aconteceu com elas a partir de 2.013, logo após os péssimos resultados financeiros e operacionais de 2.012?

PDG: em 2.013 ela cancelou 48 empreendimentos para reduzir custos e estoques. Entre 2.013 e 2.014 teve que recorrer a empréstimos com condições “de pai para filho” vindos de CEF e BB (juros subsidiados, prazos de 18 e 24 meses para início de pagamento do principal), sendo que em 2.015 está tendo que apelar para aporte de Capital de controladores para pagar suas dívidas. Ao longo de 2.011 a 2.013 teve mais de R$ 1 bilhão em distratos por ano, sendo que estes distratos se “reduziram” para pouco mais de R$ 700 milhões em 2.014 graças a maquiagens e pedaladas junto a compradores desistentes, conforme explicado mais acima. Desde o ano de 2.013 realiza promoções com grandes descontos e entre 2.014 e 2.015 passou a vender parte de seus Ativos com preços reduzidos para outras empresas do segmento e fazer venda de imóveis no atacado com grandes descontos para grupos de investidores (exemplo: vendas para BTG), tudo para gerar caixa e ajudar a pagar parte das dívidas.

Gafisa: em 2.013 teve que vender 70% de sua “galinha dos ovos de ouro”, o segmento Alphaville, só para conseguir pagar as dívidas geradas pela Tenda em função do volume anormal de distratos. Após isto, continuou tendo distratos relevantes, também superiores a R$ 1 bilhão por ano em 2.012 e 2.013, com número informado em 2.014 na ordem de R$ 500 milhões, reflexo da redução de lançamentos e vendas brutas em 2.011.

Rossi: desde o segundo semestre de 2.012, quando os distratos acumularam mais de R$ 1,3 bilhão no total do ano, faz promoções para tentar diminuir estoques. Em 2.013 abandonou o segmento popular, uma vez que este concentrava a maior parte dos distratos, assim como deixou de atuar em diversas praças que claramente já possuíam super-oferta naquela época (acompanhada por PDG e outras construtoras). Vendeu grande número de terrenos para concorrentes por preços menores, para fazer caixa e conseguir ir pagando parcelas de suas dívidas, assim como realizou downsizing radical em sua estrutura. Teve distratos de mais de R$ 600 milhões em 2.013 e mais de R$ 1 bilhão em 2.014.

Brookfield: passou a reduzir os lançamentos de forma radical ao longo dos anos, observando também um volume anormal de distratos de forma contínua e crescente, saindo de mais de R$ 400 milhões em 2.012 e chegando a mais de R$ 800 milhões em 2.014. Teve que se desfazer de diversos Ativos, vender terrenos e ainda, contar com forte apoio de controladores que colocaram mais de R$ 900 milhões na operação em 2.014.

Como foram as vendas, lançamentos e estoques para um grupo de 12 construtoras (Viver, Eztec, Rossi, PDG, Gafisa, Brookfield, MRV, Tecnisa, Cyrella, Even, Helbor e Trisul), será que como nos EUA os impactos das vendas falsas foram mais abrangentes?

O gráfico acima, mais uma vez elaborado a partir das informações das construtoras que constam em seus relatórios trimestrais, demonstra que a partir de 2.012, tivemos uma queda significativa em lançamentos e vendas, ao mesmo tempo que o estoque nominal e em proporção a vendas aumentou muito. Isto é algo curioso, porque se os lançamentos tiveram uma queda de 41,62% de 2.011 para 2.012 (redução de R$ 14,8 bilhões em lançamentos), o mínimo que se poderia esperar, é que os estoques diminuíssem e não aumentassem. Qual a causa para esta situação tão anormal?

As vendas brutas em 2.012 tiveram uma queda de mais de 19% na comparação com 2.011 (aproximadamente R$ 7 bilhões de queda), já como reflexo da subida de preços que não era compatível com capacidade de compra dos potencias compradores e junto com isto, tivemos o volume de distratos que mais do que dobrou na comparação com 2.011, tendo sido superior a R$ 4,5 bilhões em 2.012. Este comportamento de queda nos lançamentos, com queda nas vendas brutas e aumento em distratos tem se mantido desde então, até hoje.

O que consta acima é um reflexo do mecanismo de vendas falsas, que ocorre no Brasil de forma similar ao que ocorreu em outros países: mesmo com reduções relevantes e contínuas em lançamentos de imóveis, a diminuição das vendas brutas combinadas com o aumento nos cancelamentos de vendas faz com que os estoques cresçam sem parar e sejam cada vez maiores em sua proporção quanto a vendas. Esta consequência das vendas falsas é o mecanismo de auto-destruição da mesma, que garante que os preços dos imóveis tenham que se reduzir, quando o super estoque e mega endividamento se tornam insuportáveis e as empresas são obrigadas a reduzirem os preços para pagarem suas dívidas. É graças a isto, combinado com os resultados da especulação e presença de investidores em volume anormal, que já a partir do segundo semestre de 2.012 temos visto promoções e descontos por parte das construtoras, que não terminam com o passar dos anos, ao contrário, se intensificam, ao mesmo tempo que temos pesquisas feitas com base em preços reais, negociados, que também apontam quedas nos preços já a partir de 2.013 (evidências constarão na parte 3).

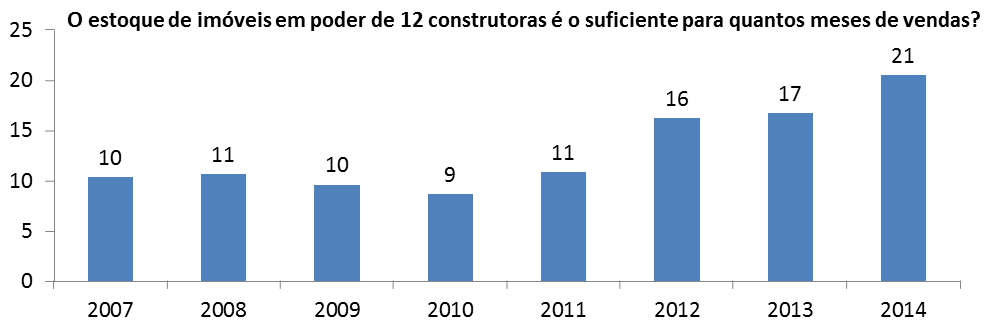

O ideal para o segmento imobiliário, é que os estoques sejam o equivalente a 6 meses de vendas, ou no máximo 12 meses, o que percebemos, é que o estoque desde 2.012 tem sido superior a 1 ano de vendas em função dos distratos em patamares muito elevados e anormais que foram apresentados anteriormente, mais as quedas nas vendas brutas.

Para termos uma melhor visualização quanto ao crescimento anormal dos estoques em sua proporção quanto a vendas, segue abaixo um gráfico que demonstra qual a duração do estoque em meses. Cálculo com base no estoque a valor de mercado em dezembro daquele ano, dividido pelas vendas liquidas de distratos do mesmo ano e depois multiplicado por 12, para termos o número de meses de vendas para liquidar aquele estoque.

Como exemplo, na somatória das 12 construtoras acima, se não tivéssemos tido R$ 17,6 bilhões de distratos entre 2.011 e 2.014, teríamos um estoque em dezembro de 2.014 equivalente a R$ 14,8 bilhões contra vendas liquidas de distratos em 2.014 de R$ 24,3 bilhões, ou seja, o estoque ao final de 2.014 seria o suficiente para aproximadamente 7 meses de vendas, bem próximo do que o segmento imobiliário considera ideal (6 meses de vendas). Na realidade, em virtude dos distratos absurdos, ao final de 2.014 a proporção entre estoque e vendas liquidas de distratos foi o equivalente a 21 meses de vendas, ou seja, mais que o triplo do número que pode ser considerado ideal pelo segmento imobiliário.

Através dos números acima, é possível concluir que tivemos uma troca entre a simulação de vendas praticada pelas empresas que mais “cresceram” e super estoque de imóveis no futuro.

Como ficou a situação das empresas que praticaram as vendas falsas ao final de 2.014? Vamos avaliar primeiro quanto a estoques, para verificarmos se, como esperado, elas apresentam números anormais em consequência deste esquema de vendas falsas:

Selecionei as 4 empresas acima como amostra, dentre aquelas que praticaram vendas falsas, porque os controladores e administradores adotaram diferentes ações, que geraram resultados também diferentes, mas todos eles ainda anormais. Vejamos mais informações:

No resultado destas 4 construtoras percebemos que todas ficaram muito acima do que seria o limite máximo aceitável para o segmento imobiliário (12 meses), puxando o super estoque do mercado que avaliamos anteriormente (todas no mesmo patamar ou acima da média para 12 empresas do segmento).

Viver: a administração da Viver decidiu não fazer nenhum lançamento em 2.014 e vender aquilo que possuía em estoque. Apesar de uma ação tão radical, a proporção entre estoque e vendas piorou e nunca esteve tão ruim. Por que isto aconteceu? Grande parte das vendas depende de lançamentos, até porque as vendas falsas são em sua grande maioria em até 6 meses depois do lançamento. Ao “zerar” os lançamentos, as vendas caem vertiginosamente e quando combinamos isto com distratos em volumes elevados e vindos de uma época em que se “vendia” na planta em volume muito maior, estes distratos “naturalmente” alimentam fortemente o estoque e pioram a proporção entre estoques e vendas. Curiosidade: a Viver teve “vendas negativas” no 4T14, ou seja, o volume de distratos registrados foi superior às vendas brutas realizadas. Em outras palavras, a Viver “parou de pedalar e a bicicleta caiu”.

PDG: reduziu em 32% os lançamentos de 2.013 para 2.014, mas os mesmos ainda foram elevados e com isto, superiores a R$ 1,3 bilhão. Se a PDG já tinha super estoques há anos e não resolveu este problema mesmo com o cancelamento de 48 empreendimentos (cada um com “N” prédios) em 2.013, qual a finalidade de ainda manter um volume elevado de lançamentos em 2.014? O objetivo da PDG foi o de “pedalar a bicicleta”, de forma a não deixar que ela caísse como aconteceu com a Viver, ou seja, a PDG fez um volume ainda elevado de lançamentos, para ter uma quantidade suficiente de vendas falsas na planta e assim, além de simular que a queda em vendas e resultados não era tão relevante, ela ainda encobria o volume muito relevante de distratos no ano. Como a PDG ainda conseguiu “fôlego para pedalar”? Ela obteve aqueles empréstimos de pai para filho de BB e CEF que mencionei acima, o que subsidiou o capital de giro para continuar fazendo lançamentos em volume elevado.

Brookfield: reduziu em 55% os lançamentos de 2.013 para 2.014, sendo que os mesmos ficaram em R$ 560 milhões. Apesar desta ação, não conseguiu obter a normalidade na proporção entre estoque e vendas, pois como já observamos no resultado consolidado, as vendas são muito dependentes dos lançamentos, uma vez que as vendas falsas na planta ocorrem na maioria das vezes em até 6 meses após os lançamentos e os distratos de 2.014 vem de época de lançamentos e vendas muito maiores que os atuais. Como a Brookfield ainda conseguiu “fôlego para pedalar”, mesmo que em ritmo mais reduzido? Em 2.014, ela obteve mais de R$ 900 milhões de aporte de controladores, como mencionei mais acima.

Rossi: reduziu seus lançamentos em 36% e apesar de ter o pior resultado na proporção entre estoque e vendas, ainda assim ela melhorou ligeiramente este indicador na comparação com 2.013. Ela ainda conseguiu lançar mais de R$ 600 milhões em 2.014, apesar de já estar com um estoque absolutamente absurdo em 2.013 e o pior de todo o segmento. Porque a Rossi não radicalizou na redução dos lançamentos em 2.014? Basicamente ela não queria que a “bicicleta parasse e ela caísse”, como aconteceu com a Viver. A Rossi conseguiu renegociar suas dívidas, continuou vendendo seus terrenos para concorrentes abaixo do preço de mercado, dentre outras ações para continuar com algum fôlego para continuar “pedalando”.

Como ficou o endividamento das empresas acima?

As 4 construtoras acima são as que estão sob o maior risco de insolvência, exatamente pela prática intensa das vendas falsas, conforme demonstrado aqui. Lembrando que a Gafisa só escapou graças à venda de 70% do segmento Alphaville. Caso não ocorram novos aportes vultosos, estas empresas não sejam adquiridas ou não tenhamos outra intervenção externa, dificilmente sobreviverão até meados de 2.016, pois o arsenal de ações apelativas para garantir a sobrevivência está se encerrando e se complica com o cenário de crise econômica.

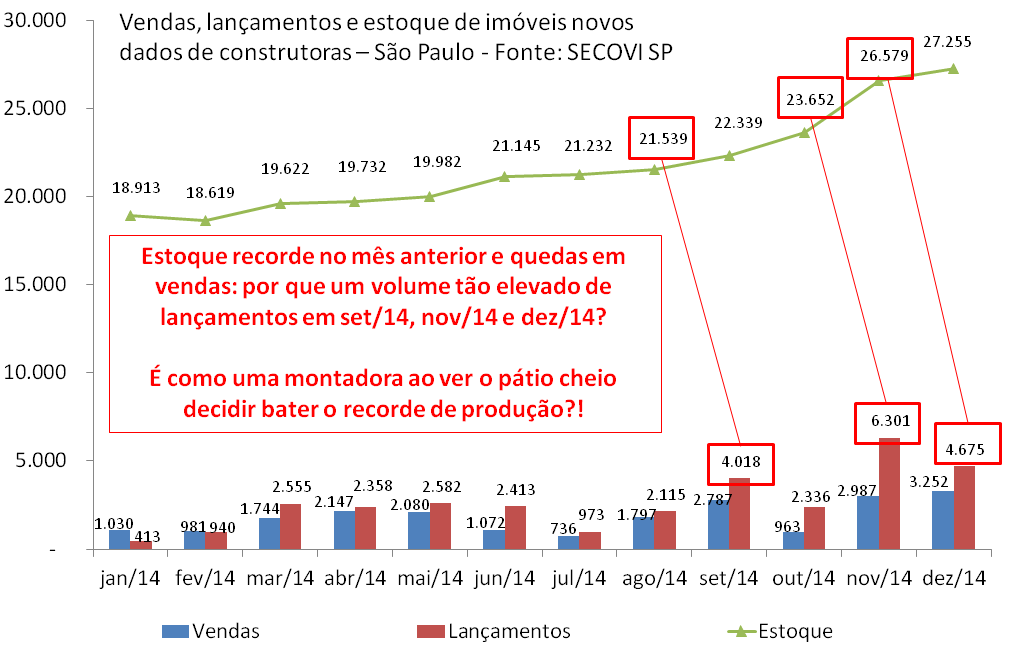

Será que além dos resultados consolidados de 12 empresas e da análise mais detalhada quanto a 4 delas, teríamos ainda outras evidências de que as construtoras estão “pedalando” e mantendo lançamentos relativamente elevados apesar de estarem com super estoques, apenas para maquiar os distratos vindos das vendas falsas do passado e não deixar aparecer que as quedas reais nos resultados financeiros e operacionais são ainda piores? Vamos agora observar um fato curioso que ocorreu durante o ano de 2.014 para a cidade de São Paulo, que é aquela que é a mais relevante para o segmento imobiliário no Brasil, em termos de volumes e assim, muitas vezes serve de referência para outras praças:

A situação acima é mais uma confirmação de como as construtoras estão pedalando via vendas falsas na planta para disfarçar distratos e a queda real das vendas. O que podemos constatar acima, é que se antes o aumento em lançamentos garantia um bom aumento em vendas falsas e os super estoques só seriam percebidos anos depois, no ato da entrega, agora este modelo de simulação de demanda não está mais funcionando, pois os super estoques estão sendo gerados de imediato! É um indicativo claro da dificuldade até mesmo para se obter incautos que se disponham a assinar os contratos de compra e venda sem terem renda para adquirir o imóvel, além de demonstrar o esgotamento desta “estratégia”.

Quais as informações mais recentes, sobre o primeiro trimestre de 2.015 e expectativas?

“Incorporadoras lucram 97% menos no primeiro trimestre”: http://veja.abril.com.br/noticia/economia/incorporadoras-lucram-97-menos-no-1-trimestre/

“Fuga da caderneta pode gerar um subprime”: http://www.valor.com.br/valor-investe/casa-das-caldeiras/4040216/fuga-da-caderneta-pode-criar-um-%25E2%2580%2598subprime%25E2%2580%2599

“Setor imobiliário vive tempestade perfeita, avaliam especialistas: http://economia.estadao.com.br/noticias/geral,setor-imobiliario-vive-tempestade-perfeita-avaliam-especialistas,1669770

“Incorporadoras tentam estancar perdas”: http://economia.estadao.com.br/noticias/geral,incorporadoras-tentam-estancar-perdas,1693434

Resumindo o que consta nas notícias acima: construtoras com Ações na BOVESPA tiveram queda de 97,9% do lucro no 1T15 comparado ao 1T14, estão reduzindo sensivelmente os lançamentos (cerca de 60% de redução), com estoques muito elevados, temos expectativa que os distratos possam alcançar até R$ 7 bilhões em 2.015 (previsão da Fitch, que analisa rating das construtoras), o que combinado com vendas brutas que vem sofrendo forte queda, será péssimo para o segmento imobiliário. Em destaque negativo quanto a endividamento e estoques, as empresas mencionadas neste trabalho como líderes no esquema de vendas falsas na planta. Bancos começam a falar abertamente sobre “risco de subprime” e cada vez mais agentes falando sobre quedas em preços que já estão ocorrendo e podem se intensificar.

É importante observar, que a redução dos lançamentos que pode ser de mais de 60% sobre 2.014 (lembrando que já tiveram queda significativa em 2.012 e continuaram em queda até 2.014) neste ano de 2.015, é fatal para o esquema de vendas falsas na planta (param de “pedalar a bicicleta e ela cai”, como aconteceu com o Governo que com a interrupção das pedaladas levou a uma crise na economia), pois a maioria das vendas falsas é feita em até 6 meses do lançamento e além disto, apesar de 4 anos seguidos de reduções em lançamentos (já contando com números do início de 2.015), observamos que as vendas não param de cair e os estoques não param de crescer, com isto, o prazo para vender o estoque é cada vez maior, o que exerce uma pressão de custos cada vez mais forte nas construtoras.

Concluímos que esta parte do oxigênio de nossa bolha está escassa.

COMENTÁRIOS FINAIS:

Tivemos recentemente um “pacote” de ações do Governo para tentar garantir o crédito imobiliário disponível e assim evitar uma derrocada das construtoras que leve à maior desemprego neste setor, vamos avaliar:

O Governo, através de seus representantes no conselho curador do FGTS, garantiu mais R$ 4,9 bilhões disponíveis para empréstimos imobiliários, reduzindo o limite de preço do imóvel de R$ 750 mil nos grandes centros ou R$ 650 mil nos demais, para R$ 400 mil. Tivemos ainda a liberação de aproximadamente R$ 22,5 bilhões do compulsório da poupança para ser utilizado em empréstimos imobiliários. Governo impediu que bancos privados continuem usando subterfúgios para utilizar a poupança para outros fins que não o financiamento da casa própria (utilizavam cerca de 29% do saldo da poupança em títulos relacionados a imóveis comerciais). LCA e LCI passaram a ter menor liquidez inicial, de forma a tentar impedir a sangria da poupança e preservar este recurso para o financiamento imobiliário.

As ações acima são boas para a economia como um todo? São coerentes com demais ações do Governo? Estas ações são o que podemos chamar de “pedalada usando o sistema”. Sistema é o termo utilizado por Levy para definir recursos do funding atual ou do sistema financeiro como um todo ao invés de recursos do Tesouro ou apenas dos bancos públicos. Neste sentido foi uma “evolução”, pois antes, as pedaladas do Governo envolviam maquiagens, transações pouco convencionais entre empresas do Governo e Tesouro, etc. De qualquer forma, continua sendo uma “pedalada”, uma ação visando estender uma anomalia acreditando que com o tempo o impacto poderá ser menor, quando na realidade, como sabemos das demais pedaladas do Governo e seus efeitos sobre a economia, é exatamente o contrário. Neste caso, enquanto o Governo por um lado adota diversas medidas contracionistas, através destas ações estimula exatamente o contrário, o aumento do crédito concedido, o que é contraproducente quanto a controles da inflação e quebra a confiabilidade na capacidade do Governo quanto a se manter fiel a seu plano de ajustes, o que gera insegurança e pode até desestimular investimentos das empresas, como já acontecia no passado com demais pedaladas “desenvolvimentistas” setoriais. Para piorar, o Governo estimula o crédito ao mesmo tempo que temos aumento no desemprego, inflação e juros em seu nível recorde, dívidas e inadimplência geral das famílias (SERASA) próximas de seus patamares máximos, ou seja, este é o caminho para se estimular a piora na inadimplência ainda mais, fazendo ainda com que se contamine para os bancos e afete todo o sistema financeiro, se funcionar. Por fim, o Governo está roubando segurança do próprio sistema ao consumir mais recursos de FGTS e diminuir o compulsório, é como se ele reduzisse o tamanho do seguro e ainda usasse este dinheiro para aumentar o risco que é coberto por aquele seguro.

E quanto à efetividade, será que apesar de todos os prejuízos acima, estas ações emergenciais e apelativas que o segmento da construção civil exigiu de seu parceiro Governo, “valem a pena”? É possível que o total de ações sirva para cobrir o rombo da poupança, pois embora o FGTS e compulsório colaborem com pouco mais de 50% do saque esperado da poupança, no cenário mais otimista, foi tirado dos bancos privados o subterfúgio que eles usavam para não emprestarem mais com saldo de poupança já existente (29% do saldo total era desviado para títulos ligados a imóveis comerciais) e os desestímulos a outras aplicações para tentar preservar a poupança também deve colaborar, mas há um ponto essencial a ser avaliado: conforme demonstrado neste documento e na parte 1, as quedas em vendas brutas, lançamentos, crédito imobiliário concedido e o aumento em distratos que já vem ocorrendo desde 2.012 não tem nenhuma relação com a disponibilidade de crédito imobiliário que cresceu de forma relevante ao longo destes anos, além disto, com a queda na economia sendo mais perceptível em 2.015 e afetando diretamente as finanças das famílias, tudo isto deverá continuar e se intensificar, agravado pelos efeitos colaterais destas novas pedaladas.

Referências:

Notícias sobre investidores imobiliários dos EUA e Espanha que vieram para o Brasil entre 2.005 e 2.007 (Sam Zell e Enrique Bañuelos) apostando nas empresas Gafisa e PDG e saíram destas empresas em 2.010 e 2.011 respectivamente:

Megainvestidor Enrique Bañuelos diz ‘adiós’ ao Brasil

Até o próximo post!