Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

Toda bolha imobiliária é inflada contando com juros básicos da economia em patamar baixo quando comparado a seu histórico para aquele país, crédito imobiliário farto, barato e por longo prazo, emprego e renda crescentes, simulação de demanda aquecida no presente em troca de super- estoque no futuro (vendas para aqueles que não terão condições de manter o pagamento ao longo dos anos e gerarão devoluções ou cancelamentos em volume anormal), volume anormal de especuladores e por fim, muita desinformação. Este conjunto de fatores, que podemos chamar de oxigênio da bolha imobiliária, leva os preços dos imóveis a crescerem muito acima do normal e rapidamente. A explosão ocorre quando, de forma natural e como consequência da própria bolha imobiliária, o oxigênio vai diminuindo. Vejamos como anda o oxigênio de nossa bolha imobiliária:

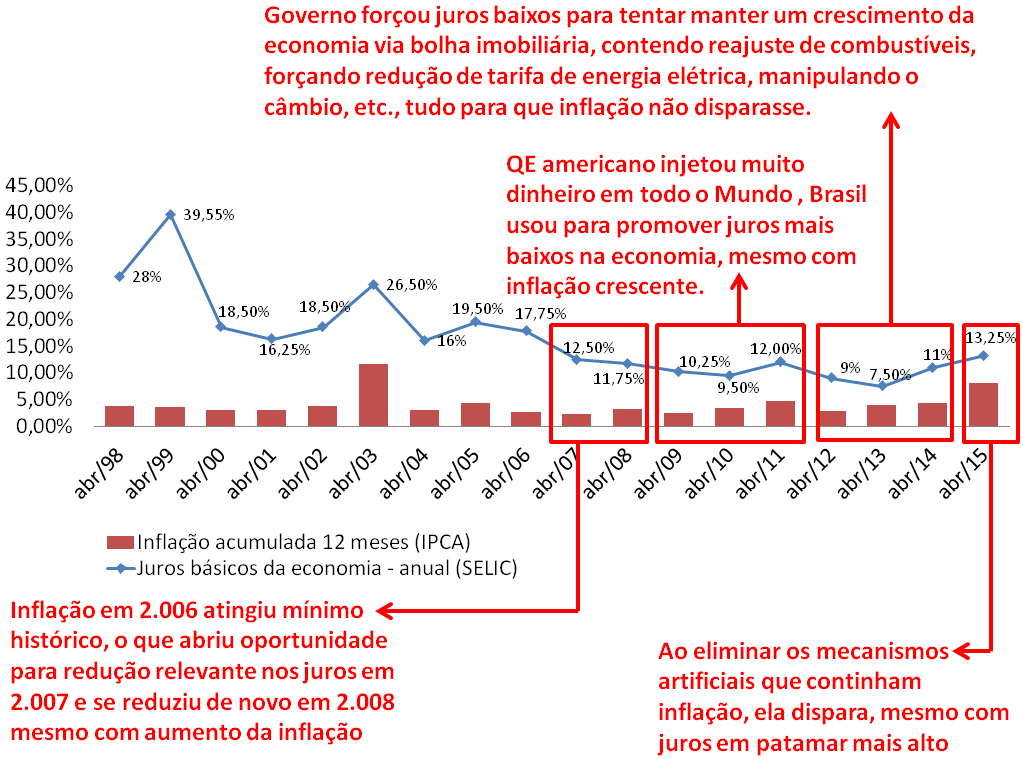

JUROS BÁSICOS DA ECONOMIA EM PATAMAR BAIXO?

Por que é requisito de toda bolha imobiliária os juros baixos na comparação com o histórico de juros daquele país? Porque eles estimulam por um lado que tenhamos crédito imobiliário “barato” (comparativamente a patamar anterior), que permite aumentos na demanda por imóveis e seus preços (mesmo com aumento nos preços totais, as parcelas cabem no orçamento das famílias), ao mesmo tempo que desestimula as pessoas de manterem aplicações financeiras, estimulando-as a investir em imóveis e atraindo grande número de especuladores (especialmente amadores que não tem nenhuma experiência neste segmento).

Fazendo uma analogia com outras bolhas imobiliárias: nos EUA os juros sofreram redução relevante como uma reação do governo americano tentando estimular a economia após a crise das empresas na Internet (a crise das “.com”), na Espanha a causa de uma redução de juros mais relevante foi a adesão à zona do euro e na China no início foi uma iniciativa para tentar gerar um crescimento rápido na economia, seguido por uma consequência do QE americano que foi utilizado para injetar muito dinheiro na economia mundial (excesso de liquidez leva a redução de juros). Vejamos no Brasil os juros anuais versus inflação:

Como podemos observar, a estratégia heterodoxa do Governo para tentar conter a inflação não conseguiu mais sobreviver e com isto, em 2.015 os juros ficaram no maior patamar desde 2.007. Mesmo assim, como a inflação foi contida de forma artificial por muito tempo, ela também está em patamar recorde para este período de 2.007 a 2.015 e com isto, a tendência é manter a SELIC em patamar recorde dos últimos anos pelo menos até meados de 2.016.

Como a própria bolha imobiliária ajudou a chegarmos neste ponto? Além das ações heterodoxas do Governo para sustentar a bolha imobiliária terem aumentado a consequência negativa da inflação que vemos hoje, também tivemos o aumento desenfreado do preço do M2 comercial que foi repassado para preços de produtos e serviços colaborando muito para inflação e por fim, o aumento muito rápido nas construções gerando crescimento rápido no emprego, sem ganhos de produtividade, que também alimentou a inflação. A inflação elevada força aumento nos juros. Tudo exatamente como ocorreu em outras bolhas imobiliárias ao redor do Mundo, como parte dos mecanismos de auto-destruição de toda bolha.

Concluímos que esta parte do oxigênio de nossa bolha está acabando rapidamente.

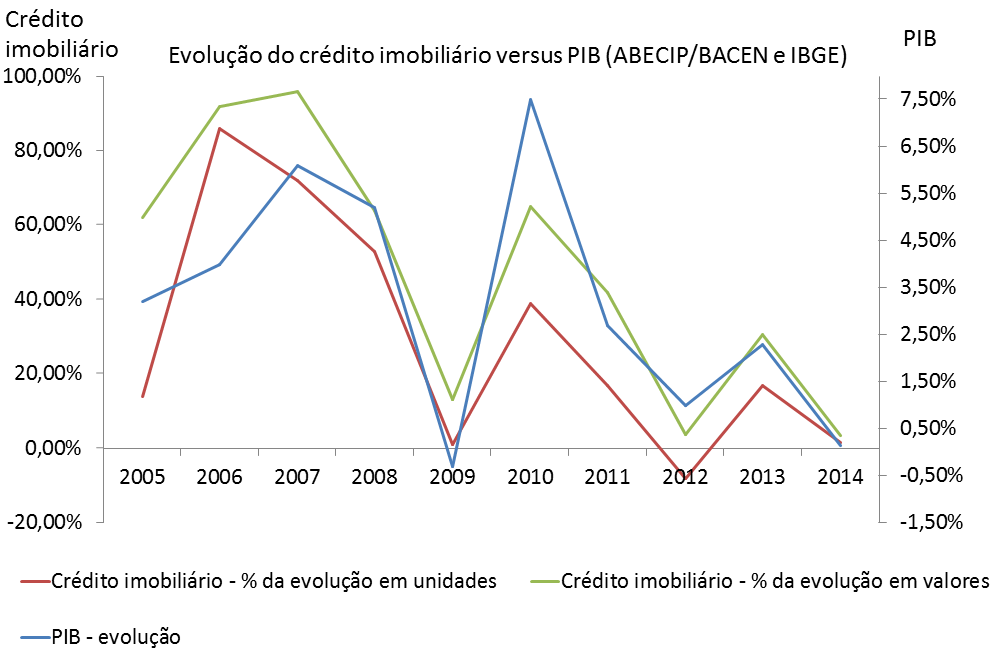

CRÉDITO IMOBILIÁRIO BARATO E FARTO?

Por que é requisito de toda bolha imobiliária o crédito imobiliário barato e farto, concedido em financiamentos com prazos muito longos de pagamento? Porque é este conjunto que garante que as parcelas do financiamento vão caber no orçamento das famílias, mesmo quando os preços dos imóveis aumentam muito e rapidamente, como ocorre em toda bolha imobiliária.

Fazendo uma analogia com outras bolhas imobiliárias: nos EUA tivemos bancos que adotaram planos de concessão de crédito imobiliário com percentuais mínimos de juros e vinculando como garantia os imóveis que não paravam de ver os preços crescerem, sendo que a Espanha adotou ação similar e ainda ampliou o prazo de financiamento. Na China como este esquema já era conhecido e sabia-se das péssimas consequências, adotaram empresas “sombra” para alavancar os empréstimos imobiliários e no Brasil, além do governo ampliar bastante o prazo de financiamento, a CEF ofereceu os menores juros e concentrou 70% do crédito imobiliário (manter uma participação exagerada de banco público foi a fórmula do Governo quando bancos privados não quiseram entrar em peso nesta exuberância irracional dos preços).

Como foi a evolução do crédito imobiliário concedido nos últimos anos?

Pelo que podemos observar pelas informações acima, nos últimos anos, dentro dos “altos e baixos” do crédito imobiliário concedido, a aceleração após a desaceleração tem sido cada vez menor. Tivemos a primeira queda em crédito concedido em unidades no ano de 2.012, sendo que este movimento de altas e baixas do crédito imobiliário, como era de se esperar, acompanha a evolução do PIB.

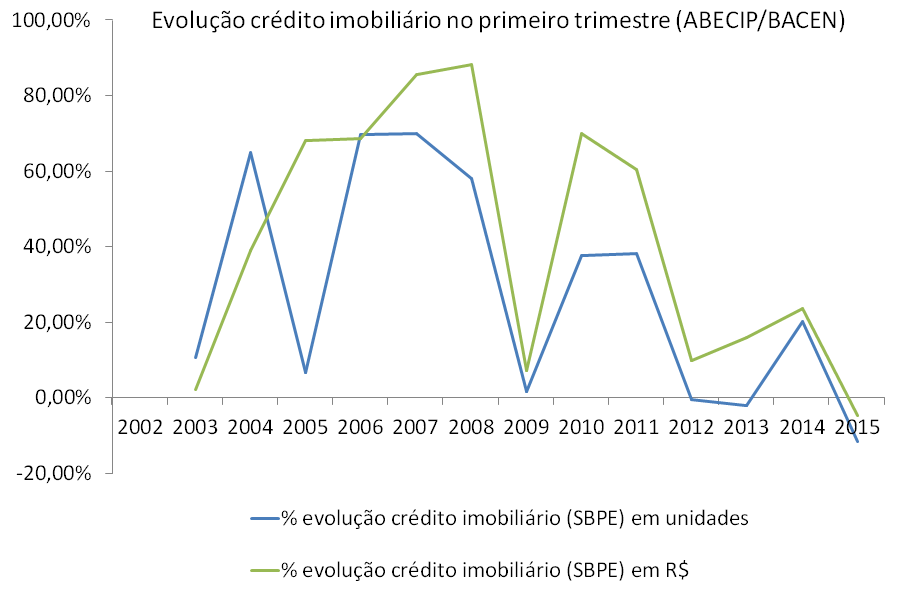

Como está o ano de 2.015 até aqui?

O gráfico acima demonstra que pela primeira vez desde 2.002 tivemos redução no crédito imobiliário concedido tanto em quantidade quanto em valores. Esta situação já era esperada, uma vez que como sabemos e foi demonstrado no gráfico anterior, o crédito imobiliário acompanha o crescimento da economia e em 2.015, temos tido redução do PIB.

Quais as expectativas quanto ao crédito imobiliário para o restante do ano de 2.015?

Boa parte do crédito imobiliário brasileiro é dependente de verba da poupança e do FGTS. No primeiro quadrimestre de 2.015, tivemos recorde histórico de saque da poupança no Brasil, o que combinado com a excessiva participação da CEF no crédito imobiliário fez com que a verba da poupança para a CEF fornecer crédito imobiliário ficasse escassa.

Como consequência da situação acima, a CEF foi obrigada a adotar ações para conter o crédito imobiliário: a parcela financiável do imóvel caiu de 80% para 50% no caso de usados e de 90% para 80% no caso de novos, quando estamos falando no sistema SAC e imóveis que se enquadram no SFH, que é a grande maioria dos financiamentos concedidos, daqueles que não são Minha Casa Minha Vida. Antes mesmo destas ações, a CEF já havia aumentado os juros por duas vezes. Estas novas condições da CEF fazem com que a entrada não caiba no bolso de grande parte dos potenciais compradores e para piorar a situação, os demais bancos já seguiram a CEF aumentando os juros do crédito imobiliário.

Como a própria bolha imobiliária ajudou a chegarmos neste ponto? Por um lado, tivemos o crescimento da inflação que teve forte influência da bolha imobiliária, conforme explicado em item anterior e que obrigou a aumento da SELIC, fazendo com que outros investimentos tivessem rendimento muito maior do que a poupança e ajudando no recorde de retiradas da poupança (pessoas tiram da poupança e fazem outras aplicações financeiras), por outro lado, tivemos ao mesmo tempo um excesso de participação da CEF no crédito imobiliário, o que drenou os seus recursos e também ocorreu em função da própria bolha e da necessidade de compensar os bancos privados que não entraram de cabeça nesta exuberância irracional dos imóveis. Além destes fatores, a crise econômica que teve forte colaboração da bolha imobiliária através da geração de uma inflação e juros mais altos, combinados com aumento no desemprego puxado pela construção civil agora em 2.014 / 2.015, queda no PIB trazida por estes efeitos e também pelo fechamento de lojas que não suportavam custo dos aluguéis, excessivo endividamento das famílias (em parte graças a aluguel ou parcela do financiamento imobiliário elevado), etc., fez com que cada vez mais famílias tenham que recorrer a saques de recursos da poupança e FGTS (desemprego), drenando os recursos disponíveis para subsidiar o crédito imobiliário barato e farto que é requisito de toda bolha imobiliária.

A forte desaceleração do crédito imobiliário em 2.014, acompanhado da queda em 2.015 e do conjunto de ações recentes da CEF, vindo do principal banco fornecedor de crédito imobiliário e que foi seguida por demais bancos quanto a aumento de juros, é sem dúvida uma retirada radical nesta parte do oxigênio que alimenta a bolha imobiliária brasileira.

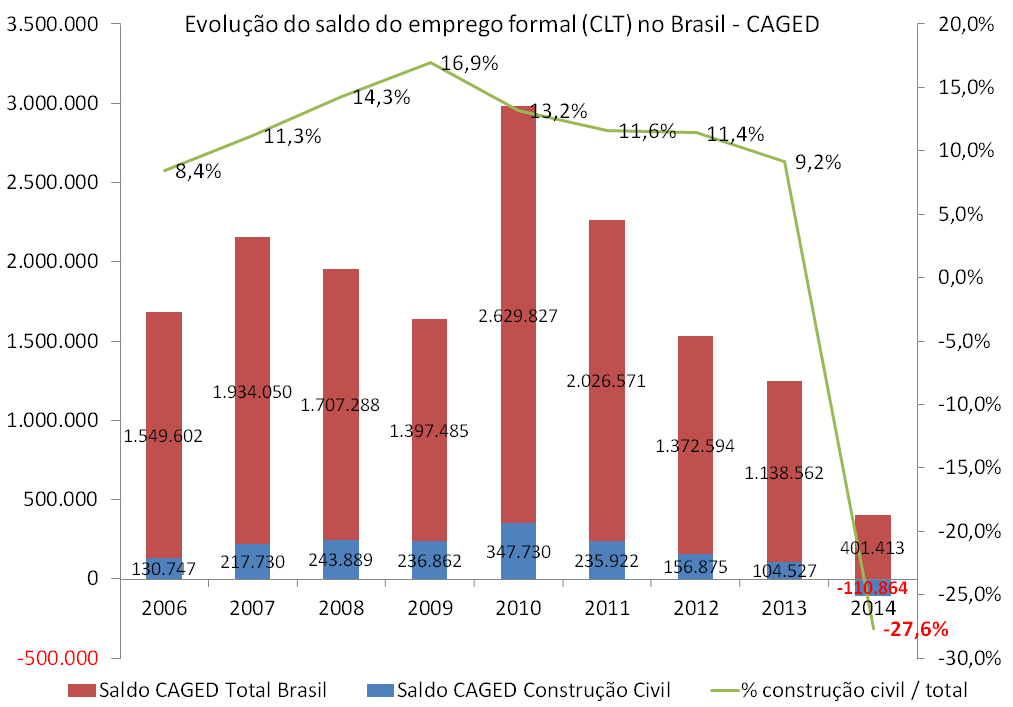

EMPREGO E RENDA CRESCENTES?

Por que é requisito de toda bolha imobiliária o emprego e renda crescentes? Porque eles garantem que as famílias estejam otimistas com relação ao futuro e assim dispostas a se arriscarem em financiamentos que são por prazo muito longo e com parcelas elevadas.

Fazendo uma analogia com outras bolhas imobiliárias: nos EUA, Espanha e China, o aumento relevante nas construções fez com que os empregos e a renda crescessem de forma significativa durante o inflar da bolha imobiliária.

No caso do Brasil, o inchaço dos empregos na construção civil não se deu apenas pelo volume recorde de lançamentos de imóveis residenciais e comerciais, mas também pelas obras da copa do Mundo e construções relacionadas à Petrobrás e segmento petrolífero. Nos últimos anos, temos visto que estes 3 mecanismos que impulsionaram os empregos de forma artificial e temporária estão desmoronando. Vejamos a evolução deste cenário:

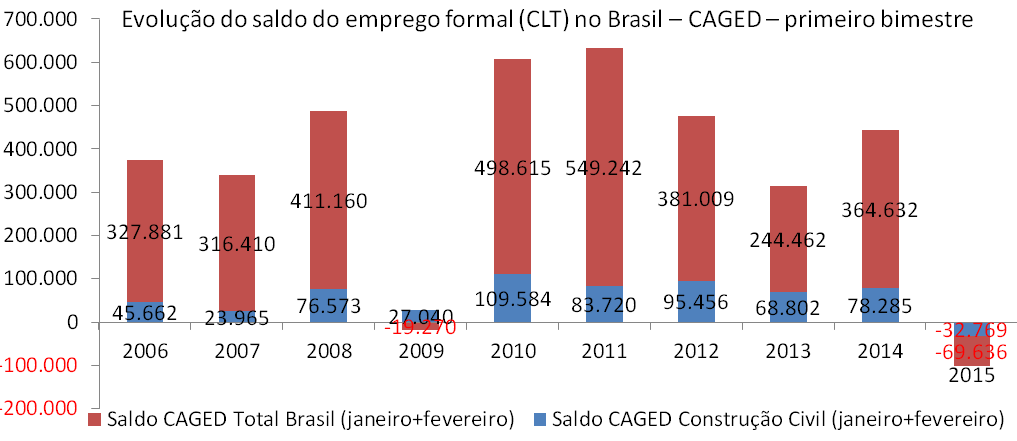

Pelo que constatamos acima, a participação do segmento imobiliário na geração de empregos formais dobrou no período de 2.006 a 2.009, ou seja, a construção civil foi o grande “motor” da geração de empregos neste período. Já a partir de 2.011, observamos uma queda relevante na geração de empregos formais, que se intensificou em 2.012 e que depois despencou a partir de 2.014 puxado pela construção civil, uma vez que os lançamentos de imóveis comerciais e residenciais já vinham em queda desde 2.012, a copa do Mundo se realizou na metade de 2.014 (grande maioria das obras previstas se concluiu antes disto) e por fim, tivemos a operação lava jato que a partir do segundo semestre de 2.014 paralisou grande número de obras relacionadas à corrupção da Petrobrás.

Como está o ano de 2.015 quanto à geração de empregos formais, comparado a outros anos?

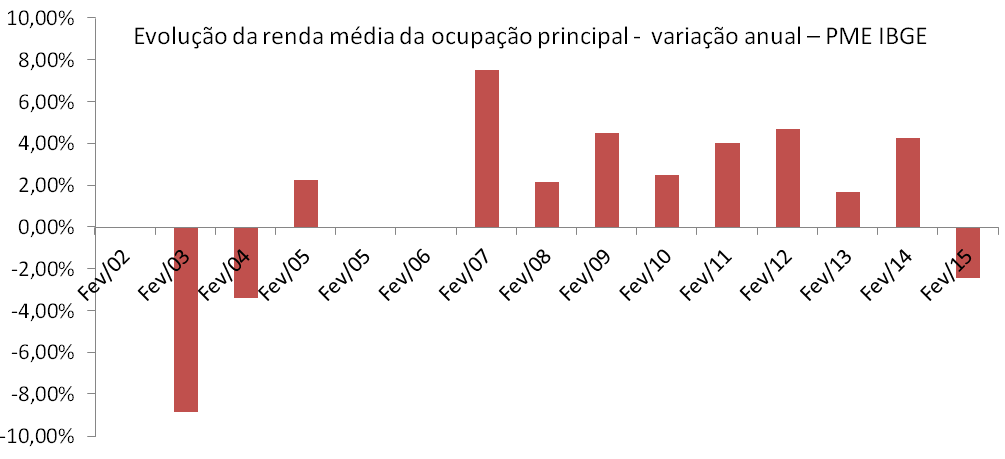

E quanto à renda média real, como tem sido a evolução? Vejamos o mês de fevereiro:

As informações acima demonstram que em 2.015, pela primeira vez desde 2.006, tivemos uma queda nos empregos formais no primeiro bimestre que tenha ocorrido ao mesmo tempo para a construção civil e para o total geral do Brasil. Em função da desaceleração do emprego formal em 2.014 e de sua queda no início de 2.015, em ambos os casos puxados pela construção civil, tivemos a renda média da ocupação principal em fevereiro/15 com o seu pior resultado em 10 anos, na comparação anual (comparado a mesmo mês de ano anterior).

Além disto, como referência, em março/2015 tivemos a maior queda na renda média da ocupação principal em 12 anos, quando comparada a evolução do mês de fevereiro para março e a maior queda em 11 anos quando comparada a evolução de março para mesmo mês de ano anterior.

Como a própria bolha imobiliária ajudou a chegarmos nesta situação? A explosão das construções de imóveis residenciais e comerciais ocorreu de forma artificial e temporária, em função de uma combinação de vendas falsas na planta e mega especulação (serão explicados na parte 2), sendo que quando atingimos um nível anormal de distratos e de concorrência com especuladores, ambos no momento da entrega dos imóveis, passamos a ter super-estoques e as construtoras foram obrigadas a reduzirem seus lançamentos de forma relevante, o que passou a ocorrer a partir de 2.012. Claro que a combinação destes fatos com a copa do Mundo e os efeitos da operação lava jato amplificam os efeitos destrutivos sobre os empregos na construção civil a partir de 2.014. Já a queda na renda real que temos observado, é uma consequência da destruição destes empregos formais. Como ocorre em toda bolha imobiliária, os empregos na construção civil tem queda abrupta destruindo a euforia do pleno emprego gerada pela própria bolha imobiliária.

Concluímos que esta parcela do oxigênio da bolha imobiliária também se tornou escassa.

COMENTÁRIOS FINAIS SOBRE A PARTE 1:

O processo adotado pelo Governo para evitar um rebaixamento no grau de investimento do Brasil, está sendo excessivamente gradual, para que o aumento do desemprego não seja por demais assustador e a reação popular e do “fogo amigo” (PT e aliados) não destruam todos os planos. Claro que com isto, o sonho do Governo é de fazer com que a explosão de nossa bolha imobiliária seja “Soft”, mas está ficando cada vez mais óbvio para todos que isto não é viável. Por que podemos afirmar que as ações do Governo estão sendo excessivamente graduais?

Se olharmos para a SELIC, deveria estar maior (com inflação menor que a de abril/15 tempos atrás, SELIC estava bem maior), da mesma forma, o juros do crédito imobiliário dos bancos públicos também está menor do que deveria. Olhando para meta da inflação, o Governo dobrou o prazo para atender o centro da meta (deveria ser dezembro/2015 e foi para dezembro/2016) e ainda assim, as apostas são que não conseguirão chegar ao centro da meta ao final de 2.016. A meta de superávit primário de 1,2% é muito modesta em relação a irresponsabilidade fiscal anterior. Graças as pedaladas e maquiagens dos últimos anos que estão gerando efeitos piores do que os previstos inicialmente, junto com a lentidão para aprovar medidas e a “timidez” destas medidas em relação ao tamanho do problema, o que temos hoje não alcançará a meta de 1,2%, ou o Governo reduz a meta e se torna mais gradualista, voltando a gerar insegurança para o mercado (menos provável), ou ele terá que lançar um novo pacote de medidas ainda em 2.015.

O Governo está rezando para tudo dar certo e terem uma extrema sorte, até quanto a diversos eventos internacionais (crescimento da China não despencar, aumento do juros pelo FED americano não gerar fuga do US$ e disparada da inflação no Brasil, uma crise em economia emergente não contaminar a péssima percepção quanto ao Brasil, etc.), contando ainda com a “compreensão” e recuperação da confiança do mercado, para que no segundo semestre de 2.016 possa ser possível ver uma “luz no fim do túnel” que dê algum ânimo às pessoas e auxilie o partido do Governo nas eleições municipais, mas para isto, irão precisar de muita sorte.

É por tudo que consta acima que a possibilidade do Governo fazer novas pedaladas ou maquiagens para auxiliar o segmento imobiliário está fora de cogitação, eles já estão no limite do gradualismo, não podem ceder em mais nada, não há mais como transferir dinheiro de Tesouro para CEF ou outras ações deste tipo, até para não abrir precedentes e perda de confiança em larga escala.

Lembrando que neste contexto, como o próprio Levy destacou recentemente, é o “sistema” quem deverá servir de fonte do financiamento para o crédito imobiliário, em outras palavras, poupança e outras aplicações financeiras ou FGTS.

A poupança, como sabemos, está tendo seu saldo consumido rapidamente, a crise e os saques da poupança por necessidade das famílias estão só no começo e mesmo que desviassem outras aplicações financeiras para subsidiar o crédito imobiliário (abrindo “buraco” no financiamento de outros segmentos), estas outras aplicações financeiras tem rendimento maior, portanto, os juros do crédito imobiliário teriam que aumentar ainda mais, o que não combina com preços super-inflados pela nossa bolha imobiliária (continuaria estrangulando a venda de imóveis).

Quanto a possibilidade de utilizar uma parcela do compulsório da poupança para cobrir a ausência de recursos e a nova chantagem que o governo estuda, de pagar “juros negativos” para bancos que não estiveram utilizando 65% da poupança para o crédito imobiliário, é solução paliativa, de curta duração (máximo 6 meses, dependendo da evolução da crise e dos saques da poupança) e ainda contraditória em relação a meta de contenção da inflação, o que colaboraria para colocar os planos do Governo em descrédito, sendo que hoje a credibilidade alcançada já é frágil por todos os problemas enfrentados para implantação dos planos do ajuste fiscal e pelo seu excessivo gradualismo.

Sobre o FGTS, além do Governo estar estudando se desvia R$ 10 bilhões do FGTS para o BNDES, da câmara dos deputados desejar dobrar o rendimento do FGTS (aumentaria em mais de 80% os juros das parcelas do crédito imobiliário vinculado ao FGTS, incluindo aí o Minha Casa Minha Vida) e de estarmos em um ano em que o desemprego formal está crescendo rapidamente e assim consumindo o saldo deste FGTS, a ideia sugerida pelo segmento imobiliário de aumentar o teto de financiamento de imóveis que se utilizam da verba do FGTS de R$ 190 mil para R$ 300 mil ou R$ 400 mil, não ajuda muito a manterem a bolha imobiliária, até porque menos de 20% dos imóveis tem anúncios abaixo deste preço nas grandes capitais, que são as cidades que concentram os maiores estoques em poder de construtoras e especuladores.

Com as soluções paliativas que constam nos 2 parágrafos anteriores, o Governo está tentando dar mais uma pequena sobrevida para as construtoras, torcendo para que em 6 meses elas possam já ter desovado seus super-estoques, graças as restrições muito maiores impostas à usados, que redirecionaria parte dos clientes de usados para novos.

Novamente, o que consta acima é uma aposta muito otimista do Governo em virtude dos seguintes motivos: a) Crise na economia tende a se agravar e termos cada vez menos pessoas e bancos aptos ou interessados no crédito imobiliário; b) Ao travar a venda de usados, muitos que venderiam estes imóveis para pagar um novo não poderão faze-lo ; c) Está sendo gerada muita insegurança para comprador de novo pelas mudanças na regra que ocorrem sem aviso prévio, o que intimida as pessoas a comprarem imóveis na planta sem terem ideia de como estará a situação daqui a 2 ou 3 anos ; d) A entrada necessária para novos também dobrou recentemente e aquelas vendas na planta com 10% de entrada tendem a não se concretizar, aumentando os distratos que já estavam em volume absurdo e crescentes ; e) A garantia dos bancos cairá automaticamente em função do imóvel ao ser financiado virar automaticamente um usado com preço que será muito menor, o que levará alguns bancos a preferirem levar os clientes para aplicações diferentes da poupança e assim reduzirem sua meta em termos nominais, ou mesmo aceitarem os “juros negativos”, mas não é provável que prefiram clientes ruins e alto risco de inadimplência. Estes fatores e outros não serão resolvidos por estas possíveis ações paliativas do Governo, ou seja, estas apelações terão impacto muito pequeno, no máximo servirão para amortecer a queda por poucos meses.

Por tudo que consta acima, estas parcelas do oxigênio de nossa bolha imobiliária (SELIC baixa, crédito imobiliário farto e barato, emprego e renda crescentes) estão ficando escassas, desta forma, tanto segmento imobiliário quanto Governo e bancos, no máximo irão conseguir uma sobrevida de 6 meses, mas ainda assim, com um alto preço a ser pago de perda de credibilidade pelo Governo e risco de que estas alternativas apelativas sejam totalmente ineficazes para amortecer a queda.

Na parte 2 deste trabalho (final), o foco será nos assuntos: simulação de demanda aquecida em troca de super-estoque futuro, especulação em volume anormal e desinformação.

Referências:

Tabela com a SELIC histórica: https://www.bcb.gov.br/?COPOMJUROS

Tabela com o IPCA histórico: http://www.ibge.gov.br/home/estatistica/indicadores/precos/inpc_ipca/ipca-inpc_201503_1.shtm

Evolução do crédito imobiliário – ABECIP/BACEN – recursos do SBPE: http://www.abecip.org.br/m22.asp?cod_pagina=680&submenu=sim&cod_pai=430

Evolução do saldo líquido da poupança – ABECIP/BACEN: http://www.abecip.org.br/m22.asp?cod_pagina=648&submenu=sim&cod_pai=430

Evolução do emprego formal / celetista – CAGED: http://www.cbicdados.com.br/menu/emprego/emprego-formal-caged

Evolução do rendimento médio real efetivamente recebido – PME – IBGE: http://www.ibge.gov.br/home/estatistica/indicadores/trabalhoerendimento/pme_nova/defaulttab_hist.shtm

Reportagem: “Maior queda mensal no rendimento médio real em 12 anos”: http://agenciabrasil.ebc.com.br/economia/noticia/2015-04/rendimento-real-dos-trabalhadores-tem-maior-queda-mensal-em-12-anos

Artigo: “Governo prepara pacote habitacional, mas inflação e ajuste limitam alcance”: http://economia.estadao.com.br/noticias/geral,governo-prepara-pacote-habitacional-mas-inflacao-e-ajuste-limitam-alcance,1687860

Artigo: Governo não alcançará superávit primário de 1,2% do PIB, diz especialista: http://www.correiobraziliense.com.br/app/noticia/economia/2015/02/22/internas_economia,472171/governo-nao-alcancara-superavit-primario-de-1-2-do-pib-diz-especiali.shtml

Até o próximo post!

61 Comments

Segue mais abaixo, matéria de hoje (01/junho), que é bem interessante.

IMPORTANTE: é uma tradição que as agências internacionais de classificação de risco só apontem uma situação DEPOIS que ela ocorreu, até para que não as acusem de realizarem “profecias auto-realizáveis” (previsões que servem de influência para que se realize aquilo que preveem). Neste sentido, cada vez mais temos motivos para crer que o que é colocado abaixo pela Fitch, já é um FATO consumado. Aliás, penso que em um futuro não muito distante, podem vir a mudar o nome de “Agência de classificação de risco” para “Agência de classificação de risco JÁ OCORRIDO” (rs)!

Em tempo: a poupança em maio/2015, até o dia 26 (último disponível no relatório do BACEN) tinha saldo negativo de mais de R$ 8 BILHÕES. Somado com o período de Janeiro a Abril, temos que os saldo negativo acumulado no período de 1/jan/2015 a 26/maio/2015 alcançou mais de R$ 32 BILHÕES. A continuar neste ritmo, passaremos e muito da previsão otimista da ABECIP de -R$ 50 BILHÕES em 2.015 e poderemos ficar em algo entre -R$ 80 BILHÕES e -R$ 70 BILHÕES. Vamos ver o quanto a redução de liquidez inicial de LCI e LCA colaboram para conter a SANGRIA…

Saques da poupança podem derrubar preços de imóveis – diz Fitch

http://www.valor.com.br/empresas/4076420/saques-da-poupanca-podem-derrubar-precos-de-imoveis-diz-fitch

Trechos do link acima:

“A Fitch cita que os bancos estão sendo forçados, diante da retirada recorde dos depósitos em poupança, a restringir os empréstimos e a elevar as taxas de financiamento imobiliário”

“No entendimento da agência de classificação de risco, as recentes medidas do Banco Central (BC) para reduzir os depósitos compulsórios e elevar a disponibilidade para financiamento habitacional podem trazer um alívio de curto prazo para o mercado, mas é pouco provável que revertam a tendência geral”

“Na visão da Fitch, os preços fechados podem ter encolhido mais, à medida que os volumes de vendas caíram e o estoque elevado leva a descontos superiores a 30% em algumas unidades novas”

Sim, isto mesmo, as agências de risco, são que nem estes profetas de fórum, analistas de retrovisor ou profetas do acontecido, ehehhe!

[]´s

http://defendaseudinheiro.com.br/tag/profetas

cresce-calote-no-minha-casa-minha-vida

http://www1.folha.uol.com.br/mercado/2015/06/1636053-cresce-calote-no-minha-casa-minha-vida.shtml

CORTANDO ‘NA CARNE’

Poucos meses, 11 setores impactados em R$ 166 bi: veja quem sofrerá com os ajustes de Levy

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/4070883/poucos-meses-setores-impactados-166-veja-quem-sofrera-com-ajustes

O oxigênio chegou:

BC muda regras e setor imobiliário deve ganhar R$ 22,5 bi de crédito; confira impacto – InfoMoney

Veja mais em: http://www.infomoney.com.br/mercados/politica/noticia/4071780/muda-regras-setor-imobiliario-deve-ganhar-credito-confira-impacto

kkkkk

RESUMO:

Antes: Sem renda, sem dinheiro, sem crédito, sem emprego, sem crescimento da economia, com endividamento e inadimplência recorde das famílias, com consistência entre políticas do Governo, vindo de histórico onde as vendas de imóveis já caíam a cada ano, junto com os lançamentos e estavam fadados a caírem ainda mais, com imóveis usados “congelados” quanto a vendas e partindo para o aluguel ;

Agora: Sem renda, sem dinheiro, sem emprego, sem crescimento da economia, com endividamento e inadimplência recorde das famílias, com inconsistência entre as políticas do governo que tendem a aumentar endividamento e inadimplência das famílias e tirar confiança destas políticas, vindo de histórico onda as vendas de imóveis já caíam a cada ano, junto com os lançamentos e que tenderão a continuar caindo em função dos efeitos colaterais destas medidas (ver último parágrafo abaixo).

É, para o mercado de forma geral, creio até que as Ações das construtoras irão valorizar e será mais um motivo para “euforia” no IMOB, embora creio que isto não tenha acontecido no dia de hoje, no entanto, olhando com um pouco mais de seriedade e espirito crítico (algo inexistente para sardinhas da BOVESPA), não é difícil de perceber que esta não será a panaceia que salvará as construtoras e muito menos o segmento imobiliário como um todo, ao contrário, estão só cavando um buraco ainda maior para se enterrarem.

DETALHES:

Como não dá para o Governo pedalar 100% como no passado, ele pedala “usando o sistema” (*).

(*) Sistema = termo usado por Levy para definir os atuais fundings para o crédito imobiliário ou outros novos vinculados ao sistema financeiro como um todo e não o Tesouro ou Bancos Públicos sozinhos

Somando os R$ 22,5 bilhões desta notícia com os R$ 4,9 bilhões do FGTS, chegamos em pouco mais da metade da sangria esperada para poupança neste ano, no cenário mais “otimista” para o segmento imobiliário.

Para “complementar”, antes bancos privados driblavam a obrigatoriedade de uso de verbas da poupança para financiar casa própria e utilizavam para outros títulos, ligados a imóveis comerciais, usando uma brecha da regulamentação, agora o Governo cortou esta brecha, para forçar bancos privados a usarem mais verba da poupança para o crédito imobiliário e assim cobrir o déficit atual da poupança e se possível até crescer com isto mais do que a queda esperada via retirada das poupanças.

Em paralelo, o Governo tira liquidez de LCA e LCI para que menos pessoas tirem dinheiro da poupança e partam para estas aplicações, tentando conter a sangria da poupança.

Daí entra em outro problema, que é a falta de compradores habilitados para o crédito e/ou interessados em comprar imóveis, que já em 2.014 fizeram com que tivéssemos o pior resultado de vendas dos últimos anos e isto porque na época ainda não havia visibilidade quanto a crise para nem 10% das pessoas que conseguem vê-la hoje (desempregados, familiares e amigos).

Na prática, corretores convencendo muitos proprietários de imóveis a colocarem para alugar e esperarem as soluções mirabolantes do Governo para economia (que não virão, serão apenas “esparadrapos” para estancar hemorragias, como estes citados aqui) e enquanto isto as construtoras tentarão desovar seus estoques monstruosos via descontos relevantes em negociações “à quatro paredes”, sendo que quando os proprietários de usados descobrirem que foram enganados, que não conseguem locatários nem com grande prejuízo na “rentabilidade” e que na prática os imóveis deles só desvalorizam, será tarde demais…

Temos ainda efeitos colaterais das medidas acima: em um momento em que temos um aumento relevante no desemprego, combinado com queda na renda real das famílias, inflação e juros básico da economia em patamar muito elevado e PIB em queda, o Governo volta a adotar ações que privilegiam um segmento específico tentando salvá-lo para não gerar ainda mais desemprego, no entanto, suas ações tiram segurança do “sistema” de forma significativa, uma vez que as reservas existentes via compulsório eram uma espécie de seguro. Diminuir um “seguro” para incentivar um risco cada vez maior que seria coberto parcialmente por este seguro, é algo um tanto quanto contra-producente, da mesma forma que é contra-producente aumentar juros e praticar outras políticas contracionistas e ao mesmo tempo estimular o aumento do crédito concedido, principalmente quando temos famílias que se encontram com nível de endividamento e inadimplência geral (SERASA) em patamar recorde. Em outras palavras, é uma política “desenvolvimentista” contrária à demais políticas do governo, que ele adota de forma improvisada, como mais uma das medidas neste sentido nos últimos tempos, para tentar evitar uma queda brusca, no entanto, estão cavando um buraco cada vez mais fundo para se enterrarem, pois o que a experiência demonstrou claramente com a crise econômica que estamos vivendo, é que quanto mais pedalada e maquiagem fizerem, quanto mais políticas inconsistentes entre si adotarem, piores serão as consequências.

LCI/LCA deve ter impostos em 2016!!

Keynes vibra!!!

—

As 100 melhores cidades para investir em imóveis no Brasil – InfoMoney

http://www.infomoney.com.br/imoveis/investimentos-imobiliarios/noticia/4072664/100-melhores-cidades-para-investir-imoveis-brasil

Quem quer dinheiro???

Uma coisa, só uma observação, uma “destrutora” já caiu fora da bolsa, num passado recente, mas acho que não chegou a bancarrota, ainda!!!

BROOKFIELD (BISA3) NOS INDICES DA BMFBOVESPA – OPA 07/11/2014

http://www.infomoney.com.br/mercados/noticia/3674705/brookfield-bisa3-nos-indices-bmfbovespa-opa-2014

Não lembro se foi postado por aqui, de qualquer forma, fica esta marcação!

Os controladores colocaram mais de R$ 900 milhões na Brookfield em 2.014 para ela não quebrar!

Assim como em 2.015 a PDG já recebeu mais de R$ 350 milhões de seus controladores e precisará de um montante ainda maior vindo de controladores ao longo do ano para se manter viva.

A Viver é outra que se não tiver apoio de controladores não deve sobreviver até o final do ano.

A Rossi é que está em uma das situações mais complicadas, porque nem os controladores parecem ter a intenção de salvá-la, a maioria já deixou o barco…

O que há em comum entre todas as construtoras acima:

Todas elas fizeram altíssimo volume de vendas falsas na planta (para famílias que não podem adquirir crédito imobiliário no ato da entrega). Isto se converteu em alguns BILHÕES de Reais em distratos (cancelamentos de vendas), levando a super endividamento combinado com mega estoques e preços das Ações que desceram a ladeira.

Quem “escapou” das consequências acima e continuou “pedalando” com as vendas falsas? A Gafisa, que para pagar as dívidas vultuosas do segmento Tenda, geradas por distratos em enorme proporção, teve que vender 70% de sua “galinha dos ovos de ouro”, o segmento Alphaville.

Aguardando para ver qual será a primeira a anunciar insolvência…

CA, não sei se viu esta, mas tiraram ainda mais graninha das “destrutoras” e setor imobiliário, além do educacional, defesa, etc…, segue para apreciação:

16h47- Ricardo Bomfim

Quase R$ 2 bilhões foram as perdas na Bolsa de 2 setores com corte do orçamento

Beneficiadas por programas governamentais, estas ações estão sofrendo bastante com a austeridade do governo federal

SÃO PAULO – Austeridade é sempre bem-vinda pelo mercado em tempos de descontrole fiscal. No entanto, isso não impede que a maioria das empresas sofram em tempos de governo colocando o pé no freio. Pelo contrário, para alguns setores, principalmente aqueles que mais ganharam com políticas do Executivo nos últimos anos como o educacional e o imobiliário, qualquer corte é motivo de preocupação.

Um destes casos, é o das ducacionais, que, além do peso do corte do Orçamento (o terceiro ministério que mais sofreu com a medida), caem na Bolsa hoje após o MEC (Ministério da Educação) alterar a portaria sobre os procedimentos para solicitação do Fundo de Financiamento Estudantil (Fies). Agora, as regras para solicitação do financiamento dizem que “a seleção dos estudantes aptos para a contratação do financiamento do Fies, a partir do primeiro semestre de 2016, será efetuada exclusivamente com base nos resultados obtidos no Enem”.

Das empresas listadas na Bolsa e expostas ao Fies, todas recuam desde sexta: eKroton (KROT3), Estácio (ESTC3), Ser Educacional (SEER3) e Anima (ANIM3), acumulando perdas de 2,5%, 6,7%, 12,4% e 10,8%, respectivamente, segundo cotação desta terça-feira das 16h45 (horário de Brasília).

Quem também perde muito é o setor imobiliário. Ações como a Gafisa caem forte desde a última sexta-feira, quando foi anunciado o tamanho do corte de gastos nas contas públicas. Dos US$ 69,9 bilhões que o governo pretende contingenciar, R$ 25 bilhões sairão do PAC (Programa de Aceleração do Crescimento) e R$ 7 bilhões do ‘Minha Casa, Minha Vida’. Ou seja, empresas relacionadas a construção saem prejudicadas, mesmo aquelas que, como a Gafisa, que não tem exposição ao programa do governo.

Na Bolsa, as mais expostas são Direcional (DIRR3) e MRV Engenharia (MRVE3), mas mesmo assim as demais seguem o movimento negativo, como Cyrela (CYRE3), Eztec (EZTC3), Helbor (HBOR3), Gafisa (GFSA3) e Rossi (RSID3). Cada um desses papéis cai 9,2%, 2,7%, 7,8%, 7,8%, 4,5% e 16,5%, nesta ordem, desde o dia 22 de maio. No caso, vale lembrar que as incorporadoras possuem um beta elevado, ou seja, quando o Ibovespa cai, elas tendem a cair mais forte e quando sobe elas tendem a subir com mais vontade. Tendo o índice amargado perdas de mais de 2% desde sexta, dá para entender um pouco do rombo no setor.

Para ter uma ideia do tamanho das perdas nos dois setores que foram precificadas pelo mercado, somando-se o tanto de valor de mercado perdido por cada empresa, chegamos a R$ 1,7 bilhão.

Apesar disso, para o analista da Leme Investimentos, João Pedro Brugger, se o “dever de casa” for bem feito e o governo conseguir reconquistar sua credibilidade graças ao ajuste de Levy, o longo prazo fica positivo para estas companhias, bem como para a economia em geral. “Eu diria que quem tem ações dessas empresas deveria segurar e quem não tem não deveria entrar por conta do risco”, explicou.

Dentre todas as citadas, Brugger acredita que a Kroton é a que tem melhor potencial, já que tem uma boa gestão e capilaridade no mercado.

Veja qual foi a perda de cada empresa destes setores:

Ação Ticker Valor da ação Valor de mercado na sexta Valor de mercado hoje Queda no valor de mercado

Educacionais

Anima ANIM3 R$ 20,48

R$ 1.802.335.500,00

R$ 1.696.267.020,00

R$ 106.068.480,00

Estácio ESTC3 R$ 17,70

R$ 5.984.628.300,00

R$ 5.607.818.370,00

R$ 376.809.930,00

Kroton KROT3 R$ 12,24

R$ 20.412.009.600,00

R$ 20.005.719.600,00

R$ 406.290.000,00

Ser SEER3 R$ 13,21

R$ 1.775.520.340,00

R$ 1.659.072.250,00

R$ 116.448.090,00

Imobiliárias

Cyrela CYRE3 R$ 10,48

R$ 4.309.229.540,00

R$ 4.185.309.210,00

R$ 123.920.330,00

Direcional DIRR3 R$ 5,64

R$ 928.063.950,00

R$ 837.558.540,00

R$ 90.505.410,00

Eztec EZTC3 R$ 16,37

R$ 6.907.555.566,72

R$ 6.547.787.047,62

R$ 359.768.519,10

Gafisa GFSA3 R$ 2,49

R$ 967.848.960,00

R$ 952.726.320,00

R$ 15.122.640,00

Helbor HBOR3 R$ 2,56

R$ 693.213.000,00

R$ 651.981.000,00

R$ 41.232.000,00

Rossi RSID3 R$ 1,55

R$ 149.234.058,00

R$ 135.511.386,00

R$ 13.722.672,00

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/4065092/quase-bilhoes-foram-perdas-bolsa-setores-com-corte-orcamento

Vilmar,

Vi sim, mas em função das análises limitadas de quem investe nestas empresas, é capaz de se recuperar amanhã, veja notícia abaixo, que avalio no próximo comentário:

“FGTS vai injetar R$ 5 bilhões na compra da casa própria”

“http://www1.folha.uol.com.br/mercado/2015/05/1634012-fgts-vai-injetar-r-5-bilhoes-na-compra-da-casa-propria.shtml

Destaco os trechos da notícia acima:

“O Conselho Curador do FGTS aumentou em R$ 4,9 bilhões uma linha de financiamento para a casa própria”

A sangria estimada na poupança em 2.015 é de mais de R$ 70 bilhões, caso seja mantido o ritmo do início do ano, ou na “previsão” mais otimista que é da ABECIP, pelo menos R$ 50 bilhões. Se considerarmos uma destinação de 65% da poupança para o crédito imobiliário (na verdade nem isto os bancos privados estão utilizando), saímos de uma perda mínima de recursos da poupança para o financiamento de imóveis que é superior a R$ 30 bilhões e máxima superior a R$ 42 bilhões neste ano de 2.015. O crescimento acima aprovado quanto a funding do FGTS, de R$ 4,9 bilhões, cobriria uma parcela muito pequena da fuga da caderneta de poupança neste ano.

“…, o Conselho também reduziu o valor máximo do imóvel de R$ 750 mil para R$ 400 mil.”

De novo, só para lembrar, nos grandes centros temos mais de 70% dos anúncios em sites de imóveis por preços acima de R$ 400 mil. No caso da CEF também falaram em privilegiar imóveis de menores valores, com teto similar de R$ 400 mil. Parece que estas ações visam garantir juros menores para atender apenas a população trabalhadora que tem condições de adquirir imóveis com preços de até R$ 400 mil, uma vez que, conforme demonstrado acima, de qualquer forma não haverá dinheiro com juros subsidiados para atender a todos que se enquadram no SFH (limite de preço de imóvel de até R$ 750 mil nos grandes centros).

“… já que 60% dos recursos terão que ser emprestados para imóveis novos.”

Estão privilegiando os imóveis novos, só que não dando exclusividade para os mesmos, talvez para tentar um fôlego bem pequeno para os usados de menor preço também.

Esta ainda não será a solução mirabolante que o segmento imobiliário tanto espera, estão avaliando outras alternativas, provavelmente com funding misto com outras aplicações financeiras e maiores juros, que não seriam “palatáveis” para imóveis que em sua grande maioria são anunciados acima de R$ 400 mil…

Micharia mesmo, estranho !!!

Não sei onde querem chegar, tapar o sol com a peneira??

Hoje ainda caindo o IMOB:

-0,56% IMOB 534 pts última atualização: 10:50

http://www.infomoney.com.br/imob

Só no mês de maio/2015 a sangria da poupança já ultrapassou os R$ 5 bilhões.

Pior que parte da medida é reduzir o valor financiável com este fundo do FGTS para R$ 400.000 (antes era R$ 750 mil nos grandes centros) e a CEF já tinha dito antes que também privilegiaria imóveis até R$ 400 mil.

Está faltando dinheiro para o Governo, então eles tem que restringir, criar filtros e qualquer “compensação” é mais para dizer que estão fazendo alguma coisa, que não estão “insensíveis” ao segmento imobiliário. Estão brincando de “morde e assopra”.

Teremos retiradas de mais de R$ 50 bilhões na poupança neste ano em função de crise e SELIC, com redução de cerca de R$ 6 bilhões no MCMV em função do ajuste fiscal, como compensar?

Governo orienta representantes do conselho curador do FGTS (50% dos membros) a dar R$ 5 bilhões do FGTS e ainda condicionam o uso deste novo saldo a imóvel financiado abaixo de R$ 400 mil, para tentar fazer com que este “dinheiro dure”.

Resumindo: mordem arrancando um braço, assopram bem de levinho e saem correndo, é o que o Governo consegue na atual conjuntura…

alguém analisa pra mim??

”

ROSSI COMEMORA PERFORMANCEDE VENDAS NO FEIRÃO DA CAIXA

http://www.parana-online.com.br/colunistas/bebelritzmann/109354/

”

kkk, mas a Caixa não tem caixa para financiar, auhahuauhauha, fui numa agência aqui em SP/SP, semana passada, os caras estavam 20 dias sem receber um repasse sequer do governo federal para financiamento imobiliário, auhauhauhauh, agora conta a do português!!

\o/

Exame @exame_com 39 min

Site realiza feirão de imóveis com até 38% de desconto

http://abr.ai/1FehAlX

Vilmar,

Estas notícias do feirão da CEF não são para serem levadas a sério: quando falam sobre aumentos, geralmente é em “contratos assinados OU visitantes”, ou seja, induzem as pessoas ao erro, elas pensam que teve aumento em contrato assinado e isto nem aconteceu. Neste caso da Rossi, sequer falaram sobre qualquer aumento de vendas…

Complementando sobre a reportagem acima:

1) Como eles omitiram a comparação com ano anterior, normalmente é porque o resultado foi negativo, se as vendas tivessem sido melhores, colocariam isto em destaque ;

2) R$ 5 milhões em vendas em Curitiba é sucesso para a Rossi??? No total do Brasil eles tiveram distratos superiores a R$ 1 BILHÃO só em 2.014 e já informaram que os distratos em 2.015 estão crescendo, ou seja, este valor de R$ 5 milhões no feirão da CEF em Curitiba não tem nenhuma representatividade para o porte da Rossi, das suas dívidas e de seus distratos, sendo que passa MUITO longe de “sucesso” ;

3) Como são imóveis populares, vamos dizer que na média o preço de venda talvez tenha sido de uns R$ 180 mil. Se dividirmos R$ 5 milhões por R$ 180 mil, teríamos algo como 28 imóveis vendidos. Isto é um “sucesso” de vendas onde??? Mesmo em uma cidade muito pequena e Curitiba não é tão pequena assim, este seria um fracasso, isto sim! Talvez seja sucesso em relação a realidade atual, onde não vendem quase nada ;

4) A Rossi DESISTIU de fazer lançamentos no mercado imobiliário de Curitiba a partir de 2.013!!! Isto aconteceu porque eles já havia percebido a super-oferta nesta localidade, aliás, não foram só eles, a PDG e outras foram no embalo. Em outras palavras, desde 2.013 a Rossi não faz lançamentos por lá, e os empreendimentos que eles mencionaram já foram lançados no máximo naquela época e logo se aproximarão da fase de entrega, sendo que mesmo assim, certamente ainda tem muitas unidades para serem vendidas, de novo, nenhum sinal de sucesso aí ;

5) O “sucesso” da Rossi está associado a contratos de compra e venda assinados, as famosas “vendas de papel”. Quantos destes futuramente poderão se converter em vendas reais, daí é uma história completamente diferente. A praxe em feirão da CEF é o corretor esquecer de falar sobre o INCC corrigindo todo o saldo, não fazer uma simulação correta, prometer que na hora do crédito imobiliário vai ser fácil, porque ele conhece umas “manhas”, etc,etc, etc. O público preferido de todas as construtoras para fazerem as vendas FALSAS na planta que no ato da entrega se transformam em distratos, é exatamente a população de mais baixa renda que é a maioria nos feirões da CEF, portanto, lá é o local ideal para aplicarem o golpe. Não é a toa que a grande maioria das vendas falsas da Rossi sempre foi para este público e também desistiram de lançamentos no segmento popular exatamente porque gerava volume absurdo de distratos, também a partir de 2.013. Não se iludir, mesmo com stand da CEF no feirão, isto não significa nada quanto a aprovação de crédito futuro, até porque uma boa parte das vendas deve ter sido para empreendimentos em fase de construção ainda e terem focado só no documento entre Rossi e cliente, sequer passando pelo stand da CEF.

Opa, aliás, Curitiba até foi tema de post aqui no blog:

Bolha imobiliária em Curitiba, no Brasil e nos Emergentes

http://defendaseudinheiro.com.br/bolha-imobiliaria-em-curitiba-no-brasil-e-nos-emergentes

Sugiro a leitura deste artigo. Os gráficos e análises combinam perfeitamente com o que consta no tópico, aliás, parte da base de dados é a mesma (CAGED), só ficou diferente quanto a base usada para evolução da renda:

http://blog.estadaodados.com/caged/

Incorporadoras tentam estancar perdas

NAIANA OSCAR E LUCAS HIRATA – O ESTADO DE S. PAULO

24 Maio 2015 | 21h 27

Enquanto aguardam um pacote de medidas para destravar o financiamento imobiliário, companhias tentam reduzir devoluções de imóveis com proposta de troca de unidades; distratos podem chegar a R$ 7 bilhões neste ano

O lema deste ano entre as incorporadoras imobiliárias é sobreviver. Endividadas, com milhares de imóveis encalhados, as empresas se viram obrigadas, nos últimos meses, a lidar com uma nova variável: a falta de crédito para construir e para que seus clientes consigam concretizar a compra da casa própria. A expectativa é de que o governo federal divulgue em breve um pacote de medidas para destravar o financiamento imobiliário. Enquanto o socorro de Brasília não vem, as companhias estão buscando alternativas para estancar as perdas.

A meta é evitar, a todo o custo, que os clientes (mesmo os que tiveram o financiamento negado pelo banco) devolvam os imóveis. Os chamados “distratos” são duplamente negativos para as construtoras, que podem ter de brigar na Justiça para reter o dinheiro já recebido como pagamento do imóvel e somar mais um produto parado no estoque, gerando gastos.

A saída encontrada por algumas delas tem sido facilitar a troca de imóveis dentro da carteira de produtos da construtora. “Essa prática sempre existiu, mas nunca foi fomentada pelas companhias”, diz Bruno Vivanco, vice-presidente comercial da imobiliária Abyara Brasil Brokers. “Agora, isso está sendo incentivado porque ninguém, neste momento, quer perder clientes.”

Com dívida de R$ 6,3 bilhões e distratos que somaram R$ 254 milhões no primeiro trimestre, a PDG é uma das mais agressivas na estratégia de troca de imóveis. A empresa criou um departamento de retenção, cujo foco é atender os clientes com esse tipo de proposta. No escritório da empresa em São Paulo, o corretor Alexandre Matsui tem feito, em média, uma troca por semana. “Estou no mercado há seis anos e nunca tinha visto um movimento desse tipo. Antes, eu convencia o cliente a comprar. Agora, eu tenho de convencê-lo a trocar.”

Na PDG, há casos de investidores que substituíram o financiamento de três imóveis pelo de um, ou de uma aposentada que trocou um apartamento de R$ 6 milhões por outro de R$ 1 milhão, no Rio, para garantir o crédito com o banco. Em vez de ficar com os dois produtos na prateleira, a PDG mantém apenas um e consegue repassar o cliente para a instituição financeira, com um financiamento menor.

É o que a Gafisa também está tentando fazer para reduzir o nível de imóveis em estoque, que atingiu os R$ 2,1 bilhões no fim do primeiro trimestre. A companhia lançou neste mês uma campanha publicitária com o mote “Risco Zero” em que facilita a troca de unidades, suspende por seis meses o pagamento das parcelas se o cliente ficar desempregado e devolve a diferença, caso o imóvel vendido seja anunciado por um preço mais baixo.

“As empresas estão usando a criatividade”, diz Eduardo Luque, sócio da PwC Brasil. “Quanto mais tempo demorar para melhorar o acesso a crédito, mais elas serão penalizadas.” De janeiro a março, o volume de empréstimos para aquisição e construção de imóveis recuou pela primeira vez desde 2002. Foram liberados cerca de R$ 24 bilhões, queda de 4,6% em um ano.

Na contramão, a poupança acumulou saque de R$ 29 bilhões até abril. Mantido o mesmo ritmo de retiradas, a projeção para 2015 indica saída líquida de R$ 74 bilhões ou 60% do financiamento imobiliário feito em 2014, de R$ 112 bilhões. Com este cenário, a agência de risco Fitch calcula que o volume de distratos deve atingir os R$ 7 bilhões neste ano.

Pressão. Entre as reivindicações do setor, está a liberação pelo Banco Central de uma parte dos 20% dos recursos da poupança que os bancos são obrigados a deixar na instituição (chamados de depósitos compulsórios), para que eles usem esse dinheiro para conceder financiamentos a casas populares. Hoje, os executivos das principais incorporadoras do País se reunirão com o ministro da Fazenda Joaquim Levy para tratar dessas questões.

http://economia.estadao.com.br/noticias/geral,incorporadoras-tentam-estancar-perdas,1693434

Tivemos mais de 17 BILHÕES em distratos no período de 2.011 a 2.014, liderados pelas empresas PDG, Gafisa, Rossi, Brookfield, mas envolvendo outras como MRV, Tecnisa, Viver e Eztec, falando só das que abrem estes valores, sem contar, por exemplo, Cyrella e Even que omitem esta informação (dizem que existem, mas só abatem das vendas brutas) e ainda, levando em conta só uma amostragem que acompanho há algum tempo envolvendo 12 construtoras (a Direcional, por exemplo, não está na minha lista, mas apresentou números relevantes e crescentes). Isto sem contar toda a maquiagem dos últimos anos, como a PDG atrasar em até 1 ano ou mais a “análise” de distratos e só aceitar depois de encontrar alguém para revender (MRV fazendo algo similar), a PDG só reconhecer como distrato se não for revendido no mesmo trimestre, todas tentarem trocar o imóvel devolvido por outro menor e mais viável para o financiamento do cliente, dentre outras diversas formas de pedaladas. Para 2.015, a previsão do próprio segmento imobiliário é que estes distratos alcancem R$ 7 bilhões, isto sem contar com toda a maquiagem. Números absolutamente absurdos que não existiam antes de 2.010 no Brasil e que não existem em nenhum lugar do Mundo (outros países tem venda na planta, mas não no volume que existe no Brasil e muito menos com percentuais tão elevados de distratos) e isto acontece, apesar das vendas na planta serem muito antigas e estas construtoras mais ainda, ou seja, não tinham como alegar que “desaprenderam” sobre como se faz uma análise de capacidade de pagamento dos clientes…

Se não tivéssemos um volume tão absurdo de vendas falsas na planta para famílias que não terão renda para adquirir crédito imobiliário na entrega dos imóveis, servindo apenas para simular crescimento de demanda e com isto aumento artificial de preços e de ganhos para agentes envolvidos na bolha, não teríamos nenhum super-estoque nem mega endividamento para as construtoras que mais financiaram todo este esquema, ou seja, os problemas mencionados no tópico, simplesmente não existiriam.

Como sabemos, a escalada nas construções motivada pela demanda simulada acima combinada com mega especulação, gerou muitos empregos por um tempo, mas o super estoque gerado por esta pirâmide está fazendo com que a construção civil lidere o desemprego agora (construtoras param de lançar), ao mesmo tempo que o preço abusivo do M2 comercial foi repassado para preços de produtos e serviços, as estratégias do governo para conter inflação via combustíveis, energia elétrica, câmbio, etc., também estão fazendo com que a inflação exploda e temos ainda toda a “colaboração” de nossa bolha para a queda do PIB, via preço de parcela de imóvel ou aluguel tomando muito da renda das famílias e reduzindo sua capacidade de consumo, muitas lojas de pequeno porte fechando em função de preços de aluguéis proibitivos, dentre diversos outros prejuízos que nossa bolha imobiliária causa à economia.

Em outras palavras, o que as construtoras e o segmento imobiliário como um todo pedem, mais os bancos, é a continuidade de apoio do Governo para que eles possam continuar contribuindo com a destruição da economia…

Sim, agora não querem ser capitalistas na dor, então querem virar socialistas, pois privatizaram os lucros e querem socializar as perdas.

Eu acho que já vi isto na história recente do subprime…

08h46- Paula Barra

Petrobras, siderúrgicas e mais 12 notícias agitam o radar desta segunda-feira

Confira os principais destaques corporativos nesta manhã; a matéria será atualizada até a abertura da Bovespa às 10h (horário de Brasília)

…

Construção

O ministro do Planejamento, Nelson Barbosa, disse que foram contingenciados cerca de R$ 6 bilhões do Minha Casa, Minha Vida, e que o programa ainda tem R$ 13 bilhões disponíveis para pagamento neste ano. Segundo Barbosa, o ritmo de execução do Minha Casa será adequado. Na Bolsa, as empresas que possuem maior exposição ao programa são MRV Engenharia (MRVE3) e Direcional (DIRR3).

….

m.infomoney.com.br/mercados/acoes-e-indices/noticia/4061378/petrobras-siderurgicas-mais-noticias-agitam-radar-desta-segunda-feira

As construtoras estão sofrendo as consequências da bolha imobiliária que tanto ajudaram a criar, esta redução do planejado para o MCMV, que já vinha sendo especulado há tempos, é apenas mais uma delas. Soma-se a isto a redução e encarecimento do crédito imobiliário concedido e correndo por fora, a maior restrição dos bancos em emprestarem dinheiro às construtoras para novos empreendimentos imobiliários. Resumindo, as construtoras não terão escapatória, ao que tudo indica, não haverá solução mirabolante para elas, terão que lidar com a consequência dos seus atos, que acabarão levando a falência ou recuperação judicial algumas delas, a não ser que os controladores em suas atividades “messiânicas” insistam em fazer aportes multi-milionários, como os mais de R$ 900 milhões na Brookfield em 2.014 ou os mais de R$ 350 milhões na PDG em 2.015 (até aqui). Vamos continuar acompanhando…

Elas estão apertando o governo, querem mais Cash de qualquer jeito.

A bicicleta tem que continuar pedalando….

Índice de atividade do BC antecipa tendência à recessão

http://economia.estadao.com.br/noticias/geral,indice-de-atividade-do-bc-antecipa-tendencia-a-recessao-imp-,1692063

Trecho do link acima:

“Quase todos os setores econômicos registram recuos, neste momento. A queda é mais pronunciada na construção civil, mas também atinge a indústria, o comércio varejista e já afeta os serviços, setor até aqui mais resistente à baixa. Essa situação de esfriamento da atividade econômica finalmente passou a ser retratada pelo mercado de trabalho, com aumentos na taxa de desemprego pela combinação de demissões com avanço na procura por emprego.

Governo finaliza plano para frear demissões

http://www1.folha.uol.com.br/mercado/2015/05/1633245-governo-finaliza-plano-para-frear-demissoes.shtml

Vamos resumir o que consta na notícia e refletir a respeito:

Um plano que tem como base o que se pratica na Alemanha e visa salvar empregos no Brasil. Pelo que está sendo divulgado, poderia se reduzir a jornada em 30% e o salário, da parte paga pelas empresas, se reduziria em 15% (15% de salário a menos para todos os funcionários da indústria que aprovar esta medida), sendo que os outros 15% que não seriam descontados dos funcionários, viriam de um fundo anti-crise (a ser definido, talvez os 10% que empresas depositam do FGTS quando demitem e que tem saldo relevante acumulado) e os impostos do Governo teriam que ser pagos integralmente. Ministério da Fazenda e demais, excepcionalmente, concordam e são favoráveis à medida. Aplicável só se a empresa comprovar que queda na produção advém de redução da demanda gerada pela crise na economia e não é causada por má gestão, além de aprovação prévia em assembléia da categoria.

Refletindo sobre o que consta acima:

Vamos lembrar, em primeiro lugar, o interesse dos agentes: por que foram as centrais sindicais que sugeriram o plano? Porque funcionário demitido não paga sindicato, mas funcionário mantido, mesmo com salário reduzido, paga. Assim, as centrais sindicais querem, antes de tudo, garantirem a continuidade de seus ganhos nos patamares atuais.

Na Alemanha, como regra, o reajuste de categoria é vinculado à ganhos de produtividade e assim, não gera inflação, enquanto no Brasil é exatamente o contrário, por isto que nos últimos tempos tivemos inflação tão elevada, este é o primeiro ponto que “não bate”: se aprovada e medida for em frente, significa que vamos estimular a manutenção de uma inflação alta em ambiente de recessão, ou seja, seria como postergar a nossa “receflação”, que já é um evento bem raro e indesejado. Considerando-se nossa conjuntura, é mais uma pedalada, pois nosso contexto é bem diferente do alemão, como mencionei aqui, é o contrário.

Por que esta medida estimularia a continuidade de nossa “receflação” por mais tempo? Tentando traduzir isto de forma simplificada: infelizmente os empregos INCHARAM, tiveram um crescimento não sustentável via diversas bolhas, uma delas, a principal, a bolha imobiliária, só que isto foi inchando a inflação, os juros para combater a inflação, o endividamento e inadimplência das famílias, etc., e tudo isto gerou estragos que acabam sendo muito grandes, maiores do que se não tivessem inchado os empregos artificialmente. Agora querem resolver sem gerar a destruição da anomalia que foi a causa raiz de tudo isto (bolhas e o correspondente inchaço de empregos sem ganhos de produtividade), só que isto não vai conter a inflação, pois empresas terão somente um ajuste de capacidade de produção à demanda sem mexer em produtividade, logo o seu obstáculo para redução de custos continuará lá e até poderá se agravar (dependendo do volume de queda de demanda e peso dos custos fixos, poderíamos ter maiores custos fixos em troca de menor produção), o que fatalmente levará a manter a inflação mais elevada, sem contar que o endividamento e inadimplência podem ganhar fôlegos indesejados, que só vão aumentar o tamanho dos problemas. É análogo as pedaladas “desenvolvimentistas”, ou seja, diminui os efeitos visíveis dos problemas no curtíssimo prazo e gera consequências muito piores no médio e longo prazo.

O que consta acima pode ficar ainda mais grave se, em virtude da nossa PEA (População Economicamente Ativa) ser menor do que a média mundial e menor também que a da Alemanha (aproximadamente 10 pontos percentuais abaixo), temos muitas pessoas dependentes economicamente de outras, em outras palavras, recebedores de renda estão estrangulados com dívidas e inadimplência recorde, ao reduzir seus rendimentos, mais familiares vão ter que buscar emprego para sustentar a família e pagar as dívidas em patamar recorde das famílias e como nosso desemprego é medido em função de quem está procurando emprego, o indicador do desemprego sobe ainda mais do que se não adotasse este plano, o que desestimula consumo e investimentos, ou seja, sinuca de bico. Se não adotassem este plano, como exemplo, poderíamos ter 72.000 famílias que teriam este efeito multiplicador negativo de outros familiares procurando emprego para compensar a perda das receitas (aproximadamente 53.000 demissões na indústria e 29.000 na construção civil em abril/2014, utilizo este número como exemplo), ao adotarem o plano, este número de famílias que terão novos membros procurando emprego pode subir para algo próximo a 350.000 (assumindo que todos os funcionários destas indústrias teriam redução de salários que pouparam demissões médias de cerca de 20% do efetivo).

Isto sem contar que as indústrias se virão privadas de fazer a famosa “seleção natural”, dispensando os profissionais de menor produtividade e mantendo os mais produtivos, o que de novo, reforça a improdutividade e manutenção de inflação elevada, com todos os seus efeitos destrutivos para economia e sociedade.

Em um primeiro momento, pode até salvar o consumo de bens de pequeno porte, mas não deve ajudar nada quanto a imóveis e carros, ao contrário, pode piorar. Voltando ao exemplo acima, no cenário anterior, 72.000 famílias sem condições de consumir nada, agora 350.000 com orçamento ainda mais apertado, que certamente deixarão de ser novos clientes para produtos mais caros, como imóveis e automóveis e TALVEZ consigam consumir alguns produtos de menor preço como eletro-eletrônicos, roupas, etc., além de itens de subsistência.

O prejuízo, portanto, acabaria sendo duplo, exatamente para os segmentos que detém o maior problema quanto a desemprego: construção civil e automóveis. Por um lado não veriam a demanda voltar a aquecer, por outro, acabariam sendo forçados a adotarem o novo plano e com isto só postergar a destruição de caixa e o tamanho do rombo.

Não se faz omelete sem quebrar os ovos e este governo ainda não aprendeu isto…

Sim, é isto mesmo, vão postergando pra ver se a economia pega no tranco ou por inércia…

É verdade, só que o que eles não sabem, é que economia não pega no tranco ou por inércia e pior, eles não entendem que depois de anos e anos de pedaladas e maquiagens, criar medidas paliativas como a que consta acima, onde o efeito colateral negativo é claramente maior do que o efeito positivo esperado, é demonstrar para o mercado que estão completamente perdidos e metendo os pés pelas mãos, o que destruirá de vez qualquer confiança neste governo.

Na verdade, conforme ressaltei na última parte do tópico, o governo já estava sendo excessivamente gradualista em suas ações, o que só aumenta o tamanho do buraco e a duração da crise, além de prejudicar a qualidade da solução, tudo isto em virtude de interesses politiqueiros, para tentarem “sair do corner e deixarem de tomar porrada” da população e da oposição, mas a continuar deste jeito, irão a nocaute quando menos esperarem…

O que este governo deveria ter feito no início do segundo mandato, seria algo similar ao que fizeram no início de 2.003 e do primeiro governo do Lula, ou seja, ações mais radicais e imediatas, para estancar a sangria e transmitir firmeza de propósitos para o Mercado, de tal forma que a dor inicial seria muito maior, mas a recuperação poderia vir mais rápido e com melhor qualidade.

Infelizmente, a questão política e a disputa desleal durante o período pré-eleitoral, incluindo o acirramento da “guerra de classes” promovido pelo PT, acabou inviabilizando a ação acima.

Aliás, só para reforçar o que comentei mais acima sobre o Governo não ter aprendido que não se faz omelete sem quebrar os ovos, sugiro leitura da notícia que coloco no comentário abaixo deste.

O que pode acontecer se o Mercado finalmente perceber que o PT é “incurável”? Por um lado ele destruiu a economia do país através de uma série de medidas estapafúrdias que qualquer primeiro anista de faculdade de economia sabia que ia gerar uma crise de grande porte, agora ele está botando a culpa naquele que veio para arrumar toda a sujeira que eles criaram?

Qual a “evolução” do cenário que consta no comentário abaixo? O pior possível é se eles retomarem a política “desenvolvimentista” e abandonarem de vez os fundamentos, pois teremos como consequência uma redução antecipada do rating do Brasil, como uma debandada geral de investidores, US$ e inflação disparando e FORÇANDO ainda mais o aumento de juros que eles tanto combatem, daí sim, destruindo ainda mais nossa economia e expectativas de curto e médio prazo.

Sem esquecer que uma tal de Janet Yallen disse que os juros nos EUA começam a subir ainda em 2.015, sem falta, já pensou isto acontecer dentro do cenário acima e combinado com queda mais sensível no consumo de commodities pela China?

É, viver em um país governado por mais de uma década pelo PT não é para qualquer um, é só para os fortes… Eles fazem lembrar uma máxima: “não há nada tão ruim que não possa ficar pior”.

Hehehehh, se isto se confirmar, o Eduardo Cunha, Eduardo Paes ou Michel Temer ganham fácil em 2018 hein 🙂

Lula teria em mente colocar Nelson Barbosa na Fazendo no lugar de Levy

http://www.infomoney.com.br/mercados/politica/noticia/4063753/lula-teria-mente-colocar-nelson-barbosa-fazenda-lugar-levy-diz

Ah sim, parte da solução “genial” de colocar Nelson Barbosa no lugar de Levy, é que eles esperam que o corte de despesas do governo seja menor e o aumento de impostos maior, com isto, o governo poderia continuar pedalando com a “transferência” de renda para amortizar os efeitos da crise (ao mesmo tempo que piora suas consequências) e usar de mais dinheiro vindo dos impostos.

O problema é que o Governo se esquece (ou talvez os economistas socialistas nunca tenham aprendido sobre isto!) da curva de Laffer, que demonstra que quando você já tem uma carga tributária muito elevada e a aumenta ainda mais, o total de imposto arrecadado cai!

As soluções mirabolantes de impostos sobre grandes fortunas (aqui é cômico, consideram grande fortuna acima de R$ 1 milhão, que graças a bolha que eles inflaram, não dá nem pra comprar uma minuscula quitinete em área nobre de São Paulo) e de aumentar o imposto de renda para quem já está enquadrado nas maiores faixas (vingança contra a classe média opressora e as passeatas e os panelaços (rs)?), além de resultar em um menor imposto total recolhido, ainda vai intensificar a famosa “guerra de classes” e incentivar como nunca para que as grandes riquezas fujam do país (vide França), o que aliás, já está acontecendo, como podemos observar pelo grande aumento de compra de imóveis no Exterior apesar da subida do US$ e com uma mudança de finalidade: mudou de uso eventual para moradia definitiva!!!

Sim, no final da contas, parece que única solução vai ser a “esquerda” quebrar o país, a direita voltar, pegar os cacos, consertar, e depois de anos, a esquerda liberal voltar para estragar tudo de novo!!!! O ciclo reinicia….

Estória interessante que explica como funciona o socialismo:

“Logo nas primeiras aulas do ano letivo, um professor explicava sobre socialismo no Mundo e toda a destruição gerada. Alguns alunos se revoltaram, pois discordavam da interpretação e discutiram fortemente com o professor, que propôs então adotarem um sistema socialista para aquela turma:

A partir de hoje, não valerá mais a nota individual das provas, todos receberão a mesma nota, que será a média da turma

Os alunos se empolgaram com a ideia.

No primeiro bimestre a média foi 7 (o mínimo para passar). Aqueles alunos que nunca estudavam e tiraram nota zero na prova ficaram exultantes. Aqueles que ralavam dia e noite e tinham tirado nota 10, ficaram revoltados!

No segundo bimestre, a média caiu para 5. Isto ocorreu porque muitos dos alunos que tiravam nota 10 resolveram não estudar tanto, afinal de contas, de que adiantava, o seu resultado final seria cada vez menor, não é mesmo?

No terceiro e quarto bimestre, a média da turma ficou em 3 e 0, respectivamente.

Ao final do ano, o professor comunicou que todos estavam reprovados!”

Pois é, acabe com a meritocracia, faça uma espoliação cada vez maior daqueles que mais se esforçam e você não poderá esperar nenhuma consequência diferente da que consta acima.

Veja como andam Argentina, Venezuela, Cuba e outros países que adotaram as “brilhantes” teorias socialistas. A continuar assim, pelo sonho do PT e do socialismo bolivariano, estaremos em filas infindáveis nos supermercados, com hiper-inflação mega maquiada e colocando a culpa nos empresários opressores, nos EUA, etc., etc., etc…

Boa, conheço a historinha, aliás, até postei aqui no blog, anos trás:

http://defendaseudinheiro.com.br/pensamento-e-impossivel-multiplicar-riqueza-dividindo-a

http://defendaseudinheiro.com.br/piada-do-dia-bem-vinda-ao-capitalismo

Legal e esta estória está mais atual do que nunca, com o Lula querendo tirar o Levy para colocar o Nelson Barbosa e este último implantando imposto sobre grandes riquezas, aumentando IR dos maiores salários, etc.

Acho que a Dilma não deixará o Lula tomar conta não, minha opinião!!!

Eu se fosse ela, como o PT não apoia nada, eu me filiaria ao PMDB e já começaria fazer campanha para MICHEL, EDUARDO OU EDUARDO 2018 !!!

🙂

A informação abaixo complementa os dados que coloquei neste tópico sobre a geração de empregos formais no país. Lembrando que no período de outubro/2014 a abril/2015, só a construção civil fechou 250.000 vagas e neste mês de abril/2015 foram mais de 23.000 vagas perdidas na construção civil.

País fechou 97.828 vagas formais em abril.

http://g1.globo.com/economia/noticia/2015/05/pais-fechou-97828-vagas-formais-em-abril.html

Incorporadoras tem lucro quase 100% menor

http://www.valor.com.br/empresas/4055444/incorporadoras-tem-lucro-quase-100-menor

Trecho do link acima:

“O desempenho das incorporadoras de imóveis no primeiro trimestre refletiu as dificuldades que o setor vem atravessando, provocadas pela escassez e encarecimento do crédito. De janeiro a março, o resultado líquido consolidado das companhias de capital aberto caiu 97,9% quando comparado ao mesmo período do ano passado. A receita líquida teve retração de 14,5% por causa da redução nas vendas e do crescimento nos distratos. As companhias fizeram lançamentos no total de R$ 1,74 bilhão, 68,4% menos que no mesmo período de 2014. As vendas líquidas recuaram 37%, para R$ 4,23 bilhões, pressionadas pelas rescisões.”

O que a reportagem acima diz é que o péssimo resultado do 1T15 se deve a encarecimento e escassez de crédito.

Só para lembrar, o 1T15 termina em março e a CEF em abril/15 promoveu aumento dos juros além de reduzir o valor financiável de novos, que saiu de 90% para 80%, sendo que em maio/15 ela dificultou muito o crédito para os usados (o que mais prejudica do que ajuda aos novos) e começou a privilegiar só os financiamentos de imóveis de menor valor, sendo que outros bancos seguiram a CEF quanto a aumento de juros e alguns deles quanto a redução de percentual financiável (pelo menos Itaú e Santander). Em outras palavras, o crédito imobiliária teve uma piora sensível DEPOIS dos resultados acima, já dá para imaginar como devem ficar os resultados do 2T15…

Tem banco privado ainda financiando 80% imóvel usado!

Vilmar,

Sim, é verdade, mas considere os pontos abaixo, que fazem muita diferença.

Comentei mais acima sobre Itaú e Santander que estão financiando até 70% do imóvel usado, temos a CEF com 50% e ainda os demais bancos privados em que parte deles manteve os 80% financiáveis (lembrando que até o início de abril era até 90% financiável para novos e usados, mudou para 80% em abril e depois disto mudou de novo em maio).

Só que financiar até 80% do usado, você tem que ponderar o seguinte: quem disse que a avaliação do banco será a mesma que a de quem está vendendo? Veja um trecho interessante que consta em reportagem que colei mais acima e repito aqui o link, explicando parte dos motivos dos distratos, aliás, o PRIMEIRO motivo mencionado (ele estão falando sobre imóveis novos):

http://veja.abril.com.br/blog/cidades-sem-fronteiras/2015/05/20/distratos/

“1) O primeiro complicador é que o banco não vai liberar todo o montante que falta ser pago, mas apenas 80% do que o banco disser que o imóvel vale. Isso significa que pode haver discordância entre o valor estipulado pelo banco, baseado numa avaliação própria, e o valor estipulado pela incorporadora, firmado anteriormente com o consumidor e corrigido monetariamente pelo índice INCC.”

Traduzindo o que consta acima, o banco pode até manter os 80%, mas quem disse que estes 80% serão sobre o valor que vendedor e comprador ACHAM que vale o imóvel? Com tudo que está acontecendo, tenha certeza que as avaliações dos engenheiros vão diminuir e até ouvi informação de insider da CEF de que até eles estão com esta ordem de reduzir o valor de avaliação para uma margem de menos 15%, como praxe (tanto para novos quanto usados).

Em outras palavras, 50%, 70% ou 80% financiáveis, são relativos, é como quando você faz uma faculdade que tem média 5, mas esta média é super difícil de ser alcançada e compara com uma que tem média 7, mas a média é fácil de ser obtida, no fundo, dá na mesma e o que direciona não é a média em si, mas sim o avaliador e o critério. Voltando ao caso dos imóveis, antes tínhamos 90% financiável (até antes de abril) e agora temos de 50% para usados a 80% para novos, só que em ambos os casos, os bancos estão sendo mais criteriosos e reduzindo aquilo que seria o valor de venda, aliás, este maior critério por parte dos bancos já vinha acontecendo mesmo antes de maio, é só ver a notícia mais acima sobre aumento de 60% nos distratos no 1T15 na comparação com 1T14…

Construção civil demite quase 50 mil funcionários só este ano

http://globotv.globo.com/rede-globo/bom-dia-brasil/v/construcao-civil-demite-quase-50-mil-funcionarios-so-este-ano/4196433/

Comprar imóvel? A hora agora é de alugar e investir o dinheiro

http://www.administradores.com.br/artigos/economia-e-financas/comprar-imovel-a-hora-agora-e-de-alugar-e-investir-o-dinheiro/87296/

Trecho do link acima:

“Dificuldade para financiar imóvel? Por que não inverter o quadro e fazer os juros trabalharem para você? E o aluguel pode ser uma alternativa enquanto isso”

Até tu, FINGE ZAP???

Desconto na compra de imóvel bate recorde e afasta investidor, aponta FIPE ZAP

http://economia.ig.com.br/financas/casapropria/2015-05-21/desconto-na-compra-de-imovel-bate-recorde-e-afasta-investidor-aponta-fipezap.html

Trecho do link acima:

“Para quem quer vender, a dica é pensar bem se vale a pena dispensar uma oferta razoável que eventualmente aparecer na expectativa de receber uma melhor mais à frente. Ela pode demorar bastante a aparecer num momento em que o preço de venda está descendo a ladeira.”

Matéria realista, é isto mesmo!

Vejamos mais um caso em que um “especialista” que recebe uma excelente remuneração do segmento imobiliário para fazer palestras motivacionais para corretores e defender publicamente este setor, tenta se utilizar de seu “prestígio” para influenciar as pessoas dizendo que “agora é um ótimo momento para comprar” (como fizeram ao longo de anos durante a explosão da bolha imobiliária espanhola e a cada mês os preços caiam mais):

Santos vê queda em preço de imóveis após boom imobiliário

http://g1.globo.com/sp/santos-regiao/noticia/2015/05/santos-ve-queda-em-preco-de-imoveis-apos-boom-imobiliario.html

“Para o economista Ricardo Amorim, esse é um fator que causa dificuldades às empresas do ramo da construção civil. “A região da Baixada Santista é um ótimo exemplo do que acontece no país. Houve uma retração do mercado. Soma-se a isso fatores como a queda da confiança no governo, pois as construtoras viram a economia piorando e ficaram com medo, retraíram os seus investimentos”, diz.”

Vilmar,

Será que é o Governo quem quer dar uma solução mirabolante, ou é o segmento imobiliário quem está desesperado e fazendo pressão com apoio dos meios de comunicação, CNS, etc., mas na prática o Governo não está muito sensível a isto e com falta de dinheiro, prefere priorizar outros projetos? Aumentar o FGTS para R$ 300 mil nos grandes centros urbanos, que é o máximo que o Governo está disposto a fazer, não resolve nada para manter a bolha, é só você consultar qualquer site de venda de imóveis quanto a São Paulo, Rio de Janeiro ou outro grande centro e observar que mais de 80% dos anúncios são acima deste valor…

Veja a notícia abaixo:

http://economia.estadao.com.br/noticias/geral,cns-quer-verba-do-fundo-para-o-credito-imobiliario,1691296

Trechos do link acima:

“Brasília, 21 – A falta de recursos para financiamentos à casa própria motivou outra proposta que também será analisada pelo conselho curador do FGTS. Em vez de socorrer o BNDES, a Confederação Nacional dos Serviços (CNS) pede que se retire cerca de R$ 13 bilhões do FI-FGTS e se use os recursos no crédito imobiliário.”

“A proposta da CNS, no entanto, não tem apoio do governo, que deve orientar sua bancada – 12 dos 24 membros – a votar contrária ao pedido.

O interesse do governo é que seja aprovada uma proposta de repasse de R$ 10 bilhões do FI-FGTS ao BNDES. Mas a proposta da confederação inviabilizaria essa operação. Para “salvar” os financiamentos imobiliários, o governo apoia a ampliação do limite de financiamentos dos imóveis com recursos do FGTS de R$ 190 mil para R$ 300 mil nos grandes centros urbanos. A decisão também deve ser tomada nesta reunião.”

Vilmar,

Outra evidência, além da notícia sobre FGTS logo acima, de que o Governo não está assim tão sensível às demandas do segmento imobiliário e não quer fazer soluções tão mirabolantes assim: primeiro estão priorizando imóveis abaixo de R$ 400 mil, menos de 25% do total das ofertas anunciadas em sites de imóveis quanto a grandes centros e segundo que eles já descartaram a utilização do compulsório da poupança.

Caixa corta 20% do crédito para casa própria em 2.015

http://www1.folha.uol.com.br/mercado/2015/05/1631680-caixa-corta-20-do-credito-para-casa-propria-em-2015.shtml

Trechos do link acima:

“O banco tem sido ainda mais seletivo na aprovação de financiamentos e priorizado imóveis de menos de R$ 400 mil.”

“Para reverter a situação, bancos e construtoras querem que o BC libere pelo menos parte do depósito compulsório da poupança, que soma cerca de R$ 120 bilhões. O órgão, porém, é contra“

Vem cá, os chinas vieram ao Brasil, colocaram bastante grana em aviões, petróleo e mineração, então, cadê a grana pro mercado imobiliário??

A Dilma não pediu? Deram uma micharia pra CEF tb né?

Vilmar,

Objetivo dos chineses, pelo menos daquilo que foi divulgado recentemente quanto aos mais de US$ 50 bilhões que eles trariam para o Brasil, é financiar obras que liguem o Pacífico ao Atlântico, para viabilizar uma redução de custos das commodities que eles compram da América do Sul, de diversos países e também para ajudar a reduzir os custos logísticos daquilo que eles exportam para América do Sul, ou seja, em tese, para poder ampliar o comércio bi-lateral China com América do Sul. Fizeram investimentos similares em outros países do continente.

Claro que algo como o que consta acima, e outras ações similares que você mencionou, podem gerar uma série de ganhos “em cascata” para a China, cito alguns exemplos:

1) Como as construtoras do Lava-Jato estão impossibilitadas de participarem de concorrências públicas, isto abre uma grande oportunidade para que as empresas de construção civil chinesas possam entrar no Brasil, inclusive trazendo algum volume de chineses para trabalharem aqui no País. É similar ao que o Japão fez décadas atrás, com empresas japonesas se espalhando por todo o Mundo e servindo de fonte de dinheiro expatriado para matriz, ou seja, ajudando a China a crescer mesmo estando com operações no Exterior ;

2) Este tipo de ação também auxilia a recuperar parte da capacidade ociosa destas construtoras chinesas que poderão vir para cá em função da explosão da bolha imobiliária de lá que também está acontecendo. Curiosamente, também foi uma empresa chinesa que ganhou a concorrência para reconstruir a base brasileira na Antártida ;

3) Quanto mais a China crescer em outros países e mais ela distribuir sua abundante liquidez em empréstimos, maior a diversificação de seus investimentos, o que colabora e muito para redução de riscos. Considerando-se que a explosão da bolha imobiliária chinesa já está destruindo o “shadow market” e que há um altíssimo nível de endividamento corporativo e até dos Governos de algumas localidades na China (fato inédito na história do país), uma iniciativa de diversificação para mitigar os efeitos negativos esperados para o sistema financeiro chinês é mais do que bem-vinda e serve até para amortizar as consequências esperadas. Veja o caso da Odebrecht que com a maior participação em outros países conseguiu, por enquanto, escapar de uma recuperação judicial, enquanto outras empresas sem presença marcante no Exterior e também envolvidas no Lava Jato entraram em recuperação judicial, o que a China está fazendo em larga escala é algo análogo a isto.