Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

O objetivo deste trabalho é o de “desenhar” a bolha imobiliária brasileira, no sentido de detalhá-la, apresentando algumas evidências relacionadas à mesma, iniciando pela cidade de São Paulo, por ser o mercado individualmente mais relevante para o segmento imobiliário no Brasil e também por estar sendo usado em “artigos” nos jornais, como “demonstração de recuperação”. Na sequencia, ainda dentro deste trabalho, apresentarei dados consolidados do Brasil e evidências de situações anormais causadas pela bolha imobiliária nas mais diversas cidades e regiões do País.

DESENHANDO A BOLHA IMOBILIÁRIA BRASILEIRA:

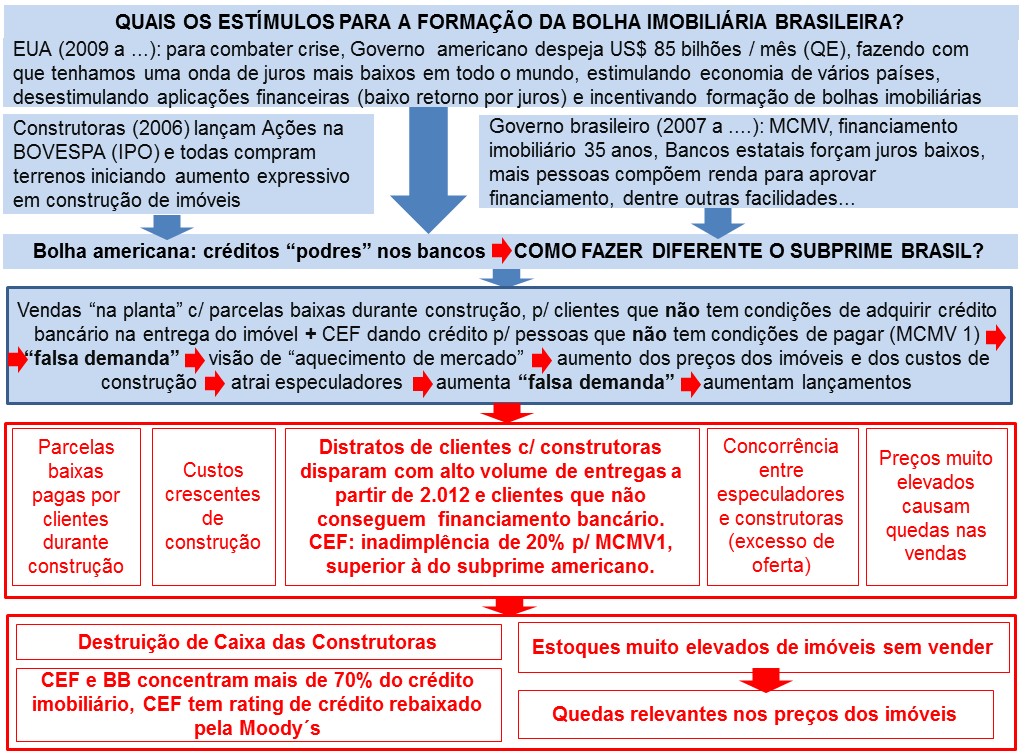

Estarei abordando temas como subprime brasileiro, discrepância entre renda e preços dos imóveis, super-estoques, quedas em vendas e em preços de imóveis e outros diretamente relacionados.

Como base, utilizarei o material apresentado no “Bolha imobiliária à brasileira, você acredita?”, da parte 9 a 14, aproveitando para atualizar e complementar algumas informações e análises.

Ao final deste trabalho, constarão todas as referências e ainda, complementos, com diversas outras ocorrências que tem relação com a bolha imobiliária brasileira. Objetivo de não incluí-las diretamente no estudo e coloca-las dentro do item “Referências”, é que complementem o volume de evidências apresentadas, sem tornar o “desenho” mais poluído. Para aqueles que não tem acompanhado este assunto, recomendo sua leitura, pois dá uma clara visão de quão espalhada já está a nossa bolha imobiliária brasileira.

Segue o estudo:

REFERÊNCIAS:

Tópicos anteriores que serviram de referência para este trabalho (Bolha imobiliária à brasileira, você acredita?):

Parte 9: http://defendaseudinheiro.com.br/?p=1534 Infográfico mercado imobiliário brasileiro

Parte 10: http://defendaseudinheiro.com.br/?p=1640 Infográfico Economia VS mercado imobiliário brasileiro

Parte 11: http://defendaseudinheiro.com.br/?p=1707 Infográfico subprime brasileiro

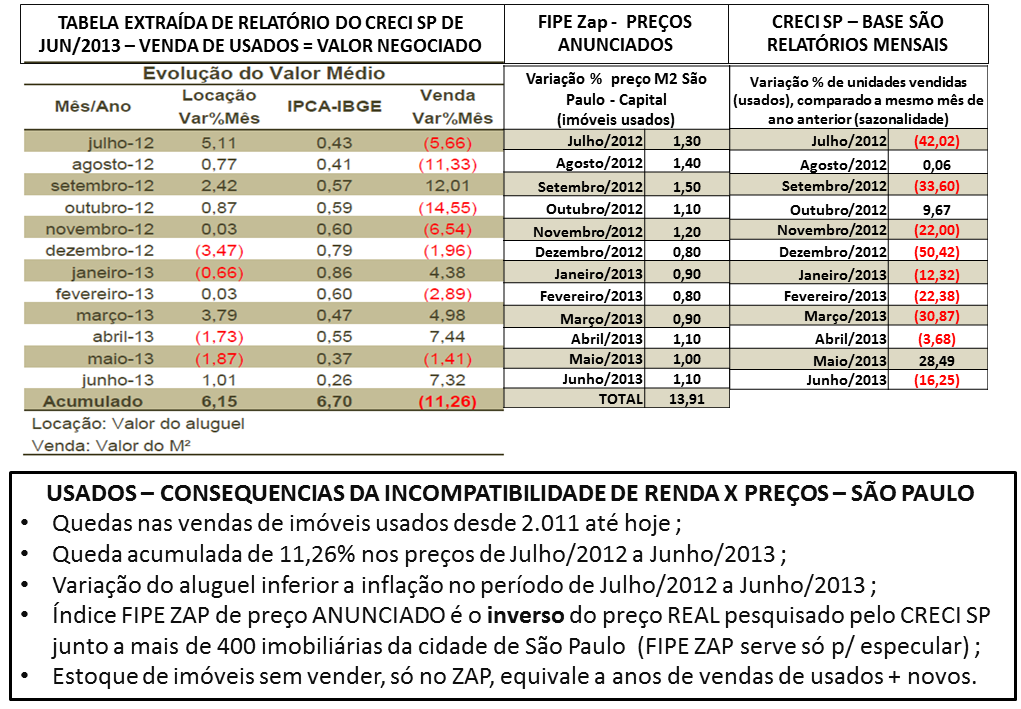

Parte 12: http://defendaseudinheiro.com.br/?p=1829 Imóveis usados São Paulo & FIPE ZAP

Parte 13: http://defendaseudinheiro.com.br/?p=2247 Subprime brasileiro fase II

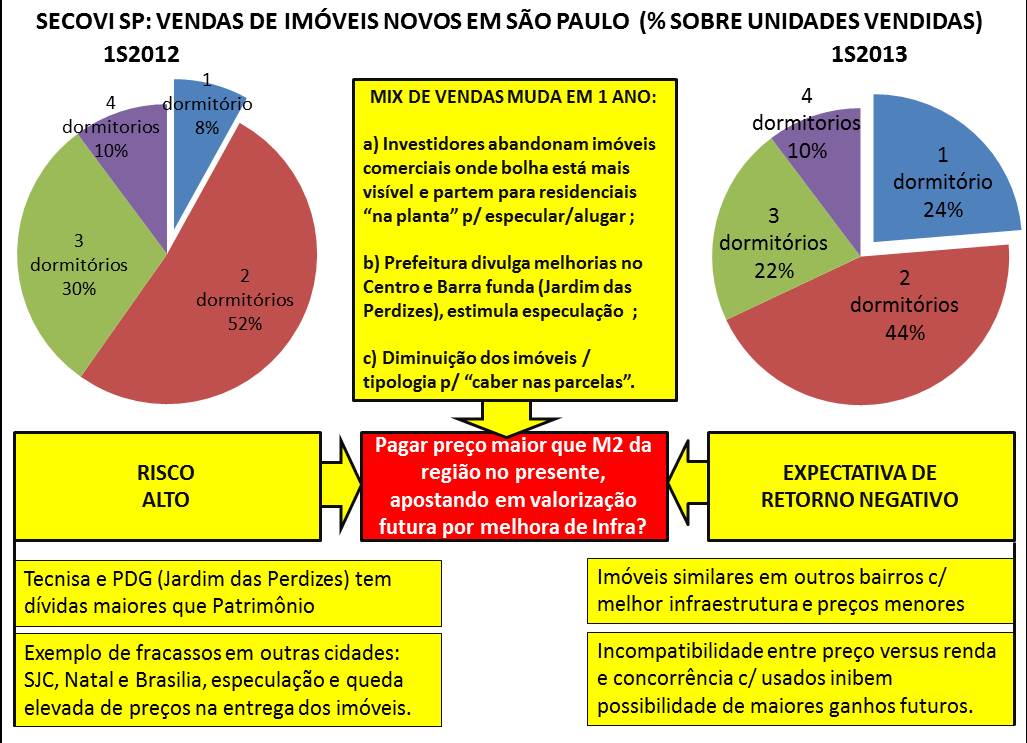

Parte 14: http://defendaseudinheiro.com.br/?p=2287 Especulação imobiliária em São Paulo

Notícias sobre quedas em preços de imóveis no Brasil:

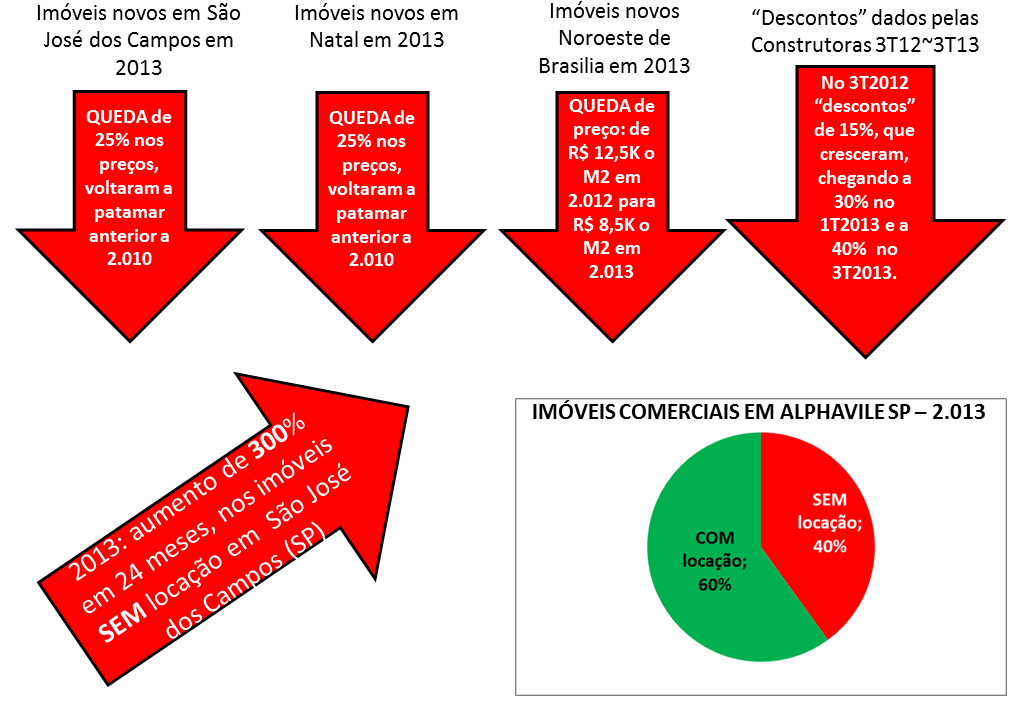

Em São José dos Campos, o exagero na oferta de imóveis e principalmente nos preços, fez com que o preço do imóvel novo caísse 25% e ficasse inferior aos preços de 2.010. Isto gerou revolta para quem comprou “na planta” e pagou muito mais caro, que só percebeu que preço caiu tarde demais… Como mesmo assim os “investidores” não conseguiam vender, a disponibilidade de imóveis para aluguel aumentou 300% nos últimos 24 meses, ou seja, hoje tem 4 vezes a quantidade de imóveis para alugar que tinha até 2 anos atrás… Não precisa de mágica para saber que a única consequência possível desta situação absurda, é preços caírem ainda mais, tanto para venda, quanto aluguel. Seguem os links com as notícias:

http://www.aconvap.com.br/noticias/sao-jose-tem-aumento-de-300-na-oferta-de-locacao/3599.html

Em Natal, também teve queda de 25% nos preços dos imóveis novos, fazendo com que os mesmos voltassem a patamar anterior a 2.010 (idem a São José dos Campos) e gerando revolta nos compradores que “investiram” na planta e ficaram com prejuízo. A “justificativa” para quedas nos preços, é que as melhoras em infra-estrutura não ocorreram (especularam o preço com base em melhorias que não ocorreram, falsas promessas)…

http://jornaldehoje.com.br/infraestrutura-ruim-derruba-valor-dos-imoveis-em-natal/

Queda elevada de preços no Noroeste de Brasilia porque melhorias em infra não aconteceram:

http://videos.r7.com/mercado-imobiliario-esta-em-baixa-no-df/idmedia/51e881010cf279513cafb732.html

Segue notícia sobre queda de 15% nos preços de imóveis em Goiânia, após fortes quedas em vendas:

Abaixo, notícia sobre a terceira queda consecutiva de preços de imóveis em Recife:

Notícia sobre quedas de preços em 7 capitais durante o segundo semestre de 2.012:

Seguem abaixo 4 notícias sobre quedas de preços de imóveis em São Paulo, são situações diferentes umas das outras quanto a número de dormitórios, período, novo ou usado, etc. (tem muito mais que isto disponível na mídia, tem sido uma constante para São Paulo):

http://msn.revistaimoveis.zap.com.br/155982-precos-dos-imoveis-novos-caem-em-sao-paulo.html

Notícias sobre reduções elevadas em vendas e super-estoque de imóveis sem vender:

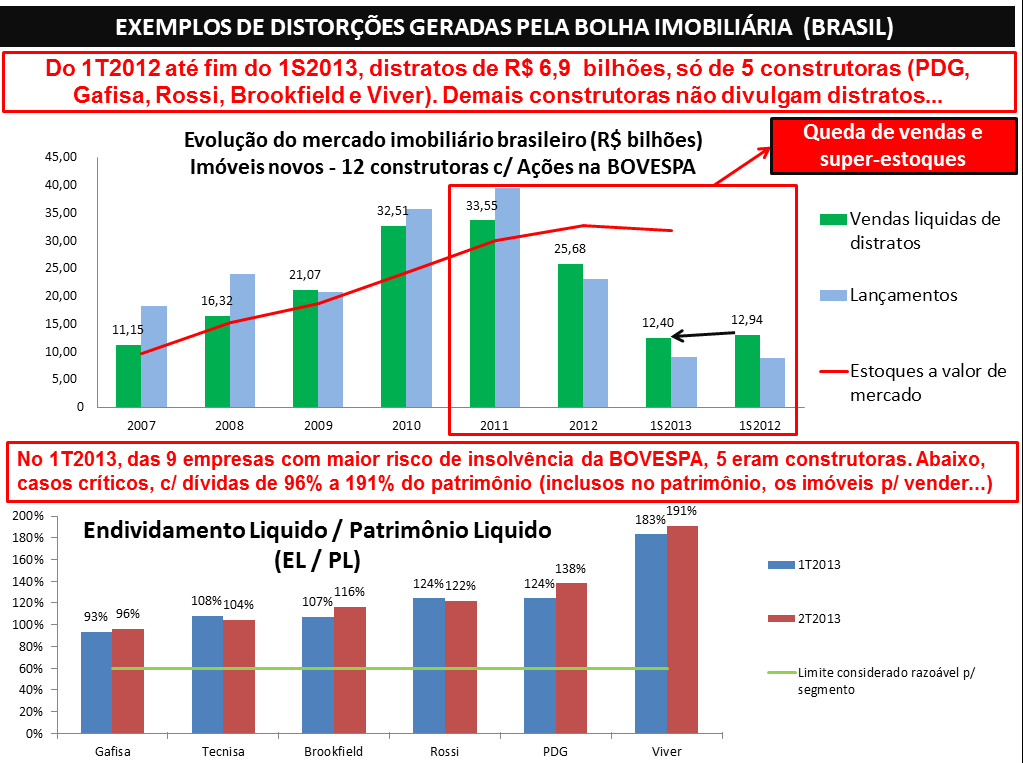

Notícia da Globo, dando conta que estoque de imóveis novos sem vender, simplesmente DOBROU em unidades em apenas 1 ano, com base em levantamento dos balanços de todas as construtoras com Ações na Bolsa. Detalhe: o prejuízo consolidado destas construtoras em 2.012 foi de mais de R$ 1 bilhão.

Alphavile de SP: 40% dos imóveis comerciais estão vagos, sem locação! Veja link abaixo:

http://folhadealphaville.uol.com.br/artigo/?id=17399

Pelas amostras da reportagem abaixo, observe que número de imóveis disponíveis para alugar em Pernambuco, mais que dobrou em curto prazo, porque preço era inviável:

http://m.jconline.ne10.uol.com.br/t320/noticia/economia/pernambuco/noticia/2013/04/28/81174

O título da notícia do jornal de Londrina já diz tudo: “preço de imóveis atinge teto com estoque recorde”. Atinge teto = daí pra frente, só tende a diminuir o preço real negociado.

Reportagem da Gazeta do Povo de Curitiba, dando conta que estoque de imóveis sem vender aumentou demais e que precisam de 2 anos para “tentarem” voltar a equilibrar a oferta e procura:

http://www.gazetadopovo.com.br/economia/conteudo.phtml?id=1347279

Na Bahia, curiosamente, o estoque de imóveis sem vender é o dobro de Curitiba, mas a diferença na quantidade de pessoas não é tão grande, ou seja, esta pior que Curitiba… Note ainda, pela notícia anterior, que Curitiba estava em situação crítica quanto à sobra de imóveis sem vender, logo, no caso de Salvador…

Queda de 75% nas vendas de imóveis em BH, no mês de Maio/2013, o pior resultado em toda a história de vendas de imóveis na cidade. De novo, só para variar, a causa é preço fora da realidade da renda…

Notícia que contém a tabela com o estoque de imóveis sem vender nas Capitais brasileiras:

Notícia sobre 5 construtoras que estão entre as 9 empresas com maior risco de insolvência (quebra) no Brasil:

Informações sobre o movimento especulativo na cidade de São Paulo:

As informações sobre vendas de imóveis novos em São Paulo e comentário sobre “empreendedores e imóveis de 1 dormitório” foram extraídas do relatório do SECOVI abaixo:

http://www.secovi.com.br/files/Arquivos/balancomercado2-2013.pdf

Seguem abaixo, os links sobre notícias da “revitalização do centro de São Paulo” por prefeitura e venda de prédio c/ unidades entre 29 M2 e 41 M2 em 24 horas na Avenida Ipiranga, no centro de São Paulo (típica ação combinada entre construtores e especuladores):

http://exame.abril.com.br/brasil/noticias/misto-de-parceria-promete-solucionar-o-centro-de-sao-paulo

11 pontos de alagamento na Barra Funda e “promessas da prefeitura” para melhorias:

http://classificados.folha.uol.com.br/imoveis/1161356-regiao-tem-11-pontos-de-alagamento.shtml

Outras referências utilizadas neste trabalho:

Notícia sobre 20% de inadimplência do MCMV 1 na CEF:

http://veja.abril.com.br/noticia/brasil/divida-sufoca-familias-do-minha-casa-minha-vida

Rebaixamento do rating da CEF pela Moody´s:

IBGE – renda familiar: acessar site do IBGE, página Banco de Dados, Cidade de São Paulo e depois Censo 2.010. Dados foram agrupados para viabilizar apresentação gráfica e compreensão.

Informação de que mais de 72% das famílias já possuem imóveis próprios vem de pesquisa do IBGE (PNAD) . Para facilitar a compreensão, segue link com reportagem que fala a este respeito: http://ultimosegundo.ig.com.br/brasil/2012-09-21/casa-propria-ja-nao-e-so-sonho-75-no-brasil-sao-donos-do-imovel-onde-vivem.html

ZAP – preços de imóveis: consultar www.zap.com.br, selecionar o ícone de índice de preços FIPE ZAP, em seguida, efetuar consulta para cidade de São Paulo. Os dados deste trabalho foram consultados em 29/Setembro/2013, considerando a somatória apenas de “Apartamento padrão” e “Casa Padrão”, consultas feitas em outra data ou com parâmetros que não estes apresentarão diferenças.

Preço do M2 do CRECI SP é resultado de pesquisa que já é realizada há muitos anos pelo CRECI SP, envolvendo mais de 400 imobiliárias da cidade de São Paulo. Este preço de M2 é o preço já negociado, ou preço final. A tabela utilizada acima, com a variação dos últimos 12 meses findos em junho de 2.013, consta na página 23 da pesquisa de Junho/2013 do CRECI SP, segue o link para acesso: http://www.crecisp.gov.br/arquivos/pesquisas/capital/2013/pesquisa_capital_junho_2013.pdf

As informações sobre volume de vendas de imóveis usados em São Paulo foram extraídas de relatórios do CRECI SP desde 2.008. Não capturei dados anteriores, pois em Janeiro/2008 existe observação sobre mudança nos critérios da pesquisa, informações anteriores não seriam comparáveis. ATENÇÃO: a pesquisa do CRECI SP e as informações divulgadas em jornais, são relativas à variação de um mês para o mês seguinte. A melhor avaliação, que respeita sazonalidade e compara meses com mesmo comportamento, é a comparação entre um mês e o mesmo mês de ano anterior (exemplo: Junho/2013, comparar com Junho/2012), que foi a base para os resultados apresentados neste estudo.

Vendas liquidas de distratos, lançamentos, estoques, endividamento liquido sobre patrimônio liquido e demais informações de 12 construtoras com Ações na BOVESPA: a fonte foram os balanços publicados pelas construtoras ao longo dos anos, que estão disponíveis nos sites das construtoras, em página de “Relação com Investidores (RI)”. As construtoras consideradas, foram as que tem maior foco no segmento residencial e que tem maior representatividade no segmento e/ou tiveram papel muito relevante no subprime brasileiro e portanto precisam ser evidenciadas. Lista de construtoras: Rossi, Brookfield, PDG, Viver, Gafisa, Tecnisa, Cyrella, MRV, EzTec, Hellbor, Trisul e Even.

414 Comments

As bolhas imobiliárias são caracterizadas por uma rápida e insustentável valorização dos preços dos imóveis, geralmente seguida por uma correção significativa, o que pode levar a consequências econômicas adversas.

No contexto brasileiro, assim como em outros países, a especulação, a oferta e demanda desequilibrada, mudanças nas políticas governamentais e outros fatores podem contribuir para o surgimento de uma bolha imobiliária. É importante que tanto os investidores quanto os compradores de imóveis estejam cientes desses riscos e façam uma análise cuidadosa antes de tomar decisões financeiras importantes.

obrigada

Imobiliárias no vermelho: PDG estende perdas; Tecnisa recua após prévia fraca

10h54 | 17-01-2014

SÃO PAULO – As imobiliárias operam no vermelho nesta sexta-feira (17). Apesar de ter iniciado de forma positiva a divulgação das prévias dos dados do quarto trimestre, há cerca de uma semana, as últimas notícias do setor preocuparam os investidores, com destaque para o cancelamento de cinco projetos remanescentes iniciado há um pela PDG Realty (PDGR3) e a prévia operacional ruim da Tecnisa (TCSA3) no quarto trimestre.

Às 10h54 (horário de Brasília), as ações da PDG lideravam as perdas do Ibovespa, com desvalorização de 2,67%, sendo cotadas a R$ 1,82. Na esteira, apareciam Brookfield (BISA3), Gafisa (GFSA3), Rossi (RSID3), Even (EVEN3), Cyrela (CYRE3) e MRV Engenharia (MRVE3), ambas com quedas superiores a 1%.

Fora do principal índice de ações da bolsa, o destaque ficava com os papéis da Tecnisa, que caíam 1,55%, sendo cotados a R$ 8,26.

infomoney.com.br/mercados/acoes-e-indices/noticia/3151696/imobiliarias-vermelho-pdg-estende-perdas-tecnisa-recua-apos-previa-fraca

@infomoney 6 min

Ações de imobiliárias recuam em dia em que só 11 de 72 ações subiram

http://tinyurl.com/mcp63hn

É fácil perceber que as construtoras analisando esses números comecem a colocar o pé no freio, porém gostaria de ver uma matéria onde-se as famílias que tem filhos, onde eles fossem questionados a permanecer o restante de suas vidas sem construir a própria família, e por consequência precisaram de imóveis, para isso, concordo que o imóvel esta com o m² caro, porém sabe-se quanto custa para construir, aquisição de terreno (os proprietários de terrenos estão fora da realidade), construir plantão de vendas, segurança. Impostos. Não culpemos aqui as construtoras mas sim o governo que não fiscaliza, nem procura saber como, pode-se combater essa prática, Ah lembrei quando maior o valor do imóvel maiores são os impostos cobrados e arrecadados. Na minha opinião enquanto o governo continuar omisso estaremos com m² acima da realidade dos nossos bolsos,

Tiago,

Muito obrigado por sua participação.

Por favor, considere em seu raciocínio, que os custos subiram de forma absurda porque criaram uma demanda ARTIFICIAL, conforme a REALIDADE vai aparecendo, estes custos irão cair, mas o problema é que os danos causados pela bolha imobiliária são muito maiores que isto, gerando desemprego em larga escala, dentre outros efeitos negativos.

Os preços de imóveis subiram mais de 200% nos últimos 5 anos, os impostos não subiram isto. Se você considerar que em São Paulo muitas construtoras sequer pagaram integralmente o ISS nos últimos 5 anos, por que teríamos estes aumentos de preços em função dos impostos? O Governo tem uma grande quota de responsabilidade quanto a esta bolha e a tem inflado o quanto pode, mas não via impostos e sim, via extensão excessiva no prazo de financiamento, aumento de limite de uso do FGTS no financiamento para acompanhar escalada de preços de imóveis e TENTAR permitir que preços absurdos sejam mantidos por mais tempo e assim por diante…

Gafisa dispara mais de 5% após venda de Alphaville e recompra de ações – InfoMoney

http://www.infomoney.com.br/gafisa/noticia/3096498/gafisa-dispara-mais-apos-venda-alphaville-recompra-acoes

Eu não lembro desta por aqui, então segue:

CNI registra queda do emprego na construção civil

Por Enfoque em quinta-feira, 21 de novembro de 2013 – 14:20

A Confederação Nacional da Indústria (CNI) spanulgou hoje (21) a pesquisa de outubro Sondagem Indústria da Construção que apontou uma queda no emprego no setor. O indicador de atividade do setor industrial caiu de 46 pontos, em setembro, para 45 pontos em outubro mantendo-se abaixo dos 50 pontos. Segundo a CNI isso indica que o nível de atividade no mês foi inferior ao costumeiramente registrado em outubro. “A atividade do segmento continua desaquecida”, informam os técnicos responsáveis pela pesquisa.

De acordo com a pesquisa o indicador do número de empregados no setor ficou em 48 pontos, praticamente igual ao de setembro. O índice de evolução do nível de atividade foi 49 pontos, abaixo da linha spanisória de 50 pontos, indicando leve retratação. O índice varia de zero a 100 pontos e valores abaixo de 50 pontos indicam queda de atividade; quanto mais distante da linha dos 50 pontos, maior a variação.

Mesmo diante desse quadro, o empresariado está otimista. A pesquisa revela que, em novembro, o indicador de expectativas sobre o nível de atividade nos próximos seis meses ficou em 56,5 pontos, o de compras de insumos e matérias-primas 55,7 pontos. O número de empregados, por sua vez, foi 54,8 pontos e, o de novos empreendimentos e serviços, 56,3 pontos.

A pesquisa foi feita entre 1° e 13 de novembro com 540 empresas, entre elas 164 de porte pequeno, 245 médias e 131 de grande porte. A finalidade é identificar a tendência da indústria da construção civil, por sondagem de opinião empres feita mensalmente desde janeiro de 2010, abrangendo 26 estados e o Distrito Federal.

bussoladoinvestidor.com.br/noticias/cni_registra_queda_do_emprego_na_construcao_civil-54045,1.html

CA, para a bicicleta continuar andando esta venda de ativos??

14h25 : BR Properties vende galpões à WTGoodman por R$3,18 bi; ações disparam

RIO DE JANEIRO (Reuters) – A BR Properties fechou o maior acordo de venda de ativos de sua história, o que fazia suas ações registrarem a maior alta diária desde abril de 2011 nesta quinta-feira. A companhia de investimentos em imóveis comerciais concordou em vender 34 imóveis industriais e de logística para o grupo WTGoodman por 3,18 bilhões de reais.

“Apesar de gostar dos ativos -não víamos nenhum problema neles -, o preço nos pareceu bastante interessante e por isso acabamos vendendo”, disse à Reuters o diretor financeiro e de relações com investidores da BR Properties, Pedro Daltro.

A WTGoodman é uma joint-venture entre a construtora brasileira WTorre e a australiana Goodman, criada em novembro do ano passado.

A BR Properties vai usar os recursos da venda, que será paga à vista e em dinheiro, para reduzir dívida líquida, recomprar ações e pagar dividendos extraordinários a acionistas.

Segundo Daltro, a divisão destes recursos vai depender da negociação da dívida da companhia com credores. Ao final do terceiro trimestre, a dívida líquida da BR Properties era de 4,5 bilhões de reais.

O executivo disse, ainda, parte dos recursos da venda dos galpões poderá ser empregada pela BR Properties em uma eventual aquisição de ativo, caso surja alguma oportunidade. “Mas não tem nada no curto prazo no nosso radar”, afirmou.

A expectativa é de que o negócio seja fechado entre 60 e 90 dias, disse Daltro. Esta conclusão está sujeita a aprovações regulatórias e ajustes no valor da transação após diligência da WTGoodman sobre os ativos.

SALTO

As ações da companhia abriram em forte alta após o anúncio do negócio, saltando perto de 9 por cento às 14h11, para 19,5 reais. No mesmo horário, o Ibovespa tinha queda de 0,4 por cento.

A venda envolve 100 por cento dos ativos imobiliários de galpões industriais e de logística de propriedade da BR Properties, que encerrou o terceiro trimestre com queda de 65 por cento no lucro líquido sobre o resultado obtido um ano antes.

Em relatório, o Credit Suisse considerou os termos da transação como atraentes, mas ponderou que o negócio marca a saída da empresa do segmento industrial, “que, sob nossa visão, apresenta perspectivas melhores que o mercado de escritórios de São Paulo”.

Segundo o relatório, o mercado de escritórios de São Paulo vai representar 35 por cento das receitas da companhia após o negócio ante nível de 25 por cento atualmente.

Porém, apesar de vender todos os ativos no segmento, a BR Properties não pretende abandonar os negócios com galpões e imóveis logísticos.

“No curto prazo a gente está saindo. É um setor que a gente gosta e que a gente pode voltar no futuro, se aparecerem alternativas atraentes”, disse o diretor financeiro da BR Properties.

Lançamentos da EZTec tendem a crescer em 2014

Embora a EZTec ainda não tenha definido o patamar dos lançamentos projetados para 2014, seu banco de terrenos e os níveis de lançamentos e vendas em 2013 propiciam à companhia um “ânimo extremamente positivo” para seguir na sua trajetória de crescimento, conforme o diretor financeiro e de relações com investidores, Emilio Fugazza. A meta de lançamentos para o ano que vem será definida pelo conselho de administração da incorporadora até fevereiro.

Para 2013, a EZTec projeta lançar de R$ 1,2 bilhão a R$ 1,4 bilhão. Há expectativa, de acordo com Fugazza, que o ponto médio do guidance seja atingido em novembro e o teto da projeção, em dezembro. De janeiro a setembro, a EZTec atingiu R$ 999,2 milhões, o correspondente a 76,9% do ponto médio da estimativa. As vendas contratadas somaram R$ 771,3 milhões em nove meses.

No acumulado de janeiro a setembro, EZTec registrou recordes de lançamentos, vendas, receita líquida, lucro bruto, geração de caixa medida pelo Ebitda e lucro líquido. O desempenho resultou, segundo o executivo, do reconhecimento, na receita, de volume de obras referente a lançamentos de 2011, 2012 e 2013 “bem vendidos”. O lucro líquido acumulado dos nove meses foi de R$ 426,5 milhões. Nos 12 meses de 2012, a EZTec havia obtido o lucro líquido recorde de R$ 336,2 milhões.

A margem bruta ficou em 52,3% de janeiro a setembro, abaixo do indicador de 54,1% do mesmo período do ano passado, mas acima da meta de 40% para o ano. A margem líquida foi de 50,1%, menor que os 51,7% do intervalo equivalente de 2012, mas superior à meta de 30%.

No terceiro trimestre, o lucro líquido da EZTec cresceu 48,6%, ante o mesmo período do ano passado, para R$ 139,409 milhões. A receita líquida subiu 41,1%, para R$ 252,367 milhões. A proporção das despesas administrativas em relação à receita líquida foi de 8,3%, em linha com os 8,5% de um ano antes.

A margem bruta foi de 55,9% no terceiro trimestre, estável ante o mesmo período de 2012, quando o indicador ficou em 55,1%. A margem a apropriar foi de 55%, mesmo patamar registrado no segundo trimestre.

No fim do terceiro trimestre, a EZTec tinha caixa líquido de R$ 81,908 milhões, valor 17,4% maior que o registrado no final do segundo trimestre.

valor.com.br/empresas/3336762/lancamentos-da-eztec-tendem-crescer-em-2014#ixzz2kXtlfLxB

Lopes Brasil vê lucro subir 167% no trimestre

A consultoria de imóveis Lopes viu seu lucro líquido subir 167% no terceiro trimestre, na comparação anual, a R$ 44,5 milhões. O resultado teve impactos contábeis como a amortização de intangíveis e efeito combinado de perdas e ganhos com efeitos não caixa de contabilização de opções de call e put de controladas, além de imposto de renda.

A receita líquida da companhia no terceiro trimestre avançou 18%, para R$ 128,8 milhões. Assim, o Ebitda do terceiro trimestre totalizou R$ 60,2 milhões com crescimento de 42% na comparação anual. Excluindo efeitos não recorrentes, o Ebitda atingiu R$ 38,2 milhões com margem de 36,5%.

infomoney.com.br/mercados/acoes-e-indices/noticia/3049574/light-sobe-agro-despenca-apos-resultados-veja-como-reagem-outras

Poupança: o investimento preferido em Ribeirão Preto

Aplicação que teve início ainda no Império chega aos 152 anos

“http://www.jornalacidade.com.br/noticias/economia/NOT,2,2,896456,Poupanca+a+preferida+em+Ribeirao+Preto.aspx”

Investimento com 152 anos de existência, a caderneta de poupança foi a primeira forma dos brasileiros juntarem suas economias, ainda nos tempos do império. Foi também sinônimo de trauma para muitas famílias nos anos 1990, com o Plano Collor.

E hoje, mesmo com a tendência de alta nos juros que a torna menos atrativa, ela ainda é preferência nacional quando o assunto é fazer economia.

“Apesar de depender das oscilações da economia, que tornam a concorrência com outros investimentos mais acirrada, a poupança é um dos investimentos mais seguros que existem”, diz o economista Alexandre Nicolella, professor da Faculdade de Economia, Administração e Contabilidade da USP Ribeirão (FEA-RP/USP).

“É algo certo e para quem não quer se preocupar ou entender mais sobre tipos de investimento é a melhor opção.”

Para a advogada Maila de Castro Agostinho, 26 anos, a facilidade e a segurança foram os fatores que incentivaram o investimento na poupança.

“Com a reserva consegui reformar minha casa e agora estou juntado para conseguir casar. É muito importante ter esse dinheiro poupado, tanto para conquistar coisas como para alguma emergência”, diz.

Mas o hábito de poupar começou na infância de Maila. Quando ela tinha oito anos o pai, bancário, fez uma poupança em seu nome.

“Com esse valor que ele guardou pra mim, consegui concluir minha faculdade e viajar. Sempre tive essa consciência, meu pai sempre me incentivou e me ensinou a importância de poupar”, diz.

Uma prova de que existe essa conscientização está evoluindo são os números do Banco Central. Em Ribeirão Preto, os bancos registraram R$ 828 milhões em depósitos na poupança no mês de julho.

No mesmo mês de 2012 foram R$ 677 milhões, uma alta de 22%, bem acima da inflação no período.

Mas há quem faça outros investimentos, caso de Bárbara Sanches LLorach Velludo, 33 anos, que percebeu que hoje esse não é mais o melhor investimento. Mas, para a filha Ana Glória, de um ano e quatro meses, a poupança ainda é a melhor opção. “Fizemos assim que ela nasceu. Como garantia de futuro para ela não achei nada melhor do que a poupança mesmo.”

650 mil poupadores

Uma das instituições mais tradicionais quando o assunto é poupança, e que possuem uma das maiores fatias de poupadores do País, a Caixa Econômica Federal comemorou, na última quinta-feira (Dia Mundial da Poupança), 50 milhões de poupadores, com cerca de R$ 200 bilhões de saldo.

Ou seja, um a cada quatro brasileiros tem uma caderneta de poupança no banco. Na regional de Ribeirão Preto são 650 mil poupadores, com aproximadamente R$ 2,5 bilhões de saldo.

“Além de viabilizar o planejamento futuro e garantir maior segurança para os poupadores, por meio da captação desses recursos é possível viabilizar o sonho da casa própria de milhões de brasileiros”, diz o vice-presidente de Varejo e Atendimento do banco, José Henrique Marques da Cruz, que além da importância para a economia nacional, ainda destaca a confiança dos consumidores na poupança.

E esse impacto para a economia como um todo é o que torna o hábito de poupar ainda mais essencial, segundo o economista Alexandre Chibebe Nicolella, professor da Faculdade de Economia, Administração e Contabilidade da USP Ribeirão (FEA-RP/USP).

“O país que tem uma poupança forte tem maior capacidade de investimentos. Na dúvida, a aplicação na poupança é a melhor opção.”

Entre os brasileiros que escolheram essa opção 1,4 milhão têm até 15 anos de idade e 5,7 milhões já têm mais de 65 anos.

Concorrência

Apesar de ainda ser preferência nacional, a poupança já tem fortes concorrentes.

Para André Rocha, gerente da consultoria Exame Auditores, antes de escolher qualquer investimento, o perfil de quem vai investir precisa ser bem definido.

“É preciso observar a faixa etária, o tempo que o investimento será feito e os objetivos”, diz.

Ainda segundo ele, hoje, mesmo os mais conservadores conseguem achar melhores opções de investimento do que a poupança.

“Os títulos do tesouro, por exemplo, são aplicações seguras e que rendem mais. Hoje, apesar de todas as suas vantagens e facilidades, a poupança já não é mais tão vantajosa.”

ANÁLISE

Quem não poupa realiza menos sonhos

“Os brasileiros compram primeiro para depois tentar pagar. E muitas vezes compram o que não precisam e deixam de realizar sonhos porque não poupam. De um lado temos muitos jovens, alguns em seus primeiros empregos e salários, já endividados, de outro temos os aposentados, que em sua grande maioria depende de parentes ou de continuar trabalhando para viver, já que não possuem poupanças. Quem não poupa realiza menos sonhos e quem poupa sem um propósito tem grande probabilidade de gastar este dinheiro aleatoriamente, sem nem perceber. Reservar parte do que se ganha para realizar sonhos é possível desde que se tenha foco e disciplina. O ideal é definir três sonhos materiais – de curto (um ano), médio (até 10 anos) e longo (mais de 10 anos) prazos. Deve-se calcular quanto seria necessário poupar por mês para a realização desses sonhos dentro dos prazos pretendidos e o valor a ser poupado deve entrar no orçamento. Pensar sobre isso antes de consumir faz grande diferença no saldo bancário e na satisfação pessoal ao longo da vida.”

A insanidade do aumento do IPTU | InfoMoney

Veja mais em: “http://www.infomoney.com.br/blogs/direito-imobiliario-em-foco/post/3036569/insanidade-aumento-iptu

Falando de bolha imobiliária!

Raciocínio abaixo, ainda é muito limitado: como dizer que é melhor comprar imóvel, sem analisar oferta e demanda na localidade e a tendência quanto a preços de imóveis em função disto??? Em todo o Brasil, com os estoques monstruosos e quedas em vendas, com diversas evidências de quedas em preços, comprar agora e pagar bem mais caro, ou acumular dinheiro recebendo juros por isto e pagar mais barato depois?

De qualquer forma, segue:

É cada vez mais comum encontrarmos essas perguntas nos cadernos de econômia: “o Melhor aplicar R$ 180 mil ou comprar imóvel?

R.L.C., de Cornélio Procópio (PR)

RESPOSTA – É importante avaliar se a aquisição do imóvel seria apenas para investimento ou para a moradia de sua família.

Se você pretende somente investir, a rentabilidade das aplicações financeiras, de forma geral, é superior ao rendimento do aluguel.

Considere ainda que o Imposto de Renda cobrado sobre o valor recebido de aluguel poderá chegar ao teto de 27,5%, enquanto há aplicações com IR de 15% e até isentas de imposto.

Nas aplicações, há ainda a vantagem de que os recursos podem ser resgatados rapidamente.

Se você ainda não tem moradia própria, porém, pode ser mais interessante optar pela compra do imóvel para se livrar do aluguel”.

Fonte:”http://www1.folha.uol.com.br/fsp/mercado/137278-melhor-aplicar-r-180-mil-ou-comprar-imovel.shtml

O detalhe na notícia abaixo, foi o tamanho do desconto, que foi de 30%!!!

Confusão imobiliária com Isis Valverde

Tweetar

Uma corretora de imóveis procurou a coluna afirmando que Isis Valverde teria lhe passado a perna durante a compra de um imóvel. A corretora Vanda Braga diz que a mansão adquirida pela atriz no condomínio Portinho do Massaru, no Itanhangá, custou R$ 100 mil a menos do que foi estipulado pela imobiliária. Em junho, a atriz esteve junto com sua mãe e o ex-namorado Tom Rezende no local e conseguiu, com a ajuda da corretora, baixar o imóvel de R$ 3 milhões para R$ 2,1 milhões.

Isis ainda voltou à residência, que está construída num terreno de 2.800 metros quadrados, mais duas vezes, sempre acompanhada da corretora que conseguiu o abatimento na compra. O problema começou quando o então namorado da atriz conseguiu com um funcionário do condomínio o telefone do dono da casa.

Ainda segundo Vanda, Isis fez contato direto com o proprietário e simulou não saber que a casa estava à venda por intermédio de uma imobiliária. Assim, a atriz comprou a mansão por R$ 2 milhões e ainda não pagou a comissão da corretora. Em conversa com a coluna, Vanda disse que entrará na Justiça contra o antigo dono do imóvel e que o mesmo pode querer cobrar de Isis metade dos R$ 100 mil.

Vanda revelou, ainda, que já havia tomado uma volta da atriz na época em que Isis comprou uma cobertura na Barra. “A cobertura custou R$ 800 mil e a minha comissão deveria ser de R$ 40 mil, mas ela só me pagou R$ 16 mil. Hoje, ela quer vender por R$ 3,5 milhões uma cobertura que vale, no máximo, R$ 2 milhões. E ainda não pagou a minha comissão”, contou a corretora. A coluna entrou em contato com a assessoria de imprensa de Isis, que não se pronunciou até o fechamento desta edição.

Cada vez mais informações vazando sobre o escandalo das construtoras com auditores da prefeitura de São Paulo (ISS), agora a partir dos canais “tradicionais” (ex-amantes)…

“http://www1.folha.uol.com.br/cotidiano/2013/11/1366431-casal-gastava-r-10-mil-por-noite-com-hotel-e-vinho.shtml

4/11/2013 – 03h00

Casal gastava R$ 10 mil por noite com hotel e vinho

PUBLICIDADE

DE SÃO PAULO

Ouvir o texto

Vanessa Caroline Alcântara diz que não ficou com nenhum centavo do dinheiro que o fiscal Luis Alexandre Cardoso de Magalhães acumulou, mas usufruía de ter um companheiro muito rico.

“Quem não gosta de jantar num restaurante caro e bom? Eu gosto. Fui apaixonada pelo Luis, mas nunca me envolvi nessa coisa de propina”, afirma Vanessa.

Ex-mulher diz que auditor tentou usá-la como laranja

Secretário é acusado de receber verba de fiscal

Fiscal suspeito de fraude em SP deixa prisão

Em conversas com promotores, ela contou que era comum o casal gastar R$ 10 mil em uma noite de diversão.

Segundo ela, o casal ia ao Figueira Rubayat, restaurante nos Jardins, e o fiscal perguntava: “Qual é o vinho mais caro da carta? Eu quero esse”. Tomavam um vinho de R$ 4.000. Depois, afirma Vanessa, eles ficavam no hotel Unique, também em São Paulo onde gastavam R$ 5.000.

Vanessa diz que o fiscal começou a divulgar que ela era garota de programa por causa da disputa em torno da guarda dos filhos. “Ele queria me desqualificar. É muito mais fácil ele falar que eu sou puta para ficar com o filho”.

Ela diz que teve um relacionamento de dois anos e meio com Magalhães e que morou com ele durante um ano.

Nas gravações de telefonemas feitas pelo Ministério Público durante as investigações, Magalhães diz que conheceu Vanessa no Bamboa, uma casa em Pinheiros que cobra ingressos de R$ 200. Lá, as garotas cobram no mínimo R$ 300 por um programa, segundo frequentadores da boate.

Vanessa diz que estudou propaganda e marketing e é gerente de uma loja de roupas em Valinhos, a 89 km de São Paulo.

“Moro num apartamento simples e ando com um carro financiado. Não tenho nada em meu nome.” Depois, chorando, faz um apelo ao repórter: “Vou te pedir como mãe: não me denigre!”.

Ela diz que ficava sabendo do esquema de fraude na cobrança de ISS porque teve um relacionamento de dois anos e meio com o auditor Magalhães, dos quais moraram juntos por um ano, segundo ela. “Ele chegava cansado em casa e contava como foi o dia. Coisa de casal”.

Foram nessas conversas que ele citou duas incorporadoras e mencionou políticos. Ela se recusa a repetir os nomes que citou aos promotores, seguindo uma recomendação de seu advogado, Gabriel Rossi.

INDÍCIOS

Segundo a Folha apurou, ela não citou nomes de políticos, só de incorporadoras.

O Ministério Público encara com um certo ceticismo as informações que Vanessa trouxe à investigação porque ela não tem provas.

Mas ela trouxe bons indícios dos contatos do grupo. Entregou uma lista com o nome de todos os telefones que apareciam na agenda do celular do fiscal.

Ela não tirou foto dos conatos, mas fez uma cópia a mão, o que torna a prova praticamente imprestável.

Entregou também aos promotores cópia de uma pasta com cerca de 150 páginas que Magalhães esquecera na casa. O conteúdo das páginas é mantido em sigilo.

Outro motivo do ceticismo é que o fiscal assinou um acordo de delação premiada, pelo meio do qual terá redução de pena em troca de informações sobre o esquema.

OUTRO LADO

O advogado Mario Ricca, que defende o fiscal Luis Alexandre Cardoso de Magalhães, diz que não faz sentido a acusação de que seu cliente queria usar Vanessa Alcântara como laranja.

“Você acha que ele abriria empresa em nome de alguém com quem ele estava brigando pela guarda dos filhos? É uma mulher que não merece a menor credibilidade”.

Segundo Ricca, Vanessa tem transtorno bipolar, com mudanças repentinas de humor, muitas vezes com agressões contra o fiscal e o primeiro marido dela. “Há 18 boletins de ocorrência registrados contra ela”.

Ricca diz que não é verdade que os dois moraram um ano juntos. “Ela brigava tanto que eles ficaram na mesma casa por um mês”.

O advogado, que também cuidou do caso sobre os filhos, refuta a acusação de que a guarda foi retirada dela sem razões objetivas. “O relatório comportamental sobre a Vanessa é devastador”. (MARIO CESAR CARVALHO

A situação da economia, refletindo problemas trazidos por decisões erradas do Governo, dentre elas, a total leniência quanto a bolha imobiliária…

A continuação desta história, é a retribuição da economia para a bolha imobiliária, pois com uma piora no cenário economico, teremos efeito altamente destrutivo para vendas de imóveis com preços irreais!

Serasa: pedido de recuperação judicial sobe 10% no ano

Estadão Conteúdo – sex, 1 de nov de 2013 17:56 BRST

Email

CompartilharTweet

Imprimir

Em setembro, 75 empresas entraram com pedidos de recuperação judicial, o que elevou o número total em 2013 para 662, um aumento de 10% na comparação com o mesmo intervalo de 2012, de acordo com dados divulgados nesta sexta-feira, 1, pela Serasa Experian. Das 75 empresas que pediram recuperação judicial em setembro, 45 foram de pequeno porte, 20 companhias médias e dez grandes. Quando forem divulgados os dados de outubro, eles devem incluir a petroleira OGX, do empresário Eike Batista, que fez o pedido na quarta-feira, 30. Em agosto, haviam sido registrados 71 pedidos, e em setembro de 2012 foram 57 empresas requerendo recuperação judicial.

Já os pedidos de falência somaram 156 casos em setembro de 2013, o que levou o acumulado nos nove primeiros meses para 1.326, uma queda de 12% em relação ao mesmo período do ano passado. Entre os casos de setembro, 88 empresas que pediram falência eram de pequeno porte, 46 médias e 22 grandes. Em agosto, foram registrados 149 casos, e em setembro de 2012, foram 135 empresas pedindo falência.

De acordo com os economistas da Serasa, a alta do dólar verificada entre junho e agosto deste ano, o enfraquecimento da atividade econômica observada ao longo do terceiro trimestre e a continuidade da elevação das taxas de juros “impuseram maiores dificuldades financeiras às empresas, produzindo elevação nos pedidos de falências”.

Notícias

14

outubro

2013

PLANOS FALIDOS

Apenas 1% das empresas sai da recuperação judicial

ImprimirEnviar por emailFacebook<179Twitter<38Google+<0

Desde a promulgação da Lei 11.001/2005, que regula a recuperação judicial, apenas 1% das empresas que entraram com o pedido conseguiu a recuperação durante o processo. A informação foi publicada nesta segunda-feira (14/10) pelo jornal O Estado de S. Paulo, a partir de levantamento da consultoria Corporate Consulting e do escritório de advocacia Moraes Salles. A pesquisa não considerou empresas em concordata ou que tenham migrado para a recuperação judicial após a criação da norma.

Segundo a reportagem, durante os últimos oito anos, cerca de 4 mil companhias pediram recuperação judicial. Dentre elas, 23% tiveram seus planos de recuperação aprovados pelos credores, 398 faliram e o restante ainda corre na Justiça. Apenas 45 voltaram a operar como empresas.

Criada em 2005, a Lei 11.001/2005 tem como objetivo evitar a falência de empresas, substituindo a antiga concordata. Ao recorrerem à lei, as companhias ficam protegidas de cobranças de credores por 180 dias e deverão elaborar um plano de recuperação, que precisa ser aprovado pelos credores. A Justiça encerra o processo somente se a companhia executar o plano com sucesso. No período em que estiver em recuperação, a empresa ficará sob a supervisão de um administrador judicial.

Pela regra anterior, as empresas inadimplentes poderiam pedir concordata e ganhavam um prazo de dois anos para quitar a dívida. Nesse período, estavam protegidas da falência e os controladores continuavam à frente da companhia. De acordo com a reportagem, enquanto essa regra vigorou, entre 80% e 90% das concordatas eram convertidas em falência após o prazo de carência.

ImprimirEnviar por emailFacebook<179Twitter<38Google+<0

Revista Consultor Jurídico, 14 de outubro de 2013

Mangels Industrial faz pedido de recuperação judicial

sexta-feira, 1 de novembro de 2013 09:28 BRST Imprimir [-] Texto [+]

SÃO PAULO, 1 Nov (Reuters) – A Mangels Industrial entrou com um pedido de recuperação judicial nesta sexta-feira, em conjunto com suas controladas Mangels Componentes da Amazônia e E.Koga, informou a companhia em fato relevante.

“Não obstante os esforços da administração junto a credores na busca por alternativas para o equacionamento da difícil situação econômico-financeira pela qual passa a companhia, o pedido de recuperação judicial tornou-se inevitável”, afirmou a companhia.

A Mangels, que tem origens no final da década de 1920, é tradicional fornecedora para os segmentos de autopeças, incluindo rodas de alumínio, e cilindros de aço para gás liquefeito de petróleo (GLP). Em 2012, a companhia havia vendido a área de galvanização.

A companhia encerrou o primeiro semestre com prejuízo de 26 milhões de reais, dívida líquida de 313 milhões e caixa de cerca de 73 milhões de reais. Entre os credores estão os bancos DEG e FMO, segundo balanço do segundo trimestre divulgado pela companhia.

(Por Alberto Alerigi Jr.)

Esta notícia é desse ano também, embora seja um pouco mais antiga, serve para demonstrar o caminho da desindustrialização que o Brasil está tomando, complementa notícia logo acima:

03/05/2013 às 17h23

Fabricante de Continental e Dako faz pedido de recuperação judicial

Compartilhar:

Por Andréa Licht | Valor

Atualizada às 18h15.

SÃO PAULO – A fabricante de eletrodomésticos Mabe Brasil, pertencente ao grupo mexicano de mesmo nome, informa que entrou com pedido de recuperação judicial hoje, em Hortolândia (SP). A empresa tem fábricas em Campinas, Hortolândia e Itu, esta última fechada como parte deste processo.

A operação da Mabe no Brasil, que fabrica produtos de linha branca das marcas GE, Dako e Continental, “está com problemas relacionados à sua liquidez e condições próprias do mercado brasileiro, que afetam a viabilidade econômica da companhia”, informou a companhia por meio de nota.

No comunicado, a empresa diz que o processo de recuperação judicial tem a finalidade de sanear, estabilizar e dar continuidade à operação, para torná-la viável. “Vamos reestruturar a operação e cumprir com os compromissos adquiridos com consumidores, clientes, fornecedores, empregados e autoridades”, informou a empresa.

Demissões

O Sindicato dos Metalúrgicos de Campinas e Região afirma que a empresa demitiu 1.292 trabalhadores em suas fábricas de Itu e Campinas.

Segundo Claudio Rabelo Oliveira, sindicalista e funcionário da Mabe, foram demitidos 1,2 mil trabalhadores da fábrica de Itu. Além desses, foram demitidos outros 92 funcionários administrativos da fábrica de Campinas, onde os trabalhadores estão acampados em protesto pela decisão.

As fábricas de Campinas e Hortolândia têm juntas 2,6 mil trabalhadores que entraram em férias coletivas no dia 20 de abril e deveriam ter voltado ao trabalho ontem, dia 2. “Mas as fábricas não retomaram as atividades alegando falta de matéria-prima”, disse Oliveira.

Mercado e investimentos

No Brasil, a Mabe detém cerca de 20% do mercado de linha branca, que é liderado pela multinacional americana Whirlpool, com 40%. Em segundo lugar está a sueca Electrolux, que detém 30%.

Em entrevista ao Valor, em março, a empresa anunciou investimento de R$ 5 milhões no lançamento de uma nova linha de eletrodomésticos premium — a Continental One.

O Brasil representa 25% do faturamento mundial da fabricante, de US$ 4 bilhões em 2012, e é o maior mercado, à frente do México.

Procurada para comentar a decisão, a empresa disse que não vai se manifestar até que seja definida a estratégia de recuperação.

(Andréa Licht | Valor)

© 2000 – 2013. Todos os direitos reservados ao Valor Econômico S.A. . Verifique nossos Termos de Uso em http://www.valor.com.br/termos-de-uso. Este material não pode ser publicado, reescrito, redistribuído ou transmitido por broadcast sem autorização do Valor Econômico.

Leia mais em:

“http://www.valor.com.br/empresas/3110786/fabricante-de-continental-e-dako-faz-pedido-de-recuperacao-judicial#ixzz2jdmCIS

A maioria das “recuperações” ocorre através de fusões e aquisições, o que na prática, se reflete em menos empresas, menos empregos e menor crescimento da economia, dentre outros efeitos. De qualquer forma, ainda é melhor do que simplesmente decretarem falência.

Maioria dos grupos consegue evitar a falência

01

Nov 2013

Dos últimos dez grandes casos de recuperação judicial, apenas duas empresas declararam falência: a trading agrícola Agrenco e a aérea Vasp. Outras duas – a fabricante de painéis de madeira Eucatex e a produtora de equipamentos elétricos Leon Heimer – conseguiram reerguer suas operações e a maior parte delas – seis – foram envolvidas em processos de fusão e aquisição.

O levantamento foi feito pelo banco Goldman Sachs e leva em conta companhias que pediram recuperação judicial a partir da nova Lei de Falências, de 2005.

Para as oito companhias que concluíram seus processos de recuperação judicial, o desconto médio negociado com os credores girou entre 25,7% e 70,7%, com uma média de abatimento de 49,7%.

No caso da Vasp, o desconto final das dívidas foi de 67,2%. Já o recente caso da Agrenco, que teve falência decretada em agosto, foi mais extremo, pois os credores não aceitaram o deságio de 58% nos passivos proposto pela companhia no plano de recuperação.

No caso da trading agrícola, o desconto final só será conhecido após o processo de venda e liquidação dos seus ativos e da ordem de recebimento dos débitos estabelecida pela Lei de Falências: em primeiro lugar vem as dívidas trabalhistas, em segundo, os passivos com garantia real e, em último lugar, os credores sem garantias.

O pedido de recuperação judicial da OGX é o maior desde a entrada em vigor da nova de Lei de Falências. O futuro da petroleira dependerá basicamente da aceitação de um plano de recuperação por parte dos credores. As dívidas da companhia somam US$ 4,1 bilhões, considerando os US$ 3,6 bilhões em bônus mais o valor devido a fornecedores, sem contar a empresa-irmã OSX.

Fonte: Natalia Viri/Valor.

Bloomberg!

“http://www.bloomberg.com/news/2013-10-31/gafisa-forecast-cut-most-by-homebuilder-bears-corporate-brazil.html

“Home sales are slumping as policy makers raise borrowing costs at the fastest pace in the world to tame inflation that has exceeded the central bank’s target range since 2010. The BM&FBovespa Real Estate index is down 17 percent in the past year, twice the benchmark Ibovespa gauge’s drop, following a 436 percent surge from a 2008 low to its 2010 peak on wagers that builders would benefit from a government program to boost homeownership among lower-income Brazilians.”

Fora de esquadro

Desalinhamento de paredes e tetos encarece o acabamento de apartamentos e casas em cerca de 10%. Tanto de imóveis novos como antigos

Tweet

Enviar

Imprimir

Raphaela ribas (Email)

Publicado: 3/11/13 – 9h00

A obra da casa, finalmente, terminou. Agora só falta o acabamento, colocar portas, janelas, pisos, gesso… e, opa!… eles não se encaixam… as paredes estão tortas. Situações como esta são comuns, e isso acontece porque o uso de esquadro, responsável pelo alinhamento do ângulo de 90 graus entre as paredes, é com frequência ignorado. Lojistas, arquitetos e operários garantem que problemas desta ordem são corriqueiros. Já os representantes de engenheiros e das construtoras afirmam que esse caso não chega a ser crônico. O fato é que, para o consumidor, esse desencaixe, segundo os especialistas, acaba representando um gasto extra de cerca de 10% sobre o valor do acabamento.

De uma forma geral, profissionais envolvidos na obra de um imóvel culpam a pressão das construtoras para fazer o maior número de tarefas no menor tempo possível, a falta de qualificação da mão de obra nos canteiros, e, ainda, o processo de construção predominantemente usado no Brasil, com concreto armado, alvenaria e emboços — revestimento de superfícies. Segundo eles, entre as soluções estaria aumentar a fiscalização e o uso de métodos construtivos pouco adotados no país, como o drywall.

Falta de padrão no processo construtivo

O presidente do Conselho de Arquitetura e Urbanismo do Rio de Janeiro (CAU/RJ), Sydnei Menezes, diz que não há um único responsável, mas que o culpado é o processo construtivo em si. Segundo ele, diferentemente dos Estados Unidos, por exemplo, onde há padrões na construção, no Brasil a falta destes gabaritos contribui para o aumento de erros.

— Nos Estados Unidos, tudo na obra tem medida padrão, como vãos, piso, altura e espessura da parede, então, a margem de erros é menor.

Entretanto, para Lydio Bandeira de Mello, presidente da Comissão de Materiais, Tecnologia, Produtividade e Qualidade, do Sindicato da Indústria da Construção Civil (Sinduscon-Rio), é preciso fiscalizar os canteiros de obra.

— Há mais acertos que erros. Pode até haver falha, mas tem que ter fiscalização nos canteiros, pois depois que a construção fica pronta é mais difícil consertar.

Bandeira de Mello acrescenta que, métodos construtivos como o drywall, alvenaria estrutural e estrutura metálica, ainda pouco usados por aqui, reduzem esse tipo de ocorrência:

— São mais limpos, rápidos e têm precisão bem maior. Agora, o sistema de construção não vai mudar de repente, porque há restrições culturais, de mercado e econômicas — avalia o executivo, ponderando, que, apesar de ter produtos mais caros, esses processos, como um todo, ganham em rapidez e acabam saindo mais baratos.

Antônio Eulálio Pedrosa Araújo, conselheiro do Crea-RJ, explica que o engenheiro é o responsável por colocar o esquadro na obra e acompanhá-la até o fim, mas que a parede reta também depende do trabalho que o pedreiro que está fazendo:

— O maior problema é a falta mão de obra qualificada, porque tem grande demanda na construção e uma pressão das construtoras, que não têm um corpo técnico permanente, em reduzir o custo com a mão de obra.

E o retrabalho faz a obra ficar mais cara

As arquitetas Luciana Machado e Elaine Soares, que realizam projetos de reforma no Rio, confirmam que, em geral, os apartamentos — tanto novos quanto antigos — têm as paredes fora de esquadro. O que interfere na paginação de piso e dos móveis, pois é preciso adaptá-los às medidas dos acabamento internos.

Segundo Luciana, os arquitetos, na sua maioria, utilizam esquadros para o alinhamento horizontal e o prumo para o alinhamento vertical. Mas, frisa, durante as obras nem sempre o esquadro é mantido:

— Como as paredes são fora de esquadro, a paginação nunca fica perfeita. Com isso, é preciso cortar o piso e, no caso de móveis, fazer sob medida — diz Luciana, acrescentando que estes ajustes encarecem a obra, pois são retrabalho.

— Você olha a parede e ela está cheia de ondulações. Isso interfere na escolha da tinta, pois, às vezes, se tem que fazer tudo de novo ou colocar tinta mais fosca. Em alguns casos, é um apê novinho e, quando vou fazer modificações, como trocar as tomadas de lugar, pintar paredes, colocar gesso ou o piso, encontro a parede irregular — descreve Elaine, para quem a pressão do tempo sobre os mestres de obras, pedreiros e ajudantes contribui para que o erro ocorra.

Lojas já fazem adaptação para seus produtos

Márcia Cristina da Silva, coordenadora do Departamento Feminino do Sindicato dos Trabalhadores na Construção Civil, endossa a posição de Elaine e Luciana:

— Há muitas construtoras terceirizando para ganhar tempo e pressionando para um trabalho rápido, muitas vezes sem qualidade. O esquadro é uma ferramenta essencial, mas com essa terceirização, às vezes ocorre uma precarização com pessoas que não estão qualificadas. Tem que ter uma fiscalização maior.

De qualquer forma, há muita gente buscando aperfeiçoamento. De acordo com o Senai-Rio, que oferece 50 cursos voltados para a construção civil, de 2009 a setembro de 2013, houve um crescimento de 130% no número de matrículas. Mas com a frequência deste tipo de situação, há lojas de fabricação própria que adaptam seus produtos. Na Alufama, o gerente de instalação, Franciuelio Alves de Almeida, diz que as esquadrias já são feitas em tamanhos diferentes, justamente para resolver este tipo de situação:

— Fazemos esquadrias um pouco menores por causa das paredes tortas. Colocamos a janela e ajustamos ao redor com poliuretano (espuma de vedação) ou com cantoneiras, porque senão fica difícil o encaixe de uma janela reta numa parede torta.

Na Leroy Merlin, é comum que, após a compra de janelas e portas, os clientes voltem para comprar argamassa para corrigir as imperfeições e os vãos causados por falta de encaixe entre as peças e a parede irregular.

— Este tipo de situação de falta de alinhamento acontece muito. E, se a parede estiver torta, a janela também vai ficar. Quando é um leve desvio, até se consegue resolver com argamassa — conta o gerente comercial da loja de Jacarepaguá, Eduardo Barbosa Gonzalez.

Melhor pedir referência antes do contrato

Ainda segundo Bandeira de Mello, do Sinduscon-Rio, caso tenha este tipo de problema, o cliente deve procurar a construtora ou incorporadora, na busca de uma solução. No caso de obras independentes, orienta, melhor buscar referência antes de contratar.

O Procon-RJ, por sua vez, afirma que a responsabilidade das falhas nos processos construtivos é da construtora. E ressalta que os compradores podem exigir que os locais imperfeitos sejam refeitos ou que a construtora se responsabilize pelos ajustes que forem necessários fazer no imóvel.

Brasil é 3º do mundo em gasto com juros da dívida pública

“http://www1.folha.uol.com.br/mercado/2013/11/1366040-brasil-e-3-do-mundo-em-gasto-com-juro.shtml

Mapa de indicadores fiscais elaborado pelo FMI (Fundo Monetário Internacional) mostra o gasto do Brasil com juros da dívida pública como o terceiro maior do mundo.

Entre dados coletados de praticamente todos os países, a despesa brasileira, equivalente a 5,7% da renda nacional, só perde para a da Grécia, mergulhada em crise financeira, e a do Líbano, cujas finanças são abaladas pelos custos de guerra.

No campo gerencial, Dilma tornou-se ex-Dilma

Josias de Souza 03/11/2013 04:47

Fábio Pozzebom/ABr

Quando Dilma Rousseff resolveu reunir 15 dos seus 39 ministros em pleno Dia de Finados para cobrar deles o cumprimento dos cronogramas de obras e projetos, os brasileiros ganharam o direito de suspeitar que algo morreu no encontro deste sábado (2). Foi à cova nas sete horas de conversa do Alvorada a fama de gerentona da inquilina do palácio. Governa o país uma espécie de ex-Dilma.

O falecimento prematuro da Dilma original, portento administrativo, ocorreu porque Lula e o marketing do PT imaginaram que seria possível produzir progresso a partir da fantasia da propaganda eleitoral de 2010. Fabricou-se apenas uma gestora de videoclipe. No mundo real, os empreendimentos mais atrasados são as joias do PAC, que a própria Dilma “coordena” desde os tempos em que era ministra de Lula.

Prometidas para 2010, a Ferrovia Norte-Sul e a Ferrovia Transnordestina estão praticamente paradas. A Ferrovia Oeste-Leste, que deveria ser inaugurada em 2014, mal saiu do papel. Candidato à reeleição em 2006, Lula prometera entregar a transposição do Rio São Francisco em três anos. No penúltimo adiamento, o corte da fita foi transferido para 2015, primeiro ano do próximo governo.

Sob Lula, a transposição fora orçada em R$ 4,5 bilhões. Hoje, com menos da metade da obra supostamente pronta, a conta já subiu para R$ 8,4 bilhões. Na pele de ‘Mãe do PAC’, Dilma autorizou a implantação dos canteiros de obras a partir de “projetos básicos”, eufemismo para uma falta de planejamento que estourou no colo da ex-Dilma .

Na Ferrovia Norte-Sul, esse tipo de improvisação produziu sob Lula 17 aditivos apenas no trecho Palmas (TO) – Anápolis (GO). Nesse pedaço de chão, enterraram-se R$ 4,2 bilhões sob trilhos que jamais sentiram o peso de uma composição ferroviária. Em 2011, primeiro ano da presidência da ex-Dilma, a Procuradoria da República farejou na obra desvios de R$ 71 milhões. Presidente da estatal responsável pela ferrovia durante a gestão Lula, José Francisco das Neves, o Juquinha, chegou a passar cinco dias na cadeia. Bloquearam-lhe os bens.

Há dez dias, o PT levou ao ar uma propaganda partidária em que o locutor dizia a certa altura: “O Brasil é um dos cinco países com o maior volume de obras em andamento.” Foi nesse país das obras que não acabam que a ex-gerentona reuniu parte do seu gabinete no Dia dos Mortos. Distribuiu cobranças como se ainda acreditasse na possibilidade de criar um Brasil inteiramente novo. O otimismo é, por assim dizer, justificável. O tempo é curto. Mas caos não falta.

‘http://josiasdesouza.blogosfera.uol.com.br/2013/11/03/no-campo-gerencial-dilma-tornou-se-ex-dilma/

03/11/2013 – 03h00

Eliane Cantanhêde,

O dízimo do reino de Eike

(…)

Há a lembrança fresca da Encol, que, dias depois de reluzir na capa da “Gazeta Mercantil” como estrela entre as empreiteiras, deixou na mão 11 mil funcionários e 42 mil crentes (como eu) que compraram imóveis e nunca receberam nem o imóvel nem o dinheiro de volta.

E quem se esqueceu de Edemar Cid Ferreira, do Banco Santos, e Ângelo Calmon de Sá, do Econômico? Eles tinham riqueza, ostentavam riqueza, exalavam riqueza. O mundo deles desabou na cabeça dos que foram levados a acreditar num reino de Deus aqui na terra brasilis. No céu, o lucro era principalmente deles. No inferno, a desgraça maior é dos correntistas e investidores.

Eike Batista deve tantas explicações quanto Edemar, Ângelo e Pedro Paulo de Souza, da Encol, entre tantos “pastores” que estão por aí. Quem, como, onde e por quê? De onde veio e para onde foi o dinheiro?

Entre meias verdades, as vítimas vão para o inferno e os réus ficam eternamente no limbo da boa vida.

MP diz que IPTU vai desfigurar bairros inteiros em São Paulo

Sem condições de pagar o reajuste, muita gente terá de abrir mão da casa própria e procurar outro lugar para morar

“http://noticias.terra.com.br/brasil/cidades/videos/mp-diz-que-iptu-vai-desfigurar-bairros-inteiros-em-sao-paulo,495362.html

“http://g1.globo.com/politica/noticia/2013/11/em-reuniao-com-ministros-dilma-cobra-resultados-diz-gleisi.html

‘Levamos algumas broncas’, diz Paulo Bernardo sobre reunião ministerial comandada por Dilma

Presidente define agenda pré-eleitoral e cobra projetos para apresentar até junho de 2014

Enviar

Imprimir

CRISTIANE JUNGBLUT E DANILO FARIELLO (

EMAIL

·

FACEBOOK

·

TWITTER

)

Publicado:

2/11/13 – 10h58

Atualizado:

2/11/13 – 18h07

BRASÍLIA – A presidente Dilma Rousseff cobrou neste sábado, em reunião ministerial que durou cerca de sete horas, a execução das obras de infraestrutura e a garantia da agenda de inaugurações em 2014, ano eleitoral. Participaram do encontro 15 ministros de Estado e o presidente da Caixa Econômica Federal, Jorge Hereda.

– Levamos algumas broncas – disse o ministro das Comunicações, Paulo Bernardo.

Pela manhã, pouco antes de dar início à reunião, Dilma mencionou o evento em seu Twitter. Tratou o encontro ministerial como algo rotineiro, mas importante para coordenar os esforços dos ministérios.

“Considero que governar é oferecer à população serviços públicos com cada vez mais qualidade e honrar a confiança em nós depositada. Por isso, reuniões rotineiras como essa são importantes para coordenar os esforços dos ministérios”, escreveu a presidente.

A cobrança aos ministros era esperada. A expectativa era que Dilma cobrasse de cada área resultados que serão entregues nos últimos dois meses deste ano e no primeiro semestre de 2014, quando se encerra o prazo para participação de candidatos em inaugurações de obras. A prioridade são os projetos e obras de infraestrutura e da área social.

A presidente averiguou com cada ministro a quantas andam os projetos e as obras dessas pastas e o que precisa ser acelerado para ser incluído na sua agenda de inaugurações dentro do prazo permitido pela legislação (até junho).

Também se esperava que a presidente anunciasse que quer intensificar os eventos do Mais Médicos, a entrega de unidades do Minha Casa Minha Vida, a construção de creches, a distribuição de máquinas para as prefeituras e as cerimônias de formatura do Pronatec (ensino técnico). São essas ações que ela usará como marca de sua gestão durante a campanha.

Na reunião foi feito, ainda, um balanço das metas das áreas sociais e de infraestrutura. No meio deste ano, no auge dos protestos de rua, Dilma fez encontros emergenciais nos fins de semana no Alvorada. Também convocou uma reunião ministerial, na Granja do Torto, para montar a estratégia de reação do governo às demandas das ruas.

A partir de agosto, Dilma intensificou a agenda externa. Aumentou o número de viagens, com foco no Sudeste e no público jovem e de classe média; passou a receber grupos diversos no seu gabinete e a participar de cerimônias fora do Planalto. Nesta semana, por exemplo, Dilma foi ao Museu da República para a comemoração dos dez anos do Bolsa Família, com a participação de políticos aliados, servidores e beneficiários do programa, além do ex-presidente Lula.

Nos últimos dois meses, Dilma esteve duas vezes no Congresso e implementou uma recepção frequente aos líderes aliados no Planalto. A presidente voltará ao Rio Grande do Sul para mais uma inauguração na área de energia. Durante a semana, em Brasília, vai novamente receber parlamentares governistas.

Leia mais sobre esse assunto em ‘http://oglobo.globo.com/pais/levamos-algumas-broncas-diz-paulo-bernardo-sobre-reuniao-ministerial-comandada-por-dilma-10667811#ixzz2jWTnjmVo

Mercado de ações – IMOBILIARIO

Ativo Var.12M%

BISA3 -62,71

PDGR3 -42,12

JHSF3 -39,13

RSID3 -35,73

SSBR3 -32,62

BRPR3 -26,8

BRML3 -20,39

GFSA3 -20

LPSB3 -13,34

MULT3 -11,91

MRVE3 -7,86

ALSC3 -6,85

CYRE3 -5,72

IGTA3 -5,22

HBOR3 -3,67

EVEN3 0,14

BBRK3 7,1

TCSA3 8,41

DIRR3 10,28

EZTC3 20,74

Nos últimos 12 meses, das 20 empresas que compõem o imobiliário, 15 estão apresentando perdas, ou seja, 75% do setor. Destas 20, 8 estão com perdas iguais ou superiores a 20%.

Vamos olhar no ano.

Ativo Var.Ano%

BISA3 -60,53

RSID3 -41,1

PDGR3 -38,97

JHSF3 -37,36

GFSA3 -37,15

SSBR3 -30,64

BRPR3 -24,94

BRML3 -20,65

MRVE3 -18,47

LPSB3 -17,47

MULT3 -13,59

ALSC3 -12,6

EVEN3 -11,47

BBRK3 -9,6

IGTA3 -8,53

CYRE3 -6,98

HBOR3 -5,66

DIRR3 -4,53

TCSA3 13,52

EZTC3 26,75

Se formos olhar no ano de 2013 apenas, das 20 empresas, 18 apresentam perdas. Ou 90% do setor está indo mal.

“http://noticias.r7.com/blogs/pense-nisso/o-fantasma-da-bolha-imobiliaria-ronda-sp-e-rio-20131102/

Como hoje é sábado, dia preferido para quem quer comprar ou vender imóvel, estão aí os números e os alertas de Shiler e Meireles. E a bolha, vem aí? Ficou complicado? Preste bastante atenção, então, no que lerá em seguida. No Rio, os preços dos imóveis em agosto e setembro subiram bem menos do que vinham subindo. Não há ainda uma retratação, mas a euforia é coisa do passado. Já, em São Paulo, um prédio na esquina das ruas José Antônio Coelho e Humberto I, na Vila Mariana, foi totalmente vendido, segundo a construtora, em apenas seis horas. O preço do metro quadrado ficou na casa dos 12 mil reais.

“http://www.istoedinheiro.com.br/noticias/133122_O+REI+DOS+IMOVEIS+DESCOBRE+O+BRASIL

“http://www1.folha.uol.com.br/poder/2013/11/1365961-investimento-na-copa-faz-subir-divida-de-mato-grosso.shtml

“http://www1.folha.uol.com.br/cotidiano/2013/11/1365974-auditores-suspeitos-de-fraude-em-sp-tem-59-imoveis-e-lancha-de-r-1-mi.shtml

Grupo vai à casa de Haddad para fazer protesto contra IPTU

Manifestantes se reuniram na Paulista e foram até a porta do prédio do prefeito, no Paraíso (zona sul de SP)

Petista já comparou imposto a condomínio e disse que não vai ‘voltar atrás mesmo se a Justiça for acionada’

RICARDO BUNDUKY

CÉSAR ROSATI

DE SÃO PAULO

Manifestantes –parte deles mascarados– fizeram na noite de ontem um protesto contra a alta do IPTU em frente à casa do prefeito Fernando Haddad (PT), no Paraíso, zona sul de São Paulo.

O protesto, organizado em redes sociais, começou na região do Masp com 250 pessoas, por volta das 18h40, segundo a PM. Em marcha, eles chegaram a interditar a av. Paulista no sentido Paraíso.

O grupo, formado principalmente por jovens, se intitula “Movimento Unidos pelo Povo”, diz ser apartidário e já havia apoiado protestos anteriores –como pela educação e pela redução da tarifa de transporte público.

Em torno de 60 pessoas do grupo saiu da Paulista e seguiu ontem para a porta do prédio do prefeito, onde permaneceram por cerca de meia hora, aos gritos de “Ei, Haddad, abaixa o IPTU!”.

O reajuste do imposto proposto por Haddad foi aprovado nesta semana em segunda votação na Câmara.

O aumento em 2014 será de até 20% para residências e até 35% para os demais imóveis. A partir de 2015, os limites serão de 10% e 15%.

Metade dos imóveis terá reajustes seguidos até 2017.

O protesto de ontem foi acompanhado por dezenas de policiais militares. Embora não tenha havido confronto, um rapaz foi detido porque carregava uma barra de ferro –resultando em um princípio de tumulto.

O ato deixou a rua de Haddad às 21h30 e seguiu novamente em direção à av. Paulista, onde foi encerrado.

Procurada ontem à noite, a assessoria de Haddad não retornou aos recados deixados pela reportagem para dizer se ele estava em casa na hora da manifestação.

CONDOMÍNIO

Pela manhã, Haddad disse que não voltará atrás na decisão de reajustar o IPTU em São Paulo, mesmo diante da pressão de entidades de comércio e indústria e associações de moradores.

Juntas, elas prometeram ir à Justiça contra o aumento.

“Não vamos voltar atrás mesmo se a Justiça for acionada”, afirmou Haddad.

Ao menos 25 associações de moradores fizeram um abaixo-assinado contra o projeto e pretendem entregá-lo ao prefeito da cidade.

Haddad já havia afirmado que, ao propor o reajuste, “fez o que os outros prefeitos fizeram” e comparou o IPTU à taxa de condomínio.

“É um tributo que eu pago com a maior alegria, porque eu sei que é um condomínio para a cidade.”

Questionado ontem sobre o fato de a operação que resultou na prisão de quatro funcionários da prefeitura ter coincidido com a aprovação do IPTU, o prefeito desconversou e disse não haver ligação entre uma coisa e outra.

“http://www.infomoney.com.br/blogs/blog-da-redacao/post/3036186/pib-encolheu-terceiro-trimestre-provavelmente-sim

Mais de 2 milhões estão na Justiça para corrigir o FGTS pela inflação

Sindicatos de todo o país estão tentando recuperar as perdas

“http://www.em.com.br/app/noticia/economia/2013/09/22/internas_economia,451755/mais-de-2-milhoes-estao-na-justica-para-corrigir-o-fgts-pela-inflacao.shtml

São citadas em trechos da investigação aos quais o jornal O Estado de S. Paulo teve acesso as incorporadoras Trisul, BKO, Tarjab, Alimonti e Brookfield. As três primeiras pagariam valores em dinheiro aos fiscais. A Alimonti chegou a atuar com o grupo, mas recorreu a outro auditor da Prefeitura após desentendimentos. Já a Brookfield teria imposto dificuldade para o envio das notas e, por isso, os fiscais abriram empresas para receber transferências bancárias.

As incorporadoras citadas enviaram notas à reportagem em que negam as acusações. Trisul e Brooksfield são companhias de capital aberto, com ações negociadas na Bovespa.

“http://ultimosegundo.ig.com.br/2013-11-01/dinheiro-de-propinas-era-entregue-na-prefeitura-de-sao-paulo.html

Um rombo exemplar

Miriam Leitão

O rombo nas contas públicas de setembro foi pior que a pior previsão, confirmou todas as críticas que vêm sendo feitas ao governo e exibiu as várias contradições da política econômica. O FAT deu um déficit recorde em momento de baixo desemprego; a conta de luz foi reduzida e gerou um buraco de R$ 2 bilhões nas contas do governo em um único mês. O Banco Central acha que está tudo bem.

O papel do Banco Central é ser o guardião da moeda e é elementar que uma política fiscal tão desastrosa, que provoca um déficit primá¬rio de R$ 10 bilhões num mês, fomenta o desequilí¬brio da moeda. Qualquer Banco Central do mundo, diante de contas como essas, demonstraria preocupa¬ção, mas aqui no Brasil, o chefe do Departamento Econômico, Túlio Maciel, tentou minimizar o tamanho do desastre. Disse que em breve vão entrar recei¬tas como a do Refis e do leilão de Libra e os números vão melhorar. Como se sabe, essas são receitas que ocorrem uma vez e não se repetem. Não podem ser consideradas como mudança do quadro fiscal.

O governo resolveu usar uma tática de Maquiavel e dar todas as más notícias num único dia e por isso coordenou o coro: a Fazenda e o Banco Central di¬vulgaram suas contas ontem. Pelos números do BC, o Brasil teve um déficit nominal (incluindo o pagamento de juros) de R$ 22,8 bilhões, o pior da série histórica, superando a marca de R$ 22,2 bilhões que era de setembro de 2009, o momento da eclosão da crise internacional. Pela Fazenda, um déficit primário de R$ 10 bilhões, o pior da série.

Segundo o ministro Guido Mantega, o resultado de ontem foi “relativo” porque algumas despesas são excepcionais, como o pagamento do 13º do INSS. De fato, mas, como se sabe que essa despesa sempre chega, não justifica o tamanho do rombo. Para o ministro, as contas de pessoal. Previdência e juros estão estabilizadas. A Previdência ficou no vermelho em R$ 11 bilhões e os juros são despesas ascendentes.

O que as autorida¬des dizem não guarda relação com os núme¬ros e os fatos. Há uma deterioração fiscal no país resultado de di¬versas decisões que expandem o gasto. A decisão de baixar a conta de luz — num ato de campanha elei¬toral extemporânea — tem custado caro ao Tesouro. Em setembro, foram mais de R$ 2 bi¬lhões os repasses para a Conta de Desenvol¬vimento Energético (CDE) que cobre a di¬ferença entre o custo e o que é cobrado do consumidor.

No comentário da Rosenberg Associados, a consultoria ressalta que, apesar de haver casos pontuais de piora, é preciso registrar o aumento disseminado das despesas e a queda generalizada da receita. Isso mostraria que o caso é muito mais estrutural do que parece e levanta preocupações sobre o futuro.

As receitas caíram 2,6%, as despesas aumentaram 14% em setembro. O superávit primário caiu um ponto percentual em relação ao mesmo período do ano pas¬sado. O déficit nominal acumulado de janeiro a setem¬bro foi de 3,77%. No mesmo período do ano passado havia sido de 2,47%. Por onde se olhe, qualquer que se¬ja o indicador, ele piorou em relação ao ano passado. E tem piorado ao longo dos últimos anos.

O ministro Guido Mantega disse que a política fiscal brasileira é exemplar e inquestionável. De fa-to, é inquestionável que ela está piorando. E não há quem defenda a melhora. Ministros dá Fazenda têm por dever de ofício espantar os gastadores. Não é o caso do ministro Guido Mantega. Qualquer Banco Central sabe que se a política fiscal for expansionista o peso sobre a política monetária é maior. Por isso, em situações como esta, deixa ex¬plícita sua preocupação. O BC brasileiro prefere continuar sustentando que a política fiscal “cami¬nha para a neutralidade”. O ano que vem é eleitoral, quando normalmente os gastos se expandem. Tu¬do isso forma um quadro preocupante

Manobras para maquiar superávit primário:

Veja as 15 ações que podem ser prejudicadas com operação do BNDES – InfoMoney

Veja mais em: http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/2993989/veja-acoes-que-podem-ser-prejudicadas-com-operacao-bndes

31/10/2013 às 10h34 1

Lição da OGX para o IPTU paulistano

Foi requerida a recuperação judicial de uma das principais empresas petroleiras brasileiras, a OGX, controlada por um homem que já foi considerado o mais rico do país. Aliás, ele esteve na “adorada” lista da revista Forbes. Como é possível uma perda de valor dessa magnitude? Resposta: boa parte de sua fortuna era potencial ou, em outras palavras, não realizada.

Recordo da conversa que tive com um amigo meu, economista, a respeito das fortunas lastreadas em ações de companhias abertas. Considerando o simples cálculo matemático de multiplicar a quantidade de ações detidas por alguém pelo valor negociado dessas mesmas ações na bolsa de valores, chegava-se ao padrão de riqueza de tal acionista. Acontece que esse valor não significaria dinheiro no bolso.

Esse mesmo raciocínio pode ser aplicado ao caso do Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU), recentemente aumentado na capital paulista. É certo que a base de cálculo desse imposto municipal é o “valor venal do imóvel”, porém, será que é possível tomar “valor de mercado” por sinônimo de “valor venal”?

Já há alguns anos, discute-se se a valorização imobiliária, que se verificou também no município de São Paulo, representaria uma “bolha”, no sentido de ser artificial o aumento do valor dos imóveis residenciais e comerciais. Não são poucos os exemplos de apartamentos e conjuntos comerciais que, depois de lançados, não alcançam as expectativas de valorização dos investidores.

Outra constatação da escalada desproporcional do preço dos imóveis encontra-se no seu descolamento do possível valor do aluguel dos mesmos imóveis. Não é raro, também, que a locação residencial ou comercial retorne o investimento feito na aquisição do imóvel em tempo superior ao inicialmente estimado.

Além disso, a fixação do preço de imóvel novo não puxa, necessariamente, a valorização dos antigos imóveis da mesma região. É possível ainda que, se e quando essa valorização ocorra, ela seja em patamar menor do que o verificado para os lançamentos.

Portanto, querer fazer incidir o IPTU sobre o “valor de mercado” dos imóveis significa, indubitavelmente, tributar uma riqueza potencial, não realizada, tal como parte da riqueza do senhor controlador da empresa petroleira citada no início deste texto.

Acrescente-se a isso que o aumento do imposto em 35% para os imóveis comerciais, resulta no recolhimento em dobro a cada três anos. Com isso, muitas empresas paulistanas poderão seguir o exemplo da OGX, requerendo a sua recuperação judicial – só é preciso avisar, desde logo, que eventuais dívidas relativas ao próprio IPTU não serão tratadas no âmbito desse procedimento judicial, continuando a obedecer a lei tributária municipal específica.

“http://www.valor.com.br/legislacao/fio-da-meada/3323290/licao-da-ogx-para-o-iptu-paulistano#ixzz2jOfWVo3R”

Inadimplência faz ações de despejo aumentar em Minas:

“http://www.otempo.com.br/inadimpl%C3%AAncia-faz-aumentar-as-a%C3%A7%C3%B5es-de-despejo-em-mg-1.739682

Imobiliárias

Aposta é que, com o 13º, vai melhorar

Enviar por e-mail

Imprimir

Aumentar letra

Diminur letra

Fonte Normal

Mais Notícias

Tweet

PUBLICADO EM 01/11/13 – 04h00

continuação:

Apesar da alta no número de ações de despejo, a aposta das imobiliárias é que haja redução no último trimestre do ano, graças ao pagamento do 13º salário, que vai injetar R$ 12,9 bilhões na economia mineira em 2013.

Veja Também

video Inadimplência faz aumentar as ações de despejo em MG

Mais

“É fato que o mercado deu uma acomodada nos últimos meses. Só que o 13º sempre ajuda”, observa o diretor do Smel, Luiz Fernando Rievers Machado.

O vice-presidente da CMI/Secovi-MG, Fernando Júnior, também aposta na redução da inadimplência. O advogado especialista em direito imobiliário Kênio Pereira observa que o aumento das ações de despejo é um termômetro de que a economia não vai bem. “A renda não está acompanhando a alta da inflação. As pessoas estão com dificuldade em pagar o aluguel”, diz. (JG)

Sonho da casa própria vira risco de vida no Triângulo Mineiro

Famílias de um conjunto habitacional construído com recursos do Minha casa, minha vida convivem com o medo diário: suas moradias, além de mal-acabadas e cheias de problemas, estão pegando fogo

Alessandra Mello

Publicação: 01/11/2013 06:00 Atualização: 01/11/2013 07:57

Incêndio ocorrido em julho numa das casas do conjunto Shopping Park. Apesar das perdas materiais, neste caso ninguém saiu ferido

Uberlândia – Era uma casa muito sonhada, mas não tinha laje, não tinha muro, não tinha piso, não tinha quintal, não tinha privacidade, não tinha graça, não tinha nada. E o que é pior: pegava fogo. Podia ser apenas uma paródia da música do poeta e compositor Vinicius de Moraes, mas é a realidade vivida hoje pelas famílias do conjunto habitacional Shopping Park, em Uberlândia, no Triângulo Mineiro, empreendimento de R$ 144 milhões, financiado pela Caixa Econômica Federal (CEF) com recursos do programa federal Minha casa, minha vida e erguido sob a responsabilidade da prefeitura. A reportagem do Estado de Minas percorreu a pé durante um dia inteiro o conjunto – inaugurado durante a gestão do ex-prefeito Odelmo Leão (PP) em 2011–, que abriga 3.632 famílias de baixa renda, todas numerosas, com muitas crianças e portadores de deficiência.

Saiba mais…

Relatos de um drama diário de quem se valeu do Minha casa, minha vida

Os problemas são muitos e as reclamações generalizadas. Para começar, as casas, geminadas, não têm parede até o teto. Elas acabam num forro – não há laje –, o que faz com que o vizinho escute tudo que se passa ao lado. Em algumas delas, o quintal é desnivelado, com barrancos de até quatro metros de altura, impossibilitando o uso do terreno pelas famílias. O forro no interior cobre todo o teto e esconde a rede elétrica, que, segundo os moradores, é feita de material de baixíssima qualidade. Em muitas residências, as lâmpadas não se acendem ou se aquecem demais e queimam com frequência. Das tomadas e do chuveiro saem fogo, a energia cai quando mais de um aparelho elétrico é ligado ao mesmo tempo e há muitos relatos de pequenos incêndios. As caixas de energia não têm tampas e a fiação está exposta.

Pelo menos quatro residências do conjunto já pegaram fogo este ano. Uma delas, em 23 de setembro. O dono da casa, William Bonifácio, contou à imprensa que o fogo começou no quarto onde os seus três filhos dormem. Por sorte, ninguém se feriu, mas ele perdeu móveis e eletrodomésticos. “Acredito que o fogo tenha começado no alto da casa e algo de plástico pingou atrás do guarda-roupa. Também queimou parte da fiação do quarto”, afirmou.

No caso mais grave, em 12 de setembro, uma idosa de 78 anos, Célia de Jesus Silva, morreu asfixiada. Sua casa está fechada desde o incêndio, mas por uma fresta no muro é possível ver o estado em que o imóvel ficou. Do lado exterior não há nenhum sinal de fogo ou fumaça, mas é possível ver de longe que o forro do teto da casa derreteu completamente e alguns fios estão pendurados. Como todas as casas são geminadas, o fogo atingiu a residência ao lado, também fechada desde então.