Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

O objetivo deste estudo é fazer um balanço da bolha imobiliária em São Paulo ao final de 2.014 e quais as expectativas para 2.015 e próximos anos, utilizando pesquisas do SECOVI SP (Sindicato das construtoras de São Paulo), CRECI SP (Conselho Regional dos Corretores de Imóveis de São Paulo), Lopes Imobiliária, Lello Imobiliária, Folha de São Paulo, EMBRAESP, informações do www.imovelweb.com.br, PNAD do IBGE, ABECIP / Banco Central, relatórios oficiais de construtoras, ReclameAqui, e outros, com os links das referências e os critérios adotados citados no decorrer do trabalho.

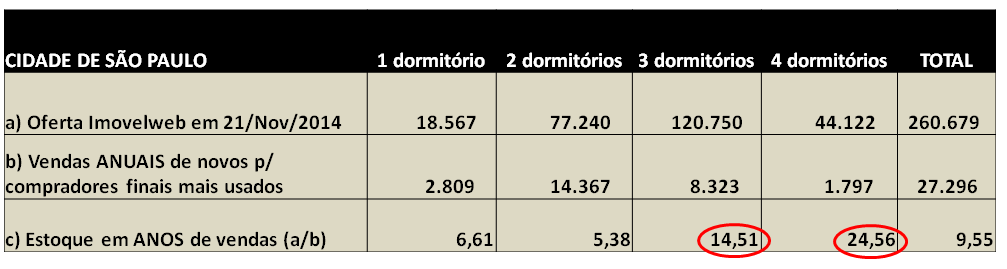

Oferta e demanda por imóveis em São Paulo:

Para ofertas a base serão anúncios do imovelweb (www.imovelweb.com.br) em 21/novembro/2014, para casa padrão e apartamento padrão e quanto a vendas de imóveis novos, a base é a PMI (Pesquisa do Mercado Imobiliário) do SECOVI SP, com dados de janeiro/2014 a dezembro/2014, acessados a partir do link http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/. Para usados, serão utilizadas as pesquisas do CRECI SP em São Paulo (Capital), do período de janeiro/2014 a dezembro/2014, disponíveis no link http://www.crecisp.gov.br/pesquisas/pesquisa.asp.

Manterei o padrão de trabalhos anteriores, considerando as vendas para compradores finais e não as transferências para investidores com finalidade de revenda ou aluguel futuro, sendo assim, mantidas as premissas de que apenas 20% das vendas de 1 dormitório novos são para compradores finais (fonte: http://classificados.folha.uol.com.br/imoveis/2013/10/1355571-apartamento-de-um-dormitorio-torna-se-nicho-de-investidores.shtml) e para demais topologias, até junho/2014, 63% das vendas de novos são para compradores finais (fonte: http://economia.estadao.com.br/noticias/economia-geral,investimento-e-objetivo-de-37-dos-compradores,186381,0.htm), considerando que a partir de julho/2014 tivemos redução dos investidores para patamar de 20% (fonte: http://www.emorar.com.br/investimentos-em-imoveis-diminuem-20/ ), sendo que no caso de usados, foi considerada a quantidade total apontada nas pesquisas do CRECI SP em todo o período.

Os critérios acima são favoráveis para o segmento imobiliário, na medida em que assumo que em apenas um site teríamos toda a oferta de imóveis novos mais usados para a cidade de São Paulo, sabendo que muitas ofertas de novos não constam neste site, considerando maior volume de vendas para compradores finais em função da queda de investidores e tendo feito a pesquisa de ofertas só com dois tipos de imóveis (apartamento e casa padrão).

Como estavam oferta e demanda de imóveis em São Paulo ao final de 2014?

Pelo que podemos ver nos números acima, temos uma oferta extremamente elevada, no caso de imóveis de 3 dormitórios esta oferta é o suficiente para mais de 14 anos de vendas e para 4 dormitórios, mais de 24 anos de vendas, considerando vendas de novos para compradores finais mais vendas de usados, é algo absolutamente anormal, típico de bolha imobiliária!

Vamos comparar a pesquisa acima com outras três anteriores, que utilizaram as mesmas bases de dados, que constam nos links: http://defendaseudinheiro.com.br/mitos-e-verdades-da-bolha-imobiliaria-parte-i, http://defendaseudinheiro.com.br/a-evolucao-da-bolha-imobiliaria-em-sao-paulo e http://defendaseudinheiro.com.br/raio-x-da-bolha-imobiliaria-em-sao-paulo :

Mesmo com maior percentual de vendas para compradores finais a partir de jul/14 na última pesquisa, oferta e demanda continuam anormais. Vamos analisar melhor esta situação:

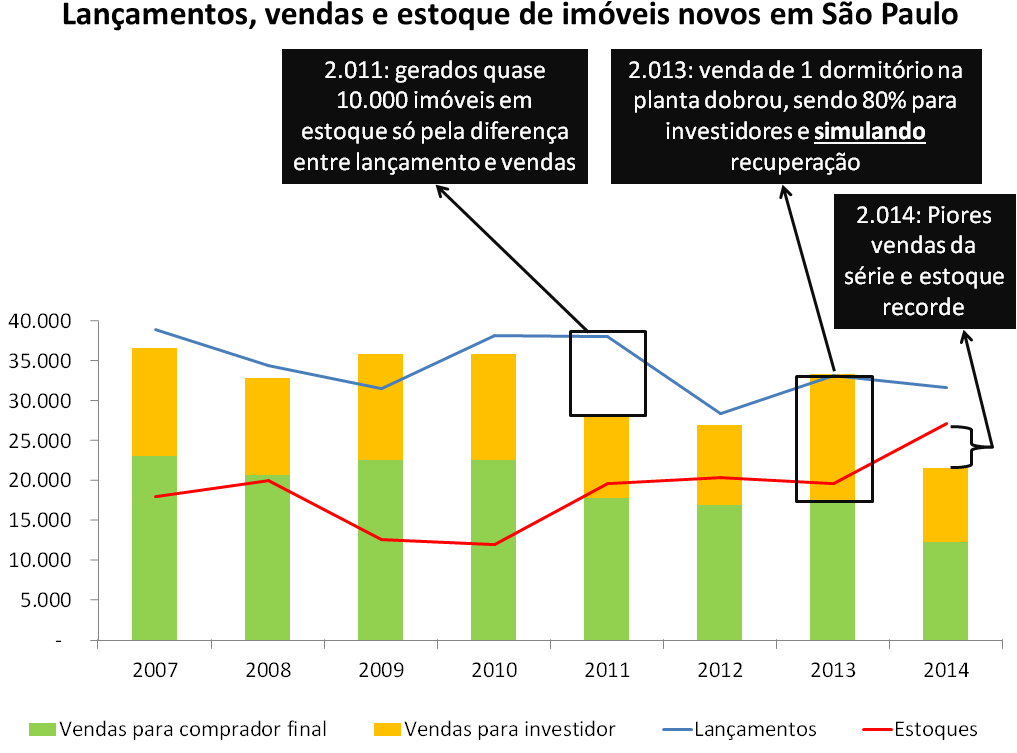

Imóveis novos – oferta, demanda, lançamentos e estoques:

Até 2010, oferta e procura estavam equilibrados, já em 2011 o estoque aumentou em quase 10.000 unidades e não caiu mais, voltando a subir em 2014. O que causou esta situação? Com anormal volume de investidores a partir de 2.008, no ato da entrega em 2.011 tivemos uma forte concorrência entre os investidores que recebiam imóveis para revender e construtoras, junto com distratos em volume anormal e preços dos imóveis já inviáveis para renda das famílias, gerando forte redução de vendas e aumento de estoques em 2.011.

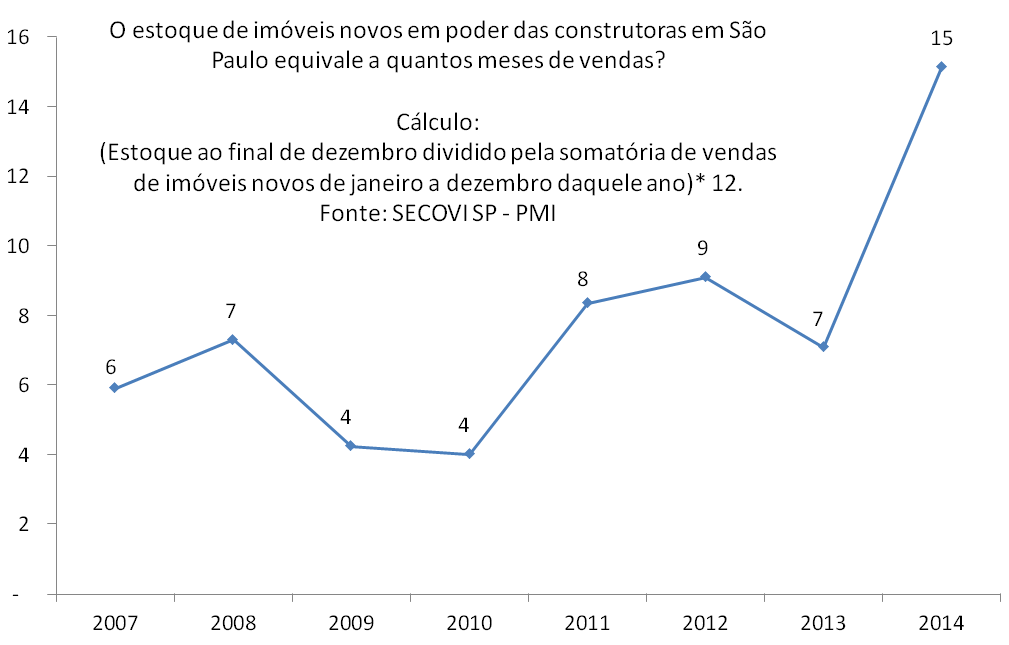

Observamos acima uma piora sensível para imóveis novos em 2.014 em São Paulo, em especial na relação entre estoque e vendas. Vejamos o gráfico abaixo:

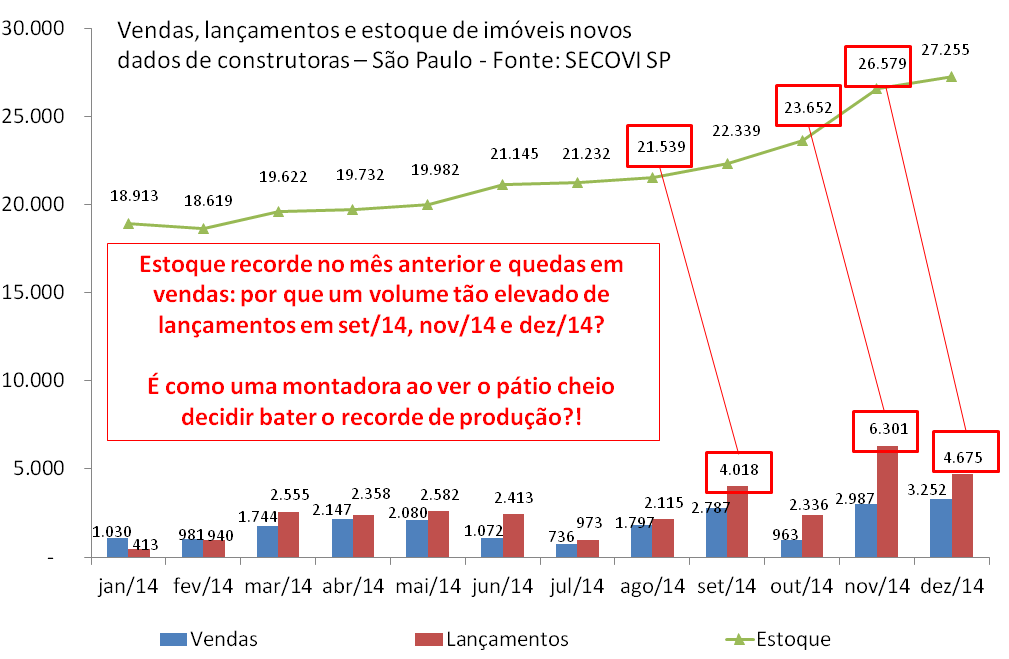

Como chegamos a uma proporção tão maior em 2.014 entre estoque de imóveis novos com construtoras em relação a vendas que realizam? Vamos analisar mês a mês em 2014:

As dúvidas acima são relevantes: qual o sentido de aumentar lançamentos quando vendas estão em queda e estoques em patamar recorde? Nenhum segmento de negócio faz isto, é algo absolutamente anormal, qual a razão? Vejamos os motivos, relacionados a nossa bolha:

1) Em 2.011 tivemos um recorde de lançamentos e vendas falsas em São Paulo e os preços continuaram crescendo, com prazo médio de construção de 3 anos, em 2.014 batemos todos os recordes quanto a distratos. As vendas falsas foram extremamente úteis para inflar a bolha, pois simularam demanda aquecida que atraiu volume anormal de especuladores e a combinação destes fatores, permitiu crescimento artificial e relevante nos preços dos imóveis, de forma muito rápida, gerando elevadas comissões e bônus para corretores e executivos do segmento imobiliário. O problema, é que com o crescimento absurdo dos distratos em 2.014, que já vinham em volume anormal em anos anteriores, se as construtoras não aumentassem os lançamentos e as vendas de lançamentos, poderiam ter uma situação de “vendas negativas”, ou seja, o volume de cancelamentos ser maior do que o de vendas, o que chamaria demais a atenção de todo o mercado para todo este esquema de pirâmide que elas construíram. Por que precisam lançar tanto, não seria mais fácil vender o estoque já existente, que é recorde? A necessidade de lançarem tanto é porque no lançamento é que conseguem fazer o maior volume de vendas falsas, ou seja, basta encontrar uma grande quantidade de pessoas para assinarem contratos de compra e venda, mesmo que não tenham nenhuma condição para adquirir crédito imobiliário no futuro e isto já simulará um volume de vendas que compesará os cancelamentos das vendas falsas do passado, ou seja, estão “pedalando a bicicleta”, gerando vendas falsas para esconder o cancelamento de vendas falsas do passado ;

2) Até agosto/2014 o segmento imobiliário vinha com quedas nas vendas superiores a 40% na comparação com 2.013. Após isto, o alto volume de lançamentos e vendas falsas sobre os mesmos, permitiu uma pequena redução neste percentual, que fechou o ano com queda superior a 35% nas vendas na comparação com 2.013. O segmento imobiliário fez uma tentativa desesperada de simular novamente uma demanda aquecida, no entanto, sem sucesso, porque não só o volume de investidores na planta caiu pela metade, como tiveram dificuldade em manter o volume de vendas falsas na planta (até os incautos estão em falta) ;

3) As vendas falsas na planta ajudam a impulsionar o preço médio dos imóveis: como as construtoras podem colocar o valor que quiserem para vendas na planta, mesmo que completamente desconectado da renda das famílias, uma vez que esta venda não irá se concretizar de qualquer forma (distrato no ato da entrega), estes valores mais elevados ajudam a inflar artificialmente o preço médio dos imóveis e assim contribui para manter a ilusão quanto ao eterno crescimento dos preços.

Importante: o SECOVI SP omite dados de imóveis com mais de 36 meses e tivemos crescimento relevante destes em estoque por redução de vendas durante a construção e aumento em distratos, estes não estão computados acima, nem imóveis com especuladores.

Imóveis usados: demanda e evolução do financiamento imobiliário (fonte: CRECI SP):

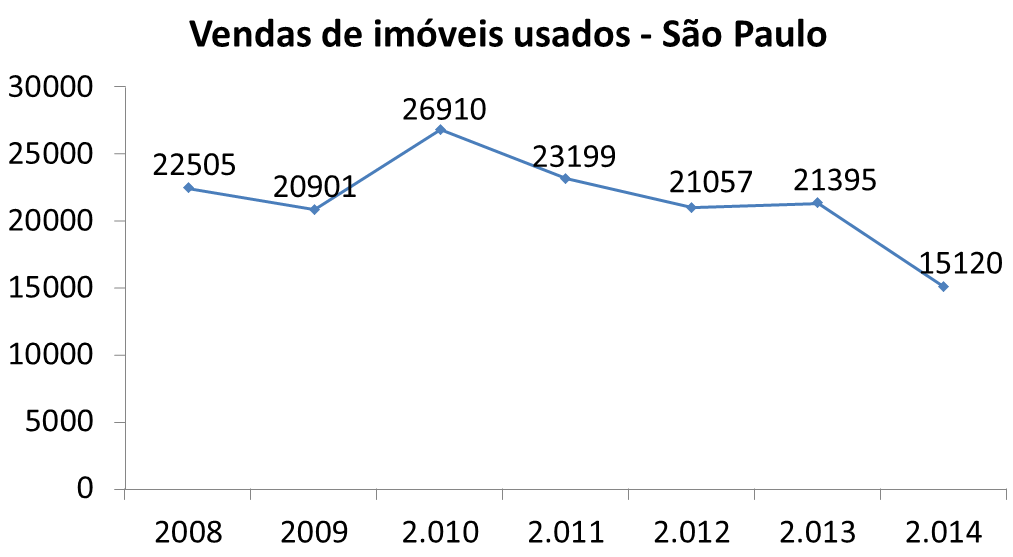

Pelo que podemos observar acima, as vendas de imóveis usados em 2.014 também foram as piores de toda a série histórica (segundo CRECI, antes de 2008, critério era diferente). Será que tivemos alguma outra situação anormal percebida durante 2.014 quanto a usados? Vejamos:

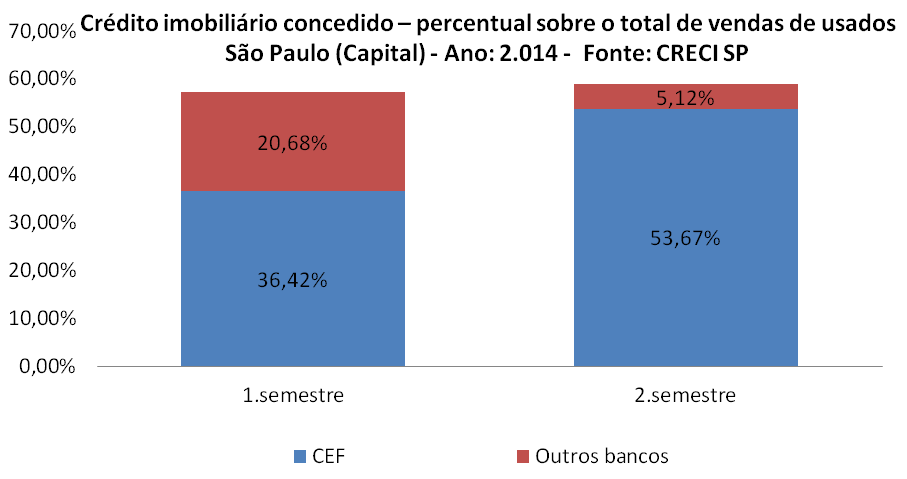

Os números acima são uma média de cada semestre. No total do crédito imobiliário em relação ao total das vendas, observamos que foi mantida uma constância (57,10% no primeiro semestre, 58,79% no segundo semestre). No primeiro semestre, a participação da CEF em relação ao total do crédito imobiliário foi pouco acima de 63%, algo próximo da média histórica que alcançou 70% no acumulado até aqui, no entanto, no segundo semestre, pela média, a CEF respondeu por mais de 91% de todo o crédito imobiliário concedido, algo absolutamente anormal e que nunca havia acontecido antes.

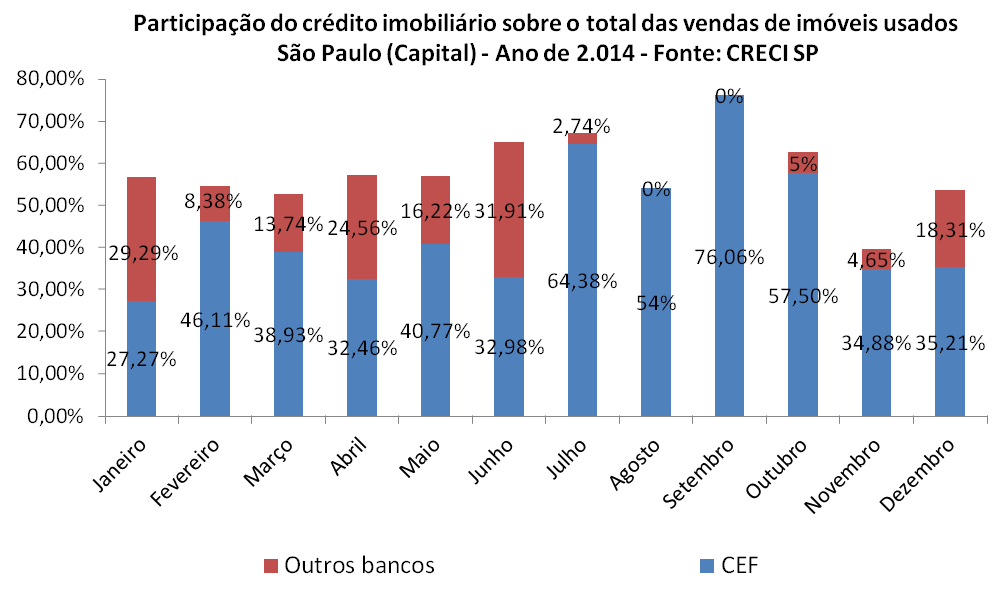

Antes de avaliarmos as informações acima, vamos ver os dados mensais:

Analisando o gráfico acima, percebemos que os bancos privados passaram a fugir de forma intensa do crédito imobiliário a partir de julho/2014 e só retomaram a partir de dezembro/2014. O que isto significa? Seria medo dos bancos privados quanto a bolha imobiliária? Pela legislação brasileira, se o imóvel se desvalorizar muito e tivermos inadimplência no crédito imobiliário, o banco pode vender este imóvel em um leilão, mas se não recuperar o saldo devedor do mutuário, o prejuízo fica com o banco.

A situação acima foi apontada como grave pelo CRECI SP, que cobrou do Governo uma pressão sobre os bancos privados, para que os mesmos concedessem mais financiamentos imobiliário. Segue abaixo o link para a pesquisa do CRECI de julho/2014 e um trecho sobre isto:

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2014/pesquisa_capital_julho_2014.pdf

Trecho do link acima: “O presidente do Creci de São Paulo acrescenta que o mercado não cria regras, e que por isso cabe ao governo federal evitar que os financiamentos da CEF sejam reduzidos no ano que vem. “É também dever do governo federal aumentar a pressão sobre os demais bancos para que cresçam os empréstimos para a compra da casa própria”, enfatiza.”

O Governo atende rapidamente a demanda do segmento imobiliário, criando um mecanismo de chantagem para obrigar os bancos privados a concederem mais crédito imobiliário: parcela relevante do compulsório dos bancos fica retido sem nenhuma rentabilidade e só pode ser resgatado se for para crédito imobiliário ou automotivo. Esta decisão foi divulgada em agosto/2014, logo depois da solicitação do segmento imobiliário. Detalhes no link abaixo:

O resultado de qualquer forma foi bastante tímido, porque no total de 2.014 tivemos uma queda superior a 29% nas vendas de imóveis usados na comparação com ano de 2.013.

O que podemos concluir quanto à oferta e demanda de imóveis novos e usados em São Paulo, é que apesar de todas as ações apelativas das construtoras e do Governo para auxiliar a este segmento, o mesmo ainda apresentou péssimos resultados, com quedas muito relevantes nas vendas. Vamos agora avaliar que outros fatores influenciaram para estes resultados:

Renda das famílias e preços de ofertas e de vendas de imóveis:

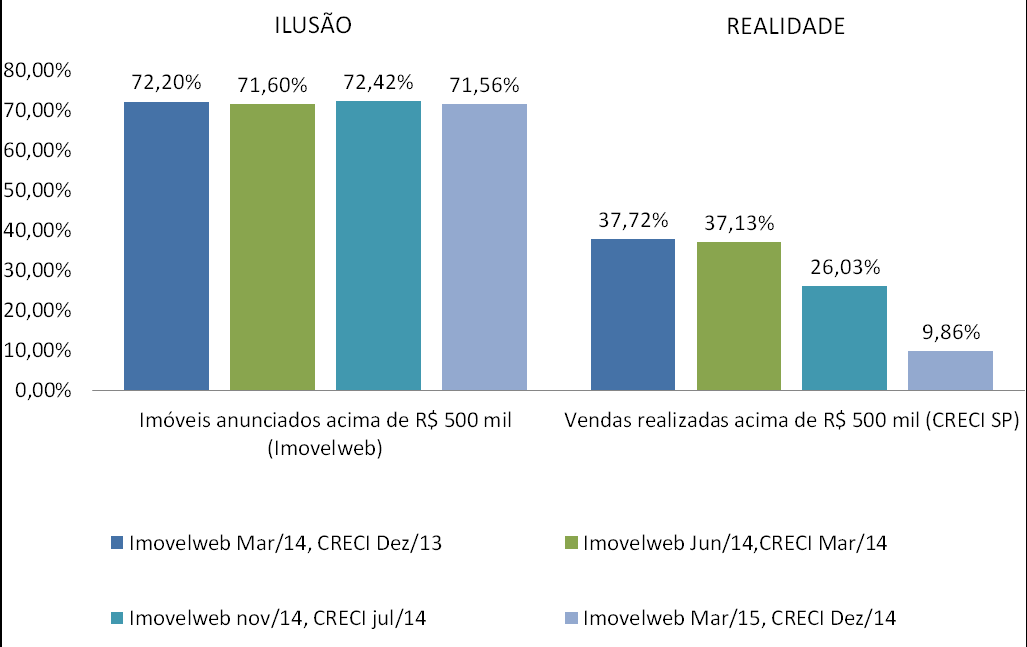

A situação de total distorção entre renda e preços dos imóveis, que apresentei em trabalhos anteriores, também tem piorado: pelo que consta acima, temos menos de 10% das famílias com renda para adquirir imóveis acima de R$ 500 mil, sendo que menos de 10% das vendas realizadas em dezembro/2014 foram para esta faixa de preços, enquanto os preços dos anúncios continuaram completamente desproporcionais, com mais de 70% dos imóveis anunciados por preços acima de R$ 500 mil. É esta distorção cada vez mais clara que torna pífias as apelações de Governo e segmento imobiliário para tentarem uma recuperação.

Não podemos esquecer o que já apresentei em trabalhos anteriores: segundo o IBGE, mais de 70% das famílias já possuem imóvel próprio. Embora não exista segmentação nesta pesquisa do IBGE, é natural supor que para famílias com renda superior a 20 salários mínimos este percentual deve ser ainda maior, talvez superior a 90%, sem contar aquelas famílias que simplesmente decidiram não comprar imóveis por diversos motivos (mobilidade, liquidez, etc).

Vejamos abaixo a evolução das faixas de preços de imóveis anunciados e vendidos:

Por aqui podemos observar como tem evoluído os preços anunciados: mesmo com quedas relevantes em vendas, tanto de novos quanto usados em 2.014, a distribuição dos preços anunciados permaneceu intacta, com anúncios de preços acima de R$ 500 mil representando mais de 70% do total.

Já no caso das vendas realizadas, tivemos uma mudança radical, pois em apenas 1 ano, de dezembro/2013 a dezembro/2014, a participação dos imóveis acima de R$ 500 mil caiu de 37,72% para 9,86%.

Como sempre digo, o que consta acima é a eterna disputa entre a ilusão dos preços anunciados e a realidade dos preços das vendas efetivadas.

Será que com quedas tão relevantes em vendas, com bancos fugindo do crédito imobiliário, com diminuição relevante nas vendas de imóveis mais caros e principalmente, com estoque de imóveis sem vender que é o recorde de todos os tempos, inclusive quanto a sua proporção em relação às vendas, os preços poderiam ter se mantido ou aumentado, como o segmento imobiliário tenta nos convencer? Será que a lei de oferta e procura não é aplicável para queda de preços de imóveis, como tantas vezes os “especialistas” deste segmento insistem em dizer? Como de praxe, vamos ver o que os fatos dizem quanto às questões acima.

Lei de oferta e procura:

Primeiro, para eliminarmos o mito de que os imóveis não baixam de preço, poderia utilizar os exemplos das bolhas imobiliárias que explodiram em outros países, no entanto, um representante do segmento imobiliário certamente diria que “no Brasil é diferente”, portanto, vou pegar um caso da própria cidade de São Paulo, a bolha dos flats, de 10 anos atrás:

Trecho 1 – euforia da bolha inflando: “Tamanha procura fez os preços disparar: o metro quadrado chegou a saltar de 2 800 para 5 000 reais.”

Trecho 2 – de volta à realidade: “Quem tentou vender seus imóveis descobriu que o flat passara a valer menos da metade.”

A esta altura, um representante do segmento imobiliário poderia dizer: foi um caso isolado, relacionado a um tipo específico de imóvel, não aplicável ao contexto atual, etc.

Vejamos então, outras situações apuradas quanto a quedas nos preços de vendas de imóveis residenciais na cidade de São Paulo nos últimos anos:

http://msn.revistaimoveis.zap.com.br/155982-precos-dos-imoveis-novos-caem-em-sao-paulo.html

Trechos do link acima:

Trecho 1: “Segundo levantamento da Embraesp (Empresa Brasileira de Estudos de Patrimônio), obtido com exclusividade pelo ZAP Imóveis, os preços dos lançamentos no primeiro bimestre de 2013 tiveram queda de 9,4% em relação ao mesmo período do ano passado.”

Trecho 2: “A tipologia de três dormitórios foi a que mais contribuiu para esta redução geral dos valores, com queda de 17,6% nos valores cobrados.”

Por que teríamos a queda de preços apontada acima? Os dados abaixo darão a resposta:

Link: http://www.secovi.com.br/pesquisas-e-indices/indicadores-do-mercado/

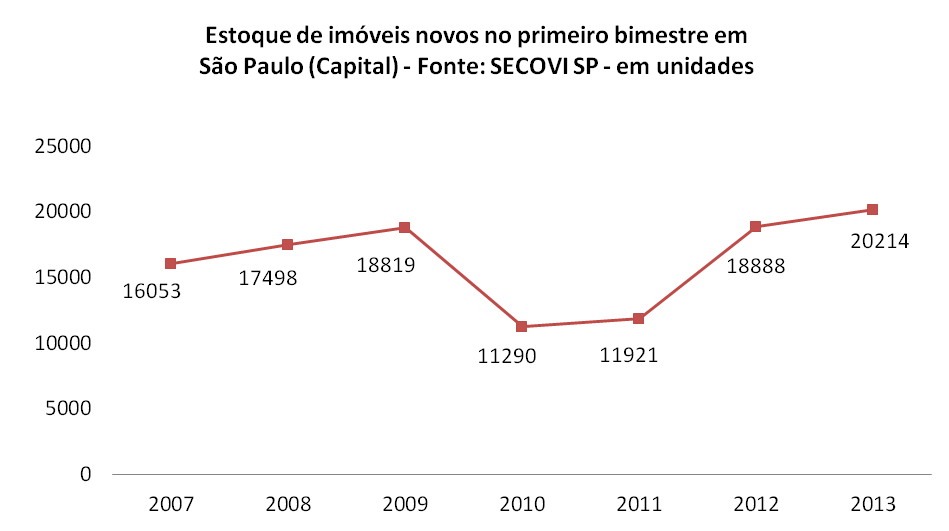

Pelo que podemos constatar pelas informações acima, o estoque médio de imóveis novos no primeiro bimestre de 2.013 bateu seu recorde histórico, o que foi a causa para a redução de preços do M2 para imóveis novos que foi apurado pela pesquisa da EMBRAESP neste período.

Como evidência adicional ao que consta acima, vejamos alguns depoimentos de quem comprou na planta em São Paulo para investir e recebeu imóvel para revender em 2.013:

http://www.reclameaqui.com.br/4575633/gafisa/imoveis-com-a-gafisa-nunca-mais/

Trecho do link acima, de fevereiro/13:

“porém para nossa surpresa a Gafisa lançou o Mistral com 2 metros quadrados a mais que o nosso e ainda por cima mais barato que o nosso”

Trecho do link acima, de agosto/13:

“Atualização de Preço do Imóvel para Revenda segundo Extrato que de Pagtos fornecidos pelo site da Even R$ 324.000,00. Preço atual praticado por seus corretores em tabela promocional R$ 295.200,00.”

http://www.reclameaqui.com.br/6798190/pdg-incorporacoes/xag/

Trecho do link acima, de outubro/13:

“…e no fim de tudo acompanhar a enchurradas de unidades oferecidas por eles tres anos depois mais barato do que juntando meu fluxo e saldo devedor”

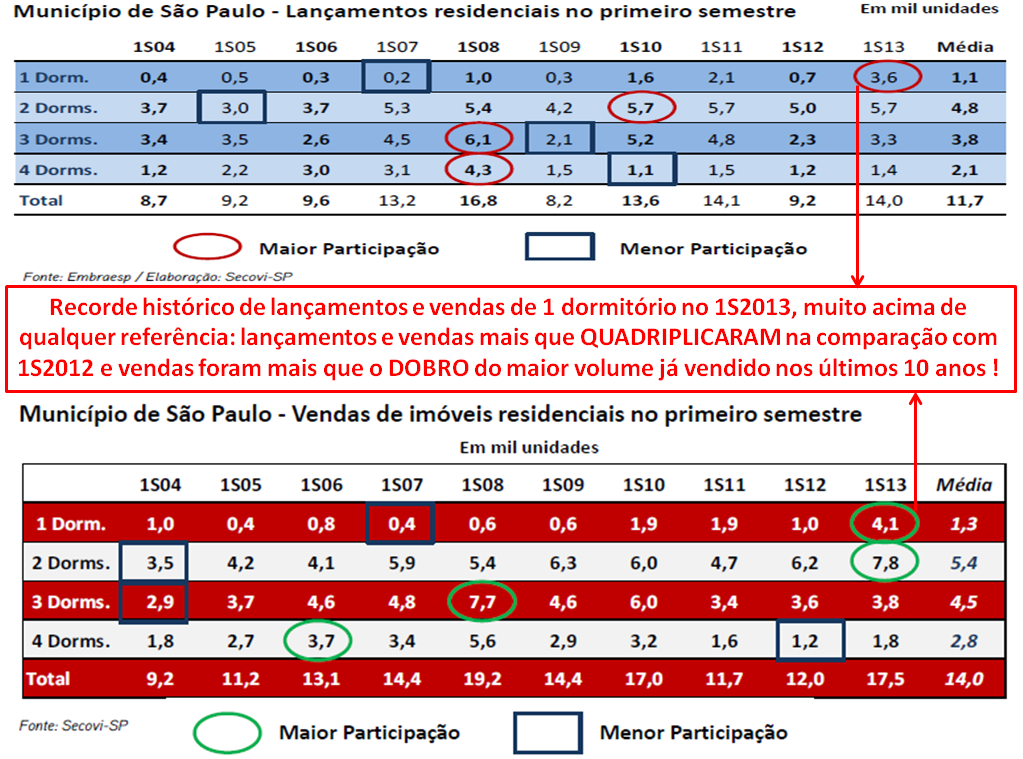

Utilizando novamente os dados do SECOVI SP, vejamos os resultados de lançamentos e vendas do primeiro semestre de 2.013, para verificarmos mais uma ocorrência da lei de oferta e procura na cidade de São Paulo:

Qual a consequência de uma demanda focada em imóveis novos de 1 dormitório? A consequente queda nas vendas de usados de 1 dormitório pode afetar preços? Vejamos:

Trecho do link acima, de maio/13:

“Preço de imóvel usado de um dormitório cai 23% na cidade de São Paulo”.

Lembrando que o crescimento “astronômico” nos lançamentos e vendas de 1 dormitório para imóveis novos ocorreu porque 80% das vendas foram focadas em investidores, que deverão revender ou alugar no futuro (transferência de estoque), de acordo com pesquisa da Folha de São Paulo que tem link na primeira página deste trabalho.

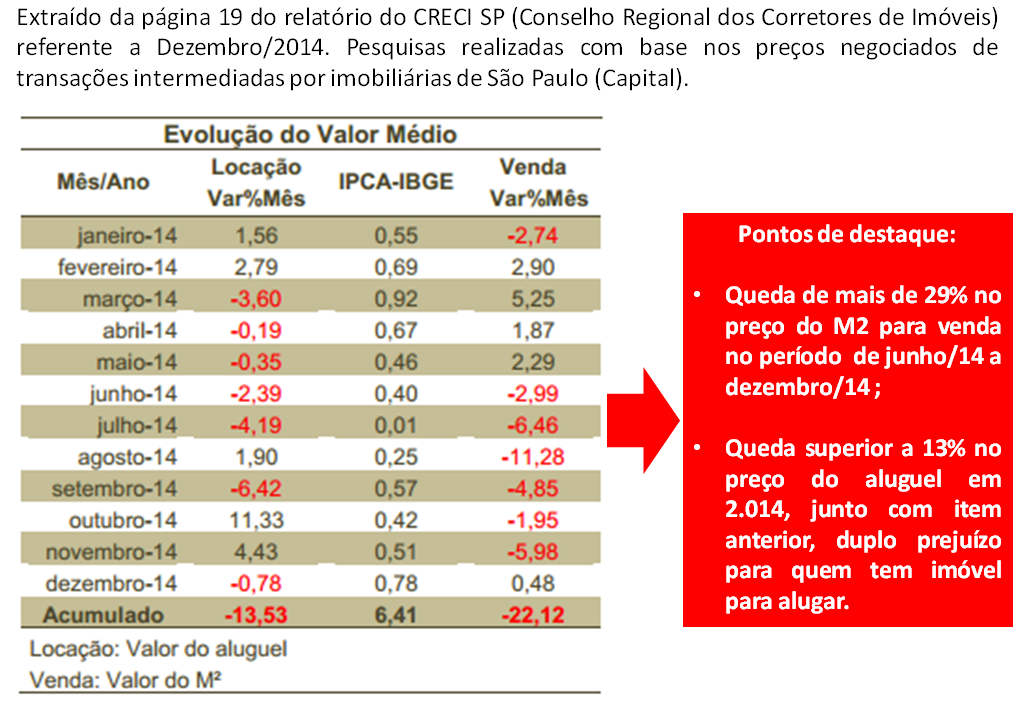

Só para finalizarmos as amostras quanto à lei de oferta e procura e provarmos que no caso de quedas relevantes nas vendas os preços dos imóveis também caem, ao contrário do que defende o segmento imobiliário, vejamos a situação abaixo. Basta lembrar que, conforme apresentado neste trabalho, tivemos queda recorde de 29% nas vendas de usados em São Paulo no ano de 2.014, segundo pesquisas do CRECI SP também:

Expectativas para 2.015 e próximos anos:

O ano começou há pouco, só temos relatórios do CRECI SP e SECOVI SP referentes a janeiro/2015, que apontaram queda de 28% nas vendas de novos e crescimento de 14% na de usados, ambos na comparação com janeiro/14. Entendo que poderemos ter até uma “pseudo recuperação” de usados no primeiro quadrimestre, graças a uma redução de preços que já ocorreu para usados e os distanciou mais dos novos, combinado com chantagem que o Governo fez com bancos no 2S14 para forçar concessão de crédito imobiliário e chantagens que os corretores tem feito com potenciais clientes, ameaçando-os com boato de confisco (como fizeram no final de 2.002 para aumentar vendas) e com pressão para que financiem logo antes que juros do crédito imobiliário subam mais, por outro lado, entendo que estas “estratégias” tem resultado só no curtíssimo prazo (até março ou abril de 2.015, no máximo), sendo que ainda neste ano e nos próximos, veremos novas e relevantes reduções no preços dos imóveis, tanto novos quanto usados, em função dos fatores abaixo:

Pilares da bolha imobiliária brasileira e expectativas para 2.015 e próximos anos:

Vendas falsas na planta: o super estoque está em patamar insustentável para construtoras, cada aumento em lançamentos aumenta os custos sem cobertura nas receitas, pois os lançamentos vendem cada vez menos, até os incautos sem renda estão em falta. Outro ponto é que se construtoras continuarem com volumes expressivos de lançamentos com estoque que é o recorde de todos os tempos, chamará demais a atenção para pirâmide que montaram. Sem volume relevante de lançamentos, não conseguem manter pedaladas das vendas falsas.

Vendas para especuladores: estas vendas já caíram pela metade (de cerca de 40% para 20%) desde o segundo semestre de 2.014 e com os péssimos resultados do segmento, a tendência é de que caíam ainda mais durante o ano de 2.015, com isto, queda de demanda cada vez mais visível e impactante para o caixa das construtoras, o que as força a cada vez mais a reduzirem preços para poderem pagar suas dívidas.

Situação financeira das construtoras: no começo da bolha, 13 grandes construtoras abriram Capital e tinham muito dinheiro para subsidiar vendas falsas na planta, mega especulação e outras estratégias para inflar a bolha. Hoje temos algumas construtoras de grande porte que estão em péssima situação financeira e podem entrar em situação de insolvência em breve, o que geraria um verdadeiro pânico no mercado e um congelamento de vendas na planta. Mesmo que estas construtoras consigam sobrevida como “empresas zumbis”, ainda assim terão que continuar com “campanhas promocionais” e cada vez mais descontos reais e não “black fraude”, como única forma de conseguirem pagar as parcelas de suas dívidas.

“Pleno emprego”: de 2.007 a 2.013, quase 10% de todas as vagas de emprego geradas foram para servente de obras. O setor da construção civil impulsionou e muito o crescimento dos empregos graças a uma combinação de obras para Copa do Mundo, bolha imobiliária com correspondente aumento vertiginoso em lançamentos de imóveis e ainda, projetos de empresas da construção civil contratadas pela Petrobrás “a preço de ouro”. Agora, vivemos o ciclo oposto e é o segmento da construção civil que está puxando o aumento rápido e relevante no desemprego que estamos observando em 2.015. O “pleno emprego” impulsionava vendas de imóveis e o pagamento dos mesmos, seja para construtoras durante a obra ou no financiamento bancário, agora temos exatamente o contrário. Seguem links e trechos de notícias que comprovam estas informações:

Trecho do artigo acima: “Dez profissões de pouca qualificação e salário baixo foram responsáveis por metade dos 9,4 milhões de empregos formais criados no país entre 2007 e 2013. O cargo de servente de obras foi o campeão de vagas geradas: 921 mil, quase 10% do saldo total entre contratações e demissões no período.”

Trecho do artigo acima: “A queda do emprego na construção está ocorrendo numa dimensão preocupante em todos os segmentos deste setor que representa 50% dos investimentos do país.”

“Renda em crescimento”: O “pleno emprego” promoveu um maior crescimento da renda nos últimos anos, o que já está desacelerando fortemente e tivemos até queda na renda real em fevereiro/2015. Se antes a renda já não acompanhava o preço dos imóveis, agora com inflação e juros muito mais altos e menor crescimento da renda, a distorção fica ainda maior.

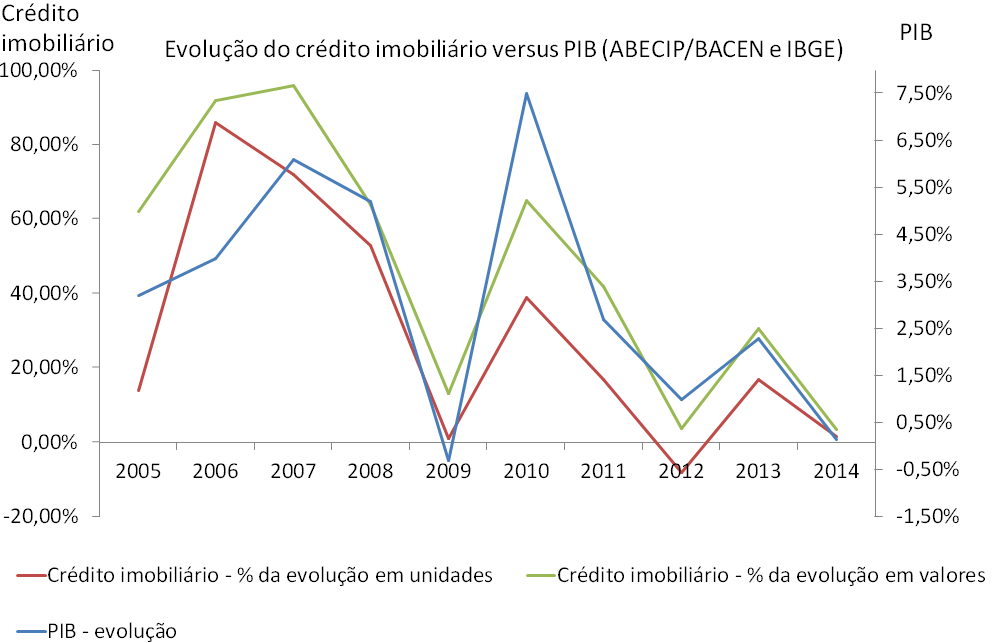

“Juro barato e farto”: o volume de crédito imobiliário concedido já desacelerou e junto com o alto volume de vendas falsas na planta, fizeram com que distratos disparassem em 2.014. A tendência é que isto piore para 2.015, em virtude do aumento do desemprego, menor crescimento na renda e piora geral na economia, dentro de um ambiente em que temos patamares muito elevados de endividamento das famílias, o que leva a aumento da inadimplência, reduzindo o volume de crédito ofertado e tornando-o mais caro. O volume de crédito imobiliário concedido guarda uma relação direta com a situação da economia, independente de nossa bolha imobiliária. Vejamos o gráfico abaixo, ilustrativo quanto a isto:

Link sobre crédito imobiliário concedido (selecionar planilha disponível neste endereço): http://www.abecip.org.br/m22.asp?cod_pagina=680&submenu=sim&cod_pai=430

Observação: no gráfico abaixo, trabalhei com 2 eixos “Y”, assim fica mais fácil para visualizarmos o quanto o crédito imobiliário tem acompanhado o PIB e quais as expectativas para estes em função da situação atual e prevista de nossa economia.

Cenário externo: no inflar da bolha, tínhamos o FED americano e seu programa QE inflando o mercado de muitos bilhões de US$, o que permitia juros mais baixos em todo o Mundo, junto com um crescimento mais relevante da China que já surfava nesta bolha, ambos muito úteis para o Brasil, que se utilizou do dinheiro abundante para estimular o consumo via crédito e se aproveitou do alto consumo de commodities pela China. Agora, vivemos o ciclo oposto.

Até o próximo post!

141 Comments

Economia só deve iniciar uma reação no segundo semestre de 2.016

http://economia.estadao.com.br/noticias/geral,economia-so-deve-iniciar-uma-reacao-no-2-semestre-de-2016,1672365

Trechos do link acima:

“Para economistas, o consumo das famílias, que puxou o crescimento nos últimos anos, deve ter 1ª queda desde 2003””

“O ex-secretário de Política Econômica do Ministério da Fazenda Julio Gomes de Almeida acredita que a piora da economia brasileira “só está começando”. Uma mudança de perspectiva, afirma ele, só ocorreria se fosse encontrada uma solução que melhorasse o investimento da Petrobrás e a situação de toda a cadeia da construção pesada.

Na visão dele, contudo, é difícil vislumbrar uma melhora “porque, por ora, não há porta de saída à vista.”. “O grande problema da atualidade é que, para onde você olha na economia tudo está amarrado. Qual é a porta de saída? Não tem, por ora. Qualquer antecipação é uma profissão de fé”, diz o ex-secretário de Política Econômica.””

Olá,

Moro em apartamento próprio de 3 dorms em um bairro bom de São Paulo. Parece que estamos próximos a um pico de valorização, prestes a despencar. Estou pensando em vendê-lo, viver de aluguel por um tempo e quando a bolha estourar, comprar 2 imóveis do tipo na bacia das almas, pelo mesmo valor, morando em um e o outro ficar para investimento (ou aplicar o valor).

O que recomenda? Você pessoalmente tem imóveis? Se sim, também pensa em vendê-lo? Se é que já não o fez, claro!

Obrigado,

Olá Rafael,

O pico de valorização já passou, em especial na cidade de São Paulo e para imóveis usados. A estratégia que você mencionou teria sido boa no máximo até um ano atrás, mas já de difícil execução naquela época, o ideal seria ter feito isto no máximo uns 2 anos atrás. No meu caso tinha 2 imóveis em cidades diferentes até o final de 2.012 (o segundo havia comprado quando mudei de cidade à serviço, comprei na nova cidade em que passei a morar), quando me mudei, vendi aquele imóvel da cidade que deixei, aplicando o dinheiro e ficando com o segundo imóvel, que não planejo vender. Sobre os motivos pelos quais considero que agora já seria tarde para você aplicar sua estratégia:

Segundo pesquisas do CRECI SP que são feitas há mais de 10 anos junto a centenas de imobiliárias e tendo como base os preços finais e reais que estas imobiliárias intermediaram em transações de compra e venda, tivemos uma queda superior a 32% no preço médio do imóvel usado em São Paulo no acumulado do período de junho/14 a fevereiro/15 (fevereiro foi o último mês em que o CRECI SP divulgou a pesquisa). Importante: falo aqui dos preços de vendas realizadas, algo que a mídia não tem divulgado, mas que contém pesquisas acessíveis por qualquer pessoa nos endereços abaixo:

Link com pesquisa do CRECI SP de dezembro/14, ver os percentuais de queda do preço médio na última página e calcule a queda acumulada de junho a dezembro (mais de 29% de queda):

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2014/pesquisa_capital_dezembro_2014.pdf

Links com pesquisas do CRECI SP de janeiro/15 e fevereiro/15, ver a variação do preço médio nestes meses (mencionada na primeira página) e acumular na variação acima de junho/14 a dezembro/14, que você acabou de calcular:

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2015/pesquisa_capital_janeiro_2015.pdf

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2015/pesquisa_capital_fevereiro_2015.pdf

Apenas para você ter uma dimensão do que consta acima, na bolha imobiliária americana, que teve a explosão mais agressiva do Mundo até aqui, os preços médios dos imóveis caíram 33% em 3 anos. Em outras palavras, a queda no preço médio do M2 para venda no caso de imóveis usados em São Paulo, tem sido mais de 3 vezes mais rápida do que na explosão da bolha imobiliária americana (isto sem contar que inflação aqui é muito maior do que lá).

Talvez você tenha tido esta percepção de proximidade do pico em função do FIPE ZAP. O FIPE ZAP trabalha com preço anunciado, que não tem nenhuma relação com o preço final, sendo que desde a sua criação este preço anunciado tem sido manipulado pelos agentes envolvidos para simular um “eterno crescimento nos preços”, que interessa e muito aos criadores deste índice (núcleo Real Estate da POLI/USP do lado FIPE é 100% composto por executivos do segmento imobiliário, Zap Imóveis ganha por anúncio publicado e quanto mais alta a média de preços, mais anunciantes e faturamento). Na verdade, o volume de anúncios do ZAP Imóveis, equivale a vários anos de vendas e quando você compara com as vendas realizadas, enquanto temos mais de 70% dos anúncios com preços acima de R$ 500 mil, no mês de dezembro/2014 menos de 10% das vendas apuradas pelo CRECI SP foram para esta faixa de preços, ou seja, a realidade das vendas está completamente diferente da fantasia dos preços anunciados (veja pirâmides que constam neste tópico).

No seu caso, tendo um imóvel de 3 dormitórios em bairro bom de São Paulo, certamente o preço anunciado que você tem observado por aí é superior a R$ 500 mil e muito provavelmente superior a R$ 750 mil, que é o limite de financiamento do SFH. Em termos teóricos, o ideal seria você tentar vender o seu imóvel, anunciando por um preço que fosse, por exemplo, 10% inferior ao da média dos anúncios para imóveis equivalentes (para ter alguma chance, mesmo que mínima, de atrair interessados com capacidade de compra), aceitar algum desconto sobre o preço do anúncio para poder viabilizar o negócio (10% por exemplo), pegar este dinheiro e aplicar de forma diversificada em LCA, Tesouro Direto e outras opções de investimentos financeiros e depois da explosão mais visível da bolha, quando os preços alcançarem a “bacia das almas”, comprar um imóvel e deixar o restante aplicado ou adquirir segundo imóvel para investimento de longo prazo.

Na prática, você terá uma enorme dificuldade para realizar a estratégia acima, pois há um número extremamente elevado de pessoas que estão anunciando imóveis para venda, contra pouquíssimos compradores, em especial para categoria de imóvel que você tentará vender. Observe no tópico, que a oferta de imóveis de 3 dormitórios em São Paulo equivale a mais de 14 anos de vendas! O fato é que faltam compradores com dinheiro ou renda para adquirir estes imóveis (veja nas pirâmides do tópico sobre isto) e aqueles que tem anunciado seus imóveis, especialmente nesta faixa de preços em que você se enquadra, muitas vezes tem ficado anos sem vender.

Para piorar e muito a situação acima, só no ano de 2.015 a CEF já aumentou por duas vezes os juros do crédito imobiliário, com agravante que os maiores aumentos foram para os financiamentos de imóveis com preços acima de R$ 750 mil e na última vez, diminuíram o percentual máximo a ser financiado, que caiu de 90% para 80%, com isto, as vendas de imóveis cairão muito mais, sendo que em 2.014 já tínhamos tido as piores vendas de imóveis usados de toda a série histórica em São Paulo e estas vendas já pioraram no início de 2.015. A CEF é a grande financiadora de imóveis no Brasil e está com os fundos que sustentam o financiamento que ela fornece muito baixos (Poupança zerada e FGTS sendo consumido rápido pelo aumento no desemprego), ou seja, ela tomou estas ações para “filtrar” e financiar cada vez menos, com isto, as vendas sem dúvida terão novas quedas e a total distorção entre oferta e demanda ficará muito pior, levando a reduções ainda maiores nos preços dos imóveis e com toda a crise na economia, aumentando cada vez mais o número de vendedores com necessidade de vender e diminuindo cada vez mais os compradores com capacidade ou interesse de comprar.

Espero ter ajudado com estas informações.

Ah, sobre a dificuldade de venda de imóvel, veja depoimento de Kepler em comentário mais acima (procure com CTRL F por Kepler).

Caixa Econômica Federal Em Crise, Sem Dinheiro Para Emprestar

“A Caixa Econômica Federal está escancarando suas dificuldades. Aos clientes que a procuram, em busca de financiamento imobiliário, seus gerentes têm dito que o banco está sem dinheiro para emprestar. E ainda pedem aos clientes que não comentem essa informação com terceiros. A situação está deixando os corretores imobiliários muito preocupados, porque os negócios está parando. O que também está atrapalhando as liberações de crédito é a situação do Melnick Even Day, que deixou muitas pendências. Isso acontece na praça de Porto Alegre. Situações similares são relatadas também em outras praças, como Osasco (SP).”

fonte:http://poncheverde.blogspot.com.br/2015/04/caixa-economica-federal-em-crise-sem.html

Conforme demonstrado no tópico, os bancos privados fugiram do crédito imobiliário a partir do segundo semestre de 2014 quando a CEF financiou mais de 90% das vendas que contaram com crédito imobiliário, sendo que a grande maioria dos financiamentos foi para imóveis de menor valor que se enquadram no SFH.

Ocorre que o SFH é sustentado pela poupança e FGTS e conforme demonstrei acima, a verba da poupança na CEF acabou pela combinação do excesso de uso da CEF com uma retirada da poupança no primeiro trimestre de 2015 que foi recorde histórico e o FGTS disponível tende a se reduzir neste ano em função do aumento no desemprego.

Mais do que nunca, com a CEF sem dinheiro para o crédito imobiliário, veremos as vendas de imóveis despencarem ainda mais, forçando novas e relevantes reduções nos preços dos imóveis!

Fonte meio duvidosa, não acha?

Pode ser de algum direitista anti-pt.

Vilmar,

O fato é que o presidente da CEF já confessou que acabou a verba vinda poupança, consta em outra notícia que coloquei bem mais acima, de outra fonte.

Além disto, sabemos que tivemos retirada recorde da poupança no 1T15 (amplamente divulgado e com notícia mais acima) e também sabemos que a participação da CEF no financiamento imobiliário bateu todos os recordes no 2S14 no caso de usados em São Paulo (mais de 90% do total financiado para venda, segundo CRECI SP), o que certamente auxiliou a exaurir os recursos disponíveis.

Além desta fonte mencionada mais acima, que concordo, pode ser alguém anti-PT, tenho visto depoimentos sobre imensa dificuldade para obter crédito da CEF.Outro fato que corrobora isto, foi a queda de 27% no financiamento imobiliário concedido em fevereiro/2015, na comparação com fevereiro/2014, segundo informações de ABECIP/BACEN, além dos resultados das construtoras, como o caso da Direcional que teve queda de mais de 95% nas vendas no 1T15 na comparação com 1T14, apesar de ter um estoque que equivale a mais de 6 anos de vendas (se considerar o estoque dividido pelas vendas do último trimestre apurado), ou seja, aparentemente ela não está conseguindo vender imóveis populares que são o seu nicho de atuação e que no caso dos imóveis prontos no estoque dela, dependem do SFH e iminentemente da CEF.

Não esquecer que a CEF aumentou por duas vezes o juros do crédito imobiliário em 2.015 (estamos em abril!!!), sendo que na última mudança, ela aumentou o valor máximo para financiamento, que antes era de 90% e agora passou para 80%. Estas ações visam, claramente, diminuir o número de financiamentos concedidos (atuam como “filtros”), algo completamente alinhado com tudo que consta acima.

Resumindo, o link que coloquei e reitero, você pode estar certo quanto a não ser imparcial / confiável, é só mais uma dentre MUITAS evidências, das mais variadas fontes (conforme demonstrei acima), da escassez de crédito por parte da CEF. Vamos continuar acompanhando…

Ah, dá uma olha nesta reclamação, que interessante…

http://www.reclameaqui.com.br/12792690/caixa-economica-federal/caixa-economica-federac/

Trechos do link acima:

“Estamos com a carta de credito aprovada e com todos os documentos ok para finalizar o financiamento de um imóvel, nesta ultima semana de Abril, agente é informado que a caixa esta sem dinheiro para efetuar o empréstimo para o financiamento.

Aonde esta o respeito com o consumidor, eles querem que vire o mes para nao efetuar o financiamento, pois a partir de Maio, vai aumentar a taxa de juros,e nao ira mais financiar 90% do imóvel”

Entendi o racional agora, vamos acompanhar!

[]´s

Segue notícia de hoje, também relacionada ao tema:

“Sem aportes do Governo, Caixa vai reavaliar projeção de crescimento do crédito”

http://economia.estadao.com.br/noticias/geral,sem-aportes-do-governo-caixa-vai-reavaliar-projecao-de-crescimento-do-credito,1675410

Ah, sem esquecer que o segundo item que compõe o fundo que sustenta o SFH é o FGTS. Além das inúmeras evidências sobre aumento de desemprego que coloquei acima, veja mais esta notícia abaixo:

“Governo quer usar dinheiro do fundo de garantia para financiar o BNDES”

http://veja.abril.com.br/noticia/economia/governo-quer-usar-dinheiro-do-fundo-de-garantia-para-financiar-o-bndes

Mais evidências de como o crédito imobiliário está ficando mais escasso e caro e como consequência, gerando aumentos muito relevantes nos distratos:

“Desistir do apartamento na planta, veja se vale a pena”

http://exame.abril.com.br/revista-voce-sa/edicoes/201/noticias/desistir-do-apartamento-na-planta-veja-se-vale-a-pena?fullsite=true

Trechos do link acima:

“Quase um terço dos brasileiros que tentaram comprar a casa própria em 2014 teve de abandonar o projeto pela metade. Até 30% dos contratos de compra e venda de imóveis na planta foram rescindidos no ano passado, segundo a Associação Brasileira dos Mutuários da Habitação (ABMH).

Casos desse tipo triplicaram em relação a 2013, quando a taxa de distratos ficou em aproximadamente 10%. As rescisões podem ficar ainda mais frequentes em 2015, considerando que a Caixa Econômica Federal elevou os juros do financiamento imobiliário de 9,2% para 11% ao ano, o que encarece essa forma de crédito. O aperto financeiro provocado pela inflação crescente também deve estimular os rompimentos de contrato neste ano.”

Veja um exemplo da falta de crédito imobiliário, em uma construtora que é focada na baixa renda e altamente dependente do crédito imobiliário vinculado ao SFH e em especial, concedido pela CEF, que sem isto não consegue concretizar as vendas, apesar de ter estoques equivalentes a 6 anos se tomar como base as vendas do 1T15:

http://www.valor.com.br/empresas/4012828/lancamentos-da-incorporadora-direcional-caem-98-no-1

Trecho do link acima:

“As vendas líquidas contratadas totalizaram R$ 36 milhões no trimestre, queda de 95,9% em relação aos R$ 881 milhões de um ano antes.

As vendas brutas atingiram o volume de R$ 97 milhões, enquanto os distratos somaram R$ 61 milhões.”

Vejamos uma notícia divulgada de forma bastante positiva:

“Após três meses de demissões, país volta a criar vagas formais em março”

http://g1.globo.com/economia/noticia/2015/04/apos-tres-meses-de-demissoes-pais-volta-criar-vagas-formais-em-marco.html

Alguns trechos da notícia acima, que dão uma visão um pouco melhor da realidade:

“Nos três primeiros meses deste ano, ainda segundo dados oficiais, foram fechadas 50,35 mil empregos formais, o que representa piora em relação ao mesmo período do ano passado, quando foram abertas 344,98 mil vagas formais.”

“Este é o pior resultado para os três primeiros meses do ano, pelo menos, desde 2002, quando começa a série histórica ajustada disponibilizada pelo Ministério do Trabalho aos jornalistas.”

“Segundo dados oficiais, o setor de comércio registrou a abertura de 2.684 postos em março deste ano, ao mesmo tempo em que a construção civil teve 18.205 demissões no mês passado.”

Lembrando que em Março/2014 tivemos o Carnaval e em Março/2015 não, logo isto ajuda a explicar o fato que consta no artigo de ter tido crescimento nesta comparação também. Por outro lado, quem acessar o gráfico do artigo verificará que as contratações de Março/2015 são as segundas piores desde 2.006 para o mês de Março, ganhando apenas de Março/2014…

Acho muito curioso o ministro do trabalho já comemorar esta “recuperação” de março/2015, pior, dizendo que ela ocorre graças ao ajuste fiscal??? Desde quando o Governo cortar gastos de forma radical ajuda na geração de empregos? Não houve tempo para mudança de expectativas gerando aumento nos empregos, o “crescimento” foi apenas uma pequena recuperação em relação as quedas muito maiores ocorridas em meses imediatamente anteriores e pode estar até relacionado a admissão de profissionais com custos menores que anteriores, como muitas vezes observamos no Brasil, no entanto, é muito cedo para tirarmos conclusões, resta apenas uma avaliação mais criteriosa dos números, pois o resultado do trimestre que elimina a diferença entre 2.014 e 2.015 em função das datas diferentes do Carnaval (em 2.014 em Março, em 2.015 em Fevereiro), demonstra que tivemos uma piora sensível com perda relevante nos empregos com carteira assinada.

Vale a pena continuar acompanhando de perto.

Interessante a notícia abaixo. Na prática, se o Governo aumentar o corte no orçamento dos R$ 60 bilhões programados inicialmente para os R$ 80 bilhões mencionados abaixo, só isto já terá um efeito muito relevante na economia e a queda no PIB certamente será muito superior aos -0,90% previstos pelo Governo em seus números oficiais, obviamente refletindo-se também em novos aumentos no desemprego ao longo do ano:

http://www.infomoney.com.br/mercados/politica/noticia/3995135/governo-discute-corte-orcamento-superior-diz-fonte

“Governo já discute corte no Orçamento superior a R$ 80 bi, diz fonte – InfoMoney “

E o balanço da Petrobras, curtiu?

Tivemos a devida transparência que o mercado tanto queria?

O impairment agradou?

Dureza é que nem os dividendos mínimos obrigatórios da PETROBRAS PN irão pagar.

Abraço.

Vilmar,

Não fui a fundo no assunto, mas fiquei com a impressão que o Governo preferiu a opção de se demonstrar altamente incompetente ao invés de altamente corrupto, pois dos R$ 50 BILHÕES de redução dos Ativos (impairment), 88% foram atribuídos a má gestão (com outras palavras, mais elegantes, mas que significam isto) e somente 12% na conta da corrupção. Foi uma decisão visivelmente política e para não gerar muito barulho.

Depois de tanto tempo fazerem uma conta tão simplista com relação ao montante da corrupção, simplesmente somando todos os custos de obras das empresas relacionadas no Lava Jato desde 2.004 e aplicando 3% sobre o montante, foi no mínimo decepcionante, para não dizer, amador…

Pelos fatos relevantes da última 6a feira que você colocou mais acima, eles já haviam obtido as garantias para sua solvência em 2.015, via empréstimos “da China”, CEF, BB, Bradesco e “desinvestimento”, juntando com a divulgação do balanço, pelo jeito este conjunto foi o suficiente para acalmar o mercado e só as Ações preferenciais é que tiveram maiores perdas em função dos dividendos que eram esperados e não aconteceram.

De qualquer forma, a mídia não está dando a devida importância para o que é o ponto mais crítico desta história: os efeitos da corrupção e operação Lava Jato sobre a economia real. O maior gerador de desemprego no Brasil nos últimos tempos tem sido a Lava Jato, sendo que tivemos cidades como Macaé e Rio Grande que foram “destruídas” economicamente falando e os prejuízos continuam e devem se intensificar, sem contar os mais de R$ 21 BILHÕES em dívidas de empresas do segmento petrolífero que já entraram em RJ, dentre diversas outras consequências que já aconteceram e se intensificarão. Isto que é muito mais importante, tem tido pouco destaque, só a reportagem sobre estudo da FGV falando em mais de R$ 80 BILHÕES de prejuízo neste ano e perda de mais de 1 milhão de empregos, só em função da Lava Jato, mas estes números e o que já está ocorrendo, mereceriam muito mais destaque do que os resultados da Petrobrás, a evolução do preço de sua Ação, etc., como sempre, a mídia não tem nenhuma pretensão de exercer qualquer papel informativo focado nos interesses da sociedade…

Obrigado pela sua opinião.

Sobre o resultado do CAGED e geração de pouco mais de 19 mil vagas em Março/2015, eu havia colocado um “feeling” mais acima de que poderia se tratar de redução de valores mais altos e contratações com valores mais baixos. Vejamos agora alguns números a este respeito, extraídos deste CAGED de março/2015:

Os 10 que mais demitiram:

CBO 2002 “Salário Médio Adm.” ” Saldo”

410105:Supervisor Administrativo 2654,55 -426

142105:Gerente Administrativo 5278,75 -243

421125:Operador de Caixa 1036,2 -149

517330:Vigilante 1263,51 -143

420135:Supervisor de Telemarketing 2110,16 -130

731320:Instalador-Reparador de Linhas 1134,66 -112

225125:Médico Clínico 5573,94 -109

141510:Gerente de Restaurante 1887,17 -106

342535:Operador de Atendimento Aerov. 1237,35 -105

142320:Gerente de Vendas 7398,54 -100

Os 10 que mais contrataram:

CBO 2002 “Salário Médio Adm.” ” Saldo”

514320:Faxineiro 940,68 2492

411005:Auxiliar de Escritorio 1024,02 2082

422310:Operador de Telemarketing 838,62 1568

521115:Promotor de Vendas 1084,75 1300

422305:Operador de Telemarketing Ativo 896,86 1148

782510:Motorista de Caminhao 1536,62 831

422105:Recepcionista, em Geral 1096,3 780

422315:Operador de Telemarketing Rec. 910,96 680

784205:Alimentador de Linha de Prod. 1076,31 616

783225:Ajudante de Motorista 1032,39 567

Mercado imobiliário não se recuperou da crise

http://www.reporterdiario.com.br/Noticia/511795/mercado-imobiliario-nao-se-recuperou-da-crise/

Trechos do link acima:

“Sindicato da Habitação (Secovi) realizou levantamento sobre os números de vendas de imóveis em fevereiro deste ano e o cenário revelou-se negativo. Toda a Região Metropolitana comercializou 486 unidades, uma queda de 17,9% em comparação com o mês anterior. Em 2014, o mesmo período registrou número 46,3% maior de vendas. De acordo com as imobiliárias do ABC, a realidade da região segue o mesmo padrão.

Um corretor da Imobiliária Funchal, em Diadema, que preferiu não se identificar à reportagem, afirma que tanto as vendas quanto as locações de imóveis tiveram retração de até 40% em comparação com o primeiro trimestre do ano passado. “Os valores estão muito elevados, os donos supervalorizam suas propriedades”, esclarece o corretor. “Até tentamos avisar que o imóvel está caro, mas às vezes corremos o risco de perder o cliente, então não podemos fazer nada. Esta crise se estende desde 2013.”

Alta taxa nos juros e redução dos créditos da Caixa Econômica Federal também são apontados como causas no esfriamento do mercado. “Hoje, para se comprar um imóvel de R$ 120 mil você precisa ter um salário de R$ 5 mil. Nessas condições, a tendência é que a situação piore. O m² em Diadema está em torno de R$ 5 mil, que é um valor elevado”.”

Nem os donos se animam a salvar a construtora Rossi

exame.abril.com.br/revista-exame/edicoes/1087/noticias/nem-os-donos-se-animam-a-salvar-a-construtora-rossi

Trecho do link acima:

“A Rossi é só uma das primeiras a reconhecer o problema”, diz o dono de uma incorporadora concorrente. É um círculo vicioso (não para quem quer comprar seu imóvel, claro): quanto mais liquidações, mais desistências, que levam a mais feirões de imóveis.

http://www.bolhaimobiliariabrasil.com/2015/04/19/credito-imobiliario-recua-54-no-estado-do-ceara-diario-do-nordeste/

O financiamento de unidades no mercado imobiliário cearense despencou 54% em fevereiro na comparação com o mesmo mês do ano passado, quando o volume de crédito contratado passou de R$ 267,42 (2014) milhões para 120,73 milhões (2015).

Em números absolutos, as unidades financiadas em fevereiro deste ano foram apenas 526, contra 1,5 mil em fevereiro de 2014 – redução de 65,6%, também superando a média nacional, que despencou 37,7%.

Pesquisa mostra que valor do aluguel caiu 6,11% em 9 cidades brasileiras – Jornal Nacional

http://www.bolhaimobiliariabrasil.com/2015/04/17/pesquisa-mostra-que-valor-do-aluguel-caiu-611-em-9-cidades-brasileiras-jornal-nacional/

Trechos do Link acima:

Jornal Nacional: Está difícil de alugar?

Marcos Camargo: Está difícil de alugar.

De seis meses para cá, o valor do aluguel baixou R$ 400. Nem assim adiantou.

A equipe do Jornal Nacional perdeu as contas de quantas placas de ‘aluga’ foram encontradas em uma região. A rua é cheia de comércio, mas não tem jeito: não tem tanto interessado em fechar negócio. E as plaquinhas continuam se espalhando cada vez mais por aí.

“Economistas apontam queda de até 3,5% no PIB no primeiro trimestre

http://economia.estadao.com.br/noticias/geral,economistas-apontam-queda-de-ate-3-5-no-pib-no-primeiro-trimestre,1672363

Prévia da inflação oficial fica em 1,07% em abril, diz IBGE

Taxa de abril é a maior para o mês desde 2003, quando atingiu 1,14%.

Maior variação de preços foi vista nos gastos com habitação.

http://g1.globo.com/economia/noticia/2015/04/previa-da-inflacao-oficial-fica-em-107-em-abril.html

Vou te falar viu, há dois anos ando pelos bairros que busco imóvel e nada dos preços terem caído. Estão a mesma coisa e a relutância das PFs em dar maiores descontos segue ON.

Máximo 5%.

Só as destrutoras com seus lançamentos faraônicos é que dão maiores descontos. Neste caso o número de incautos é pequeno.

Ainda falta muito caos e muitos anos de inflação para os preços voltarem pra realidade.

Haja paciência.

Vilmar,

Se você estiver se baseando em preço anunciado e focado em poucos imóveis, talvez não veja a queda, isto é fato. Sem contar que a maioria das ofertas está pendurada há vários meses ou anos com preços utópicos e sem vender. Você só poderá constatar o preço real se tentar negociar preços com proprietários e oferta é o que não falta…

Agora falando em preço real, final, negociado:

Queda de mais de 32% no preço MÉDIO negociado em São Paulo, para imóveis usados e somente no período de junho/2014 a fevereiro/2015.

A informação acima foi levantada pelo CRECI SP junto a centenas de imobiliárias em São Paulo e com base nos preços negociados em transações de compra e venda que elas intermediaram.

Os corretores, o CRECI e as imobiliárias não tem nenhum interesse em mentir para dizer que os preços estão caindo, ao contrário, logo o resultado destas pesquisas são confiáveis e até por isto eles não divulgam nos meios de comunicação, mas está disponível para quem quiser ver (endereço e mais informações no tópico).

Só como referência: na explosão mais agressiva de bolha imobiliária em todo Mundo, que foi a dos EUA, a queda do preço MÉDIO do M2 foi de 33% em 3 anos, na cidade de São Paulo para usados a queda no preço MÉDIO foi de mais de 32% apenas nos últimos 9 meses apurados!

Em outras palavras, a explosão da bolha imobiliária e redução de preços para imóveis usados em São Paulo está sendo mais de 3 vezes mais rápida do que na explosão de bolha imobiliária mais agressiva de todo Mundo e você acha que está demorando?! Cuidado, só olhar preço de anúncio não quer dizer nada, os anúncios equivalem a décadas de vendas, exatamente porque estão completamente fora da realidade das vendas que realmente ocorrem.

Vilmar,

Só uma correção: até nos anúncios você já pode detectar quedas relevantes nos preços, em qualquer cidade, é só procurar com um pouco mais de cuidado.

Veja o exemplo abaixo de Jundiaí, desta casa de condomínio de 200 M2 que há poucos meses atrás estava sendo anunciada acima de R$ 950 mil e agora, o preço ANUNCIADO está em R$ 780 mil, queda superior 21%, só no valor do anúncio, sem contar o “desconto” para quem fizer proposta:

http://rd.trovit.com/id.1_S914t1s1OH/what_d.casa%20nature%20jundia%C3%AD/type.1/section.1/section_type.1/pos.1/country.br/vertical.homes/page.1/cookieid.1879517395532e720954107.50701487/last_origin.0/iuid.13982http-235532e72b6f5fb/sgn.e43a9cc65cb2550e0c82d48dcd80f10c

É óbvio que ainda tem pessoas completamente fora da realidade. Veja esta casa que é menor do que a que consta acima (173 M2) e que está anunciada por R$ 970 mil, no mesmo condomínio:

http://imoveis.trovit.com.br/index.php/cod.frame/url.http%253A%252F%252Fwww.imovelweb.com.br%252Fpropriedades%252Fexcelente-casa-decorada-em-jundiai-no-eloy-chaves-2922018364.html%253Futm_source%253DTrovit%2526utm_medium%253Dcpc%2526utm_campaign%253DOrganico/id_ad.j1q1D1k1_1i1fz/what_d.casa%20nature%20jundia%C3%AD/type.1/section.1/section_type.1/pop.0

Sabe o que é pior? Ambas estão à venda há VÁRIOS meses, sendo que a primeira está até pagando anúncio especial para ver se consegue vender (apesar de já ter reduzido o preço em mais de 20%), ou seja, mesmo com reduções em preços superiores a 20% não conseguem vender! Ficam só publicando anúncios e depois republicando, sempre os mesmos imóveis.

IMPORTANTE: apesar de já termos tido quedas RELEVANTES e COMPROVADAS nos preços dos imóveis, ainda assim não é o momento de comprar imóvel, pois o preço ainda não está compatível com a renda, as consequências da crise econômica estão apenas começando a aparecer, o crédito está secando e ficando mais caro (conforme DEMONSTRADO em comentários mais acima) e as quedas de preço continuam ocorrendo e vão se intensificar ainda mais.

Em tempo: 2 anos atrás você disse no endereço antigo que estava tentando VENDER um imóvel e não comprar, desde àquela época você já procurava para comprar também?

Diga qual a cidade e bairro que você está procurando. Se for em São Paulo, as próprias pesquisas do CRECI SP poderão dizer como tem sido a queda de preços REAIS PRATICADOS neste bairro.

Rodando zona sul de SP, parte dela, mais ligada ao centro expandido, onde tem rodízio de carros e maior concentração dos negócios da região.

Contato por Internet, e-mail, telefone e pessoalmente, o pessoal tá irredutível, alguns já falam que o preço está no limite.

Vamos ver até quando.

O caldo precisa entornar muito mais pra este povo acordar.

Vilmar,

Consultando a pesquisa do CRECI SP feita com centenas de imobiliárias da Capital com base no preço intermediado por elas em vendas realizadas (preço final, negociado), no mês de fevereiro/2015 (última pesquisa publicada), temos a zona Sul e bairros mais próximos do centro expandido contidos nas zonas A e B desta pesquisa, conforme abaixo, em negrito para os bairros da Zona Sul nestas regiões:

“Zona A – Alto da Boa Vista, Alto de Pinheiros, Brooklin Velho, Campo Belo, Cidade Jardim, Higienópolis,Itaim Bibi, Jardim América, Jardim Anália Franco, Jardim Europa, Jardim Paulista, Ibirapuera, Moema, Morro dos Ingleses, Morumbi, Real Parque, Pacaembu, Perdizes, e Vila Nova Conceição;”

“Zona B – Aclimação, Alto da Lapa, Bela Vista, Alto de Santana, Brooklin, Cerqueira César, Chácara Flora,Alto da Lapa, Consolação, Granja Viana, Indianópolis, Jardim Guedala, Jardim Marajoara, Jardim Paulistano,Jardim São Bento, Jardim São Paulo, Paraíso, Pinheiros, Planalto Paulista, Pompéia, Sumaré, Sumarezinho, Vila Clementino, Vila Madalena, Vila Mariana, Vila Olímpia. Vila Sônia;”

Quanto aos preços, a pesquisa aponta que na Zona A tivemos uma queda de 7,90% no preço médio de apartamento de 3 dormitórios vendido, só na variação de janeiro/2015 para fevereiro/2015 e se você pegar a Zona B, a queda para este mesmo tipo de imóvel foi de mais de 33% só em fevereiro/15!!!

Veja o link abaixo, consulte a página 11 do mesmo:

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2015/pesquisa_capital_fevereiro_2015.pdf

Veja só a página 11 da última pesquisa do CRECI SP, com destaques:

http://defendaseudinheiro.com.br/wp-content/uploads/2015/04/Quedas-de-preços-usados-Zona-Sul-fev2015.png

Vi e eu estou entre a Zona A e B tanto para venda como compra.

Em 2013, tentei vender, estava tudo muito parado, nem visita tinha, mesmo colocando uns 10% abaixo do preço de “mercado”, incluso com orientação de corretor, até que sensato, falando um preço mais justo do que ZAP, Imovelweb, Viva Real e afins. Desisti por 1 ano. Tentei novamente em 2014, após 1 ano, depois de todas aquelas profecias dos profetas pós copa, que sumiram todos e nada do que falaram e fim do mundo aconteceu. Estava um momento até melhor, preço também 10% mais baixo, começaram ter visitas e aumentaram depois da eleição da sua presidenta, principalmente em 2015. 2014 perdemos pelo menos uns 3 meses com carnaval+copa+eleições.

Infelizmente, como falei, em conversa com corretores e proprietários, no máximo que dão de desconto são uns 5%. Algo maior do que isto, nem deixam fazer uma proposta.

Então, se pegasse estes dados e mostrasse para eles, fora o tempo que estão empacados para venda, seriam convencidos? Acho que não.

É preciso um sentimento de pânico generalizado. Isto que está demorando demais. Já são aí pelo menos dois anos de estagnação, talvez até três, mas o pânico ainda não chegou.

O motivo, penso eu, além do que já falamos acima, latinos são fanáticos por imóveis, é a última coisa que se desfazem numa crise, por exemplo, quando a coisa desandou na Espanha, foi mais feia que nos EUA, até demorou mais pra recuperar.

O que recebi de proposta, levando em conta o m2 do “fingezap” seriam -23% (ainda com a comissão do corretor), além do mínimo do que daria para suportamos na compra de outro, no máximo uns -19%, sem a comissão do corretor, pois não conseguiríamos comprar outro maior com a configuração que buscamos. A solução citada até ontem mesmo, e outras vezes por aqui, através de outros participantes do blog, até mesmo você, assim como em outros canais de discussão de mercado financeiro, vender e alugar, ou seja, pagar com a renda da venda um aluguel, que dá algo por volta de 0,4% – 0,5%, abaixo até do rendimento mensal da poupança, mais abaixo ainda de RF, onde hoje temos até opções de 1% a.m., eu já citei aqui em casa, mas foi vetada pela patroa 🙁 !

Então teríamos mesmo que fazer esta “matemágica”, vender e comprar outro.

Regiões que vi que caíram forte, no front, na prática, presenciado no local, foram Butantã, Morumbi e Cotia. Morumbi, há anos aliás está nesta descendente por motivos de falta de transporte coletivo de massa eficiente, nem com a copa deu jeito, criminalidade alto e trânsito caótico o que dificulta acesso para outras regiões da cidade por ser fora de mão. Butantã, embora tenha hoje para boa parte da população acesso a bom transporte público de massa, é menos longe de regiões centrais do que o Morumbi, também tem forte trânsito e criminalidade aumentou um pouco também. Cotia foi mais por causa do trânsito, a cidade dormitório, com melhor qualidade de vida pros paulistanos com seus lindos condomínios clubes fechados e bem vigiados, desvalorizaram legal devido ao caos que é para sair e voltar para lá todos os dias de semana.

Enfim, seria isto, acho que fiz mais claro, espero ao menos.

Grato desde já.

Vilmar,

O FATO é que a queda do preço médio da venda REALIZADA de imóveis usados, só no período de junho/14 a fevereiro/15 foi de 32%, em outras palavras, a queda do preço REAL dos imóveis usados em São Paulo é 3 vezes mais rápida do que na explosão de bolha imobiliária mais agressiva do Mundo.

Isto significa que você vai enxergar esta redução em cada esquina? Não, terá que garimpar muito, porque os que reduziram os preços são os que venderam, os iludidos sobre os quais você falou, ainda não enxergaram que vivem no Mundo da Fantasia, apesar de não conseguirem vender seus imóveis há anos. Em toda a bolha imobiliária do Mundo as vendas se reduzem muito porque muitas pessoas ficam presas ao Mundo da ilusão no caso dos vendedores e do lado dos compradores, faltam aqueles com poder aquisitivo e interesse, exatamente como já está acontecendo.

Má notícia para os iludidos: a partir de maio/2015 a CEF só vai financiar 50% dos imóveis usados! Ver meu próximo comentário a este respeito, depois colocarei um tópico específico sobre o assunto.

O impacto do que consta acima é ENORME, pois mais de 70% das vendas de usados estavam sendo financiadas e mais de 90% destas pela CEF nos últimos tempos, ou seja, GAME OVER para especulação com imóveis usados!!! Quem você conhece que tem 50% do valor ANUNCIADO do imóvel para dar de entrada? As vendas de imóveis usados vão despencar ainda mais (não esquecer que em 2.014 já haviam sido as piores da história e na somatória do primeiro bimestre tinham piorado ainda mais)…

Link de reportagem da Valor de hoje:

http://www.valor.com.br/financas/4021786/caixa-cortara-fatia-de-imovel-usado-financiada

Caixa cortará fatia de imóvel usado financiada

A Caixa Econômica Federal vai reduzir, a partir de 4 de maio, a fatia que pode ser financiada de um imóvel usado com recursos do Sistema Financeiro de Poupança e Empréstimo (SBPE), segundo o Valor apurou.

A cota máxima para imóveis residenciais e comerciais enquadrados no Sistema Financeiro da Habitação (SFH) passa a ser de até 50% no Sistema de Amortização Constante (SAC) e de até 40% na tabela Price. Para imóveis que se encaixam no Sistema Financeiro Imobiliário (SFI), a parcela a ser financiada não poderá ultrapassar 40% nas modalidades SAC e Price.

Caixa informou aos correspondentes bancários que não estão previstas regras de transição. Para as incorporadoras, a notícia é positiva, à medida que contribui para reduzir a concorrência do financiamento de imóveis usados com os novos.

Há duas semana, o banco público anunciou o segundo aumento de juros para financiamento habitacional do ano. A fatia de imóveis financiados pela SAC caiu de 90% para 80% e pela Price, de 90% para 50%.

A Caixa enfrenta escassez da sua principal fonte para financiar a habitação, a poupança e tem usado instrumentos alternativos de “funding” e por isso teve que ajustar seus preços na ponta.

Quem tem esta grana para entrada são somente investidores ou pessoas que tem já um imóvel e querem trocar, o meu caso.

Vamos ver se os iludidos agora acordam.

Vilmar,

Creio que é bem mais complicado que isto:

Investidores: quem compra usado é para alugar, alguém ainda faz isto? Veja link de outro comentário que coloquei, de reportagem da Globo sobre volume absurdo de imóveis sem alugar em São Paulo, alguns há muitos meses e que mesmo com reduções relevantes nos preços não conseguiram encontrar inquilinos.

Isto acontece devido ao altíssimo volume de investidores na planta que não conseguiram vender o imóvel novo, preferiram não fazer o distrato e mobiliavam para colocar para alugar. Isto acontecia porque estes “investidores” foram iludidos de novo pelos corretores com discursos de que “aluguel era um negócio da China”, “alugava rápido e caro e com dinheiro do aluguel pagaria prestações”, dentre outros absurdos que, por incrível que pareça, as pessoas ainda acreditam!

Com a situação acima, o retorno real do aluguel está abaixo de 0,40% e todas as aplicações financeiras rendendo mais que isto e só aumentando a diferença com o tempo.

Nestas condições, qual investidor compraria imóvel usado para alugar? Não existe mercado de compra de usado para revenda com ágio, este mercado está focado 100% na compra na planta, que como sabemos, tem sido outro péssimo negócio nos últimos anos.

Já sobre a possibilidade de permuta, é algo viável, mas se o vendedor do outro lado ainda estiver iludido, acaba não acontecendo. Esta opção pode passar a ser a preferencial, a permuta com complemento em dinheiro a partir de agora, até com a diferença a ser paga diminuindo, mas o difícil vai ser fazer o “par combinar”, ou seja, de um lado você quer imóvel maior e mais caro na região “X” que é onde um dos envolvidos está ofertando e do outro, aceita-se o imóvel “Y” que é menor como parte do pagamento e se chega ao acordo sobre um valor de diferença justo.

Sobre a opção de tentar vender para comprar outro melhor, quem ainda vender no curtíssimo prazo vai ter que se aproximar mais um pouquinho do Mundo real e dar um desconto mínimo de 30% sobre o preço anunciado, se bobear e continuar esperando para ver como ficará, em breve terá que dar um “descontinho” de 50% sobre o anunciado.

É importante entender o seguinte: mais de 70% das vendas de imóveis usados foram financiadas em São Paulo, 90% era via CEF e mesmo assim, o número de negócios já era extremamente baixo, o menor de toda a série histórica, apesar dos preços já terem caído mais de 30% e isto com entrada de 10%. Com todo este contexto, tivemos mais de 90% das vendas de usados em São Paulo em dezembro/2014 que foram para preços abaixo de R$ 500 mil. Agora que a entrada tem que ser de 50%, você pode imaginar o tamanho do “estrago”, em especial para estes imóveis acima de R$ 500 mil?

Então, o investidor que conseguir uma “galinha morta”, pois elas sempre existem em todo e qualquer mercado.

O segredo de se ganhar com compra e venda de qualquer mercadoria é comprar abaixo do preço, o mais barato possível e vender no preço, ou próximo disto.

Conceito básico dos “roleiros”, nome bonitinho do inglês “trader”.

De acordo, na permuta é preciso encontrar alguém com pé no chão!

CA, olha mais esta aqui, vi no forum infomoney, apenas replicando:

”

A Petrobras está negociando mais um empréstimo internacional — desta vez de 8 bilhões de dólares.

A origem será a mesma: a China.

(A propósito, a empresa ainda não revelou as condições do empréstimo de 3,5 bilhões de dólares do China Development Bank que conseguiu no início do mês.)

A Petrobras já havia acenado com esta possibilidade quando publicou o Fato Relevante sobre o acordo com os chineses, dizendo que havia “a intenção de desenvolver novas cooperações no futuro próximo.”

A interlocutores, o comando da empresa tem demonstrado uma autoconfiança desconcertante para os outsiders, que tendem a achar que o buraco da Petrobrás é mais embaixo. Em vez do tom mais conservador que muitos interlocutores esperam encontrar, a dupla Aldemir Bendine-Ivan Monteiro está vendendo otimismo, e o mercado tem respondido.

A empresa tem reiterado a investidores que ‘tem mandato’ para aumentar o preço da gasolina quando achar necessário. Obviamente, a dúvida no mercado é se o clima político, que já está ruim e ainda pode piorar com a alta do desemprego, permite que este mandato seja efetivamente executado.

Finalmente, quando falam da venda de ativos, o CEO e o CFO têm se mostrado confiantes de que há um grande comprador que resolve a parada.

Adivinhe quem.

Enquanto isso, a empresa tem chamado fornecedores acostumados a receber com 30 dias e dito que, daqui por diante, pagará em 120 — noves fora os atrasos que já estavam acontecendo.

A medida pode reduzir a necessidade de capital de giro da Petrobras em algumas dezenas de bilhões de reais ao longo de um ano.

***

Alguns filólogos afirmam tratar-se de uma lenda, mas muita gente no Ocidente diz que, na palavra chinesa para ‘crise’ (‘wei-ji’), um caractere representaria ‘perigo’ e o outro, ‘oportunidade’. A ideia desta ambiguidade é tão poderosa que os presidentes John F. Kennedy e Richard Nixon usaram-na repetidamente em discursos.

Pode até ser lenda, mas, para a China, a ‘crise’ da Petrobras está com toda a cara de transformar a lenda em realidade.

“

Contratação de Financiamentos e Desinvestimento

—

Rio de Janeiro, 17 de abril de 2015 – Petróleo Brasileiro S.A. – Petrobras comunica que aprovou os seguintes contratos:

· Financiamento com o Banco do Brasil, no valor de R$ 4,5 Bilhões, na modalidade de nota de crédito à exportação, através da subsidiária BR Distribuidora, pelo prazo de 06 anos;

· “Limite de financiamento pré-aprovado” (standby), com a Caixa Econômica Federal, no valor de R$ 2 bilhões e prazo de até 05 anos;

· “Limite de financiamento pré-aprovado” (standby), com o Bradesco, no valor de R$ 3 bilhões e prazo de até 05 anos;

· Acordo de Cooperação (Cooperation Agreement) com o banco Standard Chartered, para uma operação de “Venda com Arrendamento e Opção de Re-compra” (sale and leaseback) de plataformas de produção, no valor de até US$ 3 bilhões e prazo de 10 anos.

Essas operações, somadas a outras já executadas neste ano, atendem às necessidades de financiamento da Companhia para 2015.

A Petrobras continuará avaliando oportunidades de financiamento visando antecipar parte das necessidades de 2016.

Adicionalmente, conforme anunciado em 02/03/2015, a Petrobras aprovou um plano de desinvestimento de US$ 13,7 bilhões para o biênio 2015 e 2016.

Dentre os ativos de Exploração & Produção do plano de desinvestimento não estão incluídos ativos em produção no Pré-Sal.

Novos fatos relevantes sobre esses temas serão oportunamente comunicados ao mercado.

Interessantes as notícias da Petrobrás.

Por outro lado, não esquecer que a Petrobrás e o Lava-Jato já foram responsáveis por quase 10% de todo o desemprego do País nos últimos meses, veja link abaixo:

http://economia.estadao.com.br/noticias/geral,crise-na-petrobras-afeta-emprego-e-cidades-dependentes-da-estatal-cortam-vagas,1644052

Pena que isto também não resolva as dívidas das empresas envolvidas na Lava-Jato, que também está contribuindo para destruir a economia. Contando com a RJ (Recuperação Judicial) da Schahin Óleo e Gás, o rombo de dívidas que se acumulam na justiça já alcançou R$ 21 BILHÕES:

http://oglobo.globo.com/economia/grupo-schahin-entra-com-pedido-de-recuperacao-judicial-em-sao-paulo-15906280

Trecho do link acima:

“Com o pedido do Schahin, subiu para R$ 21,3 bilhões o total das dívidas em reestruturação de empresas que são investigadas na Operação Lava Jato.”

Isto tudo sem contar os prejuízos em cascata. Estudo da FGV que coloquei link em comentário mais acima apresenta números totais previstos ainda mais assustadores: geração de mais de 1 milhão de desempregados e mais de R$ 87 bilhões de prejuízo à economia, tudo isto só no decorrer do ano de 2.015 como consequência da Lava-Jato. Por enquanto, os números já realizados que constam acima estão de acordo com a projeção, sendo que os mais de US$ 13 bilhões em desinvestimento mencionados na reportagem que você colocou acima não ajudam na reversão do quadro e os demais financiamentos obtidos, servem apenas para a Petrobrás continuar solvente, uma vez que os investimentos da empresa já foram reduzidos ao mínimo possível, logo, não revertem as expectativas mencionadas neste parágrafo e nos anteriores.

Complemento: não esquecer que antes a grande maioria do financiamento da Petrobrás vinha do Exterior, agora que está vindo em boa parte de bancos nacionais, diminui a liquidez dos mesmos para outros empréstimos, liquidez esta já extremamente prejudicada no caso do crédito imobiliário em virtude da verba da poupança e FGTS que estão secando ao mesmo tempo e no crédito em geral, com inadimplência de pessoas físicas aumentando ao mesmo tempo que as dívidas impagáveis não só das empresas afetadas pelo Lava-Jato, mas também daquelas que não fizeram hedging adequado e outras várias afetadas mais fortemente pela crise (exemplo: construção civil).

Manter a Petrobrás solvente, é importante sem dúvida, no entanto, não resolve uma infinidade de outros problemas, muitos decorrentes da Lava-Jato, outros tantos da crise como um todo…

Investigações de corrupção podem prejudicar notas de bancos, diz Fitch

http://g1.globo.com/economia/noticia/2015/04/investigacoes-de-corrupcao-podem-prejudicar-notas-de-bancos-diz-fitch.html

Trecho do link acima:

“As investigações de corrupção em curso no Brasil criaram um clima litigioso mais intenso que pode prejudicar a concessão de crédito dos bancos brasileiros no curto prazo, pressionando seus ratings

“

“Com crise do petróle e PIB fraco Rio responde por quase metade do corte de vagas formais no país”

http://oglobo.globo.com/economia/com-crise-do-petroleo-pib-fraco-rio-respondeu-por-quase-metade-de-corte-de-vagas-formais-no-pais-15921175

“RIO – O mercado de trabalho no Rio começa a dar sinais de freada brusca. Com as incertezas do setor de petróleo e os efeitos da desaceleração econômica no país, os dados são claros: dos 84.189 postos com carteira assinada eliminados no Brasil nos dois primeiros meses do ano, quase metade (39.722) estava concentrada na Região Metropolitana do Rio. Somente em fevereiro, das 2.415 vagas cortadas no país, 82,5% estavam na cidade do Rio e 61,47%, no estado, de acordo com dados do Ministério do Trabalho, compilados pela Tendências Consultoria.”

“No primeiro bimestre, além da dispensa de temporários do comércio, que cortou 20.072 postos e é típica dessa época do ano, o saldo negativo na região foi influenciado pelo fechamento de 9.231 vagas na construção civil, principalmente por causa das demissões de operários do Comperj. Também pesou o resultado no setor de serviços, que teve saldo negativo de 7.190 vagas no mesmo período.”

Caixa eleva juro do crédito imobiliário e reduz parcela financiada

http://oglobo.globo.com/economia/negocios/caixa-eleva-juro-do-credito-imobiliario-reduz-parcela-financiada-15894580

Pelo menos ainda tem cash para emprestar.

Vilmar,

Acho que você não chegou a ler um comentário mais acima, com link correspondente: ACABOU a verba da poupança que subsidiava empréstimos imobiliarios, especificamente para a CEF. Agora, para financiamentos pelo SFH abaixo de R$ 750 mil em algumas Capitais e abaixo de R$ 650 mil em outras, só restou a verba do FGTS no caso da CEF, sendo que neste ano, a verba do FGTS para crédito imobiliario tende a diminuir muito em função do aumento relevante no desemprego que já está acontecendo!

A CEF aumentou pela segunda vez os juros em menos de 2 meses e mudou o valor máximo a financiar de 90% para 80% (este sim trará um grande impacto na redução dos financiamentos) exatamente em função da situação acima: com FALTA de dinheiro para empréstimo imobiliario, ao aumentar os juros e principalmente ao tornar a entrada mínima da compra em 20% ao invés dos 10% anteriores, menos pessoas poderão pagar a entrada ou as parcelinhas, com isto menos crédito imobiliário concedido e assim, este é um dos filtros para reduzir a concessão de crédito e deixá-la compatível com a FALTA de lastro!

Na notícia a CEF fala sobre aumento para acompanhar um pouco mais a SELIC, mas se fosse isto, já teriam aumentado mais e de uma vez logo em janeiro, que foi quando fizeram o primeiro aumento. Outro ponto é que obrigar uma entrada maior não tem nada a ver com a SELIC, certo?

O problema de falta de verba da poupança surgiu porque a CEF teve participação de mais de 90% no crédito imobiliário concedido no segundo semestre de 2014 (veja demonstração em gráficos deste tópico) e ao mesmo tempo, tivemos recorde histórico de saque na poupança no 1T15 (ver notícia colocada mais acima), além disto, pela desaceleração da CEF a inadimplência está ficando mais visível e eles não tem mais como pedalar, porque o Tesouro não tem mais como manter a transferência de altos volumes de dinheiro para cobrir os rombos da CEF (devido a meta de superávit fiscal).

Sim, eu li.

Por estas e por outras, o Levy quer tirar o ímpeto dos bancos públicos no investimento no país, desafogar BNDES, Caixa e BB.

Joga a bucha para os privados. Quiçá gringos, vide chinocas financiando Petrobras.

Vilmar,

Neste caso os bancos privados já caíram fora faz tempo:

Observe que no 2S14 a participação dos bancos privados no crédito imobiliário concedido para venda de imóveis usados em São Paulo, foi inferior a 10%, com alguns meses em que a participação deles foi de 0% (ZERO POR CENTO)! Isto apesar da chantagem do BC que a partir de ago/14 condicionou a retirada de parte do compulsório sem remuneração à utilização do mesmo para empréstimo imobiliário ou automotivo!

Nunca antes os bancos privados tiveram participação tão baixa no crédito imobiliário e isto ocorre mesmo com chantagem do BC.

A CEF sem verba e os bancos privados que já estavam fugindo do crédito imobiliário. Qual a consequência? QUEDA de 27% no crédito imobiliário concedido na comparação de Fev/14 para Fev/15 (ver notícia que coloquei em comentário mais acima)! Índice recorde de queda no crédito imobiliário.

Agora a consequência prática mais visível: só no mês de fevereiro/2015, a pesquisa do CRECI SP apontou uma queda superior a 7% no preço médio de venda de imóveis em São Paulo Capital, com base em pesquisa feita junto a centenas de imobiliárias da Capital e utilizando como referência o preço das transações intermediadas por estas imobiliárias, ou seja, o preço REAL, FINAL.

Quer piorar o que consta acima?

Apesar de uma queda tão relevante nos preços, ainda assim as vendas de usados em fevereiro/2015 foram mais de 30% inferiores às de fevereiro/2014, o que é uma diferença enorme e não justificável pelo calendário do Carnaval.

Quer piorar ainda mais?

No acumulado de junho/2014 a fevereiro/2015, a QUEDA no preço MÉDIO do M2 para imóveis usados em São Paulo, com base nas pesquisas acima do CRECI SP, já superou os 32%.

Lembrando que no caso da explosão da bolha imobiliária americana, o preço MÉDIO do M2 teve uma queda de 33% em 3 anos e aqui estamos falando de uma queda do preço MÉDIO de 32% em apenas 9 meses.

Em outras palavras, a queda no preço médio do M2 para imóveis usados em São Paulo está sendo mais de 3 vezes mais rápida do que a explosão de bolha imobiliária mais agressiva do Mundo!

O pior é que mesmo com uma explosão tão gritante dos preços, mais de 99% da população sequer tem consciência disto e os preços vão continuar a cair, em virtude de uma série de fatores combinados que expliquei ao final deste tópico e que já estão acontecendo, com velocidade acima do esperado…

Ah, só para complementar:

Do mesmo jeito que a participação da empresa chinesa no salvamento da Petrobrás foi ínfimo em relação à necessidade de Capital da mesma para equalizar sua situação financeira e por isto ela está praticando uma série de “desinvestimentos”, além de uma economia brutal em despesas, uma possível vinda de um banco do Exterior que pudesse ser a “tábua de salvação” do mercado imobiliário brasileiro, além de ser altamente improvável em função do cenário de nossa economia (crise aguda cada vez mais visível), ainda assim seria absolutamente insuficiente para cobrir o rombo já deixado pela redução relevante da CEF e dos bancos privados no crédito imobiliário (sem contar a queda na venda de novos, os super estoques com construtoras, investidores e vendedores particulares, a péssima situação financeira de algumas construtoras de grande porte, etc., etc., etc…).

A China já está sofrendo com a explosão de sua própria bolha imobiliária, também cada vez mais visível. Considerar que os chineses já tinham interesse faz tempo em trazer mão-de-obra para o Brasil e viabilizar outros negócios com a Petrobrás, já no caso do segmento imobiliário, qual poderia ser o interesse deles?

Certo, entendido, vamos acompanhando, uma coisa é certa, os amigos “comunas” são unidos, rsrsrs.

Estrela aqui e a Foice com Martelo lá.

“Indústria paulista demite 17 mil e tem pior março da história, diz Fiesp”

http://g1.globo.com/economia/noticia/2015/04/industria-paulista-demite-17-mil-e-tem-pior-marco-da-historia-diz-fiesp.html