Neste texto, abordarei a relação entre o mercado imobiliário brasileiro e a economia.

Para facilitar acesso a texto específico, seguem links com resumo e logo depois a PARTE 10.

Parte 1: http://defendaseudinheiro.com.br/?p=1123 – visão geral sobre conceito de bolha imobiliária ;

Parte 2: http://defendaseudinheiro.com.br/?p=1335 Bolhas imobiliárias – EUA, Espanha e Flats

Parte 3: http://defendaseudinheiro.com.br/?p=1337 Mercado imobiliário Brasil – 2.007 a 2.010

Parte 4: http://defendaseudinheiro.com.br/?p=1339 Mercado Imobiliário Brasil – 2.011 a 2.013

Parte 5: http://defendaseudinheiro.com.br/?p=1378 Reflexões sobre preços de imóveis

Parte 6: http://defendaseudinheiro.com.br/?p=1394 Bolha imobiliária + protestos

Parte 7: http://defendaseudinheiro.com.br/?p=1448 Preço de imóveis, valorização futura

Parte 8: http://defendaseudinheiro.com.br/?p=1506 Vendas imóveis em SP no 1T2013

Parte 9: http://defendaseudinheiro.com.br/?p=1534 Infográfico mercado imobiliário brasileiro

Parte 10: http://defendaseudinheiro.com.br/?p=1640 Infográfico Economia VS mercado imobiliário brasileiro

Parte 11: http://defendaseudinheiro.com.br/?p=1707 Infográfico subprime brasileiro

Parte 12: http://defendaseudinheiro.com.br/?p=1829 Imóveis usados São Paulo & FIPE ZAP

Parte 13: http://defendaseudinheiro.com.br/?p=2247 Subprime brasileiro fase II

Parte 14: http://defendaseudinheiro.com.br/?p=2287 Especulação imobiliária em São Paulo

Nova série de trabalhos: http://defendaseudinheiro.com.br/?p=2366 Desenhando a bolha imobiliária brasileira

PARTE 10:

Dando continuidade ao jogo dos 7 erros do mercado imobiliário, falarei agora sobre o quarto erro, seguindo a mesma formatação dos textos anteriores, ou seja, primeiro demonstrando o que o mercado imobiliário tenta nos convencer como sendo verdadeiro e depois os fatos por trás das notícias.

CENA 4 – “O MERCADO IMOBILIÁRIO E A ECONOMIA”

Imagem 4A – Informações do Mercado Imobiliário:

“Reportagens” com entrevistas feitas com “especialistas” do mercado imobiliário, reiterando que o mercado imobiliário é importante para o País, por ser grande gerador de empregos.

Em contra-partida, afirmam que, mesmo com piora na economia, o mercado imobiliário se manteria “bem”, graças ao déficit habitacional e uma aparente “imunidade” a crise.

Imagem 4B – Os fatos por trás das notícias:

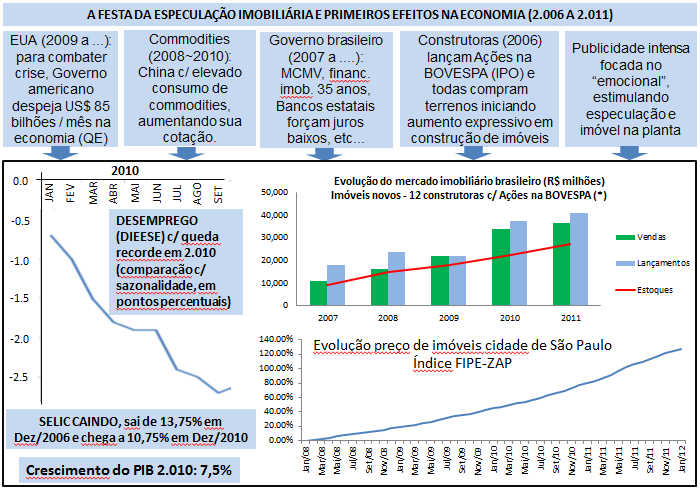

Como podemos observar pelas informações acima, o crescimento rápido do mercado imobiliário, propiciou uma série de resultados, que inicialmente, pareciam positivos e duradouros para a economia brasileira.

Enquanto tudo parecia bem, o mercado imobiliário insistia em dizer que este sucesso se devia a uma economia em boa saúde e com expectativas positivas…

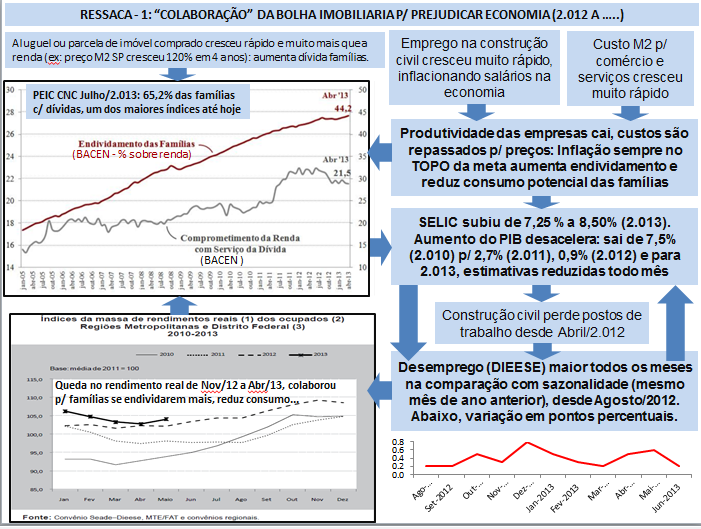

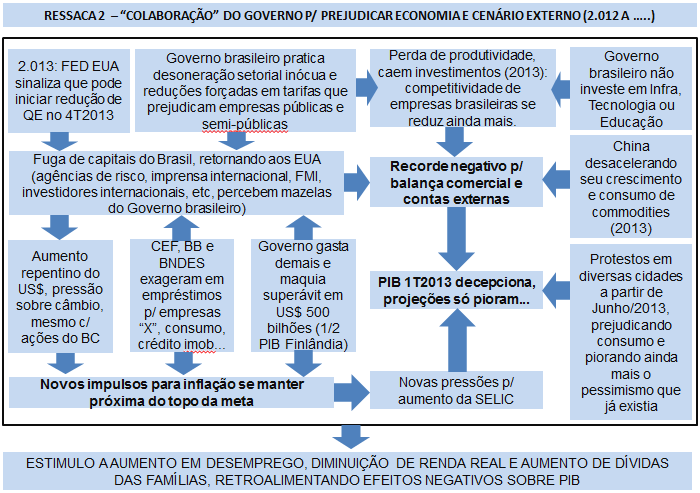

Já a partir de 2.012, conforme consta nos diagramas acima, podemos observar os efeitos danosos de uma bolha imobiliária para economia.

É fácil constatar que a velocidade e intensidade com que a bolha se inflou no Brasil, trouxe uma série de efeitos colaterais no médio prazo, “colaborando” significativamente para o crescimento da inflação, redução do PIB, aumento do endividamento e do desemprego, dentre outros.

Outro ponto de destaque é a velocidade de crescimento do endividamento das famílias e o quanto as famílias estão pagando somente a título de juros…

O Governo, além de ser um dos principais patrocinadores da bolha imobiliária, conforme demonstrado no primeiro diagrama desta série, também adotou diversas outras ações equivocadas que intensificaram os efeitos negativos para economia, incluindo nos resultados, prejuízos quanto à imagem do País, exposição a risco para bancos públicos, câmbio, balança comercial e assim por diante.

Quanto às informações no diagrama acima, é interessante observar que caracterizam um círculo vicioso, difícil de ser quebrado.

De forma bastante clara, os sinais negativos na economia começam a aparecer mais fortemente e de forma sincronizada com os sinais negativos no mercado imobiliário, demonstrando que um tem relação com o outro e ambos se alimentam, exatamente como no primeiro diagrama, quando tudo parecia “bem”.

A economia tem uma característica de buscar se ajustar após uma situação de anormalidade, como a de uma bolha imobiliária. O que observamos no diagrama acima é apenas o início deste ajuste…

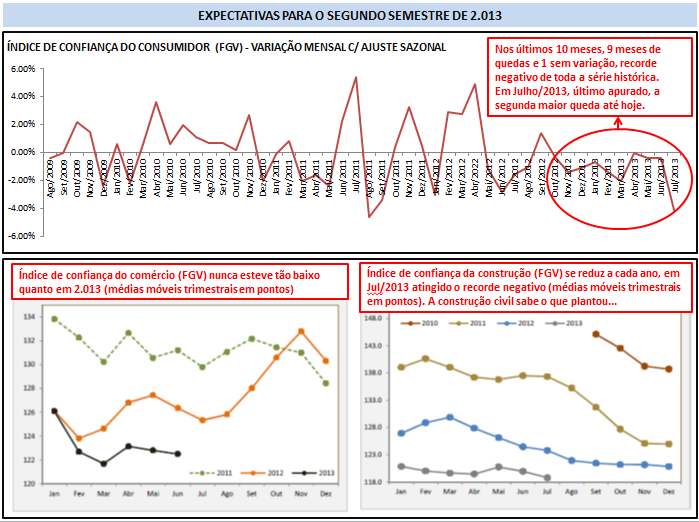

Estes últimos gráficos falam sobre as expectativas, todas em seus piores patamares neste momento. São apenas exemplos, se olharmos para expectativas de Indústrias, Bancos, etc., veremos que todas seguem o mesmo caminho.

É curioso observar, que enquanto o mercado imobiliário tenta passar uma visão otimista nas “reportagens” contratadas, ele é o mais pessimista de todos, quando olhamos para seu índice de confiança. Esta é uma demonstração clara, de que o mercado imobiliário tem consciência da crise e sabe muito bem que não é possível sair “imune”. Arrisco-me a dizer, que o mercado imobiliário tem total consciência que ele foi um dos principais causadores desta situação…

Refêrencias:

DIEESE – desemprego e massa de rendimento real: extraído do site do DIEESE e no caso do desemprego, feitas comparações entre mesmos meses de anos seguidos (sazonalidade) para se elaborar o gráfico. Já para o gráfico sobre massa de rendimentos reais, extraído diretamente do site do DIEESE.

ZAP – preços de imóveis: consultar www.zap.com.br, selecionar o ícone de índice de preços FIPE ZAP, em seguida, efetuar consulta para cidade de São Paulo.

Gráfico com dados sobre vendas, lançamentos e estoques de imóveis novos: explicações detalhadas em texto anterior sobre “Segundo Erro do Mercado Imobiliário”, que contém a relação de construtoras consideradas. Basicamente, dados extraídos de relatórios oficiais das construtoras e compilados no caso de novos.

PEIC – CNC – Julho/2.013: Pesquisa nacional sobre endividamento e inadimplência do consumidor, último resultado divulgado referente a Julho/2.013. Link: http://www.cnc.org.br/sites/default/files/arquivos/analise_peic_julho_2013.pdf.

Dados sobre percentual de endividamento das famílias até Abril/2013, são do relatório “O Ponto Base” do BACEN, mas foram extraídos de artigo do Mises.org, que recomendo para leitura, pois acrescenta informações interessantes quanto a crédito no Brasil e suas anomalias e riscos. O link é: http://www.mises.org.br/Article.aspx?id=1648.

Gráfico sobre quedas nas vendas de imóveis usados (CRECI SP): extraído de relatórios mensais do CRECI (ver detalhes no próximo parágrafo), fazendo-se a comparação entre mesmos meses de anos seguidos (sazonalidade) para a geração do gráfico.

Dado sobre queda no índice que mede preço de M2 de venda e aluguel para Estado de SP, disponível na página do CRECI SP, para acessar, selecionar opção Pesquisas publicadas e depois o PDF de Janeiro/2013 do Estado de SP. Página do CRECI SP é: www.crecisp.gov.br (mesmo site e procedimento para acessar evolução das vendas de usados, mas cuidado, é necessário cálculo para obter resultado ajustado à sazonalidade, ver detalhes em “Segundo Erro do Mercado Imobiliário”).

Índices de confiança do Consumidor, comércio e construção civil: todos extraídos do site IBRE FGV (link: http://portalibre.fgv.br/main.jsp?lumChannelId=402880811D8E34B9011D92E5C726666F). Ao acessar este link, selecionar cada um dos índices desejados. Especificamente para confiança do consumidor, foi planilhada a variação entre dois meses seguidos, que já trata a sazonalidade, segundo informação da FGV e daí foi gerado o gráfico (não localizado gráfico pronto). Para demais índices de confiança, gráficos extraídos diretamente dos relatórios da FGV.

Informações relacionadas a aumento em imóveis desocupados por falta de locação, quedas de preços e risco de insolvência de construtoras. Aproveito para colocar algumas notícias a mais do que constam acima, com resumos antes de cada notícia:

Em São José dos Campos, o exagero na oferta de imóveis e principalmente nos preços, fez com que o preço do imóvel novo caísse 25% e ficasse inferior aos preços de 2.010. Isto gerou revolta para quem comprou “na planta” e pagou muito mais caro, que só percebeu que preço caiu tarde demais… Como mesmo assim os “investidores” não conseguiam vender, hoje a disponibilidade de imóveis para aluguel aumentou 300%, ou seja, hoje tem 4 vezes a quantidade de imóveis para alugar que tinha até pouco tempo atrás… Não precisa de mágica para saber que a única consequência possível desta situação absurda, é preços caírem ainda mais, tanto para venda, quanto aluguel. Seguem os links com as notícias:

http://www.aconvap.com.br/noticias/sao-jose-tem-aumento-de-300-na-oferta-de-locacao/3599.html

Em Natal, também teve queda de 25% nos preços dos imóveis novos, fazendo com que os mesmos voltassem a patamar anterior a 2.010 (idem a São José dos Campos) e gerando revolta nos compradores que “investiram” na planta e ficaram com prejuízo. A “justificativa” para quedas nos preços, é que as melhoras em infra-estrutura não ocorreram (especularam o preço com base em melhorias que não ocorreram, falsas promessas)…

http://jornaldehoje.com.br/infraestrutura-ruim-derruba-valor-dos-imoveis-em-natal/

Seguem abaixo 4 notícias sobre quedas de preços de imóveis em São Paulo, são situações diferentes umas das outras quanto a número de dormitórios, período, novo ou usado, etc. (tem muito mais que isto disponível na mídia, tem sido uma constante para São Paulo):

http://msn.revistaimoveis.zap.com.br/155982-precos-dos-imoveis-novos-caem-em-sao-paulo.html

Segue notícia sobre queda de 15% nos preços de imóveis em Goiânia, após fortes quedas em vendas:

Abaixo, notícia sobre a terceira queda consecutiva de preços de imóveis em Recife:

Notícia sobre quedas de preços em 7 capitais durante o segundo semestre de 2.012:

Abaixo, primeiro a notícia sobre saúde financeira de 5 grandes construtoras, depois, algumas notícias sobre disponibilidade fora do comum de imóveis sem vender e também outras sobre quedas muito elevadas em vendas de imóveis:

Notícia sobre 5 construtoras que estão entre as 9 empresas com maior risco de insolvência (quebra) no Brasil:

Notícia da Globo, dando conta que estoque de imóveis novos sem vender, simplesmente DOBROU em unidades em apenas 1 ano, com base em levantamento dos balanços de todas as construtoras com Ações na Bolsa. Detalhe: o prejuízo consolidado destas construtoras em 2.012 foi de mais de R$ 1 bilhão (especulação, como eu disse, se não vende, não fatura, se não fatura…).

Alphavile de SP: 40% dos imóveis comerciais estão vagos, sem locação! Veja link abaixo:

http://folhadealphaville.uol.com.br/artigo/?id=17399

Pelas amostras da reportagem abaixo, observe que número de imóveis disponíveis para alugar em Pernambuco, mais que dobrou em curto prazo, porque preço era inviável:

http://m.jconline.ne10.uol.com.br/t320/noticia/economia/pernambuco/noticia/2013/04/28/81174

O título da notícia do jornal de Londrina já diz tudo: “preço de imóveis atinge teto com estoque recorde”. Atinge teto = daí pra frente, só tende a diminuir o preço real negociado.

Reportagem da Gazeta do Povo de Curitiba, dando conta que estoque de imóveis sem vender aumentou demais e que precisam de 2 anos para “tentarem” voltar a equilibrar a oferta e procura:

http://www.gazetadopovo.com.br/economia/conteudo.phtml?id=1347279

Na Bahia, curiosamente, o estoque de imóveis sem vender é o dobro de Curitiba, mas a diferença na quantidade de pessoas não é tão grande, ou seja, esta pior que Curitiba… Note ainda, pela notícia anterior, que Curitiba estava em situação crítica quanto à sobra de imóveis sem vender, logo, no caso de Salvador…

Queda de 75% nas vendas de imóveis em BH, no mês de Maio/2013, o pior resultado em toda a história de vendas de imóveis na cidade. De novo, só para variar, a causa é preço fora da realidade da renda…

Notícia sobre mercado imobiliário em baixa no DF (Brasilia). Lá, tem muitos imóveis em especial em novo bairro, onde preços caíram muito, também relacionado a promessas de melhorias de infra-estrutura que não foram cumpridas…

http://videos.r7.com/mercado-imobiliario-esta-em-baixa-no-df/idmedia/51e881010cf279513cafb732.html

61 Comments

05/03/14 – 11h57 – Juliana Américo Lourenço da Silva

Crise imobiliária em SP faz preço dos imóveis usados subir 25% em 2013

As casas e apartamentos mais vendidos em dezembro foram os de valor médio até R$ 400 mil

SÃO PAULO – O aumento médio de 25,88% no preço médio de casas e apartamentos usados em 2013 é consequência direta da crise estrutural que trava a expansão do mercado imobiliário da cidade de São Paulo.

Com a falta de imóveis na capital, aqueles que pretendem vender uma propriedade aproveitam a alta demanda para subir os preços das propriedades.

De acordo com o presidente do Creci-SP (Conselho Regional de Corretores de Imóveis do Estado de São Paulo), José Augusto Viana Neto, o déficit na cidade de São Paulo beira as 700 mil unidades enquanto o programa conjunto dos governos federal, estadual e municipal prevê a construção de 40 mil unidades em até dois anos e meio.

Ele calcula que, nesse ritmo, em 18 anos esse déficit seria eliminado. “Sem contar os previsíveis aumentos por conta de migrações urbanas e realocação de áreas, entre outros fatores intervenientes na questão urbana”, afirma.

Ano passado

Um levantamento realizado pelo Creci-SP mostra que as vendas de imóveis usados na capital paulista fecharam 2013 no azul, com alta acumulada de 29,8%, apesar da queda de 10,59% registrada no mês de dezembro.

Ao contrário de novembro, quando a faixa dos mais vendidos ia até os R$ 500 mil, em dezembro as casas e apartamentos mais vendidos foram os de valor médio até R$ 400 mil, com 51,75% do total. Por faixa de preço, predominou a de até R$ 5.000 o metro quadrado, com 66,67% do total.

m.infomoney.com.br/minhas-financas/imoveis/noticia/3216393/crise-imobiliaria-faz-preco-dos-imoveis-usados-subir-2013

A caixa vai frear o ritmo de aumento dos empréstimos:

http://www1.folha.uol.com.br/mercado/2014/03/1420926-caixa-vai-frear-ritmo-de-aumento-de-emprestimos.shtml

não suporto mais ver esses empresários camuflando a bolha imnobiliária dizendo que tudo isso é normal, mas nao é verdade.

explooooooodddeee selic .. tem que controlar inflação,,,,, paisinho da dilmanta não pode crescer mais, não tem condições, infra, desburocratização, mão-de-obra, educação, política, reforma tributária, etc… para talz!!!!

vamooooo renda fixa ahahahahaahahah.

11h35 : Tendência de alta dos juros deve persistir, diz Pérsio Arida

CAMPOS DO JORDÃO, São Paulo (Reuters) – A política de aperto monetário do Banco Central deve persistir, com novas altas na taxa básica de juros, porque o Brasil esta crescendo mais do que poderia, avalia o sócio e membro do conselho do BTG Pactual, Pérsio Arida, que foi presidente do Banco Central e do BNDES.

“A trajetória contracionista do BC vai continuar por um tempo razoavelmente bom”, afirmou durante o 6o Congresso Internacional de Mercados Financeiro e de Capitais, em Campos do Jordão. Na última quarta-feira, o BC elevou a taxa de juros pela quarta vez seguida para 9 por cento.

Segundo Arida, o país não tem possibilidades de aquecer sua economia de forma saudável porque o mercado de trabalho não tem estrutura para atender o avanço econômico e porque fatores como a superindexação do salário mínimo e a política fiscal expansionista pressionam a inflação para cima.

“Os motivos para a taxa de juro subir são cristalinos”, disse. Arida avalia que o desemprego deveria chegar a 6,5 a 7 por cento para permitir uma inflação estável, enquanto o avanço anual do PIB não poderia passar de 2 por cento.

Outro fator que pesa sobre a inflação e a desvalorização cambial, que ainda tem um “longo caminho a percorrer”, uma vez que as taxas de juros nos Estados Unidos devem subir, mas a trajetória de fato ainda não começou. “As taxas nos EUA devem chegar a 3 ou 3,5 por cento, mas isso ainda vai ocorrer, e as taxas de juros fazem overshooting (exageram) sempre.”

Segundo o sócio do BTG, a preocupação do governo em relação às eleições presidenciais favorece a trajetória contracionista do Banco Central. “A maior preocupação do governo é com a inflação, e pelo motivo errado, que é a eleição no ano que vem”, disse.

Arida defendeu que o cenário ideal seria uma política econômica que permitisse ao Banco Central reduzir os juros, com redução de gastos do governo e de impostos e mais investimentos.

Ele criticou a oferta de crédito subsidiado e a atuação agressiva dos bancos públicos no crescimento do crédito, pois isso “força os juros a serem mais altos do que poderiam ser”.

“Se um bloco da população tem acesso a taxas muito baixas, para outros tem que ser mais cara. Todos nós pagamos esta conta via taxas de juros mais altas”, afirmou.

Em meio à oscilação da Selic e ao avanço da inflação, a credibilidade do Banco Central está em franco declínio, segundo levantamento da consultoria Galanto, do Rio. A credibilidade da instituição caiu para menos de 10 por cento no mês passado, ante um pico de 90 por cento em 2007.

Mesmo com a alta do PIB acima do esperado no segundo trimestre, a Maua Investimentos revisou para baixo sua previsão para o PIB no terceiro trimestre, que era de alta de 0,1 por cento e passou para queda de 0,4 por cento, segundo Luiz Fernando Figueiredo, sócio da consultoria.

BOLHA DOS CARROS???

Que tal CA? rsrsrs

http://defendaseudinheiro.com.br/quanto-custa-manter-um-automovel/#comment-924

Parece mesmo que agora é SELIC rumo a dígitos, crédito imobiliário ainda mais caro!!!

IPG-M tem alta de 0,15% em agosto, informa a FGV

Por Enfoque em quinta-feira, 29 de agosto de 2013 – 10:20

O Índice Geral de Preços – Mercado (IGP-M) subiu 0,15%, em agosto, ante 0,26% em julho e 1,43% em igual mês do ano passado. Com essa variação, o índice no acumulado do ano atingiu 2,16% e, em 12 meses, 3,85%. Essa última taxa é a que serve de base para cálculos de correção em contratos de aluguel e de energia elétrica.

O levantamento feito pelo Instituto Brasileiro de Economia da Fundação Getulio Vargas mostra que dois dos três componentes do índice apresentaram reduções no ritmo de alta: o Índice de Preços ao Produtor Amplo (IPA), com decréscimo de 0,14% ante alta de 0,30%, e o Índice Nacional de Custo da Construção (INCC), com variação de 0,31% ante 0,73%.

No entanto, embora tenha sido o único a ter elevação no ritmo de alta, o Índice de Preços ao Consumidor (IPC) foi o que apresentou a menor taxa, passando de -0,07% para 0,09%. Nesse caso, o resultado reflete principalmente a recuperação de preços das frutas (de -5,46% para -2,47%), o que levou a uma variação do grupo alimentação para -0,03% ante queda de -0,48%.

No Índice Nacional de Custo da Construção (INCC), que teve a maior taxa do período, o que mais influenciou o decréscimo foi o fim das negociações salariais, com a mão de obra saindo de uma alta de 1,05% para 0,03%. A pressão foi exercida pelo subcomponente materiais, equipamentos e serviços, com correção média dos preços de 0,63% ante 0,37%.

No que se refere ao IPA, que representa as oscilações do mercado atacadista, entre as variações que contribuíram para diminuir o ritmo de alta estão os preços das commodities como a soja (em grão ), com recuo de 3,77% ante alta de 4,92%, o milho (em grão), com queda mais acentuada ( de -2,96% para -6,93), e os bovinos ( de 2,94% para 1,15%).

Keith Bradsher – The New York Times – O Estado de S.Paulo

SHENMU – Enquanto a economia chinesa se expandia, poucas cidades subiram mais rápido ou mais alto do que Shenmu, uma comunidade de quase 500 mil habitantes no noroeste da China.

Veja também:

link Calotes crescem e levam a alta na taxa de juros

As lojas de roupas de alto luxo no centro dessa cidade registravam vendas diárias de até US$ 500 mil. As mesas nos melhores restaurantes tinham de ser reservadas com semanas de antecedência. O Clube Jardim da Fortuna para a elite empresarial da cidade ganhou manchetes ao pagar US$ 1 milhão por uma cama de mogno king para ser usada por membros e suas acompanhantes.

Mas uma dolorosa crise de crédito está se espalhando por Shenmu e cidades próximas acarretando o fechamento de milhares de empresas, a retomada de frotas de veículos BMWs e Audis, que haviam sido financiadas, e a irrupção de inúmeros protestos de rua.

Agora, as principais fornecedoras de artigos da moda ocidentais estão desertas, as vendas mensais em restaurantes chegaram a cair 97% e a entrada de mármore do Clube Jardim da Fortuna está fechada. Todas revendedoras de carros da cidade, menos uma, fecharam.

Fuga. O dono da maior joalheria da cidade foi detido pelas autoridades uma semana atrás quando credores o descobriram empacotando secretamente ouro e joias no valor de milhões de dólares e o acusaram de estar se preparando para fugir da cidade sem acertar suas dívidas.

Um restaurante chique fechou um dia antes, e seu dono também foi embora da cidade, assim como o fundador do Jardim da Fortuna e muitos outros executivos em dificuldades.

“É uma crise econômica como a que os Estados Unidos tiveram; exatamente igual”, disse Wang Ting, um operador de um cassino ilegal em Fugu, perto de Shenmu. “Não há dinheiro, todos ficam em casa por falta de emprego, não há maneira de a economia se recuperar.”

Shenmu e cidades próximas como Ordos e Fugu são indicadores dos problemas mais gerais que estão começando a afligir toda a economia chinesa.

Desaceleração. Por toda a China, o crescimento perdeu força. Com a desaceleração econômica, vieram os calotes crescentes dos empréstimos feitos fora do sistema bancário convencional, a capacidade ociosa crônica em muitas indústrias como mineração de carvão e produção de aço, e, em cidades particularmente problemáticas como Shenmu, uma forte queda nos preços previamente inflados pelo endividamento de imóveis e outros ativos.

As rachaduras estão aparecendo em muitas cidades de tamanho considerável como a litorânea Wenzhou, onde os empréstimos informais, uma grande parte do chamado sistema bancário paralelo, dominaram o cenário financeiro por um quarto de século.

Cidades com economias relacionadas a commodities com preços em queda também foram afetadas na medida em que mais pessoas deixaram de pagar seus empréstimos. As áreas metropolitanas maiores e mais diversificadas economicamente como Pequim e Xangai parecem consideravelmente menos afetadas, mas também abrigam muitas empresas pequenas e médias que dependem dos empréstimos informais.

Os empréstimos sofreram um colapso aqui na província setentrional de Shaanxi, onde eles eram particularmente especulativos e frenéticos, e onde a indústria local de carvão também vem sendo atingida por uma forte queda nos preços.

Perspectiva. Os chineses estão tendo mais dificuldade de saldar seus empréstimos porque a economia está desacelerando. A maioria das análises da economia chinesa examina apenas a taxa de crescimento da economia real, em torno de 7,5% este ano. Mas para as vendas e lucros de empresas que determinam sua capacidade de saldar dívidas, o que realmente importa é a taxa de crescimento nominal, que é o crescimento econômico real mais a inflação.

Empresas do setor privado podiam captar com taxas de juros de dois dígitos porque o crescimento nominal de 16% a 23% ao ano de 2004 a 2011 excedia as taxas. Mas o crescimento nominal desacelerou para 9,8% no ano passado e caiu novamente na primeira metade deste ano, para um nível anual de 8,8%.

Ao mesmo tempo, o investimento excessivo resultou em capacidade ociosa. Dezenas de novas minas foram abertas em torno de Shenmu na última década e minas mais antigas foram ampliadas. Mas a demanda por eletricidade e aço, os dois principais consumidores de carvão, ficou muito mais lenta do que o esperado.

Por conseguinte, os preços do carvão caíram pela metade nos três últimos anos. Agora, das 90 minas próximas de Shenmu, praticamente as únicas que continuam em operação são nove estatais que não precisam mostrar lucros.

O estouro da bolha imobiliária foi o golpe mais sério na economia local. Os preços dos imóveis haviam inflado em cidades por toda a China. Em Shenmu, apartamentos de 110 metros quadrados que eram vendidos por menos de US$ 20 mil há uma década alcançavam US$ 330 mil no início deste ano.

Os corretores imobiliários locais dizem que estão aconselhando vendedores a evitarem cortes de preços de mais de 10%, mas os donos de empresas locais que compram e vendem apartamentos dizem que os negócios agora estão sendo feitos por até US$ 115 mil por um apartamento de 110 metros quadrados, uma queda de 65%.

A insatisfação pública está alimentando protestos de rua. Muitos milhares de moradores se uniram numa manifestação em meados de julho na praça em frente do edifício da prefeitura local, cobrando a reanimação da economia estagnada.

Mais recentemente, um grupo menor de trabalhadores migrantes protestou, pedindo que o governo local pague seus salários atrasados depois que a construção foi interrompida num série de prédios de apartamento.

No entanto, um mercador de Shenmu, que insistiu no anonimato por causa das tensões locais, disse que tinha muita simpatia pelas autoridades, que até haviam pendurado banners em ruas da cidade no ano passado advertindo os moradores sobre os perigos de participar de esquemas de empréstimos informais.

“Este é um problema nacional , não uma questão local”, disse ele.

TRADUÇÃO DE CELSO PACIORNIK

BULLLLL MARKET!!!!!

MMX e VALE explodem esta semana???

Preço do minério de ferro deve subir acima de US$ 140 esta semana – InfoMoney

Veja mais em: http://www.infomoney.com.br/mercados/noticia/2929896/preco-minerio-ferro-deve-subir-acima-140-esta-semana

http://defendaseudinheiro.com.br/vale-x-mmx-qual-o-melhor-investimento-mineral/

07h29 : Economia da China mostra sinais claros de estabilização–agência de estatísticas

PEQUIM, 26 Ago (Reuters) – A economia da China está mostrando sinais claros de estabilização, auxiliada pelo suporte de política econômica e alguma melhora na demanda global, e caminha para cumprir a meta de crescimento do governo em 2013 de 7,5 por cento, afirmou nesta segunda-feira a agência de estatísticas.

A emissão de dívida do governo local também permanece sob controle, afirmou a Agência Nacional de Estatísticas em um evento organizado pelo Ministério das Relações Exteriores cujo objetivo pode ter sido acalmar a preocupação global sobre a desaceleração da China.

“Estamos confiantes de que a economia está sustentando o momentum positivo no segundo semestre e confiantes de cumprir a meta de crescimento econômico”, disse Sheng Laiyun, porta-voz da agência.

“A economia está mostrando algumas mudanças positivas. Sinais de estabilização do crescimento estão se tornando mais óbvios”, disse ele.

Uma pesquisa privada sobre a indústria reforçou na semana passada os sinais de estabilização na economia no terceiro trimestre depois que o governo adotou medidas de suporte, incluindo o fim de impostos para pequenas empresas e a aceleração do investimento em infraestrutura urbana e ferrovias.

Isso seguiu-se a uma série de dados em julho que mostraram que a produção industrial cresceu no ritmo mais rápido desde o início do ano, além de surpreendentes dados fortes de balança comercial.

O crescimento econômico anual da China desacelerou para 7,5 por cento no segundo trimestre, ante 7,7 por cento nos três meses encerrados em março –a nona desaceleração nos últimos 10 trimestres.

Sheng afirmou que é muito difícil que a China mantenha uma taxa de crescimento rápida devido a ajustes estruturais e queda do excedente de trabalho, mas a alta do consumo, o aumento da urbanização e a retomada do crescimento em regiões menos desenvolvidas serão motores econômicos de longo prazo.

Ricardo, selic sobe mais esta semana hein, apostas do focus rondam +0,50%… está se forrando de NTN-B principal? Se fim, para qual vencimento?

Abraço

http://defendaseudinheiro.com.br/selic-subiu-so-025-e-agora-jose/#comment-909

Vilmar

Vilmar, estou posicionado em fundo DI esperando alguma oportunidade em bolsa, ou leilao, ou outra coisa.

Entendi!

E subiu mesmo para 9,0%.

Já tem muitos analistas apostando em 10% ainda este ano.

Estou com NTNB-Principal 2024, além de colchão de segurança, poupança, e ações.

Abraço

Quem puder ver o video acima do 60 minutes falando da bolha chinesa, não vai se arrepender. Muito bom !! O maior construtor do mundo afirma que existe bolha no mercado chines.

SAIU ATÉ NO 60 MINUTES;

http://www.cbsnews.com/video/watch/?id=50152767n

E a bolha cresce na china tal como no Brasil. Bolha de credito e bolha imobiliária.

Monday, August 5, 2013

China’s Land Prices Hit New Peak, as Bubble Swells

By Tianlun Jian

Cash-starved local governments, cash-rich state-owned enterprises, and banks’ too loose credit policies are fueling speculative land buying in China despite what everyone knows: This bubble is going to burst.

This situation is made more dangerous by the economy’s overall performance. The market expects that China’s GDP growth rate will drop by 2 to 3 percentage points this year. With growth slowing, overcapacity has been found in many industries, whose products cannot be sold, and income has been reduced. Companies cannot pay back their loans, and bank’s bad debts have increased.

Moreover, more and more local governments are drowning in debt. According to an analysis by Shanghai’s Xinmin Weekly, if local governments in China are allowed to go bankrupt, at least 16 local governments are on the verge of collapse.

Yet, within this context of contraction and possible economic failure, the total amount of land sales during the first half of this year is already equal to the entire amount of last year’s sales.

Para acessar o texto abaixo (tirar “aspas” do início): “www.politicaeconomia.com

A bolha de distratos do Setor Noroeste em Brasília

O Setor Noroeste em Brasília se configurou em um desastre financeiro para quem optou por comprar imóveis nesse local. Trata-se de uma situação tão surreal, que hoje se pode dizer que todos que compraram imóveis no Noroeste nos últimos cinco anos tiveram prejuízos.

Isso acontece pois os preços de venda de imóveis no Setor Noroeste, hoje, são inferiores aos pedidos pelas construtoras nos lançamentos, já que em 2013 compra-se imóveis no bairro com preços na casa de R$ 8.500 reais o metro quadrado, em imóveis de andar elevado e vista livre.

Ocorre que desde o lançamento no Noroeste, os aptos foram vendidos a R$ 8.500 reais o metro quadrado, em 2009, R$ 9.500 reais em 2010, R$ 10.500 reais em 2011. Quem comprou qualquer imóvel no Noroeste de qualquer construtora na planta, hoje está colhendo prejuízos de dezenas de milhares de reais.

Assim, quem comprou um apartamento na planta já pagou em torno de 20% do contrato, e, em virtude da correção do INCC, está com um saldo devedor no contrato que é superior ao valor de mercado do imóvel.

Apartamentos de R$ 400 mil reais de prejuízos

Vou dar um exemplo de um imóvel lançado em novembro de 2009. Foi vendido, na planta, a R$ 767 mil reais. Quem comprou na planta já pagou R$ 268 mil reais, e ainda tem um saldo devedor em torno de R$ 850 mil reais. Pior: este imóvel, hoje, não vale mais que R$ 700 mil reais.

Ou seja, a pessoa pagou R$ 268 mil reais e ainda deve R$ 850 mil reais por um imóvel cujo valor de mercado é em torno de R$ 700 mil, ou seja, um prejuízo de cerca de R$ 400 mil reais.

Agora, o que é mais interessante é que a grande parte de quem comprou na planta não se dá conta desse detalhe, e continua a pagar, e assumir dívidas milionárias no momento em que as chaves são entregues.

Distrato

É importante alertar que até a entrega das chaves, é possível reduzir um pouco do prejuízo fazendo o distrato do contrato com a construtora. Todas as construtoras que estão operando no Noroeste estão enfrentando uma onda de distratos.

Em cada empreendimento, dezenas de imóveis estão sendo devolvidos pelos proprietários que estão observando seus saldos devedores acima do valor de mercado. Isso está provocando um aumento extraordinário no estoque das construtoras. E essas unidades que estão voltando, estão sendo colocadas à venda paulatinamente, para não provocar uma derrubada de preços ainda maior.

Ocorre que muitas construtoras colocam cláusulas ilegais e abusivas nos distratos. A pior de todas nesse aspecto é a ROSSI, que chega cobrar de multa 90% de tudo que o consumidor pagou. Outra construtora péssima nesse aspecto é a EMPLAVI. Mas o fato é que nenhuma delas adota a súmula do Tribunal de Justiça do DF que estabelece o valor máximo da multa de 10% do valor pago pelo consumidor.

Então, quem precisa fazer um distrato com uma construtora que quer cobrar além dos 10% do pago, só tem um caminho: acionar a construtora judicialmente, o que leva entre 12 a 14 meses para reaver o dinheiro pago, menos os 10% e menos os honorários dos advogados, que ficam em torno de 6% do valor. No final, o consumidor conseque reaver em torno de 84% do que pagou, sem correção.

No caso do exemplo acima, quem pagou R$ 268 mil reais durante as obras, consegue reaver em torno de R$ 230 mil reais.

Agora, é importante ressaltar que o distrato só pode ser feito até as chaves. Se a pessoa assinar um contrato de financiamento com o banco, a coisa fica muito pior, pois não é mais possível fazer o distrato.

Nessa situação (de o consumidor assumir um contrato de financiamento com o banco), o consumidor assume uma dívida junto ao banco maior que o valor de mercado do seu imóvel, e a construtora recebe do banco um valor muito acima do que conseguiria por esse imóvel no mercado. E, pior: não é mais possível desfazer o negócio! Se o consumidor deixar de pagar o banco, ele perde tudo que pagou, pois o imóvel vai a leilão.

No exemplo, acima, se o consumidor não fizer o distrato, e optar por assumir o financiamento, ele assumirá um valor de financiamento de mais de R$ 800 mil reais por um imóvel pelo qual ele já pagou R$ 268 mil, imóvel este que tem valor de mercado de R$ 700 mil. Ou seja, terá um prejuízo de mais de R$ 400 mil reais.

Agora, se fizer o distrato, ele pode reaver uma parte dos R$ 268 mil reais, algo em torno de R$ 230 mil reais. Com esse dinheiro, ele compra o mesmo imóvel que distratou, por algo em torno de R$ 700 mil reais. Como ele dará R$ 230 mil de entrada (que recebeu no distrato), ficará um saldo a ser financiado de R$ 470 mil (lembrando que se não for feito o distrato, o saldo devedor seria de R$ 800 mil reais)

Concluindo

Toda e qualquer pessoa que comprou imóvel na planta no Noroeste precisa estar atenta ao saldo devedor no momento das chaves. Se ele for maior que o valor de mercado do apto ( o que acontece em 100% dos casos), compensa fazer o distrato. Lembrando que só é possível receber de volta a maior parte do valor pago (85% a 90%) com ações judiciais.

12h39 : Crédito imobiliário contratado da Caixa cresce 41,5% em 2013

23 Ago (Reuters) – A Caixa Econômica Federal teve 85,2 bilhões de reais em contratações de crédito imobiliário no ano até a primeira quinzena de agosto, avanço de 41,5 por cento em relação ao mesmo período de 2012, informou o banco estatal nesta sexta-feira.

Para este ano, a expectativa é que o financiamento da casa própria pela instituição ultrapasse 130 bilhões de reais.

Até a primeira quinzena de agosto, a Caixa assinou 1,145 milhão de contratos de habitação. Do total aplicado, 50,06 bilhões de reais foram destinados para a compra de imóveis individuais. Outros 35,18 bilhões de reais foram para financiamento à produção de unidades imobiliárias. (Por Natalia Gómez)

Vilmar,

Dois motivos para resultado da CEF:

1) Ela está ganhando cada vez mais espaço, com retração de bancos particulares, ver detalhes acima ;

2) Recordes de vendas na planta e em construção de 2.009 a 2.011, grande volume de entregas a partir do 2S2012 e com isto, temos grande volume de contratação de financiamento bancário, ou seja, não tem relação com vendas do presente e sim do passado.

Sim, pode ser isto …

23/08/2013 às 08h09

Setor de materiais de construção está otimista com setembro

SÃO PAULO – As companhias de materiais de construção estão otimistas quanto ao desempenho dos negócios em setembro, após um “bom” mês em agosto, segundo termômetro mensal da associação brasileira do setor (Abramat). Conforme a entidade, neste mês, 56% das empresas consideraram “bom” o desempenho das vendas. Em julho, esse índice havia sido de 44%.

Em relação a setembro, 62% das empresas indicaram que acreditam na manutenção dos parâmetros atuais.

A sondagem aponta ainda que a maior parte das companhias, ou 71%, está indiferente quanto às ações do governo para o desenvolvimento do segmento no médio prazo.

Em julho, 60% das empresas se declararam indiferentes. “Com esse aumento do número de indiferentes, os percentuais de otimismo e pessimismo caíram respectivamente para 16% e 13%”, informa a entidade.

Em nota, o presidente da Abramat, Walter Cover, afirma que os resultados da sondagem “refletem principalmente a percepção dos empresários quanto ao ritmo na execução das obras das novas concessões em infraestrutura e ao estado geral da economia”.

De acordo com a associação, 74% das empresas de materiais de construção disseram em agosto que pretendem investir nos próximos 12 meses. Em julho, essa mesma resposta havia sido dada por 70% das indústrias.

O nível atual de utilização da capacidade instalada no setor é de 83%, resultado que ficou 1 ponto percentual acima do índice verificado no mês passado.

(Stella Fontes | Valor)

valor.com.br/empresas/3244376/setor-de-materiais-de-construcao-esta-otimista-com-setembro#ixzz2coQYY6DA

Seguem informações do balanço da Viver do 2T2013, com foco nos itens que tem maior relação com a bolha imobiliária (Lançamentos, Vendas, Prejuízo Liquido, Endividamento, Estoques e Distratos), com análises ao final:

Lançamentos: nenhum lançamento no 2T2013 ;

Vendas liquidas (abatidos distratos): No 2T2013, a queda nas vendas foi de 28% em R$. Já no acumulado do semestre, a queda nas vendas foi de 54%. As vendas acumuladas no 1S2013 foram de R$ 125,1 milhões ;

Estoque total: queda de 1,4% no estoque a valor de custo, do 1T2013 p/ 2T2013 ;

Prejuízo Liquido: R$ 46,1 milhões de prejuízo liquido no 2T2013, tendo prejuízo acumulado no 1S2013 de R$ 86,3 milhões contra prejuízo acumulado de R$ 64,7 milhões no 1S2012 ;

Divida Liquida / Patrimônio Liquido: subiu de 182,5% no 1T2013 para 198,1% no 2T2013 ;

Estratégia da Viver (resumindo posicionamentos constantes no balanço, esta é a visão da Viver): manter ao máximo possível sua redução de custos e despesas administrativas, efetivar vendas de terrenos e outros ativos que forem possíveis, conter lançamentos. Objetivo principal é voltar a ter uma estrutura de capital que permita continuidade dos negócios.

Análise quanto a informações acima:

No caso da Viver, não há muito que dizer. Suas vendas se mantém em queda como em períodos anteriores, não tem caixa para fazer lançamentos, seus resultados voltaram a piorar.

Sobre o endividamento da Viver e chances de sobreviver: foi concluída a negociação do complexo de terrenos “Lagoa dos Ingleses”, que permitirá reduzir sua dívida corporativa de curto prazo em 55%. O grande problema, é quanto ao restante desta dívida de curto prazo, que não está equalizada e não existe uma sinalização clara de como será resolvida.

Como referência, a venda deste complexo de terrenos irá reduzir o endividamento liquido total em apenas 15%, ou seja, a relação de endividamento liquido sobre patrimônio liquido ainda continuará provavelmente em patamar superior a 150%, o que faz crer, dentro do contexto do segmento imobiliário e da economia, que as dívidas da Viver de fato não poderão ser pagas.

De todas as construtoras que divulgaram resultados do 2T2013 até aqui, sem dúvida é a que apresenta a maior possibilidade de insolvência, o que justifica a avaliação de “Junk” recentemente recebida.

CA, espero ansioso os próximos capitulos.

Lembrando que os leiloes de imoveis tomados estao ganhando força, com anuncios em jornais. Outra: inflação alta vai impactar diretamente no adimplemento de obrigaçoes. Tudo leva a crer que 2015 será o ano da tragedia, inclusive o Luiz do verde ja cantou essa pedra.

Ricardo,

Sinceramente, não sei se vai chegar a 2.015… Os fatos na economia estão se desenrolando com muita velocidade e o mercado imobiliário já está muito inchado de estoques, com muitas construtoras grandes em situação crítica e próximas da insolvência, algumas, muito próximas…

Só como exemplo, Viver não tem dívidas equacionadas ainda em 2.013, ou seja, ela não sabe de onde vai tirar dinheiro para pagar dívidas de curto prazo, vão vender um conjunto de terrenos que ainda assim, vai deixar ela com mais de 150% de dívida liquida sobre patrimonio liquido e pior, com uma dívida de curtíssimo prazo, que eles tem que pagar até Dez/2013 e eles não tem nem idéia de onde tirar o dinheiro… Já a PDG, mesmo tendo cancelado 24 empreendimentos e prestes a cancelar ou vender para concorrentes mais 19 empreendimentos, também ainda deve mais que todo o patrimônio e tem dívidas até o final de 2.013 não renegociadas e que ela ainda não sabe como vai pagar também…

No próximo tópico, falarei sobre evolução de vendas no 2T2013, com uma visão mais abrangente do que a dada pelo Mercado e tentando mostrar algumas das “pegadinhas” que estão escondidas por trás das notícias…

Abs,

CA, você tem razão. Estou me referindo ao tempo em que a bolha ainda estava murcha. Tenho certeza que os preços estão esticados demais, mas aposto que o governo está escondendo o jogo e não sobe o juros o quanto deveria para não impactar o mercado imobiliario. DETESTO ESSE PT FASCISTA, COMUNISTA!!

Basta pegar o preço inflado do zap com os alugueis. Imovel de 1,5M com aluguel de 3,5 mil. Coloca esse dinheiro no juros, pega hoje facil 0,70 a.m. num fundo DI ou numa LCA (hoje, porque no final do ano ja estaremos em 10%aa), O QUE DARIA 10,5 MIL MES. A bolha existe, está clara, mas vão esvazia-la pela inflação e pelo juros, acredito eu. Eu queria uma queda generalizada. Eu tenho medo é da inflação alta com juros baixo, ou melhor juros negativo.

O pior não é contratar 4000 medicos, o pior é nao pagar aos medicos pelo trabalho que vao fazer. Vao escravizar os caras e quem vai levar a grana é o governo cubano. O Brasil aceita essa exploração. Eu vou abrir uma termas entao, ja que tá liberada a exploração.

Ricardo,

Se não conseguem nem vender imóveis em R$, em situação de crise, vão vender em US$??? Veja as referências deste tópico, diversas evidências em todos os lugares do Brasil sobre queda de vendas e de preços, além de super-estoques, numa situação de crise será o melhor momento para aumentar preços, neste contexto??? Eles podem sempre aumentar preço anunciado no ZAP, gerando o índice FIPE ZAP sempre crescente, mas daí a aumento real, vai uma grande diferença. Aliás, o número de imóveis anunciados no ZAP não para de crescer, já está em patamares absurdos…

Não se iluda com a cidade de Sâo Paulo e o “super crescimento”. Segundo diretor do SECOVI no relatório, tivemos “empreendedores” (vulgo especuladores) que compraram também, devido a queda de vendas de imóveis comerciais…

Para confirmar isto, observe que lançamentos de 1 dormitório cresceram 377% e vendas 330%, nossa que “tiro certeiro” das construtoras, não (rs)??? Pela primeira vez na história de Sâo Paulo, tivemos mais vendas de 1 dormitório do que de 3 dormitórios!!! Pior, isto não foi uma tendência crescente, porque há um ano atrás, vendas de 1 dormitório eram 8% do total e neste semestre, foram 24% do total de vendas!!! A particação nas vendas triplicou de um ano para outro e não foi crescente, foi “de repente”. Só este “crescimento” das vendas de 1 dormitório já foram responsáveis por 58% do aumento total nas quantidades vendidas de imóveis…

É óbvio que isto é pura especulação, os imóveis ainda não chegaram aos proprietários, estão na mão dos especuladores, talvez até contando com a recuperação do centro da cidade, como fez o pessoal da cidade de Natal, da reportagem que consta em referências deste tópico, que perderam 25% do valor do imóvel e viram preço voltar a patamar anterior a 2010, ou ainda, como o pessoal do setor noroeste de Brasilia, onde todos que compraram nos últimos 5 anos tiveram prejuízo elevado e quem puder faz distrato, quem já tiver feito financiamento… (ver sobre Noroeste de Brasilia em – tirar aspas – “www.politicaeconomia.com)…

Pior é ter que ver esse BC inoperante, sem atitude nenhuma. Precisamos de um choque de juros urgente. A inflação vai comer nosso dinheiro todo. Imoveis voltarao a ser vendidos em dollar.

É o jeito PT Dilma socialista de quebrar o Brasil… este mês de julho já foi o pior na geração de empregos ….

Os preços de imóveis estão realmente absurdos e impraticáveis, mas se acontece uma quebradeira,inúmeras unidades ficarão inacabadas e as pessoas também terão seu dinheiro desvalorizado. De qualquer modo ficaremos inviabilizados de comprar ou não? Minha preocupação é se espero corro o risco do meu dinheiro valer pouco também… O que fazer? Obrigado.

Beto,

Respondi no outro tópico em que você postou (parte 4), vou tentar repassar acrescentando alguns pontos:

Em uma crise, liquidez é a melhor coisa que você pode ter, pois o seu dinheiro irá valorizar e não o contrário. É normal que a inflação, por exemplo, caia muito em uma situação de crise muito grave, devido a queda abrupta do consumo que deixa de pressionar os preços. Adicionalmente, bens sem liquidez, com preço muito acima da realidade da renda (imóveis, carros), continuarão sem vender,mesmo que reduza estoque disponível pela quebra de construtoras, até porque neste cenário, o crédito será enxugado muito rapidamente e o endividamento das famílias é recorde, conforme destaquei no tópico acima.

Pode acontecer no Brasil, de mantermos ou aprofundarmos uma situação de deflação, onde teríamos inflação alta trazida por US$ mais elevado (diminuição QE dos EUA com fuga de capitais, devido a visão negativa do Brasil que faz parte dos “Five Fragiles” – recomendo procurar notícia a respeito), combinado com mais desemprego e decréscimo do PIB, no entanto, mesmo neste cenário, ter dinheiro é muito melhor que ter um imóvel. Para conter o US$ muito alto que causa inflação, retendo US$ no País, o Governo seria obrigado a aumentar muito mais a SELIC e quem tiver R$ aplicados ganhará muito mais, com cada vez menos pessoas interessadas em correrem riscos com imóveis com preços fora da realidade de renda e cada vez menos financiamentos disponíveis (crises como esta fazem com que o crédito se “enxugue” rapidamente), além de todo o endividamento que já está muito elevado nas famílias.

Não vejo possibilidade de quebra de construtoras deixar o estoque de imóveis “quase a zero” e mesmo que algo assim viesse a acontecer (teriam que ser algumas a quebrar, pois estoque é muito alto e distribuído entre todas elas), ainda assim a procura em cenário de crise continuaria sendo muito menor. Este é o exemplo que tivemos no Brasil quando da quebra da Encol, que era muito grande e foi assim também que aconteceu nos outros países que passaram pela Bolha Imobiliária, no caso da Espanha, até hoje passam por reduções dos preços dos imóveis, todos os anos, apesar dos bancos espanhóis reterem ao máximo os imóveis, sem ofertar tudo que tem…

Corrigindo: pode ocorrer de mantermos ou aprofundarmos uma situação de ESTAGFLAÇÃO… (não deflação neste caso).

Seguem informações do balanço da Brookfield do 2T2013, com foco nos itens que tem maior relação com a bolha imobiliária (Lançamentos, Vendas, Prejuízo Liquido, Endividamento, Estoques e Distratos), com análises ao final:

Lançamentos: 1.108 unidades lançadas no 2T2012, contra 1.177 no 2T2013. Crescimento de 6,02% em unidades. VGV dos lançamentos subiu de R$ 358,1 milhões no 2T2012 para R$ 388,3 milhões no 2T2013, crescimento de 8,4% ;

Vendas liquidas (abatidos distratos): No 2T2012, R$ 737,3 milhões em vendas liquidas, referentes a 2.306 unidades vendidas. No 2T2013, R$ 655,7 milhões de vendas correspondente a 2.306 unidades vendidas. A queda nas vendas foi de 1,8% em unidades e 11,1% em R$ ;

Estoque total: queda de 4% no estoque a valor de mercado, do 1T2013 p/ 2T2013. Estoque atual correspondente a 11,9 meses de vendas contratadas ;

Distratos: no 2T2013 distratos no valor de R$ 160,5 milhões, correspondentes a 830 unidades. Os distratos aumentaram 95,8% em unidades na comparação com 2T2012 e aumentaram 50,9% em unidades na comparação com 1T2013 ;

Prejuízo Liquido: R$ 160,5 milhões de prejuízo liquido no 2T2013, contra prejuízo liquido de R$ 359,3 milhões no 2T2012 ;

Divida Liquida / Patrimônio Liquido: subiu de 106,8% no 1T2013 para 116,0% no 2T2013 ;

Informações adicionais (resumindo posicionamentos constantes no balanço, esta é a visão da Brookfield): informaram que o resultado negativo se deveu, em grande parte a um evento não recorrente, relacionado a ajuste orçamentário de obras e esperam resultados melhores já no 2S2013 em função da sazonalidade, afirmando que o 2S2013 seria o “ponto de inflexão”. Realizaram melhorias em controles internos relacionados a orçamentos e acreditam que isto se refletirá nos resultados a partir de 2.014. Fizeram renegociação de menos de 50% da dívida corporativa de curto prazo prolongando-a para depois de 2.013, tendo restado ainda R$ 264,9 milhões a serem pagos em 2.013.

Análise quanto a informações acima:

Vendas: apesar do pequeno crescimento nos lançamentos, as vendas liquidas caíram um pouco, ainda impactadas pelo alto volume de distratos. Segundo a Brookfield, 95% das “safras problemáticas” de lançamentos que teriam mais riscos de distratos, seriam para entrega em 2.013, grande volume no 2S2013, ou seja, no caso da Brookfield, é possível que os distratos cresçam ainda mais no 2S2013, principalmente em função da evolução que podemos observar para segmento imobiliário e economia, que agravam estas expectativas negativas. Isto vai contra a expectativa da administração de que o 2S2013 fosse o “ponto de inflexão”.

Estoques: a pequena redução de estoques de 4% a valores de mercado, demonstra a dificuldade da empresa em obter um ritmo mais adequado de vendas. Segundo o release, a velocidade de vendas em São Paulo foi muito mais satisfatória do que em outras regiões.

Resultados: apesar de todo o esforço para melhoria nos controles orçamentários, isto ainda não se refletiu e mais uma vez a Brookfield apresentou números negativos. Naturalmente isto também se deve ao volume de distratos ainda elevado.

Endividamento liquido sobre patrimônio liquido: como as demais construtoras que possuem endividamento liquido superior a patrimônio liquido, este indicador também piorou neste trimestre. A rolagem de dívidas de curto prazo ainda não foi no volume suficiente para transmitir tranquilidade ao mercado, da mesma forma que para PDG. De qualquer forma, não podemos dizer que esteja em situação tão crítica quanto a Viver, mas sem dúvida, sua situação de caixa ainda está muito longe de estar bem equacionada e, portanto, é mais uma construtora com risco elevado de insolvência. Como as perspectivas quanto a distratos é de que ainda sejam elevados no 2S2013, a economia e mercado imobiliário não são favoráveis para o 2S2013, com aumentos de juros, inflação ainda alta, endividamento elevado, projeções de aumento de PIB cada vez menor, etc., os riscos de não conseguir se manter viva é crescente. No caso da Brookfield, não se visualiza nenhuma solução para ganhar sobrevida maior, como observamos para Gafisa com a venda do segmento Alphavile, o mais provável, é que aos poucos tenha que adotar ações similares aquelas da PDG, de cancelar projetos inviáveis, etc.

LLX dispara pelo 7º dia; Usiminas, Gerdau, Fibria e imobiliárias sobem mais de 4%

No acumulado do mês, ações da LLX têm alta de 133%; exportadoras se beneficiam por mudança de cenário para bolsa brasileira, aponta analista

Por Lara Rizério |13h48 | 16-08-2013

……

Imobiliárias em alta

As ações das imobiliárias também se destacam entre os maiores ganhos do índice digerindo a temporada de resultados ligeiramente melhor do que o esperado e sinalizando que as mudanças que as companhias do setor vêm fazendo estão surtindo resultados, conforme destaca o analista da Leme Investimentos, João Pedro Brugger. Em destaque, estão as ações da Rossi Residencial (RSID3, R$ 3,17, +4,62%), PDG Realty (PDGR3, R$ 2,20, +4,27%) Gafisa (GFSA3, R$ 3,30, +2,80%), Brookfield (BISA3, R$ 1,86, +2,20%) e MRV Engenharia (MRVE3, R$ 7,92, +1,15%).

Vale ressaltar que, no acumulado do mês de agosto, as ações de quatro companhias – exceto as da Brookfield – têm alta de cerca de 20%; já os papéis BISA3 têm ganhos de 12% no mesmo período. Além do movimento de recuperação após atingir as mínimas históricas, Brugger destaca que, após sofrerem com o aumento dos custos e a desaceleração das vendas, os ajustes vêm se mostrando positivos para as companhias.

Itaú é destaque de queda com cobrança de R$ 18 bilhões pela Receita

Do lado contrário, as ações do Itaú Unibanco (ITUB4) são destaque de queda do índice, com baixa de 2,11%, mesmo desempenho dos papéis da Itaúsa (ITSA4), após a companhia ter informado que recebeu da Receita Federak um auto de infração em que o órgão cobra cerca de R$ 18,7 bilhões entre imposto de renda e contribuição social por fusão. A notificação ocorre quase cinco anos após o anúncio da fusão, em 2008.

infomoney.com.br/mercados/acoes-e-indices/noticia/2918250/llx-dispara-pelo-dia-usiminas-gerdau-fibria-imobiliarias-sobem-mais

Bom, se a LLX está liderando este ranking, não precisa dizer mais nada…

Kkkkkk, verdade. O Eike virou o midas invertido, onde ele toca vira pó, e o que ele vende vira lixo. Veja este fragmento, trouxe de um forum onde eu participo, de finanças:

”

Agora é a vez da MMX

À venda

Depois da LLX, a empresa da vez do grupo EBX para ser vendida é a MMX. Os interessados podem ser divididos em três grupos. No primeiro, estão a Vale, Usiminas, Gerdau e CSN – que podem comprar separadas ou em conjunto por meio da MRS. O segundo grupo é o fundo Mubadala. E o terceiro, a Glencore.

Quem está dentro da negociação avalia que nos próximos 30 dias a chance de se bater o martelo é de 60%.

”

em 2008 ele ja vendeu parte da mmx para anglo american, que aliás, só deu prejuízo até hoje kkkkkkk

http://defendaseudinheiro.com.br/folha-derrocada-de-um-midas-como-eike-batista-se-atolou-em-dividas/

”

Acreditava nos seus projetos e convencia os outros. Em 2008, vendeu por US$ 5,5 bilhões duas minas para Anglo American. O negócio ilustra o talento de Eike para vender.

Ele chegou até a levar a então presidente da Anglo, Cynthia Carroll, para passear em sua lancha em Angra dos Reis. Encantada com o projeto, ela assinou o cheque.

A Anglo tenta até hoje tirar minério –e dinheiro– do investimento. Em 2012, foi obrigada a fazer uma baixa contábil de mais de US$ 4 bilhões por causa da mina comprada de Eike. Carrol renunciou.

”

CEF registra lucro líquido de R$ 3 bi no 1o. semestre

Por Enfoque em quinta-feira, 15 de agosto de 2013 – 13:07

A Caixa Econômica Federal registrou lucro líquido de R$ 3,1 bilhões no primeiro semestre de 2013, que representa alta de 10,3%, se comparado ao mesmo período do ano passado.

No segundo trimestre, o lucro líquido chegou a R$ 1,8 bilhão, aumento de 39,7% em relação ao primeiro trimestre do ano. As receitas totais atingiram R$ 45,8 bilhões, aumento de 16,5%, enquanto as receitas com operações de crédito alcançaram R$ 20,8 bilhões, acréscimo de 25,9%.

Segundo a Caixa, o índice de inadimplência fechou em 2,27% no semestre, abaixo do percentual apresentado em março de 2013 (2,34%) e do percentual médio do mercado, de 3,40%. A carteira de crédito alcançou saldo de R$ 431,3 bilhões, crescimento de 42,5% em 12 meses e participação de 16,95% no mercado. A carteira do crédito habitacional atingiu saldo de R$ 238,5 bilhões, expansão de 34,6% nos últimos 12 meses. A Caixa tem 69,1% do mercado de crédito habitacional.

As concessões de financiamentos imobiliários somaram R$ 66,1 bilhões no primeiro semestre de 2013, evolução de 43,9% em relação ao registrado no mesmo período de 2012. As operações com recursos de poupança (SBPE) totalizaram R$ 30 bilhões, e as linhas que utilizam recursos do Fundo de Garantia do Tempo de Serviço (FGTS), R$ 23 bilhões.

No âmbito do Programa Minha Casa, Minha Vida, a Caixa contratou R$ 28,5 bilhões no período, atendendo a 1,5 milhão de pessoas com 378,9 mil unidades habitacionais. Desse valor, 58% foram destinados a famílias com renda até três salários mínimos.

(por Gabriel Codas)

É isso aí, como já comentei em tópico anterior, um banco público com 70% de participação, significa que os bancos privados, que visam lucro equilibrado com risco, não conseguiram competir, ou preferiram não competir, porque no final quem paga a conta do fracasso em banco privado é o Acionista e no caso da CEF, é só pegar alguns bilhões do Tesouro (de cada um de nós, em outras palavras).

Sim, quem vai pagar a conta deste povo de 3 salários somos nós através de alta carga tributária, faz parte do populismo do PT, PMDB, PSB, PR e cia, o qual vai quebrando o Brasil. Veja a covardia que fazem com a Petrobrás, Eletrobrás, Banco do Brasil, entre outras “brás”!

É de ** a paciência de qualquer capitalista.

Abraço.

07h47 : Lucro da Rossi cai 10% no 2o tri para R$46 mi

SÃO PAULO, 15 Ago (Reuters) – A construtora Rossi divulgou no final da quarta-feira lucro líquido de 46 milhões de reais, recuo de 10 por cento sobre o mesmo período do ano passado, em meio a uma queda na geração de caixa.

A companhia divulgou ainda alteração de estimativa para a relação entre dívida líquida e patrimônio para entre 105 e 115 por cento, ante 85 a 95 por cento previstos anteriormente.

Segundo a Rossi, a revisão na projeção resultou no descolamento de 500 milhões de reais de geração de caixa que estavam previstos para o segundo semestre deste ano, para o ano de 2014.

A geração de caixa medida pelo lucro antes de juros, impostos, depreciação e amortização (Ebitda) somou 85 milhões de reais, recuo de 30 por cento sobre o segundo trimestre de 2012. Em termos ajustados, o Ebitda teve queda de 21 por cento no período, para 156 milhões de reais.

(Por Alberto Alerigi Jr.)

Seguem informações do balanço da Rossi do 2T2013, com foco nos itens que tem maior relação com a bolha imobiliária (Lançamentos, Vendas, Lucro Liquido, Endividamento, Estoques e Distratos), com análises ao final:

Lançamentos: saiu de R$ 538 milhões no 2T2012 para R$ 148 milhões no 2T2013 (redução de 72,5%) ;

Vendas liquidas (abatidos distratos): No 2T2012, R$ 682 milhões em vendas liquidas, contra R$ 268 milhões no 2T2013 (queda de 61% nas vendas) ;

Estoque total: praticamente estável em relação ao 1T2013, queda de apenas 0,71% em R$ ;

Distratos: no 2T2012 distratos no valor de R$ 283 milhões, equivalente a 29% das vendas brutas. No 2T2013, os distratos foram de R$ 160 milhões, equivalentes a 38% das vendas brutas ;

Sobre distratos, destaco um trecho do relatório da Rossi: “O aumento das rescisões no 2T13 em relação ao 1T13 refere-se principalmente aos empreendimentos entregues na região metropolitana de Brasília no mês de junho, visto que o mercado apresenta um cenário de estabilização dos preços.”

Lucro Liquido: R$ 46 milhões no 2T2013 contra R$ 51 milhões de lucro no 2T2012, queda de 10% ;

Divida Liquida / Patrimônio Liquido: queda de 2,2 pontos percentuais comparado ao 1T2013, ficou em 122% no 2T2013. A Rossi reviu seu guidance que era de reduzir dívida sobre patrimônio para algo entre 85% e 95% até o fim de 2.013, agora o novo guidance é que fique entre 105% e 115%, justificando que isto se deve a atraso em obtenção de habite-se que por sua vez atrasou entradas em caixa e pagamentos de dívidas ;

Estratégia da Rossi (resumindo posicionamentos constantes no balanço, esta é a visão da Rossi): foco na disciplina financeira e rentabilidade, bem como nos mercados de Sâo Paulo, Campinas e Rio de Janeiro. Acreditam que o maior volume de entregas em relação a lançamentos, ajudarão na geração de caixa e continuará assim até 2.014, colaborando para desalavancagem (redução da dívida liquida em relação ao patrimônio liquido) e ressaltando que o que impediu que isto fosse percebido antes, foi alguma ineficiência quanto a obtenção de habite-se, sendo que já tomaram as providências para reverter este quadro. Comentaram que apesar das “incertezas” econômicas, acreditam que poderão alcançar uma rentabilidade satisfatória para a operação.

Análise quanto a informações acima:

Vendas: a queda de 61% se deveu a redução relevante de lançamentos (mais de 70% de redução), pois como sabemos vender encalhes é muito mais difícil, combinado com o elevado volume de distratos, que foi mais de 38% em relação às vendas brutas. A tendência é que ambos continuem com este perfil ao longo do 2S2013, portanto, não se pode esperar uma melhoria significativa de vendas, especialmente em função do cenário para economia e segmento imobiliário.

Estoques: a redução mínima de 0,71% dos estoques a valores de mercado, reflete também a dificuldade de vendas de encalhes, bem como o elevado volume de distratos, da mesma forma que tiveram forte impacto para vendas, não colaboraram quanto a estoques.

Resultados: apesar da queda de 10% na comparação com 2T2012, ainda assim pode ser considerado um bom resultado, se compararmos com os resultados das outras construtoras que tem dívida maior que patrimônio (PDG, Viver, Brookfield). Creio que isto foi possível, graças a higienização da carteira de clientes, que fez com que tivessem R$ 1,3 bilhões de distratos no 4T2012, combinado com maior entrada de Capital de fundadores no 4T2012, se não fosse isto, certamente os resultados teriam sido negativos ainda, ou seja, a Rossi antecipou as más notícias para ter condições de gerar boas notícias depois, ao contrário das demais que estão nesta categoria de deverem mais que todo o patrimônio, que provavelmente continuarão dando más notícias quanto a resultados nos próximos trimestres.

Endividamento liquido sobre patrimônio liquido: a redução foi mínima, muito longe do guidance anterior, que visava encerrar 2.013 entre 85% e 95%. Segundo Rossi, isto se deveu ao fato de atrasos em habite-se e, portanto, atrasos nas entradas em caixa que permitiriam maiores pagamentos de dívidas, no entanto, está claro que o impacto dos distratos elevados combinado com a redução relevante de lançamentos, também inviabilizam um redução maior desta dívida e como existe uma tendência para manutenção deste cenário no 2S2013, até em função do que se espera para economia e segmento imobiliário, não acredito que poderão alcançar sequer o novo guidance, de EL/PL entre 105% e 115% até o final do ano. Eles ainda estão com 122% de EL/PL.

Conclusão: a Rossi optou por reduzir de tamanho, aumentou a capitalização, reduziu lançamentos, custos e despesas de forma geral, mas ainda tem um endividamento que é herança da época em que tinha receitas muito maiores, sendo que pelo cenário previsto para economia e segmento imobiliário, esta época de “vacas gordas” não irá voltar, portanto, embora esteja em situação melhor que outras que devem mais que o patrimônio, ainda assim está muito longe de transmitir tranquilidade ao mercado, também apresentando alto risco de insolvência no curto / médio prazo.

20h21 Lucro da Eletrobras cai 87% no 2º trimestre; ganhos da Cyrela crescem 28%

…

Cyrela: lucro cresce 28% apesar de receita mais baixa

A Cyrela (CYRE3) registrou alta de 28% em seu lucro líquido no comparativo entre o segundo trimestre de 2012 e o mesmo período em 2013. De abril a junho, a imobiliária teve ganhos de R$ 182,7 milhões. A receita, no entanto, caiu 0,9%, marcando R$ 1,37 bilhão.

O Ebitda acompanhou a variação positiva do lucro líquido, tendo crescimento de 1,3%, a R$ 274 milhões. A margem Ebitda registrou alta de 0,4 ponto percentual, ficando em 20%.

Acompanhando o balanço, a administração da Cyrela mandou uma mensagem aos acionistas, destacando o “bom desempenho de vendas no segundo trimestre”, mesmo com todas as incertezas do ambiente macroeconômico. “Esse desempenho motiva a empresa continuar focada em fazer negócios, com ênfase na compra de novos terrenos que atinjam a rentabilidade esperada, principalmente nas praças de São Paulo, Rio de Janeiro e Sul”, destacou a administração da imobiliária.

MRV supera estimativas

A construtora e incorporadora mineira MRV (MRVE3) registrou lucro líquido de 141 milhões de reais no segundo trimestre, resultado acima das expectativas de analistas, beneficiado por um maior volume de vendas e menor concorrência do setor.

A média das projeções de analistas obtidas pela Reuters apontava para lucro líquido de 92 milhões de reais. O resultado do segundo trimestre ficou 3,1 por cento menor na comparação anual, mas mostrou crescimento de 78,7 por cento em relação aos três primeiros meses do ano.

“A gente teve um volume alto de vendas no trimestre (…) Eu atribuo isso a demografia, formação de família, renda. E uma concorrência menor, o que tem permitido para nós um mercado bastante saudável”, disse à Reuters o diretor executivo de finanças da MRV, Leonardo Côrrea.

A empresa mineira teve aumento de 46,5 por cento nas vendas contratadas do segundo trimestre na comparação anual, a 1,381 bilhão de reais, com foco maior na venda de estoques, conforme o anunciado em julho.

Na comparação com o primeiro trimestre, as vendas da MRV cresceram 26,2 por cento. Foi o mesmo ritmo de expansão do cancelamento de contratos (distratos), que somou 293,6 milhões de reais, também na comparação sequencial. A relação entre cancelamentos e vendas brutas ficou em 21,3 por cento, ante 21,2 por cento no trimestre anterior.

…

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/2914310/lucro-eletrobras-cai-trimestre-ganhos-cyrela-crescem

MRV, Cyrela e algumas outras, são obrigadas a aumentarem lançamentos e vendas para conseguirem cobrir o ROMBO causado pelo alto volume de distratos, vindos das vendas fictícias de imóveis na planta em 2.009 e 2.010, que desde 2.008 está explodindo. São R$ bilhões em distratos todos os trimestres.

Isto se chama “pedalar”, porque se parar de pedalar, cai da bicicleta. A Rossi, Gafisa, Brookfield e PDG foram obrigados a pararem de pedalar e estamos vendo como a bicicleta deles está caindo.

É como uma pirâmide, na hora que forem obrigados a reduzir os lançamentos e portanto as vendas, veremos de perto os “tombos”…

Altíssimo, alto, médio padrão não estão bombando mais não… agora a moda é um quarto, a moda do flat bombou tanto que estourou, agora a próxima moda a bombar será lançar kitnet para a bicicleta continuar andando? eheehehe, não nos esqueçamos que os brasileiros são criativos, e os da construção civil tb….

13/08/2013 09h21 – Atualizado em 13/08/2013 09h34

Venda de imóveis novos residenciais em SP cresce 46% no semestre

Foram comercializadas 17.500 unidades de janeiro a junho, diz Secovi-SP.

Vendas de imóveis de 1 dormitório cresceram 330% em relação a 2012.

http://g1.globo.com/economia/noticia/2013/08/venda-de-imoveis-novos-residenciais-em-sp-cresce-46-no-semestre.html

Vendas de imóveis de altíssimo padrão, alto padrão, deu uma bela esfriada … agora a moda está sendo vender apto de 1 dormitório bem caro ainda… e qdo. pararem de comprar de 1 dormitório, vão pra kitnet, e depois?? uma hora a farra acaba hein…. financiar um apartamentinho de R$ 300 mil de 1 qto são poucos brasileiros que podem contrair tal dívida, e muito menos ainda comprar à vista. a valorização imobiliária não acompanhou a renda do brasileiro… negócio está surreal…..o programa minha casa , minha vida é conhecido pelo povo, “nova classe média” da dilma de minha casa, minha dívida…

10 PONDERAÇÕES SOBRE O AUMENTO DE 46% NAS VENDAS DE IMÓVEIS NOVOS EM SÃO PAULO NO 1S2013.

1) Sobre o aumento no valor total vendido no 1S2013, devemos considerar, que os imóveis de 1 dormitório diminuíram ainda mais seu tamanho neste primeiro semestre e ampliaram seus lançamentos em mais de 350%, nesta nova configuração menor, com isto, facilitando que fossem vendidos via financiamento de longo prazo e ficando mais fácil de caber na “parcelinha”. Graças a esta estratégia, os imóveis de 1 dormitório tiveram crescimento de 330% nas vendas , o impacto foi muito relevante (no 1S2013 representaram 23% do total vendido contra apenas 8% no 1S2012). Como o tamanho diminuiu, conseguiram até dar menores descontos e permitir crescimento em R$ no total das vendas, pois ainda cabia na “parcelinha”. Primeiro problema: como o próprio diretor do SECOVI reconheceu, não dá mais para diminuir o tamanho do imóvel de 1 dormitório, se preço subir, não conseguirá fazer com que este imóvel sustente novos crescimentos do segmento, o que fazer? ;

2) Com relação ao item 1, temos que avaliar também o outro lado da moeda: tivemos quedas constantes em preço de M2 observados na cidade de São Paulo ao longo do primeiro semestre deste ano, no caso de imóveis de 2 e 3 dormitórios. Como referência, no primeiro bimestre do ano, queda no preço de imóveis novos na ordem de 9% em média, chegando a queda de 17% no caso de imóveis de 3 dormitórios segundo pesquisa EMBRAESP com todas as construtoras, no entanto, não foram divulgadas quedas de preços para imóveis NOVOS de 1 dormitório. No 1S2013, fazendo as contas com base nos dados parciais divulgados, tivemos QUEDAS nas vendas de imóveis de 3 dormitórios. O que será feito, no caso destes imóveis de 3 dormitórios, com tudo que já foi construído, está em construção ou acabou de ser lançado e que também teve estoque crescente estando hoje em patamar recorde? Já reduziram preços, mas mesmo assim estoque aumentou, o que fazer? Mesmo que as construtoras simplesmente parem ou reduzam drasticamente a construção de 3 dormitórios, a grande parte das famílias passará a morar em imóveis de 1 dormitório? Esta construção focada em 1 dormitório ou no máximo 2 e no menor tamanho possível, sozinha, sustentará todas as construtoras ? ;

3) Complementando o item anterior, observar que tivemos redução de preços na ordem de 23% para imóveis USADOS de 1 dormitório durante este primeiro semestre em SP, ou seja, se por um lado os novos cresceram muito neste perfil menor e com menor preço total, os usados de 1 dormitório ficaram encalhados e isto levou a um desconto muito elevado (ver link de notícia neste tópico, nas referências). Se aumentarem o preço do imóvel novo de 1 dormitório, não conseguem mais subir vendas, pois clientes poderão optar por imóveis usados de 1 dormitório maiores. Mesmo que isto não aconteça, tendência seria de imóvel de 1 dormitório usado cair ainda mais de preço, empurrando o novo junto depois. Em outras palavras, este item junto com os outros dois anteriores, demonstra que a “estratégia” adotada por construtoras não é sustentável nem mesmo no curto prazo, foi mais uma estratégia de propaganda para atrair mais compradores, do que de recuperação efetiva ;

4) Tivemos quedas de vendas, contínuas, relevantes e atípicas na cidade de SP para imóveis usados, de todos os tamanhos e números de dormitórios, em todas as regiões levantadas pelo CRECI SP. Estas quedas ocorreram de Nov/2012 a Abr/2013. No mês de Maio/2013 vendas voltaram a crescer na Capital porque o “desconto” simplesmente DOBROU. Considerar que tivemos ainda quedas nos preços dos imóveis usados, constantes nestes mesmos relatórios do CRECI SP, desde o início do ano e só como referência, a queda foi de 30,45% no índice de preço de M2 de usado, que mescla venda e aluguel, em Janeiro/2013. IMPORTANTE: quanto a quantidades vendidas, a análise considera sazonalidade, ou seja, compara com mesmo mês de ano anterior. Esta queda na venda de usados, de forma geral (para todos os números de dormitórios), bem como as reduções de preços, ocorreram, não só em virtude dos altos preços dos usados que também estão incompatíveis com renda, mas também porque os mesmos não conseguiram competir com o mesmo nível de desconto dos novos, descontos estes mencionados nos itens anteriores e que constam nas referências deste tópic. Em outras palavras, boa parte do crescimento de vendas dos imóveis novos em SP ocorreu, tendo como consequência, grandes quedas nas vendas de imóveis usados, de todos os tamanhos, ou seja, no computo geral (novos mais usados), não é possível se afirmar que houve crescimento, ao contrário, tudo indica que houve redução, como nos anos anteriores, desde 2.011. Trata-se aqui de uma espécie de “canibalismo”, similar ao que ocorreu com mercado de veículos no Brasil, onde autos novos não tem reajuste há anos e antigos desvalorizaram demais, neste caso, o movimento inicial com autos foi bem similar ao que vemos hoje no mercado imobiliário. Ver mais detalhes sobre quedas de vendas de imóveis usados em SP no tópico “Segundo erro do mercado imobiliário” aqui do blog ;

5) O aumento mais relevante de vendas no 1S2013 em SP foi para imóveis de 1 dormitório, crescimento na ordem de mais de 300% segundo divulgado por SECOVI. Pelo percentual exagerado que ocorreu em prazo curto, podemos concluir que a causa mais provável foi a total incapacidade de aquisição de um imóvel maior e melhor por muitos consumidores, que adotaram a saída de diminuírem ao máximo o que pretendiam comprar. Quantos e por quanto tempo estarão se sujeitando a isto? Mais um argumento para demonstrar que tal estratégia não é “durável”, pois implica em premissas não realizáveis, como a de que todos aceitarão morar em imóveis de 1 dormitório, os menores já vistos até hoje (até famílias com 2 filhos ou mais???). Toda a estratégia das construtoras é baseada em diminuir cada vez mais os imóveis para que os preços caibam nas parcelinhas, mas há limites da física para isto ;

6) Quanto a sobrevivência das construtoras: temos pelo menos 5 construtoras que devem mais que todo seu patrimônio e que tem reduções trimestrais em suas vendas: conseguirão sobreviver a estas quedas de vendas por quanto tempo? Se qualquer uma delas “quebrar”, qual o impacto para o grande volume de vendas “na planta” ou em construção, que segundo pesquisa recente, é o que tem sustentado o crescimento de vendas de imóveis novos em SP? As pessoas continuarão confiando para comprarem novos imóveis “na planta” ou em construção?

7) Ainda temos R$ bilhões em distratos (cancelamentos de vendas) todos os trimestres na somatória das construtoras. Só a Rossi teve R$ 1,3 bilhões em distratos no 4T2012 e a PDG teve mais de R$ 400 milhões em distratos só no 2T2013, no entanto, só estas duas teriam buscado uma revisão de sua carteira de recebíveis para mitigar o problema. Agora, com todo o aumento de lançamentos e vendas na planta, com financiamento, quantos deles realmente se converterão em vendas reais daqui a alguns anos, quando imóveis serão entregues? Será que não temos outras construtoras que simplesmente estão indo no caminho contrário do que Rossi e PDG fizeram e vendendo cada vez mais sem critério? Tal resultado, para venda na planta e financiamento, só aparecerá daqui a mais de 2 anos (momento de entrega do imóvel, quando comprador tem que contrair financiamento bancário), por isto, seria uma estratégia que as construtoras poderiam estar adotando novamente, como já fizeram nos anos de 2.009 e 2.010, gerando este volume absurdo de distratos que vemos hoje, que não aparecem nas estatísticas de inadimplência…

8) No feirão da CEF em SP deste ano, tivemos o dobro de oferta de imóveis e pela primeira vez, condições adicionais para convencimento de compra, como primeira parcela ser paga somente em Jan/2014. A combinação destes fatores, não existentes no 2T2012, deve ter auxiliado um pouco no suposto crescimento de vendas . Aliado a isto, a publicidade para compra de imóveis tem sido mais intensa do que nunca, ao mesmo tempo que percebemos cada vez mais “pontos de vendas” com “promoções” e grandes descontos, em paralelo, o mercado imobiliário tem conseguido constantes “benefícios” por parte do Governo e apoio dos bancos, bem como levantamentos pagos pelas construtoras para tentar demonstrar a “saúde” e continuidade do crescimento dos preços por prazo “indeterminado”, apesar da crise que claramente se avizinha. Possivelmente, parte dos compradores, mais desavisado, acaba sendo influenciado sem uma análise mais crítica quanto à realidade destas promessas e “promoções” e aceitando preços maiores como no caso dos imóveis de 1 dormitório mais acima (provavelmente esta é uma das menores colaborações para resultados, dentre todos os itens, pois aqueles que não pensam muito, normalmente não tem quantias ou renda para investir em imóveis, principalmente nos patamares atuais) ;

9) Foco de lançamentos e vendas em SP para compensar perda de vendas em outros Estados: no 1T2013, o volume de lançamentos e vendas aumentou muito em SP, o mesmo acontecendo no 2T2013. Em contra-partida, as vendas e lançamentos nos outros Estados, no 1T2013, caíram. Assim, no total, no 1T2013 o Estado de SP sozinho passou a representar 40% de todas as vendas das construtoras no Brasil, mas ao somar todas as vendas no País, tivemos quedas, por mais um trimestre, situação que já ocorre desde 2.011. Somente após a conclusão da divulgação de todos os balanços do 2T2013 que deverá ocorrer nesta semana, é que teremos dados para confirmar se o mesmo aconteceu no 2T2013. Esta hipótese é reforçada pela grande quantidade de informações sobre quedas em vendas, nos mais diversos Estados do País, que tiveram notícias constantes nas referências deste tópico. A cidade de São Paulo individualmente é a que tem a maior participação no Estado e reflete a mesma mudança de estratégia das construtoras. O grande objetivo aqui, é transformar São Paulo em um show room e “vender” uma imagem de recuperação, que não se reflete no restante do País. Ver mais detalhes sobre isto no tópico “Segundo erro do mercado imobiliário”, aqui do blog ;