Post mais recente sobre a bolha imobiliária no Brasil: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-no-brasil-e-a-economia

O objetivo deste trabalho é o de apresentar evidências da bolha imobiliária nas cidades brasileiras.

As evidências da bolha imobiliária nas cidades:

Importante: bolhas imobiliárias geram crescimento sem paralelo, mas insustentável, na produção e no preço dos imóveis, formando super-estoques que levam a reduções drásticas em lançamentos, grandes prejuízos para economia (desemprego, queda do PIB, etc.) e queda elevada de preços dos imóveis.

OS EFEITOS DA BOLHA IMOBILIÁRIA NAS CIDADES BRASILEIRAS:

SALVADOR:

Sugiro leitura na íntegra desta matéria, onde consta que a causa raiz para aumento relevante no desemprego em Salvador foram quedas em vendas de imóveis gerando super-estoque e interrompendo lançamentos: http://www.bahiatodahora.com.br/destaques-esquerda/noticia_destaque2/queda-nas-vendas-leva-construtoras-a-reduzir-o-ritmo-em-salvador-situacao-e-preocupante

Preço médio do M2 em Salvador: http://www.agenteimovel.com.br/mercado-imobiliario/a-venda/salvador,ba/

Pelas informações constantes acima e mais dados do IBGE, temos que em Salvador, preço do M2 aumentou 91,63% de 2.008 a 2.013. Média do M2 de R$ 4.290,00 em Ago/2013, para um rendimento médio real da população de R$ 1.444,80. Outras informações dos links, colocadas em gráficos:

Importante: estoque de 25 meses e aumento de quase 50% no desemprego ( 77% acima da média nacional), são as características típicas de uma bolha imobiliária que estão mais visíveis em Salvador.

Conclusão quanto a bolha imobiliária em Salvador:

A explosão da bolha imobiliária em Salvador está apenas no início. Um dos efeitos naturais, é que os preços dos imóveis tenderão a cair de forma abrupta e significativa, como consequencia não só do super-estoque de imóveis sem vender que possuem preços completamente fora da realidade de renda na cidade, mas também, em virtude do nível muito elevado de desemprego e da piora na economia local, ambos trazidos pela própria bolha imobiliária, que se auto-destrói.

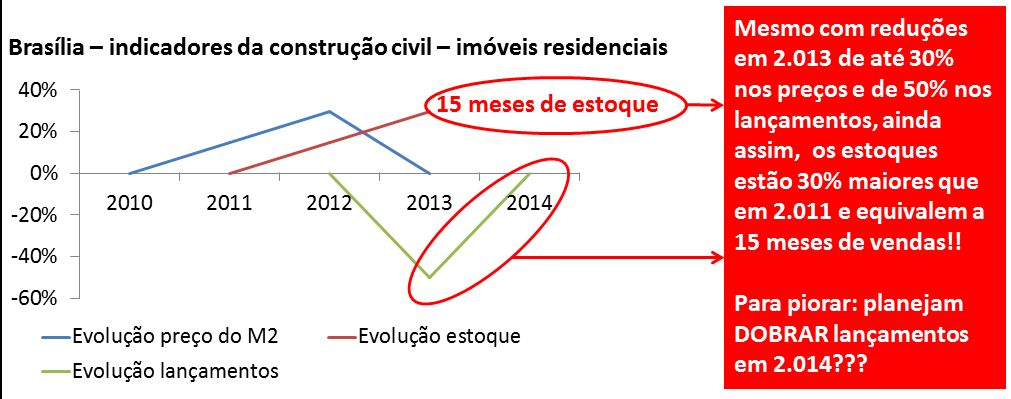

BRASILIA:

Notícia de Set/2013 – queda de até 30% nos preços dos imóveis novos em Brasilia: http://www.correiobraziliense.com.br/app/noticia/economia/2013/09/01/internas_economia,385651/especuladores-sao-penalizados-pela-retracao-do-mercado-imobiliario.shtml

Notícia de Dez/2013 – estoque 30% maior que 2 anos atrás, queda de 50% nos lançamentos de 2.012 para 2.013. Descontos de até R$ 300 mil em imóveis prontos. Link: http://g1.globo.com/distrito-federal/noticia/2013/12/construtoras-queimam-estoque-de-imoveis-no-df-dizem-corretores.html

Reportagem da Globonews de Dez/2013, onde representante do segmento imobiliário de Brasilia informa que os lançamentos em 2.014 irão dobrar na comparação com 2.013: http://www.youtube.com/watch?v=sDCfoT_RGGA#t=20

Vamos agora, observar um gráfico que reúne as informações das reportagens acima:

Análise das informações acima (incluindo detalhes vindos de notícias dos links):

A bolha imobiliária em Brasília segue o mesmo caminho de Salvador, com algumas diferenças, como uma participação mais visível dos investidores (especuladores) e do volume de distratos feitos pelos mesmos, o fato da redução elevada nos preços já estar visível (30%) e por fim, a promessa de dobrar lançamentos em 2.014.

Importante: as reduções de até 30% nos preços feitas por construtoras para tentarem desovar estoques em 2.013, fizeram com que muitos imóveis ficassem com preço total, na entrega, inferior ao saldo a financiar com banco para quem comprou “na planta”, gerando altíssimo volume de distratos e aumentando ainda mais os estoques. Isto ocorreu mais fortemente no Noroeste de Brasilia. Dobrar lançamentos em 2.014, como prometido pelo segmento imobiliário, significa agravar a situação dos super-estoques, tentando adiar o desemprego e crise local, mas com isto, programando uma crise ainda maior para o futuro próximo.

Conclusão quanto a bolha imobiliária em Brasília:

Da mesma forma que em Salvador, a explosão da bolha imobiliária de Brasília está apenas no começo. Se dobrarem lançamentos em 2.014 para adiar sua explosão, só tornarão as consequencias ainda piores (o volume de distratos e estoques aumentarão ainda mais, o impacto posterior de total estagnação na construção civil irá durar mais e prejudicar mais ainda a economia como um todo).

SÃO JOSÉ DOS CAMPOS (SJC):

Preços de imóveis novos caíram 25% em 2 anos, em alguns casos, queda de até 30%: http://g1.globo.com/sp/vale-do-paraiba-regiao/noticia/2013/05/preco-dos-imoveis-cai-25-em-sao-jose-em-dois-anos-revela-creci.html

Aluguel teve aumento de oferta de 300% em 2013: http://www.aconvap.com.br/noticias/sao-jose-tem-aumento-de-300-na-oferta-de-locacao/3599.html

Segue gráfico com dados acima:

O gráfico acima demonstra que a bolha imobiliária em SJC segue mesmo caminho das demais:

Aumento relevante na construção de imóveis, nos preços e na participação dos investidores. Preços ficam completamente fora da realidade da renda no local e se formam super-estoques.

Os super-estoques levam a reduções rápidas e relevantes nos preços dos imóveis.

A diferença de SJC para Salvador e Brasília é que os investidores resolveram colocar imóveis para alugar para não terem prejuízo imediato na venda, gerando super-oferta para aluguel.

Importante: a super-oferta para alugar, levará a reduções de preços de aluguéis combinado com prejuízos ainda mais elevados para investidores (deixar imóveis vazios por período elevado, com altas despesas para impostos, condomínio, etc., sem gerar receitas).

Conclusão quanto a bolha imobiliária em São José dos Campos:

Da mesma forma que nas cidades acima, a explosão da bolha imobiliária de SJC está apenas no começo. A “estratégia” dos investidores, de todos colocarem os imóveis para alugar ao mesmo tempo, apenas muda o problema de lugar, sem eliminá-lo. Isto foi muito conveniente para as Construtoras, pois ao fazerem isto, os “investidores” diminuíram a concorrência para venda, com seu próprio sacrifício. Devido à super-oferta para aluguel, há alguns caminhos: a) redução do preço do aluguel ; b) ficar muito tempo com despesas adicionais e sem receita por não conseguir alugar ou c) vender com maior “desconto” que o já praticado (25%). Pior: pela sequencia natural dos fatos, a paralisação na construção civil aumentará desemprego, prejudicando toda a economia local, diminuindo procura e preço dos imóveis, significando prejuízos ainda maiores para estes investidores que adiaram a venda.

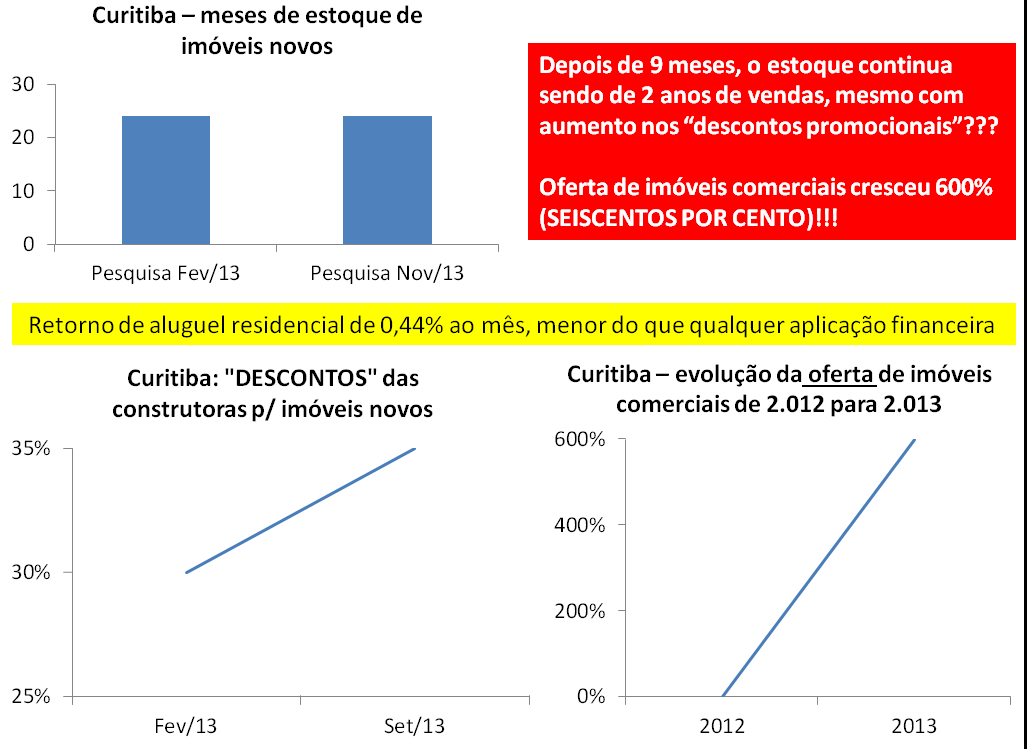

CURITIBA:

Fev/2013: Estoque de imóveis sem vender aumentou demais, chegando a aproximadamente 2 anos de vendas, descontos promocionais das construtoras de 10% a 30%: http://www.gazetadopovo.com.br/economia/conteudo.phtml?id=1347279

Nov/2013: Estoque de imóveis de quase 2 anos. Construtoras estão apostando em feirões, com descontos de até 35% e condições como entrada de apenas 10%: http://www.gazetadopovo.com.br/economia/conteudo.phtml?tl=1&id=1426349&tit=Gigantes-do-setor-saem-de-fininho

Rentabilidade do aluguel de imóvel de 3 dormitórios é de 0,44% por mês, inferior a qualquer aplicação financeira. Como o título diz: não é um bom momento para investir em imóveis para alugar: http://www.gazetadopovo.com.br/economia/conteudo.phtml?tl=1&id=1420728&tit=Nao-e-um-bom-momento-para-investir-em-imoveis-para-alugar

A oferta de imóveis comerciais para alugar aumentou 600% em Curitiba, de 2.012 para 2.013: http://www.gazetadopovo.com.br/economia/conteudo.phtml?tl=1&id=1424276&tit=O-grande-salto-dos-imoveis-corporativos

Vamos agora juntar as informações acima, para analisarmos melhor:

Avaliando as informações acima, vemos que Curitiba seguiu roteiro muito similar a demais e que os “descontos promocionais” não tem colaborado para redução dos estoques. Está em situação similar a Salvador quanto a tamanho do estoque e a Brasília quanto à redução de preços.

Conclusão quanto a bolha imobiliária em Curitiba:

Por ter o segundo maior estoque de imóveis residenciais novos sem vender do Brasil (24 meses), que continuaram no mesmo patamar depois de 9 meses e ainda, ter tido um aumento na oferta de imóveis comerciais em 600%, a expectativa é que Curitiba vá pelo mesmo caminho que Salvador, enfrentando as mesmas consequências.

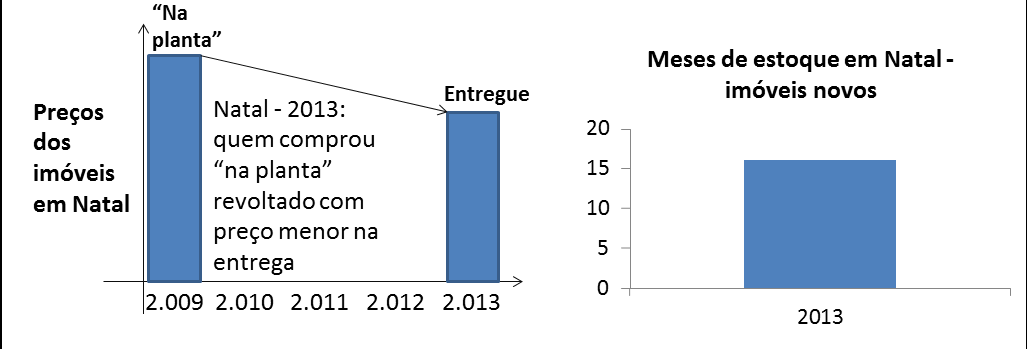

NATAL:

Preços dos imóveis novos voltaram a patamar anterior a 2.010 prejudicando compradores que “investiram” na planta. A “desculpa” foi que infraestrutura não melhorou… : http://jornaldehoje.com.br/infraestrutura-ruim-derruba-valor-dos-imoveis-em-natal/

Duas construtoras grandes abandonando a cidade : http://nominuto.com/airtonbulhoes/duas-empresas-construtoras-de-peso-se-retiram-do-mercado-imobiliario-de-natal/6504/

Análise das informações acima:

Situação muito similar a de outras cidades avaliadas, inclusive com informações sobre reduções relevantes em lançamentos e notícias das construtoras que abandonam Natal.

Conclusão quanto a bolha imobiliária em Natal:

Como para demais cidades, a redução abrupta e elevada em lançamentos tende a deixar como consequência de curto prazo, um aumento significativo no desemprego, o que afetará a economia local mantendo o circulo vicioso da explosão da bolha imobiliária.

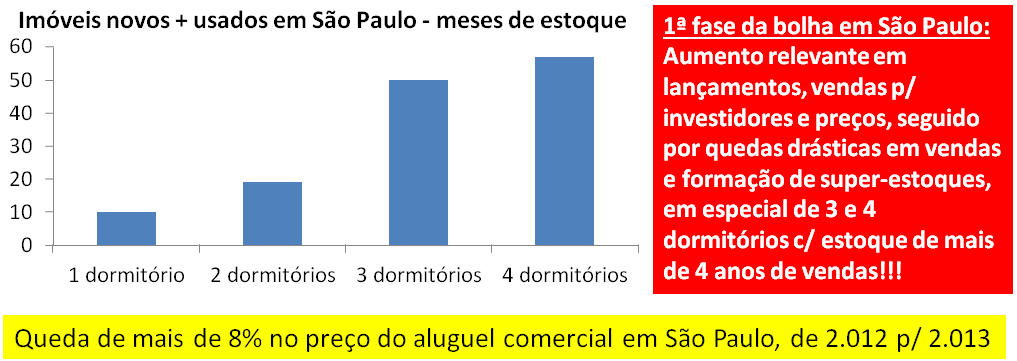

SÃO PAULO:

Segue link c/ todos os cálculos quanto ao super-estoque de imóveis em São Paulo, evolução de preços, etc. Neste link constam também uma série de notícias que foram utilizadas nos gráficos logo abaixo, de forma que possam comprovar a origem das informações: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-em-sao-paulo/

Notícia de Dez/2013: queda superior a 8% nos preços anunciados de aluguéis comerciais em São Paulo. A cidade de São Paulo é utilizada como um exemplo, a reportagem informa que esta situação tem ocorrido em várias cidades, algumas delas, citadas neste trabalho com mais detalhes: http://exame.abril.com.br/economia/noticias/oferta-elevada-de-imoveis-comerciais-pressiona-alugueis-no-brasil?page=3

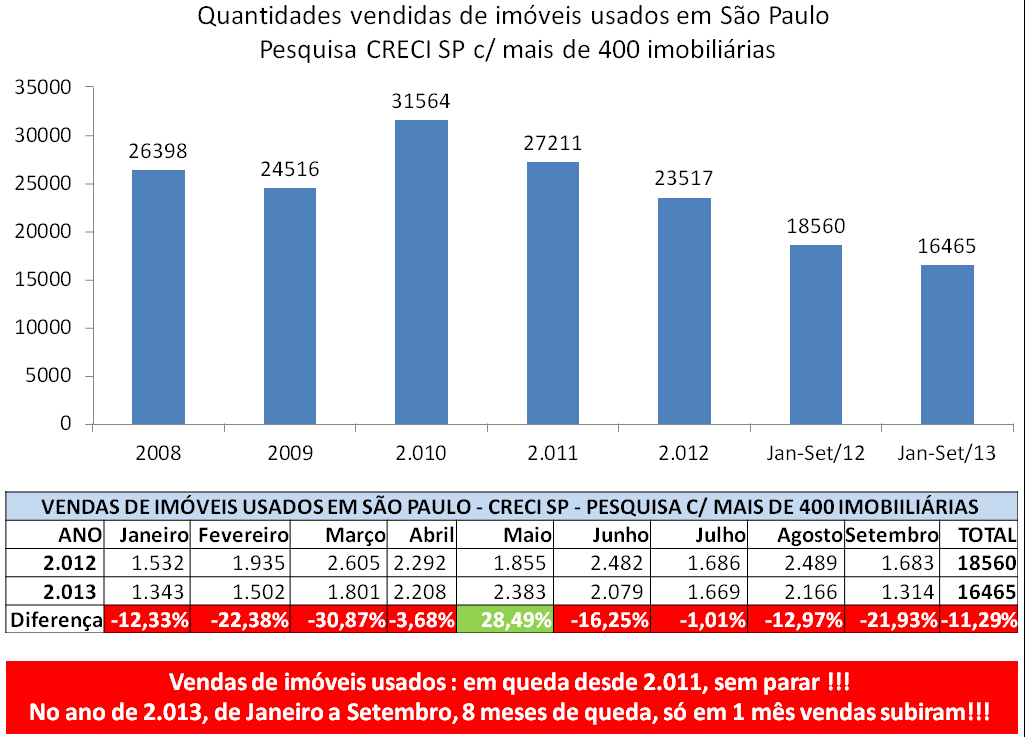

Última pesquisa divulgada do CRECI SP referente à Setembro/2013. Pesquisa feita com mais de 400 imobiliárias em São Paulo, tendo como base o preço real (negociado) para imóveis usados. Ver página 22 que contém a tabela da evolução de preço do M2 para venda e aluguel nos últimos 12 meses, onde ambos cresceram menos da metade da inflação do período. Segue o link c/ pesquisa: http://www.crecisp.gov.br/arquivos/pesquisas/capital/2013/pesquisa_capital_setembro_2013.pdf

Seguem gráficos e tabelas que tem como base as informações dos links acima. No caso da tabela que contém as quantidades vendidas, o cálculo foi refeito considerando SAZONALIDADE, ou seja, comparando com mesmo mês de ano anterior, que é o mais correto.

A bolha imobiliária em São Paulo envolve um “canibalismo imobiliário”: os imóveis novos conseguem vender, graças a reduções incessantes nas vendas de imóveis usados, conforme demonstrado acima.

Nas notícias publicadas nos jornais e na TV, o CRECI SP divulga sempre a variação entre 2 meses seguidos, não informando a variação entre os anos. Na análise mais correta, que considera sazonalidade, comparando o mesmo mês de anos seguidos, podemos ver como está crítica a situação das vendas de imóveis usados em São Paulo.

Isto ocorreu, porque proprietários de imóveis usados resolveram “assumir” o mesmo crescimento no preço anunciado que já era praticado para imóveis novos. Ocorre que no caso dos novos, as construtoras podem vender “na planta” com parcelas baixas durante a construção, para quem não tem condições de adquirir financiamento bancário no ato da entrega e se a venda não se efetiva na entrega do imóvel (distrato), revendem depois para outra pessoa. Isto criou uma ilusão de mercado aquecido e que justificaria os preços maiores, mas era apenas ilusionismo, um grande acúmulo de vendas falsas em um esquema de pirâmide, sempre contando c/ revendas futuras do que foi distratado p/ resolver…

Como referência, as vendas falsas das construtoras tem variado de um mínimo de 20% até mais de 60% das vendas brutas, um absurdo, algo que não existe para nenhum segmento de negócio em nenhum lugar do mundo, só na bolha imobiliária brasileira!!! Vamos agora, analisar outras consequências desta situação:

Podemos observar acima, os efeitos altamente danosos das vendas falsas, do crescimento ilusório de vendas de imóveis novos, da especulação infrutífera de preços dos imóveis usados (não vende, passa um tempo, aumenta o preço…) que combinados com preços anunciados completamente fora da capacidade de renda da população, levaram a um estoque muito elevado de imóveis sem vender.

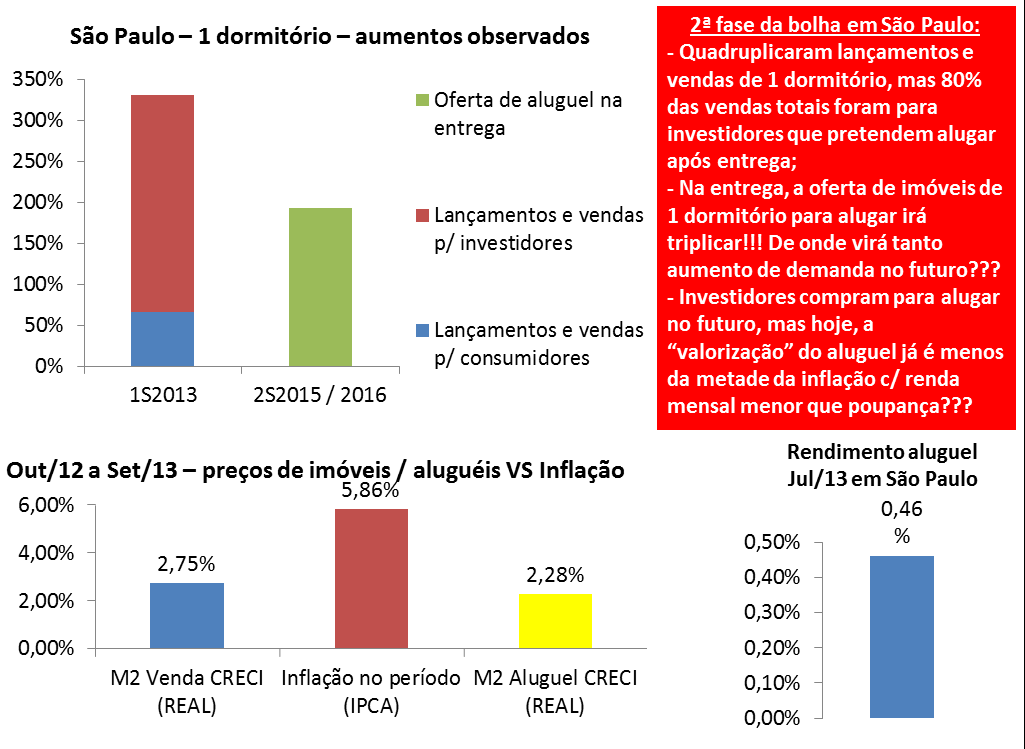

Esta foi a primeira fase da bolha imobiliária em São Paulo, em que parte dos prejudicados foram investidores que entraram tardiamente na ciranda especulativa (quem comprou “na planta” e teve entrega de seu imóvel a partir do 2S2012) e vendedores de imóveis usados no último ano.

Com esta bolha já formada, como construtoras fariam para sobreviver? Vamos analisar abaixo:

Na segunda fase da bolha, para tentarem escapar dos super-estoques de 3 e 4 dormitórios que contaminam todo o mercado em São Paulo, foi a vez das construtoras usarem os investidores de forma intensiva para tentarem sobreviver, transferindo para estes um enorme estoque de imóveis de 1 dormitório “na planta” em região central (80% das vendas de 1 dormitório no 1S2013 foram para investidores), para que estes investidores tentem alugar no futuro, com base em um aumento de demanda de origem desconhecida (por que a demanda triplicaria?).

Considerar que números acima são reais, no caso de usados, baseados em pesquisas com mais de 400 imobiliárias tendo como referência o preço negociado, considerando sazonalidade quanto a evolução de vendas, análise quanto a todos os estoques e consumo envolvidos, etc., ao contrário das informações divulgadas pelo SECOVI SP e CRECI SP em diversos jornais e na TV, que trabalham com preços anunciados (FIPE ZAP, completamente fora da realidade), variações em quantidades vendidas que não consideram sazonalidade, informação sobre estoque de imóveis novos que não considera imóveis com mais de 36 meses do lançamento e nem tampouco o que está com investidores e os usados, informação distorcida de que consumidor tem optado por imóveis de 1 dormitório quando é pura especulação, com 80% das vendas para investidores, etc., etc., etc…

Lembrando ainda que em São Paulo, tivemos queda de preço de 23% para imóvel usado de 1 dormitório durante o 1S2013, queda de 17% no preço de imóvel novo de 3 dormitórios no 1T2013, diversas “promoções” de construtoras com descontos de até 40% (Even Day), 35% (Outlet Rossi) dentre diversas outras notícias relacionadas a queda de preço real, condizentes com os fatos apresentados aqui e não com a ilusão criada pelo segmento imobiliário sobre a cidade de São Paulo. Para detalhes, links com as pesquisas e notícias relacionadas e análises mais aprofundadas sobre a bolha em São Paulo, consultar: http://defendaseudinheiro.com.br/a-bolha-imobiliaria-em-sao-paulo/

Conclusão quanto a bolha imobiliária em São Paulo:

A principal arma em São Paulo tem sido a DESINFORMAÇÃO, de forma ainda mais intensa que no restante do Brasil. Números enganosos, conforme explicações acima, omitem a gravidade da situação em São Paulo, em uma tentativa do segmento imobiliário de manter esta cidade, junto com o Rio de Janeiro, fora das óbvias suspeitas quanto a bolha imobiliária.

Apesar da estratégia acima se utilizar de forma intensiva de publicidade em jornais, TV, etc., ainda assim é possível encontrarmos altíssimo volume de evidências quanto a bolha imobiliária e suas consequências, conforme demonstrado aqui.

MAIS AMOSTRAS DE OUTRAS CIDADES:

Para não tornar este trabalho ainda mais longo, colocarei algumas notícias registradas em cidades brasileiras que se contrapõem a teorias do segmento imobiliário que negam a existência da bolha imobiliária, com comentários resumidos, para que cada um possa ler as notícias e tirar suas conclusões:

Queda de vendas e de preços em Recife, além de retração nos preços dos alugueis. A tese de que imóveis sempre aumentam de preço não se sustenta, como se comportarão os investidores e demais compradores perante esta realidade???

http://m.jconline.ne10.uol.com.br/t320/noticia/economia/pernambuco/noticia/2013/04/28/81174

Segue notícia sobre queda de 15% nos preços de imóveis em Goiânia, após fortes quedas em vendas (idem a Recife):

Alphavile de SP: 40% dos imóveis comerciais estão vagos, sem locação! Veja link abaixo:

http://folhadealphaville.uol.com.br/artigo/?id=17399

O título da notícia do jornal de Londrina já diz tudo: “preço de imóveis atinge teto com estoque recorde”. Atinge teto = daí pra frente, só tende a diminuir o preço real negociado.

Queda de 75% nas vendas de imóveis em BH, no mês de Maio/2013, o pior resultado em toda a história de vendas de imóveis na cidade!!!

Outros efeitos muito comuns para bolhas imobiliárias, que ocorrem no Rio de Janeiro: a bolha inviabiliza pequenos comércios em virtude do alto custo do aluguel e/ou comerciante tem que aumentar preços para conseguir pagar o aluguel (diminui PIB e/ou aumenta inflação). No sentido contrário, pessoas que alugam seus imóveis recebem menos do que em qualquer aplicação financeira.

Sobre a teoria que nossos imóveis não são caros comparados a outros países (“estudos” do segmento imobiliário) sugiro verificarem as evidências do absurdo de preços que temos aqui, nas mais diversas cidades do Brasil, através da leitura do site “Estamos ricos”: http://estamosricos.blogspot.com.br

CONCLUSÕES:

1) Diversas notícias e pesquisas divulgadas durante o ano de 2.013 demonstram a existência de bolha imobiliária em grande quantidade de cidades no Brasil. Quando combinamos e analisamos com mais cuidado estas notícias, como nas 6 amostras acima, percebemos que as evidências são fortes e que há um esforço muito grande do segmento imobiliário para “suavizar” o impacto, usando de eufemismos e explicações nada convincentes ;

2) As consequências visíveis da bolha imobiliária variam de cidade para cidade: enquanto em um lugar o desemprego aparece de forma intensa e rápida em virtude da queda abrupta e relevante de vendas que gerou super-estoques e reduziu sensivelmente os lançamentos / obras (Salvador), em outro os preços despencam primeiro, sem reflexo visível para empregos por enquanto (Brasília). Já em outra cidade, investidores apelam para alugarem imóvel para tentarem fazer com que preços de venda não despenquem ainda mais (São José dos Campos), enquanto em outro local, construtoras fogem da cidade com descontos enormes prejudicando investidores / compradores “na planta” (Curitiba e Natal) ou elas resolvem atrair mais investidores em apostas sem sentido para o futuro (São Paulo). Isto é muito comum, aliás, se todos reagissem da mesma forma e ao mesmo tempo é que seria estranho. Por outro lado, isto não significa que são “micro bolhas” como o segmento imobiliário tenta defender: aqui neste estudo, apresentei detalhes de 6 cidades e links complementares para outras 6, mantendo em 12 exemplos apenas para não transformar este tópico em um livro, mas existem muito mais cidades que já tem claramente a bolha presente, por isto recomendei a leitura do site “Estamos ricos” que tem ainda mais exemplos quanto ao absurdo dos preços comparado a outros países (apenas um dos aspectos da questão, mas que dá uma boa dimensão). De fato, a bolha imobiliária foi um fenômeno que ocorreu em todo o País seguindo as mesmas linhas (vendas falsas, alto percentual de investidores, super-estoques escondidos, etc.), apenas as reações em cada localidade é que variaram ;

3) Pelo que foi explicado neste trabalho, o segmento imobiliário edificou seu crescimento nos últimos anos, como um “castelo de cartas”. Qualquer percalço que tenha impacto nacional, fará com que este “castelo de cartas” desmorone. Percalços possíveis (exemplos, existem outros): a) provável retirada de QE pelos EUA fazendo com que investidores fujam do Brasil, aumentando US$, inflação, portanto, requerendo aumentos muito maiores em juros que derrubariam economia e mais ainda o segmento imobiliário ; b) contração de consumo de commodities da China via explosão da bolha imobiliária de lá ou outros motivos derrubando ainda mais economia no Brasil ; c) necessidade do governo brasileiro ser mais restritivo no crédito imobiliário via CEF / BB e/ou aumentar os juros do mesmo, para pelo menos disfarçar a irresponsabilidade fiscal e evitar rebaixamento de crédito em ano eleitoral ; d) endividamento das famílias que está em patamar recorde e cresceu de forma exageradamente rápida se transformar em índices de inadimplência maiores, fazendo com que o freio do consumo se intensifique ; e) uma das 5 grandes construtoras que estão virtualmente quebradas entrarem em recuperação judicial ou ficarem incapacitadas de continuarem suas obras gerando pânico nos compradores de imóveis “na planta” ou em construção e fazendo com que as vendas desabem ainda mais. Para piorar: os 5 exemplos dados aqui neste item não são excludentes, ao contrário, a tendência é que ocorram em série…

Por tudo que consta nos itens de 1 a 3 mais acima, a explosão mais visível da bolha imobiliária brasileira é inevitável, apenas uma questão de tempo… Quem quiser entender um pouco mais do processo relacionado a esta bolha, como por exemplo, quais os fatores que fizeram com que surgisse, outras anomalias relacionadas à mesma, impactos para construtoras, etc., sugiro a leitura de trabalho anterior: http://defendaseudinheiro.com.br/desenhando-a-bolha-imobiliaria-brasileira/

237 Comments

Impressionante, porém como muitos não vão ler mesmo, eu vou colocar a cara a tapa e me posicionar, como corretor claro sou, mesmo que seja execrado neste site, pelas informações que comprovam uma valorização mais lenta e não uma desvalorização, acredito que essas informações possam ser de agrado de alguns.

Sem falar em m² ou investmentos localizados em deteraminadas regiões do RIO DE JANEIRO, área onde atuo e considero um mercado fantástico e promissor, a minha cidade é considerada sede de investimentos pelos próximos 20 anos, ou seja, qualquer oscilação momentanea levará a um saldo final substancialmente positivo e posso demonstrar isso em números.

Outra condição relevante e importantíssima e que não há queda de preços desde o inicio do plano real que se mantiveram, esse eu não vou colocar nenhum dado que comprove (pergunte pro seu vizinho quanto ele comprou e por quanto ele vendeu seu último apartamento), ou seja, quedas momentaneas foram reavaliadass e atualmente estão com saldo positivo, igual a bolsa só que com uma quantidade infintamente menor de oscilações, pois este mercado não se sustenta com este perfil de flutuação e sim com acompanhamentos a médio e longo prazo.

Outro fator mais importante é que o mercado não é para investidores iniciantes, e sim para todos que querem por alguma necessidade se beneficiar dele, seja morando, aumentando património, realizando o sonho próprio ou de um filho(a), entre outras variaveis que tornam este mercado mais humano e não compilado por simplesmente investiemento, valorização e dinheiro. E admito que o RIO DE JANEIRO estava com uma demanda reprimidíssima neste setor que está a cada dia se organizando e crescendo, não para OLIMPIADAS e COPA DO MUNDO mas para atender a demanda desde o CARIOCA que vive no minha casa minha vida até o alto padrão, não é o fim da favelas – também vamos combinar né, mas é um jeito diferente de fazer, não como acontecia em anos passados que conhecemos com BRASILEIROS muito bem.

Acompanho de perto anúncios de oferta que não representam um percentual expressivo como divulgado neste post, nem ouvi nenhuma citação de empresas como LEDUCA, CALPER, CALÇADA, ODEBRECHT, que estão entre as mais forte do RIO e que tem histórico de premiações e de cases de sucesso no segmento.

Quem neste mercado nunca pesquisou o que a Calçada fez no terreno do Palace 2, em um terreno na Penha, o que a Leduca lançou no Recreio dos Bandeirantes – o PRIVATE, proxímo a um sucesso de vendas da Calper – SOFISTICATTO. E a união da ODEBRECHT à CARVALHO HOSKEN para lançar em um terreno guardado a 40 anos para agora abrilhantar o RIO com a ILHA PURA!

Admito que existe especulação, é como na sua vizinhança – um ou outro espalha uma fofoca e daqui a pouco isso ganha outra proporção – mas isso não significa que quem precisa de um apartamento melhor e ve este mesmo sendo construido irá deixar de comprar. A questão de dizer atualmente quanto cada carioca e brasileiro tem no bolso para comprar esta ou aquela unidade residencial e comercial não é meu papel, mas sinto o reflexo disso e digo com muita convicção, SÂO MUITOSSSSSS…..

Quase uma legião kkkkkk

…e não parece que este movimento está paradando e sim se adequando, é logico que o reflexo da defasagem de x unidades de y padrão vai passar, ou que o bairro A e o bairro B já tiveram adequação pela implantação de UPP, BRT, UPA, Shopping Novo Tal, Arco M, linha J do METRO, entre outras pequenas mudanças, houve uma aceleração de valorização. mas se o chuchu, a batata, a passagem, o restaurante, o hotel, etc aumentam de preço os apartamentos vão desvalorizar PQ. Isso não é carro que se compra liga a chave e pronto vc perdeu 5%.

Existe uma valorização ela é maior do que a inflação e do que muitos outros investimentos, mas não é só um investimento é uma realização, um sonho, uma necessidade, e é como necessidade que economistas, construtores, corretores e financiadores tratam este mercado, e não com um crescimento desgovernado e irracional como o BRASILEIRO vê a maioria dos políticos e suas decisões.

aUTOR: fÁBIO mATOS

(21) 98145-2287

pARA UM DIALOGO ABERTO É NECESSÁRIO OUVIR AS DUAS PARTES.

#FORA RADICALISMO IRRACIONAL

#O MEU EMPREGO NÃO INTERFERE NO SEU

#QUEREMOS FELICIDADE

#HOJE É O DIA

#O RIO MERECE O MELHOR

#ACABEI E VOU COMEÇAR DE NOVO

Obrigado pela colaboração!

Você mencionou um mercado saudável no Rio de Janeiro, por favor, traga suas fontes, as pesquisas que subsidiaram estas informações e que comprovam o que você disse. Onde estão suas referências, são apenas depoimentos pessoais de quem tem o interesse em convencer sobre algo, mas sem absolutamente nenhuma pesquisa ou outra informação externa que comprove isto?

Como exemplo, veja o trabalho que consta neste link, sobre a cidade do Rio de Janeiro, que demonstra com base em dados da ADEMI RJ (Associação das Empresas do Mercado Imobiliário do RJ), que tivemos uma QUEDA de 40% nas vendas nesta cidade neste ano de 2.014, na comparação com mesmo período de 2.013. Segue o link (tirar “aspas” antes de acessar):

“http://www.bolhaimobiliaria.com/2014/10/30/vendas-de-imoveis-residencias-novos-no-rio-de-janeiro-caem-quase-40-no-primeiro-semestre-thiago-fm/

Aproveite e veja também esta reportagem sobre a queda de preços de vendas e de aluguel no Rio de Janeiro (tirar “aspas” antes de acessar):

“http://vejario.abril.com.br/materia/cidade/mercado-imobiliario-imoveis-precos-venda-aluguel

Veja ainda esta outra matéria sobre a pisada no freio quanto a vendas de imóveis no Rio de Janeiro e descontos de 10% a 20%:

“http://oglobo.globo.com/economia/imoveis/mercado-de-imoveis-do-rio-pisa-no-freio-registra-descontos-entre-10-20-14239488

Existem outras evidências ainda relacionadas ao mercado imobiliário do Rio de Janeiro e as dificuldades que vem enfrentando, basta procurar que encontrará.

Sobre as oscilações do passado, que “sempre teriam uma recuperação nos preços”, veja a matéria abaixo sobre a bolha imobiliária dos flats, que ocorreu DEPOIS do plano Real que você mencionou, onde o preço subiu 100% em 5 anos e depois, com uma queda de 50%, voltou ao valor inicial. Quem comprou no pico, não recuperou estes valores depois, porque mesmo que tenha esperado durante ANOS por esta nova onda de especulação, não conseguiu recuperar todo o altíssimo volume de despesas no período, um prejuízo enorme em termos de custo de oportunidade. Segue o link:

“http://web.archive.org/web/20090322201140/http://veja.abril.com.br/vejasp/especial_guia_imobiliario/p_124.shtml

Por fim, a situação do mercado imobiliário está péssima, isto é um FATO cada vez mais fácil de ser comprovado, os preços SURREAIS cada vez mais fora da realidade de renda, levando a quedas RELEVANTES nas vendas, mais promoções e descontos, SUPER ESTOQUES, não só no Rio de Janeiro, para o qual apresentei os fatos acima, mas para todo o país, conforme consta neste trabalho e em outros mais recentes, sempre subsidiado por fartura de EVIDÊNCIAS.

Se tiver EVIDÊNCIAS que possam comprovar o que você disse, insisto, traga para que possamos ter um debate mais equilibrado.

Realmente, para o consumidor final a realidade é bem diferente de todo esse pessimismo, são realidades diferentes de quem fica analisando graficos e de quem vive a pratica, comprei um apartamento da Calçada, o Atrium, por 700 mil a menos de 3 anos e vendi por 950 mil à 2 meses atras, isso sem ter quitado, ou seja, eu não cheguei a desembolsar os 700 mas consegui lucrar 250 em cima.

Fernando,

Envie suas evidências! Digitalize os comprovantes, esconda os dados confidenciais e envie para nós!

Quando este e outros tópicos foram escritos, anos atrás, já alertávamos para a crise. Não era pessimismo, mas REALISMO, fugindo das mentiras que o segmento imobiliário espalha em todos os lugares possíveis e imagináveis, até em comentários fortuitos em blogs sem comprovantes…

Quer ver a realidade? Veja os depoimentos de 2013 das mais diferentes cidades e construtoras do país, com pessoas que compraram na planta e no ato da entrega viram que as construtoras vendiam mais barato>

Link: http://defendaseudinheiro.com.br/comprar-imovel-em-tempos-de-bolha-imobiliaria#

Quer algo mais recente? Que tal uma EVIDÊNCIA de HOJE (15/MAR)?

Segue o link e um trecho do mesmo. Observe o quanto o preço de venda da construtora também é inferior ao pago na planta com reajustes durante a construção:

Link: http://jcrs.uol.com.br/_conteudo/2016/03/economia/487131-cenario-economico-aumenta-o-numero-de-pedidos-de-distratos.html

Trecho do link acima:

“Com todos os valores adicionais incidindo sobre a compra, o valor pago seria superior a R$ 450 mil.

A ironia é que, atualmente, o mesmo apartamento está sendo vendido por até R$ 300 mil, segundo o casal cotou recentemente. “Ou seja, não vale a pena manter o contrato”, constata.”

Fernando,

Mais uma evidência de menos de 1 mês atrás.

Segue o link: http://www.abcdoabc.com.br/abc/noticia/desvalorizacao-imobiliaria-provoca-corrida-pela-desistencia-imovel-36477

Trecho do link acima:

“Além do desemprego e da perda de renda para arcar com os financiamentos, o principal motivo apontado pelos desistentes este ano está sendo a desvalorização dos imóveis. “Das 1.406 queixas recebidas no ABC, 80% delas foram contra as construtoras e 20% relativas aos financiamentos bancários. Mas o grande vilão do período está sendo a desvalorização do imóvel.”

Mais um caso, desta vez do pessoal do segmento imobiliário chorando pelos cancelamentos porque imóveis na entrega caíram de preço, mais uma dose de REALIDADE:

http://www1.folha.uol.com.br/mercado/2016/02/1741516-descontos-de-ate-40-tiram-atrativo-de-imovel-comprado-ainda-na-planta.shtml

Trechos do link acima:

“Devido ao excesso de estoque, muitas construtoras e incorporadoras têm vendido empreendimentos prontos com descontos de até 40% do valor pedido anteriormente, dimensiona Reinaldo Fincatti, 44, diretor da Embraesp.”

““Não é justo devolver o imóvel porque ele não se valorizou como se imaginava”, diz Flavio Amary, 45, presidente do Secovi-SP.”

Fernando,

Que tal mais esta evidência que também tem menos de 1 mês?

Link: http://g1.globo.com/bom-dia-brasil/edicoes/2016/02/17.html

Um exemplo citado na reportagem é de um investidor que comprou um apartamento em janeiro de 2015 por R$ 360 mil. Só que hoje, um apartamento igualzinho, com a mesma metragem, no mesmo andar, no mesmo prédio, está sendo vendido pela construtora por R$ 253 mil. Prejuízo de mais de R$ 100 mil.

Só para fechar a série de AMOSTRAS (sim, tem muito mais evidências além destas apresentadas), veja a pesquisa do CRECI SP (Conselho Regional dos Corretores de Imóveis) sobre a evolução do preço de imóvel usado em São Paulo nos últimos 24 meses.

Trata-se de pesquisa feita com CENTENAS de imobiliárias na cidade de São Paulo, tendo como base o preço NEGOCIADO, da venda REALIZADA, ou seja, dados concretos e de pesquisa em uma cidade inteira.

Adivinhe o resultado? Queda do preço médio do M2 do imóvel usado em São Paulo foi de aproximadamente 29% em termos nominais nos últimos 2 anos, mais de 45% de queda em termos reais (considerando a inflação).

Seguem os links, veja página 23 do primeiro link que mostra que a variação do preço médio do M2 nos últimos 12 meses apurados foi de -12,75%:

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2016/pesquisa_capital_janeiro_2016.pdf

Agora pegue os 12 meses anteriores, de fevereiro de 2014 a janeiro de 2015 e observe a queda de mais de 16% neste período. Veja a página 26 do link abaixo:

http://www.crecisp.gov.br/arquivos/pesquisas/capital/2015/pesquisa_capital_janeiro_2015.pdf

Certo. Mas me veio alguma duvida e porque as ações da EZTEC estão bem altas.

Justamente no período de 2007/2008/2009 as ações das outras construtoras estavam bem altas. hoje as que tão alta é da EZTEC.

A EzTec saiu menos prejudicada porque ela praticou menos o subprime do que PDG, Rossi, Viver, Brookfield e Gafisa, em outras palavras, ela foi mais conservadora e não incentivou um volume absurdo de vendas falsas na planta só para crescer a qualquer preço e depois ver a empresa quebrar.

Fazendo uma analogia, a PDG saiu de pouco mais de R$ 500 milhões de vendas em 2.007, chegou a mais de R$ 7 bilhões em 2.011, só para depois ficar com menos de R$ 3 bilhões em 2.013 e com uma dívida superior a R$ 7 bilhões! Enquanto isto, a EzTec teve variações muito mais modestas, saindo de R$ 350 milhões em 2.007 para R$ 1,04 bilhão em 2.013, aliás, a EzTec não está nem entre as 5 maiores, nem nunca esteve…

Agora, o que quer dizer com “bem altas”? Como TODAS as construtoras, ela teve perda no valor da Ação nos últimos 12 meses, saindo de R$ 26,93 para R$ 22,15, ou seja, uma queda de quase 18%, que não é nada desprezível.

Complementando a resposta acima, veja o resumo quanto aos resultados mais recentes da EzTec:

“Empresas – EZTec divbulga prévia operacional do 2T14

Fonte: Lopes Filho

21/07/2014, 11h06

A EZTec divulgou números prévios do 2T14, quando as suas vendas contratadas recuaram 43%, frente ao 2T13, para R$ 194 milhões. Na comparação entre o 1S14 e o 1S13, as vendas contratadas caíram 41%, para R$ 337 milhões.

Além disso, a Companhia lançou 314 unidades entre abril e junho de 2014, com VGV (Valor Geral de Vendas) de R$ 184 milhões, queda de 57% frente aos lançamentos com VGV de R$ 432 milhões do mesmo intervalo de 2013.”

Link do resumo acima: https://noticias.investmania.com.br/empresas-eztec-divbulga-previa-operacional-do-2t14/

Agora, resumindo o que aconteceu com a EzTec em 2.013: ela realizou a venda de duas torres para a empresa São Carlos e com este resultado, “impressionou” o mercado e os “especialistas”. Expurgando esta venda, que foi um fato ISOLADO (evento não recorrente), já tivemos queda de 2.012 para 2.013 nas vendas, ou seja, ela segue no mesmo caminho das demais, só que se alavancou e apelou muito menos. Observe pelo resumo logo acima, que tiveram queda de mais de 40% nas vendas e de mais de 50% nos lançamentos em 2.014 na comparação com mesmo período de 2.013, não me parece nada promissor…

Não existe um mercado imobiliário “independente”, em outras palavras, as empresas que mais pedalaram no esquema de subprime são as que estão pagando o preço mais alto, mas o super-estoque e mega endividamento destas empresas as obriga a constantes “descontos” e reduções de preços, com isto, todas as outras são obrigadas a fazerem suas “promoções”, aliás, a própria EzTec também tem estas “promoções” acontecendo há mais de 1 ano, não tem como escapar…

Na somatória de 12 construtoras com Ações na BOVESPA, vemos que a proporção do estoque em relação a vendas está em patamar recorde, apesar da queda brusca e relevante nos lançamentos, além das constantes promoções que já existem desde 2.012. Este é um comportamento típico de toda bolha imobiliária, reduzir lançamentos não reduzem a proporção do estoque em relação a vendas, pois as vendas no total do mercado sempre despencam ainda mais e a situação vai ficando cada vez pior.

Para entender melhor sobre as construtoras, segue um link com mais detalhes:

http://defendaseudinheiro.com.br/a-bolha-imobiliaria-e-o-subprime-brasileiro

Boa tarde! Eu tbm tive problema com a PDG, como taxas indevidas e atraso da obra.Procurei a Associação dos Mutuários que esta resolvendo pra mim, pois eles tem muita experiência no assunto, veja o site como tem bastante informação wwww.amspa.com.br. Obrigada!

Miriam,

Boa tarde!

Obrigado por sua colaboração e pela dica.

Para quem ainda não viu depoimentos de prejuízos com construtoras:

No próximo tópico (www.defendaseudinheiro.com.br/desmascarando-a-bolha-imobiliaria-no-brasil), você encontrará uma série de depoimentos de pessoas que tiveram perdas financeiras ao comprarem imóvel na planta, alguns casos da PDG inclusive.

Se quiser dar uma olhada por lá, procure com ctrl F por “DEPOIMENTO 1”.

De vez em quando me pedem indicação de advogado para ação de rescisão de contrato,, acho que pelo sucesso da minha. Vou indicar a minha, gostei do profissionalismo. O que mais gostei é que ela atendeu à todos os meus telefonemas, ao contrário de muito doutor que tem o rei na barriga por ai. O nome dela é Dra. Cláudia (61) 8407-4174. O escritório fica no Setor de autarquias sul.

”

Boa tarde!

Maior gestor de renda fixa do mundo perdeu a paciência com o Brasil

http://www.financasinteligentes.com/2014/01/maior-gestor-de-renda-fixa-do-mundo.html

Bom descanso a todos e um ótimo final de semana!

“

O Brasil virou um lixo, pior mercado de capitais do mundo, ahahah, conquista do PT, da dilma, do Sarney, do pmdb ahahahahaahahahah, fujjaaammmmmmm pra Venezuela, é mais seguro lá ahahaahahahahahh.

Gafisa lança R$ 1,6 bilhão no 4º tri e atinge projeção de 2013 – InfoMoney

Veja mais em: http://www.infomoney.com.br/gafisa/noticia/3153056/gafisa-lanca-bilhao-tri-atinge-projecao-2013

Estoque da Gafisa = R$ 4 bilhões… rs

Vendas da Tecnisa crescem 12% no 4º tri, mas cancelamentos ainda impactam – InfoMoney

Veja mais em: http://www.infomoney.com.br/tecnisa/noticia/3151158/vendas-tecnisa-crescem-tri-mas-cancelamentos-ainda-impactam

Mais três pra ajudar no apanhado.

http://www.infomoney.com.br/pdgrealty/noticia/3150477/pdg-pode-cancelar-projetos-bilhoes-meio-temores-bolha-imobiliaria

http://www.opequenoinvestidor.com.br/2014/01/imoveis-fipezap-2/

http://portal.jornalomensageiro.com/noticia/1908-BOLHA_IMOBILI%C3%81RIA.html

Programa de recompra é um dos golpes mais antigos nas bolsas de valores para tentar aumentar o valor da Ação.

Em teoria, você está dizendo para o mercado que acredita que suas Ações estão sub-valorizadas e por isto, você mesmo está recomprando Ações e deixando-as em sua tesouraria, pois “acredita” que valorizarão mais do que qualquer outra aplicação financeira.

Fizeram isto porque com a divulgação do artigo da Infomoney, você teria duas leituras possíveis:

1) As construtoras estão “descontadas”, mas seu valor de mercado tende a crescer rapidamente e quem apostar nelas comprando Ações vai ganhar muito dinheiro. Estão “acelerando” programa de recompra para “reforçar” esta leitura, que é o que interessa para eles…

2) Temos uma bolha imobiliária, afinal 70% das empresas do mesmo segmento estão com valor de mercado inferior ao patrimônio liquido, ao mesmo tempo (o que não é normal em nenhum lugar do Mundo!!!) e existe uma infinidade de outras evidências, inclusive relacionadas ao comportamento das próprias Ações (90% das Construtoras com queda no valor da Ação em 2.013), resultados financeiros (5 construtoras “quebradas” ao mesmo tempo), super-estoque de imóveis em várias cidades (Bahia com 25 meses de estoque que levou a aumento de quase 50% no desemprego, típico de bolha), redução de preços maior que na bolha espanhola (Brasilia com queda de 35,5% em 2.013 comparado a 2.012), etc., etc., etc…

É óbvio que a resposta correta e que possui todas as evidências, é a alternativa 2 acima, mas o objetivo destas ações de recompra é sempre de pegar os incautos e dar material para que os “especialistas” divulguem “notícias” no jornal dizendo que vale a pena comprar Ações. Como via de regra o pessoal é muito preguiçoso e faz análises extremamente superficiais, acaba pegando muito trouxa (vide OGX). Provavelmente as Ações dela vão até valorizar, graças ao “senso crítico” dos compradores…

Dúvida: se realmente os controladores da Cyrela acreditam qua Ação vale muito mais, porque eles não compram como pessoa física em grande escala?

A resposta, é que é muito mais fácil e sem risco para eles, usarem dinheiro da própria empresa e se estratégia der certo e valor da Ação subir, você ganha com stock options, bônus, etc… Aliás, foi exatamente assim que o subprime brasileiro se formou, com executivos de construtoras e corretores fazendo vendas FALSAS na planta, que se transformaram em DISTRATOS entre 20% e 60% do total, ou seja, corretores e executivos das construtoras ganharam muito dinheiro com esta FRAUDE e as suas construtoras quebraram… Alguma novidade???

Cyrela corre com programa de recompra e traz sinais positivos sobre dividendos – InfoMoney

Veja mais em: http://www.infomoney.com.br/cyrela/noticia/3149357/cyrela-corre-com-programa-recompra-traz-sinais-positivos-sobre-dividendos

“Desquebrou” ?

@infomoney 2 min

Coinvalores recomenda compra para 4 empresas de construção civil; veja quais

Coinvalores recomenda compra para 4 empresas de construção civil; veja quais

As preferidas da corretora no setor são a Even, a Eztec, a JHSF e a MRV

12h00 | 15-01-2014

SÃO PAULO – Um setor que os analistas da Coinvalores parecem encontrar diversas empresas para se investir é o de construção civil. São 4 as companhias com recomendação de compra por parte da corretora: Even (EVEN3), Eztec (EZTC3), JHSF (JHSF3) e MRV (MRVE3), em todas elas o potencial de valorização ultrapassa a casa dos 30%.

Even

Sobre a primeira de suas recomendações, a Even, os analistas afirmam que a companhia está em uma posição privilegiada, uma vez que não apresenta problemas estruturais, financeiros ou de execução. Sobre o principal risco para a empresa, a corretora destaca o aumento na quantidade de oferta em São Paulo, principal mercado da construtora.

No entanto, o upside do papel ainda é bastante interessante, de acordo com a Coinvalores, que chega a 32,26% em relação ao fechamento de 13 de janeiro. O preço-alvo é de R$ 10,25 por ação para os próximos doze meses.

Eztec

“Entra ano e sai ano, e a Eztec continua sendo nossa principal recomendação no setor de construção civil”, destaca a Coinvalores sobre a empresa. Na sequência, os analistas elogiam a postura da empresa durante a crise de rentabilidade que assolou muitas construtoras nos últimos anos.

A corretora afirma ainda que esse diferencial já está no preço do papel, porém, alguns fatores negativos também estão incluídos como uma possível saturação no mercado paulistano. O preço-alvo do papel é de R$ 37,60 por ação, o que totaliza um potencial de valorização de 35,06%.

JHSF

Os analistas destacam o desempenho abaixo do esperado que o papel sofreu em 2013, contudo, a visão deles continua positiva, uma vez que esperam uma solução na questão do impasse do empreendimento Catarina da JHSF, que foi embargado ano passado. Além disso, a empresa possui diversos outros projetos, como o complexo Cidade Jardim, o Shopping Metrô Tucuruvi e a exploração da marca de hotéis Fasano.

O preço-alvo estimado pela Coinvalores para os próximos doze meses para a ação é de R$ 6,40, marcando assim um upside de 41,59%, em relação ao fechamento de 13 de janeiro.

MRV

A última recomendação de compra da Coinvalores no setor de construção civil é a MRV. A expectativa dos analistas é que 2014 seja mais um ano de crescimento moderado para a companhia. “Dessa forma, a companhia consegue manter sua capacidade de execução em baixa renda, um de seus principais diferenciais”, afirma a corretora.

Além disso, a Coinvalores espera que o programa Minha Casa Minha Vida, que expira no final desse ano, deve ser renovado, especialmente por se tratar de ano eleitoral. Essa medida pode beneficiar a companhia, que tem um potencial de valorização na casa de 39,84%, conforme o preço-alvo de R$ 11,90/ação estimado pela corretora.

http://tinyurl.com/kx3a8cn

Ajudando nas notícias para análise:

Vendas da Even sobem 41,2% no quarto trimestre – InfoMoney

Veja mais em: http://www.infomoney.com.br/even/noticia/3144043/vendas-even-sobem-quarto-trimestre

Caixa usa poupanças inativas para aumentar seu lucro; BC diz que não houve confisco – InfoMoney

Veja mais em: http://www.infomoney.com.br/onde-investir/poupanca/noticia/3143856/caixa-usa-poupancas-inativas-para-aumentar-seu-lucro-diz-que

Selic deve continuar a subir este ano para conter alta de preços, dizem especialistas – InfoMoney

Veja mais em: http://www.infomoney.com.br/mercados/noticia/3143327/selic-deve-continuar-subir-este-ano-para-conter-alta-precos

Presidente da Forno de Minas investe em projeto imobiliário de VGV de R$ 320 mi – InfoMoney

Veja mais em: http://www.infomoney.com.br/minhas-financas/imoveis/noticia/3142363/presidente-forno-minas-investe-projeto-imobiliario-vgv-320

FII Europar tem seus negócios suspensos no pregão desta sexta-feira – InfoMoney

Veja mais em: http://www.infomoney.com.br/onde-investir/fundos-imobiliarios/noticia/3143116/fii-europar-tem-seus-negocios-suspensos-pregao-desta-sexta-feira

Imobiliárias começam 2014 “com o pé direito” ao apresentar boas prévias operacionais – InfoMoney

Veja mais em: http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/3143934/imobiliarias-comecam-2014-com-direito-apresentar-boas-previas-operacionais

Lançamentos da Cyrela crescem 40% no 4º tri, a R$1,92 bi – InfoMoney

Veja mais em: http://www.infomoney.com.br/cyrela/noticia/3145067/lancamentos-cyrela-crescem-tri

Não renovação de inquilinos de peso do BC Fund ilustra tendência – InfoMoney

Veja mais em: http://www.infomoney.com.br/onde-investir/fundos-imobiliarios/noticia/3143623/nao-renovacao-inquilinos-peso-fund-ilustra-tendencia

Sudeste encerra 2013 como a região mais cara para construir: R$ 895,16 por m² – InfoMoney

Veja mais em: http://www.infomoney.com.br/minhas-financas/imoveis/noticia/3141889/sudeste-encerra-2013-como-regiao-mais-cara-para-construir-895

Vendas de imóveis residenciais em SP cresceram 28,6% em novembro – InfoMoney

Veja mais em: http://www.infomoney.com.br/minhas-financas/imoveis/noticia/3141709/vendas-imoveis-residenciais-cresceram-novembro

Especificamente, gostaria de saber o que os colegas daqui pensam sobre essas supostas prévias operacionais positivas.

Sinto falta nas análises do CA a menção aos Fundos Imobiliários. O IFIX está na mínima histórica… Sangria total…

Hoje IMOB bombou, rsrsrsr!!!!

Com perdas de até 70% em 2013, não fez nem cócegas na curva de valorização rssss

Teve uma empresa que analisou a Gafisa e deu como potencial de valorização 35% hahahaha

“Caixa enfrenta 26 mil ações por correção do FGTS pela inflação” …”Em nota, a Caixa lembra que a TR também é usada nos financiamentos habitacionais, e que a substituição da taxa por um indicador inflacionário no caso dos saldos também teria de ser aplicada aos empréstimos e às contribuições patronais ao Fundo…” Fonte:”http://economia.ig.com.br/financas/2014-01-13/caixa-enfrenta-26-mil-acoes-por-correcao-do-fgts-pela-inflacao.html

Interpreto o fato das prévias estarem apontando crescimento na comparação com o 4T2012 e total 2.012 a alguns fatores, na ordem de prioridade (primeiro os itens mais relevantes):

1) No 4T2012, tivemos ajustes GIGANTES feitos por algumas construtoras, quanto a DISTRATOS. Estes abateram das vendas liquidas que são utilizadas para comparação. Ocorre que muitas vezes estes DISTRATOS eram uma “limpeza” da carteira de crédito podre que já se arrastava há muito tempo, portanto, vieram DESTRUINDO os resultados do 4T2012, em proporção muito maior que nos trimestres anteriores. Como exemplo prático, no caso da PDG o prejuízo só no 4T2012 foi de mais de R$ 1,5 bilhão graças a isto. No caso da Rossi, o 4T2012 teve o volume RECORDE de todos os tempos quanto a DISTRATOS, fazendo com que os DISTRATOS totais do ano alcançassem mais de R$ 1,3 bilhão. Quando comparamos o 4T2013 com 4T2012, é natural que represente crescimento relevante, mas porque a base de comparação foi PÉSSIMA ;

2) Em virtude das construtoras no geral terem desacelerado no 3T2013, mas precisarem DESESPERADAMENTE mostrarem resultados positivos no total do ano, fica a impressão que algumas retomaram fortemente o esquema de vendas FALSAS na planta. Exemplo: no caso da Even, 68% das vendas do 4T2013 foram “na planta”, apesar dela ter um estoque relevante ainda… Nesta estratégia, estaríam gerando mais SUPER-ESTOQUE no presente e no futuro, às custas de resultados melhores que serviriam de “marketing” contra a cada vez mais visível bolha imobiliária brasileira e para tentarem recuperação no valor das Ações ;

3) Para algumas construtoras e em algumas praças, a solução foi aumentar muito os descontos e renegociar os preços com quem já havia comprado antes, compatibilizando as reduções e minimizando os DISTRATOS que já chamavam muito a atenção, inclusive de empresas de avaliação de risco. Isto até causou aumento nas vendas liquidas comparadas a ano anterior, mas destruiu o lucro. É o caso da Rossi em Brasília, que fica claro na comparação do 3T13 com 3T12, mas também ocorreu em outras praças e com outras construtoras (exemplo: Curitiba) ;

4) Tivemos ao longo de 2.013, um outro fato que causou impacto positivo para relatórios das construtoras, embora tenha apenas inflado mais a bolha: em São Paulo, aumentaram mais de 300% as vendas de 1 dormitório, sendo mais que o TRIPLO do recorde de 10 anos para esta tipologia, com elevado preço de M2, mas isto ocorreu graças a publicidade de revitalazação do centro por prefeitura e 80% das vendas que foram para investidores que pretendem alugar estes imóveis quando forem entregues. Estes números ajudam na comparação do total de 2.013 com 2.012, embora em termos de mercado imobiliário, signifiquem apenas um estoque que mudou de lugar e SUPER-OFERTA para aluguel quando ocorrer entrega destes imóveis ;

5) Tivemos algumas mudanças de mix sem explicação lógica, como no caso da Cyrela que teria retomado o MCMV faixa 1 (onde CEF sustenta inadimplência de 20%), em proporção de mais de 17% das vendas no trimestre. Lembra muito um lançamento e venda de MCMV 1 MUITO estranho praticado pela Cyrela no 1T2013 e soa mais estranho ainda pois ao longo do ano eles vinham reiterando o interesse em não apostar mais neste segmento…

De qualquer forma, o ideal é analisar relatórios finais, pois faltam muitas informações relevantes nas prévias…

Ações de construtoras na Bovespa já refletem a temida “bolha imobiliária”

Das 17 construtoras listadas na BM&FBovespa, 12 valem menos do que seu patrimônio – indicando que as empresas estão descontadas

Por Felipe Moreno |14h08 | 14-01-2014

SÃO PAULO – Uma “bolha imobiliária” vem se formando nas principais cidades do país, na opinião de muitos economistas. Esperada para os primeiros meses de 2014, um estouro dessa bolha jogaria muitas empresas em situações de calamidade: se a situação do setor já não vai bem sem isso, imagina com uma restrição drástica da demanda e com os preços dos imóveis em queda.

Por conta de todas essas dificuldades, o preço das ações de imobiliárias na BM&FBovespa está em patamares absurdamente baratos: das 17 construtoras listadas na BM&FBovespa, 12 valem menos do que seu patrimônio – indicando que as empresas estão descontadas. Para muitos, isso já mostra que o mercado teme uma retração do mercado imobiliário – principalmente nas principais praças, como Rio de Janeiro e São Paulo.

“Esse medo coloca o bode na sala, o mercado não está essa maravilha toda, o que ajuda nesse movimento negativo”, alerta Carlos Müller, analista-chefe da Geral Investimentos. Muitas das empresas já estão em uma situação complicada financeiramente – com o aumento de custos – e já veem sua velocidade de vendas recuarem recentemente.

Mercado teme uma retração do mercado imobiliário – principalmente nas principais praças, como Rio de Janeiro e São Paulo (Thinkstock)

Mercado teme uma retração do mercado imobiliário – principalmente nas principais praças, como Rio de Janeiro e São Paulo (Thinkstock)

Ele destaca que muitas empresas já estão queimando caixa com o atual cenário, os custos dispararam e muitas estão com prejuízo – só para conseguir entregar o que já foi lançado e vendido, muitas empresas estão em. “Se for olhar exclusivamente para o valor patrimonial, elas estão descontadas. A empresa pode estar valendo 20% do valor patrimonial, mas está queimando caixa. Além disso estamos em um cenário de elevação de juros, fica mais caro as pessosa financiarem”, diz o analista.

Bolha não é em todo o Brasil, acredita analista

Mesmo com o cenário complicado, é válido lembrar que há regiões no Brasil em que não se imagina correr o risco da bolha imobiliária. “Tem lugares no Brasil mais caros que Estados Unidos, Europa e Japão. Isso não faz muito sentido, mas o Brasil é grande e o preço varia muito”, afirma João Pedro Brugger, analista da Leme Investimentos.

Por isso mesmo, ele acredita que empresas com maior diversificação regional deverão conseguir escapar da bolha – que se forma principalmente nas capitais paulista e carioca. “A expansão do crédito e o aumento de renda pode ter criado uma ‘bolha imobiliária’, mas a gente precisa falar dos lugares específicos em que poderia ter uma”, avisa o analista.

E isso afeta as empresas, muitas vezes mais no plano das expectativas do que no resultado efetivo delas – muitas das construtoras listadas em bolsa possuem presença nacional e conseguem contornar os problemas de uma bolha pontual. “O mercado pode estar com um pé atrás e por isso elas estão negociadas a níveis mais baixos. Mas a questão principal é oferta e demanda, o brasileiro parece estar interessado em gastar mais com moradia”, destaca o analista.

Reestruturação das empresas

No momento, há de se dar destaque para o fato de muitas empresas do setor estarem estudando uma reestruturação – como a Cyrela (CYRE3) fez recentemente, que lhe permitiu ser uma das poucas imobiliárias que valem mais do que o patrimônio. “Muitas empresas querem se reestruturar, para parar de queimar caixa. É muito importante que elas o façam”, destaca Müller.

Essa reestruturação significa controlar os custos e focar nos bons projetos – importante principalmente em um período em que a taxa de desemprego é baixa e a renda é crescente, que problemático para um setor que precisa de muita mão de obra. “O aumento dos custos acaba queimando muito caixa das empresas, então elas tiveram que se adequar, apertar os cintos. A cotação é um reflexo disso, o cenário é muito difícil nesse setor”, finaliza Brugger.

Empresa Cotação (em R$)* P/VP** Desempenho 2013

EzTec 27,84 1,96 +15,70%

Helbor 8,03 1,66 -15,92%

JHSF 4,52 1,48 -49,20%

João Fortes 4,52 1,22 12,80%

Direcional 11,20 1,18 13,18%

Cyrela 14,47 1,09 -17,18%

Tecnisa 8,41 1,05 +11,17%

MRV 8,51 1,00 -26,80%

Even 7,75 0,92 -10,73%

Rodobens 13,04 0,78 +12,08%

Gafisa 3,56 0,70 -18,32%

Trisul 3,70 0,59 +36,47%

PDG Realty 1,87 0,53 -45,32%

CR2 3,61 0,48 -18,98%

Rossi 1,88 0,34 -55,16%

Brookfield 1,06 0,24 -66,37%

Viver 0,25 0,19 -53,12%

*Fechamento 13/01/2014

**Fonte: Fundamentus

tinyurl.com/l9d3hj2

A Rossi Residencial tenta reforçar o caixa a todo custo. Lançou recentemente uma agressiva política de descontos para acelerar a venda de imóveis em construção. Agora, deverá reduzir o banco de terrenos. Os sócios da construtora estão ainda envolvidos em complexas tratativas para um aporte de capital – ver RR edição nº 4.750. Consultada, a Rossi informou que identificou alguns terrenos para potencial desmobilização.

http://www.blogrelatorioreservado.ig.com.br/

Desovar terreno = crise financeira?

Terreno é a matéria prima básica de trabalho delas…

http://www.blogrelatorioreservado.ig.com.br/?p=4294

Pedro, notícia muito interessante!!!

Do mesmo jeito que o Brasil faz parte dos “Five Fragiles” da economia mundial, a Rossi faz parte dos “Five Fragiles” das construtoras prestres a quebrar…

O Vilmar já tinha mencionado mais acima sobre uma ação desesperada da Viver, que vai fazer uma reunião com investidores para TENTAR convencê-los de que ela tem chances de não quebrar…

Elas estão fazendo todos os malabarismos possíveis para tentar sobreviver, mas está bem difícil, diga-se de passagem…

www1.folha.uol.com.br/mercado/2013/12/1391790-especulacao-leva-a-queda-de-preco-nos-lancamentos-de-imoveis-em-brasilia.shtml

Destoando de outras grandes capitais, os preços dos imóveis lançados em Brasília apresentaram uma forte queda neste ano, com redução de 35,5% na comparação com os valores cobrados em 2012, segundo dados da Geoimovel.

“Apesar de não ser uma ação puramente financeira, muitas vezes vale mais a pena aplicar o dinheiro do valor de um imóvel, do que comprar um e alugar, avalia Samy Dana, professor de finanças da Escola de Economia da Fundação Getúlio Vargas de São Paulo. ”

http://cbn.globoradio.globo.com/programas/cbn-brasil/2014/01/09/COMPRA-DE-IMOVEL-TEM-DE-SER-MUITO-PENSADA.htm

Ibovespa abaixo de 50 mil. E a previsão dos 200 mil do Cement Index Guy???

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/3139369/ibovespa-acelera-perdas-com-dados-emprego-nos-eua-bce-mantem

http://g1.globo.com/bom-dia-brasil/noticia/2014/01/inflacao-de-dezembro-deve-ficar-em-torno-de-080-diz-miriam-leitao.html

http://www.correiobraziliense.com.br/app/noticia/cidades/2014/01/09/interna_cidadesdf,406969/apos-boom-mercado-imobiliario-do-df-entra-em-processo-de-estabilizacao.shtml

Contabilidade criativa:

http://www.suinoculturaindustrial.com.br/noticia/restos-a-pagar-dobram-e-elevam-superavit/20140108090359_N_594

Venda de veículos novos no Brasil em 2013 cai pela 1ª vez em dez anos

http://www.correiodoestado.com.br/noticias/venda-de-veiculos-novos-no-brasil-em-2013-cai-pela-1-vez-em_204413/

Mercado vendido em Gafisa, Brookfield e Rossi…

http://www.infomoney.com.br/mercados/acoes-e-indices/noticia/3134719/shorters-estao-volta-aluguel-acoes-mais-que-dobra-meses

http://www.estadao.com.br/noticias/impresso,banco-sugere-vender-brasil-em-2014-,1115694,0.htm

“LONDRES – No primeiro relatório de 2014 do RBS sobre o Brasil, a analista avalia que a situação no País ainda vai piorar antes de começar a reagir. Passada a corrida eleitoral, a diretora do RBS espera avanços na política econômica brasileira. Portanto, a sugestão é comprar ativos do País somente a partir de 2015 “independentemente de quem vencerá as eleições”.

“Apesar do consenso negativo entre investidores estrangeiros e domésticos, ainda é muito cedo para reduzir a visão negativa sobre o Brasil. O quadro ainda ficará pior antes de começar a melhorar”, diz a economista em relatório enviado ontem aos clientes do banco.”

Excelente!!!

estamosricos.com.br/2014/01/chuck-norris-x-vila-madalena.html

Os empresários do setor mostram-se mais reticentes quando o assunto é o rumo da política econômica a partir de 2015. Mudanças na renda dos brasileiros e nas condições de crédito poderiam criar problemas de liquidez para os produtos imobiliários. Por enquanto, no entanto, o clima é de confiança.

http://www.sindiconet.com.br/11176/Informese/Mercado/Mercado-imobiliario

http : //www.atarde.uol.com.br/politica/eleicoes/materias/1559166-economia-sera-ponto-fragil-de-dilma-em-2014-diz-revista

Imóvel em BH é 46,7% mais caro que nos Estados Unidos

http://www.otempo.com.br/im%C3%B3vel-em-bh-%C3%A9-46-7-mais-caro-que-nos-estados-unidos-1.754101

http://www.bolhaimobiliaria.com/2014/01/04/aumento-do-iptu-chega-a-670-para-imoveis-em-sao-sebastiao-folha-com/

http://www.meusiteimobiliario.com.br/blog/extras/921-imoveis-lancados-em-2014-podem-ser-ainda-mais-compactos.html

http://www.infomoney.com.br/refinanciamento

Destaque:

(…)

E muitas pessoas já começam a usar o produto também para financiar casas que ainda nem foram quitadas. Imagine que alguém financiou a compra de uma casa de R$ 200 mil há cinco anos e que ainda precisa pagar R$ 50 mil ao banco para acabar com a dívida. Como os imóveis se valorizaram muito no período, é provável que essa mesma casa já valha hoje algo em torno de R$ 400 mil. Se estiver precisando de dinheiro, o dono desse imóvel pode tomar outro financiamento no banco, desta vez de R$ 150 mil, pagar os R$ 50 mil que deve hoje à instituição financeira que liberou o primeiro empréstimo e ainda ficar com R$ 100 mil no bolso para pagar ao longo dos próximos anos.

(…)

http://www.infomoney.com.br/mercados/noticia/3132083/veja-manobras-que-governo-fez-para-bater-meta-superavit-primario

@infomoney 15 min

FT avalia saída de US$ 12,2 bi do Brasil como “fim de uma era” e escolhe culpado

http://tinyurl.com/o7arort

Excelente trabalho, CA.

Aguardo ansioso o proximo trabalho.

Obrigado pelo apoio Ricardo! Novo trabalho está “no forno”…

PDG soma R$ 2 bilhões em lançamentos em 2013; 4º tri é o melhor em vendas do ano – InfoMoney

Veja mais em:

http://www.infomoney.com.br/pdgrealty/noticia/3139689/pdg-soma-bilhoes-lancamentos-2013-tri-melhor-vendas-ano

Mais uma desinformação, CA.

Pois é Pedro, de novo não fazem comparação respeitando sazonalidade (não compararam com mesmo período de ano anterior). É como comemorar recorde de vendas no Natal comparando com o resto do ano…

Sobre lançamentos, tudo indica que resolveram “voltar a pedalar” depois de terem cancelado 43 empreendimentos em 6 meses, ou seja, precisam DESESPERADAMENTE gerar alguma esperança, nem que seja baseada em mais vendas FALSAS na planta, que foi o que os levou para o buraco…

PEdro, valeu!!! Espero que consiga concluir até final da próxima semana, no máximo. Abs,

Seguimos firmes e fortes no aguardo…este post foi o maior sucesso, inclusive no site da VEJA, aquela da PIG, que o PT “adoraaaaa de paixão” rsrsrsrs.

Fechamento do IMOB/IFIX da Bovespa em 2013.

Ativo Data Ultimo (R$) Var.Dia (%) Var.Mês (%) Var.Ano (%)

BISA3 30/dez 1,15 4,54 2,68 -66,37

RSID3 30/dez 2,04 0 -5,56 -55,16

JHSF3 30/dez 4,26 -0,93 -5,96 -50,03

PDGR3 30/dez 1,81 0,55 7,74 -45,32

SSBR3 30/dez 18,23 0,05 -9,44 -42,73

BRML3 30/dez 17,05 0,47 -10,97 -35,61

MRVE3 30/dez 8,43 -0,23 -8,86 -26,88

BRPR3 30/dez 18,6 0,37 -3,38 -25,34

GFSA3 30/dez 3,53 2,61 4,13 -25,05

ALSC3 30/dez 18,3 0 -8,04 -24,02

LPSB3 30/dez 14,44 1,19 -9,75 -22,61

CYRE3 30/dez 14,4 0 -8,86 -18,97

IGTA3 30/dez 22,3 1,36 -6,38 -16,74

MULT3 30/dez 49,9 0,44 -2,52 -16,32

HBOR3 30/dez 7,8 3,31 -9,09 -16

DIRR3 30/dez 12 1,01 -4,08 -13,21

EVEN3 30/dez 8,15 1,87 -0,85 -10,82

BBRK3 30/dez 5,85 2,63 3,91 -10,06

TCSA3 30/dez 8,96 4,18 1,59 11,17

EZTC3 30/dez 29,14 3,15 -5,85 15,67

Total: 20 empresas.

Cotação caiu ano: 18 (90%)

Cotação subiu no ano: 2 (10%)

Das 18 que se desvalorizaram:

– Todas com perdas superiores a 10%;

– 6 com perdas entre 10% e 20%;

– 5 com perdas entre 20% e 30%;

– 1 com perda entre 30% e 40%;

– 5 com perdas acima de 40%, sendo destaques (negativos lógico), gigantes do setor como Brookfield (66% de perda – conseguiu ter mais perdas que a Viver, que nem participa do IMOB e se desvalorizou 60%), Rossi (55% de perda) e PDG (45% de perda).

A construtora Viver, muito famosa por seu pífio desempenho há anos, não faz parte do IMOB, mas merece uma menção (obviamente que não honronsa).

Mês -7,41%

2013 -60,94%

Tá uma pechincha, custa R$ 0,25 centavos. Apesar de tudo isso, ainda conseguiu ser superada pela gigante Brookfield, aquela que, junto com Trisul, pagava propina aos fiscais do ISS de São Paulo para obter descontos no Imposto Sobre Serviços. Se com desconto no imposto já está difícil, imagine só sem o desconto!…

Detalhe: no dia 27 de dezembro, o governo soltou uma notícia informando que vai iniciar a fase 3 do MCMV, por isso muitas ações do IMOB subiram forte. Não houvsse esta medida, o resultado delas teria sido pior ainda. A notícia foi desmentida 72h depois…

Pra não dizer que sou tendencioso, destaque positivo para Tecnisa e EzTec, que fecharam o ano com valorização na cotação de 11% e 15% respectivamente, sendo as únicas que conquistaram alguma coisa em meio ao mar de lama que é o mercado imobiliário na Bovespa.

Não podemos nos esquecer do IFIX, o índice de Fundos Imobiliários. Fechou o ano com 1.374 pontos, desvalorização de 12,65%. Quem caiu na conversa de alguns analistas entre o fim de 2012 e início de 2013, que fizeram propaganda massiva destes fundos, perdeu dinheiro. Talvez a propaganda forte tenha sido com intenção de se desfazerem de suas posições com lucro, entubando o pequeno investidor que acredita em analistas de corretoras de valores.

Se alguém quiser ver a tabela melhor, baixe o documento https://dl.dropboxusercontent.com/u/86920768/Fechamento%20do%20IMOB%202013.pdf

Geleia, excelente informação, valeu!!!

Vou aproveitar no próximo trabalho, afinal, como diz um certo Nobel de economia, a cegueira no Brasil é grande…

…temos que GRITAR para que pelo menos ouçam aquilo que já deveria ser óbvio para todos e este seu levantamento é emblemático quanto aos resultados REAIS da bolha, que como sempre, são antecipados pelo Mercado Financeiro. Abs,

Ótimo, acabei de conferir agora.

Divulguei em tópico de “fãs do mercado imobiliário”, comprados em ativos, na esperança de subirrrrr.

Ansiosamente no aguardo de um novo trabalho.

Esta série de estudos sobre a bolha imobiliária brasileira está excelente.

Preço médio de locação dos imóveis comerciais aumentou 2% no trimestre – InfoMoney

http://www.infomoney.com.br/minhas-financas/noticia/3109113/preco-medio-locacao-dos-imoveis-comerciais-aumentou-trimestre

Vilmar, excelente video !!!

A Dilma precisa mesmo deixar tudo muito bem maquiado para tentar ganhar 2014.

Shiller ressalta cegueira do Brasil com bolha imobiliária: “me senti nos EUA de 2005”

Em entrevista ao portal norte-americano PBS, vencedor do Nobel de Economia de 2013 reforça preocupações com Brasil e aponta para “forças patrióticas” cegando a população

11h00 | 08-01-2014

SÃO PAULO – Não é a primeira vez que o laureado com o prêmio Nobel de Economia em 2013, Robert Shiller, alerta para o risco de uma bolha imobiliária no Brasil. E, desta vez, o economista ressaltou em entrevista para a rede de televisão norte-americana PBS as suas impressões durante passagem ao Brasil, entre agosto e setembro em 2013, antes de ser premiado em conjunto com Eugene Fama e Lars Hansen.

E as impressões não foram das melhores. Em entrevista ao jornalista Paul Solman em meados de dezembro, Shiller fez especial menção ao Brasil, destacando que o País está passando por um “enorme boom imobiliário” e que poucos estão dando se conta disso. Apesar de estar no ar há cerca de um mês, o vídeo teve pouca repercussão no País, contando, até as 9h20 (horário de Brasília) desta quarta-feira (8), com 976 visualizações.

Shiller afirmou que os brasileiros estão com o mesmo tipo de mentalidade que os norte-americanos há oito anos atrás, antes de explodir a crise do subprime, em 2008. Além disso, fez mais um sinal de alerta: o boom imobiliário está sendo interpretado como um sinal de emergência econômica pelos brasileiros e, de acordo com ele, as “forças patrióticas” estão cegando a população.

Vencedor do Prêmio Nobel de Economia em 2013, Robert Shiller reforça, mais uma vez, preocupação com bolha imobiliária no Brasil (Wikimedia Commons)

Notícias relacionadas

Nobel de 2013, Shiller está mais preocupado com uma nova bolha nos EUA

Haverá uma nova bolha nos EUA? Buffet e mais 9 “gurus” do mercado respondem

“Suspeito que haja uma bolha imobiliária no Brasil”, diz Robert Shiller

Centros urbanos brasileiros vivem bolha imobiliária, diz Nouriel Roubini

Economista que prevê bolha imobiliária no Brasil leva Prêmio Nobel de Economia 2013

“Bolha imobiliária vai estourar no Brasil no primeiro semestre de 2014”, diz Sr. Dinheiro

Confira a entrevista na íntegra abaixo. Confira o vídeo da entrevista aqui:

Paul Solman: Eu sei que você não gosta de fazer previsões e acha que elas são tolas, mas eu não estarei fazendo meu trabalho se não perguntar ao senhor Shiller do índice Case-Shiller: o que nos diz sobre o mercado imobiliário neste momento?

Robert Shiller: É um fenômeno muito interessante para mim que existam bolhas em tantos países diferentes ao redor do mundo, como no Brasil. Eu estive lá há alguns meses atrás. Eles estão passando por um enorme boom imobiliário e que parece ser… bem, eles não têm quaisquer dados. Eles não estão prestando atenção. Eles não tinham índices de preços imobiliários até poucos anos atrás. Agora, todo mundo está falando sobre isso e eles estão bem entusiasmados.

PS – Apesar de no mundo na Irlanda, na Espanha e nos EUA, ter havido explosões espetaculares de suas bolhas imobiliárias.

RS- Você poderia achar que os brasileiros aprenderiam com os americanos que tinham esta enorme bolha e que depois explodiu. Mas isso não parece ser o que eles aprenderam. Eles adotaram o mesmo tipo de mentalidade que tivemos aqui nos EUA há oito anos atrás. É estranho. Quando eu estava no Brasil falando com as pessoas, senti-me como se estivesse de volta aos EUA de 2005.

PS- Bem, você tentou avisá-los da mesma maneira como nos avisou no passado?

RS – Sim, embora o boom imobiliário brasileiro seja interpretado pela maioria dos brasileiros como um sinal de emergência econômica, de que o Brasil está se juntando aos países avançados do mundo. Claro, se você quer comprar um apartamento em São Paulo, você tem que esperar pagar preços de Nova Iorque, que é onde a situação está indo, certo? E se eu digo “Nãããooo”, então me parece errado dizer isso…. E eu posso fazer isso pois estou deixando o Brasil em uma hora. Daqui a algumas horas eu estou fora daqui.

PS – Mas você é um laureado com o Nobel que ganhou o prêmio baseado, em grande medida, no seu ceticismo sobre mercados irracionais, certo? Digo, então imaginaríamos que os brasileiros iriam dizer “Oh meu Deus! Bob Shiller está chamando isso de bolha imobiliária!”

RS – Alguns entenderam. Mas tenho certeza que isso permanece como uma opinião minoritária. É só para as forças nacionalistas, que não se sentem bem com esta visão alternativa. E, a propósito, temos economistas profissionais que podem defender qualquer ponto de vista baseado em estatística, e eles fazem isso mesmo. Em todo lugar do mundo. Economia não é uma ciência exata. Eu queria ter sido um cientista quando criança. E eu lamento que entrei em um campo onde não se pode ser exato, e não acho que qualquer um pode. O que a economia vai fazer a seguir? Nós acabamos de sair da maior bolha imobiliária da história norte-americana. Foi algo fora de série. E agora (o mercado imobiliário) está começando a subir novamente. Como interpretar isso? Estamos voltando em outra economia de bolha? Eu não sei. Não vejo como alguém possa saber.

Agora, isso me lembra: em 2005, durante o boom imobiliário, eu fiz uma busca no website do Federal Reserve pesquisando sobre o tema “bolha imobiliária”. E foi difícil… este é o nosso próprio Federal Reserve. A bolha quase nunca mencionada em seu material de pesquisa. Mas eu encontrei um artigo que mencionou que poderíamos estar em uma bolha imobiliária. Então eu chamei o economista (autor) e disse, “você estava no Conselho do Federal Reserve. Você tinha preocupações sobre a bolha imobiliária. Porque você não foi e disse com firmeza que poderíamos estar em uma bolha imobiliária? E ele, de maneira hesitante, não pareceu querer responder-me.

Tive uma sensação que é óbvio, certo? Você trabalha como economista no Conselho do Federal Reserve, você não pode dizer aquilo, quer dizer, porque isso poderia ser atribuído a seus superiores. Você é parte de uma organização. E o presidente do Fed é tão cuidadoso com tudo. O presidente do Fed não vai dizer “bolha imobiliária”. Então você mais abaixo da hierarquia com certeza não vai dizê-lo também. Então isto que é o psicólogo Irving Janis chamou de groupthink (“pensamento de grupo”) e ele chamou isso de “autocensura”. Não acho que o Conselho do Federal Reserve tenha censurado este economista, mas ele sabe que é parte de uma organização que faz parte de nosso “espírito animal” norte-americano, faz parte do gerenciamento o nível de nossa confiança (no mercado). Então, ele vai manter estas dúvidas para si mesmo.

PS – Mas você não guardou para si as mesmas dúvidas…

RS – Eu acho que em parte é minha personalidade e em parte é meu senso de dever patriótico, ou o meu dever para com os brasileiros. Eu não sei. Em parte é porque eu nunca aceitei a “sabedoria convencional”. Talvez seja uma atitude que recebi do meu pai – “não acredite em todas essas pessoas importantes”. E quando eles te dizem que algo é correto… bem, há certo tipo de coisa que você pode confiar neles, mas quando se trata de discussões envolvendo política, não acredito em nada que dizem. E foi isso que meu a coragem para me levantar e defender aquilo que me parece correto.

infomoney.com.br/mercados/noticia/3113345/shiller-ressalta-cegueira-brasil-com-bolha-imobiliaria-senti-nos-eua

”

Setor Construção Civil: A agência de classificação de risco Fitch espera realizar menos ações de ratings negativas nas incorporadoras brasileiras em 2014 em comparação com 2013 e 2012. Em relatório divulgado, a agência observa que as empresas de construção adotaram nos últimos anos medidas para melhorar seus processos e controles internos, diminuindo as chances de sofrerem novos impactos ligados a atrasos de obras, estouros de custos e cancelamento de vendas. A melhora das margens irá ocorrer aos poucos, uma vez que o ciclo de lançamento, construção e entrega das obras é longo. “Em 2014, a rentabilidade deverá melhorar moderadamente, à medida que projetos com margens mais baixas forem concluídos”, descreve a agência. Em relatório, a Fitch também destaca que há maior diferenciação na qualidade de crédito das incorporadoras, uma vez que algumas empresas foram mais eficientes do que outras em suas estratégias de reestruturação e já reportaram melhora nos indicadores. Como exemplo, a Fitch cita Cyrela, Even, MRV e Rodobens Negócios Imobiliários. Outras incorporadoras, como Moura Dubeux, Trisul, Gafisa, Queiroz Galvão Desenvolvimento Imobiliário e João Fortes, são citadas como empresas em processo de implementação das novas estratégias para reestruturação operacional. Já Brookfield Incorporações, Rossi, OAS Empreendimentos e Viver “ainda têm muito trabalho pela frente”, diz a agência

“

As agências de classificação de risco vão cometer o mesmo tipo de fiasco aqui que tiveram nos EUA: subestimam o tamanho do problema, não tem visão do todo e passam tranquilidade em pleno cenário de CAOS.

Desde quando, DISTRATOS de mínimo de 20% até mais de 60% das vendas, sendo que maioria das construtoras OMITE esta informação, é algo saudável??? Existe em qual segmento de negócio e em qual lugar do Mundo??? Uma construtora cancelando em 6 meses 43 empreendimentos (PDG), 5 delas com dívida liquida muito superior a patrimônio liquido e equivalente a anos de vendas e estoques, com quedas seguidas em vendas, como resolver sem QUEBRAR???

Estão tão desatentos que não mencionaram que a QUEBRA provável de uma das que listaram no “último grupo”, mais a PDG e Tecnisa que “esqueceram” de mencionar neste último grupo, derrubará todo o esquema de pirâmede financeira baseada na venda na planta…

“Ignoram” que a “solução” para diminuir um pouco os DISTRATOS, mas ainda mantê-los em patamar completamente distante do NORMAL, tem sido renegociar “descontos” enormes ou troca de imóveis no ato da entrega, destruindo resultados das construtoras do mesmo jeito, ou ainda, simplesmente fazendo novo volume de vendas FALSAS para quem não terá condições de pagar na entrega, tentando adiar o inevitável.

“Ignoram” que a CEF não tem mais espaço para aumentar a inadimplência que já chegou a 20% no MCMV faixa 1 (mais de 50.000 imóveis inadimplentes e não tomados), que não tiveram nem espaço para criarem o MCMV 3, que a CEF já teve grade de crédito rebaixado pela Moody´s, que possui mais de 4 vezes o capital em empréstimos imobiliários que a média dos bancos brasileiros, que BB e CEF já acumulam mais de 70% de todo o crédito imobiliário concedido e que o superávit do Brasil foi maquiado e com base em receitas não recorrentes e com tudo isto, o “castelo de cartas” deverá levar um soprão em breve que irá derrubá-lo (bancos públicos não poderão “aumentar cacife” para sustentar bolha).

“Ignoram” que o assunto bolha imobiliária tem sido cada vez mais falado e temos cada vez mais pessoas conscientes disto e portanto, menos compradores potenciais para preços absurdos, sem contar que a antecipação de vendas já ajudou a reduzir drásticamente o número de famílias com CONDIÇÕES de financiar por estes preços…

“Ignoram” o volume elevadíssimo de estoque na mão de especuladores e usados que tem velocidade de vendas cada vez pior e super-estoques, além de “ignorarem” também que os “descontos” nos preços de novos já duram 1,5 anos e só tem aumentado, assim como os super-estoques pelo Brasil…